дифференцированный платеж по кредиту в каких банках

Банки с дифференцированными платежами по ипотеке

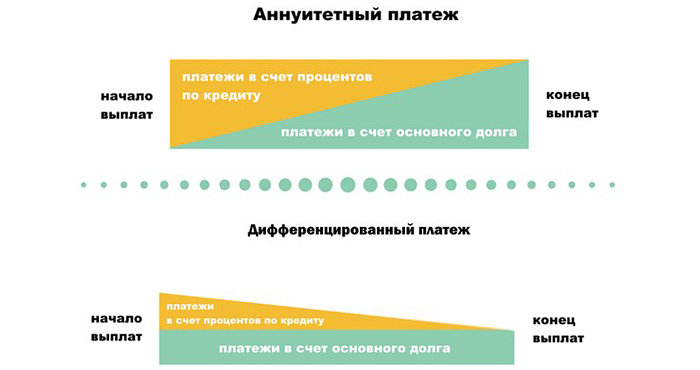

Дифференцированный платеж по ипотеке предлагают не все банки. Чаще используют стандартные аннуитетные платежи. Между ними есть существенная разница, позволяющая получить выгоду либо заемщику, либо кредитору. Все зависит от условий кредитования.

Разница между дифференцированными и аннуитетными платежами

При оформлении ипотечного кредита многим людям сложно разобраться в большом количестве специфических терминов. И на тип ежемесячных платежей часто не обращают внимание. Но это ошибка, неприятные последствия которой затем ощущают клиенты.

Важно. Сегодня банки предлагают два вида платежей – аннуитетные и дифференцированные.

Аннуитетная система подразумевает, что заемщик вносит всю сумму равными частями каждый месяц. Никаких пересчетов на протяжении всего срока оплаты не предусмотрено. Из этого следует, что человек нередко сначала выплачивает начисленные проценты, а только потом основную сумму кредита.

Дифференциальный взноса также позволяет заемщику оплачивать основной долг равными ежемесячными частями. Но проценты при этом начисляют на оставшуюся сумму долга, пересчитывая каждый месяц. Это выгоднее, но первое время человек платит достаточно большие суммы.

Ипотека для клиентов дифференцированная позволяет со временем снижать финансовую нагрузку с плательщика. В случае досрочного погашения проценты изменятся в пользу заемщика. Поэтому такой тип платежей для некоторых клиентов банков выгоднее.

Преимущества и недостатки

Дифференцированные платежи имеют несомненные преимущества:

К недостаткам относят:

Важно. Выбирая ипотечный кредит с дифференцированными платежами, заемщики тщательно рассчитывают потенциальную выгоду и затраты.

Расчет платежей

Понять разницу между двумя видами ипотечных взносов легче на примере. К примеру, клиент взял для приобретения квартиры 2 млн. рублей на 15 лет. Теперь он выбирает, какой тип платежей предпочесть. Если это аннуитент, то ежемесячная сумма взносов составит 21 тыс. 544 рубля. В нее входит большая часть процентов и незначительная – основной суммы займа.

Дифференцированный взнос рассчитывают иначе. В случае с ипотекой на 2 млн. рублей сумма основного долга составит 11 тыс. 111 рублей ежемесячно. Ее ежемесячно будут прибавлять к начисленным процентам по займу (приблизительно 15–17 тыс. рублей). Из этого следует, что первое время он платит около 30 тыс. рублей в месяц.

Со временем эта сумма уменьшится. Но разница между аннуитентным взносом очевидна. В первом случае заемщик платит на 5–6 тыс. рублей меньше. Но при дифференцированной системе основной долг погашается быстрее, поэтому постепенно становится меньше сумма начисляемых процентов.

Зная преимущества и недостатки обоих видов взносов, легче сделать выбор. Сегодня банки идут навстречу своим клиентам. Поэтому добросовестный плательщик со временем может сменить одну систему на другую. Для этого кредитор проводит рефинансирование, а затем стороны заключают новый договор.

Банки, предоставляющих дифференцированные платежи в 2021 году

Вопрос, в каких банках есть дифференцированные платежи, часто интересует заемщиков. Есть ли в Сбербанке такая система и насколько она выгодна? В 2021 году немногие банки готовы предоставлять клиентам возможность делать дифференцированные взносы.

Даже ипотека Сбербанка предоставляется только на условиях аннуитентных выплат. Заемщики выбирают:

У этих кредиторов разные условия оформления, требования к заемщикам и другие нюансы. Ипотека с дифференцированными выплатами в Россельхозбанке предоставляется на следующих условиях:

Минимальная сумма ипотечного займа здесь составляет 100 тыс. рублей, а максимальная – 60 млн. рублей. Первоначальный взнос не менее 15% от суммы. Процентную ставку рассчитывают, исходя их размера займа, статуса клиента, срока кредитования, типа недвижимости.

Важно. Молодым семьям в Россельхозбанке предлагают более выгодные условия – первоначальный взнос 10% и ставка 9%.

Разница между двумя видами платежей в Россельхозбанке заключается в выгоде клиента. К примеру, человек берет 2 млн. руб. для приобретения квартиры на первичном рынке. Для первоначального взноса у него есть 400 тыс. руб. Срок кредитования 10 лет.

Если он выберет аннуитетные платежи, то ежемесячно будет платить 22 тыс. 496 руб. Первые 6 месяцев 7 тыс. руб. будут уходить на погашение долга, остальное – на проценты. Но со временем сумма оплаты процентов будет меньше, поэтому основная часть пойдет на погашение займа. Сумма при этом останется неизменной все 10 лет, а переплата – 1 млн.

Дифференцированные взносы рассчитают немного по-другому. Первые месяцы этот же клиент платит более 28 тыс. рублей. Из них погашение основного долга составит 13 тыс. 333 руб. Она останется неизменной на протяжении всех 10 лет. Меняется только та сумма, которая покрывает проценты. При этом она уменьшается.

| Месяц | Основной долг | Погашение ОС | Погашение процентов | Платеж |

|---|---|---|---|---|

| 1 | 1600000 | 13333 | 15333 | 28666 |

| 2 | 1586666 | 13333 | 15205 | 28538 |

| 3 | 1573333 | 13333 | 15077 | 28411 |

| 4 | 1560000 | 13333 | 14950 | 28283 |

| 5 | 1546000 | 13333 | 14822 | 28155 |

| 6 | 1533000 | 13333 | 14694 | 28027 |

| 7 | 1520000 | 13333 | 14566 | 27900 |

Важно. В конце срока такой ежемесячный взнос составит менее 14 тыс. руб.

Если использовать дифференцированный взнос для выплаты 2 млн. руб. за 10 лет в Россельхозбанке, то клиент переплатит 927 тыс. 666 руб. А это на 171 тыс. руб. меньше, чем при выплате ипотеки с помощью стандартной аннуитетной системы.

У Газпрома следующие условия к клиентам, желающим оформить ипотеку с дифференцированными платежами:

Требования стандартные. Банк кредитует по двум документам, но размер первого платежа составит 40% от общей суммы. Максимальный размер займа – 10 млн. рублей. Первоначальный взнос при приобретении в ипотеку квартиры на обычных условиях минимальная сумма первого взноса – 10%.

Клиент может оформить от 50 тыс. руб. до 60 млн. руб. Расчет процентной ставки зависит от многих факторов. К стандартной ставке прибавляют 1%, если клиент отказывается от страхового полиса. Еще 0,3% – если заемщик не является зарплатным клиентом Газпрома.

Советы заемщикам

Даже помнимая, что такое дифференцированная система, многие заемщики не могут сделать окончательный выбор. Поэтому перед подписанием ипотечного договора учитывают следующее:

Какой именно платеж выбрать – решает клиент. Основная разница между дифференцированной и аннуитетной системой заключается в размере ежемесячных взносов и переплате. Если срок кредитования небольшой, то переплата окажется незначительной. Но дифференцированные взносы первое время будут высокие. А вот при длительных аннуитетных выплатах (от 10 лет) переплата по сравнению с более гибкой системой будет значительной.

Когда мы берем деньги в долг у своего друга или родственника, то схема возврата долга предельно понятна. А вот когда мы берем деньги в кредит у банка, то есть варианты. Банки сами устанавливают по своим кредитным программам различные способы возврата денег, которые довольно сложны для расчета, но влияют на итоговую сумму переплаты и в итоге всей выгоды сотрудничества с банком. Существует два основных типа возврата кредитных средств или выплат по кредиту: наиболее популярный аннуитетный платеж, и наименее популярный дифференцированный платеж.

Что такое дифференцированный платеж?

Чтобы понять, что такое дифференцированный платеж по кредиту, надо понимать из чего вообще состоят выплаты по кредиту. Когда мы берем деньги в банке, то та сумма, которую мы взяли, является нашим основным долгом. Но банк никогда не дает нам деньги просто так, а начисляет на наш долг проценты. Поэтому вне зависимости от вида платежа, каждая выплата по кредиту состоит из погашения:

Следующий важный момент заключается в определении той суммы, на которую нам начисляются проценты. Здесь также нет различий: проценты всегда начисляются на сумму основного долга. Соответственно, чем меньше основной долг, тем меньшие мы платим проценты.

Именно типом погашения основного долга, т.е. его уменьшения, и различаются аннуитетный и дифференцированный платеж в банке.

Например, если вы взяли в кредит 1 000 000 руб. на 10 месяцев, то каждый месяц вы будете погашать ровно 100 000 руб. основного долга.

Интересным моментом и, пожалуй, самым важным, здесь является то, что раз постепенно уменьшается размер основного долга, то и величина выплачиваемых процентов тоже уменьшается. Т.е. если в первый месяц условно 10% годовых начисляется на 1 000 000 руб., то во второй месяц уже на 900 000 руб. и т.д. Следовательно, величина ежемесячного платежа по кредиту постоянно меняется.

Аннуитетный платеж построен совершенно по другой системе: в нем величина ежемесячного платежа не меняется со сроком кредитования и осуществляемыми выплатами. Банк с самого начала рассчитывает всю сумму процентов и основного долга, и разбивает ее по периоду кредитования так, что вначале идет преимущественная выплата процентов, а затем уже в ежемесячном платеже возрастает доля суммы, идущая на погашение основного долга. В такой системе начисления процентов они предсказуемо больше, потому что основной долг сокращается гораздо медленнее.

Дифференцированный платеж по ипотеке: что надо знать

«РБК-Недвижимость» уже писала об особенностях аннуитетных платежей, при которых сумма ежемесячного взноса не меняется на протяжении всего периода кредитования. Но получается большая переплата по процентам.

В данной статье речь идет о менее распространенной, но куда более выгодной для заемщиков стратегии выплат — дифференцированных платежах. Большинство банков сами определяют, каким будет способ погашения ипотечного кредита. И все же некоторые кредитные организации оставляют этот выбор клиентам. Объясняем, что такое дифференцированный платеж и как он рассчитывается.

Что такое дифференцированный платеж

Дифференцированный платеж — это система погашения кредита, при которой заемщик ежемесячно вносит разные суммы, размер которых с каждым разом уменьшается. Максимальная финансовая нагрузка приходится на первые месяцы после оформления ипотеки, а ближе к концу периода кредитования взносы становятся минимальными.

Разница в размере платежей обусловлена тем, что при дифференцированной схеме так называемое тело кредита (его сумма без учета процентов) распределяется на весь срок равными долями, а поверх фиксированной суммы начисляются проценты на остаток.

Поскольку к концу срока кредитования основной долг сокращается, то и процентов начисляется меньше — отсюда изменения в сумме ежемесячного платежа. Для сравнения, при аннуитете размер минимальных взносов всегда фиксирован, но меняется соотношение процентов и основного долга. В первые месяцы львиная доля платежа уходит на погашение процентов, тогда как основной долг заемщика почти не убывает. Только после того как банк получил большую часть положенных процентов, начинается погашение основного долга. Таким образом, итоговая переплата по кредиту оказывается существенно выше.

Как рассчитать ежемесячные взносы

При заключении договора заемщик получает платежный график. Если в случае с аннуитетом нужно запомнить всего одну цифру, то при дифференцированной схеме придется регулярно сверяться с этим документом. Уточнить актуальную сумму обязательного платежа можно также в офисе банка, через банкомат или по телефону контактного центра.

При желании сумму платежа можно рассчитать и самостоятельно. Для этого удобнее всего использовать ипотечный калькулятор либо специализированный онлайн-сервис на портале банка. Более трудоемкий вариант — вычислить по формуле. Это не так сложно, но нужно много времени.

Первоначальная сумма кредита делится на срок в месяцах — так вы получаете базовый размер платежа. Далее каждый месяц к нему прибавляются проценты. Для их расчета остаток основного долга нужно умножить на ставку в процентах и разделить на 12.

Рассмотрим на примере разницу в расчетах аннуитетных и дифференцированных платежей. Итоговые цифры будут приблизительными, поскольку в разных банках действуют свои условия по графику и выплате взносов. Но расчет, как правило, одинаковый. Допустим, вы оформили ипотеку в размере 6 млн руб. на десять лет со ставкой 10% годовых.

Аннуитетный платеж. В этом случае каждый месяц вам придется платить банку по 79,29 тыс. руб. Итоговая переплата по кредиту составит 3,51 млн руб.

Дифференцированный платеж. По тем же исходным данным, но уже с дифференцированными платежами, ежемесячный взнос на протяжении всего периода кредитования будет опускаться со 100 тыс. до 50,42 тыс. руб. Переплата по процентам выйдет на полмиллиона меньше — 3 млн руб.

Плюсы и минусы дифференцированного платежа

Основное достоинство дифференцированных платежей — ощутимая экономия на процентах. При аннуитете они начисляются по схеме, более выгодной банку. В случае же с дифференцированной системой погашения заемщик каждый раз платит проценты только за те средства, которыми действительно пользовался в расчетном месяце. Поскольку тело кредита с каждым взносом становится меньше, с ним сокращаются и отчисления кредитору. В результате основной долг убывает быстрее, а итоговая переплата оказывается существенно меньше, чем при аннуитете. Лучше всего это заметно при больших суммах и сроках ипотеки.

С другой стороны, дифференцированные платежи менее доступны. Эта схема больше подходит людям с высоким заработком, поскольку платежеспособность потенциальных заемщиков оценивается более строго. Подтвержденный доход должен быть в среднем примерно на 20–25% выше, чем в случае с аннуитетом. Это связано с тем, что при согласовании кредита банк отталкивается именно от первых месяцев, на которые приходятся максимальные ежемесячные платежи. Хотя в процессе погашения кредита взносы могут уменьшиться вдвое, при дифференцированной схеме заемщикам одобряют меньшие суммы.

Еще один недостаток — постоянно меняющийся размер ежемесячных взносов. Из-за этого заемщику приходится постоянно сверяться с платежным графиком и уточнять, какую сумму потребуется внести в следующем расчетном периоде. Кроме того, усложняется планирование семейного бюджета.

Кому подходит дифференцированная ипотека

Несмотря на выгоду дифференцированных платежей, выбирать схему погашения нужно исходя из ваших целей и текущих финансовых возможностей. Дифференцированный график позволяет хорошо сэкономить на процентах, но подходит не всем. Людям с невысоким заработком лучше выбрать аннуитет — иначе первые платежи могут оказаться для них неподъемными. Если заемщик рассчитывает получить крупный кредит и не планирует погашать его досрочно, дифференцированные платежи тоже не дадут желаемого эффекта.

Если же бюджет сможет покрыть первоначальный взнос и достаточно крупные последующие платежи — дифференцированная ипотека будет оптимальным вариантом. Специалисты рекомендуют ее людям с высоким заработком и тем, у кого есть дополнительные источники дохода, которые позволят поддерживать привычный уровень жизни в период наиболее высокой кредитной нагрузки. Вы сможете сэкономить еще больше, если выплатите ипотеку раньше положенного срока. Это выгодно, так как в случае с дифференцированной схемой проценты погашаются не сразу, а распределяются в течение всего периода кредитования.

В каких банках есть такой способ оплаты

В советское время именно дифференцированные платежи были единственным возможным вариантом погашения займов, поэтому такую схему часто называют классической.

К сожалению, на российском ипотечном рынке сегодня она почти не встречается. Кредиторам гораздо выгоднее аннуитетные платежи, поскольку в этом случае они получают проценты практически сразу. Лишь единицы разрешают заемщикам самим определять порядок погашения. Например, такая возможность есть в Россельхозбанке и Газпромбанке (актуально на февраль 2021 года. — Прим. ред.). При оформлении ипотеки составляются два графика, чтобы клиент выбрал для себя наиболее выгодный.

В некоторых кредитных организациях также используются обе схемы расчетов, но у них «классика» распространяется только на потребительские кредиты. Более подробно узнать о программах кредитования можно в соответствующих разделах на сайтах кредитных организаций.

Сотрудники этих банков учитывают предпочтительный для клиента способ погашения, но окончательное решение выносится после рассмотрения заявки, проверки кредитной истории и анализа финансового состояния потенциального заемщика. Прежде чем сделать выбор, рекомендуем сравнить как можно больше вариантов и предложений от банков.

Где взять кредит с дифференцированным платежом. Список банков

Обращаясь в банк за кредитом, не все заемщики придают значение схеме выплат. Какие платежи выгоднее, дифференцированные или аннуитентные? И какие банки сегодня предлагают выбор? О том, где взять кредит с дифференцированными платежами читайте в нашей статье.

Две большие разницы?

Финансисты говорят о выгоде для клиентов дифференцированной схемы, обосновывая это меньшей суммой переплаты. Кредиторы не горят желанием выдавать такие кредиты.

В истории есть даже случаи судебной практики: в 2014 году суд принял решение о том, что банки вправе не предоставлять заемщикам выбор способа погашения долга по ипотеке, признав дифференцированный кредит ни чем не выгоднее аннуитентного. Более подробно об этом можно почитать здесь: http://www.banki.ru/news/bankpress/?id=7038442

Для начала попробуем разобраться, в чем выгоды заемщика, выбирающего дифференцированные платежи.

При аннуитентном способе сумма кредита и процентов погашается в течение всего срока равными долями. В начале выплат в сумме платежа большую часть занимают проценты. К концу срока акценты смещаются, и на последних месяцах основу платежа составляет «тело» кредита.

Дифференцированный метод предполагает убывающий размер регулярного взноса: в начале срока он больше, а в концу уменьшается. При этом в каждом взносе «тело» кредита составляет определенный размер, а остальную часть, переменную, образуют проценты.

Начисление процентов происходит на остаток основного долга, и таким образом, с каждым погашенным взносом, уменьшается кредитный долг и проценты.

На первый взгляд выгоды дифференцированных платежей кажутся очевидными, особенно при длительных ипотечных кредитах. Но на практике не все так однозначно.

Экономическая ситуация сегодня не располагает к большим регулярным платежам. Практичные заемщики предпочитают оформить кредиты на максимально длительный срок, чтобы снизить ежемесячную нагрузку на личный бюджет. К примеру, оформить ипотеку.

Банки не отменяют право заемщиков на досрочное погашение долга, и при возможности каждый владелец кредита может полностью или досрочно внести долг. Порядок досрочного погашения определяется в каждом договоре.

Как правило, погашается досрочно только основной долг, проценты на остаток будут пересчитаны, суммы взносов уменьшены.

Таким образом, выгода дифференцированного или аннуитентного варианта кредитования во многом определяется индивидуальной ситуацией заемщика, его финансовой стратегией.

Какие банки выдают дифференцированные кредиты

Практика выдачи дифференцированных ссуд была распространена в 2005-2010 годах. Затем банки изменили стратегию, и с 2011 года оформить потребительский займ с дифференцированным платежом стало трудно.

Некоторые крупные структуры из ТОП-20 предоставляли ипотечные кредиты с убывающими платежами, но в последние годы и это стало редкостью. В 2016 году практически все программы основаны на аннуитентных платежах.

И в случае форс-мажорных обстоятельств у заемщика и невозврата остатка долга в срок, кредитор уже не будет в убытке.

Мы предлагаем список банков, с актуальными предложениями в 2016 году по ипотечным кредитам:

Способ погашения

Еще один довод в пользу взвешенного подхода к выбору схемы платежей – дополнительные сборы и расходы. Оформляя ипотечный кредит, заемщику предстоит оплатить госпошлину, застраховать объект залога и свою жизнь.

Это дополнительные расходы, и их необходимо учитывать при составлении личного финансового плана на перспективу.

Рекомендации заемщикам

Если вы рассматриваете варианты оформления кредита на срок от пяти лет и более, то дифференцированный кредит позволит получить существенную экономию на переплате.

Но при этом нужно понимать, что в первые годы суммы ежемесячных взносов будут высокими. Снизить размер платежей можно, оформив аннуитентный кредит на максимально возможный срок.

Мы рекомендуем провести сравнение банков и выбрать условия по кредитам, позволяющие досрочно платить кредит без ограничений.

Если финансовая ситуация будет благоприятной и позволит сделать накопления, то заемщик сможет распорядиться ими по своему усмотрению: погасив досрочно долг, положив на депозит, купив валюту, сделав инвестиции.

Если же уровень доходом снизится, то долгосрочный кредит с небольшим ежемесячным взносом не станет критичной нагрузкой для семейного бюджета.

В чем разница между дифференцированным и аннуитетным платежом?

Я хочу взять ипотеку, но в банках не объясняют, как выгоднее: с дифференцированными или аннуитетными платежами. Расскажите, пожалуйста, что выбрать.

Вика, для начала немного матчасти.

Ипотечный кредит — это кредит под залог недвижимости, которая на этот кредит покупается или которая у вас уже есть.

Кредит состоит из двух частей: сам кредит (основной долг) и плата за его использование, которую в народе называют процентами. Что и как погашается — как раз и определяется типом платежа. И теперь к вашему вопросу.

Аннуитетный платеж — это когда весь долг и все проценты складываются в одну большую сумму и делятся на срок кредита. В результате при аннуитетном платеже каждый месяц вы платите банку одну и ту же сумму.

Дифференцированный платеж — это когда долг делится на срок кредита, а проценты накидываются каждый месяц из расчета, сколько вы еще должны банку. В результате при дифференцированном платеже в первые месяцы кредита вы платите сильно больше, в последние — сильно меньше.

Плюс ипотечного кредита в том, что он дается на много лет и под относительно низкий процент — по сравнению с другими кредитами. Летом 2021 года в России дают кредит на покупку жилья под 9—12%, а по госпрограммам бывает и 2% годовых. В других странах можно найти под 1—5% годовых.

Если гасить строго по графику

Аннуитетный платеж одинаковый всю дорогу. Но сначала вы по большей части платите банку проценты, а уже потом возвращаете сам долг. Аннуитетный платеж лучше выбирать, когда размер ежемесячного платежа для вас критичен — например, если доход неустойчивый или большая его часть уходит на ипотеку.

Дифференцированный платеж сначала большой, потом всё меньше. Основной долг уменьшается равномерно. В итоге банку вы платите меньше процентов. Дифференцированный лучше выбирать, когда даже самый большой платеж для вас не критичен.

Если гасить вперед графика

Если получается гасить часть кредита досрочно, нужно просто составить экселевскую табличку и сравнить варианты: если гасить с уменьшением платежа, сокращением срока, гасить сразу или потом. Просто строите модели для каждой ситуации и сравниваете те показатели, которые вам важны, — время, переплаты и т. д.

Особенности

Аннуитетный платеж обманчивый. Каждый месяц вы платите банку одну и ту же сумму, но это не значит, что вы равномерно гасите долг. Банк рассчитывает платежи так, чтобы сначала они уходили в счет процентов, а только потом — в счет основного долга. Если через 10 лет у вас улучшится материальная ситуация и вы захотите погасить долг досрочно, вы не сможете значительно уменьшить переплату — к тому моменту вы ее почти всю заплатили.

Но и дифференцированный платеж не так прост. В первый год платежи на треть выше, чем аннуитетные, и уравниваются с ними только лет через шесть. Если гасить ипотеку досрочно в первые несколько лет, срок будет сокращаться незначительно.

При любом виде платежа не стоит сбрасывать со счетов влияние инфляции. Деньги постепенно обесцениваются, но это играет на руку, только если ваш доход увеличивается соразмерно росту процента инфляции или больше — тогда траты на ипотеку постепенно будут менее существенны. Если зарплата не растет, инфляция будет играть против вас.

Подводные камни

Продажа квартиры. Принимая сегодня решение о покупке квартиры в кредит, сразу подумайте о ее продаже в будущем. Некоторые думают, что квартиру нельзя продать, пока ипотечный кредит не будет выплачен полностью, или что сделка совершится только с согласия вашего банка-кредитора. Это не так: квартиру можно продать в любой момент, согласие банка нужно не всегда.

Если к моменту продажи вы не погасите кредит, сделку нужно будет проводить через банк, потому что недвижимость всё еще в залоге. Если покупатель платит собственными деньгами, обычно согласие банка не нужно: гасите ипотеку деньгами покупателя, обременение снимается, Росреестр регистрирует переход права к покупателю.

Если у ваших покупателей не будет на руках всей суммы, вероятнее всего, им придется брать кредит в том же банке, куда вы вносите свои платежи по ипотеке. Некоторые банки проводят формальную процедуру одобрения. Это сложнее, но реально.

Плавающая ставка. Отнеситесь скептически к предложению банка о плавающей ставке. Обычно она состоит из двух частей: фиксированного процента и индекса какой-либо биржи. Российские банки чаще всего используют индекс Mosprime. С начала этого года он снизился более чем на один процент, что выгодно.

Но может быть и обратная ситуация, когда придется платить больше. Если вы всё-таки соблазнились плавающей ставкой, убедитесь, что в кредитном договоре предусмотрено ограничение конечной ставки при резком увеличении индекса.

Страховка. Еще одна составляющая ипотечного кредита — ежегодная страховка. Как правило, для новостройки это страхование жизни и здоровья покупателя и страховка самой квартиры. Последняя не защитит от затопления соседями — это страховка целостности недвижимости как объекта — стен, пола, потолка.

При покупке вторички еще может добавиться страхование титула. Внимательно прочитайте кредитный договор: некоторые банки допускают отказ от страхования полностью или частично, взамен увеличивая процентную ставку по кредиту. В любом случае стоит просчитать все риски и расходы.

Ваш главный союзник в принятии таких решений — «Эксель».

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.