до какого числа нужно оплатить налоги ооо в 2021

Таблица сроков уплаты налогов в 2021 году

Сроки уплаты налогов в 2021 году таблица, представленная в нашей статье, отражает в наиболее удобном для налогоплательщика виде. Мы свели в таблицы с поквартальной разбивкой налоговые платежи, которые нужно сделать организациям, работающим на ОСНО и УСН, в течение 2021 года.

Системы налогообложения организаций

Организации в целях налогообложения применяют одну из систем, установленных НК РФ. Если юрлицо не проявляет желания использовать спецрежим, то ему придется работать на ОСНО и уплачивать все налоги, установленные НК РФ при наличии базы налогообложения по ним.

Виды налогов и сборов, уплачиваемых юрлицами

Организации, использующие ОСНО, являются плательщиками налогов:

Кроме того, они уплачивают НДС, НДФЛ, акцизы, НДПИ, торговый сбор, госпошлины и страховые взносы, платежи за негативное воздействие на окружающую среду, экологический сбор.

Применение спецрежимов (УСН, ЕСХН, соглашение о разделе продукции) либо освобождает организацию от уплаты основных налогов (прибыль, НДС, имущество), заменяя их единым соответствующим налогом (УСН, ЕСХН), либо позволяет использовать систему льгот, относящуюся практически ко всем уплачиваемым организацией налогам (соглашение о разделе продукции). Спецрежим ПСН могут применять только ИП.

При применении УСН юрлицо должно (при наличии оснований) платить все налоги, кроме тех, которые заменены единым налогом. По ЕСХН ситуация несколько иная. При нем не уплачивается торговый сбор (п. 2 ст. 411 НК РФ), а акцизы, НДПИ, налог на игорный бизнес и сбор за использование объектов животного мира несовместимы с этим режимом по определению.

Сроки уплаты налогов устанавливаются либо НК РФ (налоги федерального уровня, налоги при спецрежимах, торговый сбор, налог на игорный бизнес, с 2021 года — транспортный и земельный налоги), либо законами регионов (налог на имущество). Однако в любом случае они подчиняются правилу п. 7 ст. 6.1 НК РФ: если установленный срок уплаты приходится на выходной день, то он переносится на ближайший к нему следующий рабочий день. В соответствии с этим правилом отражены последние дни сроков оплаты налогов в 2021 году в наших таблицах.

В нашей статье мы не будем рассматривать достаточно редко встречающиеся среди обычных организаций платежи: налог на игорный бизнес, налог с доходов по государственным и муниципальным ценным бумагам, сбор за использование объектов животного мира и систему налогов при выполнении соглашения о разделе продукции.

Получите доступ к 35 онлайн-курсам для кадровиков и бухгалтеров. Подключите «Клерк.Премиум». Вы сможете не только проходить курсы, получать сертификаты ИПБ России, но и задавать экспертам «Клерка» неограниченное количество вопросов. Мы ответим в течение дня. Это точно дешевле, чем иметь сторонних консультантов. Сможете собирать вопросы со всех коллег и даже давать им свой логин и пароль, и они тоже смогут задавать вопросы.

Особенности уплаты налога на прибыль

Налог на прибыль — единственный налог, который имеет достаточно сложную систему определения и уплаты авансовых платежей для организации-плательщика. Возможные варианты по авансам для прибыли следующие:

Особенности уплаты НДФЛ

Срок уплаты НДФЛ, в отношении которого юрлица являются налоговыми агентами, увязан со сроком выплаты дохода работникам (п. 6 ст. 226 НК РФ). Поэтому конкретизировать сроки его уплаты невозможно и в наших таблицах он не отражается. Показан там только срок, установленный для уплаты этого налога с отпускных и больничных, соответствующий последнему дню месяца, в котором произведена выплата соответствующего дохода.

Особенности уплаты региональных и местных налогов

Сроки уплаты налога на имущество, так же как и обязательность (или необязательность) начисления и уплаты авансовых платежей по нему, устанавливаются законами регионов. Организациям, имеющим обязанность уплаты налога на имущество, нужно ознакомиться с соответствующими законами субъектов РФ, поскольку сроки уплаты этих налогов по регионам могут существенно различаться. В наших таблицах, имеющих общий характер, мы по этой причине их не приводим.

Что касается транспортного и земельного налогов, то с 01.01.2021 сроки их уплаты являются едиными для всех территорий и закреплены на федеральном уровне. У региональных и местных властей полномочий по определению платежных дат больше нет. Налоги по итогу года нужно уплачивать не позднее 1 марта следующего года, а авансы — не позднее последнего числа месяца, следующего за отчетным периодом. Новый порядок применяется начиная с годовых платежей по итогам 2020 года.

Особенности уплаты единого налога при УСН и ЕСХН

Сроки уплаты УСН и ЕСХН, установленные НК РФ, применяются с одной оговоркой: если юрлицо утратило право на применение этих спецрежимов или добровольно отказалось от них, то оно в месяце, следующем за месяцем прекращения применения спецрежима, до 25-го числа должно рассчитаться по единому налогу.

До какого числа нужно оплатить налоги ооо в 2021

Обязанность по ежегодному исчислению для налогоплательщиков-физических лиц транспортного налога, земельного налога, налога на имущество физических лиц и НДФЛ (в отношении ряда доходов, по которым не удержан НДФЛ) возложена на налоговые органы (ст. 52 Налогового кодекса РФ).

В связи с этим налоговые органы не позднее 30 дней до наступления срока уплаты по вышеперечисленным налогам направляют налогоплательщикам-физическим лицам налоговые уведомление для уплаты налогов.

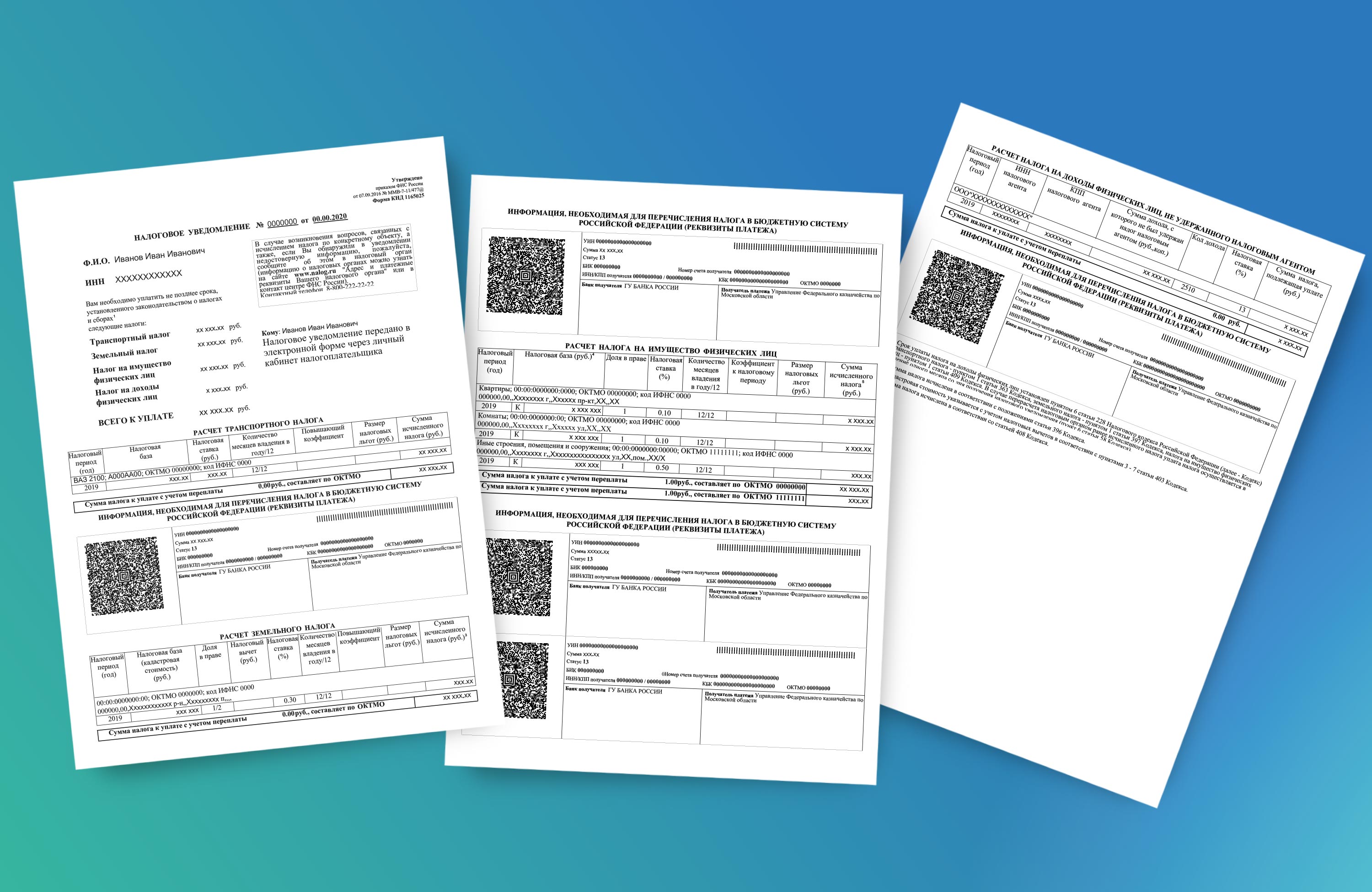

Форма налогового уведомления утверждена приказом ФНС России от 07.09.2016 № ММВ-7-11/477@ (с изменениями) и включает сведения для оплаты указанных в нем налогов (QR-код, штрих-код, УИН, банковские реквизиты платежа).

Налоги, подлежащие уплате физическими лицами в отношении принадлежащих им объектов недвижимого имущества и транспортных средств, исчисляются не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления.

В случае, если общая сумма налогов, исчисленных налоговым органом, составляет менее 100 рублей, налоговое уведомление не направляется, за исключением случая направления налогового уведомления в календарном году, по истечении которого утрачивается возможность направления налоговым органом налогового уведомления.

Пример налогового уведомления

Налоговое уведомление может быть направлено по почте заказным письмом или передано в электронной форме через личный кабинет налогоплательщика.

Основные изменения в налогообложении имущества физических лиц с 2021 года

Налоговые уведомления, направленные в 2021 году, содержат расчет имущественных налогов за налоговый период 2020 года. При этом по сравнению с предыдущим налоговым периодом произошли следующие основные изменения:

Поскольку расчет налогов на имущество проводится исходя из налоговых ставок, льгот и налоговой базы, определяемой на региональном и муниципальном уровне, причины изменения величины налогов в конкретной ситуации можно уточнить в налоговой инспекции или обратившись в контакт-центр ФНС России (тел. 8 800 – 222-22-22).

Почему в 2021 году изменились налоги на имущество

Поскольку расчет налогов проводится исходя из налоговых ставок, льгот и налоговой базы, определяемой на региональном и муниципальном уровне, причины изменения величины налогов в конкретной ситуации можно уточнить в налоговой инспекции или обратившись в контакт-центр ФНС России (тел. 8 800 – 222-22-22). Существуют и общие основания для изменения налоговой нагрузки.

Рост налога может обуславливаться следующими причинами:

Рост налога может обуславливаться следующими причинами:

Рост налога может обуславливаться следующими причинами:

Как проверить налоговые ставки и льготы, указанные в налоговом уведомлении

Налоговые ставки и льготы (включая налоговые вычеты из налоговой базы) устанавливаются нормативными правовыми актами различного уровня:

по транспортному налогу: главой 28 Налогового кодекса Российской Федерации и законами субъектов Российской Федерации по месту нахождения транспортного средства;

по земельному налогу и налогу на имущество физических лиц: главами 31, 32 Налогового кодекса Российской Федерации и нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения) по месту нахождения объектов недвижимости.

С информацией о налоговых ставках, налоговых льготах и налоговых вычетах (по всем видам налогов во всех муниципальных образованиях) можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам», либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел. 8 800 222-22-22).

Как воспользоваться льготой, неучтенной в налоговом уведомлении

Что делать, если в налоговом уведомлении некорректная информация

Если, по мнению налогоплательщика, в налоговом уведомлении имеется неактуальная (некорректная) информация об объекте имущества или его владельце (в т.ч. о периоде владения объектом, налоговой базе, адресе), то для её проверки и актуализации необходимо обратиться в налоговые органы любым удобным способом:

Сведения о налогооблагаемом имуществе и его владельце (включая характеристики имущества, налоговую базу, правообладателя, период владения) в налоговые органы представляют органы, осуществляющие регистрацию (миграционный учет) физических лиц по месту жительства (месту пребывания), регистрацию актов гражданского состояния физических лиц, органы, осуществляющие государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество, органы, осуществляющие регистрацию транспортных средств, органы опеки и попечительства, органы (учреждения), уполномоченные совершать нотариальные действия, и нотариусы, органы, осуществляющие выдачу и замену документов, удостоверяющих личность гражданина Российской Федерации на территории Российской Федерации.

Ответственность за достоверность, полноту и актуальность указанных сведений, используемых в целях налогообложения имущества, несут вышеперечисленные регистрирующие органы. Указанные органы представляют информацию в налоговую службу на основании имеющихся в их информационных ресурсах (реестрах, кадастрах, регистрах и т.п.) сведений.

Если, по мнению налогоплательщика, в налоговом уведомлении имеется неактуальная (некорректная) информация об объекте имущества или его владельце (в т.ч. о периоде владения объектом, налоговой базе, адресе), то для её проверки и актуализации необходимо обратиться в налоговые органы любым удобным способом:

для иных лиц: посредством личного обращения в любой налоговый орган либо путём направления почтового сообщения, или с использованием интернет-сервиса ФНС России «Обратиться в ФНС России».

По общему правилу, налоговому органу требуется проведение проверки на предмет подтверждения наличия/отсутствия установленных законодательством оснований для перерасчета налогов и изменения налогового уведомления (направление запроса в регистрирующие органы, проверка информации о наличии налоговой льготы, определение даты начала применения актуальной налоговой базы и т.п.), обработка полученных сведений и внесение необходимых изменений в информационные ресурсы (базы данных, карточки расчетов с бюджетом и т.п.).

При наличии оснований для перерасчета налога (налогов) и формирования нового налогового уведомления налоговая инспекция не позднее 30 дней (в исключительных случаях указанный срок может быть продлен не более чем на 30 дней): обнулит ранее начисленную сумму налога и пеней; сформирует новое налоговое уведомление с указанием нового срока уплаты налога и направит Вам ответ на обращение (разместит его в Личном кабинете налогоплательщика).

Дополнительную информацию можно получить по телефону налоговой инспекции или контакт-центра ФНС России: 8 800 222-22-22.

Сроки уплаты налогов и представления отчетности перенесены на 8 ноября

ФНС уточнила, как переносятся сроки уплаты налогов и представления отчетности из-за введения нерабочих дней с 30 октября по 7 ноября 2021 года.

Напомним, данный период объявлен нерабочим указом Президента РФ от 20.10.2021 № 595 в целях недопущения дальнейшего распространения новой коронавирусной инфекции (COVID-19).

В своем письме от 28.10.2021 № БС-4-11/15262@ ФНС отмечает, что по нормам статьи 6.1 НК РФ в случаях, когда последний день срока уплаты налога или представления отчетности приходится на выходной, нерабочий праздничный или нерабочий день, днем окончания срока считается ближайший следующий за ним рабочий день.

Соответственно, приходящийся на период с 30 октября по 7 ноября 2021 года срок уплаты авансовых платежей за III квартал 2021 года по транспортному и земельному налогам, а также по налогу на имущество организаций переносится на 8 ноября (ближайший рабочий день).

Срок уплаты налоговыми агентами сумм НДФЛ с доходов налогоплательщиков при их фактической выплате, приходящийся на дату с 1 по 3 ноября 2021 года включительно, а также срок представления расчета по форме 6-НДФЛ и расчета по страховым взносам за 9 месяцев 2021 года переносятся на 8 ноября 2021 года.

Кроме того, на 8 ноября 2021 года переносится срок представления налогоплательщиками налоговой декларации по налогу на добычу полезных ископаемых за сентябрь 2021 года.

Сроки уплаты налогов и взносов в 2021 году

Ниже сгруппированы в таблицы сроки уплаты налогов и взносов в текущем году.

Сроки уплаты основных налогов в 2021 году

| Вид налога | Период уплаты | Срок уплаты |

|---|---|---|

| Налог на прибыль (при уплате только ежеквартальных авансовых платежей) | За 2020 год | Не позднее 29.03.2021 |

| За I квартал 2021 года | Не позднее 28.04.2021 | |

| За I полугодие 2021 года | Не позднее 28.07.2021 | |

| За 9 месяцев 2021 года | Не позднее 28.10.2021 | |

| За 2021 год | Не позднее 28.03.2022 | |

| Налог на прибыль (при уплате ежемесячных авансовых платежей с доплатой по итогам квартала) | За 2020 год | Не позднее 29.03.2021 |

| За январь 2021 года | Не позднее 28.01.2021 | |

| За февраль 2021 года | Не позднее 01.03.2021 | |

| За март 2021 года | Не позднее 29.03.2021 | |

| Доплата за I квартал 2021 года | Не позднее 28.04.2021 | |

| За апрель 2021 года | Не позднее 28.04.2021 | |

| За май 2021 года | Не позднее 28.05.2021 | |

| За июнь 2021 года | Не позднее 28.06.2021 | |

| Доплата за I полугодие 2021 года | Не позднее 28.07.2021 | |

| За июль 2021 года | Не позднее 28.07.2021 | |

| За август 2021 года | Не позднее 30.08.2021 | |

| За сентябрь 2021 года | Не позднее 28.09.2021 | |

| Доплата за 9 месяцев 2021 года | Не позднее 28.10.2021 | |

| За октябрь 2021 года | Не позднее 28.10.2021 | |

| За ноябрь 2021 года | Не позднее 29.11.2021 | |

| За декабрь 2021 года | Не позднее 28.12.2021 | |

| За 2021 год | Не позднее 28.03.2022 | |

| Налог на прибыль (при ежемесячной уплате авансов исходя из фактической прибыли) | За 2020 год | Не позднее 29.03.2021 |

| За январь 2021 года | Не позднее 01.03.2021 | |

| За февраль 2021 года | Не позднее 29.03.2021 | |

| За март 2021 года | Не позднее 28.04.2021 | |

| За апрель 2021 года | Не позднее 28.05.2021 | |

| За май 2021 года | Не позднее 28.06.2021 | |

| За июнь 2021 года | Не позднее 28.07.2021 | |

| За июль 2021 года | Не позднее 30.08.2021 | |

| За август 2021 года | Не позднее 28.09.2021 | |

| За сентябрь 2021 года | Не позднее 28.10.2021 | |

| За октябрь 2021 года | Не позднее 29.11.2021 | |

| За ноябрь 2021 года | Не позднее 28.12.2021 | |

| За 2021 год | Не позднее 28.03.2022 | |

| НДС | 1-й платеж за IV квартал 2020 года | Не позднее 25.01.2021 |

| 2-й платеж за IV квартал 2020 года | Не позднее 25.02.2021 | |

| 3-й платеж за IV квартал 2020 года | Не позднее 25.03.2021 | |

| 1-й платеж за I квартал 2021 года | Не позднее 26.04.2021 | |

| 2-й платеж за I квартал 2021 года | Не позднее 25.05.2021 | |

| 3-й платеж за I квартал 2021 года | Не позднее 25.06.2021 | |

| 1-й платеж за II квартал 2021 года | Не позднее 26.07.2021 | |

| 2-й платеж за II квартал 2021 года | Не позднее 25.08.2021 | |

| 3-й платеж за II квартал 2021 года | Не позднее 27.09.2021 | |

| 1-й платеж за III квартал 2021 года | Не позднее 25.10.2021 | |

| 2-й платеж за III квартал 2021 года | Не позднее 25.11.2021 | |

| 3-й платеж за III квартал 2021 года | Не позднее 27.12.2021 | |

| 1-й платеж за IV квартал 2021 года | Не позднее 25.01.2022 | |

| 2-й платеж за IV квартал 2021 года | Не позднее 25.02.2022 | |

| 3-й платеж за IV квартал 2021 года | Не позднее 25.03.2022 | |

| Налог при УСН (включая авансовые платежи) | За 2020 год (уплачивают только организации) | Не позднее 31.03.2021 |

| За 2020 год (уплачивают только ИП) | Не позднее 30.04.2021 | |

| За I квартал 2021 года | Не позднее 26.04.2021 | |

| За I полугодие 2021 года | Не позднее 26.07.2021 | |

| За 9 месяцев 2021 года | Не позднее 25.10.2021 | |

| За 2021 год (уплачивают только организации) | Не позднее 31.03.2022 | |

| За 2021 год (уплачивают только ИП) | Не позднее 03.05.2022 | |

| НДФЛ с отпускных и больничных пособий | За январь 2021 года | Не позднее 01.02.2021 |

| За февраль 2021 года | Не позднее 01.03.2021 | |

| За март 2021 года | Не позднее 31.03.2021 | |

| За апрель 2021 года | Не позднее 30.04.2021 | |

| За май 2021 года | Не позднее 31.05.2021 | |

| За июнь 2021 года | Не позднее 30.06.2021 | |

| За июль 2021 года | Не позднее 02.08.2021 | |

| За август 2021 года | Не позднее 31.08.2021 | |

| За сентябрь 2021 года | Не позднее 30.09.2021 | |

| За октябрь 2021 года | Не позднее 01.11.2021 | |

| За ноябрь 2021 года | Не позднее 30.11.2021 | |

| За декабрь 2021 года | Не позднее 10.01.2022 | |

| ЕНВД | За IV квартал 2020 года | Не позднее 25.01.2021 |

| ЕСХН | За 2020 год | Не позднее 31.03.2021 |

| За I полугодие 2021 года | Не позднее 26.07.2021 | |

| За 2021 год | Не позднее 31.03.2022 | |

| Торговый сбор на территории г. Москвы | За IV квартал 2020 года | Не позднее 25.01.2021 |

| За I квартал 2021 года | Не позднее 26.04.2021 | |

| За II квартал 2021 года | Не позднее 26.07.2021 | |

| За III квартал 2021 года | Не позднее 25.10.2021 | |

| За IV квартал 2021 года | Не позднее 25.01.2022 | |

| НДФЛ (ИП на ОСН за себя, включая авансовые платежи) | За 2020 год | Не позднее 15.07.2021 |

| За I квартал 2021 года | Не позднее 26.04.2021 | |

| За полугодие 2021 года | Не позднее 26.07.2021 | |

| За 9 месяцев 2021 года | Не позднее 25.10.2021 | |

| За 2021 год | Не позднее 15.07.2022 |

Сроки уплаты страховых взносов в 2021 году

| Вид страховых взносов | Период уплаты | Срок уплаты |

|---|---|---|

| Страховые взносы в ИФНС | ||

| Взносы с выплат работникам на ОПС, ОМС и ВНиМ | За декабрь 2020 года | Не позднее 15.01.2021 |

| За январь 2021 года | Не позднее 15.02.2021 | |

| За февраль 2021 года | Не позднее 15.03.2021 | |

| За март 2021 года | Не позднее 15.04.2021 | |

| За апрель 2021 года | Не позднее 17.05.2021 | |

| За май 2021 года | Не позднее 15.06.2021 | |

| За июнь 2021 года | Не позднее 15.07.2021 | |

| За июль 2021 года | Не позднее 16.08.2021 | |

| За август 2021 года | Не позднее 15.09.2021 | |

| За сентябрь 2021 года | Не позднее 15.10.2021 | |

| За октябрь 2021 года | Не позднее 15.11.2021 | |

| За ноябрь 2021 года | Не позднее 15.12.2021 | |

| За декабрь 2021 года | Не позднее 17.01.2022 | |

| Взносы ИП за себя | За 2020 год (доплата взносов на ОПС при сумме дохода за 2020 год, превышающей 300 тыс. руб.) | Не позднее 01.07.2021 |

| За 2021 год | Не позднее 10.01.2022 | |

| За 2021 год (доплата взносов на ОПС при сумме дохода за 2021 год, превышающей 300 тыс. руб.) | Не позднее 01.07.2022 | |

| Страховые взносы в ФСС | ||

| Взносы на травматизм | За декабрь 2020 года | Не позднее 15.01.2021 |

| За январь 2021 года | Не позднее 15.02.2021 | |

| За февраль 2021 года | Не позднее 15.03.2021 | |

| За март 2021 года | Не позднее 15.04.2021 | |

| За апрель 2021 года | Не позднее 17.05.2021 | |

| За май 2021 года | Не позднее 15.06.2021 | |

| За июнь 2021 года | Не позднее 15.07.2021 | |

| За июль 2021 года | Не позднее 16.08.2021 | |

| За август 2021 года | Не позднее 15.09.2021 | |

| За сентябрь 2021 года | Не позднее 15.10.2021 | |

| За октябрь 2021 года | Не позднее 15.11.2021 | |

| За ноябрь 2021 года | Не позднее 15.12.2021 | |

| За декабрь 2021 года | Не позднее 17.01.2022 | |

Сроки уплаты транспортного налога в 2021 году

| Вид налога | Период уплаты | Срок уплаты |

|---|---|---|

| Транспортный налог | За 2020 год | Не позднее 01.03.2021 |

| За I квартал 2021 года | Не позднее 30.04.2021 | |

| За II квартал 2021 года | Не позднее 02.08.2021 | |

| За III квартал 2021 года | Не позднее 01.11.2021 | |

| За 2021 год | Не позднее 01.03.2022 |

Сроки уплаты земельного налога в 2021 году

| Вид налога | Период уплаты | Срок уплаты |

|---|---|---|

| Земельный налог | За 2020 год | Не позднее 01.03.2021 |

| За I квартал 2021 года | Не позднее 30.04.2021 | |

| За II квартал 2021 года | Не позднее 02.08.2021 | |

| За III квартал 2021 года | Не позднее 01.11.2021 | |

| За 2021 год | Не позднее 01.03.2022 |

Сроки уплаты прочих налогов

ФАЙЛЫ

Архив сроков уплаты налогов и взносов по годам: 2020

В соответствии со ст. 57 Налогового кодекса РФ сроки уплаты налогов варьируют в зависимости от их вида. Соответственно, любое изменение в сроках возможно только при условии внесения в Налоговый кодекс соответствующих изменений.

Это означает, что сроки определяются исключительно на законодательном уровне и не могут быть изменены никакими подзаконными нормативными актами, в том числе и профильными.

Нарушение установленных законом сроков, в силу положений ч.2 ст. 57 НК РФ, влечет за собой начисление пени.

Исчисление сроков

В основу определения периодов оплаты положены календарный и казуальный принципы исчисления. То есть срок оплаты налога может быть установлен:

Представленный нами сервис позволяет фасилитировать (упростить) контроль за соблюдением сроков исполнения обязательств по уплатам следующих видов налогов:

Регионально определяемые сроки

На региональном уровне устанавливаются сроки уплаты следующих налогов и авансовых платежей по этим налогам: