до какого числа нужно уплатить налоги

Приближается день уплаты имущественных налогов физлиц

По каким налогам нужно рассчитаться с бюджетом?

Наверняка к началу ноября уже все собственники земельных участков, недвижимости и автомобилей получили налоговые уведомления. В этом документе подробно указано, за что и сколько именно следует уплатить в бюджет.

Получают налоговые уведомления все граждане, за которыми в базах госорганов числятся объекты обложения: машины, квартиры, дома, участки. Соответственно, уплате подлежат следующие налоги:

Если у вас имеется объект обложения, а «бумажного» уведомления вы так и не получили, следует зайти в Личный кабинет на портале Госуслуг или Личный кабинет налогоплательщика на сайте ФНС РФ – с наибольшей долей вероятности уведомление ожидает вас там. ФНС РФ в течение последних нескольких лет планомерно оптимизирует свою работу, избавляясь, по возможности, от рассылки бумажных уведомлений и переходя на электронный формат.

Если вам все же нужно бумажное уведомление от налоговой, вы можете его получить. Как это сделать, рассказано в системе КонсультантПлюс. Получите бесплатно пробный доступ к К+ и переходите к разъяснениям представителей налоговой службы.

Но даже если вы не обнаружили уведомления и в Личном кабинете – это не повод не платить налог при наличии объекта обложения. Следует обратиться в любую ИФНС и запросить расчет суммы налога. Также можно обратиться в МФЦ. Это позволит избежать начисления пени, которое непременно будет сделано, если не уплатить налог в срок.

Для получения расчета нужно использовать специальное заявление по форме, утвержденной Приказом ФНС от 11.11.2019 № ММВ-7-21/560@.

Где и как уплатить налоги?

Давно прошли те времена, когда для уплаты налогов приходилось выстаивать очередь в кассу. Сейчас для удобства налогоплательщиков существует множество сервисов, которые позволяют платить налоги не выходя из дома.

Так, уплатить любой из личных налогов физлицо может:

Через какие банки можно оплачивать налоги в «Личном кабинете налогоплательщика для физических лиц» на сайте ФНС, вы можете узнать в системе КонсультантПлюс. Если у вас нет доступа к К+, получите его бесплатно на пробной основе.

Можно уплатить налоги попутно следуя по своим делам, воспользовавшись терминалами оплаты, которые расположены в любом торговом центре и крупном магазине.

Те, кто предпочитают оплачивать налоги по старинке, могут это сделать в кассе отделения любого банка или в любом отделении «Почты России».

Последний день уплаты налогов за 2020 год – 01.12.2021 (п.1 ст.409 НК РФ). Эта дата выпадает на среду – рабочий день. Следовательно, никаких переносов срока в текущем году не предусмотрено.

Тем, кто не исполнит свое обязательство в срок, придется уплатить пеню. Начисляться она будет уже со следующего дня – с 02.12.2021. Долг перед государством будет расти вплоть до даты уплаты задолженности включительно.

Также, при наличии налоговой задолженности физлицу может грозить запрет на выезд заграницу и арест банковских счетов.

В случае, если налог придется взыскивать с должника принудительно, на плечи физлица ляжет также уплата госпошлины и оплата труда судебного исполнителя (исполнительский сбор).

Итоги

Если вы имеете объект обложения имущественными налогами, следует своевременно уплатить налоги за 2020 год. Сделать это нужно до 01.12.2021 включительно. Узнать сумму начисленных налогов можно в Личном кабинете на портале Госуслуг или на портале ФНС в Личном кабинете налогоплательщика. Уплатить налоги можно любым удобным способом, как онлайн, так и лично. Не следует игнорировать обязанность по уплате налогов, чтобы не столкнуться с неприятными последствиями в виде пени, запрета на выезд и т.д.

Подробнее о расчете и нюансах уплаты налога на транспорт узнайте в нашей рубрике «Транспортный налог».

До какого числа нужно уплатить налоги

Обязанность по ежегодному исчислению для налогоплательщиков-физических лиц транспортного налога, земельного налога, налога на имущество физических лиц и НДФЛ (в отношении ряда доходов, по которым не удержан НДФЛ) возложена на налоговые органы (ст. 52 Налогового кодекса РФ).

В связи с этим налоговые органы не позднее 30 дней до наступления срока уплаты по вышеперечисленным налогам направляют налогоплательщикам-физическим лицам налоговые уведомление для уплаты налогов.

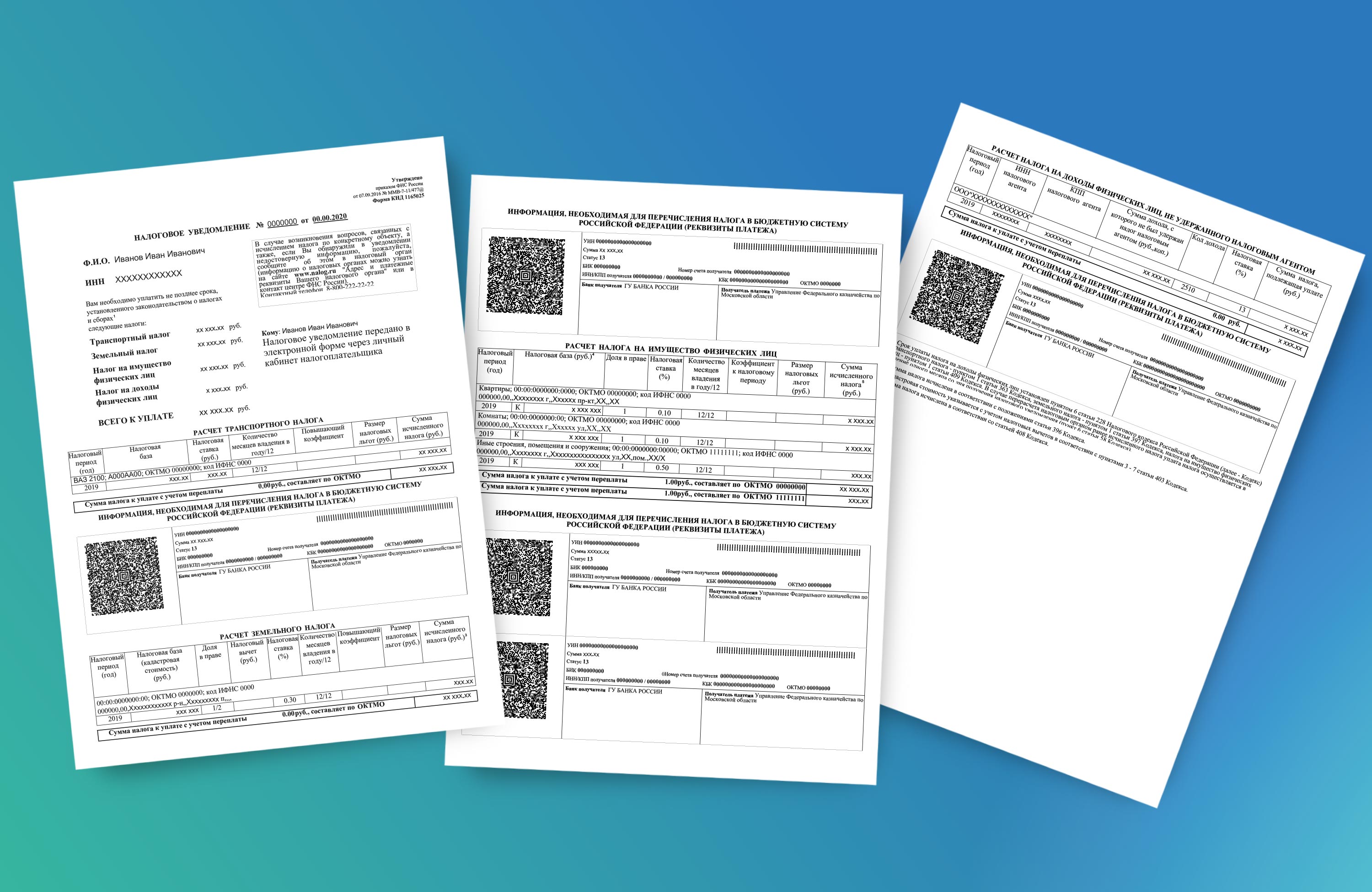

Форма налогового уведомления утверждена приказом ФНС России от 07.09.2016 № ММВ-7-11/477@ (с изменениями) и включает сведения для оплаты указанных в нем налогов (QR-код, штрих-код, УИН, банковские реквизиты платежа).

Налоги, подлежащие уплате физическими лицами в отношении принадлежащих им объектов недвижимого имущества и транспортных средств, исчисляются не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления.

В случае, если общая сумма налогов, исчисленных налоговым органом, составляет менее 100 рублей, налоговое уведомление не направляется, за исключением случая направления налогового уведомления в календарном году, по истечении которого утрачивается возможность направления налоговым органом налогового уведомления.

Пример налогового уведомления

Налоговое уведомление может быть направлено по почте заказным письмом или передано в электронной форме через личный кабинет налогоплательщика.

Основные изменения в налогообложении имущества физических лиц с 2021 года

Налоговые уведомления, направленные в 2021 году, содержат расчет имущественных налогов за налоговый период 2020 года. При этом по сравнению с предыдущим налоговым периодом произошли следующие основные изменения:

Поскольку расчет налогов на имущество проводится исходя из налоговых ставок, льгот и налоговой базы, определяемой на региональном и муниципальном уровне, причины изменения величины налогов в конкретной ситуации можно уточнить в налоговой инспекции или обратившись в контакт-центр ФНС России (тел. 8 800 – 222-22-22).

Почему в 2021 году изменились налоги на имущество

Поскольку расчет налогов проводится исходя из налоговых ставок, льгот и налоговой базы, определяемой на региональном и муниципальном уровне, причины изменения величины налогов в конкретной ситуации можно уточнить в налоговой инспекции или обратившись в контакт-центр ФНС России (тел. 8 800 – 222-22-22). Существуют и общие основания для изменения налоговой нагрузки.

Рост налога может обуславливаться следующими причинами:

Рост налога может обуславливаться следующими причинами:

Рост налога может обуславливаться следующими причинами:

Как проверить налоговые ставки и льготы, указанные в налоговом уведомлении

Налоговые ставки и льготы (включая налоговые вычеты из налоговой базы) устанавливаются нормативными правовыми актами различного уровня:

по транспортному налогу: главой 28 Налогового кодекса Российской Федерации и законами субъектов Российской Федерации по месту нахождения транспортного средства;

по земельному налогу и налогу на имущество физических лиц: главами 31, 32 Налогового кодекса Российской Федерации и нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения) по месту нахождения объектов недвижимости.

С информацией о налоговых ставках, налоговых льготах и налоговых вычетах (по всем видам налогов во всех муниципальных образованиях) можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам», либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел. 8 800 222-22-22).

Как воспользоваться льготой, неучтенной в налоговом уведомлении

Что делать, если в налоговом уведомлении некорректная информация

Если, по мнению налогоплательщика, в налоговом уведомлении имеется неактуальная (некорректная) информация об объекте имущества или его владельце (в т.ч. о периоде владения объектом, налоговой базе, адресе), то для её проверки и актуализации необходимо обратиться в налоговые органы любым удобным способом:

Сведения о налогооблагаемом имуществе и его владельце (включая характеристики имущества, налоговую базу, правообладателя, период владения) в налоговые органы представляют органы, осуществляющие регистрацию (миграционный учет) физических лиц по месту жительства (месту пребывания), регистрацию актов гражданского состояния физических лиц, органы, осуществляющие государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество, органы, осуществляющие регистрацию транспортных средств, органы опеки и попечительства, органы (учреждения), уполномоченные совершать нотариальные действия, и нотариусы, органы, осуществляющие выдачу и замену документов, удостоверяющих личность гражданина Российской Федерации на территории Российской Федерации.

Ответственность за достоверность, полноту и актуальность указанных сведений, используемых в целях налогообложения имущества, несут вышеперечисленные регистрирующие органы. Указанные органы представляют информацию в налоговую службу на основании имеющихся в их информационных ресурсах (реестрах, кадастрах, регистрах и т.п.) сведений.

Если, по мнению налогоплательщика, в налоговом уведомлении имеется неактуальная (некорректная) информация об объекте имущества или его владельце (в т.ч. о периоде владения объектом, налоговой базе, адресе), то для её проверки и актуализации необходимо обратиться в налоговые органы любым удобным способом:

для иных лиц: посредством личного обращения в любой налоговый орган либо путём направления почтового сообщения, или с использованием интернет-сервиса ФНС России «Обратиться в ФНС России».

По общему правилу, налоговому органу требуется проведение проверки на предмет подтверждения наличия/отсутствия установленных законодательством оснований для перерасчета налогов и изменения налогового уведомления (направление запроса в регистрирующие органы, проверка информации о наличии налоговой льготы, определение даты начала применения актуальной налоговой базы и т.п.), обработка полученных сведений и внесение необходимых изменений в информационные ресурсы (базы данных, карточки расчетов с бюджетом и т.п.).

При наличии оснований для перерасчета налога (налогов) и формирования нового налогового уведомления налоговая инспекция не позднее 30 дней (в исключительных случаях указанный срок может быть продлен не более чем на 30 дней): обнулит ранее начисленную сумму налога и пеней; сформирует новое налоговое уведомление с указанием нового срока уплаты налога и направит Вам ответ на обращение (разместит его в Личном кабинете налогоплательщика).

Дополнительную информацию можно получить по телефону налоговой инспекции или контакт-центра ФНС России: 8 800 222-22-22.

10 важных налоговых дат и сроков, о которых нужно знать каждому

Если вовремя не сдать декларацию или просрочить уплату налогов, можно потерять деньги из-за штрафов и пеней. А если не заявить вычет в установленные сроки, не получится забрать деньги из бюджета. Это касается не только бизнеса, но и обычных людей, у кого есть машина, кто продал квартиру, получил дачу в подарок от тети или оплатил лечение зубов.

Собрали в один материал главные налоговые даты и сроки, которые напрямую влияют на ваши деньги.

💼 До 1 марта

Работодатели сдают справки о доходах за прошлый год

Справки 2-НДФЛ нужны для оформления вычетов или кредитов. Через некоторое время они появляются в личном кабинете на nalog.ru, а еще их можно получить на портале госуслуг

🗓️ До 30 апреля

Нужно сдать декларацию о доходах за прошлый год

Декларировать нужно доходы от продажи имущества, которое было в собственности меньше минимального срока владения — трех или пяти лет. А также другие доходы, с которых не удержан НДФЛ: от сдачи квартиры, подарков, подработок или выигрышей

📝 До 1 мая

Нужно подать заявление о льготах по имущественным налогам

Этот срок не установлен законом, но ФНС рекомендует его, чтобы льготы учли при рассылке уведомлений за прошлый год и не пришлось пересчитывать налоги. Заявление удобно подавать через личный кабинет на сайте nalog.ru. Оно поможет не платить налог за участок и квартиру, получить дополнительный вычет за дом или снизить сумму налога в два раза

💰 До 15 июля

Нужно заплатить НДФЛ по декларации за прошлый год

До этой даты нужно заплатить налог за предыдущий год — ту сумму, что начислена к уплате по декларации, которую сдали до 30 апреля. За задержку начислят пени — по 1/300 ставки ЦБ за каждый день просрочки

🏠 До 1 ноября

Должны прийти уведомления об имущественных налогах

До этой даты все владельцы квартир, домов, машин и участков должны получить документ с суммами начисленных налогов за прошлый год. Если до 1 ноября не получили уведомление, пишите запрос или обращайтесь в инспекцию лично

🚙 До 1 декабря

Нужно заплатить налоги на имущество, землю и транспорт

Это срок уплаты имущественных налогов по уведомлению, которое пришло до 1 ноября по почте или в личный кабинет. Если не заплатить вовремя, появится налоговая задолженность

📍 До 31 декабря

Можно выбрать льготный объект по налогам на имущество или землю

Если у вас есть льгота по налогу на землю или имущество, а она предоставляется только на один объект, его можно выбрать до конца текущего года. Проще всего — через личный кабинет. Например, многодетные и пенсионеры могут выбрать участок, за который им дадут вычет в размере 6 соток. Если не выбирать объект, налоговая сама применит льготу там, где будет самое большое начисление

💸 3 года

Есть на оформление налоговых вычетов по декларации

Налоговый вычет можно заявить в течение трех лет после окончания того года, в котором были расходы на лечение, обучение, страхование жизни или взносы на ИИС. До 31 декабря 2020 года еще можно оформить вычет и вернуть НДФЛ за 2017 год. Вычет при покупке квартиры дадут и через 10 лет после оплаты. Но налог вернут тоже только за три года до года подачи декларации

✅ 3 месяца

Длится камеральная налоговая проверка декларации 3-НДФЛ

Если декларацию подали для оформления вычета, нужно ждать до трех месяцев, пока ее проверят. Еще месяц отводится налоговикам для перечисления подтвержденной суммы на ваш счет. Обычно деньги приходят примерно через 4 месяца. Если позже — это задержка и повод для жалобы

📑 1 месяц

Готовится справка о праве на налоговый вычет через работодателя

Эта справка поможет вернуть НДФЛ сразу в текущем году. Тогда не придется подавать декларацию и ждать четыре месяца. Сэкономленные на налоге деньги вам выдадут вместе с зарплатой, а не в следующем году

Сроки уплаты налогов и взносов в 2021 году

Ниже сгруппированы в таблицы сроки уплаты налогов и взносов в текущем году.

Сроки уплаты основных налогов в 2021 году

| Вид налога | Период уплаты | Срок уплаты |

|---|---|---|

| Налог на прибыль (при уплате только ежеквартальных авансовых платежей) | За 2020 год | Не позднее 29.03.2021 |

| За I квартал 2021 года | Не позднее 28.04.2021 | |

| За I полугодие 2021 года | Не позднее 28.07.2021 | |

| За 9 месяцев 2021 года | Не позднее 28.10.2021 | |

| За 2021 год | Не позднее 28.03.2022 | |

| Налог на прибыль (при уплате ежемесячных авансовых платежей с доплатой по итогам квартала) | За 2020 год | Не позднее 29.03.2021 |

| За январь 2021 года | Не позднее 28.01.2021 | |

| За февраль 2021 года | Не позднее 01.03.2021 | |

| За март 2021 года | Не позднее 29.03.2021 | |

| Доплата за I квартал 2021 года | Не позднее 28.04.2021 | |

| За апрель 2021 года | Не позднее 28.04.2021 | |

| За май 2021 года | Не позднее 28.05.2021 | |

| За июнь 2021 года | Не позднее 28.06.2021 | |

| Доплата за I полугодие 2021 года | Не позднее 28.07.2021 | |

| За июль 2021 года | Не позднее 28.07.2021 | |

| За август 2021 года | Не позднее 30.08.2021 | |

| За сентябрь 2021 года | Не позднее 28.09.2021 | |

| Доплата за 9 месяцев 2021 года | Не позднее 28.10.2021 | |

| За октябрь 2021 года | Не позднее 28.10.2021 | |

| За ноябрь 2021 года | Не позднее 29.11.2021 | |

| За декабрь 2021 года | Не позднее 28.12.2021 | |

| За 2021 год | Не позднее 28.03.2022 | |

| Налог на прибыль (при ежемесячной уплате авансов исходя из фактической прибыли) | За 2020 год | Не позднее 29.03.2021 |

| За январь 2021 года | Не позднее 01.03.2021 | |

| За февраль 2021 года | Не позднее 29.03.2021 | |

| За март 2021 года | Не позднее 28.04.2021 | |

| За апрель 2021 года | Не позднее 28.05.2021 | |

| За май 2021 года | Не позднее 28.06.2021 | |

| За июнь 2021 года | Не позднее 28.07.2021 | |

| За июль 2021 года | Не позднее 30.08.2021 | |

| За август 2021 года | Не позднее 28.09.2021 | |

| За сентябрь 2021 года | Не позднее 28.10.2021 | |

| За октябрь 2021 года | Не позднее 29.11.2021 | |

| За ноябрь 2021 года | Не позднее 28.12.2021 | |

| За 2021 год | Не позднее 28.03.2022 | |

| НДС | 1-й платеж за IV квартал 2020 года | Не позднее 25.01.2021 |

| 2-й платеж за IV квартал 2020 года | Не позднее 25.02.2021 | |

| 3-й платеж за IV квартал 2020 года | Не позднее 25.03.2021 | |

| 1-й платеж за I квартал 2021 года | Не позднее 26.04.2021 | |

| 2-й платеж за I квартал 2021 года | Не позднее 25.05.2021 | |

| 3-й платеж за I квартал 2021 года | Не позднее 25.06.2021 | |

| 1-й платеж за II квартал 2021 года | Не позднее 26.07.2021 | |

| 2-й платеж за II квартал 2021 года | Не позднее 25.08.2021 | |

| 3-й платеж за II квартал 2021 года | Не позднее 27.09.2021 | |

| 1-й платеж за III квартал 2021 года | Не позднее 25.10.2021 | |

| 2-й платеж за III квартал 2021 года | Не позднее 25.11.2021 | |

| 3-й платеж за III квартал 2021 года | Не позднее 27.12.2021 | |

| 1-й платеж за IV квартал 2021 года | Не позднее 25.01.2022 | |

| 2-й платеж за IV квартал 2021 года | Не позднее 25.02.2022 | |

| 3-й платеж за IV квартал 2021 года | Не позднее 25.03.2022 | |

| Налог при УСН (включая авансовые платежи) | За 2020 год (уплачивают только организации) | Не позднее 31.03.2021 |

| За 2020 год (уплачивают только ИП) | Не позднее 30.04.2021 | |

| За I квартал 2021 года | Не позднее 26.04.2021 | |

| За I полугодие 2021 года | Не позднее 26.07.2021 | |

| За 9 месяцев 2021 года | Не позднее 25.10.2021 | |

| За 2021 год (уплачивают только организации) | Не позднее 31.03.2022 | |

| За 2021 год (уплачивают только ИП) | Не позднее 03.05.2022 | |

| НДФЛ с отпускных и больничных пособий | За январь 2021 года | Не позднее 01.02.2021 |

| За февраль 2021 года | Не позднее 01.03.2021 | |

| За март 2021 года | Не позднее 31.03.2021 | |

| За апрель 2021 года | Не позднее 30.04.2021 | |

| За май 2021 года | Не позднее 31.05.2021 | |

| За июнь 2021 года | Не позднее 30.06.2021 | |

| За июль 2021 года | Не позднее 02.08.2021 | |

| За август 2021 года | Не позднее 31.08.2021 | |

| За сентябрь 2021 года | Не позднее 30.09.2021 | |

| За октябрь 2021 года | Не позднее 01.11.2021 | |

| За ноябрь 2021 года | Не позднее 30.11.2021 | |

| За декабрь 2021 года | Не позднее 10.01.2022 | |

| ЕНВД | За IV квартал 2020 года | Не позднее 25.01.2021 |

| ЕСХН | За 2020 год | Не позднее 31.03.2021 |

| За I полугодие 2021 года | Не позднее 26.07.2021 | |

| За 2021 год | Не позднее 31.03.2022 | |

| Торговый сбор на территории г. Москвы | За IV квартал 2020 года | Не позднее 25.01.2021 |

| За I квартал 2021 года | Не позднее 26.04.2021 | |

| За II квартал 2021 года | Не позднее 26.07.2021 | |

| За III квартал 2021 года | Не позднее 25.10.2021 | |

| За IV квартал 2021 года | Не позднее 25.01.2022 | |

| НДФЛ (ИП на ОСН за себя, включая авансовые платежи) | За 2020 год | Не позднее 15.07.2021 |

| За I квартал 2021 года | Не позднее 26.04.2021 | |

| За полугодие 2021 года | Не позднее 26.07.2021 | |

| За 9 месяцев 2021 года | Не позднее 25.10.2021 | |

| За 2021 год | Не позднее 15.07.2022 |

Сроки уплаты страховых взносов в 2021 году

| Вид страховых взносов | Период уплаты | Срок уплаты |

|---|---|---|

| Страховые взносы в ИФНС | ||

| Взносы с выплат работникам на ОПС, ОМС и ВНиМ | За декабрь 2020 года | Не позднее 15.01.2021 |

| За январь 2021 года | Не позднее 15.02.2021 | |

| За февраль 2021 года | Не позднее 15.03.2021 | |

| За март 2021 года | Не позднее 15.04.2021 | |

| За апрель 2021 года | Не позднее 17.05.2021 | |

| За май 2021 года | Не позднее 15.06.2021 | |

| За июнь 2021 года | Не позднее 15.07.2021 | |

| За июль 2021 года | Не позднее 16.08.2021 | |

| За август 2021 года | Не позднее 15.09.2021 | |

| За сентябрь 2021 года | Не позднее 15.10.2021 | |

| За октябрь 2021 года | Не позднее 15.11.2021 | |

| За ноябрь 2021 года | Не позднее 15.12.2021 | |

| За декабрь 2021 года | Не позднее 17.01.2022 | |

| Взносы ИП за себя | За 2020 год (доплата взносов на ОПС при сумме дохода за 2020 год, превышающей 300 тыс. руб.) | Не позднее 01.07.2021 |

| За 2021 год | Не позднее 10.01.2022 | |

| За 2021 год (доплата взносов на ОПС при сумме дохода за 2021 год, превышающей 300 тыс. руб.) | Не позднее 01.07.2022 | |

| Страховые взносы в ФСС | ||

| Взносы на травматизм | За декабрь 2020 года | Не позднее 15.01.2021 |

| За январь 2021 года | Не позднее 15.02.2021 | |

| За февраль 2021 года | Не позднее 15.03.2021 | |

| За март 2021 года | Не позднее 15.04.2021 | |

| За апрель 2021 года | Не позднее 17.05.2021 | |

| За май 2021 года | Не позднее 15.06.2021 | |

| За июнь 2021 года | Не позднее 15.07.2021 | |

| За июль 2021 года | Не позднее 16.08.2021 | |

| За август 2021 года | Не позднее 15.09.2021 | |

| За сентябрь 2021 года | Не позднее 15.10.2021 | |

| За октябрь 2021 года | Не позднее 15.11.2021 | |

| За ноябрь 2021 года | Не позднее 15.12.2021 | |

| За декабрь 2021 года | Не позднее 17.01.2022 | |

Сроки уплаты транспортного налога в 2021 году

| Вид налога | Период уплаты | Срок уплаты |

|---|---|---|

| Транспортный налог | За 2020 год | Не позднее 01.03.2021 |

| За I квартал 2021 года | Не позднее 30.04.2021 | |

| За II квартал 2021 года | Не позднее 02.08.2021 | |

| За III квартал 2021 года | Не позднее 01.11.2021 | |

| За 2021 год | Не позднее 01.03.2022 |

Сроки уплаты земельного налога в 2021 году

| Вид налога | Период уплаты | Срок уплаты |

|---|---|---|

| Земельный налог | За 2020 год | Не позднее 01.03.2021 |

| За I квартал 2021 года | Не позднее 30.04.2021 | |

| За II квартал 2021 года | Не позднее 02.08.2021 | |

| За III квартал 2021 года | Не позднее 01.11.2021 | |

| За 2021 год | Не позднее 01.03.2022 |

Сроки уплаты прочих налогов

ФАЙЛЫ

Архив сроков уплаты налогов и взносов по годам: 2020

В соответствии со ст. 57 Налогового кодекса РФ сроки уплаты налогов варьируют в зависимости от их вида. Соответственно, любое изменение в сроках возможно только при условии внесения в Налоговый кодекс соответствующих изменений.

Это означает, что сроки определяются исключительно на законодательном уровне и не могут быть изменены никакими подзаконными нормативными актами, в том числе и профильными.

Нарушение установленных законом сроков, в силу положений ч.2 ст. 57 НК РФ, влечет за собой начисление пени.

Исчисление сроков

В основу определения периодов оплаты положены календарный и казуальный принципы исчисления. То есть срок оплаты налога может быть установлен:

Представленный нами сервис позволяет фасилитировать (упростить) контроль за соблюдением сроков исполнения обязательств по уплатам следующих видов налогов:

Регионально определяемые сроки

На региональном уровне устанавливаются сроки уплаты следующих налогов и авансовых платежей по этим налогам: