до какого числа нужно заплатить 1 процент свыше 300 тысяч в 2021

Как ИП заплатить дополнительные взносы с дохода больше 300 000 р. за 2020 год: образец платежки

Какие суммы взносов нужно заплатить ИП

Индивидуальный предприниматель (если нет работников) платит за себя:

Фиксированный платеж

Фиксированный платеж за 2020 год для всех ИП – 40 874 рубля. Он включает:

Фиксированный платеж за 2021 год – тоже 40 874 рубля. Он включает взнос на ОПС – 32 448 руб. и взнос на ОМС – 8426 руб. (ст. 430 НК РФ).

Дополнительный взнос (1 процент)

Дополнительный взнос на ОПС – это 1% с доходов, превышающих 300 000 рублей за год. Доходами считаются, например, при УСН “доходы” – все учитываемые доходы.

Пример: как рассчитать взносы ИП на ОПС, если годовой доход больше 300 000 руб.

А.С. Васильева зарегистрировала ИП в 2020 году. Доход за 2021 год – 370 000 руб. Фиксированный взнос на пенсионное страхование за 2021 год – 32 448 руб. Эту сумму можно:

Дополнительный пенсионный взнос с доходов свыше 300 000 руб. Васильева посчитала следующим образом:

(370 000 руб. – 300 000 руб.) × 1% = 700 руб.

Общая сумма пенсионных взносов: 33 148 руб. (32 448 руб. + 700 руб.).

Максимальный размер пенсионных взносов за 2021 год – 259 584 руб.

Поскольку пенсионные взносы ИП не достигли максимальных, до 1 июля 2022 года в бюджет нужно доплатить 700 руб.

Таблица фиксированных взносов ИП на 2021 год

ВИД ОТЧИСЛЕНИЯ

СУММА ЗА ГОД

Срок уплаты ИП страховых взносов за 2020 год

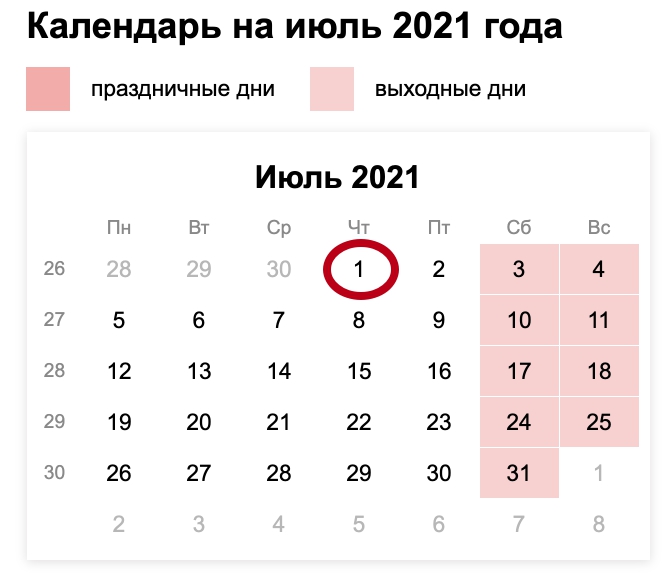

Срок уплаты ИП дополнительного взноса за 2020 год – не позднее 01.07.2021.

Платежное поручение на уплату дополнительно взноса (1 процент) в 2021 году

Сразу скажем, что КБК дополнительного взноса на ОПС такой же, как для фиксированного, – 182 1 02 02140 06 1110 160.

Также отметим, что с 1 января 2021 года ФНС перешла на систему казначейского обслуживания поступлений в бюджеты. Поэтому в платёжках ИП при уплате дополнительного взноса (1 процент свыше 300 000 р.) надо указывать два счёта, а также новые БИК (приказ Казначейства от 01.04.2020 № 15н).

Изменения с 2021 года затронули 4 поля платёжного поручения:

Фиксированные взносы для ИП в 2021 году: сколько придется платить

Стала известна сумма фиксированных страховых взносов для индивидуальных предпринимателей на 2021, 2022 и 2023 годы. В 2021 году ИП заплатят ту же сумму, что и в 2020, ее решили не повышать.

Вот что нужно знать о взносах тем, кто планирует иметь статус индивидуального предпринимателя в 2021 году.

Что это за взносы

Принятый федеральный закон внес изменения в статью 430 налогового кодекса. В ней указаны суммы фиксированных страховых взносов для индивидуальных предпринимателей.

Фиксированные взносы — это суммы, которые предприниматели должны отчислять на свое пенсионное и медицинское страхование независимо от величины дохода за год. Даже если предприниматель не ведет деятельность или работает в убыток, он должен заплатить фиксированную сумму взносов, которую установил налоговый кодекс.

Еще есть дополнительные взносы: если доход предпринимателя превысит 300 000 Р в год, нужно заплатить на свое пенсионное страхование 1% от превышения.

Фиксированные взносы нужно платить на любой системе налогообложения, кроме налога на профессиональный доход. Если ИП применяет общую систему, работает на упрощенке или по патенту, минимальную сумму взносов он платит в любом случае.

Как выйти из тени

Сколько фиксированных взносов нужно платить

Минимальные взносы меняются каждый год. Раньше их сумма зависела от МРОТ, но с 2018 года ее устанавливают на весь год в рублях.

В действующей редакции налогового кодекса установлены суммы до 2020 года включительно. Теперь они известны до 2023 года — обновления вступят в силу 1 января 2021.

Суммы взносов до 2023 года

| Вид взноса | 2020 | 2021 | 2022 | 2023 |

|---|---|---|---|---|

| Пенсионное страхование | 32 448 Р | 32 448 Р | 34 445 Р | 36 723 Р |

| Медицинское страхование | 8426 Р | 8426 Р | 8766 Р | 9119 Р |

| Общая сумма | 40 874 Р | 40 874 Р | 43 211 Р | 45 842 Р |

Срок уплаты фиксированных взносов — до 31 декабря текущего года. То есть взносы за 2020 год нужно заплатить до 31 декабря 2020 года, а за 2021 — до 31 декабря 2021 года. Внутри года установленных сроков уплаты нет. Но если есть доход, лучше платить частями, чтобы уменьшать начисленный налог. Например, на УСН «Доходы» страховые взносы для ИП без работников можно полностью вычесть из начисленного налога. А на общей системе уплаченные взносы включаются в расходы и уменьшают авансовый платеж по НДФЛ.

Какие еще взносы нужно платить ИП за себя

Кроме фиксированных взносов нужно платить дополнительные — с суммы превышения дохода, если он больше 300 000 Р за год. Порядок их расчета не меняется.

Срок уплаты дополнительных взносов — до 1 июля следующего года. Дополнительные взносы за 2021 год можно заплатить до 1 июля 2022.

Эти взносы тоже уменьшают налог или включаются в расходы.

Взносов на социальное страхование в связи с нетрудоспособностью и материнством, которые гарантируют больничные и декретные, у ИП нет. Можно платить их добровольно — тогда ИП смогут получать пособия от ФСС.

Если ИП применяет налог на профессиональный доход

У самозанятых со статусом ИП нет обязанности платить страховые взносы на пенсионное и медицинское страхование. Отчисления на медицину идут за счет налога уже после его уплаты — бюджеты сами разбираются между собой. А пенсионный стаж и баллы самозанятым по умолчанию вообще не засчитываются — потому что нет взносов.

Самозанятые ИП могут платить пенсионные взносы по желанию. Это можно делать прямо в приложении «Мой налог». Но уменьшить налог на такие суммы нельзя. Нужно отдельно заплатить НПД и отдельно — взносы.

Если у ИП есть сотрудники

Фиксированные взносы ИП платит за себя, они влияют на его стаж и баллы. Если у ИП есть работники, он должен платить взносы еще и с их зарплаты — за свой счет. Тут у ИП все как у обычного работодателя. Но в отличие от предпринимателя-одиночки ИП на УСН «Доходы» с работниками может уменьшить налог на взносы за себя и работников только на 50%, а не полностью.

В 2021 году будет действовать льгота для малого и среднего бизнеса, которая позволяет платить меньше взносов с части зарплаты, превышающей МРОТ.

> Как бы вы изменили систему взносов для предпринимателей?

На мой взгляд медицинское и пенсионное страхование должно быть добровольным.

Делаешь взносы на пенсионную, а их замораживают и направляют на маленькую победоносную войну.

Делаешь взносы на медицину, но выбор заведений где можно лечиться ограничен самыми худшими.

Когда платишь целевые взносы, хочется иметь возможность управлять получаемыми услугами.

Карина, выбирайте спецрежим НПД

Максим, только он не ко всем видам деятельности применим.

Нужно отменить взносы в пенсионный фонд ИП-пенсионерам, выше написано было «пенсионные взносы идут на формирование будующей пенсии», какая будующая, если я уже 3 года на пенсии и она составляет 6600 рублей, а 40 тысяч в год заплати, получается государство мне платит только 6 месяцев в году, а остальные 6 месяцев я плачу сама себе

Светлана, и я про это оставила комментарии. Я уже давно на пенсии, так как не хватает вынуждена работать.

Я бы убрала взносы медицинские и в ПФР для тех ИП, кто еще параллельно работает по найму.

Потому что за меня мой работодатель платит вполне немаленькие суммы в эти организации, и я тоже как ИП плачу 40 тысяч в год туда же.

Плачу в двойном объеме уже несколько лет, а вот пенсия моя от этого в два раза не вырастет.

Екатерина, соглашусь. У меня так же

Alex, для нашей страны и менталитета может и не так плохо, что работодатель платит. И мороки меньше.

Не думаю, что меньше воруют в зависимости от того, кто платит.

В моем комменте меня больше волнует, что есть ситуации, когда вынуждают платить дважды, те же страховые взносы. Просто дважды, но никакого, даже минимального профита, мне с этого нет.

Хотя… кто знает, декретные в двойном объеме начислят?)))

В такое трудное время (короновирус)когда многие потеряли работу и реальные доходы заметно упали,думаю,что взносы надо свести к минимуму.Все. Люди работают для того,что бы прокормиться.

Максим, платная медицина была дорогой пока не было конкуренции, а сейчас вполне себе доступная.

Gleb, да-да. Вот я сейчас заболел модной болезнью, у меня есть хорошее ДМС, так вот, как только подтвердили Covid, милая девочка из маленькой компании Согаз позвонила и сказала, что дальше ДМС не работает (др. словами, гребитесь как хотите). И что, отменим скорую помощь и поликлиники? Это просто праздная болтовня.

Отменить уплату страховых взносов для ИП при отсутствии деятельности.

Максим, конкуренция сбалансирует рынок.

Отменить взносы в пенсионный фонд для ИП-пенсионеров!

Элину в президенты!)

Я считаю, что нужно сделать наоборот: если у ИП есть работники, то он может уменьшить свой налог на 100% (фиксированные платежи за себя + за работников), а вот если работников нет, то уменьшение только на 50%. И минимальная оплата труда не должна облагаться НДФЛ. То есть 13% за работника нужно платить только с суммы, которая превышает минималку.

Александр, Согласен, но на практике, я плачу за работника своими деньгами по другому никто не хочет работать

Олег, Ваши официально оформленные работники не согласны на НДФЛ?

Александр, Они не согласны его платить при З/П 15000 руб.

В зависимости от сферы деятельности. Я сапожник, обувь ремонтирую за 100 р, еще и платить 40 тысяч должен. Да пусть они подавяться

Егор, вы можете быть самозанятым. Тогда будете платить только 4% с заработанного дохода. То есть 4 рубля всего со 100 рублей.

Леонид, для этого у страны есть недра, которые принадлежат НАРОДУ. Вот эти фирмы, которые «сидят» на недрах страны и должны платить пенсионерам пенсию.

Я пенсионер-предприниматель на общей системе налогообложения. Мне непонятно, для чего я плачу взносы в Пенсионный фонд, если моя пенсия от этого не увеличивается?

видеоролики, у меня та же самая история! Работаю на пенсии, потому что она, эта пенсия, просто смешная! На нее не прожить. А теперь, с этого года, крепко задумаешься, что же делать дальше, потому что в новых условиях работать получится только ради работы. Расходов больше, чем доходов.

Я может и не права, но я думаю, что нужно отменить все эти взносы раздельно и сделать одну ставку, пусть это будет тот же подоходный налог, просто увеличить его с 13% до % от з/платы и пусть налоговая распределяет их сама в пенсионный, на медицину и т.д. Так будет проще отследить куда уходят наши налоги. Можно было бы сократить огромный штат пенсионного фонда, а фонды которые освободились пустить на медицину, культуру и т.д. И при этом сделать полностью бесплатной медицину и образование. А всем депутатам и чиновникам пошёл на пенсию получай среднюю пенсию по стране как все. И ещё чем выше з/плата тем больше налог должен быть, а за точку отсчёта взять 50000 рублей, всё что свыше платить налог до 45%. Вот тогда может что то и будет получатся у нас в стране. И ещё так хочется сказать, просто язык чешется. Надо не мелких предпринимателей скрупулёзно ПРОВЕРЯТЬ, а следить за теми кто дома за год строят в десятки, а то и в сотни раз дороже чем отчитываются по декларации за 5-6 лет работы. Я не против касс, но зачем предпринимателю у которого 10-15 кв.м торговая площадь, делать распечатку товара, кому это надо? Ну ни какая налоговая не сможет справиться с тем потоком информации которая должна будет поступать им. Это только для магазинов Магнит нужно иметь целый центр в 5-6 этажей в налоговой. Да, это крупные фирмы, большие магазины им это нужно чтоб сводить дебит с кредитом, а предпринимателю с оборотом в 10 000- 100 000 рублей в месяц зачем. обслуживание кассы онлайн стала стоить примерно около 8 000 в год, банк берёт 2-3% с оборота, с предпринимателей пытаются взять больше налога, где логика ВСЁ ДЛЯ МАЛОГО БИЗНЕСА. Я думаю для нашего правительства это СЛАБО переварить.

Lupus, Это поэтому адвокаты стараются получить деньги наличкой?

«эффективные» так нарулили экономикой страны, что опять к нам в карман полезли, где же доходы от нефти, газа, леса, металлов, которые они триллионами вывозят? опять простые работяги эту банду и их косяки будут восполнять из своих честно заработанных!

Как ИП платить страховые взносы с дохода свыше 300 тысяч рублей в год

ИП должны платить за себя страховые взносы. Если доход превышает 300 тысяч рублей, сумма взносов возрастает. Как ее рассчитать ИП на патенте и УСН — расскажем в этой статье.

Михаил Кратов

ИП каждый год платит за себя фиксированные страховые взносы. А если доход превышает 300 тысяч рублей, сумма взносов увеличивается. Как рассчитать эти дополнительные взносы ИП на УСН и патенте, расскажем в этой статье.

Размер страховых взносов в 2021 году

ИП платит фиксированные страховые взносы и дополнительные.

Фиксированные взносы. Идут на обязательное пенсионное и медицинское страхование. ИП обязан их уплатить, даже если ничего не заработал за год. Фиксированные взносы могут не платить только ИП, которые перешли на уплату налога на профессиональный доход — НПД.

Размер фиксированных взносов на каждый год установлен в Налоговом кодексе, в 2021 году это 40 874 ₽, из них на пенсионное страхование — 32 448 ₽, на медицинское — 8426 ₽.

Дополнительные взносы. ИП платит эти взносы, если годовой доход превысит 300 тысяч рублей. Они идут на обязательное пенсионное страхование и рассчитываются как 1% от суммы превышения.

Для взносов на пенсионное страхование есть лимит. Максимальная сумма фиксированных и дополнительных взносов в 2021 году — 259 584 ₽. Чтобы рассчитать максимум только по дополнительным взносам, из общего лимита нужно вычесть фиксированные взносы на пенсионное страхование:

Даже если при расчете получится больше, заплатить нужно только эту сумму.

Откройте счет в Тинькофф Бизнесе за один день

Расчет дополнительных взносов для ИП на разных режимах

На патенте. ИП на патенте расчеты ведут не от реального, а от потенциального дохода за год.

Формула расчета дополнительных взносов для ИП на патенте:

ИП купил годовой патент за 60 000 ₽. Значит, ему придется заплатить столько дополнительных взносов:

(60 000 ₽ / 0,06 − 300 000 ₽) × 1% = 7000 ₽

На УСН «Доходы». Допвзносы платят, если фактический доход ИП превысил за год 300 000 ₽:

У ИП годовой доход — 1 000 000 ₽. Дополнительные взносы:

На УСН «Доходы минус расходы». На этом режиме налогообложения 1% считается от разницы доходов и расходов:

Посмотрим на примере:

Годовой доход ИП — 1 000 000 ₽, а расходы — 600 000 ₽. Считаем дополнительные взносы:

(1 000 000 ₽ − 600 000 ₽ − 300 000 ₽) × 1% = 1000 ₽

Совмещение налоговых режимов. Если ИП использует два режима налогообложения, все его доходы суммируются. Размер дополнительных взносов рассчитывается от общей суммы превышения.

ИП работает на патенте и УСН «Доходы». Потенциальный годовой доход на патенте — 1 млн рублей, доходы по УСН — 2 млн рублей. Сначала определяем сумму превышения лимита.

Складываем все доходы и вычитаем 300 000 ₽: 1 000 000 ₽ + 2 000 000 ₽ − 300 000 ₽ = 2 700 000 ₽.

Определяем размер страховых взносов: 2 700 000 ₽ × 1% = 27 000 ₽.

На любом режиме главное — следить за лимитом доходов: если он превысит 300 тысяч, по итогам года нужно платить дополнительные страховые взносы.

Уменьшение налога на сумму взносов

ИП без сотрудников может уменьшить налог на всю сумму взносов. На разных спецрежимах есть свои нюансы.

ИП на УСН «Доходы» может уменьшить налог на всю сумму дополнительных взносов. Это можно сделать раз в квартал, при выплате части налога — авансового платежа.

ИП в 1 квартале 2021 года уплатил дополнительные взносы за 2020 год. Он может уменьшить авансовый платеж по налогам за 1 квартал 2021 года.

Главное правило: уменьшить налог можно только в том квартале, в котором уплатили взносы.

ИП на УСН «Доходы минус расходы» может уменьшить налог, если включит страховые взносы в расходы.

Годовой доход ИП — миллион рублей.

Дополнительные страховые взносы — 1000 рублей, их можно указать в расходах.

ИП на патенте может уменьшить налог тремя способами:

Налоговый вычет нужно использовать в течение года, остаток взносов на следующий год не переносится.

Порядок уплаты дополнительных взносов

Дополнительные взносы ИП платят в налоговую — точно так же, как и фиксированные. Проще всего сделать это через банк, в котором открыт расчетный счет.

Чтобы страховые взносы дошли до вашей налоговой инспекции, нужно правильно указать ее реквизиты в платежном поручении. Они зависят от региона регистрации ИП. Проверить их можно на сайте налоговой.

Еще нужно указать код бюджетной классификации — КБК. Благодаря этой комбинации цифр государство понимает, за что именно пришли деньги — например, за налог или взносы.

Для каждого вида платежа прописан свой КБК. Полный список всех КБК есть на сайте налоговой, здесь приведем только основные.

Для уплаты фиксированных и дополнительных пенсионных взносов КБК общий: 182 1 02 02140 06 1110 160.

В назначении платежа будет указано, что взносы идут на обязательное пенсионное страхование в фиксированном размере. То, что платеж на дополнительные взносы, указывает пометка «с суммы дохода, сверх предельной величины».

Срок уплаты взносов

Для фиксированных и дополнительных взносов сроки уплаты различаются.

Фиксированные взносы все ИП обязаны уплатить до конца текущего года. Если 31 декабря выпадает на выходной, срок переносят на следующий рабочий день.

За 2021 год — до 10 января 2022 года.

Дополнительные взносы все ИП обязаны уплатить до 1 июля следующего года.

За 2020 год — до 1 июля 2021 года.

За 2021 год — до 1 июля 2022 года.

Если ИП заплатит страховые взносы с опозданием, ему начислят пени. В случае если ИП все равно не будет платить, налоговая взыщет всю сумму с его расчетных счетов. Поэтому за сроками нужно следить или нанять бухгалтера, который будет за это отвечать.

Онлайн-бухгалтерия от Тинькофф

Сервис для ИП, которые самостоятельно ведут бухгалтерию:

Сейчас читают

Как создать сайт для бизнеса самостоятельно

Создать сайт для компании самому без знаний программирования — это реально. Рассказываем, с помощью каких инструментов это сделать проще всего и что нужно учесть

Откуда бизнесу взять деньги

Привлечение инвестиций — обычная деловая практика для бизнеса. Но остается вопрос, где найти деньги. В этой статье рассказываем о десятке вариантов

Что нужно сделать перед запуском рекламы в Инстаграме

Разбираем, какие задачи решает таргетированная реклама и что нужно сделать перед запуском рекламной кампании

Рассылка для бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания