до какого числа нужно заплатить налог на прибыль за 2 квартал 2021 года

Уплата аванса по налогу на прибыль за 2 квартал 2021 года

Авансы по прибыли за 2 квартал 2021 года обязаны перечислять все плательщики этого налога. Но периодичность уплаты и порядок их расчета могут быть разными. Какие учесть нюансы при расчете авансов и оформлении платежных поручений на их перечисление?

Платежные сроки для авансов по прибыли

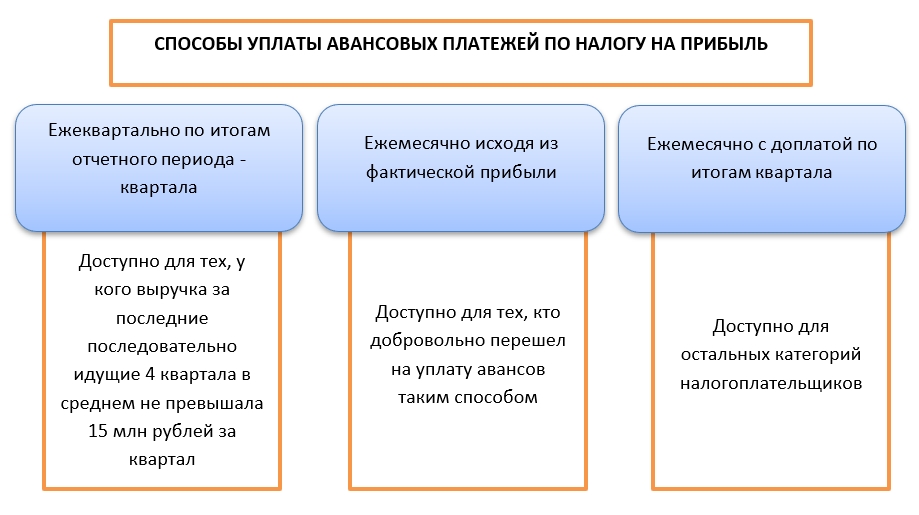

Первый важный вопрос: как часто необходимо перечислять авансы по прибыли? Уплата авансов по налогу на прибыль за 2 квартал 2021 года происходит в разные сроки в зависимости от применяемого компанией способа.

Кратко напомним законодательно установленные общие способы и периодичность уплаты «прибыльных» авансов (ст. 286, ст. 287 НК РФ):

Первые два способа уплаты АПНП могут использовать любые организации, а третий доступен только тем компаниям, у которых доходы от реализации за предыдущие 4 квартала в среднем не превышали установленный лимит, либо новички с выручкой не более 5 млн руб. за месяц или 15 млн руб. за квартал (п. 3 ст. 286, п. 5 ст. 287 НК РФ).

Среднеквартальный лимит на 2020 год повышался с 15 до 25 млн руб. Но в 2021 году все вернулось к прежним правилам.

В соответствии с п. 7 ст. 6.1 НК РФ сроки уплаты, попадающие на выходные, праздники или нерабочие дни, сдвигаются на ближайший рабочий день.

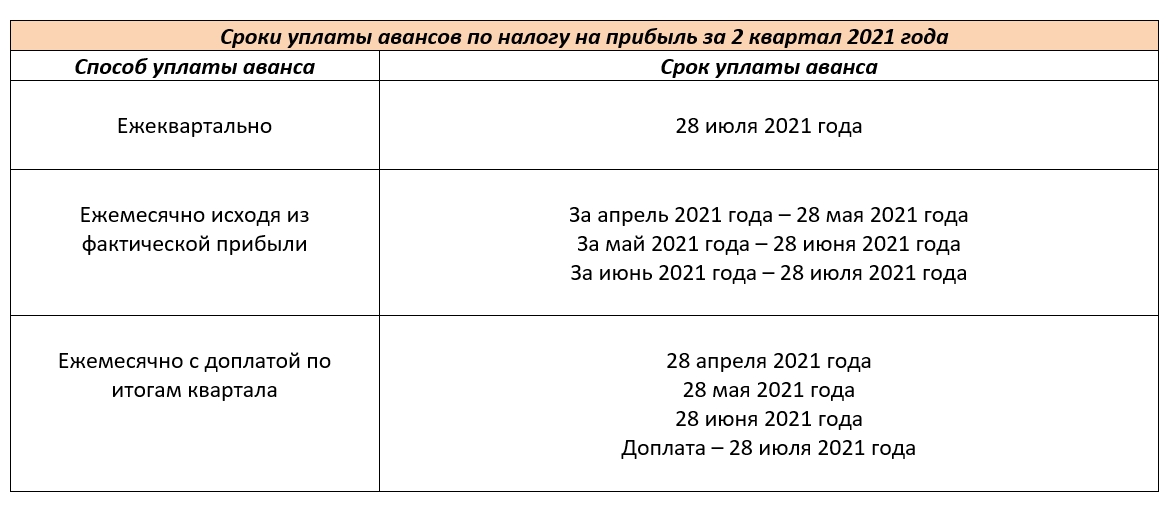

С учетом этого сроки уплаты авансов по прибыли за 2 квартал 2021 года будут такими:

Платеж

Срок уплаты

Налог на прибыль (обычные ежемесячные и ежеквартальные авансы)

Аванс по налогу на прибыль за апрель 2021 года

Аванс по налогу на прибыль за май 2021 года

Аванс по налогу на прибыль за июнь 2021 года

Аванс по налогу на прибыль за 2 квартал (полугодие) 2021 года

Налог на прибыль (авансы по фактической прибыли)

Аванс по налогу на прибыль за апрель 2021 года

Аванс по налогу на прибыль за май 2021 года

Аванс по налогу на прибыль за июнь 2021 года

Определяем сумму платежа

Второй важный вопрос: как определить сумму АПНП? Разобраться с ним нам помогут примеры.

Пример 1

ООО «ЭкоСервис» уплачивает АПНП ежеквартально (без ежемесячных перечислений). С начала года прибыль ООО «ЭкоСервис» составила:

1 769 376 руб. × 20% — 171 268 руб. = 182 607 руб.

(1 769 376 руб. — 856 340 руб.) × 20% = 182 607 руб.

При способе исчисления АПНП, который использует ООО «ЭкоСервис», в расчете участвует фактически полученная за отчетный период прибыль.

Пример 2

ПАО «Сириус Форте» уплачивает АПНП ежемесячно с доплатой по завершении квартала. Для исчисления каждого ежемесячного платежа внутри 2 квартала понадобится всего 1 показатель — АПНП за 1 квартал. У ПАО «Сириус Форте» он равен 965 442 руб.

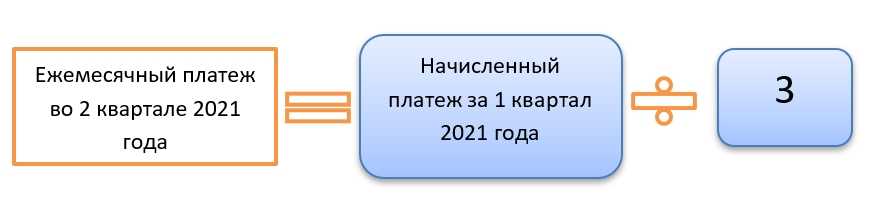

Расчет ежемесячного АПНП во 2 квартале:

965 442 / 3 = 321 814 руб.

Данный способ исчисления ежемесячных АПНП не предусматривает участия в расчетах показателя фактически полученной компанией во 2 квартале прибыли, а определяет сумму внутриквартальных АПНП исходя из АПНП предыдущего квартала (п. 2 ст. 286 НК РФ). Поэтому отсутствие прибыли внутри квартала не избавляет компанию от перечисления ежемесячных АПНП. А фактически полученная квартальная прибыль будет участвовать только в исчислении суммы доплаты по итогам полугодия.

Пример 3

ООО «Елисеевские пекарни» перечисляет ежемесячные АПНП исходя из фактической прибыли. Данные по прибыли для расчета:

АПНП за апрель: (24 667 224 руб. — 21 109 130 руб.) × 20% = 711 619 руб.

АПНП за май: (39 881 013 руб. — 24 667 224 руб.) × 20% = 3 042 758 руб.

АПНП за июнь: (36 030 652 руб. — 39 881 013 руб.) × 20% = 0

Данный способ ежемесячной уплаты АПНП позволяет не уплачивать аванс, если компания получила убыток в отчетном периоде (в отличие от способа, рассмотренного в примере 2).

Оформляем платежное поручение: что учесть

Третий важный вопрос: как оформить платежное поручение на перечисление АПНП? От правильности составления этого документа зависит своевременность попадания в бюджет налогового платежа.

Лучше не опаздывать с перечислением АПНП и не занижать сумму к уплате. Оштрафовать за это не могут, но начисления пеней не избежать.

Итоги

Уплата авансов по прибыли за 2 квартал 2021 года производится в разные сроки. Эти зависит от того, как компания считает авансы. При попадании крайней даты платежа на нерабочий день авансовые перечисления можно произвести в ближайший после него рабочий день. Но для авансов за 2 квартал таких переносов нет.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Какой порядок и сроки уплаты налога на прибыль (проводки)?

Срок уплаты налога на прибыль: годовой, квартальный, ежемесячный

Порядок уплаты налога на прибыль регламентирован ст. 287 НК РФ, где в том числе определены сроки перечисления в бюджет налога, исчисленного по итогам года, и авансовых платежей, рассчитываемых внутри него.

Годовой налог на прибыль уплачивается не позднее срока, установленного для подачи налоговых деклараций за год, то есть не позднее 28 марта года, следующего за годом, за который исчислен налог (п. 1 ст. 287, п. 4 ст. 289 НК РФ).

Срок уплаты налога на прибыль по итогам отчетных периодов зависит от того, каким способом организация исчисляет авансовые платежи.

Так, если отчетным периодом для организации являются I квартал, полугодие и 9 месяцев и при этом организация не уплачивает ежемесячные авансовые платежи, сроки уплаты квартального аванса будут такими (п. 1 ст. 287, п. 3 ст. 289 НК РФ):

Если помимо квартального аванса компания платит ежемесячные, они перечисляются не позднее 28-го числа каждого месяца соответствующего отчетного периода.

При этом уплаченные ежемесячные авансы засчитываются в счет квартального аванса, а квартальные авансы — в счет налога за год (п. 1 ст. 287 НК РФ).

Те же организации, которые платят авансы по фактической прибыли, перечисляют их не позднее 28-го числа месяца, следующего за тем, по итогам которого исчислен налог (п. 1 ст. 287 НК РФ).

Во всех случаях 28-е число — срок регламентный. Если эта дата выпадает на выходной или нерабочий праздничный день, то срок уплаты переносится на ближайший следующий рабочий день (п. 7 ст. 6.1 НК РФ).

Подробные разъяснения по заполнению платежек на уплату авансовых платежей по налогу на прибыль, а также их образцы, привели эксперты К+. Получите бесплатно пробный доступ к системе и переходите к подсказкам.

Как уплачивается налог на прибыль в 2021 году (сроки)

Для 2021 года конкретные сроки уплаты налога на прибыль с учетом вышеизложенных правил таковы:

Срок уплаты

При уплате квартальных авансов

При уплате авансов по фактической прибыли

Первый ежемесячный авансовый платеж в I квартале 2021 года

Второй ежемесячный авансовый платеж в I квартале 2021 года

Авансовый платеж за январь 2020 года

Годовой налог за 2020 год. Третий ежемесячный авансовый платеж в I квартале 2021 года

Годовой налог за 2020 год. Авансовый платеж за февраль 2021 года

Первый ежемесячный авансовый платеж во II квартале 2021 года. Аванс за I квартал 2021 года (в т. ч. для тех, кто платит только квартальные авансы)

Авансовый платеж за март 2021 года

Второй ежемесячный авансовый платеж во II квартале 2021 года

Авансовый платеж за апрель 2021 года

Третий ежемесячный авансовый платеж во II квартале 2021 года

Авансовый платеж за май 2021 года

Первый ежемесячный авансовый платеж в III квартале 2021 года. Аванс за II квартал 2021 года (в т. ч. для тех, кто платит только квартальные авансы)

Авансовый платеж за июнь 2021 года

Второй ежемесячный авансовый платеж в III квартале 2021 года

Авансовый платеж за июль 2021 года

Третий ежемесячный авансовый платеж в III квартале 2021 года

Авансовый платеж за август 2021 года

Первый ежемесячный авансовый платеж в IV квартале 2021 года. Аванс за III квартал 2021 года (в т. ч. для тех, кто платит только квартальные авансы)

Авансовый платеж за сентябрь 2021 года

Второй ежемесячный авансовый платеж в IV квартале 2021 года

Авансовый платеж за октябрь 2021 года

Третий ежемесячный авансовый платеж в IV квартале 2021 года

Авансовый платеж за ноябрь 2021 года

Подробнее о порядке уплаты налога на прибыль и авансовых платежей рассказали эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Уплата налога на прибыль (проводки)

В бухучете организаций, не применяющих ПБУ 18/02 (утверждено приказом Минфина России от 19.11.2002 № 114н), начисление налога на прибыль отражается проводкой: Дт 99 Кт 68.

Если организация использует ПБУ 18/02, сумма налога к уплате выводится в виде кредитового сальдо по счету 68 с применением дополнительных проводок, отражающих постоянные и отложенные налоговые активы и обязательства. При этом со счетом 68 оказывается корреспондирующим не только счет 99, но и счета 09 и 77.

Подробнее о применяемых в этом случае проводках читайте в материале «Бухгалтерский учет расчетов по налогу на прибыль».

Итоговый результат начислений к уплате в аналитике на счете 68 разбивается по бюджетам.

Уплата налога на прибыль отразится проводкой Дт 68 Кт 51 также с учетом аналитики по бюджетам.

Итоги

Периодичность уплаты налога на прибыль для организации может быть ежемесячной или ежеквартальной, но в любом случае предельная дата срока платежа устанавливается как 28-е число месяца, наступающего, соответственно, за очередным месяцем или кварталом. Исключение составляет уплата налога по году: ее надо осуществить не позже 28 марта следующего года. Срок уплаты подчиняется правилу переноса на более позднюю дату при совпадении с выходным днем.

Уплата и отчётность по налогу на прибыль за первое полугодие (во 2-м квартале) 2021 года

На кого возложена обязанность отчитываться

Налог на прибыль уплачивают организации, которые применяют общую систему налогообложения. Это основная система налогообложения в Российской Федерации. Ее применяют по умолчанию все юрлица при госрегистрации. То есть, если не подали специального уведомления о переходе на иную систему налогообложения – УСН или ЕСХН.

После отмены с 2021 года ЕНВД для организаций совмещения систем налогообложения больше нет, так как доступные для них системы – ОСНО, УСН и ЕСХН – совмещать нельзя. А вот ИП, применяющие ОСНО, могут совмещать ее с ПСН. Но ИП, применяющие ОСН, уплачивают НДФЛ, а не налог на прибыль, поэтому в данной статье ИП вообще затрагивать не будем.

Кроме того, по налогу на прибыль существует налоговое агентирование. Ставший налоговым агентом участник хоз. отношений так же принимает на себя обязанности по расчету с бюджетом в части налога на прибыль, даже если в обычной деятельности он применяет спецрежим.

Уплачивать налог на прибыль и сдавать по нему декларацию обязаны плательщики этого налога и налоговые агенты по налогу на прибыль:

Способы и дедлайны уплаты налога на прибыль

Плательщики налога на прибыль могут выбрать способ расчета с бюджетом по нему.

Налог на прибыль уплачивают не сразу одним платежом, а с разбивкой на авансы.

Таким образом, за 2 квартала 2021 года уплачивают не налог на прибыль, а аванс по нему.

В чем разница в уплате аванса и налога?

Авансы уплачивают по итогам отчетного периода (для ОСНО это квартал, полугодие, 9 месяцев или январь, январь-февраль, январь-март и т. д.), а налог – по итогам налогового периода (это календарный год).

Неуплата или несвоевременная уплата аванса карается только начислением пени. А вот просрочка с уплатой налога выливается в штраф. Однако стоит иметь в виду, что задержка уплаты налога на прибыль при условии подачи корректно заполненной декларации по прибыли с указанием верной суммы налога к уплате штрафом не наказывается.

Штраф в размере 20% накладывают за неуплату налога вследствие занижения налоговой базы. Такое же деяние, совершенное с умыслом, карается штрафом в 40% (ст. 122 НК РФ).

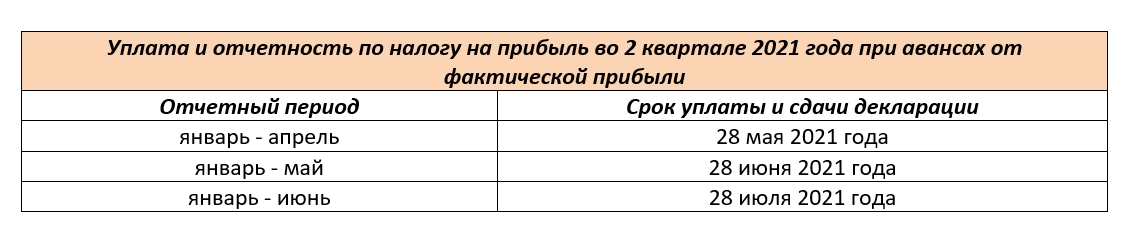

Вынесем в таблицу дедлайны по уплате авансов за 2 квартал 2021 года.

Градации по штрафам за сдачу декларации по налогу на прибыль за отчетный период или за налоговый период – нет. Опоздание с отчетностью карается одинаково: от 5% до 30% от неуплаченной суммы, но не менее 1000 рублей.

Порядок уплаты и сдачи отчета по налогу на прибыль

Расчет по налогу на прибыль происходит в 2 разных бюджета: федеральный и региональный. Пропорции уплаты разные:

Существуют льготы и пониженные ставки по налогу на прибыль, но в рамках данной статьи мы на них останавливаться не будем.

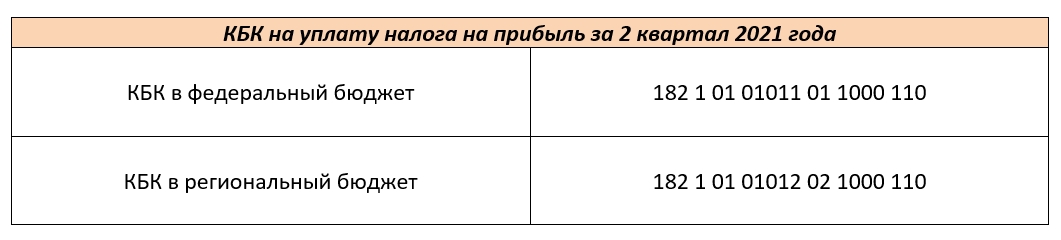

Сдают декларацию и уплачивают аванс по налогу на прибыль в головную налоговую или в налоговую обособленного подразделения. В платежном поручении важно верно указать КБК, чтобы платеж поступил по адресу.

Здесь отражены КБК для стандартных операций. КБК при уплате налога с дивидендов, процентов – иные.

Декларацию по налогу на прибыль представляют в ту же налоговую, в которую производят и уплату этого налога.

Отчитаться можно электронно через оператора ТКС. Для организаций, чья среднесписочная численность не превышает 100 человек, можно отчитаться на бумаге:

Бланк декларации во 2 квартале 2021 года

Изменения в формах и форматах деклараций происходят постоянно. Действующая декларация по налогу на прибыль работает уже 3-й отчетный период, начиная с годовой декларации за 2020 год.

Скачать бесплатно применяемый для заполнения во 2 квартале 2021 года бланк декларации по налогу на прибыль можно здесь:

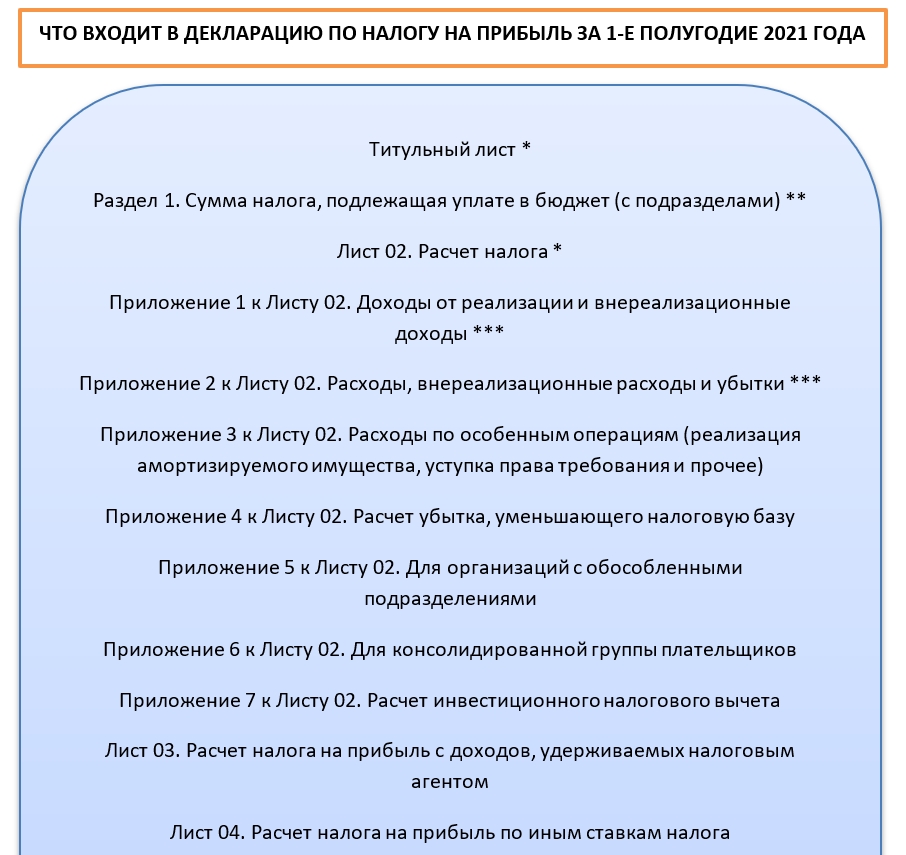

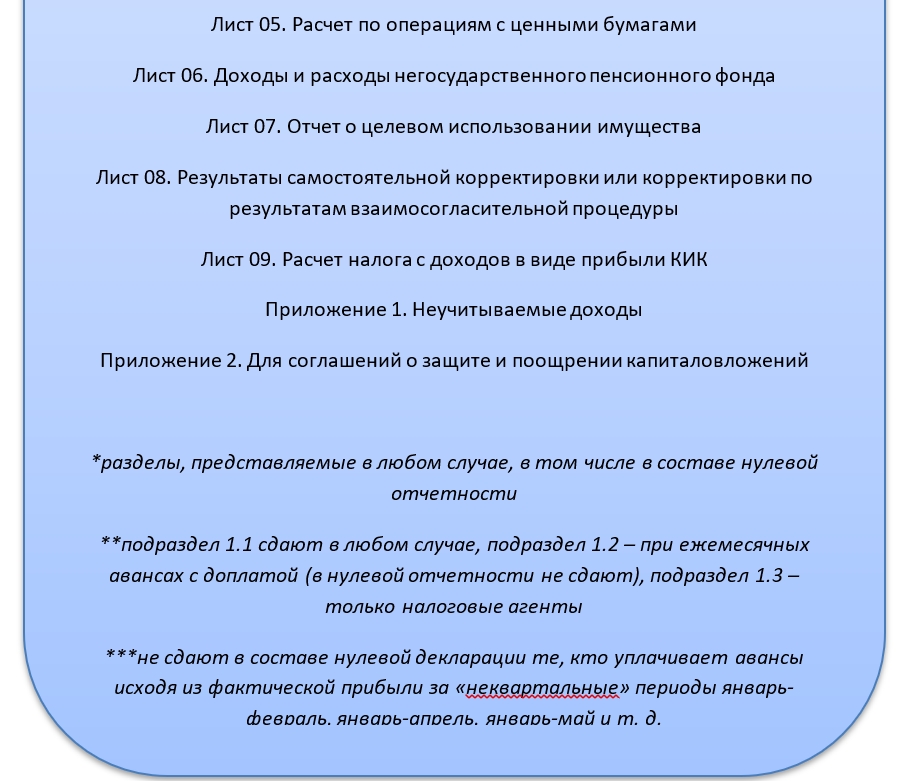

Декларация достаточно объемна, но не все разделы должны быть заполнены каждым налогоплательщиком.

Есть листы, обязательные для любого плательщика налога на прибыль, а есть листы, которые заполняют только при наличии операций, отражаемых в листах, в отчетном периоде.

Вынесем на схему все разделы декларации по налогу на прибыль за 1-е полугодие 2021 года и отметим те, которые заполняют в любом случае, даже при сдаче нулевой отчетности по налогу.

О порядке заполнения декларации по налогу на прибыль можно узнать в статье “Как правильно заполнить декларацию по налогу на прибыль: инструкция“.

Особенности заполнения декларации за 2 квартал 2021 года

Отметим, на что обратить внимание при заполнении декларации по налогу на прибыль за 2 квартал 2021 года. Разберём для разных вариантов уплаты авансовых платежей «прибыльного» налога.

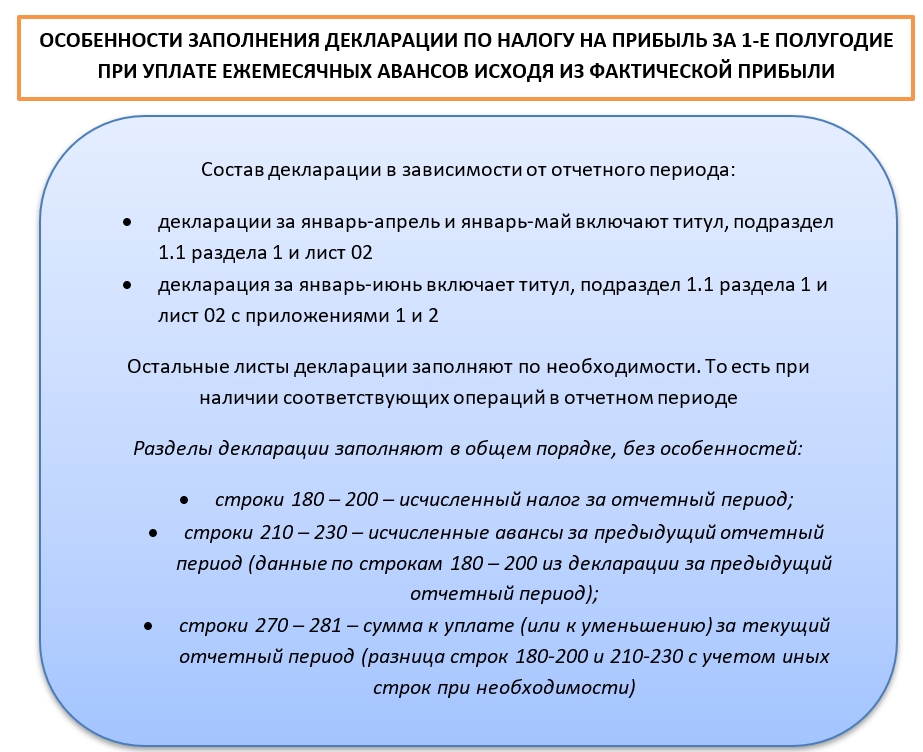

Считаем аванс ежемесячно на основании данных фактической прибыли

Как мы уже говорили, плательщики авансов, рассчитанных на основании фактической прибыли, выполняют свои обязательства перед бюджетом 3 раза во 2-м квартале. Так же они трижды сдают декларацию во втором квартале 2021 за следующие отчетные периоды:

Особенности заполнения декларации по налогу на прибыль отметим на схеме.

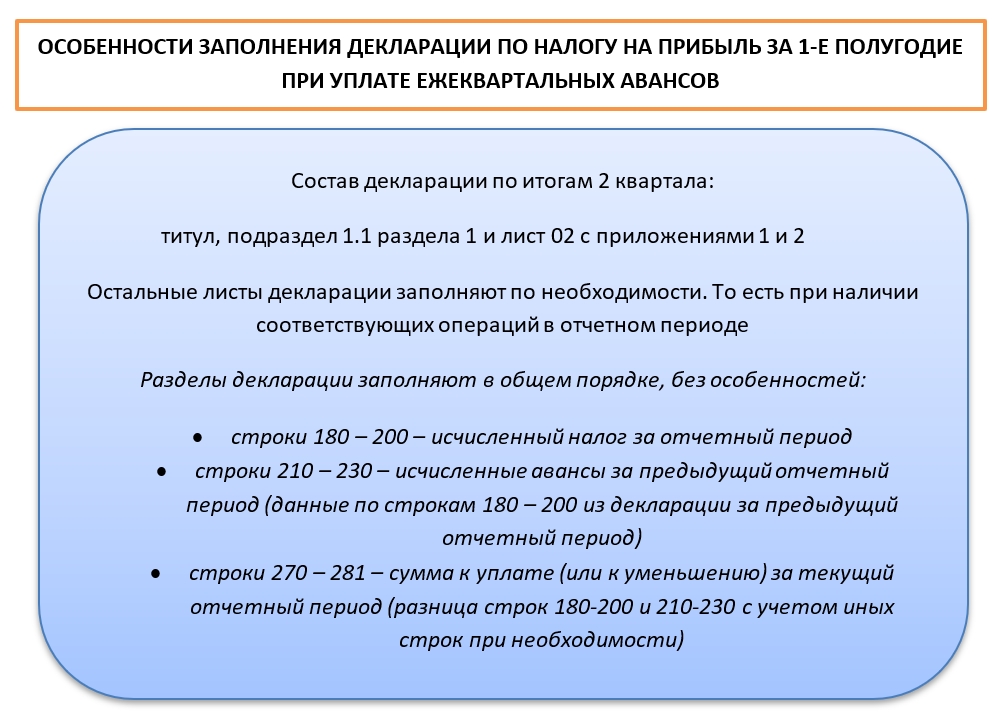

Считаем аванс ежеквартально

Данный способ уплаты авансовых платежей очень похож на способ уплаты исходя из фактической прибыли, но срок отчета и уплаты не месяц, а квартал.

Вынесем на схему особенности заполнения декларации по налогу на прибыль за 2 квартал 2021 года. Они идентичны особенностям заполнения декларации при авансах исходя из фактической прибыли за отчетный период январь – июнь 2021 года:

Считаем авансы ежемесячно с доплатой за квартал

Этот способ расчета авансов специфический и отличается от двух предыдущих принципиально. В чем он заключается?

Ежемесячные авансы во 2 квартале 2021 года рассчитывают по следующей формуле:

Проще говоря, это треть авансового платежа за 1 квартал 2021 года. Если по итогам полугодия рассчитанный аванс больше, чем уже уплаченная сумма, производят доплату. Если меньше, то сумма идет к уменьшению. При условии получения убытка во 2-м квартале ежемесячные авансовые платежи в 3-м квартале не уплачивают.

Особенности заполнения декларации по налогу на прибыль при ежемесячных платежах за 2 квартал вынесем на схему:

Образец декларации по налогу на прибыль для такого способа уплаты авансов вы найдете ниже:

Общие особенности декларации за 2 квартал 2021

Отметим особенность заполнения титульного листа, которая относится к любой «прибыльной» декларации по итогам 1-ого полугодия.

На титуле отражают код налогового периода. Для полугодия по прибыли он будет – 31.

Для плательщиков ежемесячных авансов исходя из фактической прибыли промежуточные декларации будут иметь следующие коды:

Подводим итоги

Сроки отчетной кампании по налогу на прибыль за 2 квартал 2021 зависят от способа уплаты авансов по данному налогу. Можно платить и сдавать декларации раз в квартал, можно ежемесячно с ежеквартальными декларациями.

Налогоплательщик по своему выбору может перейти на ежемесячную отчетность и уплату налога. Красное число для налога на прибыль – 28. Именно до этой даты следующего месяца надо отчитаться и уплатить налог раз в квартал или ежемесячно.

Бланк декларации для 2 квартала 2021 года остался прежним. Никаких новшеств в его заполнении нет.

Cроки уплаты налогов-2021

Календарь уплаты налогов и страховых взносов поможет вам вовремя перечислять обязательные платежи в бюджет. Ведь нарушение срока уплаты влечет начисление пеней (ст. 75 НК РФ, ст. 26.11 Федерального закона от 24.07.1998 N 125-ФЗ).

Сроки уплаты основных налогов в 2021 году

| Вид налога | За какой период уплачивается | Срок уплаты |

|---|---|---|

| Налог на прибыль (при уплате только ежеквартальных авансовых платежей) | За 2020 год | Не позднее 29.03.2021 |

| За I квартал 2021 года | Не позднее 28.04.2021 | |

| За I полугодие 2021 года | Не позднее 28.07.2021 | |

| За 9 месяцев 2021 года | Не позднее 28.10.2021 | |

| За 2021 год | Не позднее 28.03.2022 | |

| Налог на прибыль (при уплате ежемесячных авансовых платежей с доплатой по итогам квартала) | За 2020 год | Не позднее 29.03.2021 |

| За январь 2021 года | Не позднее 28.01.2021 | |

| За февраль 2021 года | Не позднее 01.03.2021 | |

| За март 2021 года | Не позднее 29.03.2021 | |

| Доплата за I квартал 2021 года | Не позднее 28.04.2021 | |

| За апрель 2021 года | Не позднее 28.04.2021 | |

| За май 2021 года | Не позднее 28.05.2021 | |

| За июнь 2021 года | Не позднее 28.06.2021 | |

| Доплата за I полугодие 2021 года | Не позднее 28.07.2021 | |

| За июль 2021 года | Не позднее 28.07.2021 | |

| За август 2021 года | Не позднее 30.08.2021 | |

| За сентябрь 2021 года | Не позднее 28.09.2021 | |

| Доплата за 9 месяцев 2021 года | Не позднее 28.10.2021 | |

| За октябрь 2021 года | Не позднее 28.10.2021 | |

| За ноябрь 2021 года | Не позднее 29.11.2021 | |

| За декабрь 2021 года | Не позднее 28.12.2021 | |

| За 2021 год | Не позднее 28.03.2022 | |

| Налог на прибыль (при ежемесячной уплате авансов исходя из фактической прибыли) | За 2020 год | Не позднее 29.03.2021 |

| За январь 2021 года | Не позднее 01.03.2021 | |

| За февраль 2021 года | Не позднее 29.03.2021 | |

| За март 2021 года | Не позднее 28.04.2021 | |

| За апрель 2021 года | Не позднее 28.05.2021 | |

| За май 2021 года | Не позднее 28.06.2021 | |

| За июнь 2021 года | Не позднее 28.07.2021 | |

| За июль 2021 года | Не позднее 30.08.2021 | |

| За август 2021 года | Не позднее 28.09.2021 | |

| За сентябрь 2021 года | Не позднее 28.10.2021 | |

| За октябрь 2021 года | Не позднее 29.11.2021 | |

| За ноябрь 2021 года | Не позднее 28.12.2021 | |

| За 2021 год | Не позднее 28.03.2022 | |

| НДС | 1-й платеж за IV квартал 2020 года | Не позднее 25.01.2021 |

| 2-й платеж за IV квартал 2020 года | Не позднее 25.02.2021 | |

| 3-й платеж за IV квартал 2020 года | Не позднее 25.03.2021 | |

| 1-й платеж за I квартал 2021 года | Не позднее 26.04.2021 | |

| 2-й платеж за I квартал 2021 года | Не позднее 25.05.2021 | |

| 3-й платеж за I квартал 2021 года | Не позднее 25.06.2021 | |

| 1-й платеж за II квартал 2021 года | Не позднее 26.07.2021 | |

| 2-й платеж за II квартал 2021 года | Не позднее 25.08.2021 | |

| 3-й платеж за II квартал 2021 года | Не позднее 27.09.2021 | |

| 1-й платеж за III квартал 2021 года | Не позднее 25.10.2021 | |

| 2-й платеж за III квартал 2021 года | Не позднее 25.11.2021 | |

| 3-й платеж за III квартал 2021 года | Не позднее 27.12.2021 | |

| 1-й платеж за IV квартал 2021 года | Не позднее 25.01.2022 | |

| 2-й платеж за IV квартал 2021 года | Не позднее 25.02.2022 | |

| 3-й платеж за IV квартал 2021 года | Не позднее 25.03.2022 | |

| Налог при УСН (включая авансовые платежи) | За 2020 год (уплачивают только организации) | Не позднее 31.03.2021 |

| За 2020 год (уплачивают только ИП) | Не позднее 30.04.2021 | |

| За I квартал 2021 года | Не позднее 26.04.2021 | |

| За I полугодие 2021 года | Не позднее 26.07.2021 | |

| За 9 месяцев 2021 года | Не позднее 25.10.2021 | |

| За 2021 год (уплачивают только организации) | Не позднее 31.03.2022 | |

| За 2021 год (уплачивают только ИП) | Не позднее 03.05.2022 | |

| НДФЛ с отпускных и больничных пособий | За январь 2021 года | Не позднее 01.02.2021 |

| За февраль 2021 года | Не позднее 01.03.2021 | |

| За март 2021 года | Не позднее 31.03.2021 | |

| За апрель 2021 года | Не позднее 30.04.2021 | |

| За май 2021 года | Не позднее 31.05.2021 | |

| За июнь 2021 года | Не позднее 30.06.2021 | |

| За июль 2021 года | Не позднее 02.08.2021 | |

| За август 2021 года | Не позднее 31.08.2021 | |

| За сентябрь 2021 года | Не позднее 30.09.2021 | |

| За октябрь 2021 года | Не позднее 01.11.2021 | |

| За ноябрь 2021 года | Не позднее 30.11.2021 | |

| За декабрь 2021 года | Не позднее 10.01.2022 | |

| ЕНВД | За IV квартал 2020 года | Не позднее 25.01.2021 |

| ЕСХН | За 2020 год | Не позднее 31.03.2021 |

| За I полугодие 2021 года | Не позднее 26.07.2021 | |

| За 2021 год | Не позднее 31.03.2022 | |

| Торговый сбор на территории г. Москвы | За IV квартал 2020 года | Не позднее 25.01.2021 |

| За I квартал 2021 года | Не позднее 26.04.2021 | |

| За II квартал 2021 года | Не позднее 26.07.2021 | |

| За III квартал 2021 года | Не позднее 25.10.2021 | |

| За IV квартал 2021 года | Не позднее 25.01.2022 | |

| НДФЛ (ИП на ОСН за себя, включая авансовые платежи) | За 2020 год | Не позднее 15.07.2021 |

| За I квартал 2021 года | Не позднее 26.04.2021 | |

| За II квартал 2021 года | Не позднее 26.07.2021 | |

| За III квартал 2021 года | Не позднее 25.10.2021 | |

| За 2021 год | Не позднее 15.07.2022 |

Сроки уплаты других налогов (например, НДС при импорте товаров из стран ЕАЭС, водного налога и т.д.) вы найдете на нашем сайте в Календаре бухгалтера.

Срок уплаты налога на имущество организаций в 2021 году

Срок уплаты налога на имущество организаций и сроки уплаты авансов по этому налогу устанавливаются законами субъектами РФ.

Срок уплаты транспортного налога в 2021 году

С 2021 года меняются сроки уплаты транспортного налога и авансовых платежей по нему. Если до 2021 года сроки уплаты устанавливались законами региональных властей, то с 2021 года в НК установлены конкретные сроки. Итак, транспортный налог/авансовый платеж в 2021 году уплачивается в следующие сроки:

| Период, за который уплачивается налог/аванс | Крайний срок уплаты |

|---|---|

| За 2020 год | Не позднее 01.03.2021 |

| За I квартал 2021 года | Не позднее 30.04.2021 |

| За II квартал 2021 года | Не позднее 02.08.2021 |

| За III квартал 2021 года | Не позднее 01.11.2021 |

| За 2021 год | Не позднее 01.03.2022 |

Срок уплаты земельного налога

С 2021 года также меняются сроки уплаты земельного налога. Налог/авансовые платежи нужно уплатить не позднее нижеприведенных дат:

| Период, за который уплачивается налог/аванс | Крайний срок уплаты |

|---|---|

| За 2020 год | Не позднее 01.03.2021 |

| За I квартал 2021 года | Не позднее 30.04.2021 |

| За II квартал 2021 года | Не позднее 02.08.2021 |

| За III квартал 2021 года | Не позднее 01.11.2021 |

| За 2021 год | Не позднее 01.03.2022 |

Срок уплаты страховых взносов в 2021 году

Страховые взносы на ОПС, ОМС, ВНиМ и травматизм, уплачиваемые работодателями, а также взносы, перечисляемые ИП за себя, нужно уплатить в следующие сроки.