до какого числа подать заявление на переход с енвд на усн

Смена налогового режима: с ЕНВД на УСН

эксперт Контур.Школы по налоговому учету

Чек-лист перехода на УСН с 1 января 2021 года. Для организаций и предпринимателей

С 1 января 2021 года специальный налоговый режим ЕНВД утрачивает силу.

Чтобы перейти на УСН, надо выполнить определенные условия перехода и подать соответствующее уведомление.

В конце статьи есть шпаргалка

Что надо сделать до перехода на УСН

Обратите внимание: не требуется подавать заявление о снятии с учета в качестве плательщика ЕНВД. Налоговая это сделает автоматически (Письмо ФНС России от 21.08.2020 № СД-4-3/13544@).

Кто не вправе применять УСН

Перечень лиц, которые не вправе применять УСН, закрытый и отражен в п. 3 ст. 346.12 НК РФ. К таким организациям, например, относятся:

Условия перехода организации на УСН

Условия перехода ИП на УСН

Для индивидуальных предпринимателей условием перехода на УСН является выполнение требования по средней численности работников — не больше 100 человек.

В уведомлении о переходе на УСН индивидуальные предприниматели не указывают сведения о доходах и о стоимости ОС.

Ваши действия для перехода на упрощенку с ЕНВД

Условия применения УСН, требования, критерии, изменения комментирует Надежда Самкова, ведущая вебинара «Отмена ЕНВД с 2021 года. Куда дальше?»:

Переход с ЕНВД на УСН: учет доходов от реализации товаров

Письмо ФНС России от 27.10.2020 № СД-4-3/17615@

Перед налогоплательщиками встает вопрос — как учитывать переходящие доходы и расходы. Налоговый кодекс не на все вопросы дает ответы. Налоговая служба представила разъяснения по вопросу учета доходов от реализации товаров, работ, услуг в переходный период. В письме рассмотрены две ситуации:

Ситуаций в переходный период гораздо больше, чем те, которые рассмотрены в новом письме ФНС РФ.

Налоговая в комментируемом письме высказалась, что полученные суммы после фактической реализации не учитываются при определении налоговой базы при УСН. Ранее Минфин высказывал противоположную точку зрения (Письмо от 24.12.2019 № 03-11-11/101022).

Ждем дальнейшие комментарии.

Шпаргалка

В шпаргалке собрана полезная информация из статьи:

Как признавать доходы на УСН. Особенности 899 КБ

Как перейти с ЕНВД на УСН (порядок перехода)?

Когда возможен переход на УСН с ЕНВД

С 2021 года переход на иной режим налогообложения в обязательном порядке требуется от всех вмененщиков в связи с отменой ЕНВД. Один из вариантов — перейти на УСН. Порядок этого вынужденного перехода несколько отличается от ранее действоваших общих правил. Ознакомиться с его нюансами вы можете в Готовом решении от КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Куда еще можно перейти из-за отмены вмененки, смотрите в нашей статье.

А в период действия режима ЕНВД можно выделить следующих налогоплательщиков, переходящих с вмененки на упрощенку:

Каковы сроки перехода на УСН с ЕНВД

Срок для налогоплательщиков, которые прекратили деятельность на ЕНВД и перешли на новый вид работ с применением упрощенки, установлен в абз. 4 п. 2 ст. 346.13 НК РФ. Он составляет 30 дней с момента прекращения обязанностей по уплате ЕНВД.

Если в муниципальных образованиях на законодательном уровне были внесены изменения в список видов деятельности, имеющих право использовать ЕНВД, соблюдается такой же порядок перехода (письмо ФНС России от 25.02.2013 № ЕД-3-3/639, ст. 346.13 НК РФ).

В случае с налогоплательщиками, деятельность которых перестала соответствовать условиям использования ЕНВД или которые добровольно решили перейти на УСН, все зависит от того, какой режим налогообложения применяется ими по другим видам деятельности. Если ранее они уже подавали уведомление о переходе на УСН, то они вправе применять упрощенку и по тому виду деятельности, по которому прекратили применять ЕНВД. Если такое уведомление ранее не подавалось, то правом перехода можно воспользоваться на общих основаниях: подать документы до 31 декабря для того, чтобы начать применение УСН с 1 января следующего года.

ООО «Спектр» применяло единый налог на вмененный доход. Организация прекратила осуществлять деятельность по ремонту бытовой техники 23.09.2020 (подп. 1 п. 2 ст. 346.26 НК РФ). В этот же день в налоговую инспекцию было представлено заявление о прекращении деятельности по ЕНВД и произведена уплата налога, исчисленного за период с 01.09.2020 по 23.09.2020. Используемое ранее в своей деятельности помещение ООО «Спектр» стало сдавать в аренду и решило по этой деятельности уплачивать единый налог при УСН. Поэтому 30.09.2020 организация подала уведомление о переходе на упрощенку.

Какие документы нужно отправить в налоговые органы для их уведомления о смене режима

При переходе с ЕНВД на УСН (кроме перехода в связи с отменой вмененки) организациям и предпринимателям необходимо было представить в налоговые органы следующие документы установленной формы:

Уведомление о смене режима может быть представлено как лично в налоговую инспекцию, так по почте или в электронном виде (приказ ФНС России от 18.01.2013 № ММВ-7-6/20).

Если налогоплательщик уже применял упрощенку по остальным видам деятельности, то достаточно было направить в налоговую инспекцию только заявление о снятии его с учета как плательщика ЕНВД.

При переходе на УСН в связи с отменой ЕНВД с 01.01.2021 подавать заявление о снятии с ЕНВД не нужно. Налоговая снимет всех вмененщиков с учета автоматически. Если вы уже совмещаете ЕНВД с УСН, не потребуется и уведомление на упрощенку — с 2021 года все ваши виды деятельности перейдут под УСН автоматом.

О том, как заполнить бланк документа для перехода на упрощенку, читайте в этой публикации.

Какие проблемы могут возникнуть при переходе на УСН с ЕНВД

Как перейти с ЕНВД на УСН при разных обстоятельствах, рассмотрим далее.

Разъяснения ФНС по переходу на УСН с 2021 года в связи с отменой ЕНВД смотрите в Обзоре от КонсультантПлюс. Пробный доступ можно получить бесплатно.

До 2021 года некоторые сложности имеет переход на УСН, связанный с тем, что организация или индивидуальный предприниматель перестали подпадать под условия применения ЕНВД.

В соответствии с п. 2 ст. 346.13 НК РФ они имеют право на смену режима налогообложения. Проблема состоит в том, что законодательно не установлены ситуации, когда организация или индивидуальный предприниматель перестает быть плательщиком ЕНВД в соответствии с этим пунктом кодекса.

Письмо ФНС России от 25.02.2013 № ЕД-3-3/639@ только немного проясняет ситуацию, называя 2 случая, когда после прекращения применения ЕНВД можно подать уведомление о переходе на УСН в течение года:

Сложность в том, что в этом письме ФНС вышеуказанные случаи приведены в качестве примера, но полный перечень возможных ситуаций ни в одном нормативном акте или разъяснении госорганов не приведен.

Правда, более позднее письмо Минфина от 24.11.2014 № 03-11-09/59636 указывает эти 2 ситуации уже в закрытом перечне, но это скорее недочет цитирования нормы, описанной коллегами из ФНС.

Одной из возможных ситуаций является превышение физических показателей, прописанных в ст. 346.26 НК РФ. Фактически организация или ИП перестают быть плательщиками ЕНВД.

По мнению финансового ведомства, налогоплательщики при возникновении данного положения должны перейти на общую систему налогообложения, УСН или ЕСХН. Воспользоваться правом перехода на УСН плательщик налога может только в начале следующего года в соответствии с п. 1 ст. 346.26 НК РФ (письма Минфина России от 24.11.2014 № 03-11-09/5963, от 28.12.2012 № 03-11-06/2/150).

О том, какой режим налогообложения будет оптимальным для ИП, читайте в материале «Что лучше для ИП — УСН или ЕНВД?».

Судебная практика относительно споров о переходе на УСН с ЕНВД

Судебная практика оперировала разными мнениями по поводу того, как перейти с ЕНВД на УСН, не нарушив установленных правил.

Есть судебные решения, которые соглашаются с мнением финансового ведомства относительно применения нормы п. 2 ст. 346.13 НК РФ (постановления ФАС Северо-Западного округа от 04.06.2008 № А21-6882/2007, ФАС Московского округа от 16.03.2012 № А41-36987/10).

Некоторые суды представляли противоположную точку зрения, например, приходили к выводу, что в ст. 346.13 НК РФ четко не прописано, должны ли положения данной статьи применяться только при изменениях нормативных документов органов местного самоуправления либо постановлений городов федерального значения. Из этого следовало, что юридические лица имели право на переход к УСН в течение года независимо от причины утраты права на ЕНВД (определение ВАС РФ от 21.08.2009 № ВАС-8660/09, постановление ФАС Северо-Кавказского округа от 13.02.2009 № А32-22122/2006-51/313-2008-25/8-19/164).

Из этого следует, что рассматриваемый вопрос не имеет однозначного решения. Если рискнуть и перейти на УСН с месяца, в котором прекратилась уплата ЕНВД, то возможно, появится необходимость доказывать свою правоту органам контроля, в том числе и в суде.

Итоги

В деле перехода с ЕНВД на УСН много моментов, которые налоговики и суды трактуют неоднозначно. Законодатели стараются прояснить скользкие моменты, дорабатывая нормы Налогового кодекса, но сделать это до конца им пока не удается.

Срок подачи уведомления о переходе с ЕНВД на УСН продлен до 31 марта 2021 года

|

| zwolafasola / Depositphotos.com |

Вчера вступили в силу поправки в налоговое законодательство, устанавливающие новый срок подачи уведомления при переходе с ЕНВД на УСН (Федеральный закон от 17 февраля 2021 г. № 8-ФЗ).

Форма

Уведомление о переходе на упрощенную систему налогообложения (форма № 26.2-1)

Уведомление направляется по форме № 26.2-1 (утв. приказом ФНС России от 2 ноября 2012 г. № ММВ-7-3/829@). Если опоздать с представление документа, то налоговая служба откажет в применении УСН и перейти на упрощенный режим налогообложения можно будет не ранее следующего года (подп. 19 п. 3 ст. 346.12 Налогового кодекса).

Напомним, что согласно установленным правилам налогоплательщик имеет право перейти на упрощенку, если по итогам девяти месяцев 2020 года его доходы, попадавшие под общий режим налогообложения, не превысили 112,5 млн руб.

Документы по теме:

Читайте также:

Напомним, на текущий год установлен коэффициент-дефлятор для УСН, равный 1,032.

Приказ, которым утверждены новая форма декларации по УСН, ее электронный формат и порядок заполнения вступает в силу 20 марта.

В числе нововведений также – перевод медицинских документов в электронный формат, ужесточение процедуры получения разрешения на автотюнинг, возобновление авиасообщения с некоторыми странами.

© ООО “НПП “ГАРАНТ-СЕРВИС”, 2021. Система ГАРАНТ выпускается с 1990 года. Компания “Гарант” и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО “НПП “ГАРАНТ-СЕРВИС”. Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО “НПП “ГАРАНТ-СЕРВИС”, 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Переход с ЕНВД на УСН с 2021 года

С 1 января 2021 года специальный налоговый режим в виде ЕНВД отменяется. Перед плательщиками вмененки стоит вопрос, на какую систему налогообложения перейти с 2021 года. Расскажем о том, кто вправе заменить ЕНВД упрощенкой и как это сделать.

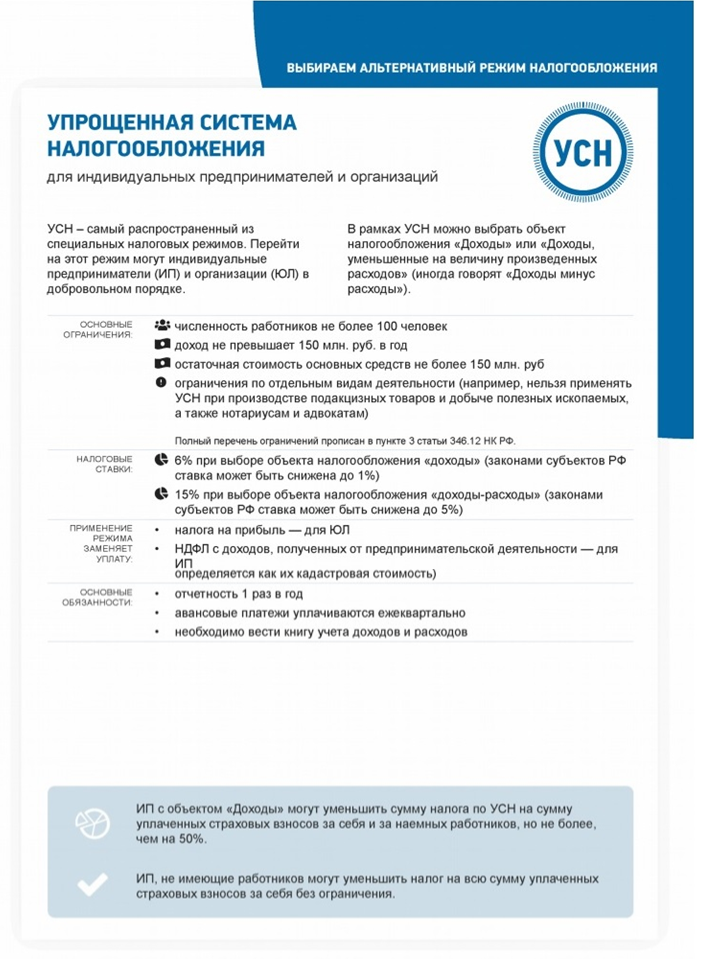

Ограничения для применения УСН

ФНС в Письме от 11.03.2020 № АБ-4-19/4243@ «О проведении информационной кампании» сообщает о необходимости плательщикам ЕНВД выбрать новый налоговый режим для применения с 2021 года. Для многих бизнесменов наиболее вероятным вариантом становится УСН.

На УСН вправе перейти организации и ИП, удовлетворяющие таким основным критериям:

| Критерий | УСН | ЕНВД (для сравнения) |

| Численность работников | Не более 100 человек | |

| Доля участия других организаций в уставном капитале (не учитывается в отношении некоммерческих организаций; организаций, созданных на вклады общественных организаций инвалидов и научных учреждений) | Не более 25% | |

| Доход в год | Не более 150 млн руб. | Ограничения не установлены |

| Остаточная стоимость основных средств | Не более 150 млн руб. (не применяется в отношении ИП) | |

| Запрет на применение спецрежима | Нельзя перейти на УСН предприятиям, имеющим филиалы. В остальном виды деятельности по вмененке вполне могут быть переведены на УСН, т. к. они не совпадают с теми, по которым применить упрощенку нельзя (п. 3 ст. 346.12 НК РФ) | Введен перечень конкретных видов деятельности, в отношении которых разрешено применять ЕНВД (п. 2 ст. 346.26 НК РФ) |

Плательщики ЕНВД во многом соответствуют ограничениям, установленным для упрощенной системы.

Перейти на УСН с 1 января 2021 года не вправе:

Как рассчитывается УСН-налог

Плательщики при переходе на упрощенку выбирают объект налогообложения, от которого зависит порядок расчета и уплаты налога:

| Объект налогообложения | Доходы | Доходы, уменьшенные на величину расходов («Доходы минус расходы») |

| Налоговая база | Размер доходов | Разница между доходами и расходами |

| Максимальная ставка налога (может быть снижена законом субъекта) | 6% | 15% |

| Особенности исчисления налога | Нет | Если по итогам года получен убыток, придется заплатить 1% от величины доходов — так называемый минимальный налог |

| Оптимизация обязательств перед бюджетом | Налог уменьшается на перечисленные: При этом налог уменьшается не более чем на 50%. ИП без работников вправе уменьшить сумму налога на уплаченные за себя страховые взносы без ограничения | Сумма налога не уменьшается |

В отличие от ЕНВД размер упрощенного налога напрямую зависит от полученных доходов.

От каких налогов освобождает УСН

Упрощенная система аналогично вмененке дает право не платить такие налоги (ст. 346.11 НК РФ):

Дополнительно все плательщики УСН освобождаются от НДС, кроме случаев импорта продукции и исполнении обязанностей налогового агента.

Основные обязанности плательщика УСН

Сравним ЕНВД и УСН по части отчетности и периодичности уплаты налогов:

| Обязанность | УСН | ЕНВД |

| Сдача декларации | 1 раз в год (по итогам года) | 4 раза в год (по итогам каждого квартала) |

| Уплата налога и авансов | 4 раза в год | |

| Дополнительная отчетность | Книга доходов и расходов | Нет |

Наряду с уменьшением количества подаваемых деклараций упрощенка требует ведения нового регистра — книги учета доходов и расходов, утв. Приказом Минфина от 22.10.2012 № 135н. Дополнительно для организаций устанавливается обязанность ведения бухгалтерского учета и сдачи бухгалтерской отчетности.

Как перейти на УСН с 2021 года

Для применения упрощенной системы с 1 января 2021 плательщики должны до 31 декабря 2020 подать в ИФНС уведомление по форме № 26.2-1, утв. Приказом ФНС России от 02.11.2012 № ММВ-7-3/829@.

Бланк уведомления о переходе на УСН Скачать

Образец уведомления о переходе на УСН Скачать

Документ потребует указания:

Направить в инспекцию уведомление можно:

Основные моменты по УСН приводит ФНС в Письме № АБ-4-19/4243@:

Что будет, если не перейти на УСН?

Переход на упрощенку необязателен. Но если у предпринимателей есть возможность выбора из нескольких режимов налогообложения (это УСН, ПСН, НПД и ЕСХН), то у организаций вариантов меньше — только УСН и ЕСХН. О возможности применения этих режимов налогообложения бывшими вмененщиками мы расскажем в отдельных статьях.

Пропуск срока подачи уведомлений о переходе на УСН и отказ от выбора иного режима автоматически переведет плательщика на общую систему налогообложения с 1 января 2021 года. О том, уплатой каких налогов обернется такой случай, мы рассказали выше.

Поэтому сейчас всем хозяйствующим субъектам, уплачивающим ЕНВД, важно оценить ситуацию, выбрать новый оптимальный налоговый режим и вовремя уведомить ИФНС о выбранной системе с 2021 года. Кстати, ИП могут продумать возможность совмещения УСН с патентом.

Вы перешли с ЕНВД на УСН. Как теперь вести учет?

С 1 января 2021 года перестал действовать ЕНВД. И теперь у многих бизнесов, которые ранее применяли эту систему налогообложения, но перешли на УСН, возникает много вопросов — про доходы и расходы, а также совмещение режимов.

Главное отличие ЕНВД, так же как и патента, от других режимов налогообложения заключается в том, что они рассчитываются и уплачиваются вне зависимости от того, сколько денег вы заработали.

Если вы не работали, но применяли ЕНВД, то все равно должны были уплатить налог ЕНВД. При этом даже имея большую выручку, платить нужно было только фиксированные взносы. Реальные доходы не влияли ни на ЕНВД, ни на патент.

Другая ситуация обстоит с такими режимами, как УСН и ОСНО. Здесь сумма налога целиком и полностью зависит от того, сколько денег вы заработали. Поэтому важно считать доходы и расходы для правильного определения итоговой суммы налога.

Важно помнить, что бухгалтерский учет должны вести все организации вне зависимости от системы налогообложения. Даже если у вас УСН «доходы», вы обязаны вести бухучет, хотя бы и в упрощенной форме. От бухучета освобождены ИП — им остается только учет по УСН.

Что относится к доходам на УСН

К доходам относится любая предоплата или оплата от клиентов за уже отгруженный товар. Поступление денег на расчетный счет или в кассу уже считается доходом.

Компании, занимающиеся торговлей и переходящие с ЕНВД на УСН, в основном имеют доходы в виде выручки, которая поступает на расчетный счет по эквайрингу или в кассу. Когда вы получаете деньги по эквайрингу, то сумма к вам на счет поступает за минусом банковской комиссии. Важно помнить о том, что доходом в данном случае признается полная сумма, которую заплатил клиент.

Пример

Товар стоит 100 руб. К вам на счет поступает 99 руб. и 50 коп. То есть банк в качестве комиссии взял 50 коп. Ваши доходы составляют не 99 руб. 50 коп., которые вы получили по факту, а 100 руб., из которых 50 коп. — это расходы.

Что не относится к доходам на УСН

Полный список того, что не является для УСН доходами, указан в ст. 251 НК РФ, в том числе:

Как учитывать доходы на УСН

День получения доходов — это день, когда эти доходы поступили в компанию. Если сегодня деньги поступили в кассу, то сегодняшний день и будет днем получения доходов. То есть учитывается дата получения денег в кассу, на счет, в момент погашения задолженности иным способом. Так работает кассовый метод учета доходов и расходов.

При выявлении излишков по итогам инвентаризации доходы признаются на момент проведения инвентаризации.

Если вы продаете товар через платежных агентов, то тогда доходы признаются не в тот момент, когда они поступают к вам, а на момент, когда их получает агент. Он предоставляет вам отчет о том, что получил эти деньги и перечислил вам. Признавать доходы нужно на дату этого отчета.

Что относится к расходам на УСН

При учете расходов на «упрощенке» приходится учитывать много нюансов. В ст. 346.16 НК РФ зафиксирован ограниченный список расходов, которые компания может принимать для расчета налога по УСН. В их числе:

Расходы учитывает только бизнес, находящийся на режиме УСН «доходы минус расходы», так как в этом случае расходы влияют на налог. Если вы применяете режим УСН «доходы», то расходы не учитываются.

Что нельзя учесть в расходах на УСН

Нельзя учесть в расходах то, что не указано в ст. 346.16 НК РФ. Например, консультационные услуги, когда в акте выполненных работ указываются «информационно-консультационные услуги».

Также нельзя учесть неустойки за нарушение договорных обязательств.

Момент признания расходов

Для разных видов расходов он определяется по-разному.

Материалы признаются в расходах для целей расчета УСН после того, как они получены по накладной и оплачены поставщику.

Услуги признаются в расходах после того, как эти услуги получены по акту и оплачены поставщику.

Момент признания расходов по товарам более сложный. В данном случае мало получить товар от поставщика, надо его еще оплатить и передать покупателю.

Переходный период: какие детали важно учесть

У многих, кто ранее был на ЕНВД и перешел на УСН, сейчас возникают вопросы по переходному периоду: в какой момент и какие расходы и доходы учитывать?

Учет доходов при переходе с ЕНВД на УСН

В большинстве случаев доходы, относящиеся к прошлым периодам, а именно к 2020 году, не нужно учитывать при расчете налога по УСН.

Есть несколько вариантов получения дохода.

Пример 1

Аванс получен в период применения ЕНВД. Услуги оказаны, то есть выдан акт, в период УСН. Значит, в доходах УСН этот аванс учитывать не нужно, потому что деньги поступили в прошлом году.

Пример 2

Товары отгружены либо услуги оказаны в 2020 году, а клиент оплатил их чуть позже. Случилась постоплата, и деньги до вас дошли только в 2021 году в период применения УСН. Значит, эту сумму доходов по УСН учитывать не нужно, поскольку она относится к предыдущему периоду.

Пример 3

Товары проданы и оплата получена в текущем году. В таком случае это будет доходом для целей расчета налога по УСН.

Учет расходов при переходе с ЕНВД на УСН

В связи с массовым переходом с ЕНВД на УСН правительство пошло на уступки бизнесу и внесло изменения в Налоговый кодекс. Теперь себестоимость тех товаров, которые вы приобрели на режиме ЕНВД, но реализовали на режиме УСН, можно учитывать в расходах вместе с расходами на хранение и транспортировку. Раньше это нельзя было делать.

Чтобы доказать, что товары были приобретены на ЕНВД, достаточно сохранить входящие документы, подтверждающие их покупку. Обычно оплата проходит по расчетному счету, а поступление — по накладной.

Если товар получен при ЕНВД, то есть вы получили его по накладной в момент применения ЕНВД, а перевели за него деньги поставщику и реализовали этот товар в новом году, то это тоже можно учесть в расходах по УСН.

Другое дело, если вы получили товар, реализовали его в период ЕНВД, а оплатили лишь в новом году, то учитывать в расходах уже практически нечего. Оплата произведена позже, но в данном случае вы погасили свою задолженность.

В прошлом году п. 2 ст. 4 Федерального закона от 23.11.2020 № 373-ФЗ внес изменения в Налоговый кодекс, благодаря которым на сумму страховых взносов, которые были начислены по итогу декабря, но уплачены в январе 2021 года, можно уменьшить налог на ЕНВД за IV квартал.

Что нужно знать о льготах по патенту

Для тех, кто вел деятельность исключительно на ЕНВД, введен временный патент, который действует в течение трех месяцев — его можно было начать применять с 1 января 2021 года и нельзя применять позднее 31 марта 2021 года.

Временный патент — это вынужденная мера, связанная с массовым переходом плательщиков ЕНВД на патент. Чтобы бизнес смог воспользоваться льготами по патенту и написать заявление на патент по расширенным позициям, региональным властям надо было успеть внести изменения в законы до окончания 2020 года. При этом правительство понимало, что регионы могут не успеть это сделать. Поэтому и было решено ввести временный патент.

Одна из самых важных льгот по патенту — это расширение его действия: теперь им можно воспользоваться, если площадь торгового зала составляет больше 50 кв.м, но ограничена 150 кв. м. О других изменениях по патенту мы подробно писали ранее.

Если раньше требовалось просто оплатить стоимость патента, то с 2021 года разрешено уменьшать патент на сумму страховых взносов за себя и сотрудников. Для этого нужно подать уведомление по форме, утвержденной Письмом ФНС РФ от 26.01.2021 N СД-4-3/785@.

Если вы хотите работать по патенту, то важно уведомить об этом налоговую за 10 рабочих дней до начала его применения (форма № 26.5-1). Патент приобретается в рамках календарного года.

Совмещение УСН с другими режимами

УСН и ОСНО — базовые режимы, поэтому их совмещать нельзя. Вы можете применять либо одно, либо другое.

Совмещение режимов при двух видах деятельности

У многих предпринимателей, занимающихся двумя видами деятельности, возникает вопрос: можно ли в рамках одной компании розничную торговлю ставить на «упрощенку», а оптовую — на ОСНО? Ответ: нельзя.

Однако у ИП есть дополнительная возможность купить патент по одному из видов деятельности и совмещать УСН и патент.

Совмещение разных режимов возможно, если вы ведете разные виды деятельности. Но в таком случае важно вести раздельный учет доходов и расходов отдельно по патенту и УСН. Это полная аналогия тому, как если бы вы совмещали УСН и ЕНВД. Например, учесть себестоимость товара, который вы покупали на патенте, в УСН нельзя, поскольку эти же товары продаются на патенте.

Нельзя все расходы компании учитывать по УСН и при этом вести еще несколько видов деятельности и приобретать патент. Нужно разделять и доходы, и расходы.

Например, вы ИП, владеете магазином цветов и дополнительно проводите курсы флористики. Расходы на аренду помещения для цветов, их доставку и реализацию нельзя будет учесть в расходах по УСН.

Совмещение УСН и патента по одному виду деятельности

Недопустимо совмещение УСН и патента по одному виду деятельности. Допустим, вы владеете двумя торговыми точками, которые размещены по соседству. Вы хотите торговать молоком по УСН, а мясом — на патенте. Так делать нельзя.

С другой стороны, если торговые точки находятся в разных субъектах РФ — например, в Казани и Челябинске, то совместить УСН и патент можно. В разных субъектах вы можете попасть под разные режимы налогообложения (Письмо Минфина РФ От 24.07.2013 № 03-11-12/29381).

При совмещении УСН и патента важно отслеживать число сотрудников. В общем по ИП число сотрудников не должно превышать 100 человек, в том числе по патенту не более 15 (Письмо Минфина РФ от 20.03.2015 № 03-11-11/15437).

Отслеживание доходов при совмещении режимов

При совмещении ОСНО с патентом нужно отслеживать доходы только в рамках патента — 60 млн руб.

Когда вы совмещаете УСН и патент, то ограничение в 60 млн руб. распространяется в целом на весь ИП. В случае превышения патент обнуляется с начала своего действия.

Где вести учет на новом режиме

В связи с изменениями у бизнеса возникает много вопросов: как вести книгу учета доходов и расходов, как считать доходы и расходы и др. Проблема заключается в том, что фиксировать их нужно по факту: если сегодня поступила выручка, значит вы должны отразить ее в книге как доход. Аналогичная ситуация с расходами.

Такой подход в ведении учета подходит микробизнесам. Но если у вас розничная торговая точка со множеством ежедневных операций, то разумнее выбрать программный продукт, который все посчитает за вас.

Онлайн-бухгалтерия для малого бизнеса сама следит за доходами и расходами. Сервис предупреждает о предстоящей отчетности, дает возможность отследить статус подготовленного отчета.

В онлайн-бухгалтерии можно создавать акты выполненных работ, накладные, работать с отчетами в розничных продажах и настроить начисления и удержания у сотрудников.

Татьяна Евдокимова, ведущий эксперт, Контур.Бухгалтерия

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.