доставка материалов какой счет бухгалтерского учета

Особенности учета транспортных расходов в бухгалтерском учете

Подавляющее большинство организаций в процессе осуществления ими хозяйственной деятельности сталкиваются с транспортными расходами, связанными с теми или иными материальными ценностями.

Так, например, транспортные расходы могут возникнуть при возникновении сделок, связанных с куплей-продажей:

Транспортные расходы организаций, занимающихся торговлей, могут составлять весьма значительные суммы, что, в свою очередь, влечет за собой повышенное внимание к этим расходам как руководителя организации, так и проверяющих органов.

В этой связи бухгалтеру следует уделить особое внимание как бухгалтерскому, так и налоговому учету транспортных расходов.

В статье будут рассмотрены:

Для целей бухгалтерского учета расходы на транспортировку имущества включаются в стоимость такого имущества.

1. Транспортные расходы на доставку основных средств.

В соответствии с п.8 ПБУ 6/01 «Учет основных средств», суммы, уплачиваемые за доставку объекта ОС, учитываются в составе фактических затрат на приобретение/сооружение/изготовление ОС.

Это правило распространяется не только на ОС, созданные организацией или приобретенные по договору купли-продажи.

Так, в соответствии с п.25 и п.26 Методических указаний по бухгалтерскому учету основных средств, затраты по доставке объектов ОС:

Данные затраты отражаются по дебету счета учета капитальных вложений в корреспонденции со счетами учета расчетов.

При этом, в соответствии с п.31 Методических указаний по бухучету ОС, затраты по перемещению оборудования, не требующего монтажа:

По передвижным строительным машинам и механизмам, таким как:

2. Транспортные расходы на доставку материально-производственных запасов.

*Для целей ПБУ 5/01 в качестве МПЗ принимаются активы, используемые в качестве сырья, материалов и т.п.:

Затраты на транспортировку увеличивают фактическую стоимость поступивших МПЗ вне зависимости от способа их поступления в организацию, в том числе:

* При использовании данной возможности, необходимо закрепить данный вариант учета в учетной политике для целей бухгалтерского учета организации.

Для корректного учета расходов на доставку МПЗ, необходимо иметь четкое представление, что именно относится к транспортным расходам.

Законодательство по бухгалтерскому учету МПЗ не оперирует отдельным определением транспортных расходов. Поэтому далее речь пойдет о транспортно-заготовительных расходах организаций.

1. Расходы по погрузке материалов в транспортные средства и их транспортировке, подлежащие оплате покупателем сверх цены этих материалов согласно договору;

2.1. Работников организации, непосредственно занятых:

2.2. Работников специальных заготовительных контор, складов и агентств, организованных в местах заготовления (закупки) материалов.

2.3. Работников, непосредственно занятых заготовкой (закупкой) материалов и их доставкой (сопровождением) в организацию, отчисления на социальные нужды указанных работников.

Порядок применения конкретного метода учета и распределения транспортных расходов разрабатывается организацией самостоятельно с учетом требований действующего законодательства и закрепляется в положении по бухгалтерскому учету компании.

3. Расходы по содержанию специальных заготовительных пунктов, складов и агентств, организованных в местах заготовок (кроме расходов на оплату труда с отчислениями на социальные нужды).

4. Наценки (надбавки), комиссионные вознаграждения (стоимость услуг), уплачиваемые снабженческим, внешнеэкономическим и иным посредническим организациям.

5. Плата за хранение материалов в местах приобретения, на железнодорожных станциях, портах, пристанях.

6. Плата по процентам за предоставленные кредиты и займы, связанные с приобретением материалов до принятия их к бухгалтерскому учету.

7. Расходы на командировки по непосредственному заготовлению материалов.

8. Стоимость потерь по поставленным материалам в пути (недостача, порча) в пределах норм естественной убыли.

9. Другие расходы подобного характера.

Для выбора оптимального метода учета расходов на доставку МПЗ, необходимо изучить все возможные варианты, предусмотренные Методическими указаниями по бухучету МПЗ.

1. Способом отнесения ТЗР на отдельный счет «Заготовление и приобретение материалов» согласно расчетным документам поставщика.

2. Способом отнесения ТЗР на отдельный субсчет к счету «Материалы».

Непосредственное (прямое) включение ТЗР в фактическую себестоимость материала целесообразно в организациях с небольшой номенклатурой материалов, а также в случаях существенной значимости отдельных видов и групп материалов.

Конкретный вариант учета ТЗР устанавливается организацией самостоятельно и отражается в учетной политике.

При этом, бухгалтеру необходимо определиться, пропорционально какой величине будут распределяться суммы транспортных расходов.

На наш взгляд, логичнее выполнять распределение исходя из стоимости МПЗ, так как при распределении пропорционально количеству материалов, бухгалтерия столкнется с разными единицами измерения количества.

В соответствии с п. 84Методических указаний по бухучету МПЗ,ТЗР учитываются по отдельным видам и (или) группам материалов.

При выборе такого обобщенного метода учета, его так же нужно закрепить в учетной политике для целей бухгалтерского учета организации.

В соответствии с п.85Методических указаний по бухучету МПЗ, при применении метода учета ТЗР путем присоединения указанных расходов к счету «Заготовление и приобретение материалов» в состав отклонения в стоимости материалов (разницы между фактической себестоимостью приобретаемых материалов и их учетной ценой) входит сумма ТЗР и разница между стоимостью материала по договорной цене и его учетной ценой.

Сумма отклонений по окончании месяца (отчетного периода) в полном объеме списывается на счет «Отклонения в стоимости материальных ценностей».

ТЗР или отклонения в стоимости материалов, относящиеся к материалам (п.86 Методических указаний по бухучету МПЗ):

Полученное в результате значение, умноженное на 100, дает процент, который следует использовать при списании отклонения или ТЗР на увеличение (удорожание) учетной стоимости израсходованных материалов.

Методические указания по бухучету МПЗ (п.88) предусматривают возможность применения упрощенных вариантов, для облегчения выполнения работ по распределению ТЗР или величины отклонений в стоимости материалов:

1. При небольшом удельном весе ТЗР или величины отклонений (не более 10% к учетной стоимости материалов) их сумма может полностью списываться на счет «Основное производство», «Вспомогательное производство» и на увеличение стоимости проданных материалов.

2. Удельный вес ТЗР или величины отклонений (в процентах к учетной стоимости материала) может округляться до целых единиц (т.е. без десятичных знаков).

3. В течение текущего месяца ТЗР или величина отклонений могут распределяться исходя из удельного веса (в процентах к учетной стоимости соответствующих материалов), сложившегося на начало данного месяца.

Если это привело к существенному недосписанию или излишнему списанию отклонений или ТЗР (более пяти пунктов), в следующем месяце сумма списываемых (распределяемых) отклонений или ТЗР корректируется на указанную сумму прошлого месяца.

4. ТЗР или величина отклонений могут распределяться пропорционально их удельному весу (нормативу), закрепленному в плановых (нормативных) калькуляциях, к учетной стоимости используемых материалов.

При этом если фактические размеры отклонений или ТЗР отличаются от нормативных размеров, в следующем месяце (отчетном периоде) сумма распределительных отклонений или ТЗР корректируется, т.е. увеличивается на недосписанную сумму или уменьшается на сумму, излишне списанную в прошлом месяце (отчетном периоде).

Остатки ТЗР или величина отклонений на начало каждого месяца (отчетного периода) рассчитываются исходя из удельного веса (норматива) ТЗР или отклонений, предусмотренных в плановых (нормативных) калькуляциях, к фактическому наличию материалов в учетных ценах.

5. ТЗР или отклонения могут ежемесячно (в отчетном периоде) полностью списываться на увеличение стоимости израсходованных (отпущенных) материалов, если их удельный вес (в процентах к договорной (учетной) стоимости материалов) не превышает 5 процентов.

В соответствии с п.211Методических указаний по бухучету МПЗ, при отгрузке (отпуске) готовой продукции определяются суммы, подлежащие оплате покупателем, оформляется и предъявляется ему к оплате расчетный документ.

Суммы, подлежащие оплате покупателем, поставщик учитывает по дебету счета учета расчетов, которые состоят из в том числе из расходов по транспортировке продукции до пункта, обусловленного договором, и погрузке ее в транспортные средства (без НДС), подлежащие оплате покупателем сверх договорной цены готовой продукции:

Часть этих расходов, связанная с выполнением работ по транспортировке готовой продукции, подлежащая оплате покупателями сверх цены готовой продукции, списывается с кредита счета учета вспомогательных производств в дебет счета расходов на продажу.

Суммы, предъявленные к оплате, включая и величину налогов, причитающихся за оказанные транспортные услуги, проводятся по дебету счета учета расчетов в корреспонденции с кредитом счета учета продаж.

Затраты организации, связанные с транспортировкой готовой продукции, не подлежащие оплате покупателем отдельно, учитываются по дебету счета «Расходы на продажу» с кредита счета учета вспомогательных производств.

Первичные документы, на основании которых ведется учет траснпортных расходов

При совершении сделки купли продажи МПЗ, в момент передачи МПЗ от поставщика покупателю оформляются следующие документы:

При заключении договора с транспортной компанией в момент оказания этой компанией услуг транспортировки, оформляется транспортная накладная.

В соответствии с п.2 ст.785 ГК РФ, заключение договора перевозки груза подтверждается составлением и выдачей отправителю груза транспортной накладной (коносамента или иного документа на груз, предусмотренного соответствующим транспортным уставом или кодексом).

Транспортная накладная подтверждает факт заключения договора перевозки.

В соответствии со ст. 8 Устава груз, на который не оформлена транспортная накладная, перевозчиком для перевозки груза не принимается (письмо Минтранса России от 20.07.2011г. №03-01/08-1980ис).

Форма и порядок заполнения транспортной накладной установлены Правилами перевозки грузов автомобильным транспортом, утвержденными Постановлением Правительства Российской Федерации от 15.04.2011г. №272.

В транспортной накладной определяются условия перевозки груза, в том числе стоимость услуг перевозчика.

При этом, в настоящее время так же действуют и Общие правила перевозки грузов автомобильным транспортом, утвержденные Минавтотрансом РСФСР 30.07.1971г.

В соответствии с данными правилами, основным документом, предназначенным для учета движения ТМЦ и расчетов за их перевозки автомобильным транспортом, является ТТН.

Форма ТТН № 1-Т утверждена Постановлением Госкомстата от 28.11.1997г. №78.

Таким образом, в настоящее время действует и транспортная накладная, и накладная по форме № 1-Т.

И ТТН и транспортная накладная, отвечают всем требованиям, предъявляемым к документам, подтверждающим осуществление транспортных расходов организацией.

В настоящее время Минфин рекомендует использование двух документов – и ТТН и транспортной накладной, в случае, когда транспортировку груза выполняет транспортная компания.

Такая позиция изложена в Письме Минфина России от 22.12.2011г. №03-03-10/123:

«Таким образом, в случае наличия договора перевозки груза подтверждение затрат организации на перевозку груза автомобильным транспортом и факта его транспортировки осуществляется на основании как транспортной накладной, так и накладной формы N 1-Т, используемой в бухгалтерском и налоговом учете.

В случае если договор перевозки не заключался и покупатель собственным транспортом вывозит товар со склада грузоотправителя, услуги по перевозке не оказываются и транспортная накладная не составляется, а затраты на перевозку груза и факт его транспортировки подтверждаются путевым листом на транспортное средство.

В случае если грузоотправитель самостоятельно доставляет товар до склада покупателя, возникают гражданско-правовые отношения при оказании услуг по перевозке, связанные с необходимостью согласования условий и стоимости перевозки груза, а также места и даты доставки груза.

В данном случае затраты налогоплательщика на перевозку груза автомобильным транспортом и факт его транспортировки подтверждаются как транспортной накладной, так и накладной формы N 1-Т.»

При этом, в Письмо ФНС России от 21.03.2012г. №ЕД-4-3/4681@ (в котором ФНС ссылается на вышеприведенное письмо Минфина от 22.12.2011г. №03-03-10/123) налогоплательщикам разрешается использование лишь одного корректно составленного документа. Либо ТТН либо транспортной накладной:

«…На основании изложенного, в целях исчисления налога на прибыль для подтверждения затрат по перевозке груза автомобильным транспортом достаточно будет наличие надлежащим образом оформленного одного из документов:

Анализируя разъяснения, данные Минфином и ФНС, следует учитывать, что письма как Минфина так и ФНС носят рекомендательный, а не обязательный характер.

Бухгалтеру следует обеспечить наличие хотя бы одного документа из двух вышеуказанных (ТТН или транспортной накладной), что будет являться достаточным документальным подтверждением произведенных расходов на доставку грузов транспортной компанией.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Приобретение материалов c дополнительными расходами на доставку

Транспортно-заготовительные расходы (ТЗР) связаны с заготовкой и доставкой материальных ценностей: сырья, товаров, сырья, материалов, инструментов. В данной статье мы рассмотрим особенности учета ТЗР в стоимости материалов.

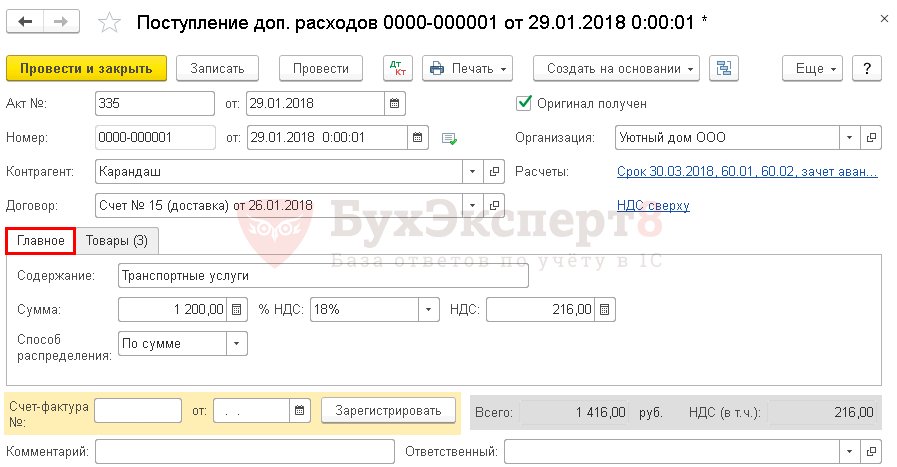

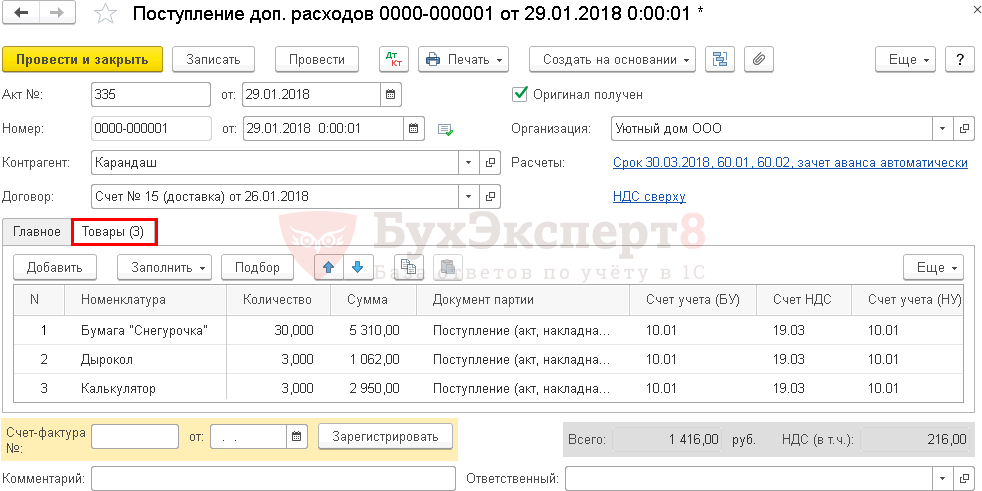

Пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

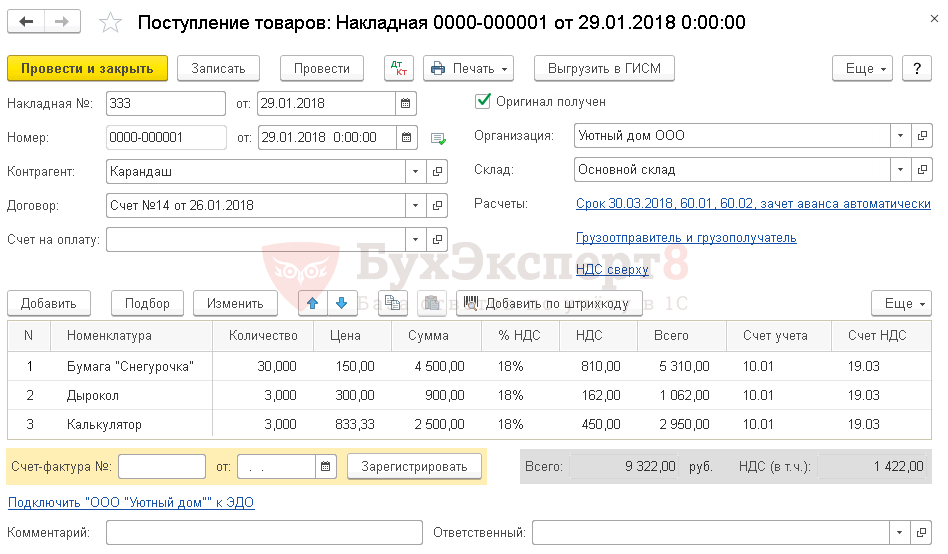

29 января Организация приобрела канцтовары у ООО «Карандаш». Материалы на сумму 9 322 руб. (в т. ч. НДС 18%) приняты к учету.

Доставка материалов осуществлялась поставщиком за дополнительную оплату. Стоимость услуг составила 1 416 руб. (в т. ч. НДС 18%). Учетной политикой Организации предусмотрено, что ТЗР распределяются между купленными материалами пропорционально стоимости их приобретения.

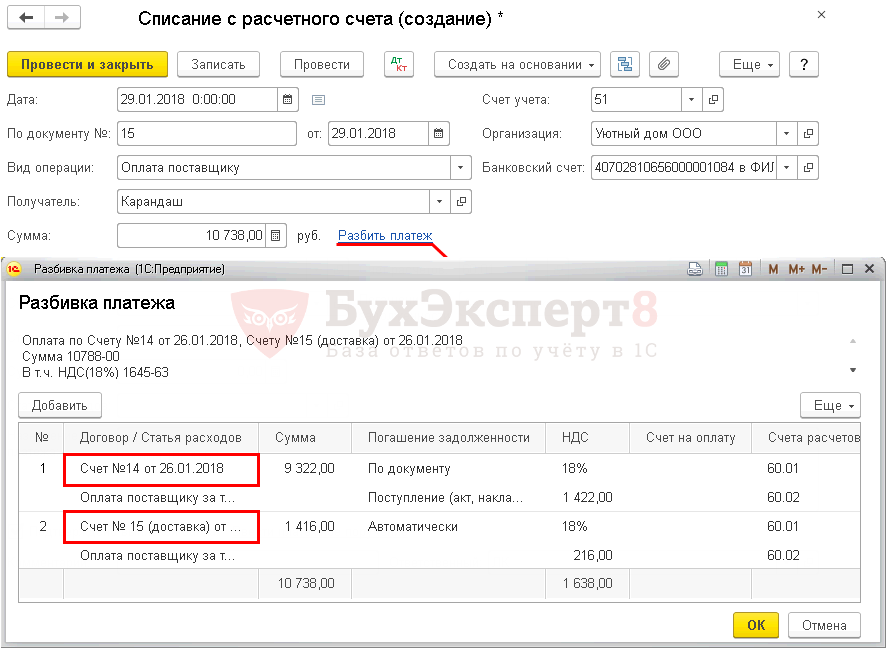

29 января Организация оплатила стоимость материалов и их доставку.

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Приобретение материалов | |||||||

| 29 января | 10.01 | 60.01 | 7 900 | 7 900 | 7 900 | Принятие к учету материалов | Поступление (акт, накладная) — Товары (накладная) |

| 19.03 | 60.02 | 1 422 | 1 422 | Принятие к учету НДС | |||

| Регистрация СФ поставщика | |||||||

| 29 января | — | — | 9 322 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.03 | 1 422 | Принятие НДС к вычету | ||||

| — | — | 1 422 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

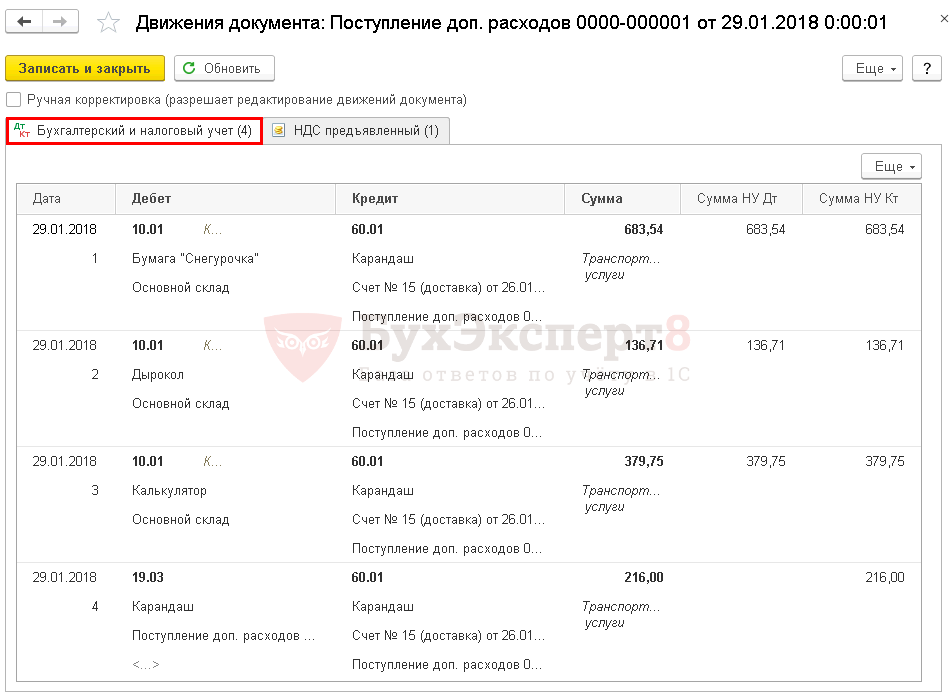

| Отражение в учете услуг по доставке материалов | |||||||

| 29 января | 10.01 | 60.01 | 1 200 | 1 200 | 1 200 | Учет затрат на услуги по доставке | Поступление доп. расходов |

| 19.03 | 60.01 | 216 | 216 | Принятие к учету НДС | |||

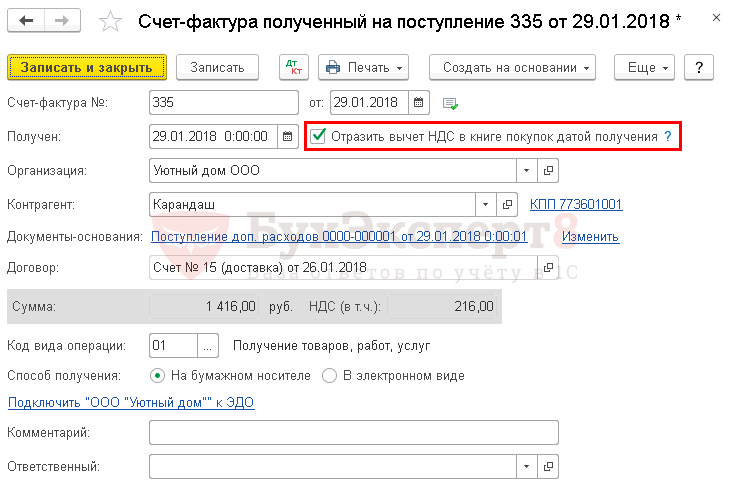

| Регистрация СФ поставщика | |||||||

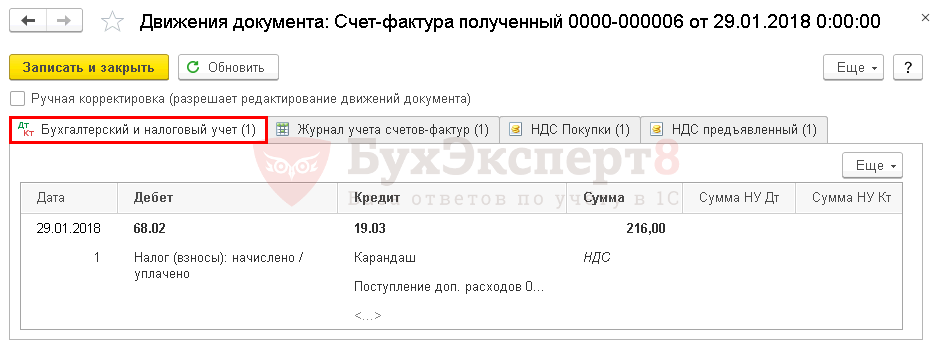

| 29 января | — | — | 1 416 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.03 | 216 | Принятие НДС к вычету | ||||

| — | — | 216 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

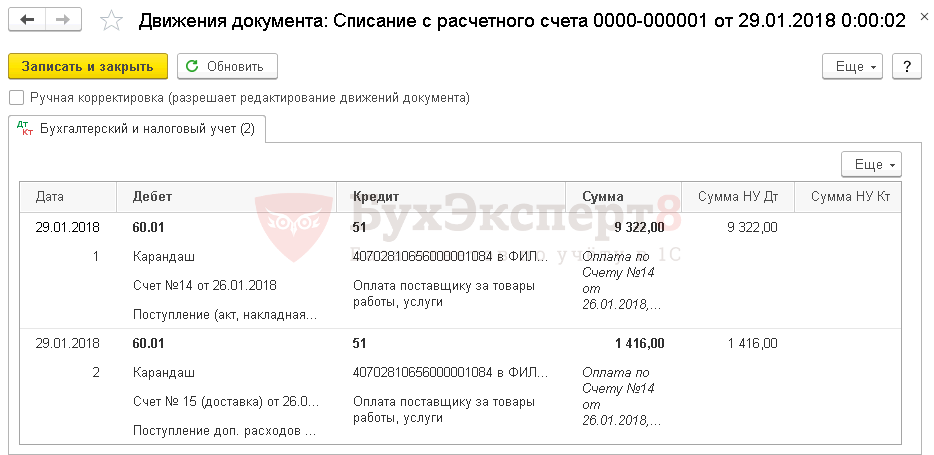

| Перечисление оплаты поставщику | |||||||

| 29 января | 60.01 | 51 | 10 738 | 10 738 | Перечисление оплаты поставщику | Списание с расчетного счета — Оплата поставщику | |

Приобретение материалов

Нормативное регулирование

Материалы производственного назначения учитываются на счете 10.01 «Сырье и материалы» по фактической себестоимости или учетным ценам (п. 5 ПБУ 5/01, план счетов 1С).

Фактическая себестоимость — это фактические затраты, непосредственно связанные с приобретением материально-производственных запасов (МПЗ), в том числе затраты по заготовке и доставке до места использования МПЗ, включая расходы по страхованию. НДС в стоимость МПЗ не включается (п. 6 ПБУ 5/01).

В налоговом учете (НУ) фактическая стоимость МПЗ определяется так же, исходя из цен их приобретения и иных затрат на приобретение, без учета входящего НДС и акцизов (п. 2 ст. 254 НК РФ).

Получите понятные самоучители 2021 по 1С бесплатно:

Если МПЗ используются для деятельности, необлагаемой НДС, то входящий НДС включается в фактическую стоимость (пп. 1 п. 2. ст. 170 НК РФ).

Учет в 1С

Данный документ можно не только ввести вручную по бумажной накладной поставщика, но и загрузить из накладной в формате Exсel.

А если у организации и ее поставщика подключен ЭДО, то они могут обмениваться электронными документами.

В табличной части указываются приобретаемые производственные материалы.

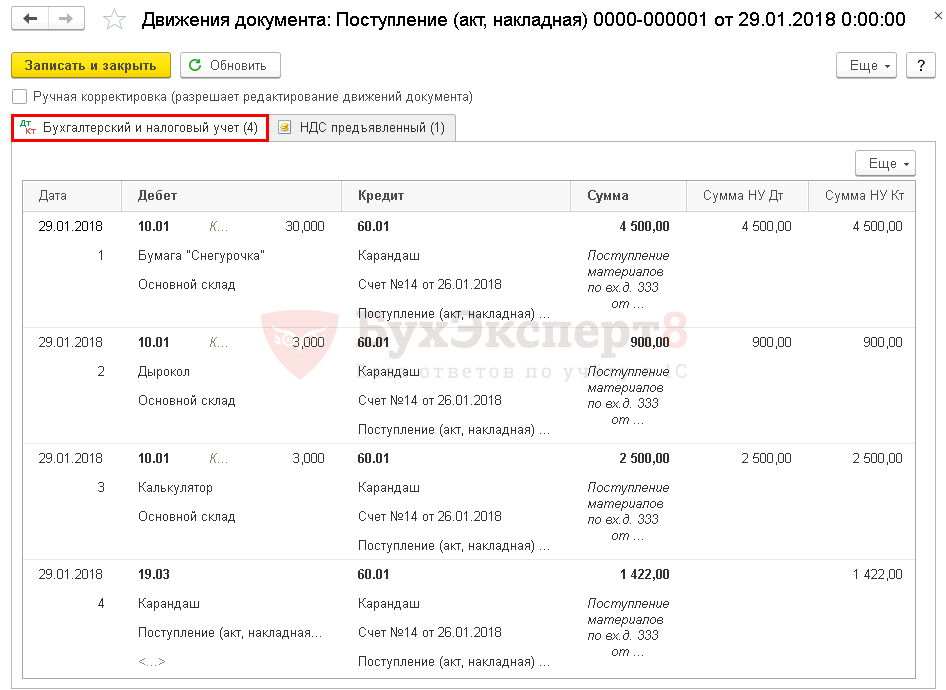

Проводки по документу

Документ формирует проводки:

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по оприходованию материалов. В 1С используется Приходный ордер по форме М-4.

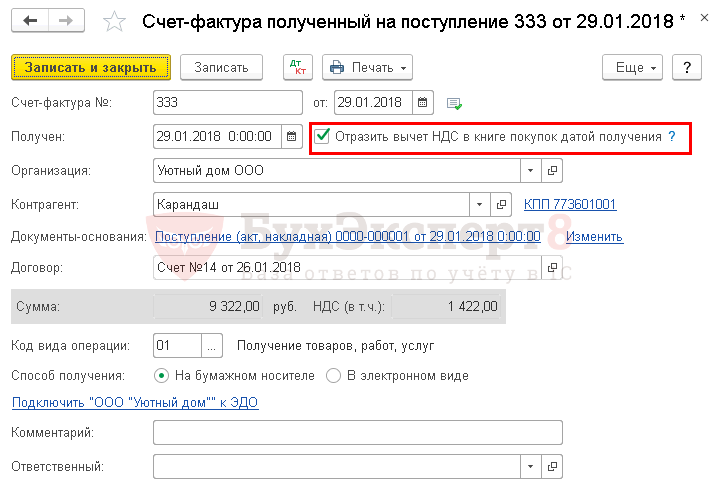

Регистрация СФ поставщика

НДС принимается к вычету при выполнении условий (п. 2 ст. 171 НК РФ):

Код вида операции — 01 «Получение товаров, работ, услуг».

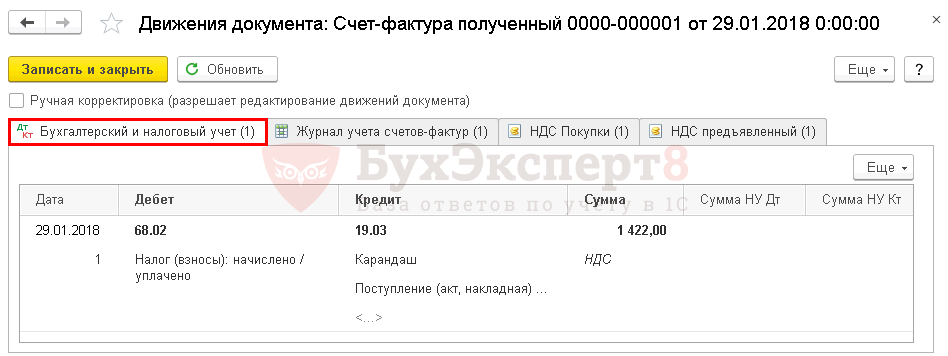

Проводки по документу

Документ формирует проводку:

Отчетность

В декларации по НДС сумма вычета НДС отражается:

В Разделе 8 «Сведения из книги покупок»:

Отражение в учете услуг по доставке материалов

Способ отражения в БУ дополнительных расходов устанавливается организацией самостоятельно в учетной политике.

Варианты учета могут быть следующими:

В НУ дополнительные расходы при приобретении материалов включаются в стоимость МПЗ (п. 2 ст. 254 НК РФ).

На вкладке Главное указывается:

Проводки по документу

Документ формирует проводки:

Регистрация СФ поставщика

Код вида операции — 01 «Получение товаров, работ, услуг».

Проводки по документу

Документ формирует проводку:

Отчетность

В декларации по НДС сумма вычета НДС отражается:

В Разделе 8 «Сведения из книги покупок»:

Перечисление оплаты поставщику

Для оплаты по нескольким документам расчетов или по нескольким договорам необходимо разбить платеж.

Проводки по документу

Документ формирует проводку:

Проверьте себя! Пройдите тест на эту тему по ссылке >>

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(4 оценок, среднее: 5,00 из 5)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Здравствуйте! Очень довольна рассматриваемой темой и подачей материала лектором. Благодарю за нужную и квалифицированную работу.