енвд в каком году отменят

Отмена ЕНВД в 2021: последние новости и план действий до конца года

С 2021 года ЕНВД всё-таки отменили. Для ИП самый лучший вариант — перейти на патент, смотрите рубрику об этой системе налогообложения в нашей справочной. ООО пришлось выбрать УСН и, как правило, платить больше налогов. Про УСН мы также написали много понятных статей-инструкций.

В статье обсуждаем оба варианта и рассказываем, как подавать заявление о переходе.

Отменят ли ЕНВД в 2021 году? Последние новости

ЕНВД действует до 1 января 2021 года, и чиновники не планируют продлевать этот срок.

Специальные законопроекты для отмены ЕНВД не нужны. Срок действия спецрежима ограничен законом. 1 января 2021 года ЕНВД перестанет действовать автоматически: ч. 8 ст. 5 97-ФЗ от 29.06.2012. Это не новость: об этом известно уже 3 года.

ЕНВД два раза подходил к подобному сроку. Он должен был исчезнуть в 2014 году, потом в 2018. Каждый раз отмену переносили. Предприниматели ожидали очередного переноса в 2020 году, но его, похоже, не будет

Следующее чтение запланировано на ноябрь 2020 года, следить за судьбой законопроектов можно по ссылкам:

После отмены ЕНВД налогоплательщиков снимут с учёта автоматически, без дополнительных заявлений. Останется только сдать декларацию и заплатить налог до 20 января 2021 года.

Почему ЕНВД отменяют? Аргументы чиновников

— ЕНВД — налог, который ввели в 1998 году по принципу «лучше, чем ничего». Времена изменились: программы налоговой стали умнее, бизнес перешёл на онлайн-кассы. Налоговая знает реальные доходы — и будет требовать процент с них.

— ЕНВД — несправедливый налог. Компании на УСН платят намного больше. Вменённый доход меньше реального в среднем в 27 раз.

— ЕНВД подходит для серых схем. Фирмы уменьшают НДС, когда проводят товар через цепочку однодневок. Если конечный покупатель применяет ЕНВД, экономия будет и на налоге с доходов.

Что делать дальше?

Пора выбирать новую систему налогообложения. Критерии для выбора — это ограничение режима и налоговая нагрузка. Выбирайте тот режим, который позволит вам платить меньше налогов, и проверьте, что имеете право его применять.

Если ничего не сделать, с 1 января 2021 года вы окажетесь на общей системе налогообложения (ОСНО). На ОСНО большие налоги и сложный учёт. Если совмещаете ЕНВД с УСН, вы останетесь на УСН.

Патент и УСН тоже можно совмещать. Часто делают так: один или несколько видов деятельности переводят на патент, а по остальными работают по УСН. К примеру, одеждой из натурального меха нельзя торговать на патентной системе, поэтому за шубы платят УСН, а за пуховики — патент.

Патент: лучшая альтернатива ЕНВД для ИП в 2021 году

С 1 января 2021 года по разрешённым видам деятельности патентная система станет почти полным аналогом ЕНВД, но есть и ограничения:

Интересно, что сотрудников считают только по патентной деятельности, а годовой доход будут суммировать с УСН. После превышения лимита в 60 млн рублей предприниматель теряет право применять патентную систему.

На патенте не сдают отчёты, ведут только Книгу учёта доходов (КУД). За сотрудников отчитываться всё равно нужно — так же, как на других режимах налогообложения.

Патент можно купить на срок от 1 до 12 месяцев в рамках календарного года. Величина налога известна заранее и не зависит от фактического дохода, что делает патент максимально похожим на вменёнку.

Кроме того, c 1 января 2021 года стоимость патента разрешат уменьшать на страховые взносы за ИП и за сотрудников, а максимальную площадь зала для общепита и розницы увеличат до 150 квадратных метров.

Другими словами, если вы ИП и сейчас работаете на ЕНВД, то сможете перейти на патент с начала следующего года.

Стоимость патента на 2021 станет известна после 1 декабря 2020 года, когда все регионы примут свои законы об изменении патентной системы. По этой же причине не стоит подавать заявление на патент раньше начала декабря.

К сожалению, пока в калькуляторе нет информации на 2021 год, поэтому узнать точную сумму налога прямо сейчас не получится. Возможно, стоимость патента по отношению к 2020 изменится, но вряд ли разница будет значительной. Надеемся, что налоговая обновит калькулятор в декабре.

Если выбрали патент, подайте заявление в налоговую по месту ведения деятельности. Чтобы получить патент с 1 января 2021, успевайте до 31 декабря.

Эльба автоматически ведёт КУД, помогает отправить заявление на патент и готовит платёжку на уплату налога.

УСН: единственный вариант для организаций и подстраховка от ОСНО для всех

Ограничения по УСН в 2021 году: годовой доход — до 200 млн рублей, а количество сотрудников — до 130 человек в год.

Упрощённая система налогообложения хороша тем, что распространяется на всю деятельность ИП или организации. На УСН вы можете одновременно продавать кроссовки в торговом центре, открыть интернет-магазин электроники и заниматься разработкой ПО для иностранных заказчиков. Все доходы облагаются по одной ставке. Вы сдаёте одну декларацию в налоговую по месту регистрации.

Упрощёнка бывает двух видов: «Доходы» и «Доходы минус расходы». В первом случае налоговая база рассчитывается только по доходам, а во втором — с разницы между доходами и расходами.

УСН «Доходы минус расходы» обычно выбирают для торговли или другого бизнеса с высокой долей расходов. Особенность режима в том, что расходы необходимо подтверждать документами: накладными, актами и платёжками. Налоговая часто их запрашивает, чтобы убедиться в правильности расчётов.

На УСН налог платят ежеквартально, а декларацию сдают раз в год. Ещё ведут Книгу учёта доходов и расходов (КУДиР), но сдавать её нужно только по запросу из налоговой.

Ставки по налогу устанавливают регионы. На УСН «Доходы» она составляет от 1 до 6 %, «Доходы минус расходы» — от 5 до 15 %.

Из-за пандемии в некоторых субъектах Федерации ставки по УСН снизили. Так в Архангельской области до конца 2021 года УСН «Доходы» — 4 %, в Республике Дагестан — 3 %. В Республике Коми пониженные ставки действуют до 31 декабря 2022 года: УСН «Доходы» — 3%, УСН «Доходы минус расходы» — 7,5%.

Проверьте, региональный закон по УСН после 1 декабря. Есть вероятность, что ставка в 2021 году будет меньше, чем в 2020.

💡 Совет: чтобы сравнить налоговую налоговую нагрузку на УСН и патенте, воспользуйтесь нашим калькулятором. Это самый удобный способ разобраться, какой режим выгоднее.

Помните, что расчёты основаны на параметрах 2020 года. Например, калькулятор не уменьшает стоимость патента на страховые взносы, хотя с 1 января 2021 года это будет возможно. Опять же всё дело в законах. Поправки в Налоговый кодекс об изменениях в патенте вступят в силу с начала следующего года. К тому же регионы не опубликовал свои законы на 2021 год ни по патенту, ни по УСН. И вряд ли это произойдёт раньше 1 декабря.

Подайте уведомление о переходе на УСН до 31 декабря 2020 года. Отнесите его в инспекцию по месту регистрации или отправьте через личный кабинет налогоплательщика с помощью электронной подписи. Если не успеть до конца 2020, то следующее «окно» для смены режима откроется только через год.

Даже если выбрали патент, подайте заявление на УСН. Тогда доходы по другим видам деятельности автоматически перейдут на упрощёнку. Пусть будет на всякий случай, чтобы не попасть на ОСНО и большие налоги.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

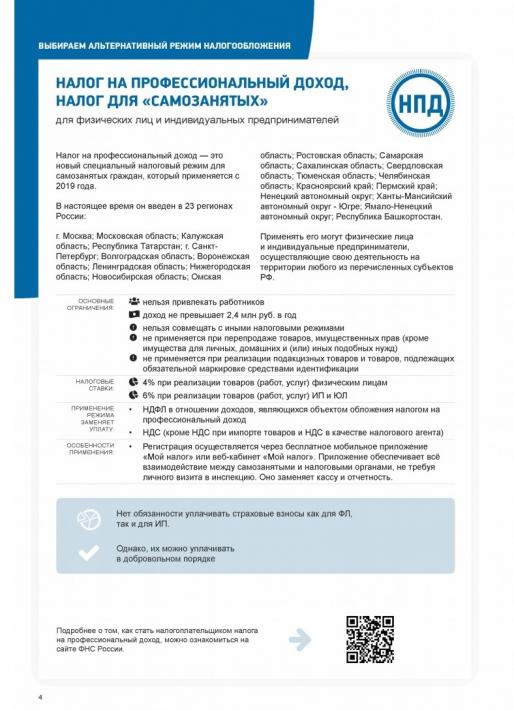

Самозанятость

Самозанятые — это плательщики налога на профессиональный доход (НПД).

Перейти на этот режим можно в любой момент, но только если не планируете нанимать сотрудников по трудовым договорам и ваш годовой доход не превышает 2,4 млн рублей. На НПД можно продавать товары собственного производства и оказывать услуги, но нельзя заниматься перепродажей и быть агентом.

Ставка налога у самозанятых: 4 % — с доходов от физлиц и 6 % — с доходов от юрлиц и ИП.

Самозанятость не разрешают совмещать с другими режимами.

Коротко

Статья актуальна на 05.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

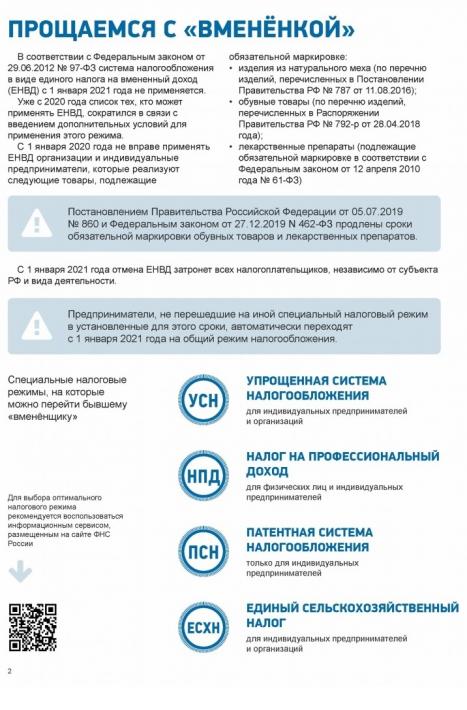

С 2021 года отменяют ЕНВД. На какие режимы переходить: советует ФНС в своей методичке

С 2021 года перестанет применяться ЕНВД и это создаст большие проблемы малому бизнесу. Но несмотря ни на что, Минфин и ФНС настаивают на своем — продления действия вмененки не будет.

Налоговики решили заранее оповестить налогоплательщиков ЕНВД об отмене и дать советы по выбору новой системы для работы. И выпустили методичку. Она приложена к письму ФНС от 11 марта 2020 г. № АБ-4-19/4243@.

Как будут предупреждать

В письме ФНС есть план информационной кампании. Предупреждения будут слать через ТКС и Личные кабинеты. Запланированы публикации в СМИ, выступления на радио и телевидении. И даже собираются привлечь к оповещению фирмы, оказывающим бухгалтерские услуги.

Судя по плану, денег потрачено будет немало. Поскольку в списке есть размещение информации на билбордах и других средствах наружной рекламы.

О проделанной работе региональным управлениям надо будет отчитаться в ФНС, форма отчета приложена к письму.

На каком основании и с какого числа отменяется ЕНВД

Вмененку планировали отменить еще с 2018 года, но все-таки продлили её действие до конца 2020. После введения онлайн-ККТ власти окончательно решили избавиться от вмененного налога, поскольку уверены, что и так могут контролировать выручку малого бизнеса.

Обратите внимание, что часть налогоплательщиков ЕНВД уже потеряла право применять эту систему из-за введения обязательной маркировки. Но продавцы лекарств и обуви не смогут применять ЕНВД с 1 июля вместо 1 апреля, потому что введение обязательной маркировки этих товаров отодвинули. И в сложившейся сейчас экономической ситуации могут отодвинуть еще раз, так что стоит мониторить изменения в этой части.

Если вы не напишете уведомления/заявления о переходе на какой-то из спецрежимов, вы автоматически окажетесь на ОСНО.

На выбор предлагается четыре спецрежима. Но два из них не подходят организациям. А ЕСХН налог специфический, только для сельхозпроизводителей. Т.е. надо соблюдать жесткие условия по доле в выручке. Так что на самом деле у организаций выбор маленький — из двух видов УСН.

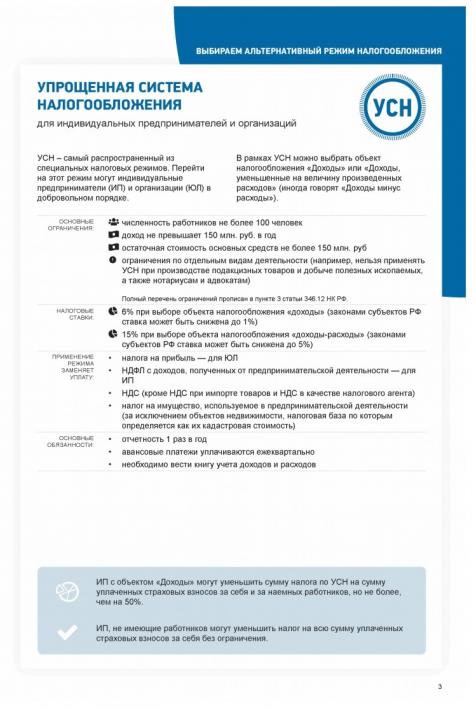

Упрощенная система налогообложения

Упрощенная система налогообложения подходит почти всем бывшим ЕНВДшникам. Исключая тех, у кого большая выручка (более 150 млн) и много основных средств (остаточная стоимость более 150 млн), поскольку остальные ограничения совпадают с теми, что есть у вмененки. Есть список ограничений по видам деятельности, по которым нельзя применять УСН, но по ним и так ЕНВД не применялась.

Прежде чем выбирать один из двух видов УСН, стоит поискать информацию о региональной ставке налога. Так, например, в Санкт-Петербурге ставка по объекту «доходы минус расходы» не 15%, а 7%. А в Ленинградской области вообще 5%. И это для всех видов деятельности. Но стоит помнить, что при этом объекте УСН существует минимальный налог. И если у организации и ИП получится убыток, придется заплатить 1% от выручки.

Организациям стоит иметь ввиду, что от ведения бухгалтерского учета и от сдачи бухотчетности упрощенка не освобождает.

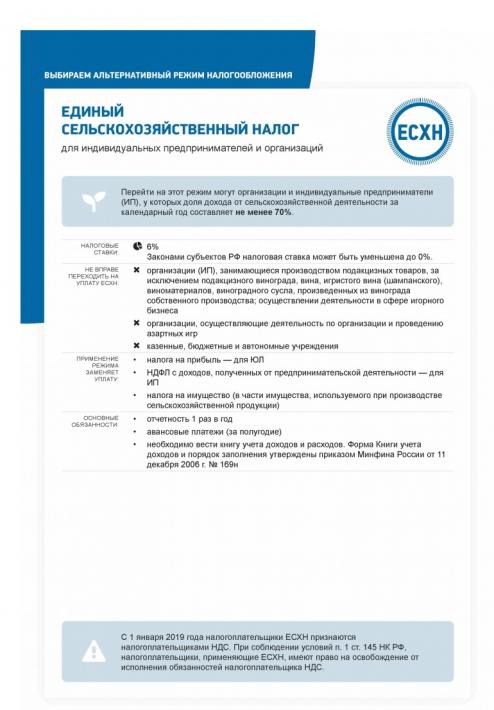

Единый сельскохозяйственный налог

Выше уже указывалось, что ЕСХН это налог для сельхозпроизводителей. Условия по соблюдению выручки весьма жесткие. Например, потерять право на применение этого налога можно только из-за продажи дорогого основного средства. Кроме того, с 2019 года ЕСХН не освобождает автоматом от уплаты НДС. Чтобы не платить НДС надо писать заявление об освобождении в соответствии со ст.145 НК. А право освободиться есть только у тех организаций и ИП, у кого выручка в 2021 году будет менее 70 млн рублей (в 2022 и далее 60 млн). Сравните с условиями упрощенки и увидите, что выгоднее.

На самом деле ЕСХН вообще не для тех, кто переходит с ЕНВД. Потому что под вмененку не попадает продажа собственно произведенной продукции. А сельское хозяйство подразумевает выращивание и продажу продукции, а не перепродажу купленных товаров.

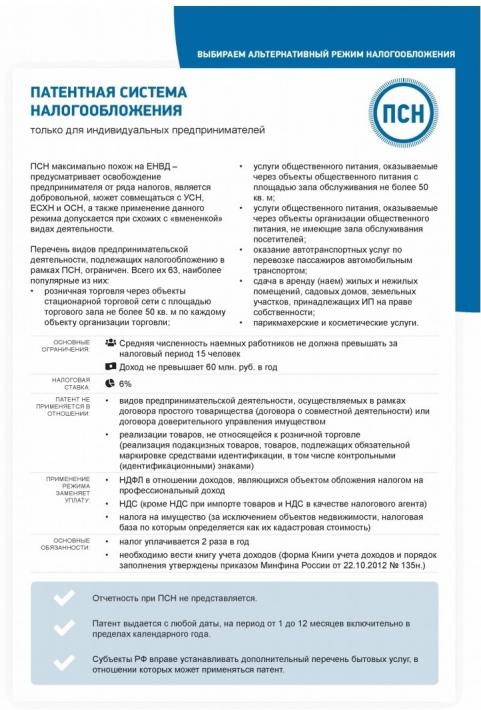

Патентная система налогообложения

Применяется только индивидуальными предпринимателями. Основные условия указаны на странице методички. Но надо заметить, что это единственная страница, содержащая некорректную информацию. Тут указано, что патент заменяет «НДФЛ в отношении доходов, являющихся объектом обложения налогом на профессиональный доход». На самом деле НДФЛ не уплачивается с доходов, от видов деятельности, по которым применяется ПСН. А неверная информация попала с другой страницы методички, которая про НПД.

Кроме того, не соответствует действительности указание на то, что налог уплачивается два раза в год. Да, если брать патент на срок более полугода, то платить надо два раза. Но патент можно брать каждый месяц и тогда будет 12 оплат налога в год. А брать патенты помесячно иногда имеет смысл. Потому что если есть риск потерять право применять ПСН (например, превысить лимит выручки в 60 млн рублей в год), то не стоит покупать патент на год.Так как если право на ПСН теряется, то теряется оно начиная с начала применения патента.

Например, вы купили патент на год (с 1 января до 31 декабря). В сентябе вы превысили лимит по выручке. Вы обязаны пересчитать налог по другой системе налогообложения с 1 января! А это НДФЛ и НДС, если у вас нет в запасе УСН. Если же вы купите один патент на 1 полугодие, а потом приобретете его на июль, август и сентябрь помесячно, то пересчитывать налог вам придется только за сентябрь, а не с 1 января.

Кроме того, при оценке выгодности ПСН следует учитывать будущие изменения, которые уже прошли первое чтение в Госдуме.

Перейти на ПСН не удастся предпринимателям, реализующим некоторые товары, подлежащие обязательной маркировке: обувные и меховые товары, лекарства.

Налог на профессиональный доход (налог самозанятых)

Краткая исчерпывающая информация приведена на странице методички. Но к 2021 году список регионов могут расширить, это надо иметь ввиду. Кроме того, на странице не совсем корректно приведена информация насчет реализации личного имущества. Перепродажа любых товаров и имущественных прав не попадает под НПД. Для каких бы целей эта перепродажа не производилась. Применять этот налог можно только при продаже товаров собственного изготовления. Но если ваш произведенный товар подлежит обязательной маркировке (например, вы шьете шубы из натурального меха), то НПД применять нельзя.

Совмещение спецрежимов

ЕНВД — такая система налогообложения, которая совместима со всеми другими (кроме НПД). А вот с остальными спецрежимами сложнее. Это показано на вот этой странице методички:

Помните, налог на профессиональный доход не совместим ни с одной другой системой налогообложения! Даже с ОСНО. Т.е. нельзя по сдаче в аренду квартиры применять НПД, а по розничной торговле ОСНО/ПСН/УСН.

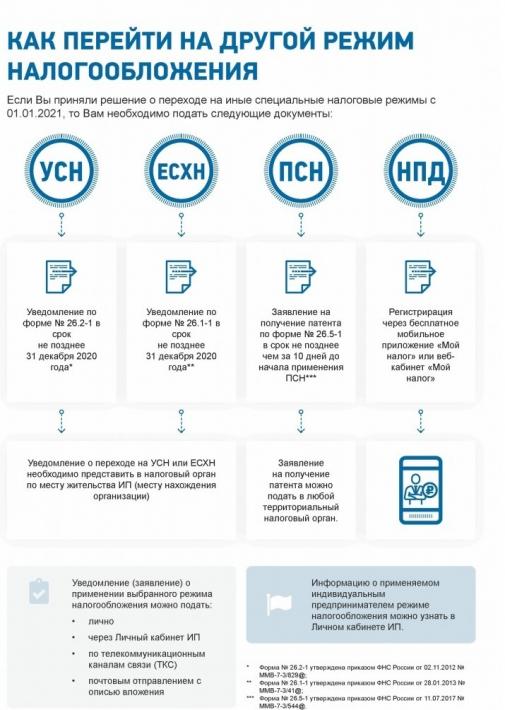

Как перейти с ЕНВД на другой спецрежим

Если не предпринимать никаких действий, то с 1 января 2021 года вы окажетесь на обычной системе налогообложения (ОСНО). А это значит надо будет платить налог на прибыль (организации) или НДФЛ (ИП), а также НДС. И это не только повышение налоговой нагрузки, но увеличение количества отчетности. Поэтому внимательно изучите вот эту страницу, чтобы не опоздать с переходом на новый спецрежим. Бланки заявлений и уведомлений можно найти на «Клерке» в разделе Бланки.

Заявление на патент подается за 10 рабочих дней до начала его применения. Почему-то эта важная информация на странице методички не отражена.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Отмена ЕНВД с 2021 года: как перейти на УСН, ОСНО, патент или ЕСХН и работать дальше

Переход с ЕНВД на другой налоговый режим неизбежен. В ближайшее время каждому «вмененщику» придется решить, на какой налоговой системе работать в 2021 году. В этой статье — обзор всех возможных вариантов. И рекомендации о том, когда нужно подать соответствующее заявление (уведомление), какие режимы можно совмещать, в какие сроки необходимо отчитываться.

Почему отменяют ЕНВД

Отказ от «вмененки» планировали давно. Сначала предполагалось, что ЕНВД просуществует до конца 2013 года. Потом — до конца 2017 года. Затем сроки снова продлили, но от идеи аннулировать спецрежим не отказались.

В чем же главная причина такого решения? В том, что из-за ЕНВД региональные бюджеты недополучают средства. Ведь единый налог платится с вмененного дохода, а он меньше фактического.

СПРАВКА

«Вмененка» появилась в 90-е годы прошлого века. В то время у налоговой службы не было технической возможности определить, какой доход получает каждая компания и каждый ИП. Теперь такая возможность есть. Поэтому пришло время начислять налоги, исходя из точных, а не приблизительных, данных. Подобные объяснения давал председатель Правительства РФ Михаил Мишустин.

Последние новости по отмене ЕНВД в 2021 году

Окончательной датой упразднения «вмененки» станет 1 января 2021 года. Начиная с этого дня, положения главы НК РФ о едином налоге на вмененный доход не применяются (ч. 8 ст. 5 Федерального закона от 29.06.12 № 97-ФЗ в редакции Федерального закона от 02.06.16 № 178-ФЗ; см. « ЕНВД отменят через год »).

Что будет вместо ЕНВД, и какие налоги его заменят

Но есть и другие варианты. В частности, допустимо с января 2021 года перейти на:

Куда перейти с «вмененки» в 2021 году

Переход с ЕНВД на УСН в 2021 году: условия и новые критерии

«Упрощенка» — это налоговый спецрежим, при котором организации и ИП перечисляют единый «упрощенный» налог (см. « Глава 26.2 НК РФ. Упрощенная система налогообложения (УСН или «упрощенка») »). Можно выбрать один из двух вариантов.

Первый — применять облагаемую базу «доходы » и платить налог по ставке 6% (в общем случае).

Второй — применять базу «доходы минус расходы » и платить налог по ставке 15% (в общем случае).

ВАЖНО

В большинстве случаев компании на УСН не платят налог на прибыль и налог на имущество. Предприниматели не платят НДФЛ с выручки и налог на имущество физлиц в отношении определенных объектов. И те, и другие освобождены от НДС (кроме НДС при импорте и некоторых других случаев). При этом «упрощенщики» должны платить страховые взносы, транспортный налог и делать прочие перечисления в бюджет.

Кто может стать «упрощенщиком» с 2021 года? Есть несколько условий:

ВНИМАНИЕ

Если «вмененщик» решит перейти на УСН с начала 2021 года, он должен подать в инспекцию (по месту нахождения компании или месту жительства ИП) уведомление по форме № 26.2-1. Сделать это нужно не позднее 31 декабря 2020 года (те, кто в 2020 году совмещал ЕНВД и УСН, уведомление не представляют). Если время позволяет, свое решение можно изменить: указать другой объект налогообложения, либо вовсе отказаться от «упрощенки». В этом случае следует не позднее 31 декабря 2020 года представить новое уведомление и (или) соответствующее обращение (см. «Отмена ЕНВД: налоговики рассказали, как перейти с «вмененки» на «упрощенку»»).

Тем, кто будет применять УСН, нужно в течение года соблюдать ограничения по выручке и средней численности сотрудников (см. табл. 1). В 2021 году лимиты увеличены (см. « Как изменится УСН в 2021 году: читаем свежие поправки в Налоговый кодекс »). Кроме того, установлено значение коэффициента-дефлятора для применения УСН на 2021 год. Оно составит 1,032 (см. « Утверждены коэффициенты‑дефляторы на 2021 год »).

Ограничения для тех, кто планирует остаться на УСН в 2021 году

Показатель

Ограничение

Доходы за квартал, полугодие, 9 месяцев, год.

В них не включается:

не более 206,4 млн руб.(200 млн. руб. х 1,032)

Средняя численность работников за квартал, полугодие, 9 месяцев, год

ВНИМАНИЕ

Недавно зарегистрированные предприниматели (или их бухгалтеры) могут в течение года бесплатно пользоваться специальной бухгалтерской программой для ИП. Это веб-сервис «Контур.Эльба». Сервис позволяет: вести учет доходов и расходов при УСН (в том числе раздельный учет при совмещении «упрощенки» с патентом), рассчитывать сумму личных взносов ИП и налоги при УСН, готовить отчетность и сдавать ее через интернет. Бесплатно работать в программе могут те ИП, с даты регистрации которых в качестве предпринимателя до регистрации в «Контур.Эльба» прошло менее трех месяцев

Как перейти с ЕНВД на патент (ПСН) в 2021 году

Патентная система налогообложения доступна только для ИП (см. « Глава 26.5. Патентная система налогообложения (ПСН) »). Предприниматель покупает патент на период от месяца до года. Налог рассчитывается как потенциально возможный доход для того или иного вида деятельности, умноженный на ставку. В большинстве случаев ставка составляет 6%.

ВАЖНО

В общем случае предприниматели на ПСН освобождены: от НДФЛ с выручки; от НДС (кроме НДС при импорте); от налога на имущество физлиц по некоторым объектам; от торгового сбора. Но это относится только к «патентной» деятельности. По иным видам бизнеса надо платить налоги по соответствующим системам. Плюс к этому нужно платить страховые взносы, транспортный налог и делать остальные перечисления в бюджет.

Для получения патента на 2021 год (или на его отдельные месяцы) необходимо соблюдение условий.

ВНИМАНИЕ

Чтобы получить патент, нужно подать заявление по форме № 26.5-1 (для работы в своем регионе — в ИФНС по месту жительства, в другом регионе — в любую инспекцию этого региона). Срок — не позднее, чем за 10 рабочих дней до начала перехода на данный спецрежим. Значит, чтобы находиться на ПСН с 1 января 2021 года, заявление следует представить 17 декабря 2020 года или ранее. Один патент дается для одного вида бизнеса. Желающие работать на ПСН по двум, трем и более видам деятельности должны получить два, три и более патента.

Законодатели ввели для ПСН новые правила, которые начнут действовать с января 2021 года. Поправки утверждены Федеральным законом от 23.11.20 № 373-ФЗ. Назовем основные новшества:

Применяя ПСН, следует соблюдать ограничения. Доходы по всем видам «патентной» деятельности не должны превышать 60 млн руб. Если ПСН совмещается с «упрощенкой», лимит необходимо применять к сумме доходов по обоим спецрежимам. Число наемных работников не должно быть более 15 человек по всем направлениям бизнеса на ПСН.

Как перейти с ЕНВД на самозанятость (НПД) в 2021 году

Налог на профессиональный доход платят самозанятые граждане: предприниматели и «обычные» физлица (см. « Налог на профессиональный доход для самозанятых граждан (Федеральный закон от 27.11.18 № 422‑ФЗ )»). В настоящее время данный налоговый режим доступен во всех регионах России.

Суть системы для самозанятых сводится к следующему. Человек показывает свои доходы и платит налог по льготной ставке. Если выручка получена от физлица — 4%, если от компании или ИП — 6%.

ВАЖНО

С профессиональных доходов не надо платить НДС (за исключением НДС при импорте), НДФЛ и страховые взносы. При этом трудовой стаж не засчитывается. Исправить ситуацию можно, если перечислять пенсионные взносы добровольно. Тогда период уплаты НПД включат в стаж при начислении пенсии. Если же самозанятый гражданин одновременно работает по найму, его зарплата облагается налогом на доходы физлиц.

Кому разрешено стать самозанятым в 2021 году? Должны выполняться следующие условия.

ВНИМАНИЕ

Чтобы стать самозанятым в 2021 году, надо скачать на смартфон приложение «Мой налог» (или установить на компьютер веб-кабинет с таким же названием). Затем пройти несложную процедуру регистрацию. Налоговики проверят данные и пришлют уведомление о постановке на учет (подробнее см. «Самозанятые граждане в 2020: виды деятельности, налоги, регионы»). Получать статус ИП не обязательно. Но если этот статус уже есть, его можно оставить. Перейти на уплату НПД можно в любой момент, не обязательно с начала года, месяца или квартала.

В процессе работы на спецрежиме для самозанятых необходимо соблюдать ограничение по профдоходам: не более 2,4 млн руб. нарастающим итогом с начала календарного года. Совмещать с другими налоговыми системами нельзя (даже в отношении доходов, не относящихся к профессиональным).

Переход с ЕНВД на ЕСХН в 2021 году

Выбрать систему в виде ЕСХН вправе только компании и ИП, которые являются сельскохозяйственными товаропроизводителями. Это те, кто производит, перерабатывает и продает сельхозпродукцию, при этом доля от ее продажи — не менее 70% всей выручки. Есть и другие категории сельхозпроизводителей (см. « Глава 26.1. Система налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН или единый сельхозналог) »). Нельзя перейти на ЕСХН организациям и предпринимателям, которые производят подакцизную продукцию, занимаются игорным бизнесам и в некоторых других случаях.

Величина ЕСХН равна разнице между доходами и расходами, умноженной на 6%. У регионов есть полномочия снижать ставку.

ВАЖНО

Юрлица на ЕСХН в общем случае не платят налог на прибыль, а предприниматели — НДФЛ от выручки. В отношении объектов, которые используются при производстве, переработке и продаже сельхозпродукции, не нужно перечислять налог на имущество. Остальные платежи в бюджет (НДС, страховые взносы с зарплаты сотрудников, транспортный налог и проч.) необходимо делать.

Чтобы стать плательщиком единого сельхозналога с 2021 года, нужно подать уведомление по форме № 26.1-1 не позднее 31 декабря 2020 года.

Если в течение года доля доходов от продажи сельхозпродукции станет меньше 70%, право на ЕСХН будет утрачено с начала этого года. В случае, когда компания или ИП перестает заниматься сельхоздеятельностью, необходимо в течение 15 дней уведомить об этом налоговую инспекцию.

Совмещение спецрежимов

Находиться одновременно на двух режимах можно только в одном случае: первый из этих режимов — ПСН, а второй — ЕСХН, «упрощенка» или ОСНО. Любые другие комбинации под запретом (см. табл. 2).

Какие налоговые режимы допустимо (недопустимо) совмещать друг с другом

Налоговые режимы

Можно / нельзя совмещать