если отпуск с 1 числа какой месяц начисления в 1с зуп

Если отпуск с 1 числа какой месяц начисления в 1с зуп

Дата публикации 09.07.2021

Заработная плата сотрудника в расчетном периоде не менялась и составляла 50 000 руб. в месяц.

Бухгалтерией отпускные начислены и выплачены сотруднику 25 июня 2021 года.

1 Для упрощения примера, в нем 1 июля 2020 года не исключается из расчетного периода, как того требует Минтруд России. Подробнее см.: Как учитывать нерабочие дни по Указам Президента РФ при расчете среднего заработка?

Для расчета отпускных необходимо произвести следующие действия:

1. Определение дохода сотрудника за расчетный период

В течение года сотруднику начисляли заработную плату в размере 50 000 руб. в месяц. Следовательно, за двенадцать календарных месяцев, предшествующих месяцу начала отпуска, сотруднику суммарно была начислена заработная плата в размере 600 000 руб.

Это верно для ситуаций, когда на дату расчета отпускных работодателю известна сумма заработной платы за этот месяц (либо он делает допущение, что сотрудник отработает норму). Если же сумму зарплаты до конца месяца определить невозможно, то необходимо произвести расчет с учетом имеющихся данных (неполного последнего месяца), а потом произвести перерасчет.

Для упрощения примера, считаем, что июнь сотрудник также отработает полностью.

2. Расчет среднего дневного заработка

Если сотрудник отработал полностью все месяцы расчетного периода (12 месяцев), то для определения среднего дневного заработка сумму заработной платы, начисленную за расчетный период, нужно разделить на 12 и на 29,3 (абз. 4 ст. 139 ТК РФ, п. 10 Положения, утв. постановлением Правительства Росси от 24.12.2007 № 922).

600 000 руб. / 12 / 29,3 = 1 706,48 руб.

Если в последующем будет произведен пересчет отпускных, и сумма среднего дневного заработка окажется выше, сотруднику необходимо произвести доплату. При этом, по нашему мнению, платить компенсацию за задержку зарплаты не нужно.

Если сумма отпускных окажется меньше выплаченной, то необходимо попросить сотрудника вернуть разницу, или написать заявление с просьбой удержать ее. Самостоятельно удержать эту сумму у работника, работодатель не вправе.

3. Определение количества календарных дней отпуска

Сотруднику предоставлен очередной отпуск 1 по 28 июля 2021 года.

Продолжительность отпуска составляет 28 календарных дней.

4. Расчет суммы отпускных

Для расчета суммы отпускных средний дневной заработок умножаем на количество календарных дней отпуска.

1 706,48 руб. х 28 дней = 47 781,44 руб.

5. Отражение отпускных в учете

Сумма отпускных выплачивается сотруднику в срок не позднее, чем за 3 дня до начала отпуска (ст. 136 ТК РФ). Поскольку сотрудник уходит в отпуск с 1 июля 2021 года, отпускные начисляются и выплачиваются не позднее 25 июня 2021 года (можно раньше).

НДФЛ с сумм отпускных удерживается при их фактической выплате сотруднику (п. 4 ст. 226 НК РФ). Следовательно, удержать НДФЛ необходимо 25 июня, а перечислить в бюджет не позднее 30 июня 2021 года (п. 6 ст. 226 НК РФ).

Сроки доплаты отпускных в трудовом законодательстве не установлены. Рекомендуем произвести выплату в разумные сроки (например, при выплате зарплаты). Такая доплата по своей сути также является отпускными, поэтому удерживается НДФЛ с отпускных на дату выплаты (см. письмо УФНС России по МО от 21.02.2018 № 16-12/021202@), а в бюджет налог должен быть перечислен не позднее последнего числа месяца, в котором была выплата.

По вопросу о порядке учета расходов на отпускные, начисленные в одном месяце за другой в целях налога на прибыль существует две точки зрения (подробнее см: статью). Однако по нашему мнению, расходы в виде отпускных можно учитывать единовременно в полной сумме в месяце начисления.

Страховые взносы исчисляются по итогам каждого месяца исходя из всех выплат, начисленных нарастающим итогом, и тарифов страховых взносов за вычетом сумм страховых взносов, исчисленных с начала расчетного периода по предшествующий календарный месяц включительно (п. 1 ст. 431 НК РФ). Таким образом сумма страховых подлежит исчислению 30 июня с учетом всех начисленных сумм, а уплачивается она по 15 июля (включительно). При этом расходы в виде налогов и страховых взносов учитываются в расходах на дату начисления (пп. 1 п. 7 ст. 272 НК РФ).

При произведении доплаты на нее также начисляются страховые взносы, которые подлежат уплате до 15 числа месяца, следующего за месяцем начисления доплаты.

Отпуск с 1 числа месяца в 1С: Зарплата и управление персоналом 8 редакции 3.1

Ситуация, когда сотрудник уходит в отпуск с 1 числа месяца, достаточно часто вызывает вопросы у наших клиентов и читателей: отпускные необходимо выплатить за 3 дня до начала отпуска, предыдущий месяц еще не полностью отработан, и заработная плата не начислена, но этот месяц должен быть включен в расчет среднего. Раньше я советовала своим клиентам просто пересчитать документ начисления отпуска после окончательного расчета зарплаты за предыдущий месяц, но с появлением 6-НДФЛ ситуация немного изменилась.

Рассмотрим пример в программе 1С: Зарплата и управление персоналом 8 редакции 3.1. Для начисления отпускных переходим на вкладку «Зарплата» и выбираем пункт «Отпуска».

Добавляем новый документ и внимательно заполняем все поля. Отпуск начинается с 1 октября, дата выплаты – 28 сентября, в качестве месяца начисления выбираем сентябрь.

Если мы посмотрим расчет среднего заработка, то увидим, что заработная плата за сентябрь в него не вошла.

Отпускные мы выплачиваем сотруднику в той сумме, которую рассчитали по данному документу, затем начисляем и выплачиваем зарплату за сентябрь.

После того, как появились данные о заработной плате за сентябрь, отпускные нужно пересчитать. До 2016 года можно было просто зайти в созданный ранее документ, рассчитать его заново и доплатить сотруднику разницу в суммах в случае увеличения среднего заработка. Но с приходом 6-НДФЛ ситуация изменилась: теперь мы исчисляем и уплачиваем НДФЛ в разрезе дат получения дохода, налог с отпускных был рассчитан на дату 28 сентября, затем был удержан и перечислен в бюджет, поэтому теперь этот НДФЛ пересчитывать нежелательно. Если сумма отпускных увеличится, и это изменение отразится той же датой получения дохода, то окажется, что налог в бюджет мы недоплатили, поэтому нам необходимо действовать по-другому. Снова открываем документ начисления отпуска и обращаем внимание на нижний левый угол формы.

В том случае, если заработная плата за предыдущий месяц рассчитана и выплачена, в документе появляется ссылка «Исправить» и предупреждающая надпись о том, что вносить изменения в существующий документ не рекомендуется. А вот команда «Исправить» как раз подойдет для нашей цели. При нажатии на ссылку создается новый документ, в котором осуществляется перерасчет суммы отпускных, при этом предыдущая сумма сторнируется и начисляется новая, с учетом последнего расчета заработной платы.

В нашем случае средний заработок увеличился, разницу в суммах отпускных мы сотруднику оперативно выплачиваем, при этом датой получения дохода, которая отразится в 6-НДФЛ, уже будет являться другое число – 5 октября.

Понравилась статья? Подпишитесь на рассылку новых материалов

Учет отпусков в 1С:ЗУП 8 ред.3

Порядок расчета и выплаты отпускных, исчисления и уплаты НДФЛ и страховых взносов, учета расходов на оплату отпуска отличается от порядка, установленного для заработной платы. На расчет отпускных влияет, например, болезнь сотрудника, отмена отпуска в связи с производственной необходимостью, индексация заработка или выплаченная работнику премия. Эксперты 1С рассматривают особенности бухгалтерского и налогового учета отпускных и отражения в отчете 6-НДФЛ и в расчете по страховым взносам на примере программы «1С:Зарплата и управление персоналом 8» редакции 3.

Отпуск: бухгалтерский и налоговый учет

На время ежегодного отпуска за сотрудником сохраняется рабочее место и средний заработок в соответствии со статьей 114 ТК РФ. Правила расчета среднего заработка закреплены в статье 139 ТК РФ, а отдельные особенности исчисления утверждены постановлением Правительства РФ от 24.12.2007 № 922.

Среди прочих особенностей отпускных следует учитывать, что их начисление может производиться до расчета зарплаты, за месяц, когда еще неизвестен полный доход сотрудника, входящий в расчетную базу среднего заработка. Не ясно, будет ли месяц отработан сотрудником полностью и сохранится ли у него право на налоговые вычеты по окончании месяца.

Вдобавок отпуск, будучи уже оплаченным, может не состояться (например, в связи с производственной необходимостью). На сроки уже наступившего отпуска может повлиять болезнь, а индексация заработка или начисленные премии приводят к перерасчету суммы отпускных.

Эти отличия обуславливают особенности отражения оплаты отпуска в отчетности.

Отпускные в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Рассмотрим на примерах некоторые особенности отражения сумм начисленных отпускных, НДФЛ и страховых взносов в программе «1С:Зарплата и управление персоналом 8» редакции 3.

Пример 1

У сотрудника период отпуска с 01.04.2019 по 28.04.2019. Отпускные начислены и выплачены 26.03.2019.

Это означает, что в Раздел 2 отчета 6-НДФЛ (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@) за I квартал 2019 года сумма начисленных отпускных и НДФЛ не попадут, а отразятся в отчете за полугодие 2019 года. В базу расчета страховых взносов отпускные включатся при расчете зарплаты за март 2019 года в документе Начисление зарплаты и взносов.

Отпускные и начисленные страховые взносы отражаются в отчете Расчет по страховым взносам (утв. приказом ФНС России от 10.10.2016 № ММВ-7-11/551@) за I квартал 2019 года.

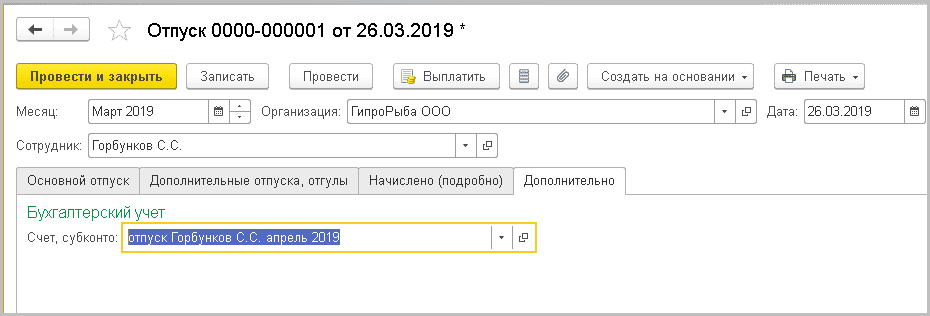

Для соблюдения законодательных норм отражения отпускных в бухгалтерском и налоговом учете необходимо в марте учесть отпускные и взносы с них, исчисленные в составе расходов будущих периодов. Для этого в документе Отпуск, на закладке Дополнительно для отпускных предусмотрена возможность указания способа отражения в поле Счет, субконто (рис. 1).

Рис. 1. Способ отражения в учете оплаты отпуска

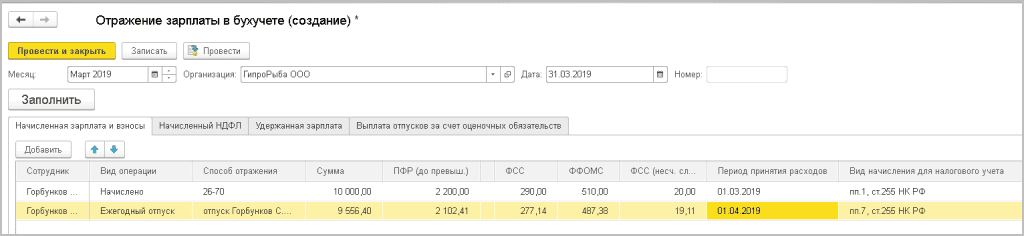

Указанный в документе способ отражения отпускных отображается в документе Отражение зарплаты в бухучете за март 2019 года (рис. 2).

Рис. 2. Отражение отпускных в бухучете

При этом Период принятия расходов для сумм Ежегодного отпуска и страховых взносов, начисленных на него, устанавливается 01.04.2019. Вид начисления для налогового учета (п. 7 ст. 255 НК РФ) устанавливается в соответствии с указанным в настройке вида начисления Отпуск основной на закладке Налоги, взносы, бухучет.

В результате синхронизации с программой «1С:Бухгалтерия 8» редакции 3.0 суммы отпускных и исчисленных взносов будут отражены соответствующими проводками в дебет счета 97.01 «Расходы на оплату труда будущих периодов».

Пример 2

В продолжение Примера 1 отпуск сотрудника с 01.04.2019 по 28.04.2019 был отменен 01.04.2019 в связи с производственной необходимостью. Соответственно, нет оснований для начисления и выплаты 26.03.2019 отпускных.

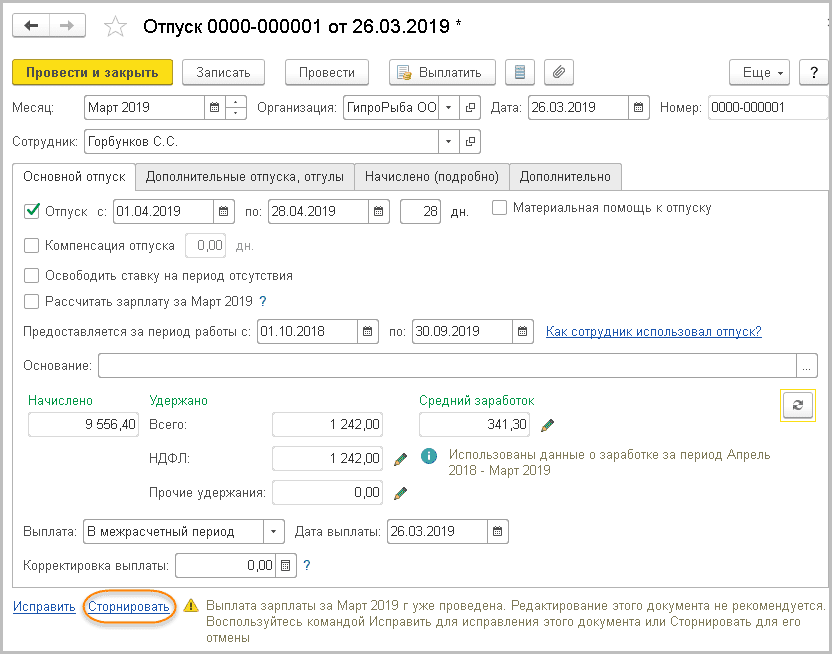

Так как выплата отпускных уже произведена, то редактировать и отменять проведение документа Отпуск нельзя. Для отмены отпуска предназначена команда Сторнировать в документе, начислившем отпуск (рис. 3).

Рис. 3. Отмена начисленного отпуска

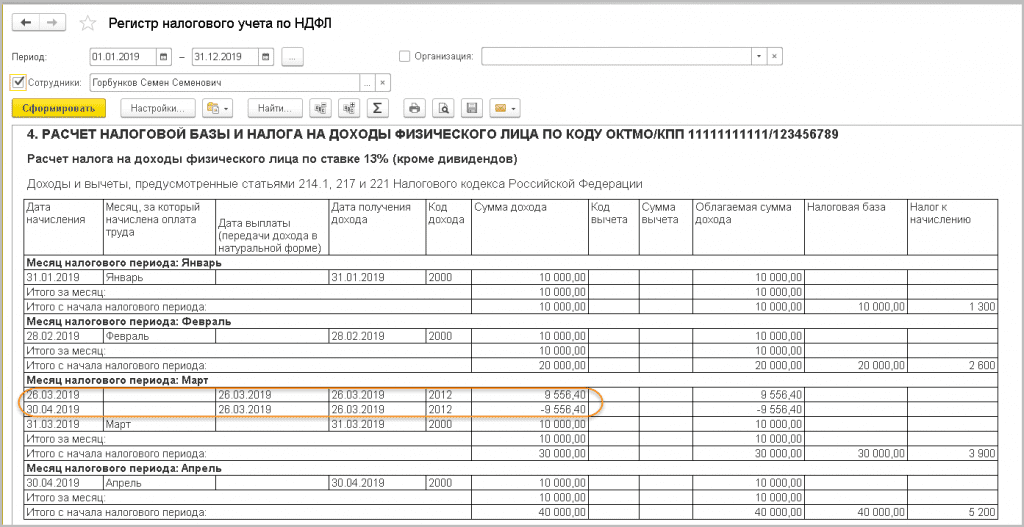

В результате проведения документа Сторно в Регистре налогового учета по НДФЛ код дохода устанавливается «2012», и начисленная в марте сумма 9 556,40 руб. по этому коду отражается в апреле со знаком «минус» (рис. 4).

Рис. 4. Регистр налогового учета по НДФЛ

Однако совершенный факт выплаты отпускных уже нельзя отменить. А значит, блок, отражающий 26.03.2019 эту выплату в сумме 9 558,40 руб., удержание налога в сумме 1 242 руб. и срок его перечисления 01.04.2019 останутся неизменными в Разделе 2 отчета 6-НДФЛ за полугодие 2019 года.

Пример 3

В продолжение Примера 1 сотруднику в марте 2019 года была выплачена премия, которая увеличила размер среднего заработка. Начисленные и выплаченные 26.03.2019 отпускные после расчета заработной платы за март следует пересчитать.

В отчете 6-НДФЛ за полугодие 2019 года начисленные и доначисленные отпускные будут представлены в Разделе 2 двумя блоками по строкам (см. таблицы 1, 2):

Сотрудник берет отпуск в июле, но оплата отпускных и зарплаты до отпуска была произведена в июне. Каким месяцем правильно начислить отпускные и зарплату до отпуска, чтобы не исказить НДФЛ и страховые взносы за июнь и за июль?

Вопрос задал Татьяна С. (Москва)

Ответственный за ответ: Елена Пьянкова (★9.85/10)

Добрый день!

Прошу помочь с ответом на мой вопрос.

Сотрудник уходит в оплачиваемый отпуск с 5 июЛя по 18 июЛя 2021 года.

Выплата ему отпускных и заработной платы за период с 1 по 4 июля была произведена ему 30 июНя 2021 года.

Каким месяцем правильно начислить отпуск: июнем или июлем?

И, соответственно, в какой месяц (месяцы) попадут НДФЛ с отпускных и НДФЛ с зарплаты за рабочие дни до отпуска 1-2 июля, а также в каком месяце (месяцах) следует начислить страховые взносы?

Так, например, если я проведу июнем начисление отпускных с 5 по 18 июля, то как я должна рассчитать зарплату за 1-4 июля, отдельным документом?

И в какой месяц (июнь или июль) включить начисление зарплаты за отработанные до отпуска июльские дни?

Какой месяц начисления (Июль или Июнь) следует указать в документе Отпуск, раз эти отпускные (хоть они и июльские по сути) выплачены в июне (30.06.2021).

И каким месяцем при этом должно быть отражено начисление зарплаты за предотпускные июльские дни?

1) Если я укажу в документе Отпуск месяц начисления Июнь, то программа мне июльскую зарплату (с 1 по 4 июля) до отпускных июльских дней (с 5 по 18) не рассчитает.

Эту зарплату придется, видимо, рассчитать отдельным документом «Начисление зарплаты и взносов», корректируя в нем даты, за которые начисляется зарплата — а это лишь за период с 1 по 4 июля.

2) Если я укажу в документе Отпуск месяц начисления Июль, то программа мне очень хорошо рассчитает не только сами отпускные с 5 по 18 июля, но может и зарплату до отпуска (с 1 по 4 июля) рассчитать!

Суть моего вопроса как раз и заключается в том, что с учетом того, что выплата отпускных и зарплаты до отпуска произведена 30 июня, КАКИМ МЕСЯЦЕМ ПРАВИЛЬНО ОТРАЗИТЬ начисление как самого ОТПУСКА, так и ЗАРПЛАТЫ ДО этого ОТПУСКА, чтобы не исказить НДФЛ и страховые взносы за июнь и за июль.

Получите понятные самоучители 2021 по 1С бесплатно:

Учет веду в программах 1С: Предприятие 8.3 и ЗУП 3.1. Режим налогообложения – УСН доходы минус расходы.

Помогите разобраться, пожалуйста.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оплата основного ежегодного отпуска, начинающегося с первого числа месяца в 1С:ЗУП

За время нахождения сотрудника в ежегодном отпуске за ним сохраняется средний заработок. В соответствии со ст. 139 ТК РФ для расчета средней заработной платы учитываются все предусмотренные системой оплаты труда виды выплат, применяемые в организации независимо от источников этих выплат.

Если сотрудник уходит в отпуск с первого числа месяца, то на момент расчета отпускных последний месяц расчетного периода не отработан им полностью. После начисления зарплаты за соответствующий месяц необходимо сделать перерасчет отпускных с учетом отработанного месяца.

Начисление оплаты основного ежегодного отпуска, начинающегося с первого числа месяца, в программе «1С:Зарплата и управление персоналом 8»

Регистрация и расчет основного ежегодного отпуска производится с помощью документа Отпуск.

В разделе Средний заработок автоматически подсчитывается сумма среднедневного заработка по данным информационной базы на основании сведений о выполненных ранее начислениях. По умолчанию расчетным периодом являются 12 календарных месяцев, предшествующих дате начала события. Выплата отпускных при предоставлении ежегодных оплачиваемых отпусков производится не позднее чем за три дня до их начала.

При расчете отпускных с начисленной суммы исчисляется НДФЛ на предполагаемую дату получения дохода, которая указана в поле Дата выплаты.

При проведении документа на выплату отпускных производится удержание ранее исчисленного налога.

После начисления заработной платы и других начислений нужно пересчитать ранее выплаченные отпускные. Для перерасчета можно использовать тот же самый документ Отпуск с помощью которого ранее было произведено начисление оплаты отпуска. Для перерасчета отпускных в документе на закладке Основной отпуск в разделе Средний заработок нажмите на кнопку Пересчитать документ. Но! Делать перерасчет отпускных именно таким способом не рекомендуется. Может возникнуть ситуация, когда сумма пересчитанных отпускных будет больше суммы ранее начисленных отпускных и, соответственно, увеличится сумма удержанного налога, которую необходимо было перечислить. При этом в бюджет был перечислен НДФЛ в меньшей сумме, что приведет к неуплате налога в бюджет.

Рекомендуется: после того как будут начислены доходы за месяц, создать документ-исправление Отпуск.

Сторнируется ранее начисленная сумма оплаты за отпуск, и отпускные начисляются заново, исходя из данных, указанных в документе-исправлении. Появляется раздел Перерасчет на закладке Основной отпуск и закладка Пересчет прошлого периода, на которой отражаются результаты перерасчета за прошлые периоды. В связи с увеличением среднедневного заработка и увеличилась сумма начисленных отпускных.

Если в результате перерасчета производится выплата доплаты отпускных, то сумма доплаты и удержанный НДФЛ с нее отражается в расчете по форме 6-НДФЛ в том отчетном периоде, в котором произведена выплата. Крайний срок перечисления НДФЛ с доплаты отпускных – не позднее последнего числа месяца, в котором она выплачена.