если самозанятый не выдал чек какой штраф

Вся правда о проверках и штрафах для самозанятых

Недавно СМИ облетела радостная новость — налоговикам запретили проводить проверки самозанятых без разрешения Управления оперативного контроля ФНС (Письмо ФНС от 26.06.2019 № ЕД-4-20/12490@). А за что вообще можно оштрафовать самозанятого? Возможно ли это сделать без проверки (в привычном «бухгалтерском» смысле)? И как вообще проверяют самозанятых?

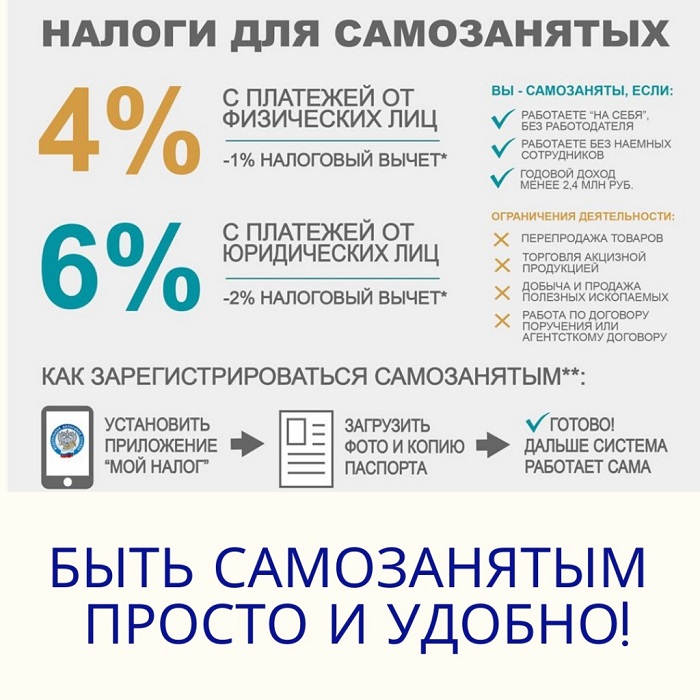

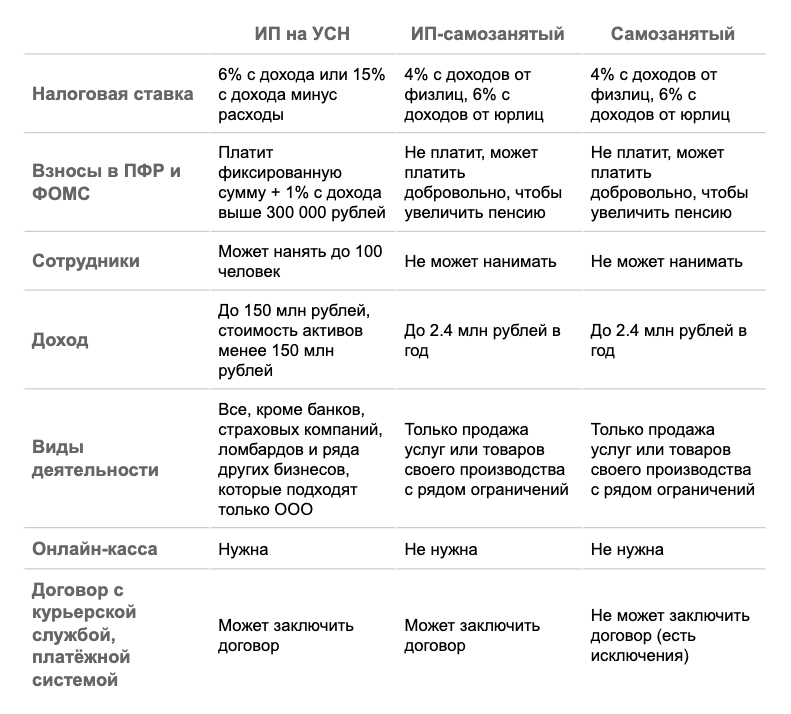

Сразу оговоримся — в качестве самозанятых мы имеем в виду плательщиков налога на профессиональных доход (НПД). Какими еще бывают самозанятые — смотрите здесь.

Нарушен порядок формирования чека для покупателя

Загадка из российских налоговых реалий: кто может не применять онлайн-кассу, но чек покупателю обязан выдать? Правильный ответ: официально зарегистрированный самозанятый.

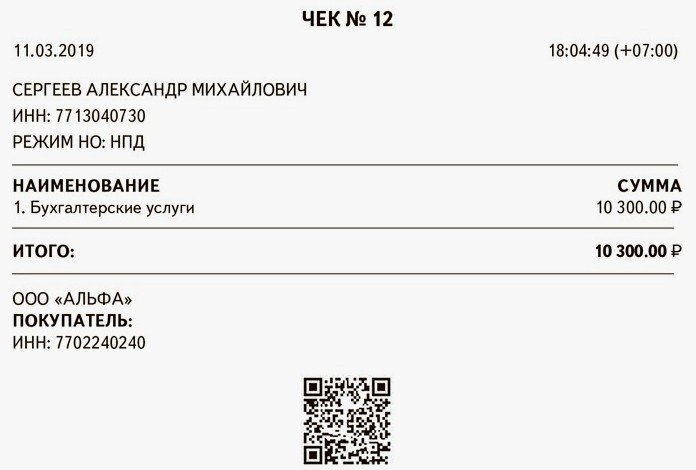

Система «Мой налог», по сути, исполняет функцию ККМ. Плательщик НПД должен передавать данные о каждом случае получения дохода в ФНС. И формировать чек для передачи покупателю.

Если это не сделать, вот вам первый повод оштрафовать самозанятого по ст. 129.13 НК РФ — за нарушение порядка выдачи чека. Обратите внимание: подобным нарушением порядка считается невыдача чека или выдача неправильного чека. Сроки, в которые надо выдать чек, оговорены отдельно.

Чек сформирован с опозданием

В какие сроки и как надо выдавать чек, прописано достаточно подробно (п. 3 ст. 14 Закона от 27.11.2018 № 422-ФЗ). Если оплата производится наличными деньгами и (или) с использованием электронных средств платежа, то чек нужно выдать в момент расчета — в электронном или бумажном виде.

Интересный момент — в расчетах между самозанятым и его покупателем может быть посредник (п. 2 ст. 7, п. 2 ст. 14 Закона № 422-ФЗ). Видимо, имеется ввиду ситуация, когда некое лицо (критерии в законе не уточняются) набирает самозанятых и действует как агент, получая деньги и передавая самозанятым их долю.

Если в расчетах участвует посредник, то самозанятому формировать и выдавать чек не надо. Можно предположить, что заниматься выдачей чеков должен тот самый посредник (чеков из «Мой налог» или чеков ККМ — история пока тоже умалчивает).

Обо всех расчетах через посредника налогоплательщику НПД все равно нужно известить свою ФНС не позднее 9-го числа месяца, следующего за налоговым периодом. Видимо, надо все-таки выбить один чек на посредника на сумму заработанных через него денег за месяц.

Если не сформировать чек вовремя — ждите штраф по ст. 129.13 НК РФ.

Размер штрафа

Если самозанятый попался на мухлеже с чеком в первый раз, предусмотрен штраф в размере 20% от суммы, которую он не пробил или пробил с опозданием.

Если попался повторно в течение 6 месяцев — в «штрафной» бюджет придется отдать всю сумму, по которой накосячил с чеками.

Как же проверяют самозанятых?

Пока налоговики не придумали ничего лучше старой доброй практики «подсадных уток».

Например, предлагаете вы услуги помощи в домашнем хозяйстве через интернет. С вами связывается заказчик, вы приходите, что-то делаете, получаете оплату, а чек не выдаете. Ваш заказчик гордо демонстрирует вам удостоверение инспектора ФНС и далее по сюжету. Метод отработан налоговиками еще на кассах-«не онлайн». Просто, надежно и практично, как говорится…

Еще возможен вариант, когда получатель услуг самозанятого окажется чем-то недоволен и «настучит» в ФНС, что данный самозанятый еще и чеки не выдает. Но такие случаи в нашей стране все-таки редкость.

Ну и, конечно, налоговики могут запросить данные о поступлении денег на счета самозанятого и сравнить их с тем, что прошло через «Мой налог» (правда, запрос в банк возможен, когда в отношении самозанятого инициирована налоговая проверка). И если налоговая докажет, что это выручка,— поступившие суммы будут считаться доходом самозанятого.

Кстати, презумпция невиновности налогоплательщика, провозглашенная п. 6 ст. 108 НК РФ, далеко не всегда на практике срабатывает.

А если регистрации самозанятого нет?

Если у вас вообще нет регистрации в качестве самозанятого и вы попались на оказании платных услуг, то штрафовать вас будут иначе — как ведущего предпринимательскую деятельность без регистрации этой деятельности и уплаты налогов с нее.

А главное — вас не будут рассматривать как самозанятого, чтобы на вас не распространялись поблажки по запрету на проверки, предусмотренные на 2019 год.

Выводы

«Не проверять самозанятых» на практике вовсе не означает, что не будут проводить проверки «физиков», которые заняты какой-то приносящей доход деятельностью вне трудовых договоров и ГПД.

Максимум, на что может рассчитывать официально зарегистрированный самозанятый, который попался на «хитростях» с чеками, — это на то, что без разрешения спецуправления ФНС налоговики «на месте» не станут проверять движение денег по счетам за весь период деятельности.

Вместе с тем, ничто не мешает инспекторам заявить в спецуправление, что у них имеется подтверждение нарушений в работе самозанятого. И вполне возможно, что разрешение на детальную проверку они таким образом получат.

Ну а если «физик» не зарегистрирован никак, действуют вообще другие правила: проверять и штрафовать будут по полной программе как за незаконную предпринимательскую деятельность и неуплату налогов.

«Что делать, если самозанятый не выдал чек»

Что будет, если самозанятый не выдал чек

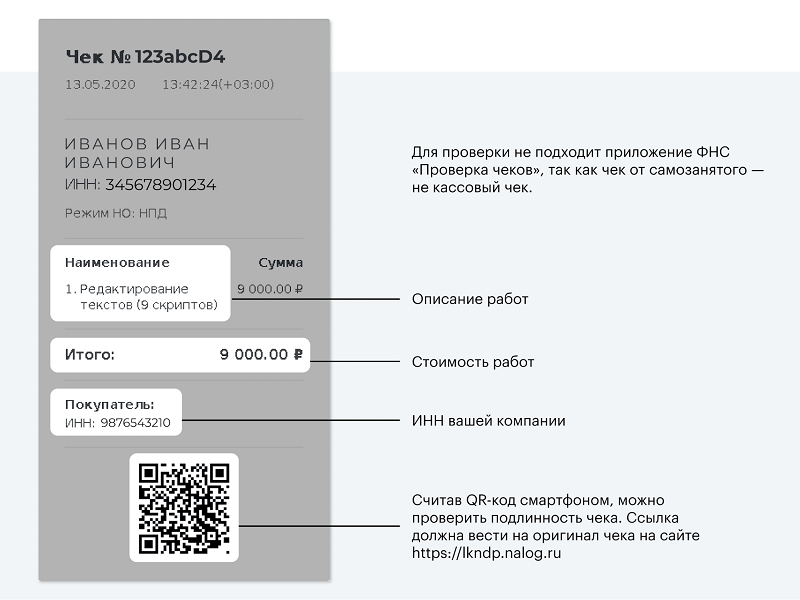

Согласно пункту 1 статьи 14 закона № 422-ФЗ, плательщики налога на профессиональный доход обязаны выдавать клиентам чеки, сформированные в приложении «Мой налог », вне зависимости от организационно-правовой формы контрагента. То есть выдать чек нужно как физическому лицу, так и юридическому.

При наличном расчете или расчете с помощью электронных средств платежа самозанятые формируют чеки в момент оплаты, а при безналичном расчете — до 9 числа следующего месяца.

Важно! Чек формируется в несколько нажатий в приложении «Мой налог», другие сторонние ПО не используется. Документ распечатывают и отдают в бумажной форме, отправляют в формате PDF на электронную почту заказчика или передают QR-код для считывания на электронном устройстве клиента.

Если самозанятый не выдает заказчику чек, то он понесет ответственность за уклонение от уплаты налогов. В статье 129.13 НК РФ сказано, что за первое нарушение плательщиков НПД штрафуют на 20% от суммы платежа, а за повторное нарушение в течение 6 месяцев — на 100%.

Пример: Василий настроил контекстную рекламу ООО «Сенат» и получил 20 тысяч рублей. Он забыл выдать чек и занести доход в приложение «Мой налог». После разбирательства налоговая выписала штраф на 4 тысячи рублей — 20% от суммы сокрытого дохода.

Через 3 месяца Василий совершил аналогичную оплошность — не зафиксировал получение 30 тысяч рублей от ИП Боровкова С. А. Налоговая обязала Василия уплатить штраф в размере 30 000 рублей — 100% от сокрытого дохода за повторное нарушение в течение 6 месяцев после первого.

Василию для работы и учета личных расходов следует завести отдельные счета. Например, открыть Кошелек от Самозанятые.рф. Это электронный кошелек для получения вознаграждений от заказчиков. Система автоматически учитывает доходы, переносит их в приложение «Мой налог» и отправляет чеки клиентам. Сервис заработает в конце апреля 2021 года.

Что делать, если самозанятый не выдал чек юрлицу

Чек самозанятого при работе с юридическими лицами — обязательный документ, позволяющий последним подтвердить расходы и снизить налогооблагаемую базу по применяемому налогу. При безналичном расчете исполнитель передает документ до 9 числа следующего месяца, при наличном — в момент оплаты.

Важно! Чек из приложения «Мой налог» — обязательный для учета расходов при определении налоговой базы документ. Его нельзя заменить актом, об этом налоговые органы рассказали в пункте 4 письма от 20 февраля 2019 года № СД-4-3/2899@.

Что будет, если не получить чек

Из-за отсутствия чека юридические лица и индивидуальные предприниматели не могут подтвердить расходы и снизить базу налогообложения. Это приводит к дополнительным расходам, а ведь эти деньги можно потратить на развитие бизнеса.

Поэтому при оплате от юридического лица или индивидуального предпринимателя самозанятый обязан выдавать чек.

За что штрафуют самозанятых

Стоит ли опасаться, что все поступления на карту самозанятого будут автоматически облагаться налогом? В каком случае самозанятый теряет всю заработанную сумму или её часть?

Я перешла на новый налоговый режим год назад и за это время разобралась во всех рисках. Расскажу, что считается нарушениями, а что — нет, и какое наказание грозит за ошибки.

Начнем с того, как правильно работать в статусе самозанятого. Брать деньги с клиентов и платить налог нужно по следующей схеме:

Вы нарушите правила, если попытаетесь скрыть или занизить доход, несвоевременно внесете запись в приложение или откажетесь выдавать чек клиенту, не заплатите налог вовремя. Разберемся, как это скажется на самозанятом.

Банки, сотрудничающие с ФНС, предлагают самозанятым оформить отдельную карту для доходов от профессиональной деятельности. Если вы привязали такую карту к приложению «Мой налог», то все входящие платежи автоматически считаются вашим доходом от профессиональной деятельности, а чек формируется автоматически. Так что не стоит использовать карту для личных расчетов.

Но если вы не подключились к партнерской программе, то вручную указываете в приложении доходы от самозанятости и не вносите частные платежи. Например, переводы от родных и друзей, деньги от продажи вещей на Avito или возврат долга.

Как штрафуют за нарушения. Если вы скроете часть доходов и снизите сумму налога от профессиональной деятельности, то вас могут оштрафовать. В Налоговом кодексе РФ для этого появилась отдельная статья:

На каждый платеж вы формируете чек. Причем обязаны делать это в определенные сроки:

Есть уточнение: если посредник сам выдает кассовые чеки покупателям, то вы не обязаны передавать им свои чеки из приложения «Мой налог». Достаточно внести всю сумму дохода в приложение, чтобы рассчитать налог, а чек на общую сумму выдать посреднику.

Собрать данные по всем сделкам самозанятого в один отчет может и посредник. Так, сервис Яндекс. Такси учитывает все расчеты с пассажирами в течение месяца, потом формирует единый чек для самозанятого водителя и отправляет его в приложение «Мой налог». Таксисту не нужно вести учет, собирать информацию об оплаченных поездках и выдавать чеки клиентам.

Чек можно выдать либо на бумаге, отправив на печать прямо из приложения, либо в электронном виде — по email или SMS, в соцсетях или мессенджерах. Еще один вариант — показать чек на экране компьютера или телефона, чтобы клиент мог отсканировать QR-код.

Когда клиент просит чек, нужно его выдать любым удобным способом. Если клиент ничего не запросил, стоит предложить чек и уточнить, как его лучше отправить.

Необязательно навязывать чек и выпытывать у клиента номер телефона или адрес электронной почты. Но если вы общаетесь, то можете отправить ссылку на чек во ВКонтакте, Facebook или Whatsapp. Объясните, что по закону самозанятые должны выдавать чеки, плательщика это ни к чему не обязывает.

Как штрафуют за нарушения. Нарушение — отсутствие чека в приложении. Если его выявили впервые, то заплатите пятую часть заработанной суммы, если второй раз — отдадите всю сумму целиком.

Если данные о доходе самозанятого не передал в ФНС посредник, то ему грозит штраф — 20% от суммы сделки, но не менее 200 ₽. Самозанятого при этом не накажут.

Опять же о применении штрафов на практике пока не сообщали. Но помните: налоговики вправе проверить ваши записи в приложении за прошлые периоды.

Как избежать наказания. Создавайте чеки при каждой продаже и предлагайте их клиентам. Если клиент категорически откажется, а потом пожалуется на вас в налоговую — сможете предоставить переписку о том, что предлагали чек. Но главные подтверждение — сам документ в приложении «Мой налог».

Налог рассчитывается в приложении автоматически. Если в течение месяца дохода не было, то и налога не будет.

Уведомление с суммой за прошлый месяц приходит до 12-го числа каждого месяца в приложении, налог вы платите до 25-го числа того же месяца. Например, 10 марта я получила уведомление, а деньги перечислила до 25 марта.

Если налог менее 100 ₽, то он переносится на следующий месяц. В первый месяц тоже платить не надо — если вы стали самозанятым в апреле, то налог за апрель и май платите в июне.

Внести деньги без комиссии можно онлайн с карты любого банка, по реквизитам в квитанции или подключить в банке-партнере автоплатеж. Деньги поступают в налоговую, а в приложении появится сообщение об оплате налога.

Как штрафуют за нарушения. Если вы не заплатите налог в срок, то вас оштрафуют. Налоговики посчитают долги в течение 10 дней. И уже 5-го числа следующего месяца уведомляют о задолженности и необходимости оплатить пени.

Размер пени за каждый календарный день просрочки — 1/300 ставки рефинансирования ЦБ РФ от суммы задолженности. Отсчет идет с 26-го числа и до дня погашения долга.

Сумма пеней рассчитывается автоматически, вы увидите ее в приложении. Причем банки, где вы обслуживаетесь, тоже получат эту информацию. Напомнят вам о задолженности и предложат ее оплатить.

Если вы заплатили вовремя, но в приложении висит задолженность — не всегда нужно переживать. Возможно, сведения зависли в пути — если вы платили с карты, то на обработку платежа уходит до 10 дней, по квитанции — до 20 дней.

Не беспокойтесь, если внесли деньги вовремя: датой оплаты налога считают тот день, когда деньги ушли с вашей карты или вы их внесли по квитанции. Информация дойдет до налоговой, и запись о долге пропадет без пени и штрафов.

Налог и пени менее 1 ₽ нельзя оплатить картой в приложении. Можно распечатать квитанцию и оплатить этот мелкий долг в любом банке или отсканировав QR-код через мобильный интернет-банк или банкомат.

Как избежать наказания. Платите вовремя, не откладывайте расчеты с ФНС на потом и регулярно заглядывайте в приложение «Мой налог».

Не очень удобно, что до сих пор не сделали оповещение об уведомлениях в приложении. Если не открывать его, можно пропустить важное сообщение. Поставьте напоминание в календаре и заходите в приложение с 12 по 25 число каждого месяца.

Еще можно сразу подключить автоплатеж с карты, чтобы наверняка не пропустить сроки уплаты налога. Тогда банк-партнер самостоятельно выполнит расчеты с ФНС. О предстоящих списаниях с карты банк предупредит заранее по SMS за несколько дней до уплаты налога.

Плательщик НПД может лишиться этого статуса по ряду причин:

В таких случаях статус самозанятого аннулируют с того момента, как вы нарушили условие. При этом доход, полученный вне статуса плательщика НПД, будет облагаться другими налогами. Физлица платят НДФЛ, ИП — меняют налоговый режим.

Пример

Моя знакомая решила совмещать УСН и НПД: зарегистрировалась как самозанятая и не поменяла налоговый режим в течение месяца. Но она не могла одновременно сдавать коммерческую недвижимость, уплачивая УСН, и давать консультации как самозанятая. Ее принудительно лишили статуса плательщика НПД. Пришлось сниматься с учета как самозанятый, аннулировать чеки, писать заявление на возврат налога и платить налог по УСН.

Штрафов за неправильный выбор налогового режима нет. Но налог пересчитывают по другой системе налогообложения, а ИП дополнительно заплатит страховые взносы. Налог на профессиональный доход за тот период, когда вы не имели права быть самозанятым, можно вернуть, написав заявление в ФНС.

Сбой в приложении. Не надо опасаться наказания, если не удалось выдать чек или оплатить налог в приложении «Мой налог» из-за технического сбоя или профилактических работ. Просрочка из-за проблем с приложением не считается нарушением, если вы в течение дня после устранения сбоя сделает все, что нужно. Налоговики предупреждают о плановых работах в приложении и предлагают альтернативные варианты входа в личный кабинет.

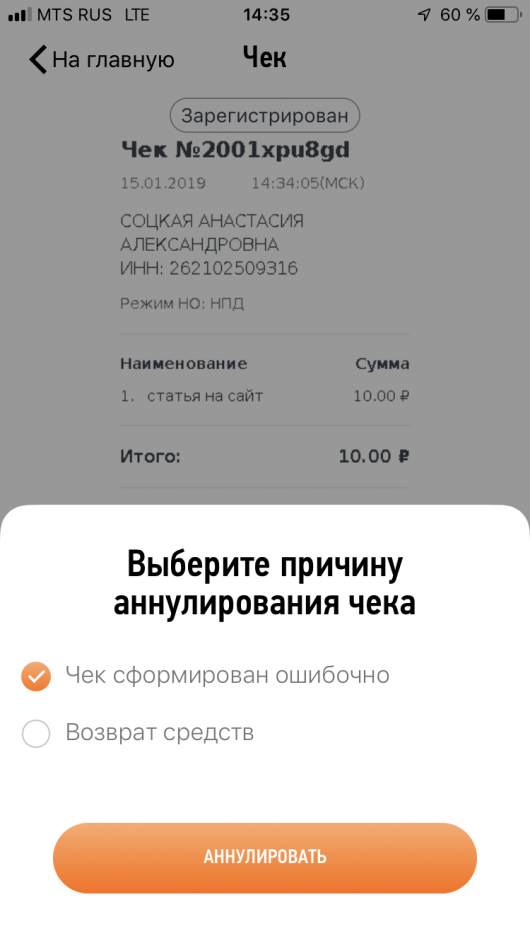

Отмена сделки. В приложении вы можете аннулировать чек, если пришлось вернуть заказчику деньги. Самозанятый не платит налог с дохода, который не получал. В следующем месяце сумму налога скорректируют — если вы уменьшили свой доход за прошлые периоды, то это учтут. Никаких ограничений для отмены сделки нет, можно аннулировать чек даже на сумму, полученную год назад.

Начисление налога с личных поступлений. Такого не произойдет по желанию налоговиков. Внимание проверяющих может привлечь только жалоба от конкурента или недовольного клиента. Тогда есть риск, что они проведут контрольную закупку и проверят ваши прошлые сделки и расчеты, запросив данные у банков. Но бояться нечего, если будете соблюдать три правила: вносить все доходы в приложение, выдавать чеки клиентам и платить налог вовремя.

Блокировка счета. Центробанк разъяснил, что банкам нельзя блокировать личные карты самозанятых из-за дохода от профессиональной деятельности. Но лучше узнать, есть ли в банке специальное приложение для самозанятых и завести отдельную карту для доходов от клиентов. Но ее отсутствие не помешает вам брать деньги у клиентов на любые свои счета, карты и кошельки, главное — вносить эту информацию в приложение «Мой налог».

Надо ли самозанятым выдавать чеки и как их отправлять клиентам

Пилотный проект по самозанятости запустили в 2019 году, а в 2020 расширили действие на всю территорию Российской Федерации. Преподавателям, кузнецам, водителям и другим самозанятым гражданам новый налоговый режим очень понравился и его решили оставить на постоянной основе.

В новой статье поговорим о том, надо ли самозанятым гражданам выдавать клиентам чеки и как это делать. Разберём важные нюансы и поделимся советами, которые помогут сэкономить время и деньги.

Зачем выдавать чеки

До появления самозанятости в России многие жители работали нелегально. К примеру, репетиторы предоставляли услуги обучения и не платили налоги. Открывать ИП было выгодно только при больших объемах заказов. А если самозанятый параллельно работал в школе, то времени на подработку оставалось мало.

Правительство решило не устраивать налоговые проверки, а помочь людям максимально безболезненно выйти из тени и легально работать без проблем с отчётами, оплатой налогов, штрафами. Эксперимент завершился удачно и чиновники решили сделать его частью налогового законодательства.

В августе 2020 года Федеральная налоговая служба отчиталась о том, что благодаря самозанятости удалось вывести из тени 130 мрлд рублей. За всё время действия налогового эксперимента граждане заплатили более 3,5 млрд рублей налогов. В масштабах страны это не огромная цифра, но раньше деньги не доходили до бюджета.

Самозанятость создавалась с фокусом на максимальную простоту. Зарегистрироваться в качестве плательщика налога на профессиональный доход может любой гражданин с ИНН и паспортом. Не понадобится даже авторизация на портале госуслуг, можно скачать приложение «Мой налог» и заполнить анкету в нём.

У самозанятых нет налоговой отчётности как у ИП или ООО. Они создают чеки по операциям в приложении и данные автоматически уходят в Федеральную налоговую службу после завершения отчётного периода. При желании можно даже настроить автоматическое списание налогов, если привязать к приложению банковскую карту.

В 2020 году новым самозанятым давали 10 000 рублей налогового вычета, которые можно было использовать для оплаты налога на профессиональный доход. В этом году таких привилегий не было, а неиспользованные бонусы за прошлый год аннулировали в январе 2021.

Принцип работы самозанятых с клиентами максимально простой. Предположим, что есть кузнец Иван, который изготавливает металлические изделия на заказ. К нему обращается крупная компания с большим заказом. Иван заключает договор с юридическим лицом и выписывает чек на каждый платёж.

Юридические лица рассчитываются с физическими с помощью перевода на расчётный счёт. Они могут платить только по безналу, поэтому в этом случае не обойтись без помощи банка. С физическими лицами можно сотрудничать и с помощью электронных платёжных систем.

Компания подготавливает договор, Иван подписывает и ожидает предоплату. Необходимость отчитываться перед налоговой возникает у Ивана, когда средства поступают на его счёт и он выполняет обязательства перед клиентам. Согласно действующему законодательству, самозанятый обязан сформировать чек после того, как получит деньги от клиента.

При безналичных расчётах чек надо сформировать и передать не позднее 9 числа месяца, следующего за налоговым периодом, в котором была проведена сделка. Если нарушить сроки, контрагент может пожаловаться в ФНС и последуют санкции.

Чек — подтверждение дохода плательщика налога на профессиональный доход. Некоторые самозанятые вносят платежи за несколько дней перед окончанием отчётного периода, но лучше делать это в день поступления средств или на следующий.

Во-первых, не придётся тратить много времени на финансовый учёт сразу. Создать чек по платежу можно за 2-3 минуты, а вот если их накопится 200-300 за месяц, на работу с приложением уйдет минимум полдня. Во-вторых, в законодательных актах чётко прописан механизм работы.

У многих самозанятых возникает много вопросов по поводу онлайн-кассы. В случае с безналичным расчётом с физическими и юридическими лицами она не нужна. Достаточно сформировать чек в приложении, отправить его контрагенту и проследить, чтобы в конце месяца в интерфейсе «Моего налога» были правильные цифры по доходу.

Одна из главных ошибок самозанятых заключается в том, что они не ведут учёт финансов в сторонних приложениях и сервисах. Надо обязательно использовать Excel, CRM или приложения для учёта финансов. На рынке очень много инструментов для решения этой задачи.

Если вести учёт ещё где-то, в конце отчётного периода можно будет сверить цифры и устранить ошибки. К примеру, если несколько клиентов отказались от услуги и им пришлось вернуть деньги, самозанятый может забыть о том, что нужно аннулировать чеки.

А если он ведёт учёт в Excel или CRM и сразу после возврата средств удалил сделку, цифры будут отличаться от данных в приложении «Мой налог». Поэтому, лишний источник информации точно не помешает и поможет защититься от проблем. Если самозанятый забудет аннулировать чек и отчётность уйдёт в налоговую, устранить ошибку будет сложнее.

Расчёт за товары и услуги самозанятые граждане должны обязательно отражать в приложении «Мой налог» потому что это единственный способ сообщить налоговой о том, сколько денег проходит через счёта.

Потенциальные самозанятые жители РФ часто спрашивают о том, надо ли создавать чеки, когда они находятся на больничном или уезжают в длительный отпуск. В этом случае работать с приложением «Мой налог» нет необходимости. Если дохода временно нет, то и чеки не нужны.

Возможно, в скором времени будут внесены изменения в законодательную базу, и самозанятых обяжут закрывать каждый месяц вручную и подтверждать, что у них не было дохода, но пока такого нет. Можно сказать, что налоговая доверяет плательщикам НПД и предоставляет им свободу действий.

Хотя системы мониторинга пристально следят за всеми самозанятыми. Поэтому не рекомендуем занижать цифры в чеках или вносить только половину поступлений в приложения. Нет сомнений, что банковские счёта всех самозанятых стоят на особом контроле.

К примеру, если самозанятый проводит через «Мой налог» 100 000 рублей в месяц, а оборот превышает 500 000 рублей, у Федеральной налоговой службы рано или поздно возникнут вопросы. Плательщиков НПД редко приглашают на сверку, но при таком развитии событий инспектор может назначить личную встречу.

Если у физического лица есть документы, чтобы подтвердить происхождение средств, проблем не будет. Например, если человек параллельно работает на компанию и получает белую зарплату, он сможет предоставить документы от работодателя.

Штрафные санкции за нарушение правил ведения отчётности

Со злостными нарушителями, которые не проводят деньги от своей профессиональной деятельности через «Мой налог», разговор короткий. Согласно действующему законодательству, если не выдать вовремя чек клиенту, последует штраф в районе 20% от суммы расчёта.

Допустим, контрагент перевёл на счёт 100 000 рублей за месяц услуг репетитора. А самозанятый не выдал ему чек и забыл в конце отчётного периода провести платёж через приложение «Мой налог». Злой умысел доказать сложно, но есть прописанная законодательная база, которая определяет порядок наказания.

С самозанятого спишут 20% от стоимости заказа. Очевидно, что никому не хочется терять пятую часть суммы. Особенно, если речь идёт о крупных платежах в рамках постоянного сотрудничества, а не разовых операциях.

За повторное нарушение налоговая служба наложит штраф в размере полной суммы расчёта. На сайте ФНС есть специальная форма для жалоб на самозанятых. Если клиент оставит обращение, вероятность получения штрафа увеличится до 100%. Поэтому лучше не затягивать с формированием чека и убедиться, что контрагент его получит.

Если на момент формирования чека в приложении «Мой налог» наблюдается технический сбой, создать его можно после завершения ремонтных работ. Обычно нормальная работа базы данных восстанавливается на следующий рабочий день. В этом случае санкций не будет.

Как правильно создавать и отправлять чеки

У самозанятых часто возникают проблемы с чеками, хотя процесс их создания максимально простой. Понадобится информация от контрагента и несколько минут на заполнение формы. Технические неполадки возникают редко, поэтому в большинстве случаев проблем не будет.

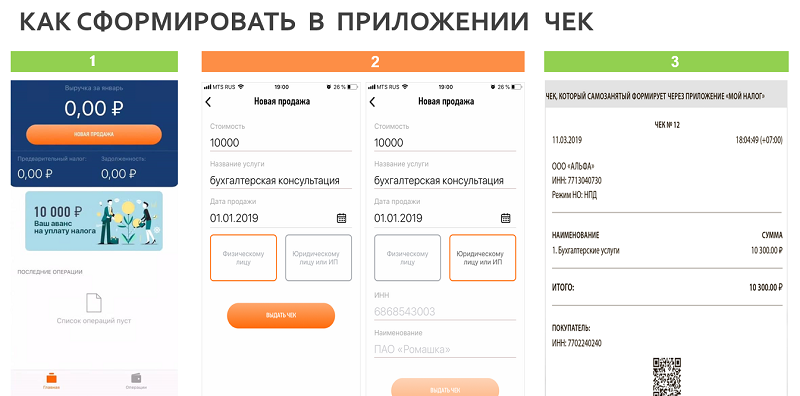

Процесс формирования чека:

Если самозанятый получает деньги от иностранных заказчиков на валютный счёт, надо переводить сумму в долларах, евро или другой валюте в рубли по курсу ЦБ РФ на день поступления. К примеру, если заказчик перевёл 100 долларов 22 апреля, а самозанятый выписал чек только 30 апреля, сумму надо пересчитать по курсу недельной давности.

Самозанятые, которые выполняют услуги на дому или посещают клиентов, могут печатать бумажные чеки самостоятельно. Для этого подойдет любой Bluetooth-принтер. Если печатающего устройства с собой нет, покажите клиенту QR-код из чека и он сможет получить электронную версию документа.

Передать чек контрагенту можно несколькими способами:

В законодательных актах указано, что плательщик НПД должен передать чек клиенту, но проверить факт доставки не получится. Например, если отправить файл в мессенджере, собеседник может не заходить в диалог месяцами. Тогда получается, что документ он не видел.

Представители налоговой давали разъяснения по этому поводу и объяснили, что плательщикам НПД не о чем переживать. Им надо отправить чек клиенту любым доступным способом и на этом обязанности перед контрагентом считаются выполненными.

Сформировать чек можно в приложении «Мой налог» или партнёрских сервисах от Сбербанка и других крупных IT-компаний. Например, самозанятые клиенты банка Тинькофф могут использовать личный кабинет для формирования чеков. Они автоматически передаются в налоговую.

Что касается вычета расходов, то у самозанятых в этом плане нет преимуществ. Платить 4% или 6% надо с оборота, который и считается доходом. Например, если на закупку материалов для создания украшений тратите 20 тысяч рублей, а зарабатываете 60 тысяч в месяц, вычесть расходы не получится.

Чек создаётся на всю сумму, которую клиент перевёл на счёт в банке или кошелёк электронной платёжной системы. Расходы самозанятого могут составлять хоть 50% от дохода, но это не повлияет на расчёт налогов.

Процесс создания чека в приложении «Мой налог»:

Если предоставляете услуги или продаёте товары физическому лицу, количество заполненных полей будет минимальным. В случае с юрлицами понадобятся дополнительные данные: ИНН и наименование компании.

Обязательные реквизиты в чеке:

Если самозанятый совмещает ИП и самозанятость, ему не надо использовать онлайн-кассу для операций, которые он проводит в статусе плательщика НПД. При предоставлении услуги для клиентов как ИП обязанность использовать контрольно-кассовую технику остаётся.

При совмещении ИП с самозанятостью можно оставить кассу или продать, но перед этим снять с учёта в налоговой. При выборе второго варианта убедитесь, что данные с онлайн-кассы были переданы налоговой службе и будут храниться минимум 5 лет с момента снятия оборудования с регистрации.

В работе с чеками нет ничего сложного. У новых самозанятых могут возникать технические заминки, но с опытом процесс формирования платёжных документов будет происходит практически в автоматическом режиме.

При необходимости можно настроить интеграцию с приложением «Мой налог» через сторонние сервисы и сделать так, чтобы данные передавались в базу без ручного вмешательства. На рынке есть решения, которые частично закрывают задачу, но никто не мешает создать свои инструменты с помощью программистов.

Как аннулировать чек

Иногда возникает необходимость отозвать чек, если клиент отказывается от товара или услуги. В этом нет ничего сложного, но важно не забыть сделать операцию вовремя, чтобы не пришлось платить лишние налоги.

Чек можно отозвать, если при формировании чека была допущена ошибка или клиент через несколько дней сообщил, что хочет вернуть товар. В интересах самозанятого аннулировать платёжный документ как можно скорее.

Налоги для плательщиков НПД начисляются в 10-12 числах месяца, поэтому надо решить проблему заранее. Если уже получили уведомление о сумме начисленных налогов, придётся потратить лишнее время на передачу информации в Федеральную налоговую службу.

Инструкция по аннуляции чека:

Если передаёте чеки в ФНС через сторонние сервисы, процесс аннуляции чека будет осуществляться иначе. Например, в сервисе Тинькофф надо нажать кнопку «Отозвать доход» и указать причину.

Самозанятые не подают отчёты в налоговую, но это не значит, что им не нужно хранить документацию. Если плательщик НПД сотрудничает с юридическими лицами, договоры, платежи и другие документы надо хранить минимум 5 лет. Налоговая служба может запросить документацию по юрлицам в любой момент.

Самозанятость — максимально простой путь к «белому» доходу и вытекающим отсюда привилегиям. Зарегистрироваться в качестве плательщика НПД можно за пару минут, а формирование чека выполняется в несколько нажатий.