кредитная карта как погашать и что погашать

Как погасить кредитную карту

Как погасить кредитную карту

Как мы уже выяснили, оформление карты не является проблемой. Заявку на получение кредитной карты многие банки дают возможность оформить через интернет, колл-центр, не выходя их дома. И если с кредитами пользователю понятно – погашение по графику, условия просты, то с использованием кредитных карт возникает много вопросов, влекущих за собой ошибки и штрафы по договору.

Стандартно пользователь при оформлении кредитной карты интересуется только тем, какой процент с него будут взимать и величину грейс-периода (льготный период).

Однако это не совсем верно, советуем уточнить сразу все моменты:

О грейс-периоде (льготный период)

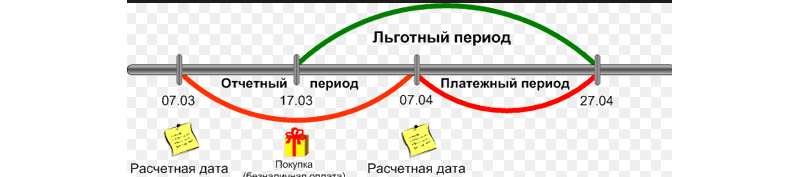

При очевидной простоте задумки и использования, пользователи часто вследствие незнания платят там, где можно бесплатно пользоваться средствами. Грейс-период – срок в днях, в течение которого вы можете использовать деньги банка без взимания комиссий и процентов. Однако банки России могут по разному исчислять срок льготного периода, о чем следует сразу осведомиться – не только длительность, но и способ подсчета, чтобы потом не платить проценты за пользование и за просрочку. В среднем на данный момент банки устанавливают льготный период в 30 дней.

Минимальный платеж по кредиту

Что делать если на погашение кредитной карты денег нет

В жизни ситуации бывают разными, и мы рассмотрим ситуацию, когда денег на погашение кредитной карты нет.

Первое, что стоит сделать – не отказываться от разговора с банком, а лучше лично обратиться с сообщением о том, что погасить долг нет возможности. Не стоит прятаться, не брать трубку телефона, не отвечать на уведомления. Проговорите свою текущую ситуацию, обстоятельства, готовность к погашению кредита при их изменении. Плюсом будет положительная кредитная история до образования просрочки. Следует выплачивать кредит в той сумме, в которой сможете. Также в банк можно обратиться с заявлением на пересмотр условий кредитования. Поверьте, судебных тяжб не хотите не только вы, но и банк. Дальше увеличивать свою задолженность по карте не стоит, если вы уже видите нехватку средств на оплату обязательств.

Как ни банально, старайтесь погашать по кредитной карте хоть немного более положенного платежа. Вы сэкономите на процентах за пользование средствами банка, быстрее сможете рассчитаться с обязательствами. Даже маленькая сумма сверх минимального платежа позволит вам сэкономить.

Помните, банку выгодны долгосрочные кредиты, и сумма минимального платежа, скорее всего, не даст вам закрыть тело основного долга в течение года. На остаток незакрытого платежа необходимо уплачивать проценты. А если вы платите еще и с просрочкой, то вашими деньгами гасится не тело основного долга, а штрафы, проценты, дополнительные комиссии.

Как это ни банально – планируйте ваш бюджет, учитывайте даже мелкие расходы – вы сразу увидите, где можно сэкономить примерно 10% вашего дохода – они тратятся на ненужные мелочи.

Как правильно погасить кредитную карту

Кредитка превратилась в привычный банковский продукт для россиян. Некоторые даже пользуются 2-3 кредитными картами одновременно. Кредитки одобряют быстрее, чем потребительные займы, и они помогают быстрее реализовать планы заемщиков. Но с кредитными картами легко превратиться в бесконечного должника, если не отдавать заемные деньги или пусть все на самотек.

Как правильно погасить кредитную карту, на что обратить внимание при закрытии долгов и как заранее исключить большинство проблем, которые связаны с кредитками, разобрался Бробанк.

Самые выгодные кредитные карты

Кредитки бывают классические и с льготным периодом кредитования. Второй вариант более выгоден для заемщика, так как он пользуется заемными деньгами без процентов. Встречаются карты с разным льготным периодом в 40, 55, 100, 240 и более дней. По стандартным кредиткам такой привилегии нет, проценты за покупки начисляют сразу.

Льготный или грейс-период – это срок, в течение которого держатель карты берет деньги банка бесплатно, если закрывает долг по установленным правилам. Если заемщик успеет погасить задолженность по кредитной карте до окончания отведенного периода, проценты выплачивать не придется. В итоге клиент должен вернуть только ту сумму, которую он фактически занял у банка.

Встречается три вида беспроцентных периодов у кредитных карт:

Главная цель работы банка – получить прибыль с любого продукта, поэтому следует быть внимательным при выборе кредитной карты. Чем длиннее грейс-период, тем больше скрытых комиссий может быть. Например, у карты окажется дорогое ежемесячное обслуживание, комиссия за снятие наличных, перевод денег, подключение к различным услугам или платные смс-оповещения.

Чтобы выгоднее использовать кредитную карту, следите за датой начала и окончания грейс-периода. Покупки совершайте в первой половине льготного срока, а во второй половине погашайте кредит. Если грейс-период длинный, регулярно вносите минимальный платеж. Главное полностью закрыть заем к окончанию льготного периода. В противном случае на всю сумму задолженности банк начислит процентную ставку, и ее придется внести.

Для дополнительной выгоды обратите внимание на кредитные карты с кэшбэком от покупок. Он позволяет держателю карты немного заработать. Если кредитка подключена к программе лояльности, от этого тоже будет определенная польза, но условия, как правило, не такие как при кэшбеке.

Как определить процент по кредитке

Если оформлена карта с грейс-периодом и по ней не выплатить задолженность в течение установленного срока, на всю сумму взятого займа банк начислит проценты. Чтобы понять, какую именно сумму придется переплачивать, уточните, с какого периода начался льготный срок. В условиях договора при оформлении карты должно быть написано, с какого момента начинают отсчитывать грейс-период. Обычно это или дата активации карты, или дата совершения первого платежа.

Проценты начислят за все дни пользования заемными средствами. То есть, если грейс-период длится 55 дней, а деньгами пользовались 57 дней, начислят проценты за 57 дней, а не за 2. Если процентная ставка по карте составляет 20%, а за 57 дней потрачено 30 тысяч рублей, определить размер переплаты можно умножением потраченной суммы на количество дней пользования и на процентную ставку. Полученное произведение следует разделить на количество дней в году.

(30 000 * 20% * 57) / 365 = 936,99 рублей

За пользование заемными деньгами 57 дней потребуется заплатить 936,99 рублей помимо основной суммы долга. Кроме того за просрочку в 2 дня будет добавлен штраф, который указан в договоре. Это может быть процент от размера задолженности или фиксированная сумма.

Все суммы можно уточнить в личном кабинете или по телефону горячей линии. Как правило, за несколько дней до даты погашения на телефон приходит СМС-уведомление с датой и суммой минимального платежа, который надо внести по кредитке.

Главное правило кредитки – платежи в срок

Своевременная выплата очередного платежа по кредитной карте помогает избежать двух последствий:

| Кред. лимит | 150 000 Р |

| Проц. ставка | 0% |

| Без процентов | 3 года |

| Стоимость | От 0 руб. |

| Кэшбек | 3-8% |

| Решение | 2 мин. |

Если заемщик качественно исполняет кредитные обязательства, банк готов улучшить условия обслуживания – снизить процентную ставку, увеличить кредитный лимит. А если будут просрочки, банк проводит обратные действия и может вообще обнулить кредитный лимит. Кроме того, при подаче заявки на ипотеку или крупную сумму займа заявки должников или тех, кто часто допускал просрочки, гораздо чаще отклоняют даже при высокой заработной плате.

Если с финансовой дисциплиной очень плохо, лучше отказаться от кредитки, иначе можно угодить в долговую яму.

Не берите по кредитке больше 30% от доступного лимита

Оптимальная долговая нагрузка – 30% от регулярных доходов. Если даже незначительно превышать этот предел, кредит становится тяжелым финансовым бременем. Клиенту сложнее выполнять взятые на себя обязательства, становятся более вероятны просрочки или погашение меньшей суммы, чем положено по графику.

Если клиент регулярно выбирает весь доступный ему кредитный лимит под ноль, это может насторожить банк, даже если заемщик выполняет обязательства. Чтобы не попасть в список «рискованных» клиентов, лучше сохранять правило 30% от доступного лимита.

Читайте кредитный договор

Обязательное условие для качественного исполнения обязательств – внимательно изучить условия обслуживания. Если клиент не понимает какие-то моменты или ему неясны правила, их следует уточнить заранее. Особого внимания заслуживают процентные ставки, правила погашения и начисление штрафных санкций. В договоре всегда описаны обязанности и ответственность сторон.

Свой экземпляр кредитного договора следует хранить в доступном месте, чтобы всегда была возможность освежить в памяти его условия. Кроме того, наличие подписанного сторонами документа поможет в разрешении спорных ситуаций.

Способы правильного погашения кредита по карте

Способов экономии при использовании кредиток много, но даже соблюдение всех правил не убережет от переплат. Банк не будет работать в ущерб себе. Поэтому обязательно проверяйте по тарифам и условиям договора, какие скрытые комиссии и другие хитрости заложены в продукт для получения банком прибыли.

Но сэкономить собственные средства можно, если грамотно использовать заемные средства и правильно погашать кредит по кредитной карте. Универсального способа для всех карт нет, каждый заемщик сможет выбрать наиболее удобные и выгодные для него варианты экономии.

Платите сумму больше, чем минимальный платеж

Вносите платеж больше минимально установленного. Каждый банк указывает в договоре размер минимального платежа. Обычно он составляет от 3 до 10% от заемной суммы. Если возвращать кредит по такой маленькой сумме, срок погашения растянется до максимально возможного. Итоговая переплата по процентам, окажется самой большой.

При этом у ежемесячного платежа нет ограничений по максимуму. Поэтому лучше вносить суммы, которые в 3 или 5 раз больше минимального платежа. Тогда задолженность по кредитке получится погасить быстрее, а переплата окажется минимальной.

Платите не ежемесячно, а еженедельно

Для быстрого погашения долга по кредитной карте вносите определенную сумму не раз в месяц, а раз в неделю или раз в две недели. Каждый такой платеж уменьшает основную часть долга и процентную часть, а значит, выплатить кредит получится быстрее и с меньшими переплатами. Еженедельно пополняйте баланс карты на небольшую сумму – это проще, чем вносить крупный платеж раз в месяц.

Если по карте доступен грейс-период, такой способ погашения кредитки становится еще более выгодным. При внесении платежей еженедельно, можно успеть выплатить весь долг до окончания действия льготного срока. То есть не придется выплачивать проценты по кредиту тогда, когда льготный срок завершится. Этот вариант лучше всего подходит для карт с льготным периодом от 100 дней и больше.

Например, карта оформлена 10 марта, покупка совершена в тот же день, а беспроцентный период длится 4 месяца. 10 июля завершится грейс-период. Если минимальный платеж составляет 5% от суммы товара в 10 000 рублей, клиент должен внести 3 платежа по 500 рублей – 10 апреля, 10 мая и 10 июня. В итоге он погасит только 1,5 тысячи и 8,5 тысяч рублей еще останется должен банку.

Если клиент не закроет заем до 10 июля, на оставшуюся сумму банк начнет начислять проценты по установленной ставке. Чтобы этого избежать, до 10 июля нужно успеть полностью погасить заложенность – вносить не по 500 рублей, а по 3,5 тысячи. Тогда кредит будет закрыт в льготный период и проценты вообще не придется платить. Но если нарушить правила по внесению минимального платежа в 500 рублей или просрочить дату, банк начнет начислять проценты с первого дня просрочки.

Подключите автопополнение

Настройка автоматического пополнения убережет от неприятных последствий. Клиенты часто забывают или путают дату внесения платежа, особенно если карт несколько. Может случиться и так, что в день выплаты не будет доступа к интернету. Для таких непредвиденных ситуаций настройте автопополнение, и в установленный день с дебетовой карты деньги будут автоматически перечислены на кредитку.

Забыть о внесении платежа по кредитке, достаточно просто. Даже несмотря на то, что за несколько дней до внесения оплаты банк присылает уведомления о приближающемся сроке. На забывчивость может повлиять сложный рабочий график, отпуск, сломанный мобильный телефон, куда не придет уведомление. Можно на пару минут отложить проведение платежа, а потом забыть о нем. Настройка автопополнения в таком случае очень пригодится.

Исключите расходы по карте, пока не выплатите всю задолженность

Одна из наиболее распространенная проблем владельцев кредитных карт, проведение новых покупок, когда еще не погашен долг за предыдущую. Клиенты расходуют банковские средства, не задумываясь, что это заемные деньги. В большинстве случаев на вторую покупку и последующие расходы льготный период не распространяется. По ним банк с первого дня начинает начислять проценты. Клиент попадает в замкнутый круг, ему придется постоянно погашать кредит по карте, так как он расходует заемные средства.

Не используйте кредитную карту до тех пор, пока не выплатите всю сумму долга.

Кредитная кабала накапливается. Банк начисляет проценты на каждую потраченную в долг сумму, кроме того деньги уходят на обслуживание карты, снятие наличных, СМС-сервис. В итоге утрачивается контроль общей суммы долга и размера ежемесячного платежа, потому что сумма задолженности постоянно меняется.

Изучайте выписку по счету

Ежемесячно банк отсылает на почту или в личный кабинет заемщика выписку по банковскому счету. Обязательно изучайте этот отчет. От ошибок никто не застрахован, даже банки. Поэтому если возникли сомнения по поводу какой-либо операции в выписке, это можно будет сразу выяснить.

Регулярная проверка выписки улучшит финансовую дисциплину тех заемщиков, которые привыкли слишком часто тратить кредитные деньги. Изучение отчета движений по счету также поможет в исправлении кредитной истории. Если долги и просрочки превратились в правило, контроль операций по выписке приучит контролировать расходы по кредитке.

Соблюдайте баланс между доходами и тратами по кредитке

Кредитная карта расслабляет некоторых владельцев. Они перестают контролировать баланс между доходами и расходами и постоянно используют кредитку, если на что-то не хватает. Не всегда это оправданные траты. Поэтому таким заемщикам очень важно следить, чтобы покупки не превращались в беспечное транжирство.

Некоторые клиенты пытаются решить возникшую проблему за счет увеличения кредитного лимита, но это еще сильнее затягивает в долги. От большинства товаров и услуг можно отказаться, если осознавать что на них нет своих денег, а заемные все равно придется возвращать из своих. Поэтому так важно знать, сколько доходов и расходов возникает каждый месяц. Иначе кредитная кабала и долговая яма станет неизбежной.

Уменьшайте расходы и увеличивайте доходы

Лучший способ правильно погасить кредитную карту – увеличить регулярный платеж по кредиту. Для этого можно всячески уменьшать прочие траты:

Кроме уменьшения расходов, не забывайте, что нужно увеличивать доходы:

Любыми способами старайтесь увеличить прибыль. Это поможет не только быстрее погасить кредитную карту, но и поможет накопить средства на финансовую подушку безопасности.

Используйте сервисы кэшбэка

Сервисы кэшбека подходят тем, кто помимо кредитной карты использует еще и дебетовую. Если дебетовой карты нет, оформите ее в банке. Однако помните, что лучше выбирать карты с бесплатным обслуживанием.

По дебетовой карте можно получать небольшие деньги, но даже они помогут улучшить положение. Если заработная плата 40 тысяч рублей, а ежемесячные траты около 30 тысяч, то по дебетовой карте можно получить:

В итоге за месяц можно получить по дебетовой карте около 700-1400 рублей. Эту сумму можно переводить на кредитную карту, общая сумма задолженности по кредитке даже при небольшом погашении уже уменьшится.

Рефинансируйте кредитную карту

Можно одномоментно погасить задолженность по кредитной карте, если ее рефинансировать. Это целесообразно сделать, когда условия по ранее оформленной кредитке стали менее выгодными, чем по другой кредитной карте.

Поменяйте одну кредитку на другую, с лучшими условиями. Оставшуюся задолженность в первом банке погасите за счет займа по новой кредитной карте. Не забудьте закрыть саму карту, чтобы на ней не накапливались долги за обслуживание и прочие услуги.

Можно использовать и другой вид рефинансирования. Если открыто несколько кредитов, их можно объединить в один и перевести в другой банк. Так будет удобнее вносить платежи, не будет путаницы, какой платеж, куда и когда нужно вносить.

| Макс. сумма | 1 500 000 Р |

| Ставка | От 5% |

| Срок кредита | До 7 лет |

| Мин. сумма | 100 000 руб. |

| Возраст | 23-70 лет |

| Решение | 1 день |

Резюме

Подводя итоги всем советам, запомните:

Если соблюдать такие правила и повышать сою финансовую грамотность, не возникнет проблем с погашением кредитной карты. Если финансовое положение испортилось, не затягивайте, а обращайтесь в банк и ищите пути выхода из ситуации.

8 правил для владельцев кредитных карт. Как правильно управлять долгами?

Трудно устоять перед множеством соблазнов — тем более в новогодние праздники. Нужную сумму можно легко взять у банка, но возвращать деньги придется уже с процентами. Главное не потерять голову и соблюсти разумный баланс между долгами и доходами.

Правило первое: вовремя вносите платежи

Это самое главное кредитное правило. Не допускайте просрочки платежей по кредитным картам. От этого зависит ваша кредитная история. Хорошая кредитная история гарантирует одобрение крупного кредита, если возникнет такая необходимость. Поэтому пренебрегать этим правилом не стоит. Тем более, что просрочки «бьют и по карману». Ведь банки взимают штрафы за нарушение сроков выплат.

Как правило, по кредитным картам устанавливается срок, в течение которого деньги можно вернуть без уплаты процентов — так называемый «льготный период». Чаще всего это — 50 дней, хотя некоторые банки не взимают проценты и за более длительное владение их деньгами — на протяжении 100 дней. Если вы успеете погасить весь долг в течение «льготного периода», то никакого процента банк взимать не будет. Если же нет возможности выплатить весь долг, то до истечения «льготного периода» внесите хотя бы обязательный платеж. Это поможет избежать штрафных санкций.

«Если у вас постоянно возникают проблемы с погашением задолженности вовремя, лучше отказаться от кредитных карт», — советует директор по образованию некоммерческого агентства InCharge Debt Solutions Карен Карлсон.

Правило второе: никогда не используйте более 30% кредита

Чем меньше соотношение использованных денег к доступному лимиту, тем лучше у вас будет кредитная история. Банки не любят клиентов, которые тратят почти всю предоставленную им кредитную линию. Даже если вы незначительно превышаете 30%-ный порог кредитного лимита, вы рискуете попасть в списки «неудобных» клиентов. Тогда вам могут отказать в получении новой кредитки, и не только в этом банке.

Но главное, вы рискуете попасть в ситуацию, когда придется месяцами выплачивать проценты. Если сумма окажется неподъемной для полного погашения в «льготный период», за ее использование вы заплатите начисленный процент. Если же и в следующем месяце не сумеете погасить долг — процент увеличится. Ваш кредит будет расти, как снежный ком. Влезть в долги намного проще, чем рассчитаться с кредиторами.

Правило третье: вникайте в условия кредитного договора

Прежде чем подписать договор на банковское обслуживание, его следует внимательно изучить. У каждого банка свои условия кредитования — и в них могут быть свои «подводные камни».

Гендиректор Национального фонда финансового образования Брент Нейзер рекомендует тщательно ознакомиться с тем, какие процентные ставки предлагаются банком, и в какие сроки будут списываться проценты. «Необходимо прочитать каждую страницу контракта, включая текст, написанный мелким шрифтом», — настаивает Нейзер. Зачастую именно в этих строчках содержится информация, незнание которой может сыграть с вами злую шутку.

И обязательно храните распечатанный договор с банком, иначе вы не сможете оперативно решить возникшие проблемы.

Правило четвертое: проверяйте отчет по кредитной карте

Во-первых, вы можете обнаружить какие-либо неточности — банки тоже не застрахованы от ошибок. А, во-вторых, проверка отчета дисциплинирует вас в плане будущих расходов. Вам будет легче понять, где можно было сэкономить, и какие траты были ненужными. Регулярная проверка отчета по кредитке — еще одна возможность улучшить свою кредитную историю.

К тому же банки постоянно предоставляют всевозможные бонусы самым дисциплинированным заемщикам.

Правило пятое: тратьте деньги, планируя бюджет

Суть кредитной карты не в повседневном использовании, а только в ситуациях, когда это действительно необходимо.

«Это правило кредитования многие не соблюдают, потому что считают кредитную карту «финансовым спасательным кругом». Между тем, использовать кредитные карты следует только на покупки, которые нельзя оплатить самостоятельно, без кредита», — говорит директор InCharge Debt Solutions Карен Карлсон.

Не затягивайте сами себя в «долговую яму» — планируйте свой бюджет. Неконтролируемые траты ведут к увеличению выплат по процентам.

Правило шестое: планируйте будущие расходы

Относитесь к деньгам на кредитке, как к собственным, а не долговым. Если вы собираетесь занять деньги на крупную покупку или отпуск, значит, нужно сэкономить на чем-то другом.

Тогда вам будет легче уложиться в «льготный период» и не придется платить проценты.

Правило седьмое: соблюдайте баланс между тратами и доходами

Кредитные карты — это не доход, не личные деньги. Мы часто забываем об этом, привыкая ежедневно оплачивать кредиткой мелкие повседневные покупки. Это чревато превышением 30%-го порога кредитного лимита.

Часто банки предлагают увеличить кредитный лимит, но это — не решение проблемы. Ведь более высокий лимит «подстегнет» вас потратить еще больше доступных денег. Поэтому взвесьте все «за» и «против», и убедитесь, что вы осилите погашение долга в «льготный период» в случае увеличения кредитной линии.

Правило восьмое: карт должно быть не слишком много и не слишком мало

Одна карта хороша для кредитной истории. Но если вы пользуетесь ею регулярно, то наличие нескольких карт значительно облегчит управление финансами. Особенно, если у вас кредитки с «льготным периодом» различной длительности. Но помните, что некоторые банки негативно относятся к клиентам, которые пользуются несколькими картами одновременно.

Соблюдение этих восьми правил помогает избежать лишних трат по процентам и использовать деньги на кредитках с максимальной эффективностью и удовольствием.