кредитный рейтинг 821 что это

Персональный кредитный рейтинг: что нужно знать перед оформлением ипотеки

Спрос на ипотечном рынке после карантина постепенно восстанавливается. По данным Росреестра, количество ипотечных сделок в Москве в июне выросло на 255%. Безусловным триггером на рынке ипотечного кредитования стала льготная ставка банков. Почти 40% россиян назвали текущий момент подходящим для покупки жилья.

Помимо первоначального взноса для оформления ипотеки, необходимо знать свой персональный кредитный рейтинг. Его высокие показатели позволяют получить заем на выгодных условиях.

Вместе с представителями кредитных бюро рассказываем, что такое персональный кредитный рейтинг и как он влияет на сумму кредита.

Как формируется личный кредитный рейтинг

С января 2020 года россияне могут бесплатно два раза в год получить кредитную историю и персональный кредитный рейтинг (скоринг). Соответствующие изменения закреплены в поправках к Федеральному закону «О кредитных историях». Согласно данным аналитиков, свыше 60 млн россиян имеют высокий кредитный рейтинг.

Индивидуальный, или персональный кредитный рейтинг (ИКР, или ПКР) — это аналог скоринга, активно используемого банками и микрофинансовыми организациями (МФО) при принятии решения о выдаче кредита. Каждое кредитное бюро использует определенный набор переменных, которые учитываются при расчете данного рейтинга. Такой инструмент позволяет будущему заемщику оценить шансы на получение кредита, в том числе ипотечного.

Сам рейтинг формируется на основе данных кредитной истории заемщика. Он учитывает множество факторов — например, количество открытых и закрытых кредитов, общую долговую нагрузку. Важно, как человек обслуживал или обслуживает кредиты, что это были за займы, на какие суммы и сроки.

«Но самым важным является наличие или отсутствие просрочек. В итоге формируется некий балл. Чем выше этот балл — тем ниже уровень кредитного риска заемщика», — отметил генеральный директор Объединенного кредитного бюро (ОКБ) Артур Александрович.

Исходя из уровня индивидуального кредитного рейтинга, банки принимают решение, выдавать кредит или нет. Для самого заемщика это возможность посмотреть на себя «глазами банка» и оценить свои возможности в получении ипотеки.

«Заемщик не только понимает, насколько качественной является его кредитная история, но и на какие конкретно условия по кредитам банков он может рассчитывать», — пояснил директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков.

Многие банки дают дополнительные бонусы и специальные кредитные предложения для заемщиков с высокими значениями ПКР. Эти предложения можно увидеть сразу после получения своего ПКР.

Как узнать персональный кредитный рейтинг

Персональный кредитный рейтинг можно узнать на официальных сайтах бюро кредитных историй. Эксперты предупреждают, что в последнее время появилось много мошеннических ресурсов, предлагающих услуги от имени БКИ, в том числе кредитные рейтинги. Поэтому перед получением услуги, следует удостовериться в надежности кредитного бюро. Полный список БКИ есть на портале госуслуг.

Например, получить данные по кредитный рейтинг можно на сайте НБКИ в личном кабине заемщика. «Для этого понадобится подтвержденная регистрация на портале государственных услуг — это требование для обеспечения безопасности персональных данных. Сама процедура получения при наличии такой регистрации занимает не больше одной минуты. При этом НБКИ сделала доступ к своему рейтингу бесплатным для любого заемщика неограниченное количество раз», — пояснил Волков из НБКИ.

Шкала индивидуального кредитного рейтинга

Разные эксперты в определении кредитного рейтинга используют свою шкалу оценки. Но в целом логика проста: чем выше значение персонального кредитного рейтинга, тем выше вероятность получить одобрение со стороны банка.

Например, по методике ОКБ, наиболее надежными заемщиками считаются те, чей кредитный рейтинг превышает 961 балл. По оценкам экспертов, в этой категории менее 2% заемщиков допускали длительную просрочку (90 и более дней). Заемщику с низким ИКР банки могут отказать в кредите, со средним ИКР — одобрить, с высоким — скорее всего, одобрят по наиболее привлекательной процентной ставке.

«Хорошим можно считать и индивидуальный кредитный рейтинг в диапазоне 901–960 баллов. Выше среднего считается балл в диапазоне 800–900. Но кредиторы принимают решения о выдаче кредитов самостоятельно и могут одобрить ипотеку и при иных значениях ИКР», — пояснил Артур Александрович из ОКБ.

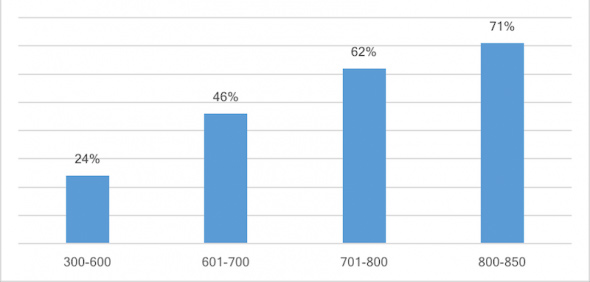

Согласно расчету НБКИ, персональный кредитный рейтинг в диапазоне от 800 до 850 баллов (максимальные значения по их методике) считается наилучшим, а такие заемщики — надежными. «Заявления заемщиков с ПКР от 800 до 850 баллов одобряются в 71% случаев, а заемщиков с количеством баллов до 600 — в 24%», — отметил Алексей Волков из НБКИ.

Однако, по словам эксперта, это не значит, что заемщику с низким кредитным рейтингом откажут в займе. Кредит могут одобрить, но изменить условия — повысить ставку или понизить сумму.

Сумма кредита и ПКР

Персональный кредитный рейтинг также напрямую влияет на сумму кредита: чем выше его значение, тем на большую сумму может рассчитывать заемщик. «Так, если среднее значение ПКР по всем ипотечным кредитам 709 баллов, то для кредитов более 5 млн руб. — 718 баллов, а менее 1 млн руб. — 702 балла», — добавил Алексей Волков.

Поэтому перед тем как оформить ипотеку (речь, как правило, идет о больших суммах), нужно проверить персональный кредитный рейтинг. Узнать его можно, например, на сайте НБКИ. Для этого потребуется регистрация на сайте и авторизация на портале госуслуг. В дальнейшем получать свой ПКР и контролировать его динамику можно непосредственно в своем личном кабинете.

Что такое кредитный рейтинг

Для обычного человека нет никакой разницы между кредитной историей и кредитным рейтингом. Однако эти схожие по сути понятия во многом отличаются.

Что такое кредитный рейтинг и кредитная история

Кредитная история (КИ) хранит все данные, касающиеся ваших займов: где, когда и в каком банке вы брали кредиты, есть ли действующие обязательства и сколько раз за всю жизнь вы обращались в банки и микрофинансовые организации (МФО) за кредитом.

В ней также хранятся сведения о судебных постановлениях и взысканиях (например, алиментов). Формируется специальными бюро (БКИ) — на момент написания статьи в России таковых насчитывалось восемь. Их данные внесены в реестр на сайте Банка России.

БКИ просто хранят ваши данные, а информацию для составления истории предоставляют банки и МФО. БКИ на основании этой информации присваивают каждому кредитный рейтинг, который формируется на базе истории и дает общее представление о заемщике — его надежности, кредитоспособности и обязательности. Он просчитывается в виде баллов: чем их больше, тем надежнее считается клиент и тем выше шанс получить одобрение на кредит.

Если говорить совсем просто, то кредитная история — это список закрытых и действующих кредитов и даты просрочек по платежам, а кредитный рейтинг — это оценка заемщика в целом за все время обращения в банки.

Кредитный рейтинг может повлиять на проценты по кредиту: чем он выше, тем ниже могут быть проценты.

Наконец, в некоторых случаях ваш личный кредитный рейтинг может запросить потенциальный работодатель — для оценки благонадежности и ответственности.

Как формируется рейтинг

Скоринговый балл, формируют БКИ. Система начисления баллов у каждого бюро своя, но в целом они похожи. Эти механизмы не регулируются законом и строятся на нескольких показателях:

Информация по кредитам хранится в разных бюро. Например, у Анны 4 действующих кредита. 2 крупных (на авто и ипотеку) она выплачивает без задержек, а 2 небольших (карта и кредит на покупку смартфона) она постоянно задерживает. Большие кредиты хранятся в бюро А, а мелкие в бюро В. Таким образом бюро А присвоит Анне высокий кредитный рейтинг, а бюро Б низкий.

Что означают баллы рейтинга

У каждого БКИ, как мы писали выше, своя система начисления баллов рейтинга. Суть ее сводится к одному — набрать как можно больше пунктов. Чем меньше баллов рейтинга, тем выше вероятность отказа в получении кредита.

Например, градация баллов может выглядеть так:

Чтобы получить большой кредит ( ипотеку ), нужно иметь хороший кредитный рейтинг выше 700 баллов. Может случиться такое, что при кристально чистой кредитной истории вам посчитали низкий рейтинг. Вероятно, это системная ошибка. Например, банк передал в БКИ неверную информацию, или, что гораздо хуже, на вас оформили кредит мошенники. Возможно, на это влияет хранящаяся в этом бюро КИ с «неудачным» кредитом, он-то и портит всю картину.

Если вы нашли неверную информацию в кредитной истории — срочно свяжитесь с бюро, которое предоставило отчет, и с банком, внесшим неверные сведения. Нужно составить заявление, которое бюро рассмотрит в срок до 30 дней и вынесет решение.

Если вы уверены, что в КИ ошибка, а бюро отказывается ее исправлять, то обращайтесь в суд.

На что влияет кредитный рейтинг

Кредитный рейтинг, если оценивать его объективно, сам по себе практически ни на что влиять не может. Это общая информация и для вас, и для банка. Вы с его помощью оцениваете свои шансы перед тем, как обратиться за крупным кредитом, в том числе ипотечным, а для банка это предварительная рекомендация и общая оценка заемщика. Перед тем, как одобрить кредит, сотрудники банка тщательно проверят уровень вашего дохода, попросят залог и много чего еще. Основной инструмент в этом случае — история. И чем она «чище», тем лучше для вас.

Кстати, кредитную историю всегда можно улучшить — было бы желание.

Хороший кредитный рейтинг поможет заемщику получить кредит: высокий балл имеет больший процент одобрения кредитов, в том числе и больших. Однако это не означает, что заемщик с низким уровнем непременно получит категорический отказ от банка. Кредит могут одобрить, но на менее выгодных условиях и с повышенной процентной ставкой. Кредитная история и рейтинг меняются после каждой операции с вашими кредитами. Информация о просрочке или пополнении в течение пяти дней передается от банка в БКИ и появляется в вашем профиле в течение суток.

Персональный кредитный рейтинг может косвенно повлиять на сумму кредита. Если речь идет об ипотеке, то в ваших же интересах показать наивысший балл в рейтинге: чем он выше, тем больше сумма будущего кредита.

Но рейтинг имеет рекомендательный характер, а решающий фактор — это кредитная история, и последнее слово всегда остается за банком, а не за БКИ.

Как узнать кредитный рейтинг

вам предоставят только список БКИ, где хранятся ваши данные, а саму кредитную историю здесь получить невозможно.

Дальше необходимо обратиться в нужное бюро с запросом. Сделать это можно несколькими способами:

По закону получить свою кредитную историю можно бесплатно дважды в год в каждом бюро, причем один раз — на бумаге. Делая выписку по КИ, многие бюро автоматически создают рейтинг. Если эта услуга не предусмотрена, нужно сделать отдельный запрос. Опять же, по закону бесплатно сделать это можно дважды в год.

На сайте НБКИ получить его можно бесплатно:

Для этого понадобится подтвержденная регистрация на портале государственных услуг — это требование для обеспечения безопасности персональных данных. Сама процедура получения при наличии такой регистрации занимает не больше одной минуты. При этом НБКИ сделала доступ к своему рейтингу бесплатным для любого заемщика неограниченное количество раз,

— рассказал директор по маркетингу бюро Алексей Волков.

Некоторые бюро предлагают составлять кредитный рейтинг неограниченное количество раз за символическую плату от 40 до 100 рублей.

Как повысить кредитный рейтинг

Кредитный рейтинг повышается следом за улучшением истории. Есть работающие способы, и все они сходятся в том, что нужно грамотно и вовремя оплачивать кредитные обязательства.

Рефинансируйте несколько кредитов в один: это снизит кредитную нагрузку, упростит условия по договору и поможет держать оплаты под контролем.

Используйте кредитную карту со льготным периодом. Расходуйте лимит небольшими суммами на четверть или чуть больше и возвращайте деньги вовремя. Отсутствие просрочек поможет повысить рейтинг.

— заявил директор по маркетингу НБКИ Алексей Волков.

Низкий рейтинг — это не приговор и не пожизненный отказ в займах, а рекомендация для банков. Кредит могут одобрить при соблюдении ряда условий. Например, если предоставить залог или справку о доходах. Помните, что, постепенно улучшая кредитную историю, вы сможете повысить и рейтинг.

Выберите цель, на которую вам нужны деньги, оцените свои финансовые силы и подберите кредит на выгодных условиях. Своевременная оплата по обязательствам поможет улучшить кредитную историю и рейтинг.

А удобный калькулятор от Совкомбанка поможет сделать правильный выбор: определитесь с видом кредита, суммой и сроком, а программа покажет сумму ежемесячного платежа.

Совкомбанк предлагает готовое решение по улучшению кредитной истории. Это трехэтапная программа «Кредитный доктор» — вы берете деньги под небольшой процент, вовремя возвращаете, пользуетесь выгодами карты Халва и восстанавливаете КИ.

Что значат цифры в рейтингах бюро кредитных историй?

Рейтинги у каждого бюро свои. Но говорят они, примерно, об одном и том же.

Кредитный рейтинг – определяет кредитоспособность заёмщика на основе данных текущей и прошлой кредитной истории, в т.ч. на основе социально-демографических данных.

Максимально допустимый балл в этом бюро 850, а минимальный 250. Средний балл для получения потребительского кредита варьируется от 600-650.

В том числе, в этом отчете, Вы увидите факторы, которые определяют этот бал и могут на него давлеть.

· 690 – 850 баллов – Это отличная оценка кредитной истории. Если Вы имеет такой балл – вы сами можете выбирать банк (в теории, ибо практика, порой, далека от неё). К тому же, Вы можете попривередничать.

· 650 – 690 баллов – Стандартный балл, условия общие.

· 600 – 650 баллов – Удовлетворительная оценка кредитной истории. Кредит возможен, но условия будет диктовать банк. Возможно снижение запрашиваемой одобренной суммы и повышенный процент по кредиту.

· 500 – 600 баллов – Оценка ниже среднего. Доступен только кредит по завышенной ставке, и определенной категории (товарный, обеспеченный) и только на небольшой срок. Высокая вероятность отказа.

· 300 – 500 баллов – Очень плохая оценка кредитной истории. В банках будет отказ с высокой долей вероятности, доступны только микрозаймы в МФО, ломбардах и т.д.

Старейшее кредитное бюро. Основано в 1899 в США. Общая база этого бюро включает базу из 19 стран!! Эквифакс является Ассоциации региональных банков России (АСРОС), а также Российской ассоциации электронных коммуникаций (РАЭК).

Максимальный бал в этом бюро 999, а минимальный 1.

Входит в тройку крупнейших бюро. Рейтинг бюро своеобразен и отличается от предыдущих бюро. Если выше названные бюро ограничивались баллами, то ОКБ присваивает : код скоринга, количество баллов, рисковый индикатор и индикатор достоверности.

Скоринг (кредитный рейтинг) в ОКБ считается на анализе данных о кредитах и займах, самый большой балл бюро «5», а минимальный «1». Ниже указаны причиный влияющий на кредитный бал:

· Показатели исторической просрочки

· Показатели недавней или текущей просрочки

· Характеристики объема и динамики кредитной нагрузки

· Особенности кредитного поведения

· Характер и динамика запросов в кредитное бюро

· Платежная дисциплина в первые месяцы обслуживания долга

Каждый из этих факторов говорит о заемщике:

Рисковый индикатор

Число от 1 до 5, определяющее степень благонадежности заемщика по его социальным-демографическим составляющим: пол, возраст, регион проживания, профессия, образование, семейоное положение.

· рисковый индикатор 1 – самая низкая надежность заемщика (отдаленные регионы, возраст до 21 или свыше 70 лет, отсутствие образования)

· рисковый индикатор 2 – низкая надежность заемщика (неблагоприятные регионы, возраст до 25 или свыше 65 лет, отсутствие средне-специального образования)

· рисковый индикатор 3 – средняя надежность заемщика (среднестатистические показатели возраста, образования, любой регион)

· рисковый индикатор 4 – хорошая степень надежности заемщика (возраста около 30-40 лет, профессиональное или высшее образования, благополучный регион, наличие брака (семьи))

· рисковый индикатор 5 – высокая степень надежности заемщика (средний возраст, высокий доход, федеральные округа, одно и более высших образования, наличие брака (семьи, детей)

Индикатор достоверности

Код скоринга

Иногда в отчете ОКБ можно встретить надпись код скоринга 7. Мы постарались разобраться в этом и нашли следующую информацию

Количество баллов

· количество баллов выше 961 – отличная кредитная история, не было просрочек, было много кредитов (одобрение всех видов кредитов).

· количество баллов от 801 до 960 – хорошая кредитная история (хорошая одобряемость кредитов и займов).

· количество баллов ниже от 721 до 800 – средняя оценка кредитная история (в крупных кредитах будет отказ, займ получить возможно).

· количество баллов ниже от 641 до 720 – плохая кредитная история (в кредитах будет отказ, возможность получить займ в МФО, ломбарде).

· количество баллов ниже 560 – очень плохая кредитная история, безнадежный долг, банкротство (во всех кредитах и займах будет отказ).

Новости МФО

Какой кредитный рейтинг считается хорошим?

Персональный кредитный рейтинг человека представляет собой оценку благонадежности заемщика банком, сделанную на основании кредитной истории. При его расчете учитывается прошлая и фактическая финансовая история, т.е. данные о выданных ранее кредитах, задолженности, просрочках, отказах в выдаче займов, частоте запросов МФО и банков в БКИ и т.д. Чем выше этот показатель, тем лучше. К примеру, кредитный рейтинг 900 баллов значит, что заемщик считается благонадежным и платежеспособным.

Кредитный рейтинг: какой хороший, а какой — плохой

Индивидуальный кредитный рейтинг имеет конкретное цифровое значение, находящееся в диапазоне от 1 до 1000. Условно рейтинговая шкала в баллах разделяется на несколько частей.

Значение, которое находится в диапазоне от 800 до 1000, считается самым лучшим. Клиентам с такими параметрами охотнее всего предоставляют займы и кредиты. При положительной оценке финансовой истории человеку становится доступно кредитование в любом банке или МФО. Заемщик может самостоятельно решить, где и на каких условиях оформлять кредит. Также для него могут быть сформированы персональные предложения банков по займам с меньшими процентами.

При этом тем, кто имеет показатель 300 и ниже, кредиты выдаются неохотно. Считается, что такие заемщики изначально неплатежеспособны и финансово нестабильны. Кредитный рейтинг 300 баллов значит, что человек:

Перед выдачей ссуды банк проверяет финансовую историю физлица и только после этого делает вывод о возможности его кредитования.

Индикатор риска и другие составляющие платежеспособности физического лица

Баллы кредитного рейтинга начисляются на основании анализа скорингового показателя, рисковых индикаторов и достоверности. При этом основной составляющей считается именно индикатор риска. Он имеет значение от 1 до 5:

Максимальный балл кредитного рейтинга можно получить только в том случае, если заемщик имеет индикатор риска, равный 5.

Что такое кредитный рейтинг и поможет ли он вам получить кредит

Кредитный рейтинг — это оценка кредитной истории субъекта, выраженная в баллах. Субъектом может выступать компания, организация или даже государство. Мы поговорим о кредитном рейтинге физических лиц и его влиянии на возможность получения кредита.

Что такое кредитный рейтинг

В основу легла технология банковского скоринга — оценки платежеспособности потенциального заемщика с учетом его кредитной истории и финансовых характеристик: дохода, наличия имущества, состава семьи. БКИ ввели свою систему, чтобы каждый мог узнать свою кредитоспособность и шансы на получение кредита до обращения в банк.

Где посмотреть свой рейтинг?

По закону «О кредитных историях», банки и иные источники данных о финансовых событиях должны передавать сведения в БКИ. Порядок выбора БКИ не оговорен, и каждый банк может сообщить данные о вас в любое бюро по своему усмотрению. Найти сведения о своем кредитном рейтинге можно в том бюро, где хранятся данные о вас: запрос формируется на сайте организации.

Чтобы не опрашивать все бюро, воспользуйтесь сервисом Госуслуги (2) для получения сведений о месте хранения ваших данных. Авторизуйтесь на портале, заполните заявление и получите список бюро в срок от получаса. Далее вы сможете перейти по ссылке на сайт нужного бюро, зарегистрироваться там, используя учетную запись Госуслуг или простую регистрацию по электронной почте, и получить доступ к вашим данным, включая кредитный рейтинг.

Кроме этого, узнать вес своего кредитного потенциала можно в банке, где вы обслуживаетесь. Райффайзенбанк подключил эту опцию в мобильном приложении и на сайте, любой клиент банка может получить оценку рейтинга за одну минуту.

Как расшифровать оценку

По состоянию на сентябрь 2021 года в Реестре ЦККИ (3) находится 8 бюро. У каждого из них своя система оценки кредитного рейтинга физических лиц и разная шкала. Более того, максимальное количество баллов разнится не только у разных БКИ, но и у агрегаторов вроде Сравни.ру, а также банков. Например, у максимальное количество баллов равно 1250, у 850, на Сравни.ру высший балл 1000, а в 900.

Понять, что значит рейтинг бюро кредитных историй, можно по цвету сегмента, в котором находится ваша оценка. Хорошему рейтингу соответствуют «разрешающие» цвета желтый и зеленый, если ваша оценка в этой зоне решение по вашей заявке на кредит может быть положительным. Выводы о кредитном рейтинге от БКИ, где вы получили оценку, могут быть представлены на шкале результатов.

Чем ближе к максимальному ваш балл — тем лучше. Опираясь на результаты скоринга в разных БКИ можно сказать, что благоприятным считается значение, составляющее 60% и более от максимального балла.

Скоро правила предоставления сведений о кредитном рейтинге физлиц изменятся: на основании проекта указания «О требованиях к методике вычисления бюро кредитных историй…» (4) с 1 января 2022 года будет введена единая шкала скоринга от 1 до 999 баллов для всех БКИ, а число бесплатных проверок ПКР будет ограничено до двух в год. Банков новые правила не касаются.

После принятия единой шкалы пользователям будет проще соотнести значения, полученные в разных кредитных бюро. Дело в том, что информация может храниться в нескольких организациях сразу, и при разном максимальном балле сопоставить значения получается не всегда. Это важно, когда значения пограничные, а в разных бюро — разные данные. Например, в одном есть данные и о вашей кредитной карте, и об ипотеке, а в другом — только об ипотеке. Чтобы оценить качество кредитной истории максимально точно, надо сопоставить ПКР из обоих бюро.

Как ПРК поможет получить кредит?

Гарантий одобрения ипотеки положительный кредитный рейтинг не дает: каждый банк имеет собственную систему скоринга и учитывает разные факторы при рассмотрении заявок. Но поскольку ПКР связан с кредитной историей и является ее динамическим отражением, с его помощью каждый гражданин может улучшить шансы на получение кредита.

Как исправить свой кредитный рейтинг заемщика?

Рейтинг отражает все изменения в кредитной истории. Как только вы гасите часть долга или берете новый кредит, история меняется, и оценка рейтинга может стать другой. Чтобы улучшить свой ПКР необходимо добавить положительные записи в вашу историю. Проще всего это сделать через исполнение новых обязательств:

использование кредитной карты и ее своевременное погашение