кредитный спред что это

Кредитный спред

Покупая долговые ценные бумаги, инвестор неизбежно сталкивается с кредитным риском состоящим в том, что эмитент не выполнит свои обязательства по ним (не выплатит проценты или вовсе не вернёт деньги по причине дефолта). Этот риск может быть относительно невелик, но всё же он всегда существует.

Что такое кредитный спред — простыми словами

Как известно, риск в инвестировании очень сильно коррелирует с той доходностью, которую в итоге можно получить. То есть, другими словами, принимая на себя дополнительные риски, инвестор вправе рассчитывать на соответствующую денежную компенсацию.

Кредитный спред как раз и является той самой мерой, которая определяет компенсацию получаемую инвестором за принятие на себя кредитного риска по долговым ценным бумагам.

Для определения всякой меры нужна точка отсчёта, так и в данном случае, чтобы определить степень возникающего кредитного риска необходимо оттолкнуться от некоего нулевого значения.

В случае с облигациями, за такое нулевое значение принято считать доходность по государственным облигациям США (Treasuries). Они считаются настолько надёжными, что вероятность дефолта по ним сводится практически к нулю. Ну а если говорить в контексте конкретной страны, то за нулевое значение принимается доходность по национальным государственным облигациям (в России это ОФЗ).

Кредитный спред не является величиной постоянной, он может меняться в зависимости от складывающейся ситуации на рынке. Он сильно зависит от текущего кредитного рейтинга облигаций: при его изменении в худшую сторону возрастает кредитный риск, а соответственно растёт и величина КС.

Определение значения кредитного спреда с помощью кривой бескупонной доходности

Для того чтобы определить значение кредитного спреда по корпоративным облигациям необходимо вычесть из их процентной доходности те проценты которые предлагаются по ОФЗ с соответствующей величиной дюрации.

С этой целью удобно пользоваться кривой бескупонной доходности ОФЗ (её можно найти на сайте Московской биржи: https://www.moex.com/ru/marketdata/indices/state/g-curve/ ):

Представленный по вышеуказанному адресу график — интерактивен. Перемещая по нему курсор можно определить значение процентной ставки по ОФЗ при соответствующей величине дюрации.

На рисунке выше, для примера, отображается процентная ставка по ОФЗ с величиной дюрации равной 7.

Допустим вам необходимо определить величину кредитного спреда для определённых корпоративных облигаций. Для этого находим на кривой бескупонной доходности точку соответствующую дюрации этих облигаций и смотрим на величину процентов по ОФЗ. Далее из процентов по корпоративным облигациям вычитаем проценты по ОФЗ и получаем искомое значение кредитного спреда.

Например по облигация с дюрацией равной 7 и процентной ставкой в размере 8% величина КС составит: 8% — 6,35% = 1,65% (см. рисунок выше).

Практическое применение (для покупки недооценённых облигаций)

КС часто используется на практике для выбора облигаций. Для этого сначала вычисляется среднее значение КС для выборки облигаций с одним и тем же значением кредитного рейтинга.

Далее в состав портфеля отбираются только те бумаги, значение кредитного спреда для которых существенно выше среднего. При этом желательно выяснить причину такого расхождения. Хотя речь и идёт о бумагах с одним и тем же уровнем кредитного рейтинга, нужно обязательно «копнуть поглубже». Ведь тот же самый рейтинг не обновляется ежедневно и, следовательно, не учитывает ситуацию, что называется, в реальном времени.

Если выяснится, что серьёзных причин для подобного рода отклонения нет, то анализируемые облигации включаются в состав портфеля. Суть метода состоит в том, что при относительно одинаковом уровне риска (рейтинг одинаковый) отбираются облигации приносящие максимально возможный доход.

Например, среднее значение КС для облигаций с кредитным рейтингом А составляет 1,2%. При этом для покупки рассматриваются бумаги значение КС для которых составляет:

В данном случае наибольшее отклонение от среднего значения наблюдается в варианте Г (1,7% — 1,2% = 0,5%). Если подробный анализ состояния эмитента не выявит никаких поводов для беспокойства, вариант Г можно смело рекомендовать к покупке.

Другие разновидности кредитного спреда

Выше мы рассмотрели пример номинального кредитного спреда или как ещё его называют — G-спреда. Иногда можно встретить такое понятие как T-спред, но это, по сути, абсолютно то же самое, за исключением того, что за нулевое значение в данном случае принимается доходность не по ОФЗ, а по американским гособлигациям (Treasuries).

Кроме этого существуют такие разновидности КС как:

Облигации: оценка рисков и примеры использования. Ликбез для гика, ч.3

Продолжаем распутывать клубок с облигациями. После детального рассказа про этот инструмент, включая историю его появления и «стрижку купонов», самое время поговорить про риски дефолта, процентные риски, риски реинвестирования и ликвидности, а также привести ряд примеров их использования.

В основе этого поста – две мои лекции из курса Finmath for Fintech, записи которых можно найти тут: «Облигации. Риски и кредитный спред» и «Использование облигаций».

#6. Риски, связанные с инвестициями в облигации. Кредитный спред

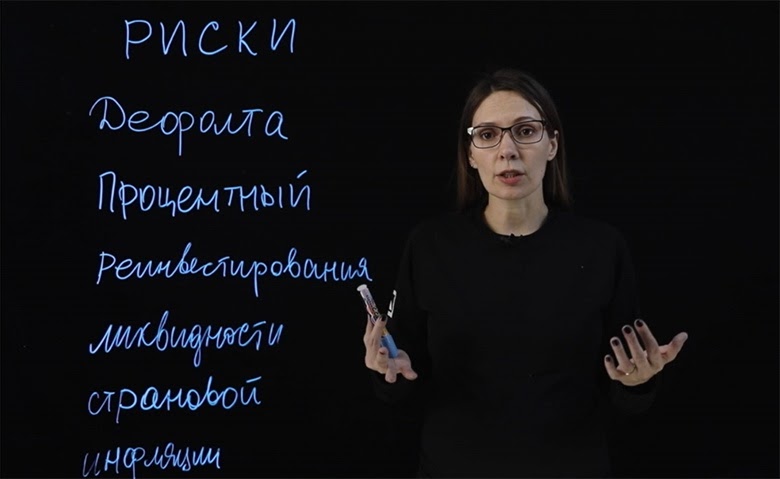

Облигации, как и любой финансовый инструмент, подвержены различным рискам:

Таковы риски, связанные с инвестициями в облигации. Основные – это процентный и риск дефолта.

Оценка риска дефолта

Для удобства участников рынка кредитные агентства оценивают кредитные качества облигаций и присваивают каждому эмитенту так называемый кредитный рейтинг. Основными агентствами, выпускающими кредитные рейтинги, являются Standard & Poor’s и Moody’s. На российском рынке кредитный рейтинг облигациям присваивает АКРА («Аналитическое Кредитное Рейтинговое Агентство») — российское рейтинговое агентство). Ниже в таблице показано, как выглядят эти рейтинги.

Вы можете видеть, что рейтинг ААА (triple A rating) – это облигации наивысшего качества. Их эмитенты имеют минимальную вероятность дефолта. Как правило, это казначейские облигации США, а также облигации крупных компаний, таких как Coca-Cola.

Далее следуют рейтинги АА (double A), A и BBB(triple B). Эта четверка кредитных рейтингов называется рейтингами «инвестиционного» уровня. Облигации с рейтингом ниже инвестиционного называются спекулятивными облигациями, а рейтинги, рейтингами «спекулятивного» уровня. Как правило, купонный доход по спекулятивным облигациям намного выше, но и вероятность дефолта также велика. Таким образом, чем выше доходность по облигациям, тем выше вероятность потерь из-за дефолта контрагента.

Интересно, что инвестиционный рейтинг России ниже, чем у Кока-Колы. Внутри страны ни одна из компаний, выпускающих облигации, не может иметь инвестиционный рейтинг выше, чем сама страна. Если страна, например, имеет рейтинг BBB, то все облигации, выпущенные эмитентами этой страны, могут быть не выше, чем уровень BBB.

Кредитный спред

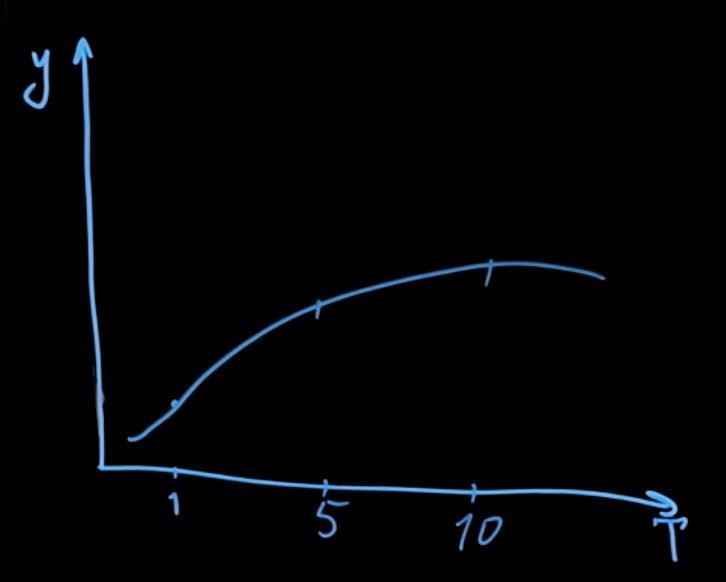

Давайте рассмотрим такое понятие как кредитный спред и какую полезную информацию он может нам дать. Пример: предположим, у нас имеется казначейская облигация США самого высокого инвестиционного рейтинга AAA. В зависимости от времени до погашения доходность этой облигации меняется каким-то образом, например, так как показано на рисунке.

И у нас есть еще корпоративная облигация, которая обладает более низким кредитным рейтингом, например, BBB. Доходность по этой облигации будет выше, чем по казначейской облигации, потому что риск, связанный с инвестицией в эту облигацию, выше. Разница между доходностями этих облигаций называется кредитным спредом.

Кредитный спред дает нам информацию о том, насколько инвестиция в облигацию другого эмитента является более рискованной по сравнению с каким-то бенчмарком, например AAA. При изменении рыночных условий кредитный спред может изменяться. Используя кредитный спред, мы можем напрямую оценивать мнение рынка про рост вероятности дефолта относительно кредитного качества того или иного эмитента.

Если кредитный спред сужается, это говорит о том, что рынок считает, что эмитент становится более надежным. Если же кредитный спред расширяется, это говорит о том, что рынок теряет доверие к кредитному качеству данного эмитента.

Кредитные рейтинги, выдаваемые рейтинговыми агентствами, не всегда совпадают с мнением рынка. Причина в том, что рейтинговые агентства выставляют свои рейтинги на достаточно длительные промежутки времени и не производят регулярную переоценку кредитных рейтингов. В то же время рынок на основании поступающей информации делает эту переоценку фактически ежесекундно. Таким образом, изменение кредитного спреда может служить сигналом для держателей облигации относительно изменения кредитного качества эмитента.

#7. Использование облигаций

Как же на самом деле используются облигации? Как инвесторы, мы можем купить их и получать купонный доход, либо пытаться играть на цене облигаций, покупая их дешевле и продавая дороже. Но это вершина айсберга.

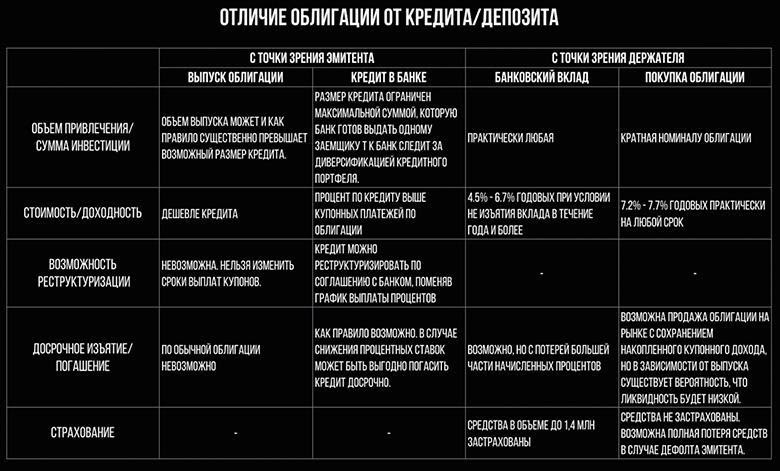

На стороне эмитента

Рассмотрим ситуацию с точки зрения эмитента облигации. Какая-то компания берет и привлекает долг, выпуская облигацию для того, чтобы дальше как-то развивать свой бизнес. Казалось бы – зачем? Ведь компания может пойти в банк и взять кредит. Так почему же она этого не делает?

Дело в том, что процентная ставка по кредиту для эмитента может оказаться выше, чем купон, который он обязан будет выплачивать по облигации. Это является одной из причин, по которой компании предпочитают выпустить облигации, а не брать кредит в банке.

Еще одна важная деталь – объем рынка облигаций. Только представьте себе – мировой объем рынка облигаций больше 82 триллионов долларов. Это больше, чем размер мирового ВВП (78 триллионов долларов). И на таком огромном рынке компании имеют возможность занимать очень большие деньги. Скорее всего, эмитенту просто не дали бы кредитов очень большого размера, но при этом он может получить такие средства на рынке облигаций, выпустив ценные бумаги.

Облигации от кредитов отличает более низкая стоимость по процентным платежам для эмитента, возможность взять заем на большую сумму, то есть выпустить транш-облигаций на сумму, большую, чем возможный кредит.

Минус использования облигаций – это то, что в случае проблем с платежами по кредиту, его можно реструктуризировать, то есть прийти в банк, договориться о специальных условиях, произвести отсрочки платежей. А реструктуризировать платежи по облигациям невозможно.

Выпуская ценные бумаги, эмитент несет обязательство перед теми, кто их приобретает. Также в общем случае невозможно досрочное погашение купонных выплат по облигациям. Если кредит в банке часто можно погасить досрочно, то стандартную облигацию досрочно гасить нельзя. Чтобы облигацию погасить досрочно, должен быть выпущен более сложный продукт – не просто облигация, а облигация со встроенной опциональной возможностью досрочного погашения. Фактически это уже будет другой продукт, который будет стоить других денег и для эмитента, и для покупателя этой облигации.

На стороне покупателя

Рассмотрим ситуацию со стороны покупателя облигации. У него тоже существует выбор – он может положить деньги на депозит, либо купить облигацию. Какие плюсы и минусы существуют здесь? К плюсам можно отнести то, что мы можем найти облигации с более высокими процентными ставками.

Но из плюсов вытекают и минусы. Облигации с более высокими процентными ставками, как правило, это облигации рискованные. И, к сожалению, средства, вложенные в облигации, в отличие от депозита, никак не застрахованы. Поэтому инвестируя средства и делая выбор между депозитом и облигацией, нужно взвешивать риски и возможные последствия.

Для тех, кто инвестирует в облигации, плюсом является возможность продажи облигации в любой момент, в то время как не любой депозит можно закрыть без потери процентов. По облигациям мы вполне можем получать какое-то время купонный доход, а затем просто продать ее на рынке. Также является плюсом возможность получения более высокой процентной ставки, чем по депозиту. Однако средства, вложенные в облигации, не застрахованы, в отличие от средств на депозите. Так что, если мы вложились в какие-то высокодоходные рискованные облигации, и эмитент обанкротился, то вернуть средства будет крайне затруднительно, часто невозможно.

Пример с пенсионными фондами

Теперь давайте поговорим о том, каким образом крупные пенсионные фонды используют облигации для того, чтобы управлять средствами своих вкладчиков. Как они это делают и зачем? Представьте себе, что у пенсионного фонда есть какой-то график платежей, они приблизительно знают, сколько людей выйдет на пенсию в следующие пять, десять и далее лет. Допустим, они знают, что через пять лет сумма выплат составит некоторую сумму n. На следующий год у них ожидается прирост, затем по какой-то причине падение и так далее. Используя бескупонные облигации, пенсионный фонд может очень хорошо и гибко управлять средствами, которые будут ему поступать.

То есть сейчас, в исходном моменте времени, на деньги, поступающие в пенсионный фонд, он может покупать такие облигации и рассчитывать потоки денежных средств таким образом, чтобы выплаты по этим облигациям через пять лет были примерно равны обязательствам пенсионного фонда. То же самое имеет место через шесть, семь и так далее лет. Перераспределяя денежные потоки, получая деньги сейчас и вкладывая их в облигации, а также получая выплаты по облигациям в будущем, пенсионный фонд гибко управляет средствами на своем балансе. Он всегда имеет необходимую сумму для того чтобы сделать выплаты выходящим на пенсию людям, при этом зарабатывая процентный доход от денег, которые инвестированы в ценные бумаги.

Пример с инвестиционными компаниями

Еще одним примером практического использования облигаций являются различные торговые стратегии, которые используют финансовые организации для извлечения прибыли. Рассмотрим одну из таких стратегий на примере Long-Term Capital Management (LTCM). LTCM был крупным американским фондом, который был основан несколькими нобелевскими лауреатами. Компания была супер-успешная, и в лучшие годы их прибыль составляла более 40% годовых за вычетом комиссий.

Одной из стратегий компании была покупка высокодоходных корпоративных облигаций и продажа казначейских облигаций США с меньшей доходностью. Например, фонд покупал облигации с доходностью 10% и продавал облигации с доходностью 7% (срок действия облигаций был примерно одинаковый). Если корпоративный эмитент не становился банкротом, то на этой стратегии фонд получал 3% прибыли.

Отмечу, что эта не безрисковая прибыль. Данная стратегия является арбитражной, и риск здесь присутствует, потому что продажа высококачественных облигаций казначейства США и покупка облигаций с более низким кредитным качеством подразумевает некий риск. Продавая облигации, фонд осуществлял короткую продажу. Бумаги он не покупал и потом продавал, а занимал и продавал. То есть имел обязательство потом эти бумаги вернуть. Как правило фонд осуществлял покупку бумаг позднее, и возврат тому, у кого он их занял.

Дефолты и банкротства

Все было хорошо, пока в 1998 году не случился кризис в России и на азиатских рынках. Кризис взбудоражил рынки, особенно сложной была ситуация в РФ, когда впервые в истории государство объявило дефолт по собственным облигациям.

Всегда считалось, что государство может расплатиться по своим обязательствам, просто дополнительно напечатав нужное количество своей валюты. Однако Россия этого не сделала. После дефолта России на финансовых рынках произошло «бегство в качество». И без того дорогие и качественные облигации казначейства США выросли в цене, в то время как более дешевые и рискованные облигации корпоративных эмитентов в цене упали. Кроме этого, на них упал спрос, снизилась ликвидность.

До того, как произошел шок, LTCM зарабатывал на рынке на разнице в кредитном спреде, а после волнений на рынке разница уже не компенсировалась стоимостью дорогих облигаций казначейства США. Вся прибыль, заложенная в структуру этой сделки, сразу же исчезла. Для того чтобы исполнить свои обязательства по short-продаже казначейских облигаций, компании пришлось платить гораздо большие комиссии, чем были заложены в структуре сделки. Корпоративные же облигации, которые им приносили прибыль, уже были никому не нужны.

Компания стала стремительно терять прибыль. Убытки ежеквартально росли все больше и больше. В течение нескольких лет компания LTCM была признана банкротом и прекратила свое существование. Отмечу, что это не единственная стратегия, на которой фонд потерял средства. Как видите, финансовые рынки несут в себе не только возможность вложения средств и получения стабильного дохода. При неаккуратных предположениях и шоковых изменениях на рынке инвестиции могут закончиться неудачей даже для нобелевских лауреатов.

Сколько стоит риск? Кредитные спреды по облигациям

Ключевой характеристикой облигации, которая определяет ее доходность и привлекательность для инвестиций в целом, является степень кредитного риска. Чем выше вероятность дефолта, тем выше этот риск, и тем выше должна быть доходность.

Дефолт — неспособность заемщика своевременно выплатить проценты или тело долга по своим обязательствам. В результате кредитор полностью или частично теряет свои средства, ссуженные заемщику.

Самыми надежными в мире считаются государственные облигации США, так называемые Treasuries. Условно их принято считать безрисковыми, то есть вероятность дефолта по ним настолько мала, что ее можно принять за ноль.

Доходность безрисковых бумаг считается базовой для расчета доходностей остальных облигаций. У инвестора всегда есть выбор: разместить средства в безрисковые Treasuries или купить более рискованные бумаги. Соответственно, чем выше риск вложений, тем более высокую доходность инвесторы будут требовать от эмитента облигации.

Разница между доходностью корпоративной облигации и доходностью безрисковой бумаги с соответствующей дюрацией называется кредитным спредом. Чем выше кредитный спред, тем выше риск дефолта по конкретной облигации. И наоборот, чем ниже спред, тем более надежной она считается.

Кредитный спред корпоративных облигаций часто рассчитывают не по отношению к Treasuries, а по отношению к государственным облигациям той страны, где компания работает и в валюте которой привлекает заимствования. Для российских рублевых корпоративных бондов это кривая доходности ОФЗ. Таким образом из структуры кредитного спреда исключается премия за страновой риск, который един для всех корпоративных бондов внутри одной страны.

Расчет и применение кредитного спреда

Нет четкой формулы, по которой можно было бы рассчитать кредитный спред исходя из финансового состояния компании. Инвесторы используют разные подходы при расчете справедливого уровня спреда, учитывая рыночные, валютные, инфляционные, отраслевые, политические, финансовые и другие риски. В том числе принимается во внимание уровень ликвидности. Чем менее ликвидна облигация, тем выше спред. В общем виде структуру доходности облигации можно описать следующей формулой:

Доходность = безрисковая ставка + премия за страновой риск + премия за риск дефолта + премия за риск ликвидности.

На практике довольно часто справедливость кредитного спреда конкретной облигации оценивается по сравнительному принципу. Формируется выборка облигаций с одним кредитным рейтингом, оценивается среднее значение спреда по выборке и сравнивается со спредом анализируемой бумаги. Если спред бумаги существенно выше среднего, то необходимо выяснить причину такого расхождения. Если адекватной причины нет, или по мнению специалиста она не столь критична, а риск переоценен, то тогда бумага считается недооцененной и может быть добавлена в портфель.

Виды кредитных спредов

В зависимости от методологии и цели расчета выделяют несколько разновидностей кредитных спредов. Простейшим является номинальный кредитный спред. Самым простым способом его расчета («на коленке») является подбор близкой по дюрации государственной бумаги и сравнение с ее доходностью.

Пример: мы хотим определить номинальный спред облигации Калаш БП1 с дюрацией 410 дней и доходностью 8,74% годовых. Ближайший к нему по дюрации выпуск ОФЗ 26214 имеет доходность 7,77%. G-спред будет равен 8,74-7,77= 0,97% или 97 базисных пунктов.

Недостатком этого метода является низкая точность из-за различия в дюрации между рассматриваемой облигацией и выбранным бенчмарком. В данном случае расхождение не слишком большое, но довольно часто подобрать сопоставимую ОФЗ оказывается непростой задачей.

Тем не менее в таком виде частный инвестор может применить для оценки исторического диапазона колебаний спреда по отношению к одному и тому же сопоставимому выпуску ОФЗ. На основании этой информации можно сформировать мнение о локальной переоценке или недооценке выпуска из-за кратковременных рыночных колебаний.

Спред между выпусками 96 базисных пунктов находится чуть ниже середины диапазона. Это говорит о том, что его оценка близка к исторически справедливой.

Более корректным способом расчета номинального спреда является сравнение доходности бумаги со значением кривой доходности ОФЗ в точке с соответствующей дюрацией. Этот способ более распространен и полученный результат называется G-спредом.

В этом методе используется показатель дюрации в годах. На сайте Мосбиржи можно найти актуальный график кривой бескупонной доходности ОФЗ. Для облигации КАЛАШ БП1 дюрация будет равна 410/365 = 1,12. Интерактивный график на сайте позволяет нам выбрать любую точку на кривой с шагом 0,1 и узнать соответствующую доходность. Номинальный спред (G-спред) в данном случае будет равен 8,74-7,71 = 1,05% или 101 базисный пункт.

Помимо кривой на сайте Мосбирже можно использовать для расчета G-спреда данные на специализированных ресурсах вроде cbonds.ru или rusbonds.ru. Также при соответствующем знании матчасти можно построить кривую самостоятельно, используя макросы в EXCEL или другие инструменты разработки.

G-спред является уже более полезным с точки зрения практики. Он позволяет сравнивать между собой сопоставимые по надежности бумаги и искать недооцененные выпуски. Обычно его используют преимущественно для высокодоходных облигаций, так как для них он достаточно информативен.

Иногда в аналитических обзорах можно встретить термин T-spread. Это тоже самое, что и G-спред, только используется для долларовых облигаций, где бенчмарком выступает кривая Treasuries.

Z-спред

У G-спреда есть недостатки: он не учитывает форму кривой доходностей и временную структуру платежей. Это приводит к искажениям, которые особенно критичны при анализе облигаций с низкой доходностью.

Для анализа бумаг, доходность которых мало отличается от кривой ОФЗ, обычно используется Z-спред, который лишен недостатков номинального спреда. Для его расчета решается уравнение, где приведенная стоимость денежных потоков, дисконтированных по ставкам, соответствующим кривой доходности ОФЗ + Z-спред, равна текущей «грязной» стоимости облигации.

При расчете G-спреда принимается допущение, что на всем отрезке жизни облигации платежи дисконтируются по одной и той же ставке, равной актуальной доходности к погашению. При оценке Z-спреда для каждого платежа используется своя ставка в соответствии с кривой доходностей. Эта разница критична для облигаций с относительно небольшой доходностью и бумаг с амортизацией долга, как на представленном примере.

Из облигаций со сходным уровнем номинальных спредов следует выбирать выпуски с более широким Z-спредом. Более широкий Z-спред может быть причиной недооценки облигации. Он является наиболее популярным, так как обеспечивает достаточный компромисс между точностью расчетов и трудоемкостью построения. Для анализа облигаций с использованием Z-спреда необходимы специальные программные средства.

Относительный спред

Если описанные выше показатели измеряются в абсолютных единицах, то относительный спред измеряется в процентах. Для этого абсолютное значение G-спреда облигации делится на ее доходность к погашению.

Использование этого индикатора обусловлено тенденцией к сужению номинальных спредов при снижении доходностей на рынке и наоборот, его расширению в условиях роста ставок. При этом относительный спред теоретически должен оставаться на одном уровне, а значит его увеличение без явных причин (ухудшения кредитного качества эмитента) будет являться признаком недооценки.

Однако на практике относительный спред также подвержен колебаниям, что затрудняет его эффективное применение. В публичных аналитических материалах он встречается довольно редко.

Спред над бенчмарком

Этот вид спреда характерен для облигаций с плавающим купоном, размер которого привязан к какой-либо референсной ставке (бенчмарку). Референсной ставкой на международном рынке часто выступает LIBOR. На российском рынке наиболее популярна привязка доходности к уровню ключевой ставки, инфляции и ставкам денежного рынка MOSPRIME и RUONIA.

Для сравнения таких бумаг оценивается уровень спреда на бенчмарком, иначе говоря, на сколько доходность облигации превышает референсную ставку. Этот спред зафиксирован изначально в проспекте эмиссии, но из-за колебаний рыночной цены облигации фактический спред может отличаться. Пример расчета фактического спреда над бенчмарком на примере ОФЗ-ПК приведен в обзоре: ОФЗ с плавающим купоном — эффективная защита от роста ставок.

I-спред

Этот тип спреда отличается от приведенных выше, так как рассчитывается не по отношению к кривой гособлигаций, а по отношению к кривой процентных свопов (кривая IRS). В остальном он рассчитывается и применяется точно так же, как и G-спред.

Процентный своп — производный финансовый инструмент, позволяющий обменять денежный поток с плавающей процентной ставкой на денежный поток с фиксированной процентной ставкой. Кривая IRS показывает, на какую фиксированную доходность готовы обменять участники рынка свои переменные денежные потоки на разных временных промежутках.

Кривая свопов обычно более гладкая, чем кривая доходности государственных облигаций. Кроме того, она имеет ежегодные фиксированные ключевые точки. Использование кривой процентных свопов позволяет получить дополнительную информацию о настроениях и ожиданиях на рынке. В России I-спред часто применяется для оценки доходностей при выпуске новых облигаций в евро или долларах США.

Наравне с I-спредом кривая процентных свопов также может использоваться и для расчета Z-спреда. На рынках других стран такой спред будет более информативен. К тому же свопы являются торгуемым инструментом, следовательно, открывается возможность для использования Z-спреда с целью хеджирования некоторых рисков.

ASW-спред

Asset swap — это комбинация инструментов, состоящая из процентного свопа и облигации. Она позволяет инвестору купить бумаги с фиксированной ставкой, а затем хеджировать процентный риск, меняя фиксированные платежи на плавающие. Обычно плавающие платежи представляют из себя ставку LIBOR+премия. Эта премия как раз и называется ASW-спредом. Этот спред рассчитывается банком при формировании Asset swap для инвестора.

CDS-спред

Несмотря на схожесть названия и связь с долговым рынком, спреды кредитных дефолтных свопов (CDS) имеют принципиально другое значение. В данном случае спредом называется премия, которую уплачивает продавцу CDS покупатель за право хеджировать свой риск по конкретному облигационному выпуску. По сути, спред здесь имеет больше общего с премией по опционам, чем с кредитными спредами облигаций.

БКС Брокер

Последние новости

Рекомендованные новости

Прогнозы и комментарии. Покупки в нефтяниках и продажи в IT

Сбербанк. Пробой сопротивления более вероятен

ОПЕК+ сохранил статус-кво. Что будет с нефтью

Московская биржа отчиталась об оборотах за ноябрь. Рекорды есть

Шокирующие предсказания Saxo Bank на 2022

Инвестиции в 2021 году: какие прогнозы сбылись, а какие — нет

Зачем инвестировать в акции Microsoft

Медвежий рынок приближается?

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.