на каком месте сургутнефтегаз по россии

«Сургутнефтегаз» назван самой прибыльной компанией России по итогам 2020 года

По итогам прошлого года, первое место в списке самых прибыльных российских компаний от Forbes занял «Сургутнефтегаз», заработавший 743 млрд. рублей, на прибыль которого влияют операционные результаты и курс валют.

При снижении курса рубля средства на счетах компании переоцениваются, и прибыль в рублях растет. Однако без учета переоценки прибыль компании снизилась с 393 млрд. руб. до 165 млрд. руб.

На втором месте расположился «Норникель», чья чистая прибыль в прошлом году уменьшилась на 29% и составила 264 млрд. руб. Рост выручки произошел из-за увеличения биржевых цен на палладий и родий и из-за увеличения производства на Быстринском ГОКе. При этом, из-за утечки дизельного топлива в мае, компания зарезервировала 148 млрд. руб. для выплаты штрафа Росприроднадзору.

Замыкает тройку лидеров рейтинга Forbes «Роснефть». В 2020 году прибыль компании уменьшилась до 181 млрд. руб. на фоне снижения цен на нефть и ограничений по сделке ОПЕК+.

На четвертом месте находится дочерняя компания госкорпорации «Росатом» – Атомэнергомаш. Несмотря на то, что в период пандемии общий объем потребления электроэнергии в РФ снизился на 2,3%, компания в прошлом году выработала рекордные объемы из-за первоочередной загрузки АЭС. Помимо этого, специалисты Атомэнергомаш оказывают экспертные услуги по обогащению урана и обеспечивают поставки топливных сборок на внешние рынки, и их выручка поступает в иностранной валюте.

И пятую позицию списка Forbes занял «Газпром». Его выручки уменьшилась на 17%, а прибыль снизилась на 87%, до 162,4 млрд. руб. Снижение прибыли произошло из-за снижения курса рубля, относительно доллара и евро.

Сургутнефтегаз: нефтяная компания или долларовая кубышка

Всем привет! Сделал небольшой обзор замечательной российской компании под названием Сургутнефтегаз. Сразу предупреждаю: я сторонник покупки только привилегированных акций, обыкновенные частному инвестору считаю неинтересными (хотя спекулянты резвится в них любят).

Сургутнефтегаз вместе со своими дочерними обществами занимается разведкой, добычей, переработкой и продажей углеводородов. Компания ведет разведку нефти и газа в Западной Сибири, Восточной Сибири и Тимано-Печорских провинциях России.

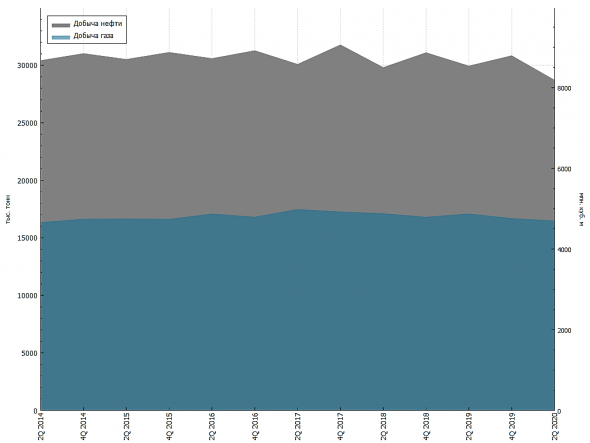

Начнем с операционных показателей. Как правило, они стабильны.

Финансовые показатели, тут важно смотреть не только на денежный поток от операционной деятельности, но и количество денежных знаков в иностранной валюте на счету и влияние ее переоценки квартал/к кварталу т.к. от э того зависит количество рублей в дивидендах на привилегированную акцию. Но сначала результаты по МСФО.

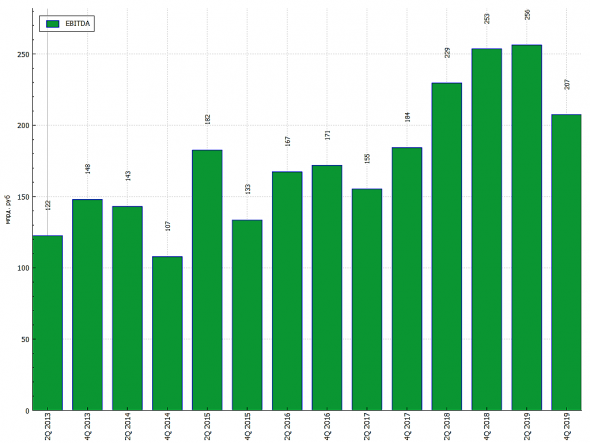

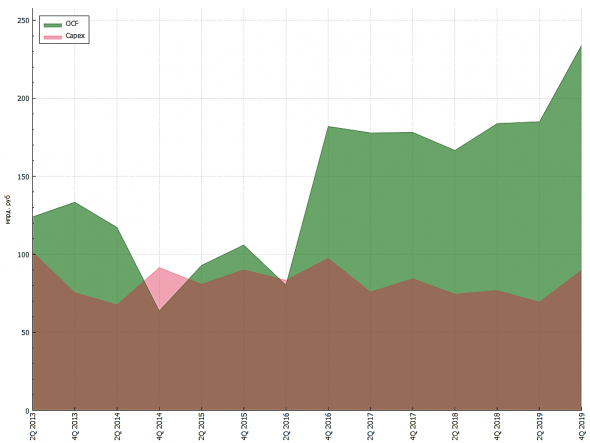

Раньше выкладывали расширенные версии полугодовых отчетов по МСФО, поэтому довольствуемся показателями EBITDA, CAPEX и OCF до конца 2019.

В целом, выглядит стабильно прибыльной компанией, в том числе и на операционном уровне.

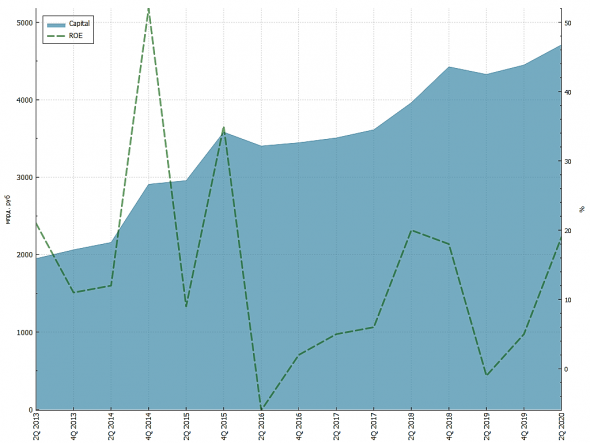

Капитал 4.7 трлн. рублей при капитализации 1.5 трлн. рублей.

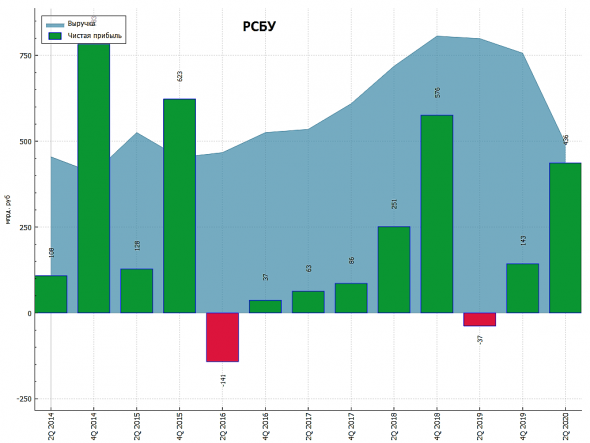

Посмотрим на финансовые показатели из отчетов по РСБУ.

Согласно Уставу Сургутнефтегаз обязуется выплачивать дивиденды по привилегированным акциям в размере не менее 10% чистой прибыли, разделенной на число акций, которые составляют 25% уставного капитала, при этом не менее дивидендов по обыкновенным акциям. Базой выплат пока остается чистая прибыль по РСБУ. По префам можно расчитывать на 7.1% от прибыли по РСБУ и на 0.60 руб. на акцию в случае убытков. В прибыль РСБУ попадает переоценка долларовой кубышки, поэтому курс доллара на 31.12 каждого года очень важен для вычисления этих дивидендов.

Посмотрим историю дивидендых выплат с 2000 года.

Одним глазом посмотрим ситуацию с действиями Фондов в отношении компании – входят или выходят?

С виду все нормально, Фонд Карнеги и ВТБ Капитал (что-то знают?) докупают.

Роль СЕО в Сургутнефтегазе.

Я читал много похожих разборов уважаемых мной аналитиков. Почти все они считают, что Владимир Леонидович должен немедленно раздать накопленную долларовую кубышку текущим акционерам (особенно если эти аналитики вчера в этот список влетели), иначе он жулик и не выполняет свои обязательства перед акционерами. Я так не считаю, Владимир Леонидович – крепкий директор старой закалки, прошедший славный путь от бурильщика до директора предприятия.

Почему он держит доллары на счету, а не активно скупает различные активы или не выплачивает все на дивиденды? Потому что компания принадлежит тем, кто ее строил несколько десятилетий, и основные акционеры – работники предприятия еще с советских времен. Учитывая текущие крайне низкое пенсионное обеспечение от государства, Владимир Леонидович взял на себя стабильное денежное обеспечение бывших и будущих работников компании – через прогнозируемую доплату дивидендами тех или иных денежных средств, которые компания зарабатывает. На привилегированные акции всегда платят строго по уставу.

Понятно, что Сургутнефтегаз в плане лояльности и открытости – не Лукойл, но в плане отношения к акционерам – не Роснефть с фразами «это все наши деньги». Владимир Леонидович живет в Сургуте, а не Куршевеле. Несколько знакомых работают в Сургутнефтегазе и живут в Сургуте – получают достойную заработную плату и уверенность в завтрашнем дне, а город не похож на Норильск с его ржавыми трубами и едким дымом вокруг.

Перспективы: перспектив роста добычи, операционных показателей или органического роста у компании практически нет, скорее всего так и останется полная стабильность показателей и дивидендных выплат по уставу. В поглощение Роснефти пока не верю – нету предпосылок, скорее больше шансов быть поглощенными у Татнефти и Лукойла, но там основные акционеры тоже не лыком шиты.

Выводы: компания крепкая, имеет иммунитет к девальвационным шокам и отрицательной цене на нефть благодаря долларовой финансовой составляющей на счетах (3.5 трлн рублей) при капитализации в 1.6 трлн рублей – акционеры могут чувствовать себя в безопасности и спокойно спать по ночам. Я держу и периодически докупаю привилегированные акции Сургутнефтегаза, т.к. считаю это хорошим вложением в актив, который линейно выигрывает при росте курса USD/RUB. Покупать ли акции сейчас – я не знаю, наверное, я бы не покупал (основная позиции у меня собрана на 35-36 рублей), но минимальная цель к дивидендной отсечке – 45 рублей и дивиденды в 5-6 рублей (будет проще спрогнозировать 31.12.20 по курсу рубля).

Когда Владимира Леонидовича спросили, что Сургутнефтегаз ждет в будущем – он ответил «Нормально, все будет нормально», и, знаете, я ему верю.

«Газпром нефть» VS «Сургутнефтегаз» — какие акции выбрать?

«Газпром нефть» (SIBN) и «Сургутнефтегаз» (SNGS) — крупные российские нефтедобывающие компании. Имеют вертикально интегрированную структуру бизнеса. Занимаются поиском месторождений углеводородов, добычей нефти и газа, переработкой и созданием нефтепродуктов, а также реализацией продукции в России и на зарубежных рынках, в том числе через собственные АЗС.

Контролирующим акционером «Газпром нефти» является государственный газовый монополист «Газпром», а структура акционерного капитала «Сургутнефтегаза» весьма запутанна. Понять, кто действительно контролирует компанию, сложно, ведь большую часть её акций держат дочерние организации самой компании.

В этой статье постараемся разобраться, что объединяет и что отличает два бизнеса, рассмотрим динамику их основных операционных и финансовых показателей, оценим структуру доходов и рассчитаем ключевые мультипликаторы. Также проанализируем динамику котировок акций на бирже и попробуем подвести итог — какой бизнес выглядит привлекательнее с точки зрения инвестора.

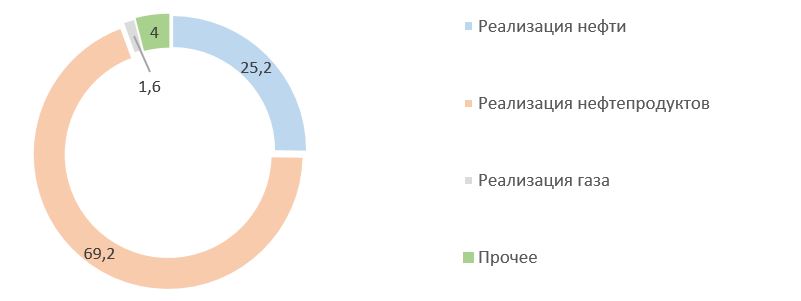

Ключевые добывающие и перерабатывающие активы «Газпром нефти» и «Сургутнефтегаза» расположены в России, а основной доход обе компании получают от продажи нефти и нефтепродуктов. Однако структура доходов значительно отличается.

«Газпром нефть» основную выручку получает от продажи нефтепродуктов: 69,2% от всей выручки по итогам 2020 г. А «Сургутнефтегазу» основную выручку от реализации приносит продажа сырой нефти внешним покупателям: 59,4% от всей выручки по итогам 2020 г.

Структура выручки ПАО «Газпром нефть» в 2020 г., %

Структура выручки ПАО «Сургутнефтегаз» в 2020 г., %

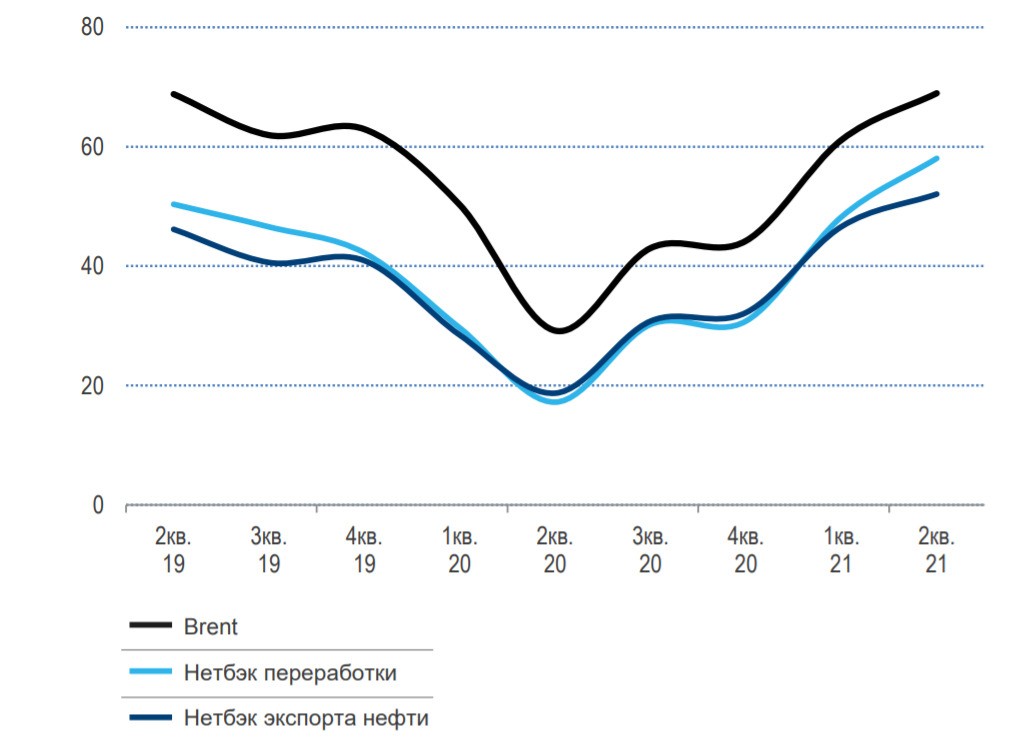

Обе компании зависят от ситуации на рынке углеводородов и мировых цен на нефть и нефтепродукты. 2020 г. ознаменовался одним из самых глубоких кризисов на нефтегазовом рынке и был вызван целым рядом факторов, включая относительно тёплый зимний сезон 2019/2020, пандемию коронавируса и введение ограничительных мер, падение деловой активности и превышение предложения над спросом на рынке нефти, сложные переговоры внутри ОПЕК+ о дополнительном сокращении добычи. Всё это привело к обвалу цен на рынке углеводородов в первой половине 2020 г. и вынудило крупнейшие страны-производители нефти объявить о рекордном сокращении добычи с 1 мая 2020 г.

Ограничения на добычу и постепенное ослабление карантинных мер позволили восстановить спрос и цены на рынке углеводородов. К лету 2021 г. цены на нефть на мировых биржах вернулись к допандемийному уровню.

Цены на нефть и средние нетбэки, долл./барр.

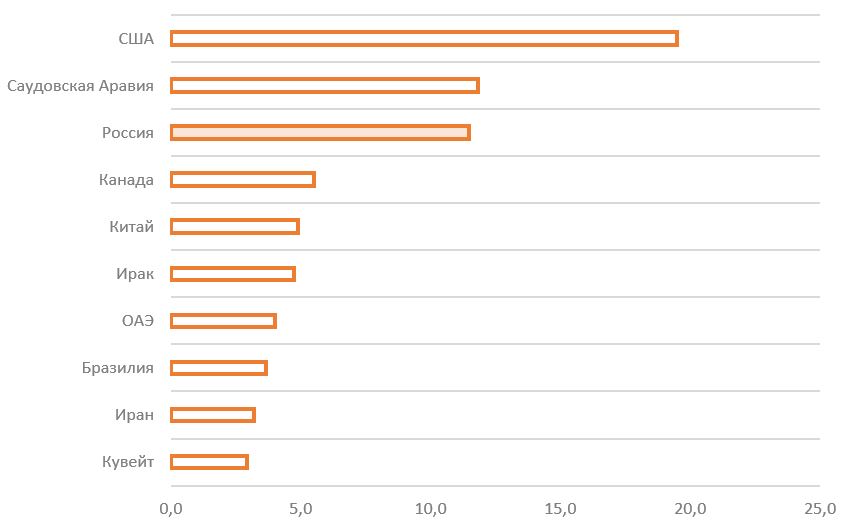

Россия входит в тройку крупнейших стран-производителей нефти наряду с США и Саудовской Аравией. При этом основными потребителями жидких углеводородов являются регионы Азии, Северной Америки и Европы.

Объём среднесуточной добычи нефти по странам в 2020 г., млн барр./день

Мировой спрос на жидкие углеводороды по регионам в 2020 г., %

В результате кризиса объёмы добычи нефти в России в 2020 г. обрушились до многолетнего минимума. Сократились и объёмы экспорта нефти и нефтепродуктов из России.

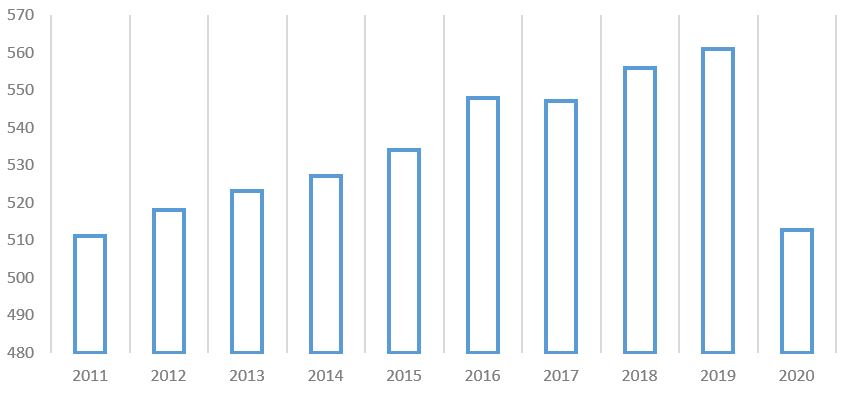

Динамика добычи нефти в России, млн т

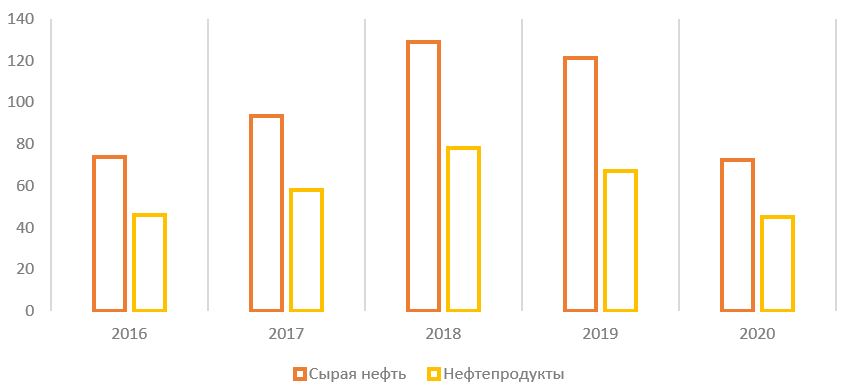

Экспорт нефти и нефтепродуктов из России в 2016–2020 гг., млрд долл.

«Газпром нефть» и «Сургутнефтегаз» являются одними из ведущих представителей российского нефтедобывающего сектора. По итогам 2020 г. обе компании занимали примерно равную долю в общей добыче нефти — около 11%.

Структура добычи нефти и газового конденсата в России в 2020 г., %

По мере восстановления спроса и цен на рынке углеводородов ОПЕК+ постепенно снижает ограничения на добычу нефти. В августе 2021 г. было принято решение о восстановлении добычи на 400 тыс. баррелей в сутки ежемесячно, однако действие ограничений может продлиться как минимум до конца 2022 г., что будет сдерживать динамику операционных показателей российских нефтяных компаний.

Более 90% всей выручки «Газпром нефти» и «Сургутнефтегаза» приносит продажа нефти и нефтепродуктов. Кризис 2020 г. и ограничения ОПЕК+ заставили обе компании сократить объёмы добычи и переработки.

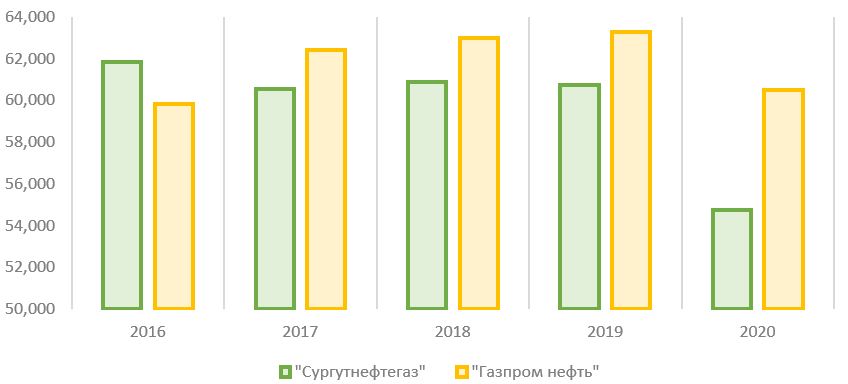

«Газпром нефть» сократила добычу на 4% до 60,5 млн т, а «Сургутнефтегаз» — на 10% до 54,8 млн т. В целом за пять лет объёмы добычи обеих компаний практически совпали: 309,1 млн т у «Газпром нефти» против 298,8 млн т у «Сургутнефтегаза». При этом в 2016 г. объём нефтедобычи «Сургутнефтегаза» был на 3% больше, чем у конкурента, а в 2020 г. уже «Газпром нефть» добыла на 11% больше нефти.

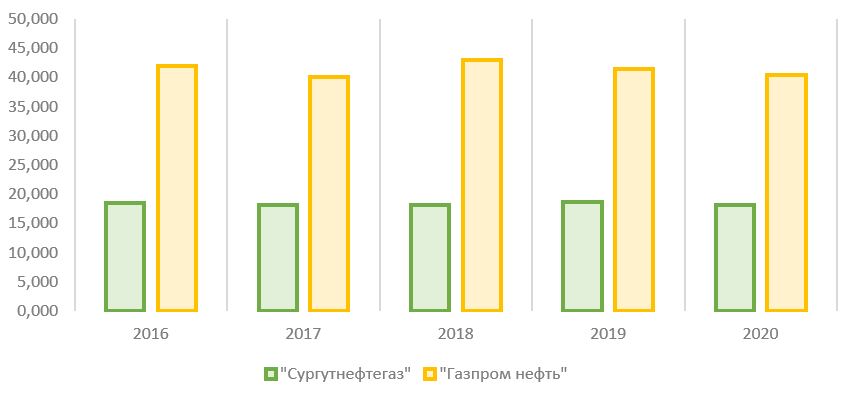

Объёмы добычи нефти, млн т

Если по объёмам добычи нефти в 2016–2020 гг. компании оказались практически равны, то за последние пять лет по объёмам извлекаемого природного газа «Газпром нефть» опередила конкурента практически в четыре раза: 187,9 млрд м 3 у «Газпром нефти» по сравнению с 48,1 млрд м 3 у «Сургутнефтегаза».

Объёмы добычи газа, млрд м 3

По объёмам переработки нефти «Сургутнефтегаз» также уступает конкуренту. За последние пять лет компания переработала около 91,7 млн т нефтяного сырья по сравнению с 206,8 млн т у «Газпром нефти».

В целом объёмы переработки обеих компаний в 2016–2020 гг. стагнировали. По итогам 2020 г. «Сургутнефтегаз» переработал около 18,2 млн т нефти и произвёл 17,8 млн т нефтепродуктов. «Газпром нефть» в том же году переработала 40,39 млн т нефти и произвела 39,43 млн т нефтепродуктов.

Объёмы переработки нефти, млн т

Обе компании практически равны по объёмам добычи нефти, однако «Сургутнефтегаз» уступает «Газпром нефти» по объёмам добычи газа и выпуска нефтепродуктов, что отражается на структуре выручки обеих компаний. «Сургутнефтегазу» больше всего денег приносит продажа сырой нефти, а «Газпром нефть» основной доход получает от продажи нефтепродуктов. В 2020 г. добыча «Сургутнефтегаза» упала заметнее, чем у «Газпром нефти».

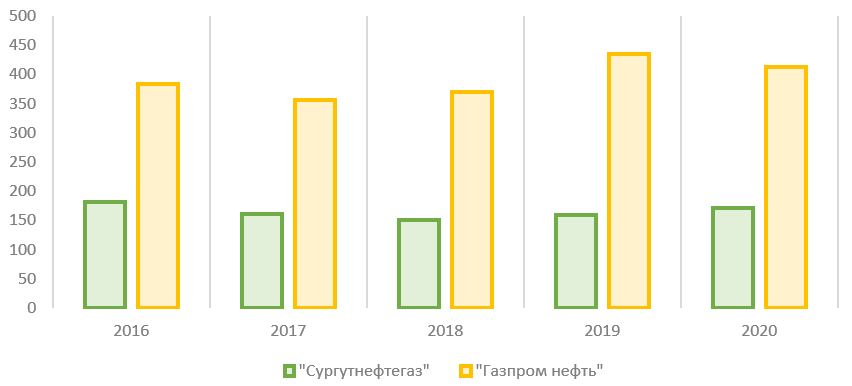

Так как переработанная продукция стоит дороже сырья, выручка «Газпром нефти» в последние годы была выше, чем у «Сургутнефтегаза».

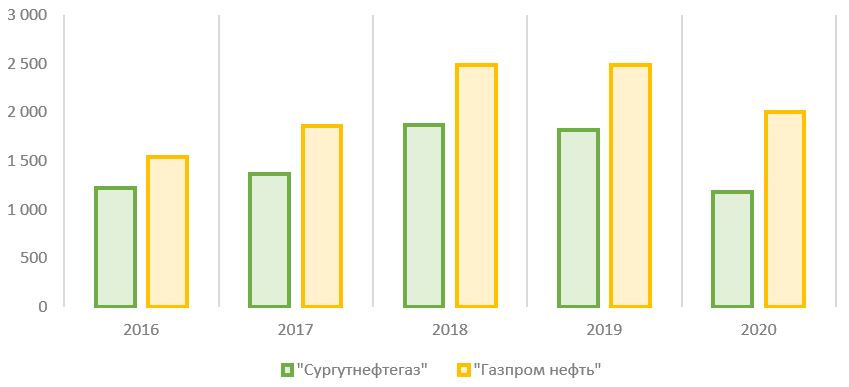

В целом динамика выручки у обеих компаний схожа: рост с 2016 по 2018 г. и падение с 2018 по 2020 г. В 2020 г. на фоне падения операционных показателей и цен на углеводороды выручка «Газпром нефти» сократилась на 20% — до 2 трлн руб. Выручка «Сургутнефтегаза» снизилась к уровню 2019 г. на 35% — до 1,2 трлн руб. — и достигла многолетнего минимума на фоне кризиса.

5 компаний с выручкой более 1,5 трлн руб. в 2020 г.

Динамика выручки, млрд руб.

Ещё более глубоким оказалось падение показателя EBITDA год к году. У «Сургутнефтегаза» EBITDA снизилась на 46% по итогам 2020 г., а у «Газпром нефти» — на 48% на фоне неблагоприятной рыночной конъюнктуры.

Динамика EBITDA, млрд руб.

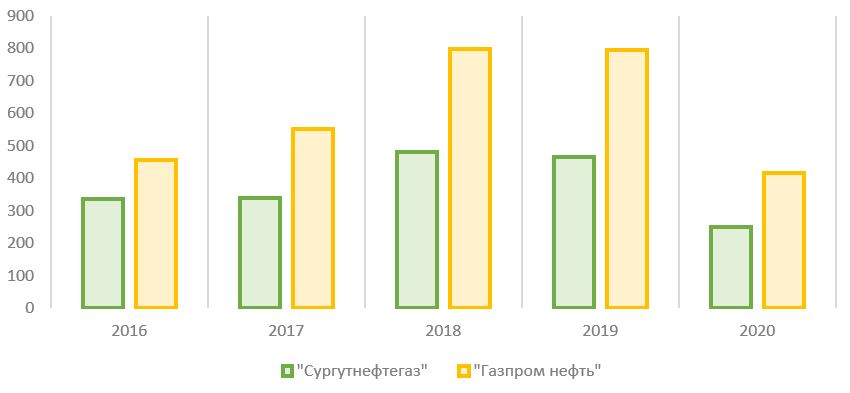

Динамика чистой прибыли, млрд руб.

Чистая прибыль «Сургутнефтегаза» в 2020 г. оказалась в 6,3 раза выше, чем у «Газпром нефти»: 742,9 млрд руб. по сравнению с 117,7 млрд руб. При этом «Сургутнефтегаз» увеличил прибыль по сравнению с 2019 г. в семь раз, а «Газпром нефть» сократила в 3,4 раза.

Топ-5 компаний по размеру чистой прибыли в 2020 г.

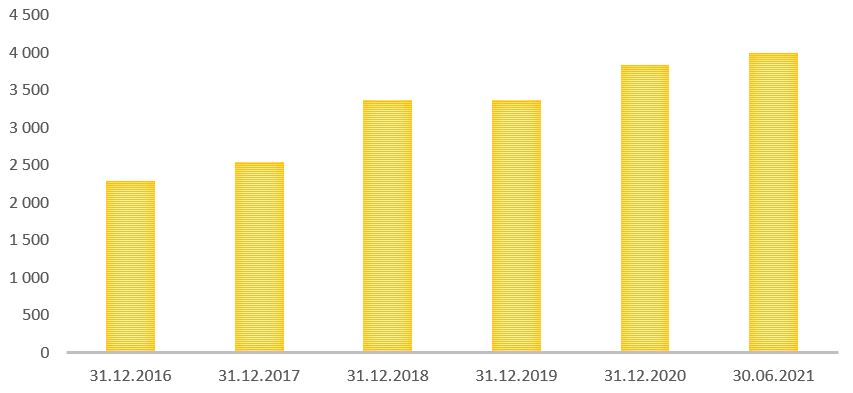

Причина столь сильного роста чистой прибыли у «Сургутнефтегаза» в 2020 г., несмотря на падение выручки и EBITDA, кроется в положительной переоценке курсовых разниц на сумму 609,3 млрд руб. У компании на счетах, в том числе валютных депозитах, лежало на конец 2020 г. около 4 трлн руб. Переоценка валюты из-за девальвации рубля привела к росту чистой прибыли.

Компании с запасом денежных средств более 200 млрд руб.

Сумма денежных средств и их эквивалентов ПАО «Сургутнефтегаз», млрд руб.

Из-за гигантской финансовой подушки, которая с каждым годом только растёт, «Сургутнефтегаз» имеет отрицательный чистый долг и является рекордсменом по этому показателю среди российских публичных компаний.

У «Газпром нефти» чистый долг по итогам 2020 г. вырос на 10% — до 547,1 млрд руб.

5 компаний с отрицательным чистым долгом.

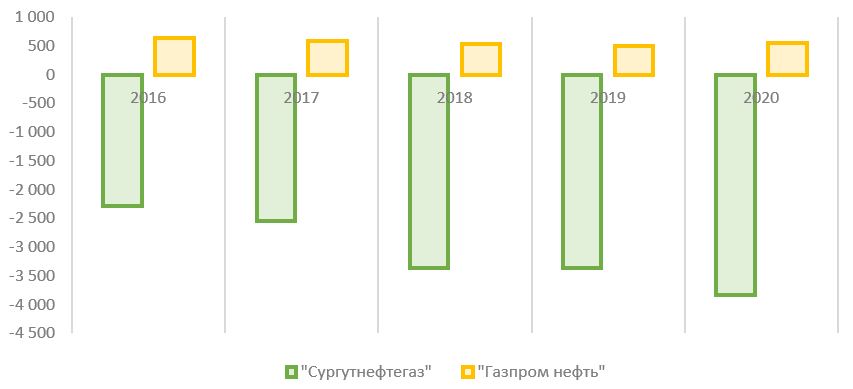

Динамика чистого долга, млрд руб.

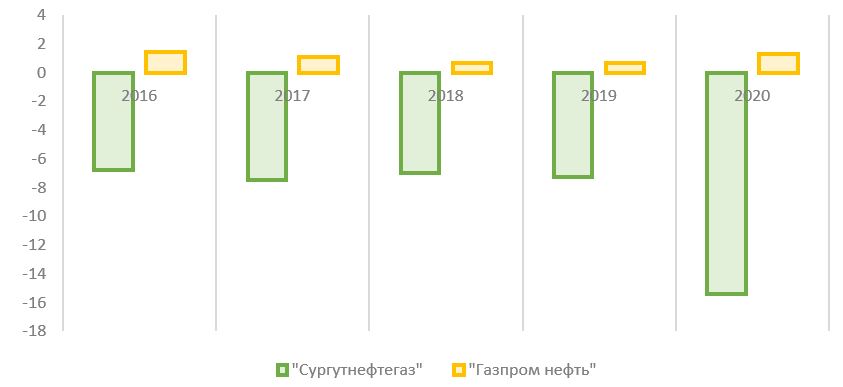

Уровень долговой нагрузки по коэффициенту «чистый долг / EBITDA» у «Газпром нефти» увеличился за 2020 г. с 0,7 до 1,3, что говорит о низком уровне закредитованности и хорошей финансовой устойчивости. Для «Сургутнефтегаза», финансовая подушка которого значительно превосходит все краткосрочные и долгосрочные обязательства, данный коэффициент не актуален.

Коэффициент «чистый долг / EBITDA»

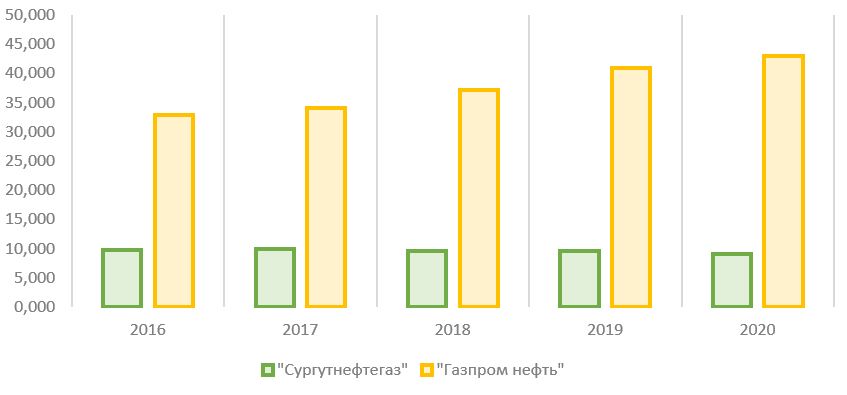

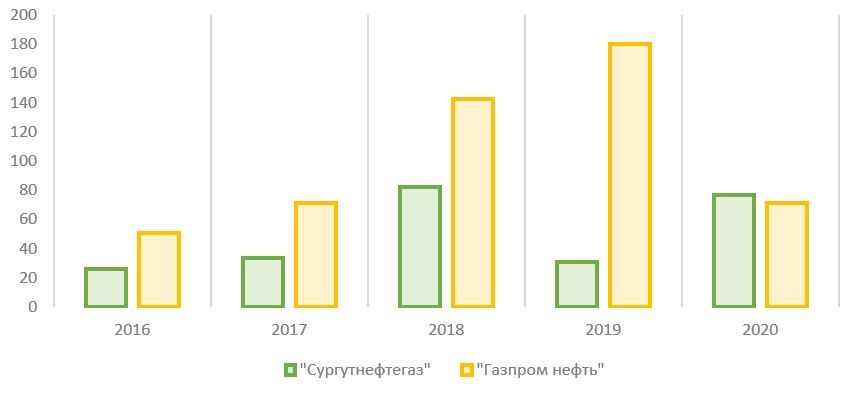

По размеру капитальных расходов за последние пять лет «Газпром нефть» превзошла «Сургутнефтегаз» в 2,4 раза. Инвестиции «Газпром нефти» с 2016 по 2020 г. составили почти 1 трлн руб. по сравнению с 822,5 млрд руб. у «Сургутнефтегаза». «Дочка» «Газпрома» значительно больше инвестирует в своё развитие, что отражается в сильных операционных результатах.

«Газпром нефть» входит в топ-5 по размеру капитальных затрат в 2020 г.

Динамика капитальных затрат, млрд руб.

На протяжении последних лет обе компании регулярно выплачивали дивиденды своим акционерам по итогам каждого года.

«Сургутнефтегаз» имеет обыкновенные и привилегированные акции. В уставе компании указано, что на привилегированные акции выплаты должны составлять не менее 10% чистой прибыли, разделённой на число акций, которые составляют 25% уставного капитала. При этом выплата на одну привилегированную акцию не может быть меньше, чем выплата на одну обыкновенную. Базой для расчёта дивидендов является чистая прибыль по РСБУ. Из-за большой валютной подушки колебания рубля оказывают значительное влияние на общий размер дивидендов по итогам отчётного года. На одну обыкновенную акцию компания в последние годы распределяла около 65 коп. ежегодно.

Новая редакция дивидендной политики «Газпром нефти» была утверждена в декабре 2020 г.: была закреплена норма выплат дивидендов на уровне 50% или более от чистой прибыли по итогам отчётного периода. При расчёте дивидендной базы компания корректирует чистую прибыль на разовые и неденежные статьи финансовой отчётности.

Пять компаний, которые увеличили дивиденды в 10 раз за 10 лет.

Динамика дивидендных выплат, млрд руб.

На конец сентября 2021 г. рынок оценивает «Газпром нефть» почти в полтора раза дороже, чем «Сургутнефтегаз». Более того, сложилась довольно специфическая ситуация, когда сумма денег и их эквивалентов (включая депозиты) на счетах «Сургутнефтегаза» превышает рыночную капитализацию компании. Это стало возможным вследствие того, что участники рынка не понимают, когда и на что бизнес планирует использовать накопленные финансовые резервы.

Рыночная капитализация «Сургутнефтегаза» и «Газпром нефти» на 23.09.2021, млн руб.

Котировки «Сургутнефтегаза» больше реагируют на волатильность курса рубля по отношению к доллару США, а не на ситуацию на нефтяном рынке. Это происходит из-за того, что переоценка валютного курса потенциально влияет на итоговую чистую прибыль и на размер дивидендов по привилегированным акциям.

Динамика котировок обыкновенных акций ПАО «Сургутнефтегаз», руб.

Динамика котировок привилегированных акций ПАО «Сургутнефтегаз», руб.

Котировки «Газпром нефти» отражают ситуацию на нефтяном рынке. В I полугодии 2020 г. на фоне развивающегося кризиса в углеводородной отрасли произошло резкое снижение котировок, однако по мере восстановления спроса и цен на нефть стоимость акций «Газпром нефти» практически вернулась на допандемийный уровень.

Динамика котировок акций ПАО «Газпром нефть», руб.

Если рассматривать только нефтегазовый бизнес обеих компаний, то «Газпром нефть» выглядит привлекательнее своего конкурента. Компания имеет лучшую динамику операционных показателей, у неё выше доля переработки добываемой нефти, что положительно отражается на выручке. Динамика «Сургутнефтегаза» говорит о стагнации нефтегазового бизнеса, при этом эмитент имеет непрозрачную структуру владения и раскрывает меньше данных о бизнесе для инвесторов.

У «Сургутнефтегаза» есть одно преимущество — огромная финансовая подушка, с учётом которой компания становится одной из самых фундаментально недооценённых на отечественном рынке. При грамотном использовании менеджментом денежных средств истинная стоимость бизнеса может раскрыться в будущем. Пока же компания несёт в себе большие валютные риски, особенно с учётом разгоняющейся долларовой инфляции.

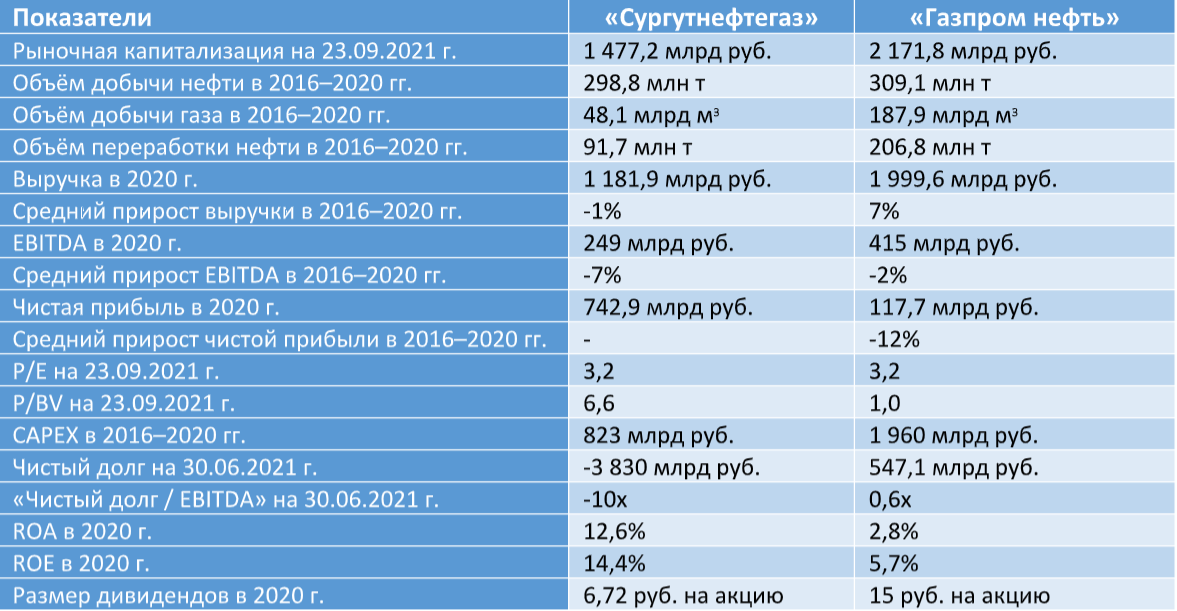

Сравнительная таблица

Не терпится внедрить наши советы в работу? Откройте счёт в компании «Открытие Инвестиции» – здесь можно торговать как самостоятельно, так и под руководством профессионалов. А если в процессе появятся вопросы – задайте их через форму обратной связи. Постараемся ответить как можно подробнее!

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.