на каком счете отражать расчеты с самозанятыми

Расчеты с самозанятыми физлицами в 1С в 2020 году

Специальный налоговый режим для самозанятых с 1 июля 2020 года может быть введен в любом субъекте РФ, где ранее он не применялся. При приобретении у самозанятых физлиц товаров, работ, услуг, имущественных прав организации и ИП вправе учесть расходы по налогу на прибыль на них при наличии чека. Эксперты 1С рассказывают, как в «1С:Бухгалтерии 8» редакции 3.0 отражать расчеты с самозанятыми физическими лицами.

Спецрежим для самозанятых с 1 июля 2020 года

С 01.07.2020 в соответствии с Федеральным законом от 01.04.2020 № 101-ФЗ субъекты РФ могут самостоятельно вводить на своих территориях (ранее не участвовавших в эксперименте) специальный налоговый режим «Налог на профессиональный доход». Указанные регионы получили право вводить НПД своими законами. Применение спецрежима регулируется Федеральным законом от 27.11.2018 № 422-ФЗ. Организация или ИП, которые производят выплаты самозанятому физлицу без статуса ИП, облагаемые налогом на профессиональный доход (ч. 8 ст. 2, ч. 1 ст. 15 Закона № 422-ФЗ):

не удерживают с выплачиваемых сумм НДФЛ;

не начисляют на выплаты страховые взносы.

Организации и ИП, которые приобретают товары (работы, услуги, имущественные права) у самозанятых физлиц (в т. ч. ИП), вправе учесть расходы по налогу на прибыль на них при наличии чека (ч.ч. 8–10 ст. 15 Закона № 422-ФЗ).

Чек следует сформировать самозанятому и передать его покупателю (заказчику) (ч. 3 ст. 14 Закона № 422-ФЗ) (чек формируется в мобильном приложении «Мой налог»):

в момент расчета наличными денежными средствами и (или) с использованием электронных средств платежа (например, платежная карта);

при иных безналичных денежных расчетах — не позднее 9-го числа месяца, следующего за налоговым периодом, в котором произведены расчеты.

1С:ИТС

Расчеты с самозанятыми в «1С:Бухгалтерии 8»

Порядок отражения расчетов с самозанятыми физлицами в программе «1С:Бухгалтерия 8» редакции 3.0 рассмотрим на следующем примере.

Пример

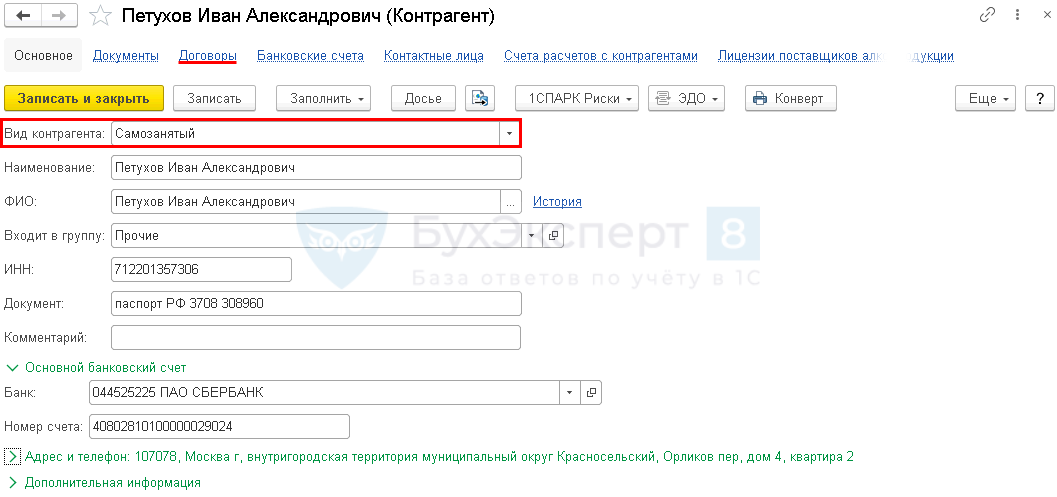

Для отражения в учете выплаты арендной платы самозанятому за июль 2020 года необходимо создать новый элемент в справочнике Контрагенты (раздел Справочники — Контрагенты).

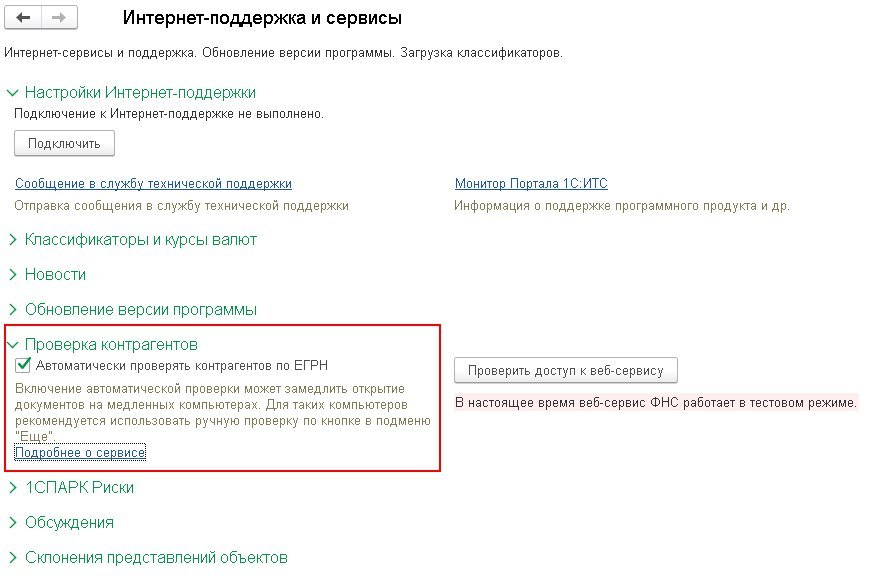

При указании ИНН производится проверка контрагента через интернет посредством специализированного веб-сервиса ФНС. Проверка контрагентов осуществляется по ЕГРН (Единому государственному реестру налогоплательщиков). Для включения автоматического режима проверки контрагентов следует установить флаг Автоматически проверять контрагентов по ЕГРН в разделе Проверка контрагентов (раздел Администрирование — Интернет-поддержка и сервисы) (см. рисунок). Подробнее о сервисе можно узнать по одноименной ссылке. В результате проверки указывается соответствующий статус, например, «Контрагент есть в базе ФНС» и др.

Проводки по начислению дохода для выплаты физлицу (в нашем Примере — арендная плата) оформляются ручной операцией при помощи документа Операция (раздел Операции — Операции, введенные вручную — кнопка Создать — Операция). Проводка, формируемая в программе:

Дебет 26 Кредит 76.09

— на сумму арендной платы за июль 2020 года в размере 50 000 руб.

Если выплата дохода осуществляется через банк, то выплата отражается документом Платежное поручение (раздел Банк и касса — Платежные поручения) и Списание с расчетного счета. Если выплата осуществляется через кассу организации, то выплата отражается документом Выдача наличных (раздел Банк и касса — Кассовые документы — кнопка Выдача).

Расчеты с самозанятыми физлицами в 1С

В 2019 г. появилась новая категория физических лиц — самозанятые. Данная категория лиц применяет спецрежим «Налог на профессиональный доход» (плательщики НПД). НПД все больше распространяется по России, а организации все чаще сталкиваются с контрагентами-самозанятыми. Но как оформить и принять в расходы услуги самозанятых?

Кто может быть самозанятым

Любое физлицо, являющееся гражданином РФ или гражданином государства, входящего в состав ЕАЭС (ч. 2, 3 ст. 5 Закона № 422-ФЗ). Важно отметить, что наличие/отсутствие статуса ИП значения не имеет согласно ч. 1 ст. 2 Закона № 422-ФЗ. Но при этом право применять специальный режим НПД есть только у тех физлиц, у которых нет работников, нанятых по трудовому договору (пп. 4 ч. 2 ст. 4 Закона № 422-ФЗ).

Федеральным законом от 27.11.2018 № 422-ФЗ регулируется порядок осуществления сделок с самозанятыми и особенности налогообложения, в т.ч. страховыми взносами. С 1 июля 2020 г. субъектам РФ разрешено самостоятельно вводить специальный налоговый режим «Налог на профессиональный доход» (НПД) (Федеральный закон от 01.04.2020 № 101-ФЗ).

Как убедиться в статусе самозанятого

Запросить у физического лица электронную справку о постановке на учет в качестве плательщика НПД из мобильного приложения «Мой налог». Она приравнивается к справке, выданной на бумажном носителе в налоговом органе. Или самостоятельно проверить статус самозанятого на сайте ФНС с помощью специального сервиса — https://npd.nalog.ru/check-status/. После того как мы убедились в том, что перед нами самозанятый, необходимо понять есть ли у нас право заключить с ним договор.

Кто может заключать договор с самозанятым

Любое физлицо (в т.ч. ИП) или организация. В Законе № 422-ФЗ предусмотрены налоговые ограничения для таких договоров:

При этом с самозанятыми можно заключить:

Получая вознаграждение за оказание услуги по любому из вышеперечисленных договоров, самозанятый обязан зарегистрировать его в личном кабинете (с помощью приложения «Мой налог») и сформировать онлайн-чек для заказчика (ч. 1 ст. 14 Закона № 422-ФЗ, ч. 3 ст. 14 Закона № 422-ФЗ). Именно данный чек организации и ИП принимают в целях признания расходов.

Законом № 422-ФЗ установлено, что для ООО и ИП наличие чека, сформированного плательщиком НПД, является обязательным для учета расходов при определении налоговой базы по налогу на прибыль, единому налогу при УСН, ЕСХН, НДФЛ (ч. 8-10 ст. 15 Закона № 422-ФЗ, п. 4 письма ФНС России от 20.02.2019 № СД-4-3/2899@).

Кто платит налоги

Самозанятые перечисляют налог с полученного вознаграждения самостоятельно на основании уведомления от налогового органа (ч. 2 ст. 11 Закона № 422-ФЗ). Контрагенту удерживать и перечислять в бюджет НДФЛ и страховые взносы самозанятого не нужно. Данная норма действует только при условиях:

Следовательно, если самозанятый не проследит за своей доходностью и нарушит данные границы, то его обязанность по уплате НДФЛ и страховых взносов перейдет на покупателя (заказчика).

Оформление бухгалтерских проводок при работе с самозанятыми

Формируются проводки по расчетам с самозанятыми с использованием счетов учета с поставщиками 60 или 76.

Самозанятые в 1С 8.3 — как завести, провести оплату, проводки

Налог на профессиональный доход все больше распространяется по России, и все чаще организации сталкиваются с контрагентами-самозанятыми. Не знаете, как проводить самозанятых в 1С и можно ли принять в расходы услуги самозанятого? Тогда читайте нашу статью.

В 1С с релиза 3.0.100 есть возможность оформлять реестры по выплатам самозанятым и отправлять их в банк. Об этом можно узнать в статье Перечисление оплаты самозанятым по реестру.

Учет самозанятых в 1С 8.3 — пошаговая инструкция

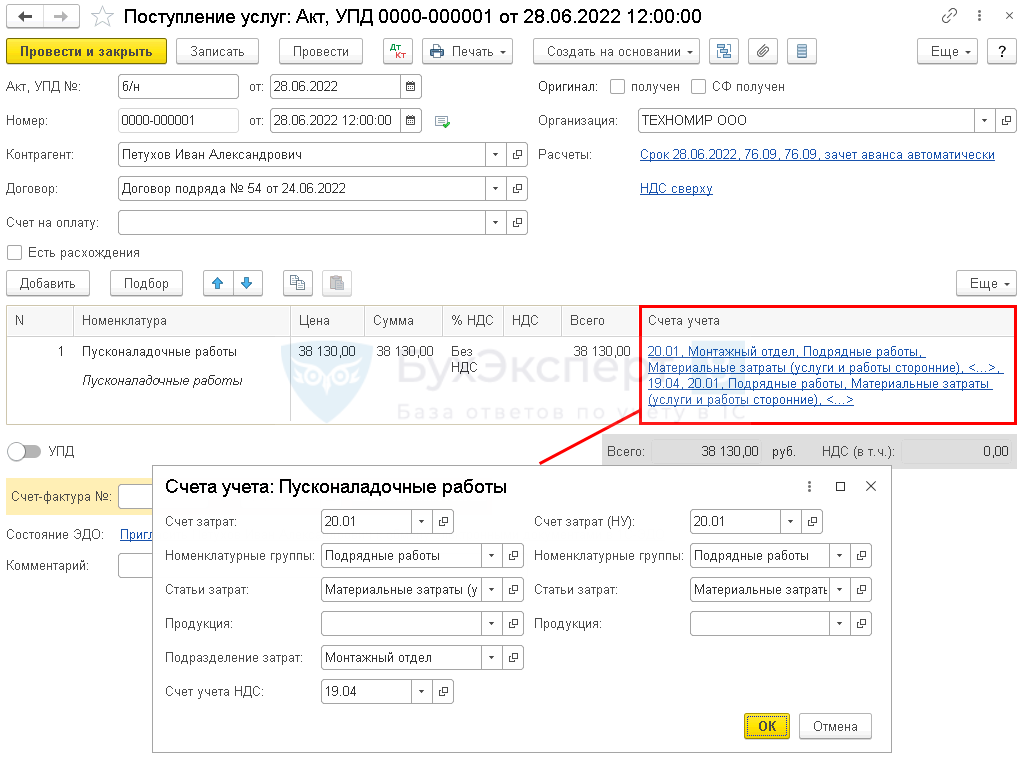

Организация заключила договор услуг с покупателем на монтаж и пусконаладку оборудования.

Пусконаладочные работы оборудования осуществляются через субподрядчика — самозанятое лицо.

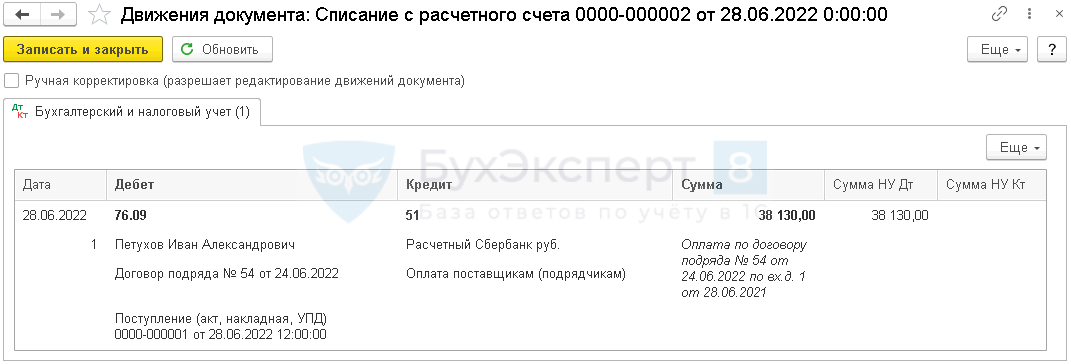

28 июня субподрядчик-самозанятый осуществил пусконаладку оборудования на сумму 38 130 руб. (без НДС), подписан акт выполненных работ.

В тот же день самозанятому перечислена оплата за работы и получен чек.

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Отражение в учете пусконаладочных работ выполненных подрядчиком | |||||||

| 28 июня | 20.01 | 76.09 | 38 130 | 38 130 | 38 130 | Учет затрат на работы стороннего лица | Поступление (акт, накладная, УПД)- Услуги |

| Перечисление оплаты самозанятому | |||||||

| 28 июня | 76.09 | 51 | 38 130 | 38 130 | Перечисление оплаты самозанятому | Списание с расчетного счета — Оплата поставщику | |

Как учитывать услуги самозанятых в БУ и НУ

Самозанятыми называют физических лиц, которые ведут предпринимательскую деятельность самостоятельно: не нанимаясь на работу по трудовому договору и не принимая наемных сотрудников:

В данной статье будем говорить именно о плательщиках НПД.

Получите понятные самоучители 2021 по 1С бесплатно:

Сделки с гражданами, работающими на НПД, необходимо оформлять в соответствии с ГК РФ:

Расходы на услуги самозанятого отражаются в зависимости от характера услуг как расходы:

Документы от самозанятого для подтверждения расходов (Письмо ФНС РФ от 20.02.2019 N СД-4-3/2899@):

Наличие чека от плательщика НПД ─ обязательное условие для того, чтобы признать расходы в налоговом учете и не платить за него взносы (абз. 2 п. 1, п. 8 ст. 15 Закона N 422-ФЗ, Письма ФНС РФ от 20.02.2019 N СД-4-3/2899@, Минфина РФ от 26.03.2020 N 03-11-11/24008).

Самозанятый гражданин обязан выдать чек (ч. 3 ст. 14 Закона N 422-ФЗ):

Таким образом, признание в расходах услуг самозанятого возможно:

В разъяснениях чиновников есть оговорка про немедленную сделку. Например, «…Таким образом документом, подтверждающим произведенные организацией-заказчиком затраты на оплату услуг, по сделке, исполняемой немедленно при заключении договора, является чек, выданный исполнителем — физическим лицом, применяющим специальный налоговый режим «Налог на профессиональный доход…». Но осторожная позиция – действовать по этому алгоритму во всех случаях: и при исполняемой немедленно сделке, и в ситуации, когда оказание услуг и оплата приходятся на разные отчетные (налоговые) периоды.

Проверить действует ли статус самозанятого можно с помощью специального сервиса ФНС >>

Если окажется, что самозанятый утратил право на применение НПД во время исполнения договора, то работодатель обязан удержать из его дохода НДФЛ и начислить страховые взносы (Письмо ФНС РФ от 20.02.2019 N СД-4-3/2899@).

Как завести самозанятого в 1С 8.3

Шаг 1. Создание самозанятого как контрагента в 1С 8.3.

Заполните остальные данные о контрагенте в обычном порядке.

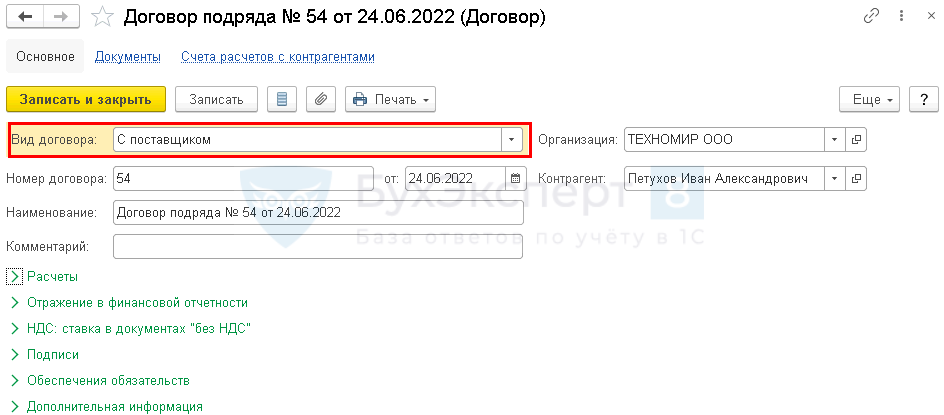

Шаг 2. Создание договора с самозанятым в 1С 8.3.

Создайте договор с самозанятым в 1С по ссылке Договоры в карточке контрагента (либо в разделе Справочники — Договоры ).

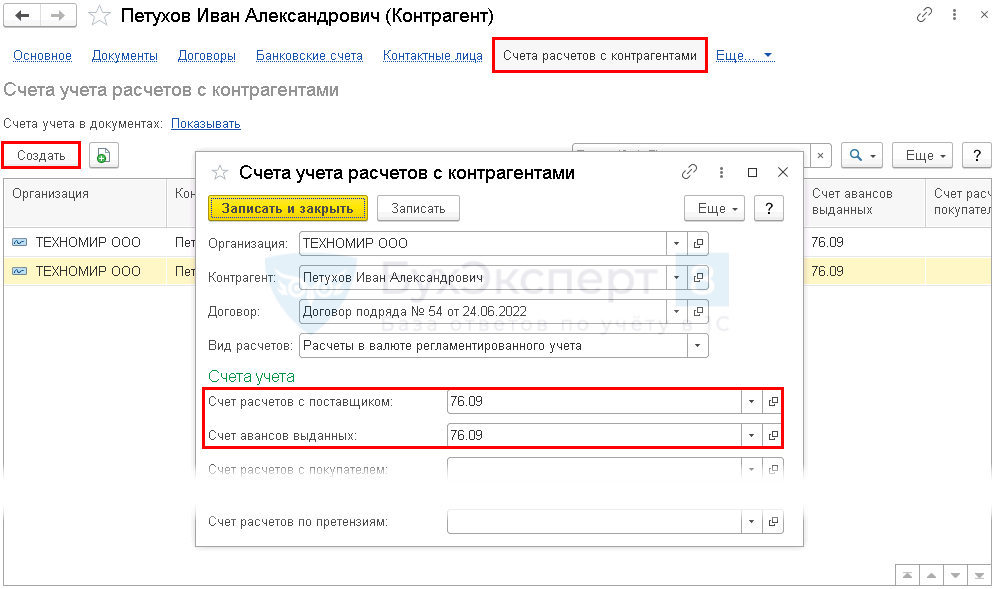

По ссылке Счета учета расчетов с контрагентами укажите:

С релиза 3.0.100.16 реализован учет расчетов с самозанятыми на счете 76.16 «Расчеты с самозанятыми».

Этот счет имеет особенности:

Для более детальных расчетов следует использовать другие счета расчетов с контрагентами.

Счет расчетов с самозанятыми следует закрепить в учетной политике (60,76).

Как провести услуги самозанятых граждан в 1С 8.3

В БУ затраты, которые отражаются в себестоимости выполняемых работ, учитываются на счете 20 «Основное производство» (Инструкция по применению Плана счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н).

В НУ организация самостоятельно определяет в учетной политике перечень прямых и косвенных расходов, связанных с выполнением работ (п. 1 ст. 318 НК РФ).

Рассмотрим особенности заполнения документа Поступление (акт, накладная, УПД) по примеру:

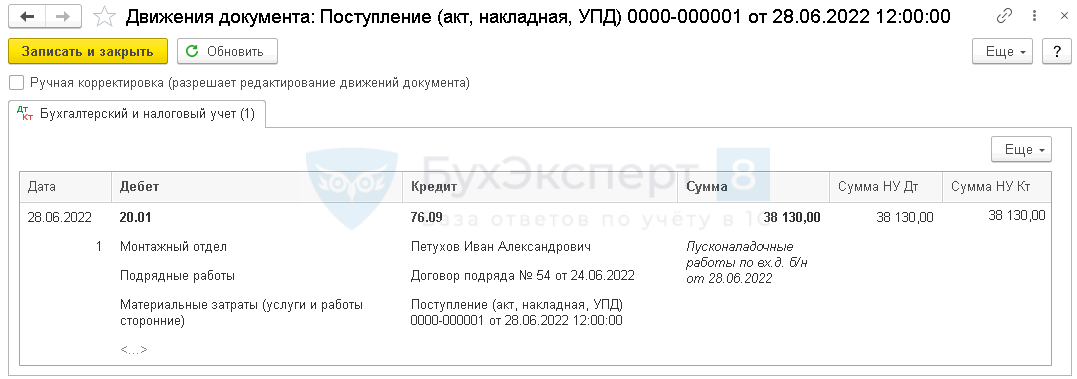

Проводки по самозанятым в 1С 8.3

Документ формирует проводку:

Как проводить чеки от самозанятых в 1С 8.3

Если чек от самозанятого получен позже подписания акта, отразите операции двумя документами Операция, введенная вручную ( Операции — Операции, введенные вручную ):

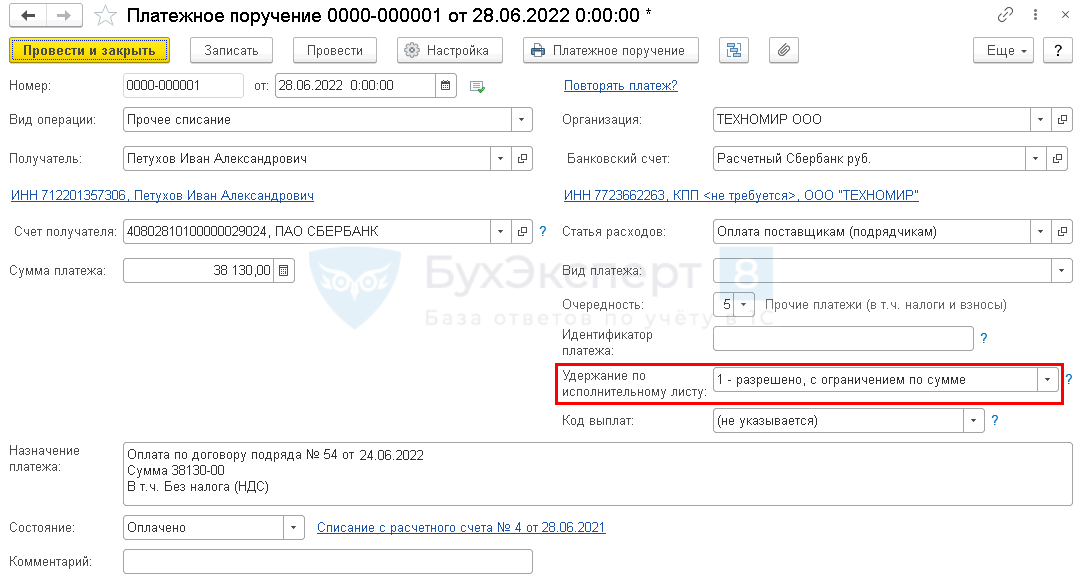

Как проводить оплату самозанятым в 1С

С 1 июня 2020 при выплате дохода физическому лицу через банк в платежных документах необходимо указывать код вида дохода в целях исполнительного производства. А также давать расшифровку суммы удержания из дохода при его наличии (ч. 5.1 ст. 70 Федерального закона от 02.10.2007 N 229-ФЗ, Указание Банка России от 14.10.2019 N 5286-У).

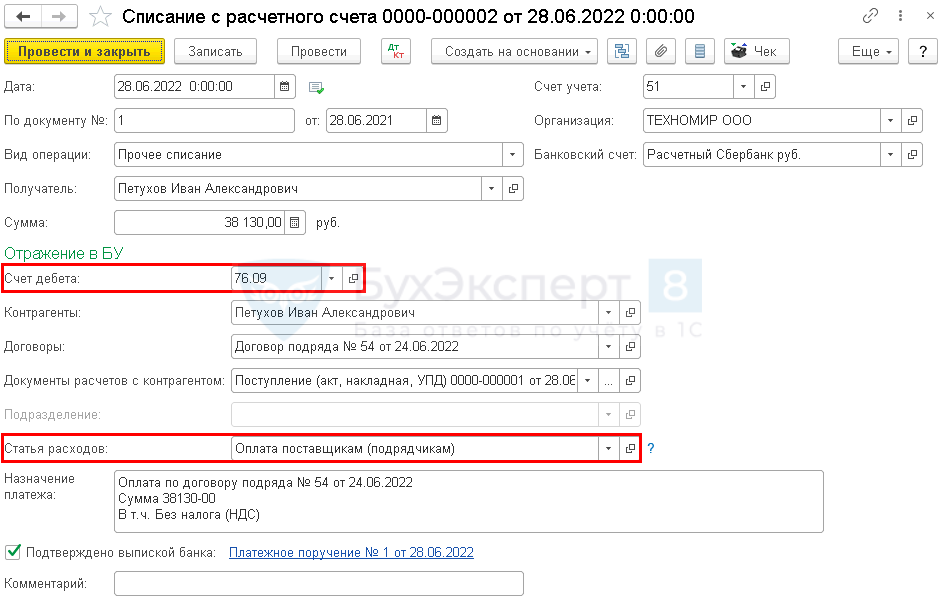

Проводки по документу

Документ формирует проводку:

Вопросы по расчетам с самозанятыми

Организация заключила договор с самозанятым на оказание услуг. Расчет с самозанятым происходит с расчетного счета ООО на расчетный счет самозанятого. Должно ли ООО пробивать чек самозанятому лицу с признаком расчета «РАСХОД» как обычному физлицу?

Согласно Закону N 54-ФЗ, чек выдает тот, кто продает товар (оказывает услугу, выполняет работу). В данном случае это самозанятый. Поскольку данную категорию налогоплательщиков освободили от применения онлайн-касс, то он пробьет и отправит вам чек через приложение «Мой налог». Необходимо, чтобы этот чек был направлен вам по электронной почте либо СМС — и тогда его можно принять в расходы (Письмо ФНС от 16.04.2019 N СД-4-3/7089@).

Формировать чек с видом РАСХОД при перечислении нет необходимости, поскольку вы являетесь покупателем, а не пользователем ККТ.

В организации все работники самозанятые физлица. Есть ли какие-нибудь особенности при приеме самозанятых на работу, начислении зарплаты?

Если речь идет о самозанятых, которые платят налог на профессиональный доход, то для организаций такие физические лица не являются сотрудниками. Следовательно, их не принимают на работу и не начисляют зарплату.

Кроме того, самозанятому нельзя применять НПД по доходам от услуг, оказанных работодателю или лицу, которое было работодателем менее 2 лет назад (пп. 8 п. 2 ст. 6 Закона N 422-ФЗ).

Мы успешно разобрали как завести в 1С самозанятого контрагента, как проводить расчеты с самозанятыми в 1С 8.3.

См. также:

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(7 оценок, среднее: 5,00 из 5)

Все комментарии (2)

А почему в проводках используется счет 76.09, если есть спец. субсчет для самозанятых 76.16?

Счет 76.16 имеет множество ограничений.

Он подходит под вариант, который рассмотрен здесь

Перечисление оплаты самозанятым по реестру

Например, с релиза 3.0.100.16 реализован учет расчетов с самозанятыми на счете 76.16 «Расчеты с самозанятыми». Этот счет имеет особенности:

-предназначен только для расчетов с самозанятыми по реестрам;

-имеет только одно субконто Контрагенты;

-в документе Акт сверки расчетов с контрагентом расчеты по нему не отражаются.

Если выполнение работ и оплата производится не в один день (образуется дебиторская или кредиторская задолженность), следует использовать другие счета расчетов с контрагентами.

Расчеты с самозанятыми физлицами в «1С»

Автор: Валентина Петрова, специалист-консультант отдела сопровождения и поддержки компании «ГЭНДАЛЬФ»

Материалы газеты «Прогрессивный бухгалтер», декабрь 2020

В 2019 г. появилась новая категория физических лиц – самозанятые. Данная категория лиц применяет спецрежим «Налог на профессиональный доход» (плательщики НПД). НПД все больше распространяется по России, а организации все чаще сталкиваются с контрагентами-самозанятыми. Но как оформить и принять в расходы услуги самозанятых?

Кто может быть самозанятым

Любое физлицо, являющееся гражданином РФ или гражданином государства, входящего в состав ЕАЭС (ч. 2, 3 ст. 5 Закона № 422-ФЗ). Важно отметить, что наличие/отсутствие статуса ИП значения не имеет согласно ч. 1 ст. 2 Закона № 422-ФЗ. Но при этом право применять специальный режим НПД есть только у тех физлиц, у которых нет работников, нанятых по трудовому договору (пп. 4 ч. 2 ст. 4 Закона № 422-ФЗ).

Федеральным законом от 27.11.2018 № 422-ФЗ регулируется порядок осуществления сделок с самозанятыми и особенности налогообложения, в т.ч. страховыми взносами. С1 июля 2020 г. субъектам РФ разрешено самостоятельно вводить специальный налоговый режим «Налог на профессиональный доход» (НПД) (Федеральный закон от 01.04.2020 № 101-ФЗ).

Как убедиться в статусе самозанятого

Запросить у физического лица электронную справку о постановке на учет в качестве плательщика НПД из мобильного приложения «Мой налог». Она приравнивается к справке, выданной на бумажном носителе в налоговом органе. Или самостоятельно проверить статус самозанятого на сайте ФНС с помощью специального сервиса – https://npd.nalog.ru/check-status/. После того как мы убедились в том, что перед нами самозанятый, необходимо понять есть ли у нас право заключить с ним договор.

Кто может заключать договор с самозанятым

Любое физлицо (в т.ч. ИП) или организация. В Законе № 422-ФЗ предусмотрены налоговые ограничения для таких договоров:

Если работодатель в течение двух лет после увольнения сотрудника заключил с ним договор ГПХ в качестве самозанятого (без статуса ИП), то с вознаграждения по договору платится НДФЛ и страховые взносы в общем порядке (п. 8 ч. 2 ст. 6 Закона № 422-ФЗ).

Если самозанятый зарегистрирован в качестве ИП, то он самостоятельно уплачивает НДФЛ и страховые взносы со своего вознаграждения.

При этом с самозанятыми можно заключить:

гражданско-правовой договор (ГПХ);

договор на выполнение работ (оказание услуг).

Получая вознаграждение за оказание услуги по любому из вышеперечисленных договоров, самозанятый обязан зарегистрировать его в личном кабинете (с помощью приложения «Мой налог») и сформировать онлайн-чек для заказчика (ч. 1 ст. 14 Закона № 422-ФЗ, ч. 3 ст. 14 Закона № 422-ФЗ). Именно данный чек организации и ИП принимают в целях признания расходов. Законом № 422-ФЗ установлено, что

для ООО и ИП наличие чека, сформированного плательщиком НПД, является обязательным для учета расходов при определении налоговой базы по налогу на прибыль, единому налогу при УСН, ЕСХН, НДФЛ (ч. 8-10 ст. 15 Закона № 422-ФЗ, п. 4 письма ФНС России от 20.02.2019 № СД-4-3/2899@).

Кто платит налоги

Самозанятые перечисляют налог с полученного вознаграждения самостоятельно на основании уведомления от налогового органа (ч. 2 ст. 11 Закона № 422-ФЗ). Контрагенту удерживать и перечислять в бюджет НДФЛ и страховые взносы самозанятого не нужно. Данная норма действует только при условиях:

самозанятый выдал покупателю (заказчику) чек (ч. 8 ст. 2, ч. 1 ст. 15 Закона № 422-ФЗ).

самозанятый не утратил статус плательщика НПД. В частности, когда его доход в текущем году превысил 2,4 млн руб. (ч. 2 ст. 4 Закона № 422-ФЗ), и он не зарегистрировался как ИП.

Следовательно, если самозанятый не проследит за своей доходностью и нарушит данные границы, то его обязанность по уплате НДФЛ и страховых взносов перейдет на покупателя (заказчика).

Кстати, подробно про изменения в НДФЛ, страховых взносах и прямых выплатах ФСС будет рассказано на Едином семинаре «1С» (зарегистрироваться бесплатно можно через ростовского партнера – «ГЭНДАЛЬФ»).

Оформление бухгалтерских проводок при работе с самозанятыми

Формируются проводки по расчетам с самозанятыми с использованием счетов учета с поставщиками 60 или 76.

Как отразить услуги самозанятого лица в 1С: Бухгалтерии ред. 3.0

Начиная с 2019 года, в нашей стране появилась новая система налогообложения – налог на профессиональный доход, которая предназначена для самозанятого населения. Если вы ещё не знакомы с данной системой, то советуем прочитать нашу статью Налог на профессиональный доход (НПД). Согласно Федеральному закону от 27.11.2018 года №422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход», самозанятые могут взаимодействовать как с физическими лицами, так и с юридическими лицами. И если с физическими лицами всё понятно, то у бизнесменов возникает много вопросов. Например, многих предпринимателей волнует, можно ли принять к расходам услуги, оказанные им самозанятым населением, и если да, то как это корректно оформить в программе? Нужно ли начислять и уплачивать страховые взносы за самозанятого? На этот и другие вопросы мы постараемся ответить в статье.

Выгода бизнеса от сотрудничества с самозанятым

До введения режима НПД у предприятий было только два возможных взаимодействия с физическими лицами. Это либо заключение трудового договора, либо договора гражданско-правового характера. И при одном, и при другом варианте предприятие обязано выполнять обязанности налогового агента по удержанию и перечислению подоходного налога из дохода физлица, а также функцию страхователя по начислению и уплате страховых взносов.

Теперь же организации могут пользоваться услугами физических лиц, не уплачивая при этом дополнительных средств в Пенсионный фонд РФ.

Дело в том, что если физическое лицо зарегистрировано как самозанятое, то взаимодействие с ним будет таким, как если бы вы работали с юридическим лицом. Ведь вы не платите никаких взносов за своих поставщиков при получении от них товаров или услуг. Вот и здесь также.

Самозанятое лицо уплачивает налог на доход самостоятельно, исходя из полученного им дохода. Таким образом, предприятию выгоднее получить услуги от самозанятого, чем от иного физлица.

Документальное оформление сотрудничества

При оформлении обязательств сторон самым популярным и необходимым документом всегда является договор. Но по какой форме его составлять в случае с самозанятым? Брать за основу трудовой договор или договор ГПХ?

На этот вопрос дала разъяснение ФНС в своём письме №СД-4-3/2899@ от 20.02.2019 года. Ссылаясь на нормы Гражданского Кодекса РФ, ФНС разъяснила, что договор не является обязательным условием совершения сделки и может быть заключён как письменно, так и устно.

При этом мы всё же рекомендуем заключение договора хотя бы для того, чтобы закрепить нюанс взаимодействия организации не просто с физическим лицом, а с гражданином, зарегистрированным в качестве самозанятого. По нашему мнению, это необходимо как гарант того, что в дальнейшем вам не придётся доплачивать налоги и взносы за работу с физическим лицом.

Также не лишним будет и проверить его регистрацию на сайте ФНС: https://npd.nalog.ru/check-status/ или попросить его предоставить вам выписку, свидетельствующую о регистрации из личного кабинета приложения «Мой налог».

Принятие к расходам

Получая вознаграждение за оказание услуги, самозанятый гражданин обязан зарегистрировать его в личном кабинете и сформировать тем самым онлайн-чек для заказчика. А организации в целях принятия расходов обычно получают акты выполненных работ. Как быть в этом случае?

ФНС дала разъяснения и по этому вопросу. В своём письме они указали на то, что для организаций и индивидуальных предпринимателей наличие чека, сформированного налогоплательщиком НПД, является обязательным для учёта расходов при определении налоговой базы. А акт выполненных работ может выступать дополнительным документом, отражающим период или дату оказания услуги для целей налогового учёта расходов покупателя, например, при наличии предоплаты.

При этом, так как чек является электронным, его распечатывание не является обязательным. Хранение его может осуществляться предприятием и в электронном формате.

А когда этот чек должен быть сформирован? Вообще по Закону №422-ФЗ чек должен быть сформирован в момент получения от заказчика наличных денежных средств. Но при этом организация-заказчик может рассчитаться за услуги и при помощи иных форм расчётов. Тогда формирование чека допускается не позднее 9-го числа месяца, следующего за налоговым периодом, в котором произведены расчёты.

Исполнитель был ИП, а стал самозанятым

Ещё один нюанс касается ранее заключённых договоров с предпринимателями, которые в последствие стали самозанятыми. Надо ли заключать новый договор при его перерегистрации?

ФНС считает, что нет такой необходимости, если это не влечёт изменений существенных условий договора. Какие условия договора являются существенными решать только вам.

Мы бы рекомендовали перезаключение договора в обязательном порядке, или хотя бы заключение дополнительного соглашения. Ведь у вашего партнёра меняется система налогообложения, а это может повлечь за собой определённые последствия. Например, ранее вы получали от него услуги с НДС, а теперь его не будет. Ранее вам выставляли акт оказанных услуг, а теперь будет онлайн-чек.

Если самозанятый утратил право на применение НПД

Самой большой неприятностью при работе с самозанятым может стать потеря его статуса самозанятого гражданина и несвоевременное сообщение вам об этом факте.

Частью 2 статьи 4 Закона №422-ФЗ установлено ограничение доходов самозанятых граждан в 2,4 миллиона рублей в течение календарного года. При превышении указанного лимита налогоплательщики не вправе применять специальный налоговый режим НПД. При этом утрачивает он своё право на применение НПД с даты такого превышения.

Таким образом, если самозанятый исполнитель не проследит за своей доходностью и нарушит границы, то его налогообложение перейдёт на вас. Уплатить придётся и подоходный налог, и страховые взносы.

Во избежание подобных ситуаций, мы бы рекомендовали указать одним из пунктов договора обязанность самозанятого в случае прекращения деятельности и снятия с учёта уведомить вас об этом. При этом в договор даже можно включить условия о санкциях, применённых при нарушении данного условия. Например, что самозанятый обязуется компенсировать уплаченный за него предприятием подоходный налог, страховые взносы, пени и штрафы.

Отражение операций с самозанятым в 1С: Бухгалтерия 8 ред. 3.0

Внимание! Алгоритм отражения операций с самозанятыми лицами обновлён! Читайте об этом в нашей новой публикации!

Для того, чтобы произвести оплату гражданину, зарегистрированному как самозанятый, необходимо сформировать «Платёжное поручение». Это можно сделать в интернет-банкинге или подготовить его в 1С для дальнейшей загрузки в банковскую программу.

В графе «Вид операции» следует выбрать «Прочие расчёты с контрагентами» для того, чтобы программа дала возможность внести сведения о коде вида дохода, который нужно указывать при перечислениях физическим лицам с 01 июня 2020 года. Подробнее об этой новости мы писали в статье Обязательное указание кодов видов дохода в программных продуктах 1С.

В графе «Получатель» укажем самозанятое физическое лицо, заполним сумму, уточним ставку НДС – «Без НДС». В графе «Удержание по исполнительному листу» следует выбрать код 1 – разрешено с ограничением по сумме. Сохраним платёжное поручение при помощи кнопки «Провести и закрыть».

Для выгрузки подготовленного платежа из программы, находясь в журнале «Платёжные поручения» следует нажать кнопку «Отправить в банк», после чего в открывшемся окне галочками отметить необходимые документы и нажать на кнопку «Выгрузить».

В списании с расчётного счёта следует проверить счёт расчётов с контрагентом. Можно использовать как счет 60.01, так и счет 76.09.

Теперь отразим расходы предприятия. Для этого перейдём в раздел «Покупки» и выберем пункт «Поступление (акты, накладные)».

Нажмём на кнопку «Поступление» и из выпадающего меню выберем операцию «Услуги (акт)».

В графе «Акт №» можно указать номер акта, если он был составлен, либо номер чека, полученного от самозанятого. В табличной части следует указать какие услуги были оказаны и на какой счёт затрат их следует отнести.

При проведении документа программа создаст проводки по дебету затратного счёта и в нашем примере кредит 60.01 (либо кредит 76.09).

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов