на каком счете отразить пени по налогам в 1с 8

Бухгалтерские проводки по штрафам и пеням

Виды существующих штрафных санкций

Прежде чем рассматривать вопрос о том, как проводками отразить штраф или пени в бухгалтерском учете, разберемся, какими могут быть санкции такого рода. Делятся они на две группы:

Санкции первой группы предусматриваются в текстах заключаемых между контрагентами договоров как взаимные и могут в равной степени возникать у каждой из сторон. Например, для покупателя обычно устанавливают пени за задержку платежа, а для поставщика — за нарушение срока поставки. Более серьезные санкции (в виде штрафа) призваны обеспечить выполнение обязательств, серьезно влияющих на сам факт функционирования контрагента либо приводящих к существенным для него потерям (в т. ч. из-за невыполнения обязательств перед третьим лицом). Размер санкций, возникающих между контрагентами, указывается в договоре либо прямо (как, например, величина процентов за каждый день просрочки оплаты или поставки), либо путем описания алгоритма расчета.

Ситуации, в которых начисляются пени и штрафы за нарушения налогового законодательства, приведены в НК РФ, там же есть указания на их конкретные размеры, а в необходимых случаях — на алгоритмы расчета. Здесь плательщиками санкций обычно становятся налогоплательщики, хотя в ряде случаев (например, задержка возврата излишне уплаченного в бюджет налога или суммы подлежащего возмещению НДС) ответственность такого же рода установлена и для налоговых органов.

Таким образом, конкретное юрлицо может оказаться как плательщиком, так и получателем платежей обоих групп, и бухгалтерские проводки по штрафам и пеням будут возникать у его не только при учете расходов по ним, но и при отражении доходов.

Отражение в бухгалтерском учете санкций по договорам с контрагентами

Как в бухучете проводками отразить штрафы или пени, возникающие в отношениях с контрагентами? Расходы или доходы, образующиеся у юрлица в этом случае, относятся к числу прочих (п. 7 ПБУ 9/99 и п. 11 ПБУ 10/99, утвержденные приказами Минфина России от 06.05.1999 № 32н и № 33н). План счетов бухучета (утвержден приказом Минфина РФ от 31.10.2000 № 94н) рекомендует для их отражения использовать счет 91, по кредиту которого будут показываться доходы, а по дебету — расходы.

Корреспондирующим счетом для счета 91 в проводке по отражению штрафа или пени в бухгалтерском учете станет счет учета расчетов 76, к которому Планом счетов бухучета предусмотрено открытие субсчета, именующегося «Расчеты по претензиям». Аналитика на этом субсчете организуется по контрагентам и каждой возникающей претензии.

То есть записи проводок по начислению штрафных санкций будут иметь следующий вид:

Сумма, сопровождающая эти проводки, для обеих записей будет определяться одинаково: как соответствующая объему начислений, либо признанных должником, либо установленных судом (п. 10.2 ПБУ 9/99, п. 14.2 ПБУ 10/99). Соответственно, и момент отражения в учете совпадет с моментом либо признания, либо принятия судебного решения.

Оплата санкций выразится проводкой Дт 76 Кт 51 (перечисление контрагенту) или Дт 51 76 (поступление от контрагента).

Важно! КонсультантПлюс предупреждает

Минфин России выделяет случаи, в которых штрафные санкции облагаются НДС. Это ситуации, когда.

Подробнее смотрите в К+. Пробный доступ можно получить бесплатно.

Как отразить в бухучете начисление и уплату налоговых пеней и штрафов

Основанием для выполнения проводок по пеням или штрафам, начисляемым к уплате в бюджет, служат документы с суммами этих платежей, выставляемые налоговым органом:

Для налогоплательщика они представляют собой расход, отражать который нужно на счете 99 или на счете 91 — в зависимости от вида налога.

По каким налогам пени и штрафы Минфин требует отражать на счете 99, а по каким на счете 91, узнайте из Типовой ситуации от КонсультантПлюс, получив бесплатный пробный доступ.

Корреспондирующим счетом для налоговых санкций станет счет 68, на котором для каждого из налогов (взносов) в аналитике следует выделить и пени, и штрафы.

Начисление санкций в пользу налоговых органов, таким образом, отобразится записью Дт 99 (91) Кт 68, а проводка по уплате штрафа или пеней будет выглядеть так: Дт 68 Кт 51.

Если же плательщиком санкций в адрес юрлица оказывается налоговый орган, то бухгалтерские записи в этом случае окажутся аналогичными применяемым при расчетах по подобным платежам, возникающим по договорным взаимоотношениям с иными контрагентами:

Отнесение на счет 99 такого дохода Планом счетов бухучета не предусмотрено. Использование же в этой проводке счета 91 свидетельствует о предпочтительности отражения через счет 91 и налоговых санкций, уплачиваемых налогоплательщиком, поскольку это обеспечивает более удобное сопоставление доходов и расходов.

Итоги

Отражаемые в учете санкции в виде пеней и штрафов возникают:

И в том, и в другом случае конкретное юрлицо может оказаться как плательщиком, так и получателем платежей по санкциям. То есть проводки по штрафам и пеням отразят у него в учете либо расход, либо доход:

Аналитику учета следует организовать по контрагентам и претензиям (для счета 76), видам налогов и санкций (на счете 68), назначению санкций (на счете 91).

Как в «1С:Бухгалтерии 8» редакции 3.0 рассчитать и отразить начисление пеней по налогу на прибыль (+ видео)?

Видеоролик выполнен в программе «1С:Бухгалтерия 8» версия 3.0.44.94.

Организация должна самостоятельно исчислить и уплатить пени, если причитающиеся суммы налогов уплачиваются в более поздние по сравнению с установленными законодательством о налогах и сборах сроки (п. 1 ст. 75 НК РФ).

Пеня начисляется за каждый календарный день просрочки исполнения обязанности по уплате налога или сбора, начиная со следующего за установленным законодательством о налогах и сборах дня уплаты налога или сбора (п. 3 ст. 75 НК РФ).

Пеня за каждый день просрочки определяется в процентах от неуплаченной суммы налога, сбора или взноса.

Процентная ставка пени принимается равной одной трехсотой действующей в это время ставки рефинансирования Центрального банка Российской Федерации (п. 4 ст. 75 НК РФ).

Обратите внимание, с 01.01.2016 значение ставки рефинансирования приравнено к значению ключевой ставки Банка России (Информация ЦБ РФ от 11.12.2015). Самостоятельное значение ставки рефинансирования с 01.01.2016 не устанавливается.

Для расчета денежной суммы, которую налогоплательщик должен выплатить в качестве пени, можно воспользоваться помощником расчета пени из раздела «Налоги и взносы» 1С:ИТС.

Для целей налогообложения прибыли расходы в виде пеней за просрочку уплаты налогов не учитываются (п. 2 ст. 270 НК РФ).

По поводу начисления пеней в бухгалтерском учете существует две точки зрения:

Руководствуясь профессиональным суждением, организация самостоятельно определяет порядок начисления пеней и утверждает его в своей учетной политике.

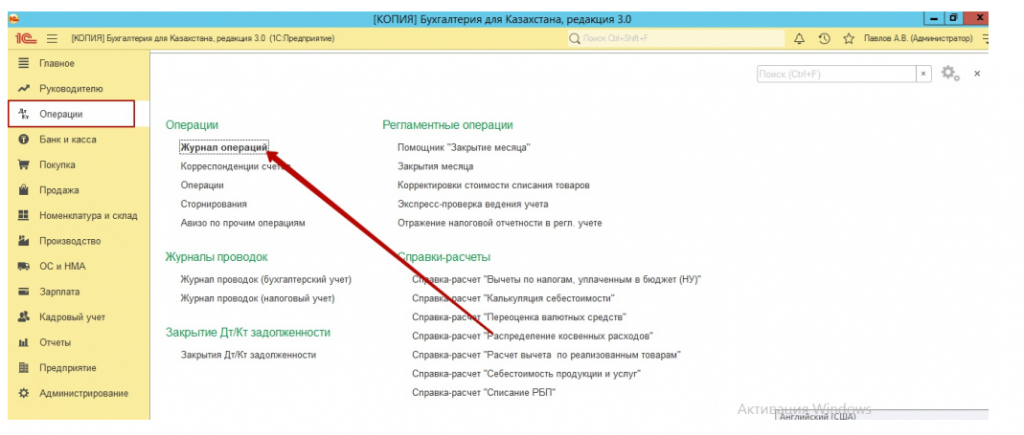

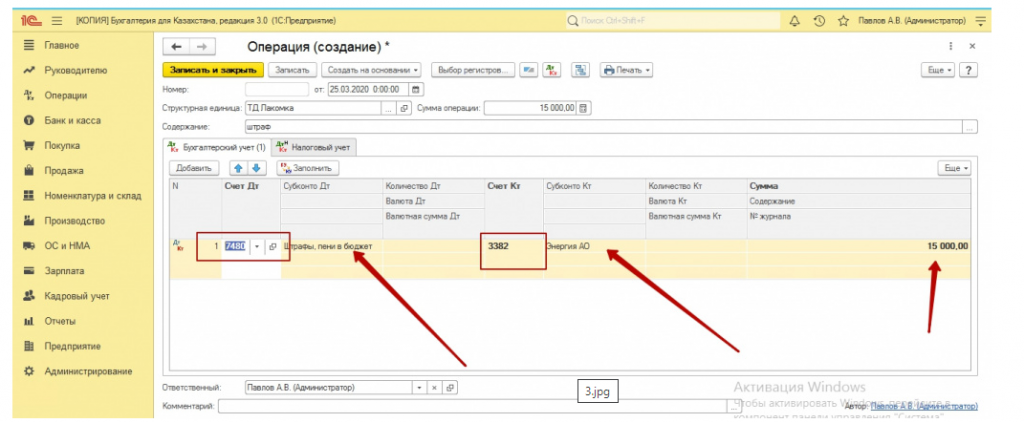

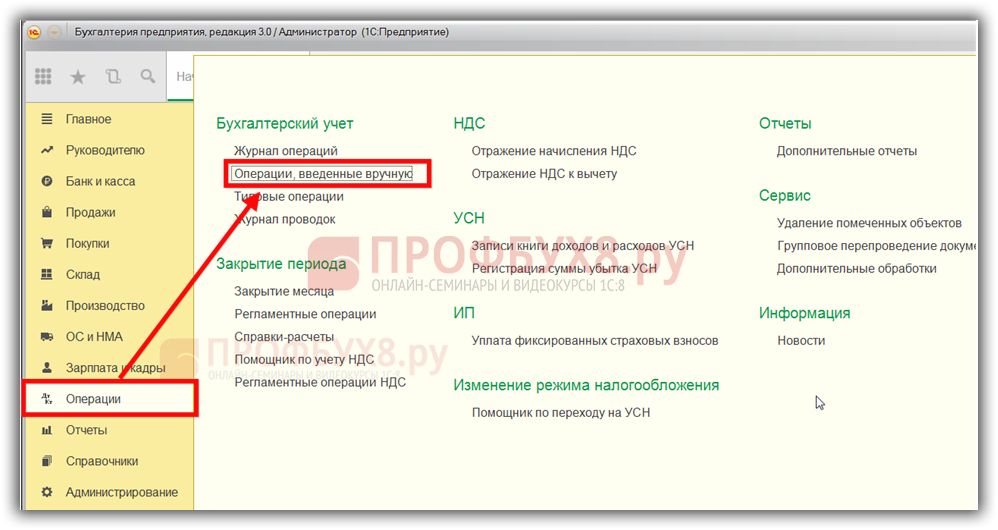

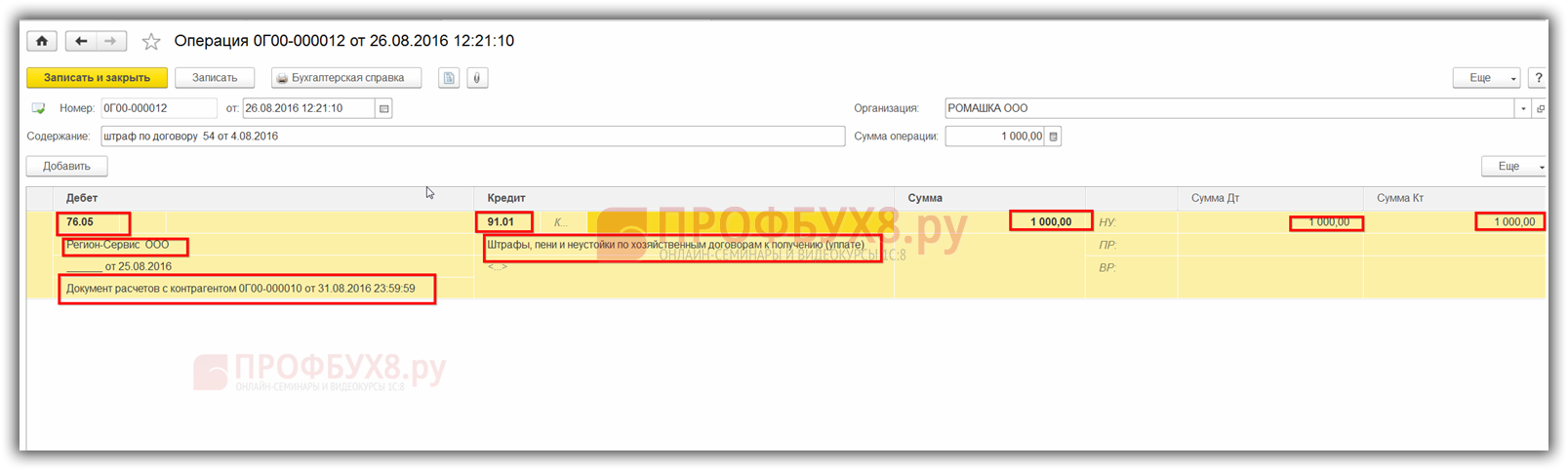

Для отражения начисленных пеней в программе «1С:Бухгалтерия 8» редакции 3.0 следует воспользоваться документом Операция (раздел Операции – Операции, введенные вручную).

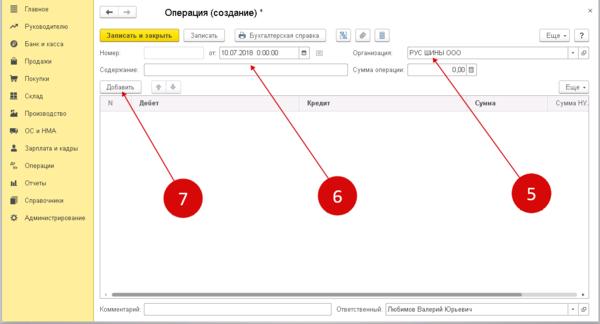

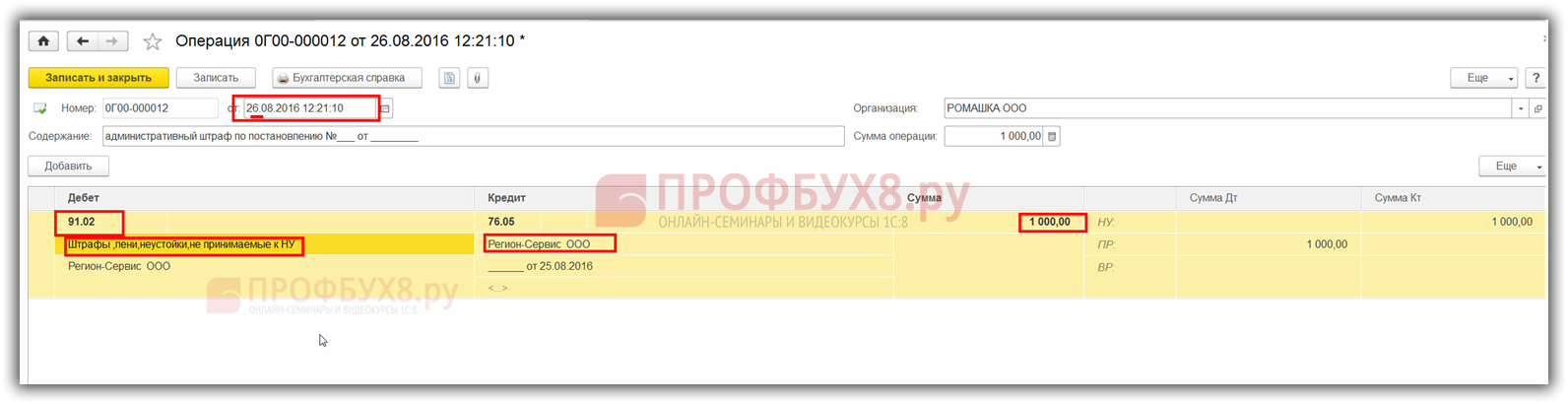

В форме документа в поле от надо указать дату расчета пеней, отраженную в бухгалтерской справке-расчете. Для создания новой проводки надо нажать кнопку Добавить и ввести нужную корреспонденцию счетов.

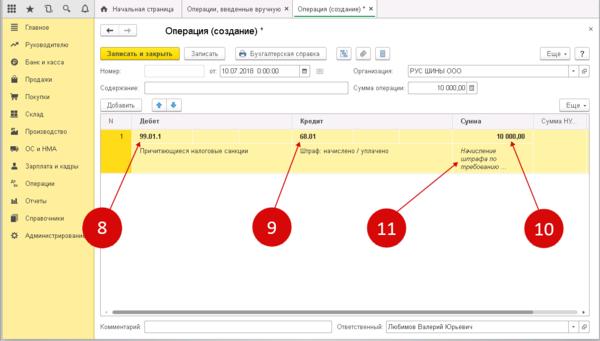

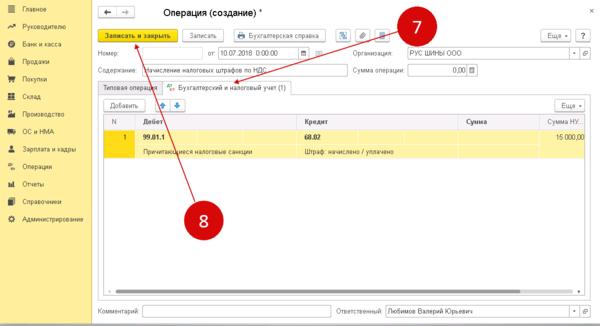

Если организация начисляет в программе пени по дебету счета 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения», то необходимо выбрать значение вида субконто как «Причитающиеся налоговые санкции». В этом случае отраженные в ресурсе Сумма НУ Дт 99.01.1 пени не занизят налогооблагаемую базу, и программа рассчитает налог в соответствии с ПБУ 18/02, утв. приказом Минфина России от 19.11.2002 № 114н. Отражать постоянную разницу в ресурсе Сумма ПР Дт 99.01.1 не следует, так как это приведет к неверному расчету постоянного налогового обязательства (ПНО).

На какой счет отнести пени и штрафы по налогам в 1С 8.3

Нарушение налогового законодательства приводит к начислению штрафов и пений. Получить санкцию можно за занижение облагаемой базы или несвоевременную сдачу деклараций. В случае отсутствия оплаты пени начисляются автоматически. Штрафы и пени по 1С 8.3 начисляются вручную. Для них не созданы отдельные шаблоны. Их можно сделать самостоятельно. Важно правильно выбрать счёт, на который будут перенесены штрафы и пени и выполнить проводки в процессе их начисления. Так, штраф за нарушение положений налогового законодательства можно отнести к налоговым санкциям. Они не уменьшают размер облагаемой прибыли.

Подводка ДЕБЕТ 99-КРЕДИТ 68 (69) для начисления санкций по налогам и сборам

Пени по имеющимся налогам отображены по дебету как счета под номером 99 (Прибыль и убытки), счета 91 (Прочие доходы и расходы). Порядок начисления прописан в действующей учётной политике. Счёт 99 удобен благодаря тому, что пользователю не придётся считать разницу между бухгалтерским и налоговым учетом.

Расчет проводок при начислении штрафов/пений

Как сформировать проводку вручную?

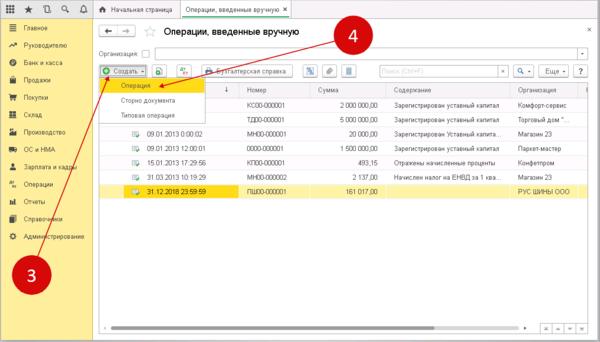

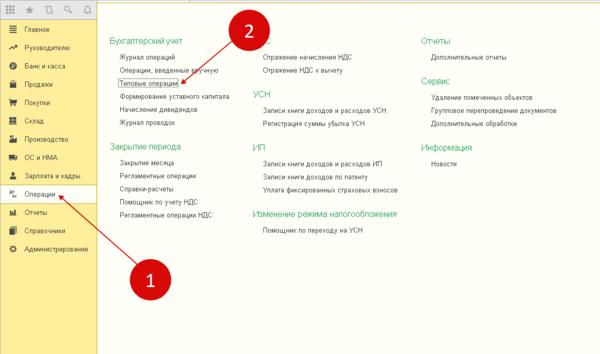

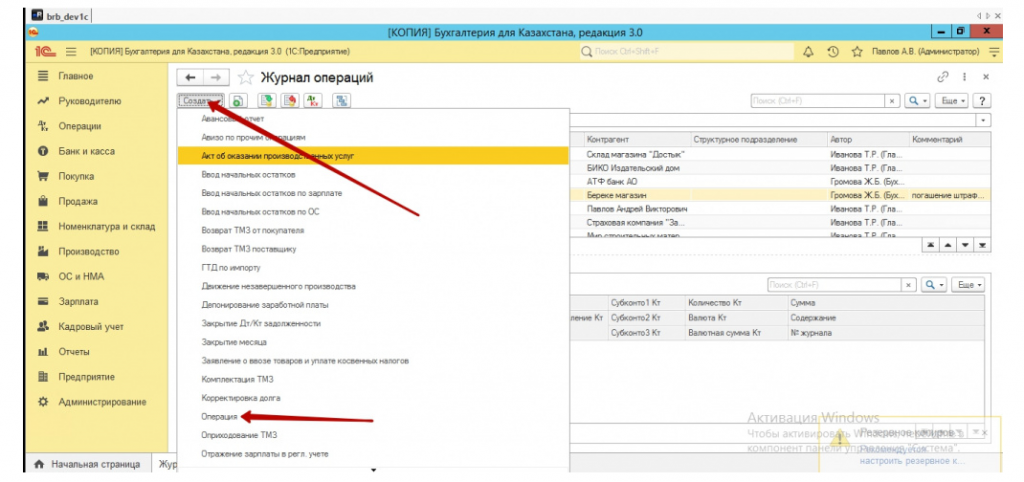

Шаг 1. Необходимо создать новую ручную операцию в версии программы 1С 8.3. Пользователь переходит. В раздел «Операции» и кликает на надпись «Операции, введенные вручную». Через несколько секунд пользователю откроется окно для ручных операций.

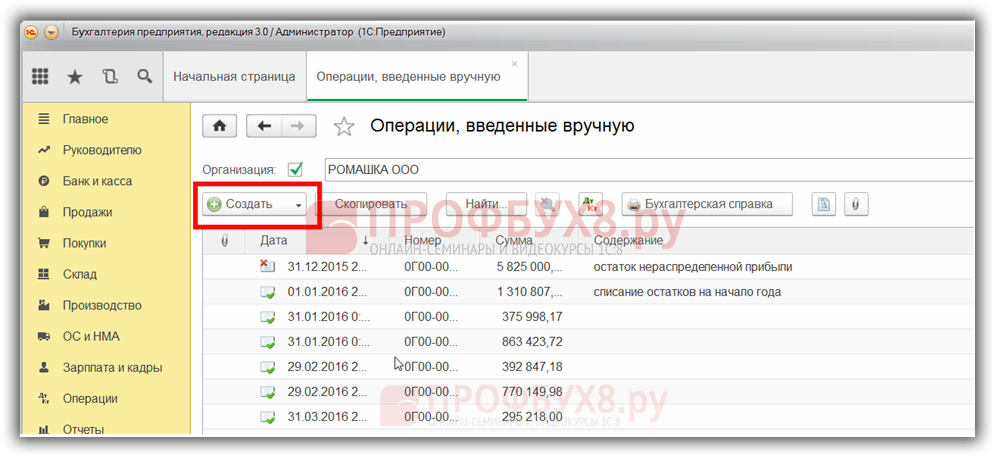

В открывшейся форме необходимо выбрать пункт «Создать» и выбрать ссылку «Операция». В программе запустится окно для создания нужных проводок по начислению штрафов и пени.

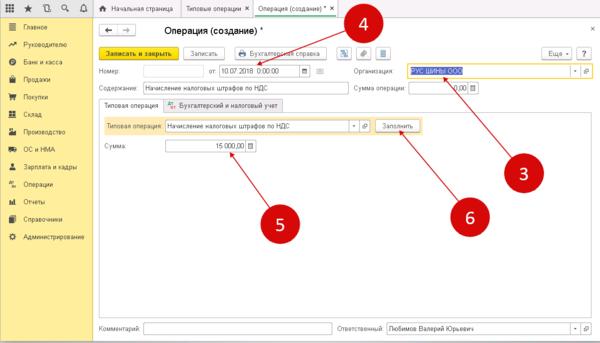

Шаг 2. Важно сделать проводку по начислению штрафа в ручном режиме в окне «Операция (Создание)». На этом этапе клиент заполняет несколько полей с указанием персональных данных. Подтвердить процедуру, нажав на кнопку «Добавить». Следом откроется форма для создания бухгалтерских подводок.

Для 68.01 «НДФЛ» нужно выбрать из справочника пункт «Штраф: начислено / уплачено». В открывшемся поле с суммой отмечается размер штрафа или пени в рублях. Ниже необходимо написать содержание проводки, например, «Начисление штрафа по требованию №256».

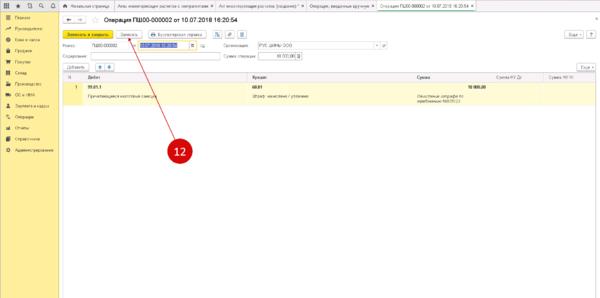

Последним шагом становится подтверждение процедуры. Пользователь кликает на надпись «Записать». В 1С 8.3 можно создать неограниченное количество проводов по пеням и штрафам.

Типовая операция в программе 1С 8.3

Шаг 1. Нужно создать новую типовую операцию по опции «Начисление штрафа в 1с 8.3 проводки» и «Начисление пени по налогам проводки в 1с 8.3». Для упрощения процедуры дальнейшего использования программы можно создать шаблоны. Они позволят не вводить данные и реквизиты компании каждый раз в ручном формате. Все последующие платежи смогут создаваться на основе данных, сохранённых в хранилище. Для создания актуального шаблона необходимо перейти в раздел «Операции» и кликнуть по ссылке «Типовые операции». Через несколько секунд откроется окно для создания типовых операций.

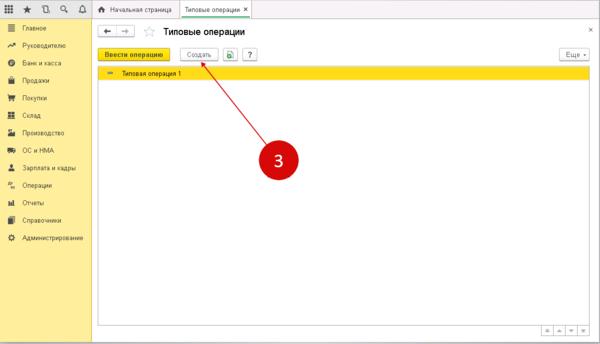

В окне «Типовые операции» стоит выбрать функцию «Создать». В новой вкладке станет доступна форма для открытия операции.

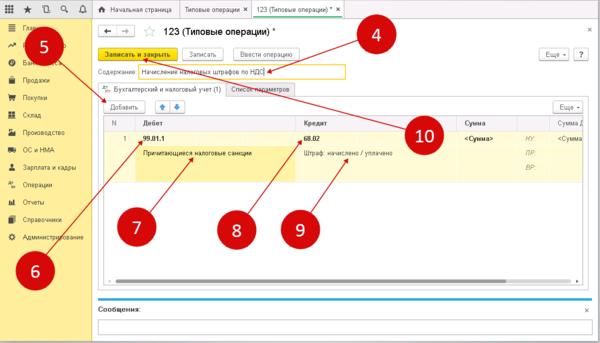

Для реализации задачи пользователю предстоит совершить перечень действий в новой вкладке:

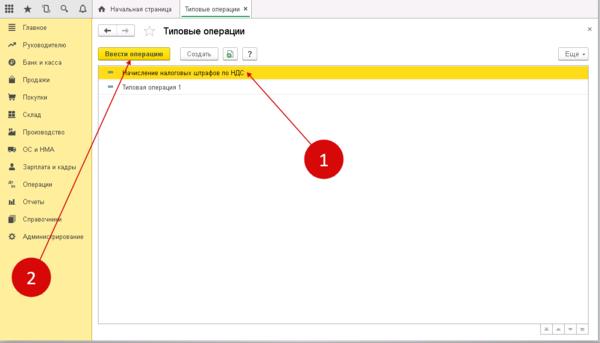

Для подтверждения всех применённых данных стоит кликнуть по надписи «Записать и закрыть». После подтверждения шаблон будет сохранен автоматически. Найти его возможно при следующем запуске программы в списке типовых операций.

Шаг 2. Владельцу необходимо создать проводку по начислению штрафа в программе 1С 8.3 при помощи типовой операции. Для успешного начисления штрафа при помощи функционала можно зайти в общий список операций (выполняется по шагу 1), а затем кликнуть на нужную и нажать на клавишу «Ввести операцию»

Переход «Бухгалтерский и налоговый учет» позволит увидеть недавно созданный проводки. Важно проверить их на ошибки и опечатки. Если таковых нет, то предприниматель жмёт на пункт «Записать и закрыть» для сохранения бухгалтерской записи в программе 1С 8.3.

Аналогичным методом возможно создать стандартные проводки при начислении государственной пошлины с целью экономии своего личного времени на работе в программе 1С 8.3.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Отражение пеней, штрафов и неустойки в 1С

Порядок составления отчетности для отражения штрафных санкций и их форм утверждены Приказом №39. Понятие неустойки установлено Гражданским кодексом. Это штрафы или пеня в виде денежных обязательства, которые должник обязуется выплатить кредитору по причине неисполнения договоренностей. В частности, при просрочке сроков исполнения. Под договором понимают документ с требованиями по выполнению работ, услуг, в нем также есть права/обязанности сторон. За их нарушение и выставляются санкции.

Чем отличаются штрафы от пени?

Штраф представляет собой один из видов неустойки. Может устанавливаться в точном размере или в процентном соотношении к определенной сумме. Взымается однократно. Например, в договоре указано, что в случае несоблюдения сроков поставки, покупателю возмещается сумма в размере 50 тысяч тенге.

Пеня устанавливается за каждый день просрочки. За базу берется сумма неисполненного обязательства. В договоре условия начисления неустойку будут выглядеть следующим образом – «обязательства выполнены с нарушениями, сторона обязуется уплатить неустойку в виде 0,1% от размера задолженности. Начисляется ежедневно». Это способ санкции вынуждает контрагента скорее погасить задолженность.

У поставщика есть несколько вариантов действий:

Заблаговременно проверяйте поставщиков на добросовестность с помощью бесплатного сервиса 1С:Контрагент. Заключайте договор 1С:ИТС в компании Первый БИТ и подключите все бесплатные сервисы.

Инструкция для поставщика о начислении неустойки

Оснований для начисления неустоек есть несколько:

В случае несоответствия условиям договора поставщиком, заказчик проводит взыскание. Сопровождаются санкции следующими документами:

Условия для заказчика в части начисления пени, штрафов

У заказчика есть несколько законных причин для начисления неустойки:

Поставщик может выставить претензию контрагенту с расчетом неустойки и ее обоснование, а также счет на оплату санкций. Действия заказчика будут идентичны, как и в инструкции для поставщика.

Штрафы, пени, неустойки, внесенные в хозяйственные договора, отражаются в бухгалтерском учете и Декларации по корпоративному подоходному налогу (разделы «Вычеты», «Совокупный годовой доход»).

Заключите договор ИТС и вы получите доступ к десятку актуальных справочников по работе в 1С, бухгалтерскому и кадровому учету, управлению, бесплатным практическим вебинарам и др.

Отражение доходов по неустойке в налоговом учете

Согласно с подпунктом 13 пункта 1 статьи 226 Налогового Кодекса в доход по итогам года входят санкции, включая штрафы и неустойки, признанные должником. Исключение – возвращенные из бюджета необоснованно удержанные штрафы. В том случае, если эти суммы ранее не относились на вычеты.

Суммарная величина неустоек, пени, штрафов, которая относится на доходы в Декларации по корпоративному подоходному налогу форма 100, заполняется в строке 100.00.014 «Прочие доходы».

Отражение вычетов по неустойке в налоговом учете

В Налоговом кодексе (пункте 7 статьи 243) указано, что вычету подлежат неустойки, если другое не предусмотрено статьями 246 и 264 этого же Кодекса.

Отражение штрафов в налоговом учете, их вычета согласно статьям 246 и 264 НК РК:

Общая величина штрафов и пени, которая относится на вычеты, согласно статье 243 пункту 7 указывается в строке 100.00.020 «Штрафы, пени, неустойки» Декларации по корпоративному подоходному налогу.

Как отражаются доходы по сумме неустойки в бухгалтерском учете

В бухгалтерском учете порядок отражения доходов по неустойкам будет следующим:

Как правильно отразить неустойку в расходах предприятия в бухгалтерском учете

В бухгалтерском учете неустойка в расходах субъекта хозяйственной деятельности отражается следующим образом:

Субъект хозяйственной деятельности может выступать и плательщиком, и получателем платежей перечисленных категорий. Проводки в бухгалтерском учете по неустойкам будут возникать при учете расходов/отражении доходов.

Как оформить штраф в 1С

В хозяйственной деятельности любого предприятия могут возникнуть неустойки. Они относятся на вычет при условии получения в виде доходов. Если же санкции не имеют прямого отношения к деятельности предприятия, а, например, получены от работника, который несвоевременно выполнил обязательства по налогам, в таком случае вычеты не применяются.

Отражение неустоек в 1С проводится по следующей схеме:

Эта инструкция распространяется на операции начисления штрафов, пени, неустоек. Если они не относятся на вычет, по Дебету выбирается субсчет 7470 «Расходы, которые не относятся на вычет» или субсчет 7480 «Прочие расходы, не идущие на вычет».

Отражение штрафов и пеней в 1С по договорам производится на субсчете 7210 «Административные расходы».

Смотрите рисунок №1.

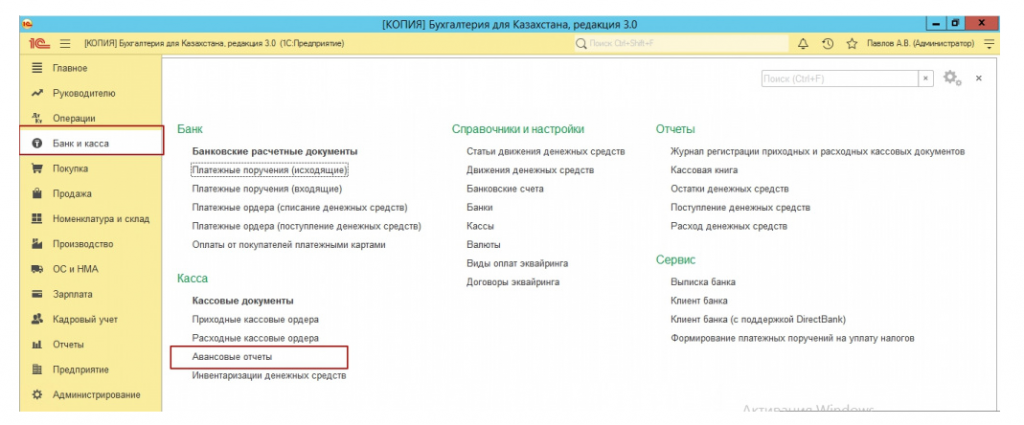

Смотрите рисунок №2.

Смотрите рисунок №3.

В первых двух ситуациях по кредиту указывается субсчет 3382 «Задолженность по присужденным неустойкам, пени, штрафам» или 3230 «Прочие обязательства по другим обязательным платежам». Для отражения административных расходов по кредиту используется субсчет 3310 «Краткосрочная кредиторская задолженность», в аналитических счетах указывается поступление товарно-материальных запасов, услуг, контрагент, договор.

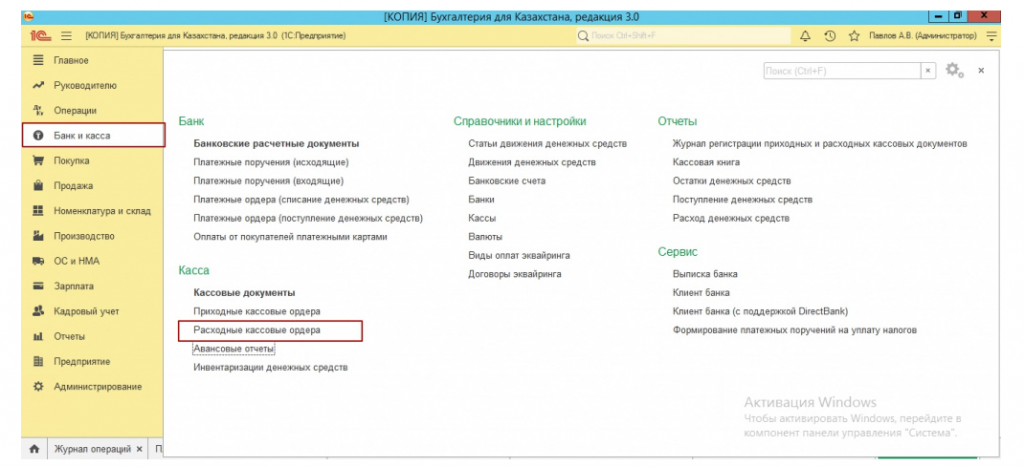

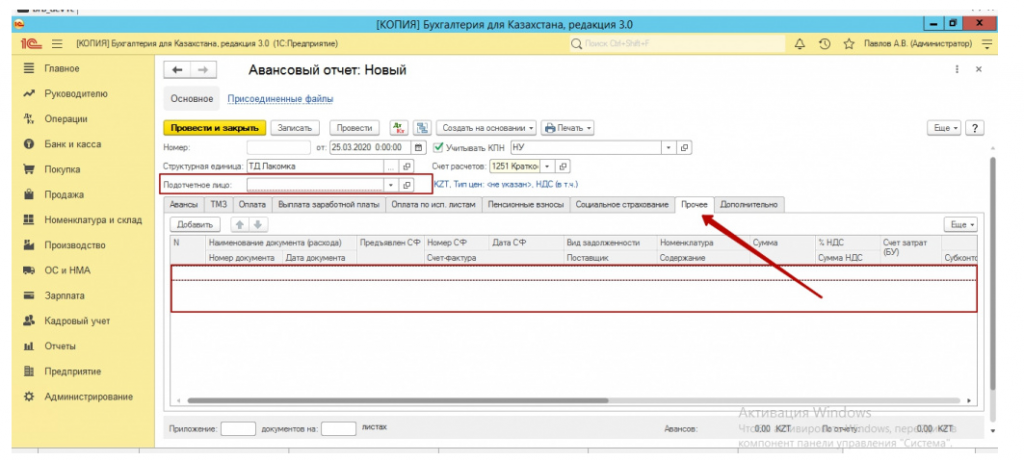

Смотрите рисунок №4.

Смотрите рисунок №5.

Смотрите рисунок №6.

Прочие обязательства оформляются авансовым отчетом на работника, который будет оплачивать санкции. Есть еще один вариант – оплата платежного поручения. Отчетный документ отражается в авансовом отчете на вкладе «Прочие». Это может быть, например, чек. Административные расходы с поступлением товарно-материальных запасов и услуг отражаются в акте выполненных работ. В документе указывается размер санкций и договор, на который ссылается контрагент.

Субъекты хозяйственной деятельности могут столкнуться со спорной ситуацией, когда поставка выполняется в сроки, предусмотренные условиями договора, но товар оказался ненадлежащего качества. Неустойка подлежит начислению, если будет доказан факт нарушения сроков отгрузки, что соответствует нормам статьи 392 ГК РК о толковании условий договора. Заказчик может требовать устранить нарушения прав в соответствии со статьей 428 ГК РК и требовать возмещения убытков согласно 9 статье ГК РК. Но требования о взыскании неустойки по причине несоответствия требованиям к качеству товара, если этот пункт не был изначально включен в договор, в этом случае не имеют оснований, так как товар был поставлен и возвращен. Стороны сделки приведены в первоначальное положение.

Сервисы, помогающие в ведении учета, вы можете приобрести здесь.

Отражение пеней и штрафов в 1С 8.3 Бухгалтерия

В процессе работы предприятия возникают ситуации, когда организация взыскивает штраф или наоборот получает штраф. Рассмотрим отражение штрафов и пеней в 1С 8.3 Бухгалтерия, на какой счет отнести пени и штрафы по налогам в проводках 1С 8.3.

Штрафы и пени для целей БУ и НУ делятся по категориям:

В зависимости от вида штрафа, в 1С 8.3 применяется различный порядок отражения в учете. Рассмотрим наиболее распространённые ситуации.

Административные штрафы

На административный штраф для компании выдается специальное постановление. Помимо стандартных сведений, в нем указываются

Для оплаты административного штрафа, у предприятия имеется 60 календарных дней, которые нужно отсчитывать со дня, когда вступило в силу постановление.

После получения постановления бухгалтер обязан отразить начисление штрафа в бухгалтерских регистрах программы 1С 8.3.

Учет административных штрафов ведется в составе прочих расходов. Данный порядок прописан в п.11 ПБУ 10/99.

Бухгалтерские проводки будут такими: Дт 91 субсчет Прочие расходы Кт 76 – в прочих расходах отражен административный штраф.

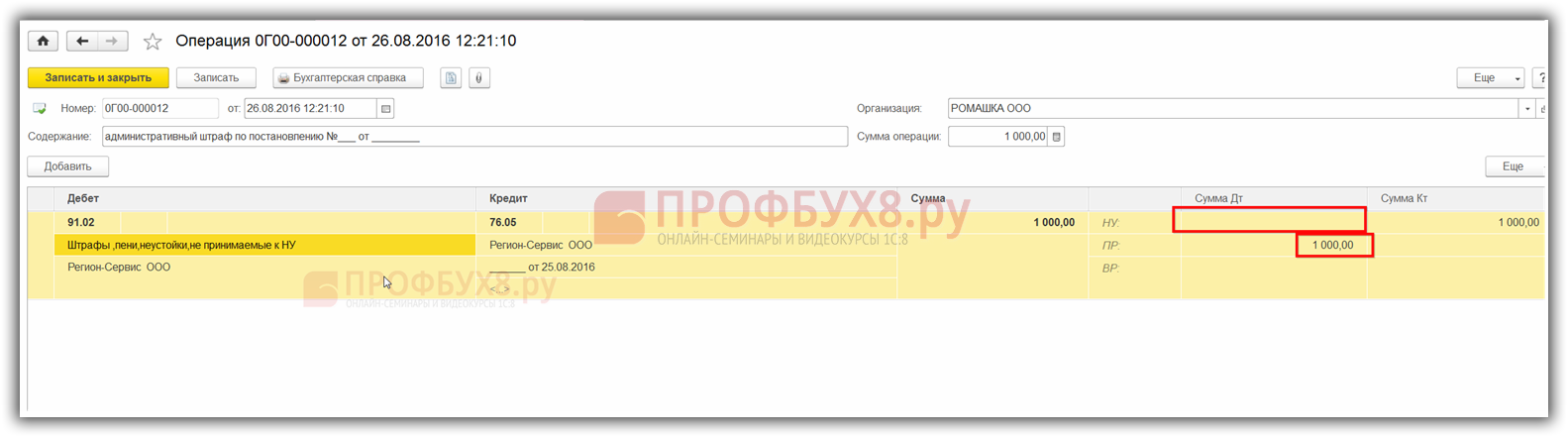

В 1С 8.3 начисление административного штрафа следует отразить Операцией. Заходим в меню Операции, выбираем вид операции Операции, введенные вручную:

Открываем выбранную операцию:

Кнопкой Создать, создаем новую операцию и заполняем:

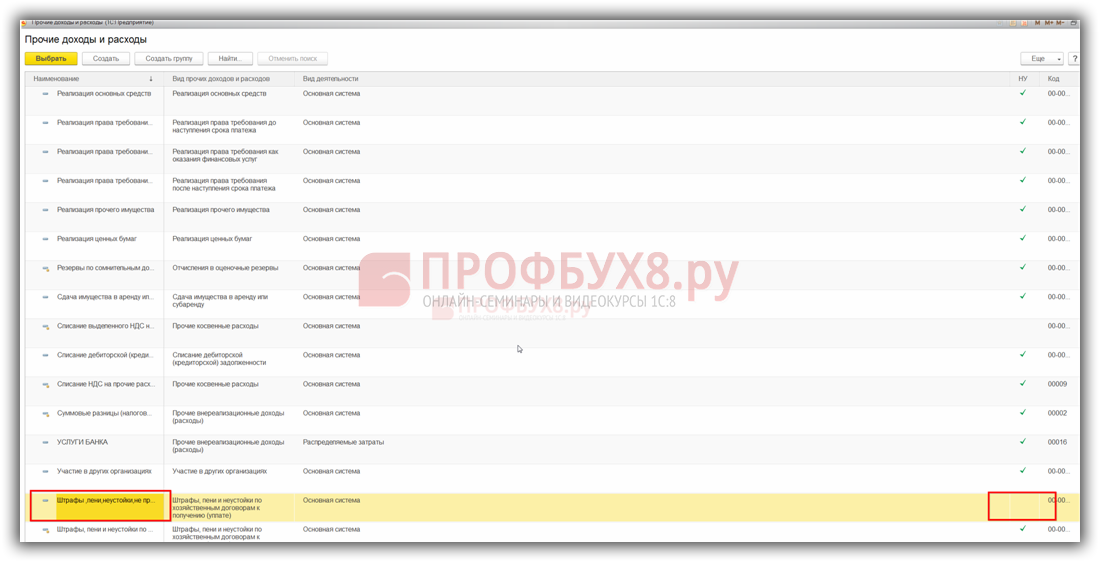

При выборе аналитики статьи затрат следует учесть, что сумма штрафа принимается только к бухгалтерскому учету, поэтому следует выбрать статью расхода/дохода «не принимаемые к НУ», то есть «галочкой». В графе НУ в справочнике затрат не должна быть отмечена затрата:

По причине того, что штрафы в налоговом учете нельзя списать на расходы, поэтому возникает постоянное налоговое обязательство ПНО.

Следует обратить внимание на результат формирования проводок в 1С 8.3. В колонке сумма «Дт НУ» суммы штрафа не отражены. Штраф отражен по правилам ПБУ 18/02:

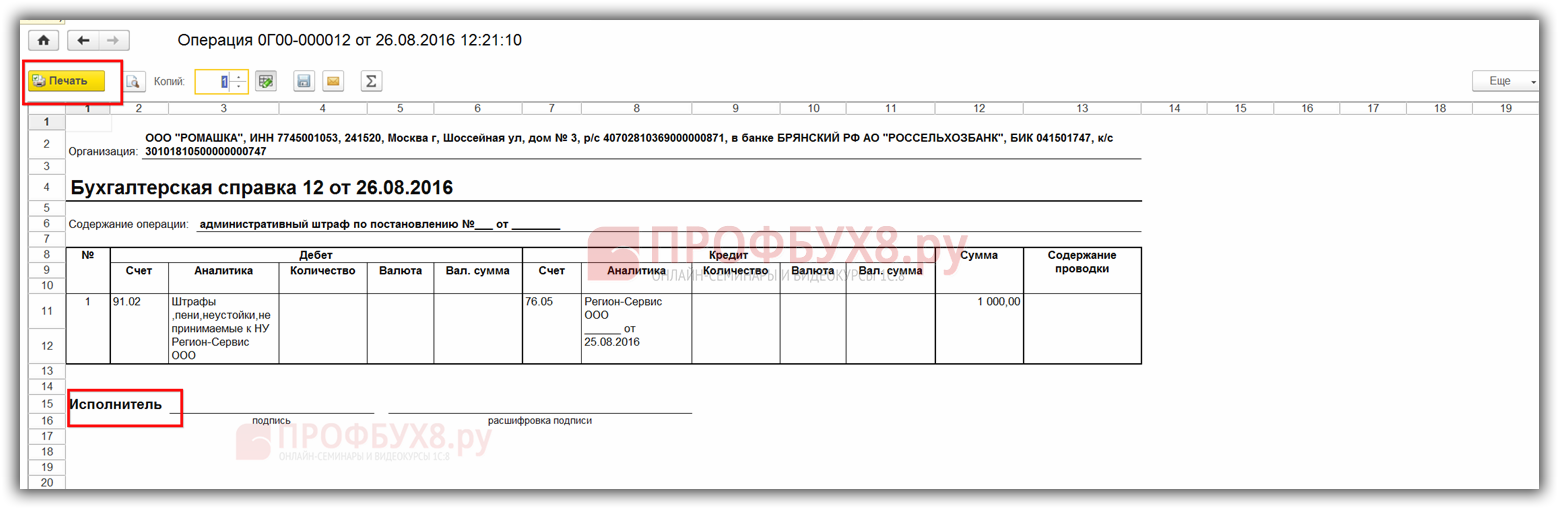

После проведения документа необходимо распечатать бухгалтерскую справку на закладке Бухгалтерская справка. Подписать и хранить в бухгалтерских документах в оригинале:

Малые предприятия ПБУ 18/02 могут не применять и в учете постоянные разницы не формируются.

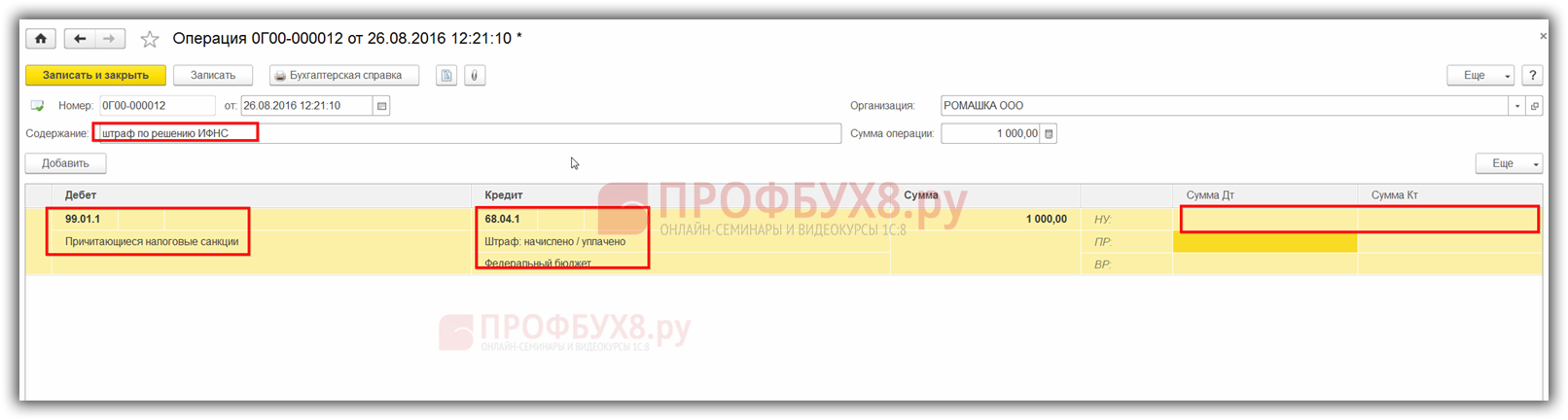

На какой счет в проводках отнести пени и штрафы по налогам в 1С 8.3

В бухгалтерском учете суммы штрафов и пени по налогу на имущество, НДС, по налогу на прибыль и т.п., отражаются проводкой: Дт 99 Кт 68 субсчет Расчеты по штрафам и пени – начислены налоговые пени и штрафы по налогу на имущество, на прибыль или иным налогам:

Отражение операции в бухгалтерском учете аналогично учету административных штрафов, только меняется аналитика учета. Запись проводится на основании требования органов ИФНС. Рекомендуем к счету 68 открыть отдельные субсчета, где будут показаны суммы пени и штрафов по налогам.

При перечислении сумм в бюджет: Дт 68 субсчет Расчеты по штрафам и пени Кт 51 – перечислены пени и штрафы по налогу в бюджет, сальдо по счету 68 закроется.

Если организация планирует оспорить в суде или в вышестоящей инстанции штрафы, все равно следует начислить пени и штрафы в бухгалтерском учете проводкой: по дебету счета 99 и кредиту 68 счета. При положительном решении суда в пользу организации сделать сторнирующую запись.

По причине того, что в бухгалтерском учете все штрафы списываются на финансовый результат, то разниц не возникает по ПБУ 18/02.

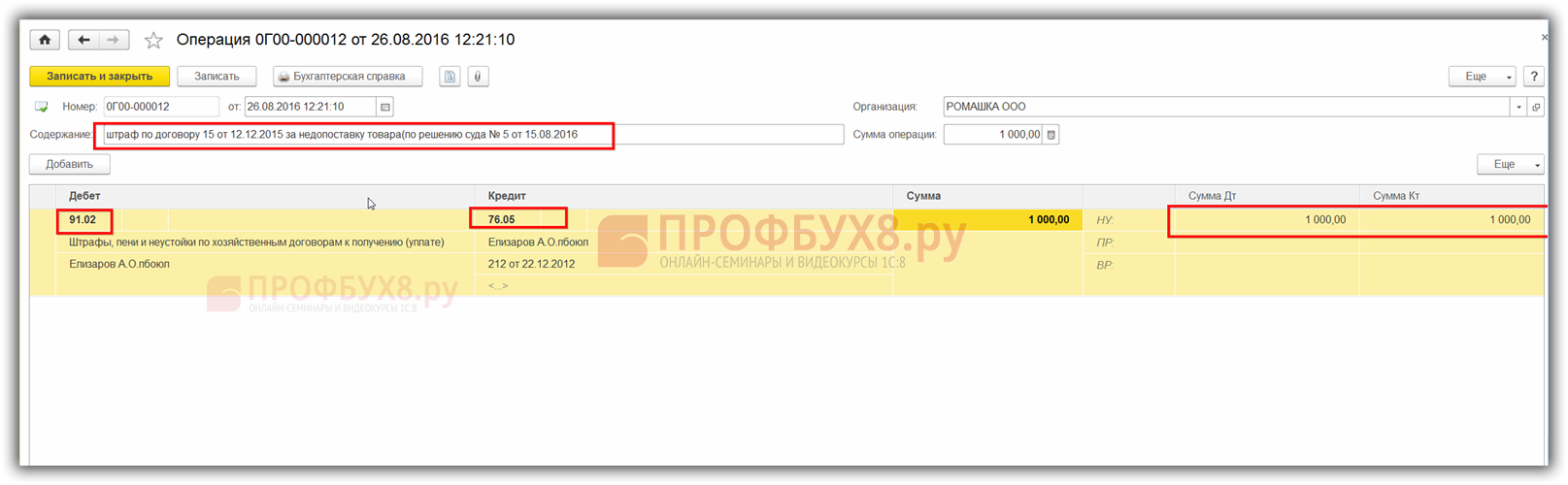

Штрафы, пени, неустойки по хозяйственным договорам

Наиболее распространённые в деятельности предприятия штрафы – это штрафы, неустойки, пени по хозяйственным договорам.

Более подробно как вести учет штрафов и пеней по договорам с контрагентами в программе 1С 8.3 Бухгалтерия рассмотрено в нашей статье.

В бухгалтерском учете штрафы, неустойки, пени за нарушение обязательств по договору входят в состав внереализационных расходов. К бухгалтерскому учету принимаются в суммах, присужденных судом, в том периоде, когда вынесено решение суда об их взыскании. Отражаются в учете проводками:

Операция по отражению штрафа в учете такая же, как по отражению административных штрафов – Операция, введенная вручную, только меняется корреспондирующий счет и аналитика:

Так как штрафы и пени по хозяйственным договорам принимаются к налоговому учету, то при проведении документа сумма будет отражаться и в бух.учете, и в налоговом учете.

Как начислить штраф, если не выполнены договорные обязательства

Штрафные санкции начисляются в случае, если поставщиком не были выполнены договорные обязательства.

Аналогично учету административных штрафов заполняем Операцию, введенную вручную:

Для суммы штрафа используется документ Поступление на расчетный счет с видом операции Прочее поступление. Вид расчетного счета – счет 76.02 Расчеты по претензиям, так как сумма штрафа принимается к НУ, то формируются однотипные проводки и в БУ и в НУ.

Если Вам необходима помощь в освоении более широкого спектра операций в программе 1С, то мы предлагаем Вам пройти наш профессиональный курс «1С Бухгалтерия 3.0 на интерфейсе ТАКСИ». Подробнее о курсе смотрите в следующем видео: