на каком счете отразить входной ндс в бюджете

На каком счете отразить входной ндс в бюджете

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Какими проводками отражать в учете учреждения операции по начислению и уплате НДС на доходы по договорам аренды?

Рассмотрев вопрос, мы пришли к следующему выводу:

Операции по уплате НДС учреждениями отражаются по статье аналитической группы подвида доходов бюджетов 180 «Прочие доходы» и подстатье 189 «Иные доходы» КОСГУ.

Операции по начислению НДС отражаются по кодам КОСГУ и АнКВД, по которым отражались сами доходы учреждения, на которые начисляется НДС.

Рекомендуем также ознакомиться с материалом:

— Энциклопедия решений. Налогообложение при аренде. Учет у арендодателя.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Чевардина Элеонора

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

член Союза развития государственных финансов Суховерхова Антонина

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Учёт НДС в 1С:Бухгалтерия государственного учреждения 8 ред. 2.0

Согласно ст. 143 НК РФ налогоплательщиками НДС признаются:

Из этого следует, что учреждения любого типа, в том числе и образовательные, признаются плательщиками НДС.

Ст. 145 НК РФ предусматривает возможность освобождения от исполнения обязанностей налогоплательщика, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) без учета налога не превысила в совокупности два миллиона рублей. При этом в НК РФ отсутствуют требования о том, каким образом должна определяться выручка от реализации товаров (работ, услуг). Очевидно, руководствоваться следует положениями ст. 39 НК РФ. Однако, в числе операций, не признаваемых реализацией в соответствии со ст. 39 НК РФ, отсутствуют государственные (муниципальные) работы и услуги, выполняемые (оказываемые) в рамках государственного (муниципального) задания, источником финансового обеспечения которого является субсидия из соответствующего бюджета бюджетной системы РФ.

Согласно этой статье, казённые учреждения освобождены от обязанностей налогоплательщика НДС, так как, в рамках их деятельности, выручка отсутствует – финансирование учредителем производится лимитами и ассигнованиями, которые не подпадают под определение дохода. А денежные средства, поступающие от клиентов (например, родительская плата) перечисляются в бюджет учредителя и далее – в Федеральный Бюджет или Бюджет Субъекта Российской Федерации в качестве компенсации расходов, что тоже не может классифицироваться как доход.

Что же касается бюджетных и автономных учреждений, то субсидии на выполнение государственного (муниципального) задания, в случае первых, и доходы от платных услуг, в большинстве своём, значительно превышают указанную сумму. Следовательно, бюджетные учреждения являются налогоплательщикам НДС при любом стечении обстоятельств, а автономные учреждения могут быть освобождены от данной обязанности в случае, если имеют низкую выручку и, в данном случае, должны применять одну из специальных систем налогообложения (к примеру, УСН).

Объектом налогообложения НДС признаются (п. 1 ст. 146 НК РФ):

В п. 2 ст. 146 НК РФ перечислены операции, объектом налогообложения НДС не признаваемые. В их числе есть подпункты, касающиеся учреждений бюджетной системы:

Подпункт 4.1 внесен в п. 2 ст. 146 НК РФ Федеральным законом от 18 июля 2011 г. № 239-ФЗ и вступил в силу с 1 января 2012 г. Он содержит один важный момент, который легко выпустить из внимания: работы, выполняемые в рамках государственного (муниципального) задания, должны оплачиваться субсидией из бюджета бюджетной системы Российской Федерации. Это важно, так как в государственное (муниципальное)задание могут так же входить платные услуги, которые должны облагаться НДС.

Кроме случаев, в которых учреждение является плательщиком НДС, встречаются случаи, в которых оно выполняет функции налогового агента по НДС – обязано исчислить, удержать у налогоплательщика и перечислить в Бюджет суммы налога. Порядок определения налоговой базы по НДС налоговыми агентами определяется ст. 161 НК РФ.

Наиболее часто встречающимися операциями, по которым образовательные учреждения признаются налоговыми агентами, является «Предоставление на территории РФ органами государственной власти и управления, органами местного самоуправления в аренду федерального имущества, имущества субъектов РФ и муниципального имущества». В данном случае налоговой базой для исчисления налога является сумма арендной платы с учетом налога.

Для отражения и фиксации в учёте НДС в 1С:БГУ 2.0 реализован целый ряд документов и отчётов. Их можно обнаружить в подсистеме «Учёт и отчётность»:

Документы можно найти в разделе «Учёт НДС».

Журналы учёта выданных и полученных счетов-фактур, а так же, Книги покупок и продаж реализованы в виде отчётов и доступны через пункт панели навигации «Регистры учета и отчёты», подраздел «Учет НДС».

Налоговую декларацию по НДС можно обнаружить, выбрав в разделе «Регламентированная отчётность» пункт «Налоговая и статистическая отчетность».

Какие действия необходимо выполнить в информационной базе 1С:БГУ 2.0, чтобы в учреждении корректно высчитывалась налогооблагаемая база, корректно принимались к зачёту и вычету счета-фактуры, формировались Книги покупок и продаж и Декларация по НДС:

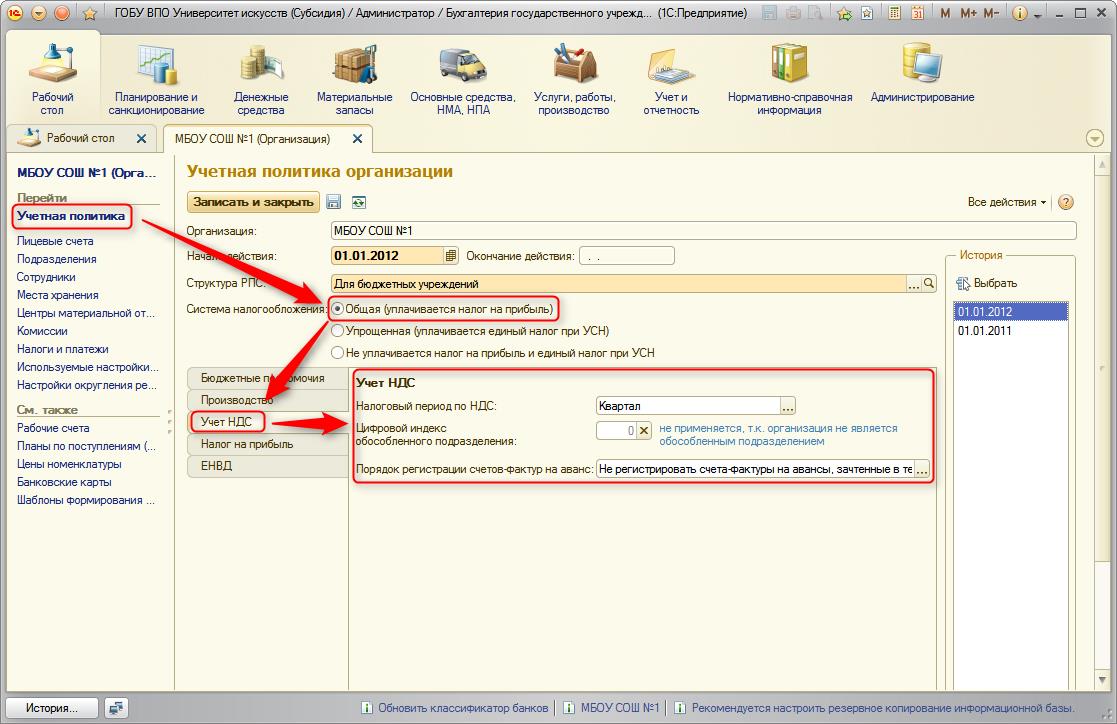

1. Налоговый учёт и порядок приёма счетов-фактур должен быть прописан в учетной политике учреждения. Для того, чтобы сделать это (или проверить корректность сделанных настроек) необходимо открыть элемент справочника «Организации», перейти по навигационной ссылке в раздел «Учетная политика». Переключатель «Система налогообложения» должен быть установлен в положение «Общая». На вкладке «Учет НДС» необходимо указать налоговый период, за который оформляются Декларации по НДС и порядок регистрации счетов-фактур на аванс.

В применении учётной политики с указанием даты начала её действия существует один нюанс: документы, которые были введены позднее даты начала действия учётной политики необходимо перепровести, иначе они не будут содержать необходимых для учёта налога на добавленную стоимость проводок.

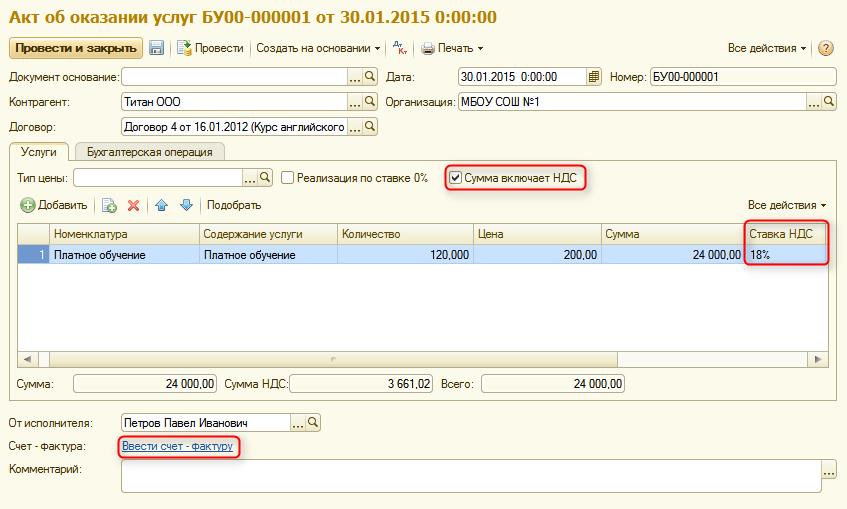

2. Реализация товаров, работ или услуг должна оформляться документами «Акт об оказании услуг», «Накладными на реализацию» либо иными документами, предусмотренными в системе. В документе обязательно необходимо указать ставку НДС, по которой производится реализация – для услуг, освобожденных от уплаты НДС указывается ставка «без НДС», для всех прочих случаев указывается соответствующая процентная ставка. Если конечная сумма включает НДС, то дополнительно необходимо установить флажок в соответствующем поле.

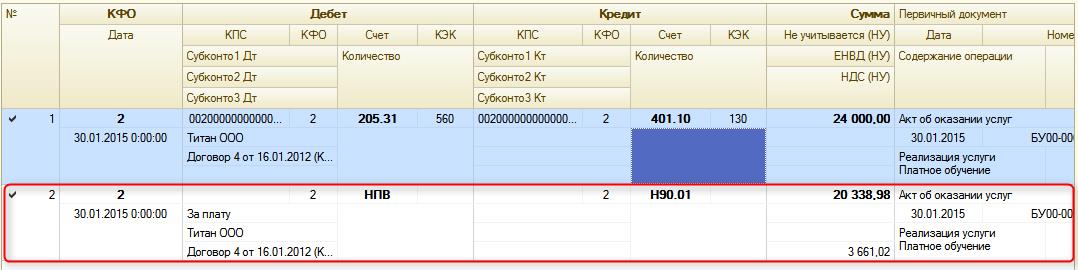

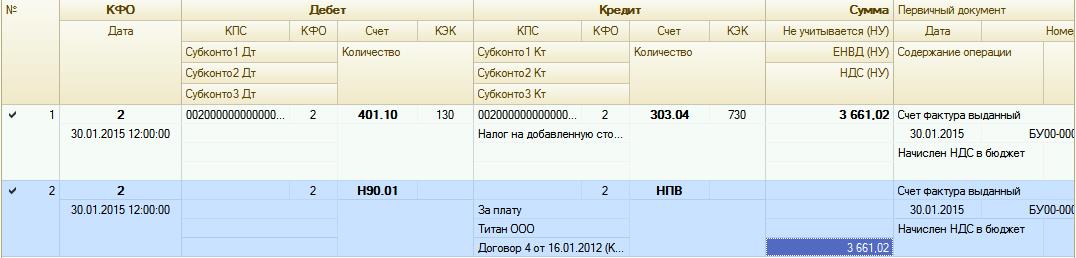

Проводки по документу выглядят следующим образом:

Как мы видим, Проводка по кредиту полностью повторяет таковую по бухгалтерскому учету, за тем исключением, что сумма разделена на 2 части: 1 часть идёт в зачёт прибыли, а вторая – сумма НДС.

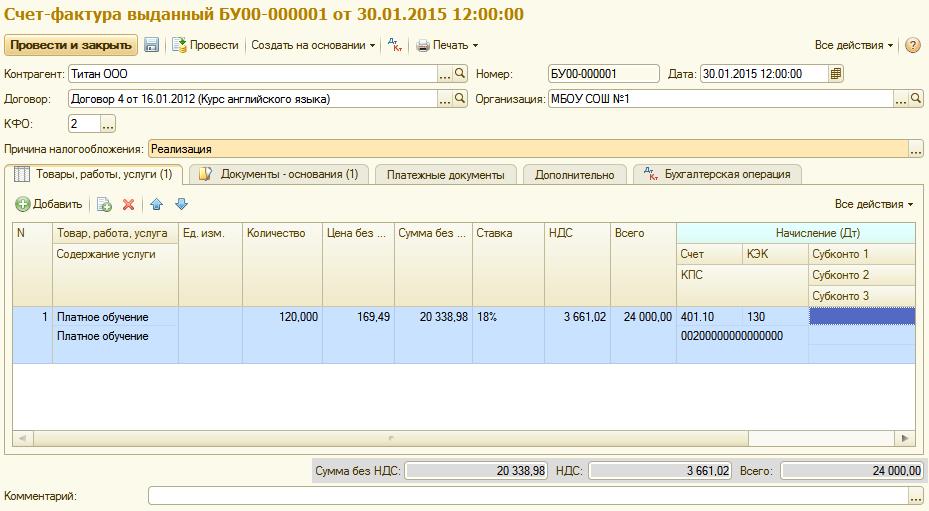

После проведения документа необходимо кликнуть на ссылку «Ввести счет-фактуру», которая автоматически откроет новый документ «Счет-фактура выданный». После проверки полноты заполнения, документ необходимо провести и, при необходимости, распечатать.

В данном документе будут сформированы проводки по начислению (зачёту) НДС по реализации.

Как можно видеть, в первой проводке происходит начисление НДС за счёт уменьшения дохода от реализации, а во второй со счёта Н90.01 убирается сумма НДС, что приводит по данной реализации счета 401.10 и Н90.01 в полное соответствие друг другу.

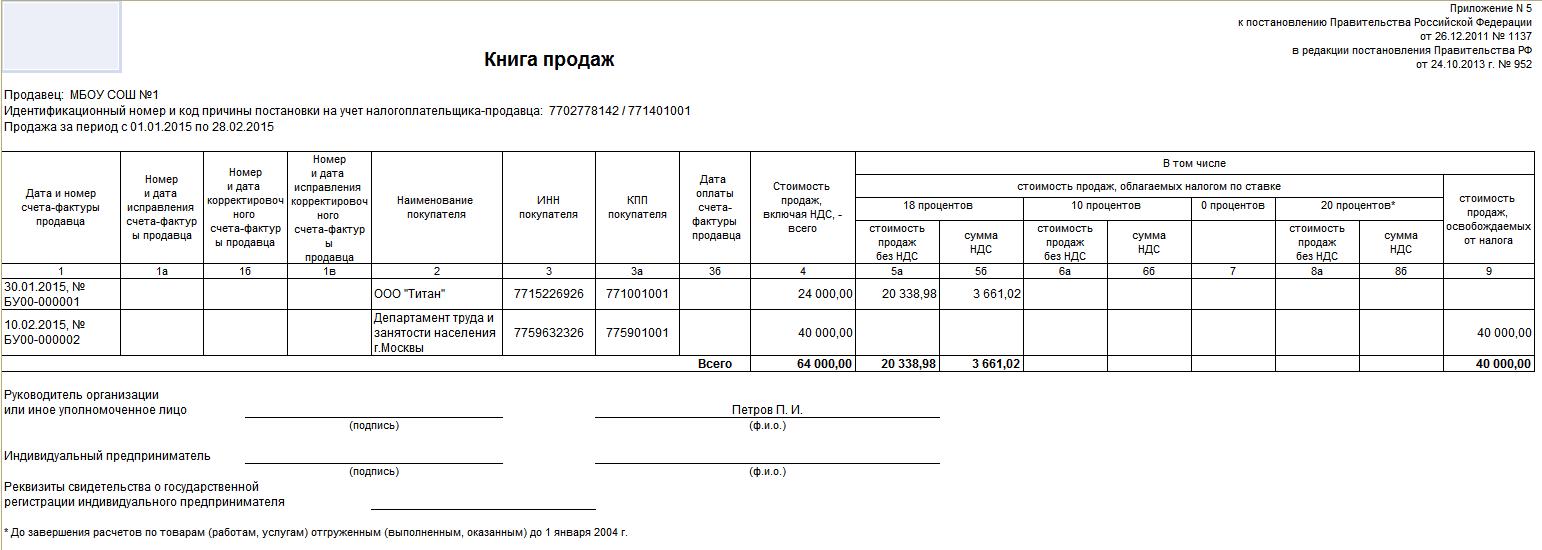

Реализация товаров, работ и услуг, освобожденных от уплаты налога так же обязательно сопровождать созданием счетов-фактур, которые должны попадать в Книгу продаж.

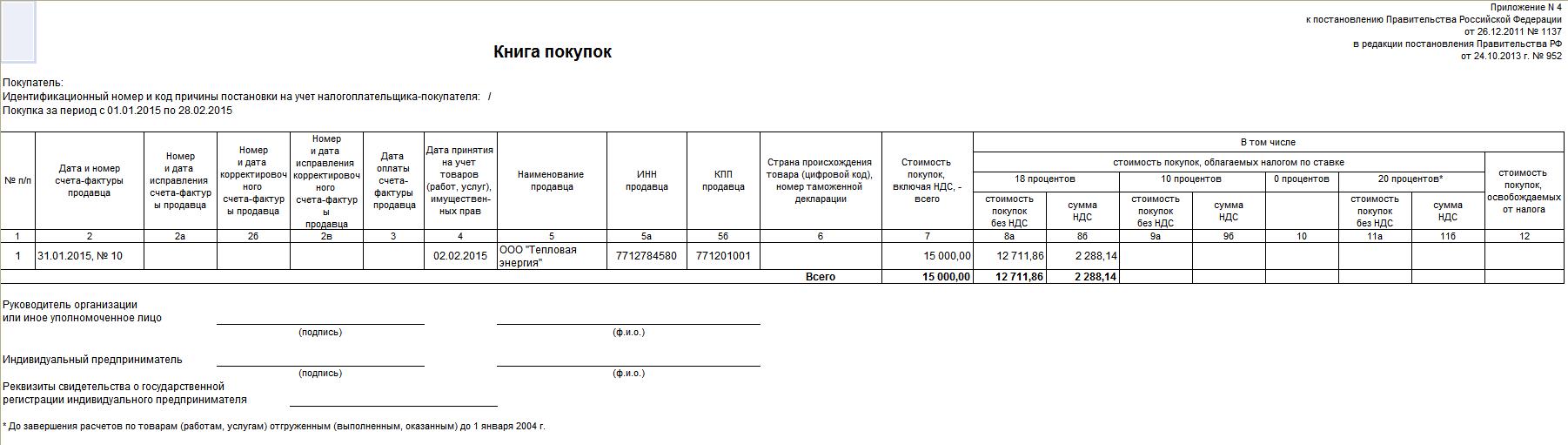

Выше приведён пример сформированной Книги продаж, в которой, на первой строке сделана запись по услугам, облагаемым налогом по ставке 18%, а на второй – по услуге, не облагаемой налогом.

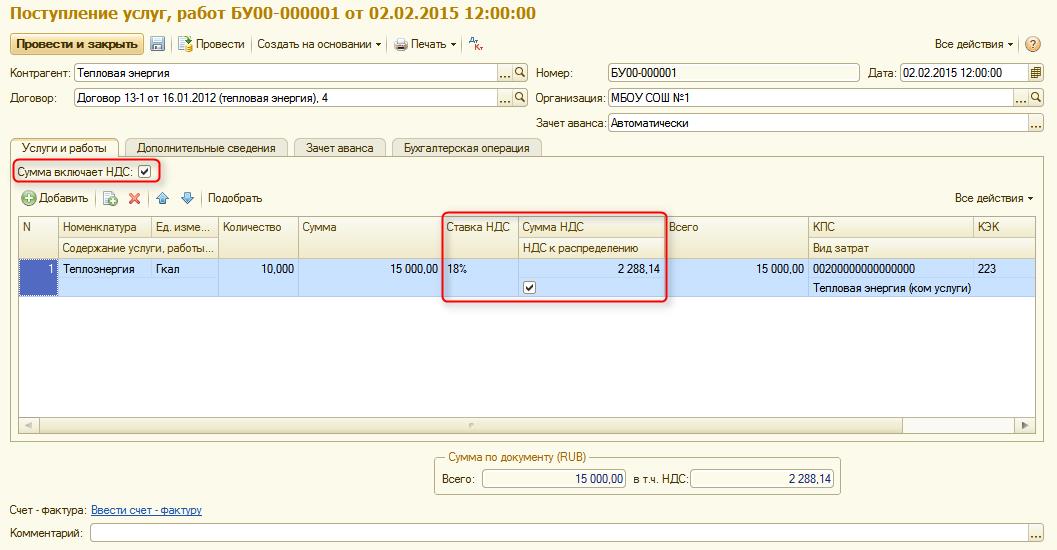

3. Поступление материалов, основных средств, услуг и работ, приобретённых за счёт средств от приносящей доход деятельности, так же должно сопровождаться формированием счета-фактуры и, соответственно, регистрироваться в Книге покупок.

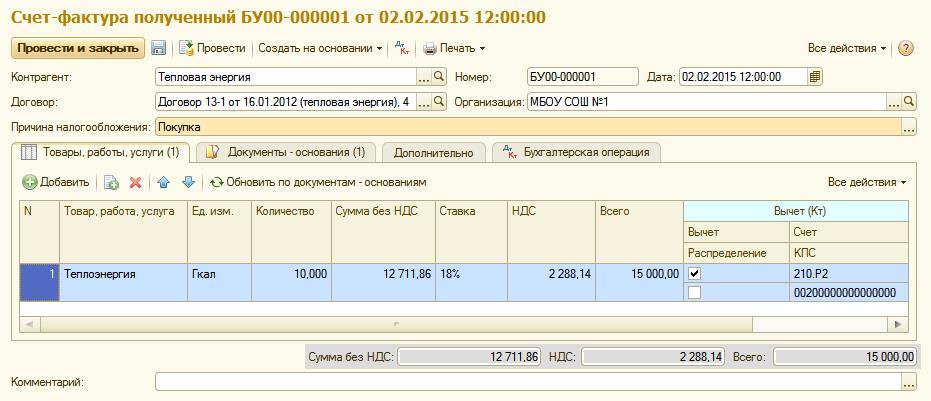

К примеру, возьмём документ «Поступление услуг, работ». На вкладке «Услуги и работы» заполнена поступившая услуга и заполнены реквизиты, отвечающие за учет НДС.

Важно!: флажок «НДС к распределению» указывается в том случае, если поступившие услуги, участвуют в операциях как облагаемых, так и не облагаемых НДС (Например: коммунальными услугами учреждение пользуется независимо от вида оказываемых ей услуг. Следовательно, и плата за коммунальные услуги закладывается в себестоимость услуг, как облагаемых, так и не облагаемых НДС).

В программе БГУ2 предусмотрено автоматизированное распределение входящего НДС. Распределение входящего НДС производится в соответствии с действующим законодательством.

Согласно п. 4 ст. 170 НК РФ суммы налога, предъявленные продавцами товаров (работ, услуг), имущественных прав налогоплательщикам, осуществляющим как облагаемые налогом, так и освобождаемые от налогообложения операции:

Указанная пропорция определяется исходя из стоимости отгруженных товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости товаров (работ, услуг), имущественных прав, отгруженных за налоговый период.

Таким образом, если, организация приобрела товар, который одновременно используется в облагаемых и необлагаемых НДС операциях, то в книге покупок нужно зарегистрировать счет- фактуру не на всю сумму НДС, а лишь на ту часть, на которую учреждение вправе произвести вычет.

Определить такую сумму нужно исходя из пропорции, установленной п. 4 ст. 170 НК РФ.

Стоит обратить внимание на то, что для принятия к распределению НДС организация обязана вести раздельный учет сумм «входящего» НДС по приобретенным товарам (работам, услугам), имущественным правам, используемым для облагаемых и необлагаемых операций. В противном случае, НДС вычету не подлежит и в расходы при исчислении налога на прибыль не включается (п. 4 ст.170 НК РФ).

Суммы, принятого к распределению НДС учитываются на счёте 210.Н2 и автоматически распределяются документом «Распределение входящего НДС» в конце квартала. При этом часть суммы будет принята к вычету, а часть отнесена на увеличение себестоимости реализуемой продукции, работ, услуг.

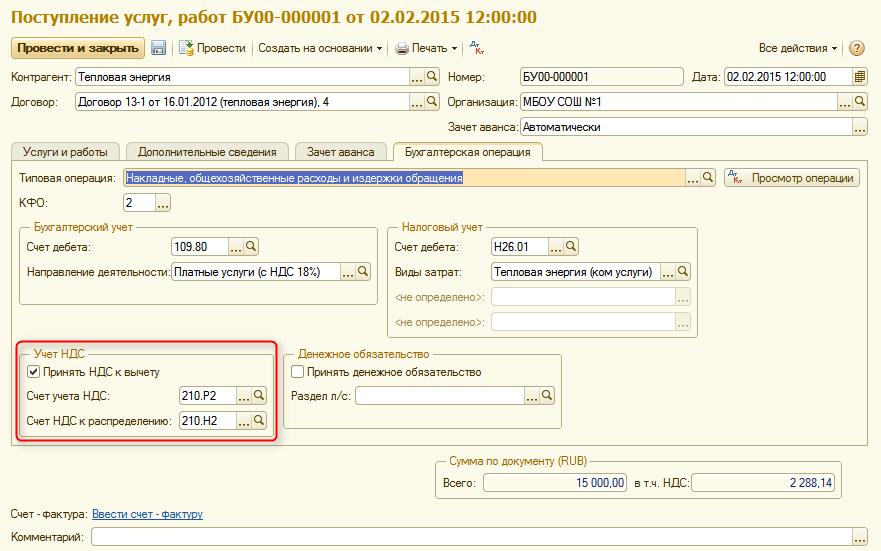

Вернёмся к заполняемому документу поступления услуг, работ. Для упрощения примера уберём флажок «НДС к распределению» и перейдём на закладку «Бухгалтерская операция». Она должна быть оформлена следующим образом.

В данном случае следует обратить внимание на группу реквизитов «Учет НДС». В актуальном релизе План счетов ЕПСБУ приведён в соответствие с изменениями, внесёнными Приказом Минфина РФ от 29 августа 2014 г. № 89н “О внесении изменений в приказ Министерства финансов Российской Федерации от 1 декабря 2010 г. № 157н «Об утверждении Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений и Инструкции по его применению». Соответственно по умолчанию в полях «Счет учета НДС» и «Счет НДС к распределению» стоят актуальные субсчета счёта 210.12, который пришёл на смену счёту 210.01. Если это не так, то необходимо поменять счета, как показано на скриншоте.

Важно! Флажок «Принять НДС к вычету» ставится в том случае, если услуга приобретена за счёт доходов, не освобожденных от налогообложения, либо НДС будет распределяться. В ином случае сумма НДС не может быть принята к вычету.

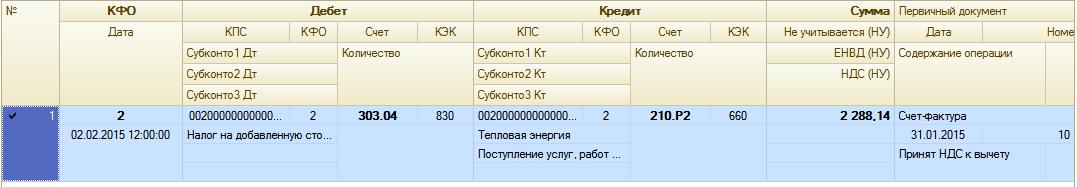

Формируемые документом проводки выглядят следующим образом:

Проводка №2 отражает принятие НДС к вычету (распределению). Разница в операциях будет только в указании счета 210.Н2 вместо 210.Р2 в случае, когда НДС принимается к распределению.

При нажатии на навигационную ссылку «Ввести счет-фактуру» создаётся новый документ «Счет-фактура полученный», заполненный по документу поступления услуг.

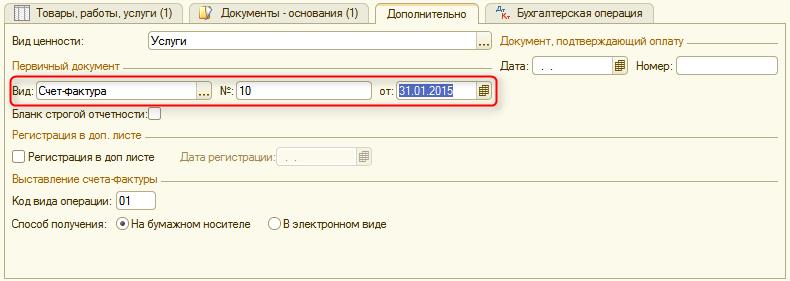

Внимание: номер и дата счета-фактуры полученного в Книгу покупок берётся не из системных реквизитов «Номер» и «Дата», а из данных, находящихся на вкладке «Дополнительно», следовательно, чтобы отчёт формировался корректно, необходимо заполнить эти реквизиты данными документа, переданного поставщиком.

После проведения документ сделает следующую запись в регистре бухгалтерии:

Иными словами, сумма НДС, принятого к вычету полностью уменьшает сумму исчисленного налога на добавленную стоимость. При этом остаток на счёте 210.Р2 равен 0. В случае, когда НДС принят к распределению, документ «Счет-фактура полученный» проводок не формирует.

В глобальном смысле счёт 210.12 с его субсчетами должен «обнуляться» с периодичностью, равной налоговому периоду, за который формируется Декларация по налогу на добавленную стоимость. В общем случае – это квартал, следовательно, и самая простая проверка корректности и полноты принятия к вычету «входящего НДС» заключается в формировании Оборотно-сальдовой ведомости по счёту 210.12 с разбивкой по субсчетам за квартал. Если за этот период имеются остатки, то, в зависимости от субсчёта, НДС либо не принят к вычету, либо не распределён.

По данной операции запись в книге покупок выглядит следующим образом.

В том случае, если по тем или иным причинам данные о выданных или полученных счетах-фактурах отсутствуют в Книге покупок или Книге продаж, либо необходимо внести изменения в записи Книг, в 1С: БГУ 2.0 реализована ручная регистрация строк Книги продаж и Книги покупок, а также формирование записей Книг покупок и Продаж. Документы находятся в разделе «Учет и отчетность» в подразделе «Учет НДС».

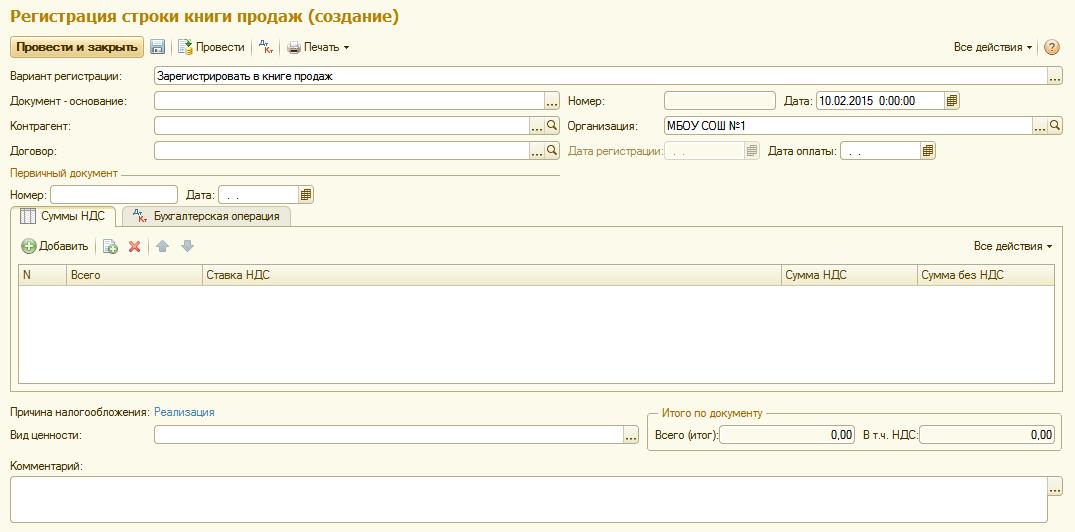

Документ «Регистрация строки книги продаж» выглядит следующим образом:

Частным случаем применения данного документа является принятие НДС к зачёту сумм реализации в неавтоматизированных торговых точках, отражённых в программе документом «Отчёт о розничных продажах». В этом случае в поле «Документ-основание» указывается документ из списка Отчётов о розничных продажах, а таблица «Суммы НДС» заполняется из данных по этому документу.

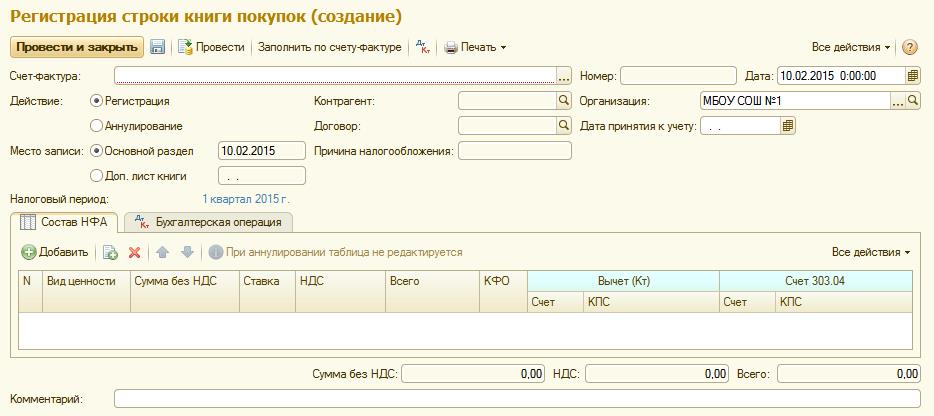

Документ «Регистрация строки книги покупок» выглядит следующим образом:

Тут обязательно для заполнения поле «Счёт-фактура», который необходимо скорректировать либо аннулировать.

Документы «Формирование записей книги покупок» и «Формирование записей книги продаж» выполняют те же функции, что и предыдущие документы, но для группы документов.

Внимание: в общем случае данные документы вводить не требуется, следовательно, при возникновении ошибок формирования Книги покупок (продаж) и(или) Декларации по налогу на добавленную стоимость, необходимо проверить и, при необходимости, перепровести введённые документы и(или) ввести недостающие.

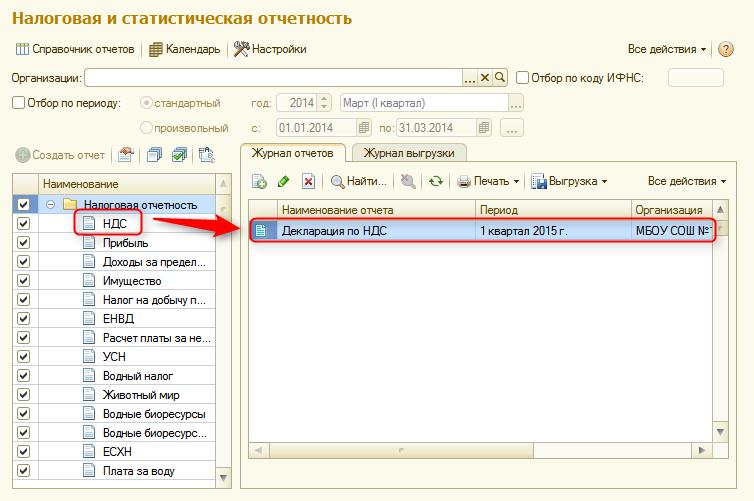

Декларация по НДС доступна для заполнения и выгрузки в разделе «Учет и отчетность» в подразделе «Регламентированная отчетность», пункт меню «Налоговая и статистическая отчетность».

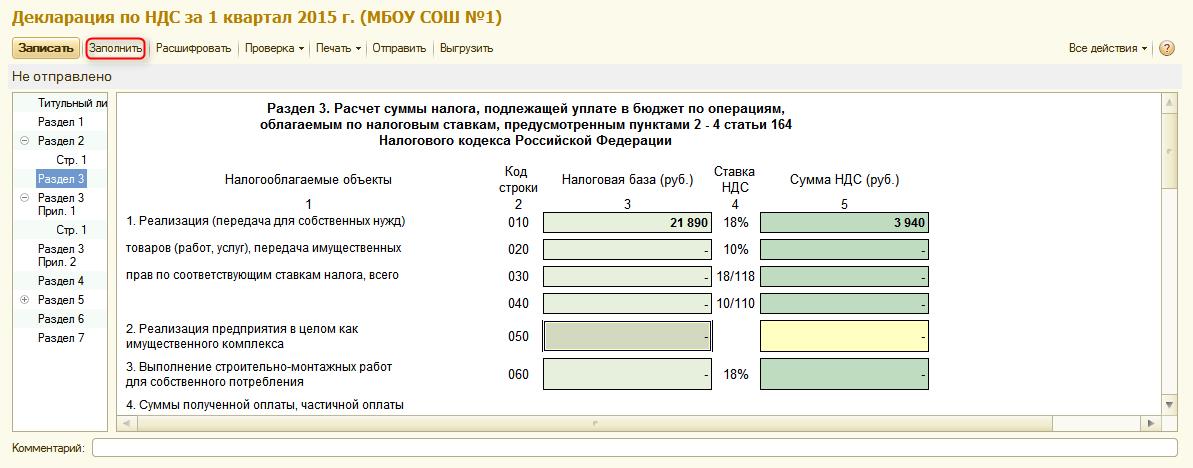

В случае, если Книга покупок и Книга продаж сформированы корректно и остатки по счету 210.12 отсутствуют, Декларация заполняется автоматически после нажатия кнопки «Заполнить».

Дополнительной обработки Декларация, в общем случае, не требует. После заполнения и записи отчёт можно либо выгрузить, нажав на соответствующую кнопку, для передачи в ИФНС через стороннее приложение, либо отправить, воспользовавшись соответствующей кнопкой, используя для отправки в ИФНС сервис 1С: Отчетность.

Учет расчетов по НДС в свете последних изменений

Автор: Л. Ларцева

Какие счета применяются для отражения в учете расчетов по НДС? Каков порядок учета НДС, когда учреждение является продавцом и покупателем? Какими бухгалтерскими записями оформляются эти операции?

Счета для учета расчетов по НДС.

В целях отражения в бухгалтерском учете расчетов по НДС используются следующие счета:

Последний из перечисленных счетов введен в конце 2016 года Приказом № 209н[1].

Стоит отметить, что у бюджетных (автономных) учреждений начисленные суммы НДС относятся в уменьшение доходов, у казенных учреждений – на увеличение расходов.

Исходя из этого, в соответствии с Указаниями № 65н[2] сумма НДС, подлежащая уплате в бюджет, отражается:

Далее рассмотрим подробнее порядок применения вышеназванных счетов.

Применение счетов.

Счет 0 303 04 000 применяется для отражения сумм НДС, предъявленного продавцом покупателю при реализации товаров (работ, услуг).

В соответствии с п. 1 ст. 168 НК РФ при реализации товаров (работ, услуг), передаче имущественных прав налогоплательщик (налоговый агент, указанный в п. 4 и 5 ст. 161 НК РФ) дополнительно к цене (тарифу) реализуемых товаров (работ, услуг), передаваемых имущественных прав обязан предъявить к уплате покупателю этих товаров (работ, услуг), имущественных прав соответствующую сумму НДС.

Сумма налога, предъявляемая покупателю товаров (работ, услуг), имущественных прав, исчисляется по каждому виду этих товаров (работ, услуг), имущественных прав как соответствующая налоговой ставке процентная доля цен (тарифов).

Указанные суммы НДС отражаются в счетах-фактурах, выставленных продавцами при реализации товаров (работ, услуг), не позднее пяти календарных дней со дня отгрузки товара (выполнения работ, оказания услуг). При этом сумма НДС выделяется в указанных счетах-фактурах отдельной строкой (п. 3, 4 ст. 168 НК РФ).

При реализации товаров за наличный расчет, а также оказании платных услуг непосредственно населению требования по оформлению расчетных документов и выставлению счетов-фактур считаются выполненными, если продавец выдал покупателю кассовый чек или иной документ установленной формы (п. 7 ст. 168 НК РФ).

Суммы НДС, выставленные учреждением при отгрузке товаров (выполнении работ, оказании услуг), отражаются в бухгалтерском (бюджетном) учете в соответствии с п. 104, 121 Инструкции № 162н[3], п. 131 Инструкции № 174н[4], п. 159, 161 Инструкции № 183н[5] следующими корреспонденциями счетов:

Исчисление НДС (выставление покупателю) со стоимости отгруженных товаров (выполненных работ, оказанных услуг)

Перечисление НДС, подлежащего уплате в бюджет

Счет 0 210 11 000 предназначен для выделения НДС в сумме аванса, полученного от покупателя.

Учреждение-продавец вправе уменьшить общую исчисленную сумму налога на установленные ст. 171 НК РФ налоговые вычеты. Так, согласно п. 8 ст. 171 НК РФ вычетам подлежат суммы налога, исчисленные налогоплательщиком с сумм оплаты (частичной оплаты), полученной от покупателя в счет предстоящих поставок товаров (выполнения работ, оказания услуг).

Указанные вычеты производятся с даты отгрузки соответствующих товаров (выполнения работ, оказания услуг) в размере налога, исчисленного со стоимости отгруженных товаров (выполненных работ, оказанных услуг), в оплату которых подлежат зачету суммы ранее полученной оплаты (частичной оплаты) согласно условиям договора (при наличии таких условий) (п. 6 ст. 172 НК РФ). Иными словами, НДС, исчисленный с полученной предоплаты, подлежит вычету в том налоговом периоде, в котором произведена отгрузка товаров (работ, услуг).

Так же, как и при отгрузке товара, при получении предоплаты продавец обязан выставить покупателю счет-фактуру не позднее следующих пяти календарных дней (п. 1, 3 ст. 168 НК РФ).

В бухгалтерском (бюджетном) учете начисление сумм НДС с полученной предоплаты и принятие этих сумм к вычету отражаются в соответствии с п. 88, 104 Инструкции № 162н, п. 112, 113, 131 Инструкции № 174н, п. 115, 116 Инструкции № 183н следующим образом:

Начисление суммы НДС по авансам полученным

Уменьшение суммы НДС, подлежащей уплате в бюджет, на сумму налога, начисленного при получении оплаты (частичной оплаты) в счет предстоящих поставок товаров (выполнения работ, оказания услуг)

Счет 0 210 120 000 применяется для выделения сумм НДС в стоимости приобретенных материальных ценностей, работ, услуг.

При приобретении товаров (работ, услуг), используемых в рамках деятельности, облагаемой НДС, предъявленные поставщиками (подрядчиками, исполнителями) суммы НДС должны учитываться обособленно. Такие суммы на основании п. 2 ст. 171, п. 1 ст. 172 НК РФ подлежат вычету после принятия на учет указанных товаров (работ, услуг) и при наличии соответствующих первичных документов

Начисление налога, предъявленного учреждению поставщиками (подрядчиками) по приобретенным нефинансовым активам (выполненным работам, оказанным услугам), и принятие его к вычету отражаются в бухгалтерском (бюджетном) учете следующими проводками (п. 88 Инструкции № 162н, п. 112, 113 Инструкции № 174н, п. 115, 116 Инструкции № 183н):

Начисление налога, предъявленного учреждению поставщиками (подрядчиками) по приобретенным нефинансовым активам (выполненным работам, оказанным услугам) либо фактически уплаченного при ввозе нефинансовых активов на территорию РФ, не включаемого в стоимость таких нефинансовых активов (работ, услуг)

Списание сумм НДС, принятых учреждением в качестве налогового вычета

Списание сумм НДС на увеличение стоимости нефинансовых активов (работ, услуг) в порядке, предусмотренном налоговым законодательством РФ (в части стоимости готовой продукции, работ, услуг)

* Здесь и далее вместо символа «xx» указывается соответствующий аналитический код.

Счет 0 210 13 000 введен Приказом № 209н в Единый план счетов и планы счетов бюджетного учета и бухгалтерского учета бюджетных и автономных учреждений для отражения расчетов по НДС по уплаченным авансам.

В соответствии с п. 12 ст. 171 НК РФ вычетам у налогоплательщика-покупателя, перечислившего суммы оплаты (частичной оплаты) в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, подлежат суммы НДС, предъявленные продавцом этих товаров (работ, услуг), имущественных прав.

Указанные вычеты производятся на основании счетов-фактур, выставленных продавцами при получении оплаты (частичной оплаты) в счет предстоящих поставок товаров (выполнения работ, оказания услуг), документов, подтверждающих фактическое перечисление сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), при наличии договора, предусматривающего перечисление указанных сумм (п. 9 ст. 172 НК РФ).

При этом стоит учитывать, что в случае перечисления покупателем оплаты (частичной оплаты) в счет предстоящих поставок товаров (выполнения работ, оказания услуг) суммы налога, принятые к вычету с указанной предоплаты, подлежат восстановлению в размере налога, принятого к вычету по приобретенным им товарам (выполненным работам, оказанным услугам), в оплату которых подлежат зачету суммы ранее перечисленной оплаты (частичной оплаты) согласно условиям договора (при наличии таких условий) (пп. 3 п. 3 ст. 170 НК РФ).

Восстановление сумм налога производится покупателем в том налоговом периоде, в котором суммы налога по приобретенным товарам (работам, услугам) подлежат вычету, в порядке, установленном НК РФ, или в том налоговом периоде, в котором произошло изменение условий либо расторжение соответствующего договора и возврат соответствующих сумм оплаты (частичной оплаты).

Далее приведем корреспонденции счетов по отражению сумм НДС, начисленных с уплаченных авансов, в соответствии с п. 88 Инструкции № 162н, п. 112, 113 Инструкции № 174н и п. 115, 116 Инструкции № 183н в редакции Приказа № 209н.

Зачет суммы НДС, принятой к вычету по авансам (предварительной оплате), перечисленным в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав

(1).jpg)