на каком счете учитывать обеспечительный платеж по аренде у арендатора

Обеспечительный платеж при УСН

Автор: Марина Карманова, главный бухгалтер компании «Консалтинговая группа «Экон-Профи»

Условия договора аренды определяют порядок учета обеспечительного платежа в расходах арендатора и доходах арендодателя, применяющих упрощенную систему налогообложения.

На практике довольно распространена ситуация, когда арендодатель согласно договору аренды получает от арендатора обеспечительный платеж для обеспечения исполнения обязательств (п. 1 ст. 329, ст. 381.1 ГК РФ). Рассмотрим нюансы бухгалтерского и налогового учета обеспечительного платежа у арендатора и арендодателя при применении ими УСН.

Учет обеспечительного платежа у арендодателя

Налоговый учет.

Если в договоре прописано условие возврата обеспечительного платежа после истечения срока аренды, то у арендодателя не возникает доходов, учитываемых при исчислении базы по «упрощенному» налогу. Такой вывод можно сделать из положений Налогового кодекса (подп. 2 п. 1 ст. 251, п. 1.1 ст. 346.15 НК РФ).

Если же договор содержит условие о зачете обеспечительного платежа в счет арендной платы, то арендатор и арендодатель должны будут составить акт о его зачете. При этом арендодателю следует отразить сумму обеспечительного платежа в качестве дохода в книге учета доходов и расходов на дату составления акта (письма Минфина России от 17.12.2015 № 03-11-06/2/73977, от 22.06.2015 № 03-11-06/2/36071, от 28.10.2013 № 03-11-06/2/45451, от 08.04.2013 № 03-11-06/2/11372, ФНС России от 30.12.2014 № ГД-4-3/27235@, УФНС России по г. Москве от 02.09.2010 № 20-14/2/092618@).

Бухгалтерский учет.

Порядок бухгалтерского учета обеспечительного платежа у арендодателя рассмотрим на примере.

Расчеты с арендатором 1:

Расчеты с арендатором 2:

Обеспечительный платеж в учете арендатора

Налоговый учет.

Вопрос налогового учета обеспечительного платежа является актуальным для арендатора, который применяет объект налогообложения «доходы, уменьшенные на величину расходов».

Ситуация практически аналогична рассмотренной выше. При наличии условия о возврате обеспечительного платежа по окончании договора он не может быть учтен арендатором при расчете базы по «упрощенному» налогу в силу того, что не поименован в перечне расходов, приведенном в Налоговом кодексе (п. 1 ст. 346.16 НК РФ).

При этом отметим, что арендатор не должен учитывать данную сумму и в составе доходов в момент возврата (письмо Минфина России от 12.12.2008 № 03-11-04/2/195).

Если же согласно условиям договора между арендатором и арендодателем обеспечительный платеж в последующем будет учтен в составе арендной платы за какой-либо период, то он будет отражен в книге учета расходов и доходов в качестве расхода, связанного с арендной платой за этот период (подп. 4 п. 1 ст. 346.16 НК РФ; письма Минфина России от 03.04.2015 № 03-11-11/18801, от 28.06.2011 № 03-11-06/2/99).

Бухгалтерский учет обеспечительного платежа у арендатора также рассмотрим далее на примере.

Расчеты с арендодателем 1:

Расчеты с арендодателем 2:

Учет в 1С:Бухгалтерия депозита при аренде помещения

Заключая соглашение об аренде, одним из условий арендодатель просит внесение депозита. Суть этой гарантии заключается в том, что в последний месяц расторжения договора, арендатор имеет дополнительный месяц, в течение которого не будет выплачена арендная ставка. Сроки, суммы внесения депозита стороны соглашения могут устанавливать самостоятельно.

В соответствии с условиями положения ПБУ 10/99 «Расходы организаций», документ дает следующее толкование:

Депозит (вносится в виде денежной суммы) это оплата, в виде гарантии для обеспечения условий исполнения договора аренды. Депозит не может быть отнесен к операциям расхода, а принимается как задолженность дебитора.

На практике, есть много вопросов по поводу применения данной операции. Как учитывать обязательство, как вести в отчетности и применять в 1С: Бухгалтерия? Подробно разбираем все нюансы и способы проведения операции.

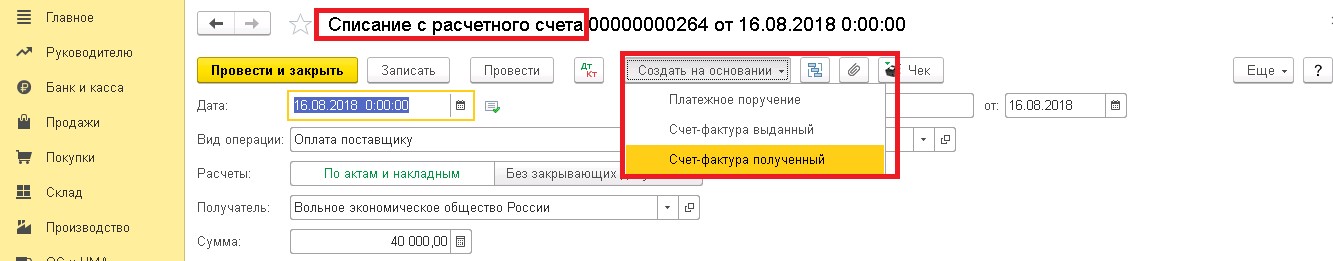

Оплата депозита

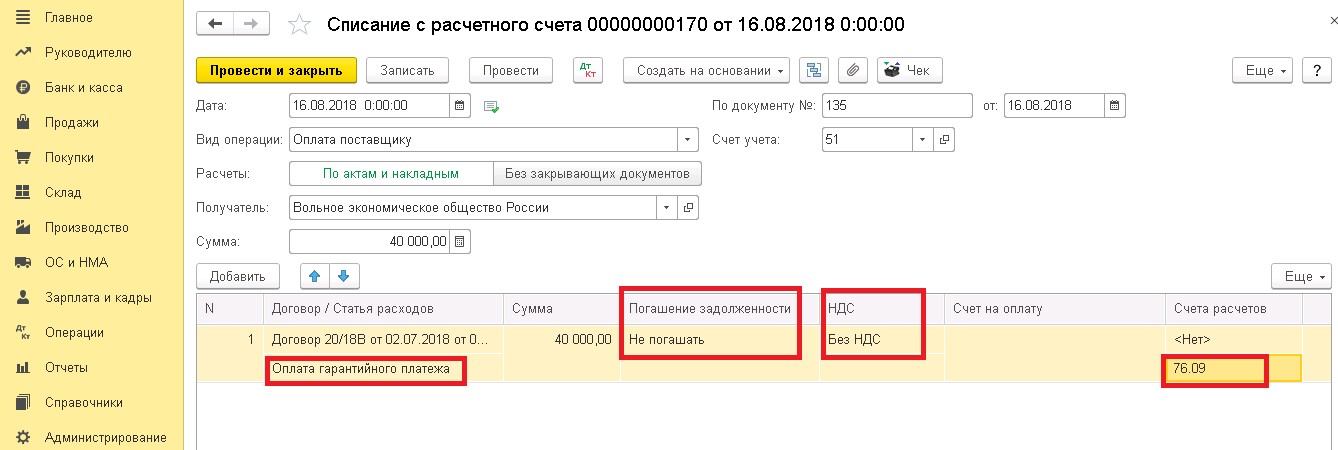

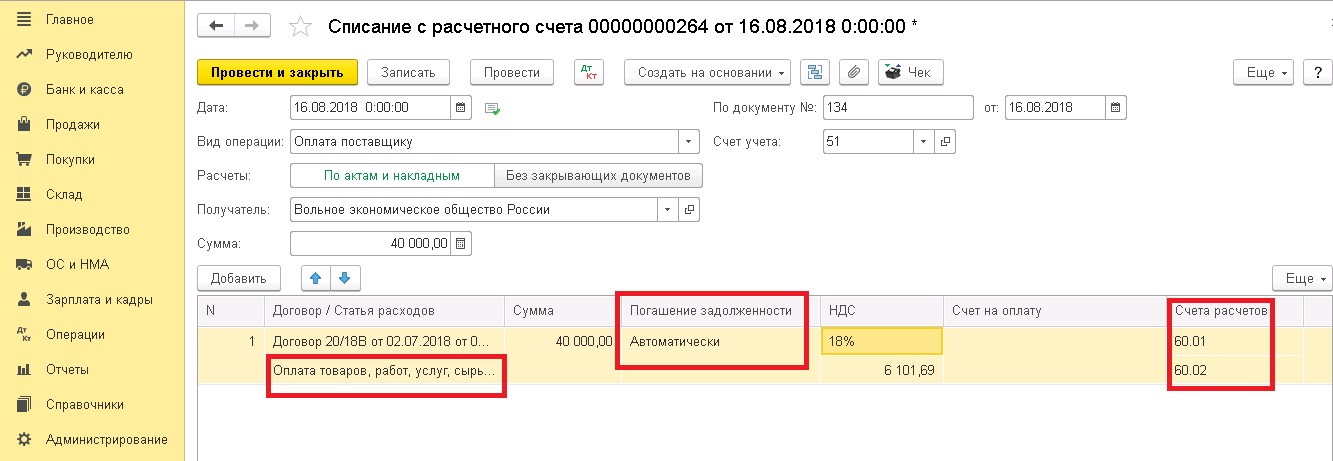

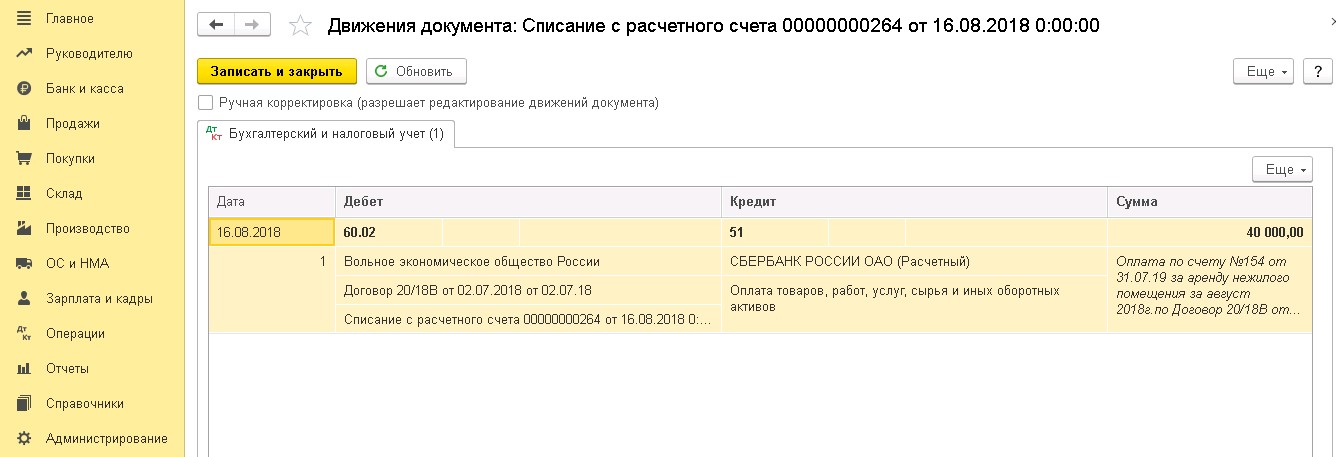

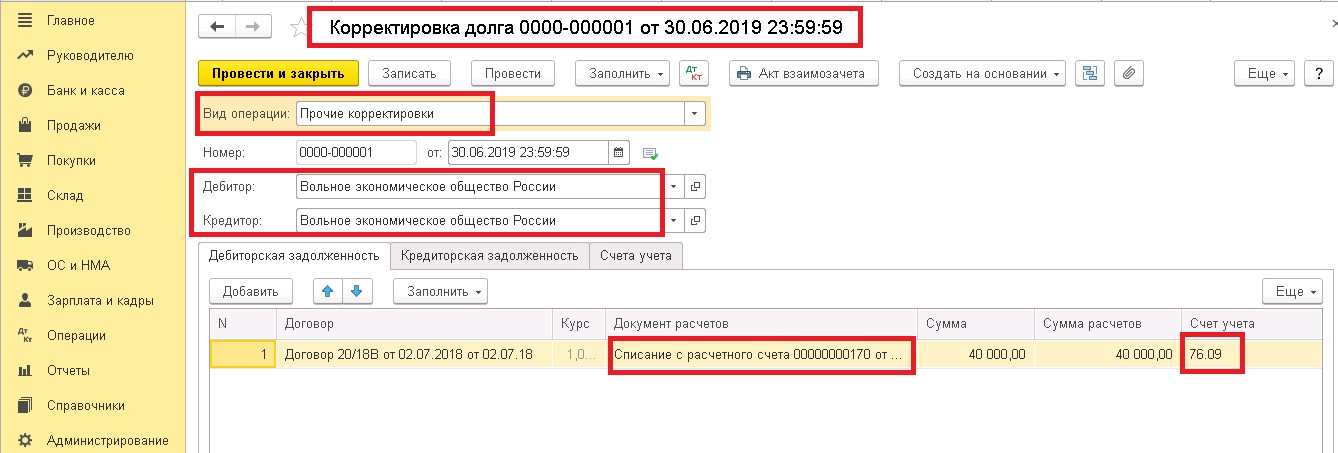

Для перечисления суммы депозита (гарантии платежа по договору аренды) в программе 1С создаем документ «Списание с расчетного счета». Далее, необходимо добавить статью расходов и отметить счет 76.09. Не забудьте поставить отметку «Не погашать». Задолженность перед стороной договора не должна быть погашена:

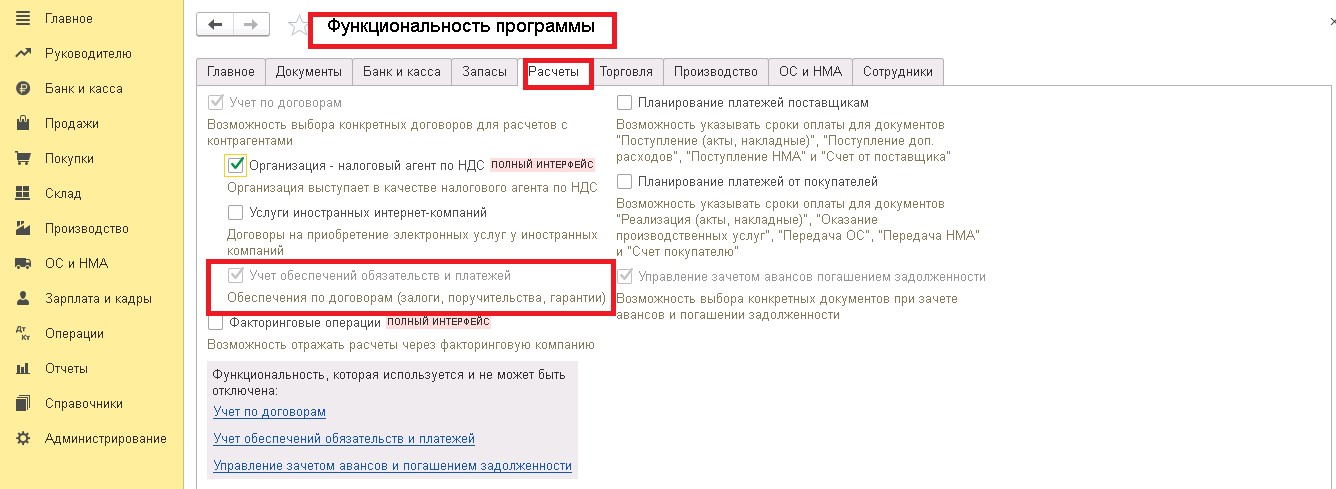

Обратите внимание, в программе 1С Бухгалтерия есть возможность учета договорных обеспечений. Эта вкладка может быть реализована для следующих обеспечительных мер:

Для активации этой функции, необходимо открыть вкладку «Функциональность», далее перейти в «Расчеты» и отметить галочкой «Учет обеспечений обязательств и платежей».

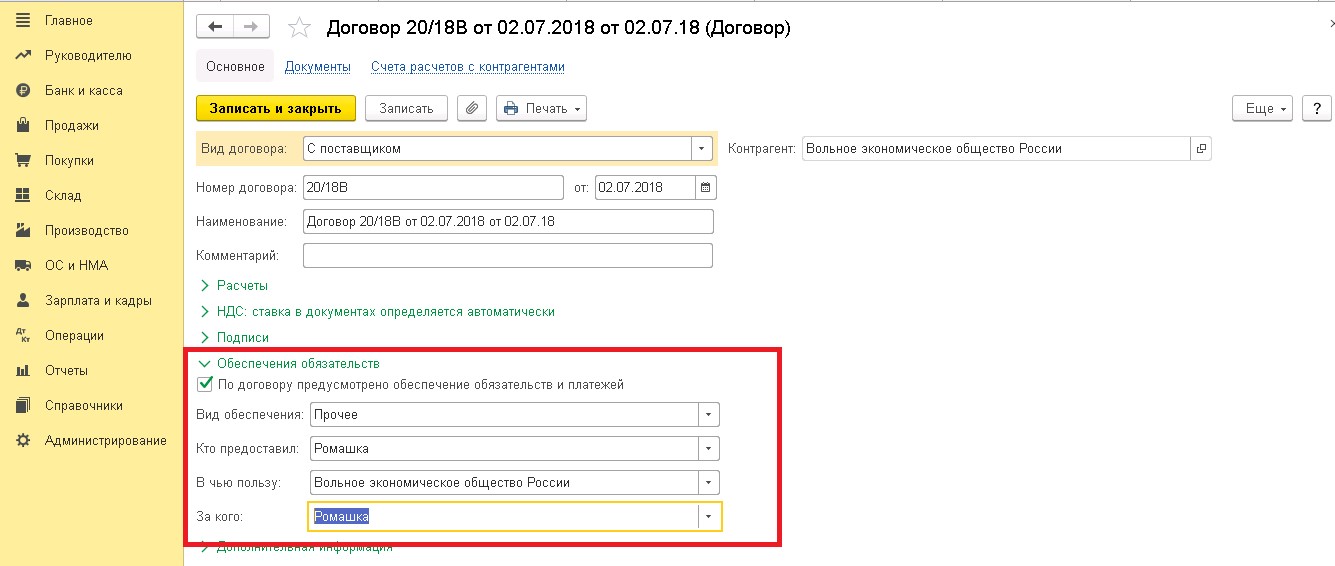

Далее, при завершении регистрации договора аренды необходимо ввести банковские реквизиты стороны (в данном случае – арендодателя).

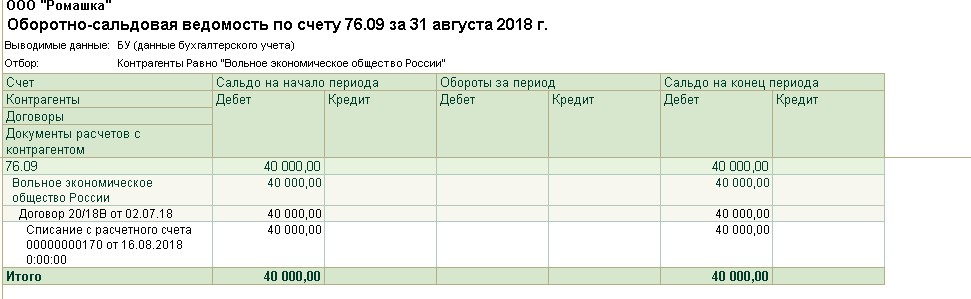

После того, как арендодатель получил сумму депозита и был заключен договор, у компании открывается дебиторская задолженность

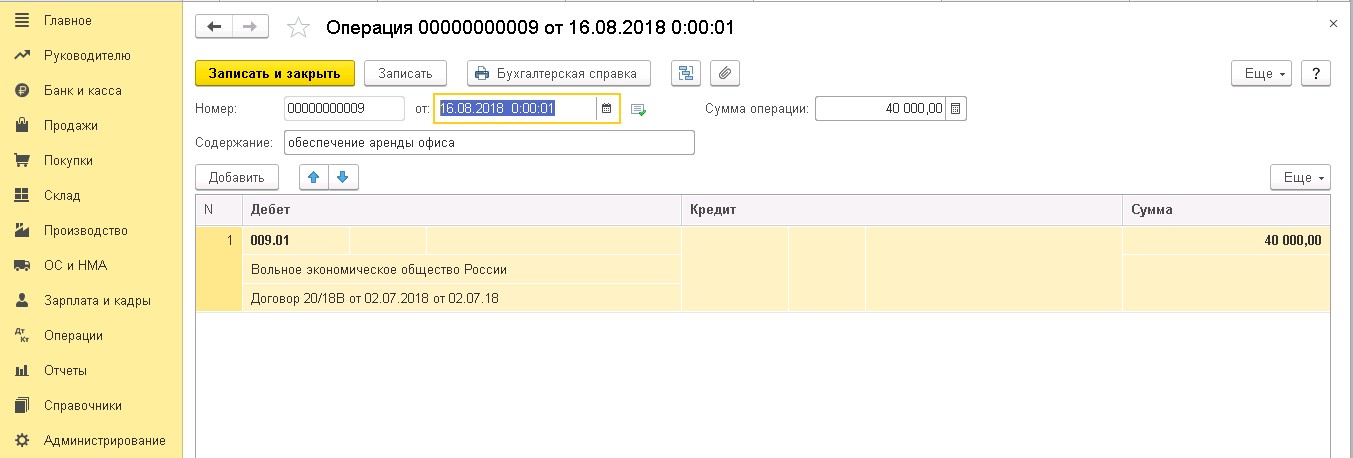

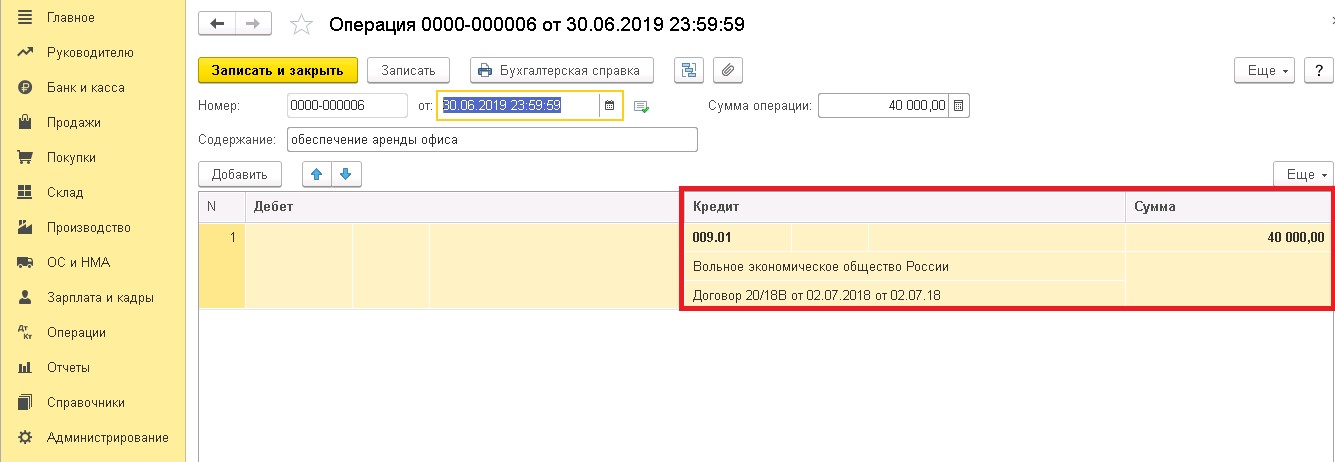

Не забудьте отметить указанную сумму депозита на счете 009 «Обеспечение обязательств и платежей». Внесение данной операции необходимо выполнить самостоятельно.

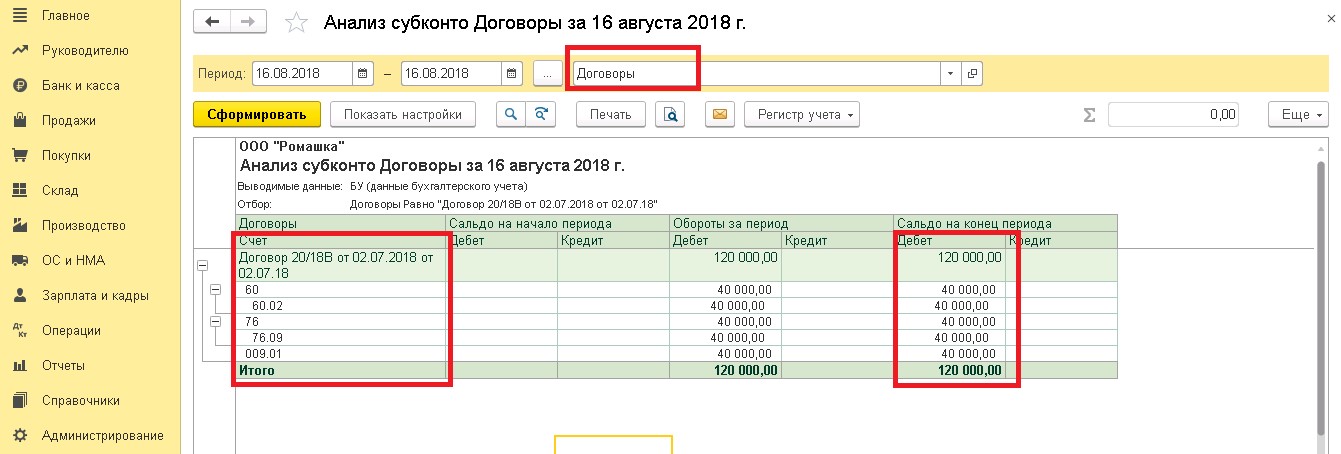

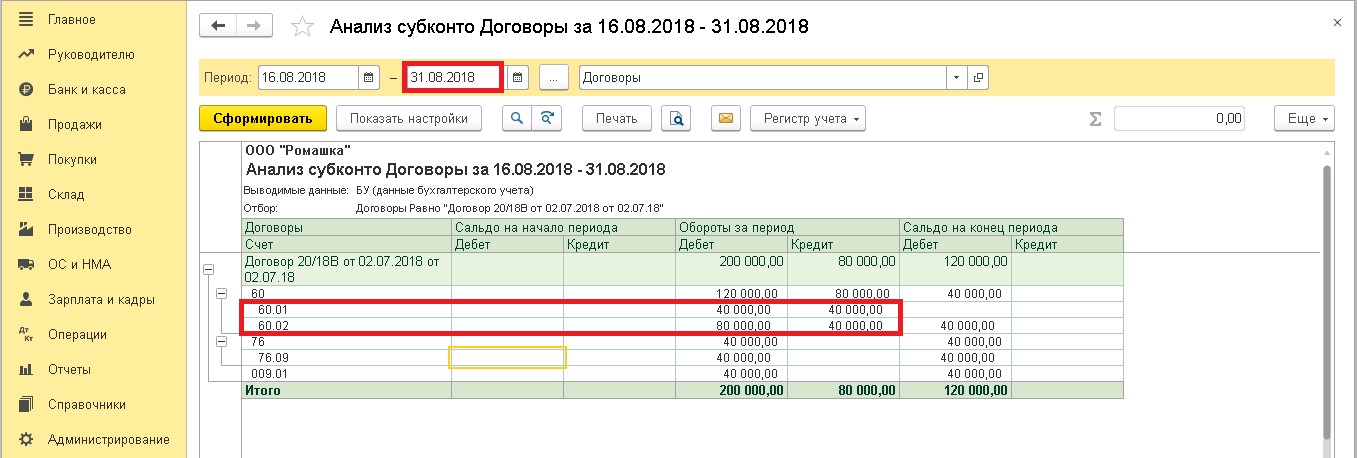

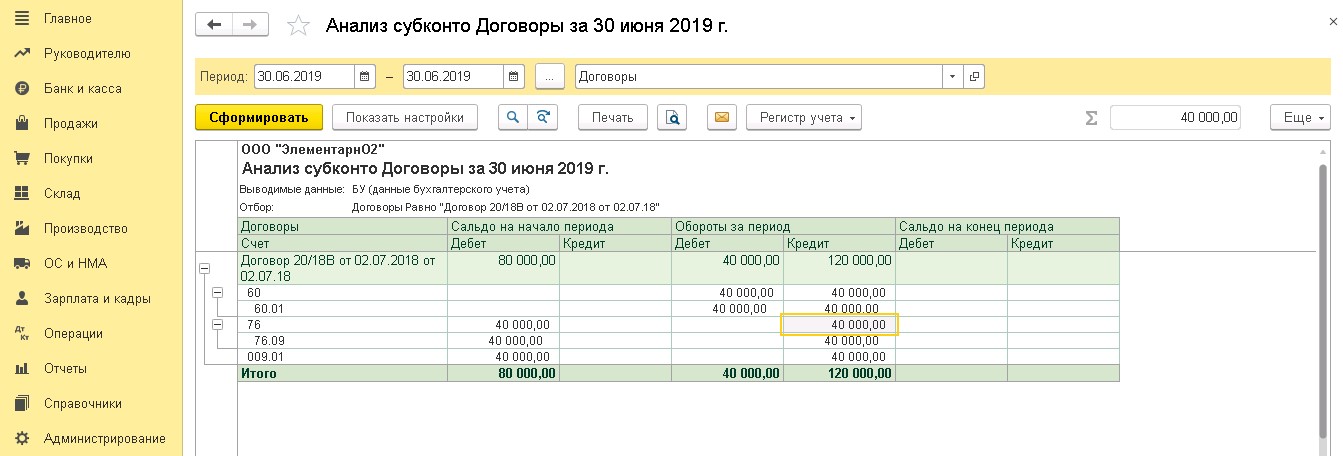

Как увидеть аналитику по данному договору? Во вкладке «Анализ субконто», пользователь может вытянуть всю информацию по движению счетов данного договора.

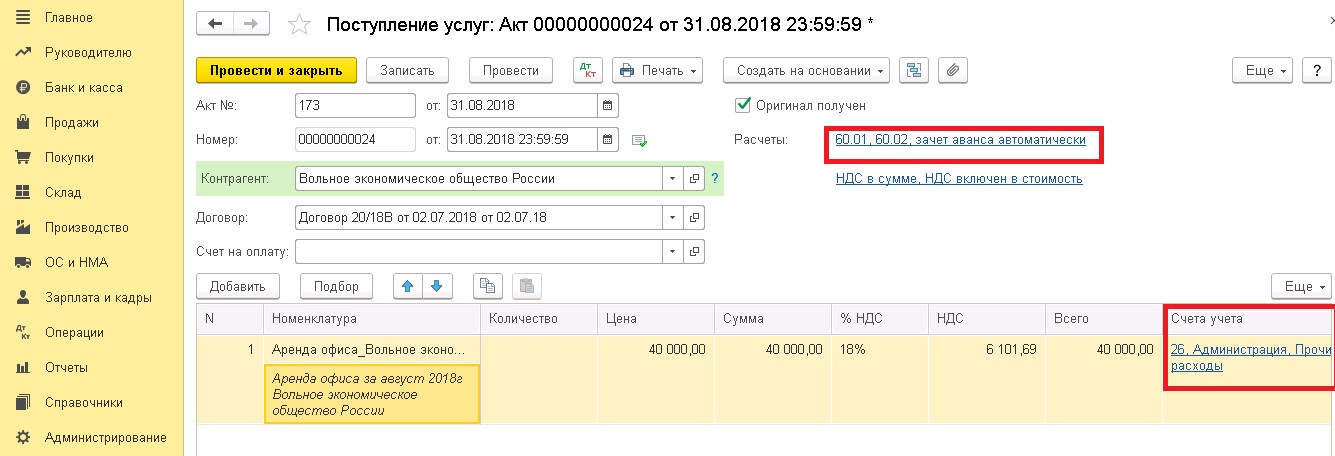

Ежемесячная арендная плата по договору

Для отображения ежемесячных арендных платежей, всегда используйте счет 60 «Расчеты с поставщиками и подрядчиками». Как правило, период выплаты арендного платежа составляет 1 месяц и отображается как аванс (смотрите счет 60.02).

Как только от арендодателя поступили документы и был получен платеж, бухгалтерия должна включить аренду в прочие расходы (см. Дебет 20,23,25,26,44 и Кредит 60,01). В договоре стороны должны определить назначение помещения. Эта операция также отображается в счете учета затрат.

Как только был сформирован «Анализ субконто», на дату текущего месяца в котором произойдет зачисление арендной платы, можно заметить автоматическое отображение аванса перечисленного в момент подписания договора. Обратите внимание, сумма аванса не входит в группу ежемесячных арендных платежей. Ее учет отображается отдельно.

Налог на прибыль

Депозит по начисленному договору аренды относится на вычет и не входит в налогооблагаемую базу налога на прибыль.

НДС

В договоре аренды, стороны могут предусмотреть зачет обеспечения в счет платежа по договору (облагается НДС). Это может быть, например, следующий платеж. В этом случае, депозит будет являться авансом и обязательно должен рассчитан при определении базы НДС. Арендодатель должен предоставить в адрес арендатора счет-фактуру, с указанием данного платежа (смотрите Письмо Минфина РФ от 03.11.2015 года).

Необходимо будет создать счет-фактуру на авансовую операцию:

Обратите внимание, если депозит учитывается именно как обеспечительная мера, в конце расторжения договора, он не должен быть принят в расчет облагаемой базы НДС. При возврате депозита, бухгалтер отмечает в программе операцию «без налога НДС».

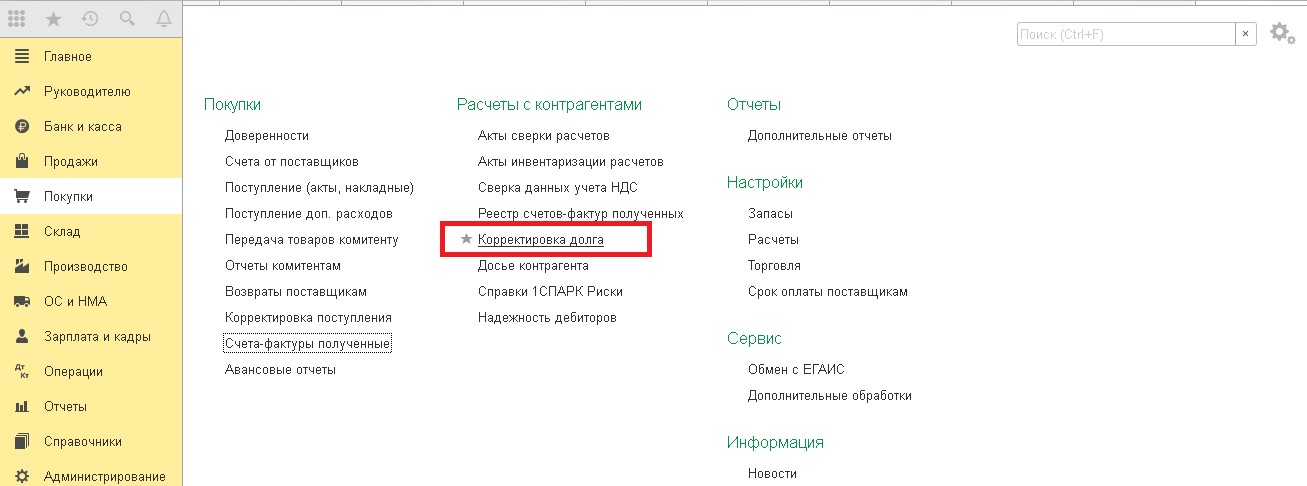

Зачет депозита в счет ежемесячного арендного платежа

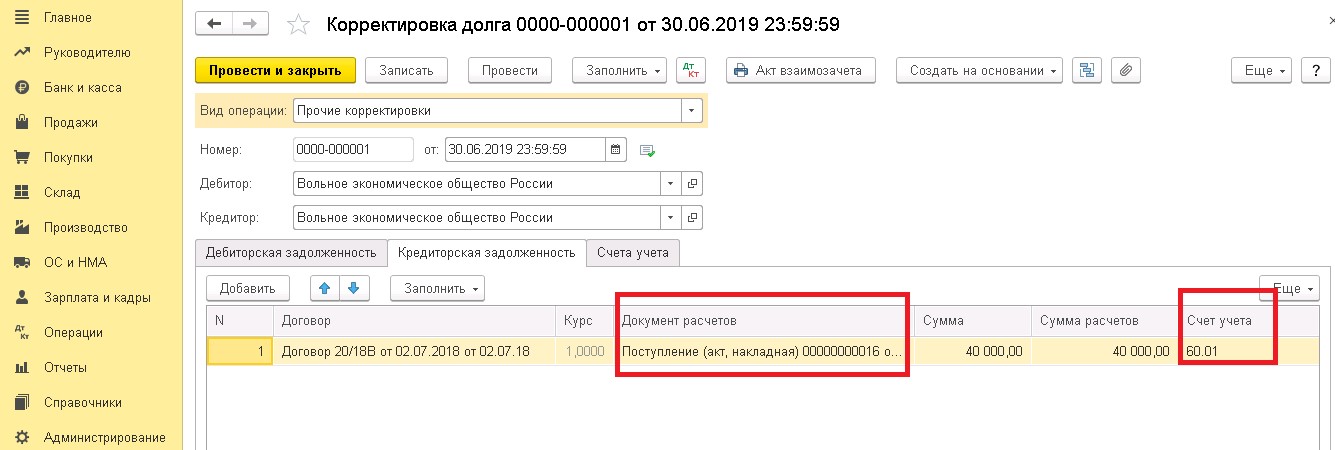

Проведите зачет депозита между счетами 76 и 80. Используйте корректировку долга, которая доступна в разделах «Покупки» и «Продажи».

При заполнении корректировки, не забудьте указать номер и дату договора аренды, отметьте реквизиты сторон.

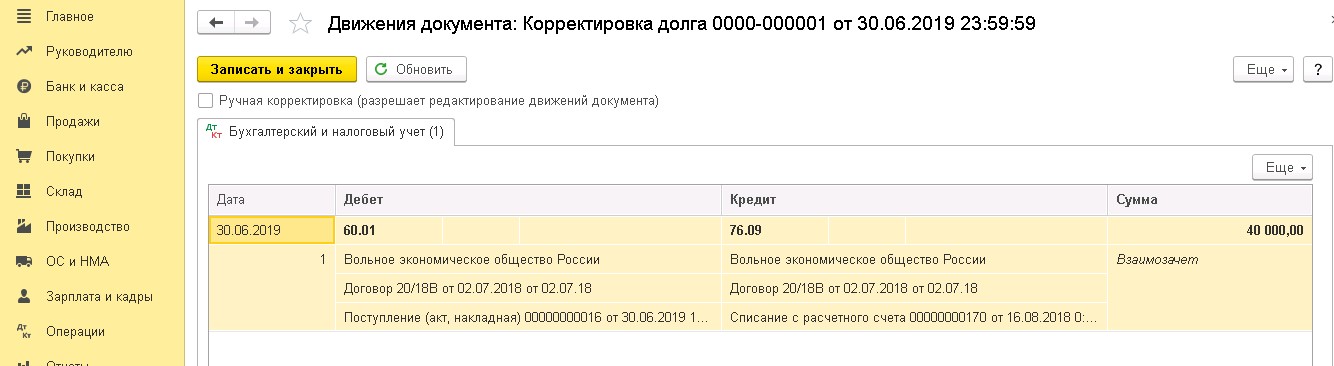

Далее, последует формирование проводки.

После списания депозита с забалансового счета 009, завершим формирование «Анализа субконто». Депозит в полном объеме зачтен.

До заключения договора, постарайтесь учесть все основания списания депозита. К ним может быть отнесено наступление следующих юридических событий:

Оприходовать сумму в счет депозита возможно только в том случае, если убыток или обязательства реальны и могут быть подтверждены документом (отправленная претензия или соответствующий акт о расхождениях).

Выполнение операции – перенос депозита на другую операцию

Часто так бывает, что стороны приходят к соглашению и зачитывают депозит на другое обязательство или договор. Это может быть новый договор или текущее обязательство стороны.

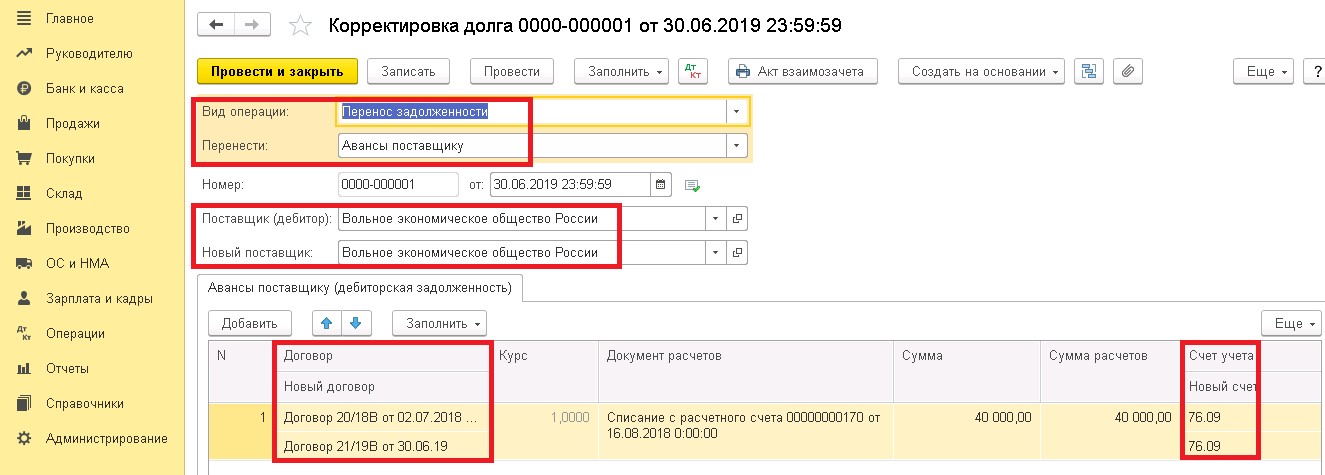

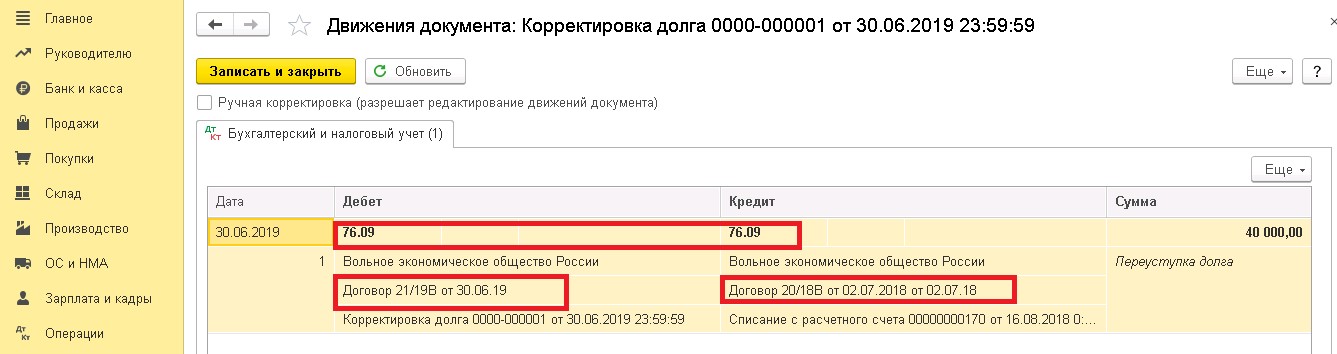

Что необходимо выполнить? Открываем «Перенос задолженности» во вкладке «Корректировка долга». Проводки будут выполнены между договорами по счету 76.09

Если стороны допустили увеличение арендной платы, автоматически может быть пересмотрена сумма депозита. Увеличение необходимо отобразить по счету Д 009.01.

Возврат обеспечения

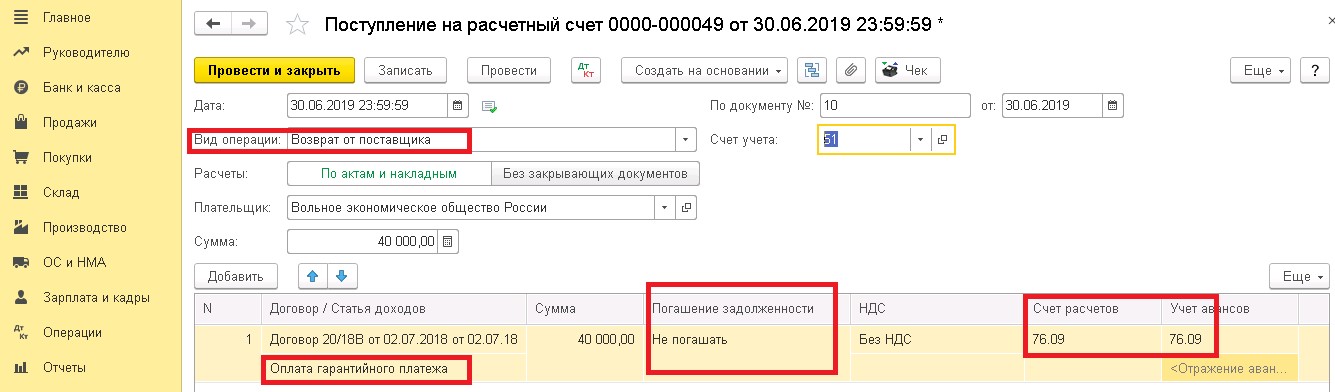

Депозит должен быть возвращен стороне, если такие условия наступили согласно заключенного договора. Перечисление проводится по реквизитам, указанным в соглашении. В программе закрывается дебиторская задолженность.

Операция закрывается на основании документа «Поступление на расчетный счет».

Сумма списания проводится вручную.

В случае, если стороны не предусмотрели порядок возврата депозита, согласно Налоговому Кодексу РФ платеж должен быть возвращен в течение 7 дней с момента предъявления требования.

Рекомендуем условия о депозите указывать максимально подробно, в каких случаях принимается зачет, как обеспечивается возврат и т.д.

Проводки при начислении и уплате арендной платы

Условия, включаемые в договор аренды (в т. ч. обеспечительный платеж)

В аренду друг у друга юрлица берут имущество, предназначенное для длительного пользования. Чаще всего таким имуществом оказывается помещение, оборудование или транспортное средство.

В договоре аренды, обязательно оформляемом письменно (п. 1 ст. 609 ГК РФ), следует отразить:

Все расходы по содержанию переданного в аренду имущества несет арендатор. На него же возлагаются и обязательства по поддержанию имущества в состоянии пригодности к эксплуатации. Но в отношении осуществления капитального ремонта, выполняемого арендатором, в договоре необходимо упоминание о нем, поскольку если право делать этот ремонт не делегируется арендатору, то обязанность его производить ложится на арендодателя (п. 1 ст. 616 ГК РФ).

Договором может предусматриваться уплата при его заключении в адрес арендодателя денежного обеспечения, расцениваемого как страховка от возможного ущерба, причиняемого арендатором. Наличие условия об обеспечительном платеже в договоре аренды потребует дополнительных бухгалтерских проводок как у передающей, так и у получающей стороны.

Из-за эпидемии коронавируса некоторые арендаторы могли получить так называемые «арендные каникулы». Что это означает и какие они влекут последствия для учета, в деталях разъяснили эксперты КонсультантПлюс. Полный пробный доступ к К+ можно получить бесплатно. Если вы арендуете государственное или муниципальное имущество, вам поможет это Готовое решение, а если частное — тогда вам в этот материал.

Проводки при сдаче в аренду помещения или оборудования у арендодателя

Бухгалтерские проводки по аренде помещения у арендодателя будут такими же, как и при передаче в аренду оборудования или транспортного средства, поскольку все эти виды имущества числятся у передающей стороны в составе основных фондов, т. е. на счете 01. Исключение составляют ситуации, когда объект изначально приобретался с целью предоставления его во временное пользование за плату. Такие объекты находят отражение на счете 03, однако на порядок учета операций, связанных с передачей в пользование, принципиального влияния это не оказывает.

Передача имущества в аренду и возврат из нее не требует от арендодателя каких-либо дополнительных бухгалтерских проводок, кроме выделения таких объектов в аналитике на счете обычного их учета.

Начисление платы за аренду осуществляется, как правило, помесячно последним числом и отражается записью Дт 62 Кт 91 (90). Счет 91 используется, если сдача в аренду оказывается не основным видом деятельности для арендодателя, что обычно имеет место чаще.

Одновременно в дебет счета 91 (90) относятся суммы:

Поступление платежей по аренде будет записываться как Дт 51 Кт 62.

Обеспечительный платеж при его получении отражается проводкой Дт 51 Кт 76, а при возврате — Дт 76 Кт 51. Кроме того, при поступлении платежа на его сумму возникает запись на забалансовом счете 008, а в момент возврата обеспечения здесь будет сделана запись о списании. Если же в счет суммы обеспечения засчитывается неуплаченная арендная плата, то это зафиксируется записью Дт 76 Кт 62; погашение иных претензий отразится проводкой Дт 76 Кт 76 с разной аналитикой в корреспонденции этого счета.

Улучшения имущества (как отделимые, так и неотделимые), сделанные с согласия арендодателя и оплачиваемые им арендатору, будут либо включены в учетную стоимость предмета аренды, либо учтутся как самостоятельный объект (Дт 08 Кт 60), стоимость которого будет сопровождаться учетом НДС, начисляемого при передаче арендатором (Дт 19 Кт 60).

Обращаем внимание, что с 2022 года учет аренды будет осуществляться по другим правилам — в соответствии с новым ФСБУ «Аренда».

Важно! Рекомендация от КонсультантПлюс

Для перехода на учет аренды по ФСБУ 25/2018 необходимо внести изменения или дополнения в учетную политику.

Перейти на новые учетные правила по аренде вам поможет Готовое решение от К+. Получите пробный доступ и переходите в материал.

У арендатора проводки по учету факта аренды помещения или оборудования отразят стоимость этого имущества (в оценке, предоставленной арендодателем) за балансом на счете 001. Списать оттуда эту сумму нужно будет в момент возврата.

При начислении арендной платы проводки арендатор сделает такие:

Выбор счета, указываемого по дебету первой из проводок, определит цель использования объекта, ради которой он и брался в аренду. Счет 91 здесь появится в случае передачи имущества в субаренду.

Платеж арендодателю отразится как Дт 60 Кт 51.

Перечисление обеспечительного платежа зафиксируется проводкой Дт 76 Кт 51, а его возврат арендодателем как Дт 51 Кт 76. Одновременно этот платеж при его оплате будет показан на забалансовом счете 009, а при возврате — списан с него. Использование обеспечения на погашение долга по арендным платежам отразится проводкой Дт 60 Кт 76, а возмещение иных претензий — проводкой Дт 76 Кт 76 с разной аналитикой по дебету и кредиту этого счета.

Расходы на содержание и ремонт арендованного имущества будут учитываться так же, как и по объектам, находящимся у арендатора в собственности.

Улучшения, вносимые в арендованный объект, будут отражаться записью Дт 08 Кт 60 (23, 69, 70). В случае компенсации расходов по ним арендодателем появятся проводки по реализации произведенных затрат: Дт 62 Кт 91 (90), Дт 91 (90) Кт 68, Дт 91 (90) Кт 08. Отделимые улучшения, не передаваемые арендодателю, возникнут в учете арендатора как самостоятельная единица основных средств (Дт 08 Кт 60 (23, 69, 70) и Дт 01 Кт 08) с начислением по ней амортизации на протяжении срока действия договора на аренду (Дт 20 (23, 25, 26, 29, 44, 91) Кт 02).

Итоги

Договор на аренду имущества, заключаемый между юрлицами, содержит ряд положений, влияющих на связанные с арендой проводки. К числу таких положений относятся размер платежей за аренду и порядок их оплаты, предоставление или непредоставление возможности передачи в субаренду и внесения улучшений в имущество за счет арендодателя, осуществление капремонта арендатором, использование обеспечения. Основными проводками по начислению платы за аренду становятся:

Платежи по аренде отразятся записями Дт 51 Кт 62 у арендодателя и Дт 60 Кт 51 у арендатора. При применении обеспечительного платежа возникнут дополнительные проводки Дт 51 Кт 76 у арендодателя и Дт 76 Кт 51 у арендатора. Возврат такого платежа зафиксируется обратными записями.

Обеспечительный или гарантийный платеж по договору аренды

Роль обеспечений в договорных отношениях

Договорные отношения — это взаимодействие, подразумевающее наличие взаимных обязательств и поэтому основанное на определенных рисках для сторон. Для снижения подобных рисков законодательство предусматривает возможность введения мер, которые хотя бы в какой-то степени могли бы снизить потери от этих рисков. Такие меры называются обеспечительными и могут быть представлены (ст. 329 ГК РФ):

Обеспечительный платеж — понятие новое для ГК РФ, введенное в него только с 01.06.2015 (закон «О внесении изменений…» от 08.03.2015 № 42-ФЗ). Смысл его заключается во внесении 1-й из сторон договора в пользу 2-й стороны некоторой суммы денежных средств, которая при создании обстоятельств нарушения денежных обязательств перед 2-й стороной будет засчитана в счет их погашения (п. 1 ст. 381.1 ГК РФ). Может иметь место замена вносимых в обязательство денежных средств ценными бумагами или вещами (ст. 381.2 ГК РФ).

Если обстоятельств нарушения обязательств в процессе действия договора не возникнет, то обеспечительный платеж по его завершении обычно возвращается 1-й стороне, хотя по договоренности сторон может быть переквалифицирован в платеж другого назначения. При частичном его использовании сумму платежа восстанавливают до исходной. Возможно также снижение общей его суммы при создании способствующих этому обстоятельств.

В условиях пандемии коронавирусной инфекции многие арендаторы попали в сложную экономическую ситуацию: работать нельзя, а аренду платить нужно. Эксперты КонсультантПлюс подготовили пошаговый алгоритм с ответами на самые часто встречающиеся вопросы:

Изучите материал, получив пробный доступ к системе К+ бесплатно.

Обеспечительный платеж по договору аренды — что это?

Условие о внесении обеспечительного платежа в договоре аренды предусматривают довольно часто из-за того, что подобный документ:

То есть обеспечительным платежом в договоре аренды могут решаться задачи возмещения ущерба:

В части обеспечительного платежа в договоре аренды следует отразить:

В качестве обеспечительного платежа в договоре аренды обычно выступают денежные средства. Чаще всего они предназначаются для покрытия потерь от несвоевременного внесения арендной платы. Поэтому величина такого платежа, как правило, ставится в зависимость от суммы оговоренной договором платы за какой-либо из периодов аренды: месяц, квартал или год. Хотя возможно и установление любой суммы произвольного размера.

Основной и дополнительный взнос в обеспечительный платеж

В отношении порядка внесения первой (основной) суммы обеспечительного платежа в договоре нужно определить:

От момента исполнения обязательства по внесению обеспечения может зависеть срок передачи имущества арендатору. На протяжении всего срока действия договора сумма обеспечительного платежа будет находиться у арендодателя. Проценты на нее не начисляются.

При полном или частичном использовании средств, составляющих гарантийный платеж, его сумма должна быть восстановлена путем дополнительного взноса в это обеспечение.

Договор также может предусматривать изменение величины обеспечительного платежа. Например, в зависимости от увеличения (уменьшения) месячной суммы арендной платы. В этом случае сумму, недостающую до увеличившегося размера обеспечения, необходимо будет дополнительно перечислить арендодателю, а излишки гарантийного платежа можно либо вернуть арендатору, либо зачесть в счет оплаты арендной платы.

Для ситуаций, в которых понадобится либо осуществить дополнительный платеж, либо вернуть (зачесть) денежные средства, в тексте договора также потребуется сделать оговорку о сроках выполнения каждого из необходимых действий и о моменте начала отсчета этих сроков.

Использование гарантийного платежа по договору аренды

Используется гарантийный платеж в 2 случаях:

При использовании средств на погашение ущерба арендатора следует известить о том, в связи с чем и в каком объеме использованы средства обеспечительного платежа. Величина осуществленных расходов должна подтверждаться документами. Форма такого извещения (уведомления) может стать приложением к договору аренды. От даты отправки этого уведомления (или даты его получения арендатором) возможно исчисление срока, устанавливаемого для пополнения основной суммы гарантийного платежа. То есть приобретает значимость установление сторонами договора порядка уведомления об использовании средств обеспечения на погашение ущерба.

Возврат гарантийного взноса по договору аренды

Варианты использования суммы гарантийного взноса по завершении договора аренды устанавливают его стороны. Если не предусмотрен зачет в счет оплаты завершающих арендных платежей, то иными возможными вариантами могут быть:

Соответственно, если есть в этом необходимость, выбор варианта нужно отразить в договоре. Операция возврата (в каком бы объеме он ни осуществлялся) не повлечет за собой налоговых последствий ни для арендатора, ни для арендодателя. А вот суммы, остающиеся у арендодателя, станут его доходом, подлежащим обложению налогом на прибыль (УСН или НДФЛ).

Налогообложение гарантийного платежа

В части обложения налогом на прибыль гарантийный платеж расценивается так же, как обеспечение в виде залога, задатка (письма Минфина России от 31.05.2016 № 03-03-06/1/31325, от 18.02.2016 № 03-03-06/1/8968, от 03.11.2015 № 03-03-06/2/63360), поэтому на протяжении срока действия договора он не считается:

В отношении обложения этого платежа НДС следует ориентироваться на норму п. 1 ст. 381.1 ГК РФ, указывающего на то, что превращение его в средства, засчитываемые в оплату услуг по аренде, происходит только при определенных обстоятельствах, которые могут и не наступить. То есть до этого момента гарантийный платеж является средством обеспечения, а не средством расчетов, и, соответственно, не облагается НДС.

Точка зрения Минфина на оценку обеспечительного платежа для НДС

Однако Минфин России придерживается иной, причем отличающейся, точки зрения, считая, что обеспечительный платеж, который предполагает возможность зачета его в оплату арендной платы, должен расцениваться как:

Таким образом, существует неопределенность не только в отношении необходимости начисления НДС с суммы обеспечительного платежа, но и в смысловой оценке этого платежа для целей обложения НДС.

Бухучет обеспечительного платежа

Внесенный обеспечительный платеж учитывается как задолженность:

У обеих сторон договора он показывается на счете 76 до момента его возврата либо зачета в счет платежей по арендной плате.

Проводки по перечислению/возврату обеспечительного платежа будут следующими:

Дт 76об Кт 51 — при перечислении платежа;

Дт 51 Кт 76об — при получении его обратно.

Дт 51 Кт 76об — при получении платежа;

Дт 76об Кт 51 — при его возвращении,

где 76об — субсчет учета расчетов по обеспечениям.

Кроме того, на протяжении срока нахождения обеспечения у арендодателя обе стороны будут отражать его сумму за балансом:

Подробнее об использовании указанных забалансовых счетов читайте в материале «Забалансовые обязательства организации — это».

Если арендодатель операцию получения обеспечительного платежа расценивает как связанную с расчетами по арендной плате и влекущую за собой необходимость начисления НДС, то у него возникнет проводка:

где 76ндс — субсчет учета расчетов по НДС.

В ситуации, когда гарантийный платеж рассматривается в качестве авансового, предназначенного для расчетов по аренде, появятся проводки по вычету, одинаковые для арендатора (если он работает с НДС) и арендодателя, но различающиеся по времени их осуществления (у арендатора — при перечислении аванса, у арендодателя — в момент зачета аванса в счет оплаты услуг):

Арендатор на момент зачета аванса в счет оплаты аренды восстановит налог:

Если начисление НДС арендодателем осуществлено по подп. 2 п. 1 ст. 162 НК РФ, не предполагающего дальнейшей операции восстановления, то начисленный к уплате налог будет списан на прочие расходы:

В момент зачета обеспечительного платежа в счет оплаты арендной платы появится проводка по закрытию задолженности по аренде средствами обеспечения:

где 76ар — субсчет учета расчетов по арендной плате.

С забалансовых счетов 008 и 009 обеспечение будет списываться в необходимой сумме в момент его возврата или зачета в счет платы по аренде.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы учли обеспечительный платеж в налоговом и бухгалтерском учете. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Итоги

Обеспечительный платеж, предусматриваемый в соглашении об аренде, предназначается для компенсации потерь арендодателя при невыполнении арендатором своих обязательств. Его конкретное предназначение, объем, особенности внесения, использования, возврата регулируются положениями договора. Для налога на прибыль такой платеж не учитывается, но в ситуациях, увязывающих его с расчетами по арендной плате, может попадать под НДС. В бухучете обеспечительный платеж отражают как задолженность и у арендатора, и у арендодателя.