на каком счете учитываются расчеты по налогам и сборам организации

Счет 68. Расчеты по налогам и сборам

Счет 68 «Расчеты по налогам и сборам» используется в бухгалтерском учёте с целью систематизации данных о налоговых тратах. Счет учитывает расходы организации по обозначенной статье как на внутреннем, так и на внешнем уровне.

Специфика использования счета 68 в бухгалтерском учете

Счет 68 взаимодействует главным образом со счетами 99 «Прибыли и убытки» и 70 «Расчеты с персоналом по оплате труда». В первом случае налоговый вычет осуществляется на основании принятых организацией налоговых деклараций. Во втором — опираясь на утвержденную сумму подоходного налога с каждого работника.

Кроме того, счет 68 может учитывать такие виды налогов и сборов, как:

Учет ведется по каждой из налоговых деклараций. Результатом этой работы становится отражение текущих и просроченных платежей, штрафов, отложенных и рассроченных выплат.

Счет 68 может обладать как дебетовым, так и кредитовым сальдо. Это зависит от характера налоговой задолженности. Сумма обложения учитывается на кредитовом остатке в случае невыплаты. При наличии переплаты, напротив, сальдо становится дебетовым.

При отражении налоговых операций в кредите счета 68 учитывается необходимая к уплате сумма налогов и сборов. В дебете — погашение или изменение налоговых обязательств.

Субсчета и аналитика

Субсчета к счету 67 подразделяются по способу начисления на следующие типы:

Кроме того, субсчета дифференцируются исходя из определения конкретного налога или сбора:

Предприятие имеет право использовать только те субсчета, которые соответствуют характеру её деятельности. Большинство российских компаний проводят свою налоговую деятельность по счету 68, используя только первый и второй субсчета.

Аналитический бухгалтерский учет по счету 68 ведется по каждому субсчету отдельно. Это обусловлено неизбежной разностью баланса по каждому из них. Дебетовые остатки включаются в его актив, а кредитовые — в пассив, что важно грамотно отразить в налоговой декларации и другой отчетности.

Проводки

Ниже представлены типовые бухгалтерские проводки по счету 68 (дебет/кредит):

Расчеты по налогам и сборам: бухгалтерский учет и отражение в отчетности

Учет расчетов по налогам и сборам

Предназначен для того, чтобы отразить расчеты по налогам и сборам, счет 68 Плана счетов бухучета, утвержденного Приказом Минфина от 31.10.2000 № 94н. Счет 68 является активно-пассивным. Начисление налогового платежа отражается по кредиту. Его уплата или применение налогового вычета — по дебету. Кредитового сальдо демонстрирует наличие задолженности по фискальным сборам перед бюджетом, дебетовое показывает сумму переплаты.

К счету 68 для учета расчетов по разным видам фискальных сборов открываются отдельные субсчета. Кроме того, в разрезе каждого субсчета удобно обеспечить аналитический учет в разрезе непосредственно налоговых платежей, а также налоговых санкций: пеней и штрафов.

Кроме того, при формировании проводок применяются следующие синтетические счета:

Бухучет страховых взносов

Для учета расчетов по страховым взносам предназначен одноименный счет 69. К нему открываются субсчета в разрезе видов социального страхования и организуется аналитический учет для обособленного учета текущих платежей по страховым взносам и штрафных санкций.

Расчеты по налогам и сборам: проводки

Отражение в бухгалтерской отчетности

Фискальные сборы находят отражение в двух формах бухотчетности:

Расчеты по налогам и сборам в балансе отражаются в составе кредиторской или дебиторской задолженности. Кредитовое сальдо счетов 68 и 69 отражается в строке 1520 раздела V.

Если на конец отчетного периода образовалась переплата по фискальным платежам, отраженная как дебетовое сальдо счетов 68 и 69, то эту сумму нужно отразить в разделе II в строке 1230 «Дебиторская задолженность».

Кроме того, в бухгалтерском балансе компании обособленно отражается НДС, предъявленный поставщиками, но не принятый к вычету (дебетовое сальдо счета 19). Для этого предназначена строка 1220.

В отчете о финансовых результатах в строке 2410 отражается исчисленный к уплате налог на прибыль.

Кроме того, в бухгалтерском балансе и ОФП обособленно отражаются сальдо и изменения отложенных налоговых активов и обязательств.

На каком счете учитываются расчеты по налогам и сборам организации

Счет 68 «Расчеты по налогам и сборам»

Операции по дебету счета

Предъявлены к зачету суммы НДС (после оплаты счетов поставщиков и подрядчиков)

Погашена задолженность по налогам и сборам наличными из кассы

расходный кассовый ордер (ф. N КО-2)

Погашена задолженность по налогам и сборам путем перечисления со счетов в банках

Погашена задолженность по налогам и сборам за счет банковских кредитов

Отражена реструктуризация долгов по налогам и сборам

Операции по кредиту счета

Начислена задолженность по налогам и сборам, включаемым в состав затрат по вложениям во внеоборотные активы (земельный налог, таможенные пошлины и др.)

расчеты по начислению налогов и сборов

Начислена задолженность по налогам и сборам, связанным с приобретением материалов (таможенные пошлины и другие невозмещаемые налоги)

расчеты по начислению налогов и сборов

Начислена задолженность по налогам и сборам в связи с приобретением животных для выращивания и откорма

расчеты по начислению налогов и сборов

Начислена задолженность по налогам и сборам, включаемым в состав расходов на производство и продажу (земельный налог, платежи за предельно допустимые выбросы и сбросы и др.)

расчеты по начислению налогов и сборов

Начислены платежи по налогам и сборам, включаемым в стоимость товаров

расчеты по начислению налогов и сборов

Возвращены излишне перечисленные суммы по налогам и сборам на счета организации

расчеты по начислению налогов и сборов

Удержаны суммы налога на доходы физических лиц (с сумм оплаты труда и т.п.)

ведомость начисления дивидендов

Включены суммы налогов и сборов в состав задолженности за отчетный период (при применении метода признания доходов для целей налогообложения по моменту оплаты)

Отражен НДС с авансов полученных:

— при получении аванса

— по мере отгрузки продукции, выполнения работ и признания доходов, сторнировочная запись

— по мере признания доходов (при выполнении обязательств)

Начислена задолженность по косвенным налогам и сборам (НДС, акцизы, экспортные пошлины и т.п.) от операций по реализации

счета-фактуры, налоговые декларации

Начислена задолженность по налогам и сборам, включаемым в состав операционных расходов (налог на имущество, платежи за сверхлимитный забор воды, платежи за превышение предельно допустимых выбросов, другие местные налоги)

налоговые декларации, счета-фактуры, бухгалтерская справка

Отражены суммы НДС от продажи основных средств, нематериальных активов (кроме готовой продукции и животных на выращивании и откорме)

налоговые декларации, счета-фактуры, бухгалтерская справка

Отражены курсовые разницы по задолженности в бюджет в валюте

Начислена задолженность по НДС в случае порчи и хищения материальных ценностей (если суммы НДС по приобретенным материальным ценностям после оплаты были зачтены в предыдущие периоды)

бухгалтерская справка, налоговые декларации

Начислена задолженность по налогу на прибыль

бухгалтерская справка, налоговые расчеты

Предъявлены санкции по налоговым платежам и сборам

План бухгалтерских счетов коммерческой организации на 2021 год

Контур.Бухгалтерия — 14 дней бесплатно!

Дружелюбный, простой и функциональный онлайн-сервис для малого предприятия. Понятно директору, удобно бухгалтеру!

Действующий в РФ план счетов (ПС) был утвержден приказом Минфина почти 19 лет назад в 2000 году и отредактирован в 2010 году. Если фирма ведет учет методом двойной записи, она должна использовать этот план счетов, вне зависимости от организационно-правовой формы и формы собственности. Исключение — госпредприятия и кредитные учреждения.

Основная задача ПС — согласовать показатели учета и показатели текущей действующей отчетности. Чтобы компании правильно использовали счета, к каждому из них даны комментарии в инструкции Минфина.

Как выглядит план счетов бухучета?

Это схема регистрации и группировки показателей хозяйственной деятельности предприятия. К ним относятся активы, различные обязательства, финансовые операции и прочее. В ПС указаны счета первого порядка (синтетические) и второго порядка (субсчета). На основе ПС компании создают и утверждают рабочий план счетов с полным перечнем всех счетов. Бухгалтерские счета подразделяются на:

Активные счета

Конечное и начальное сальдо нужно записывать по дебету счета. Увеличение записывайте по дебету счета, а уменьшение — по кредиту.

Список: 01, 03, 04, 08, 09 — 10, 19 — 20, 23, 25, 26, 29 — 41, 43, 44 — 58, 60.2, 60.7, 62.1, 62.3 — 62.6, 62.11, 62.22, 62.44, 73, 75.1, 76.2, 76.22, 81, 90.2 — 90.8, 91.2, 94, 97.

Пассивные счета

Конечное и начальное сальдо нужно записывать по кредиту счета. Увеличение записывайте по кредиту счета, а уменьшение — по дебету.

Список: 02, 05, 42, 59, 60.1, 60.3, 60.6, 60.11, 60.22, 62.7, 63 — 67, 70, 75.2, 75.3, 76.4, 76.ЗП, 76.Н.1, 76.Н.2, 77, 80, 82 — 83, 90.1, 91.1, 96, 98, 99.2.1, 99.2.3.

Активно-пассивные счета

Такие счета бывают либо с односторонним сальдо, либо с двусторонним. В первом случае сальдо либо дебетовое, либо кредитовое, а во втором — одновременно дебетовое с кредитовым. Список: 11 — 16, 40, 60, 62, 68 — 69, 71, 75, 76.1, 76.3, 76.5 — 76.11, 76.55, 76.АВ, 79, 84 — 90, 90.9, 91, 91.9, 99 — 99.2, 99.2.2.

Веб-сервис Контур.Бухгалтерия автоматически подберет проводки и счета для операций. Учет, налоги, зарплата, отчетность с отправкой через интернет в одном сервисе.

Рабочий план счетов в 2021 году

План счетов утвержден Приказом Минфина РФ от 31.10.2000 № 94Н. Все счета плана использовать не обязательно. Каждая компания обязана утвердить рабочий план счетов (п. 4 ПБУ 1/2008). Создавать свой собственный план счетов нужно на основании учетной политики для целей бухучета и с учетом специфики деятельности.

В плане счетов есть основные счета и субсчета к ним, которые помогают уточнить суть отраженной операции. В рабочий план включайте только те счета, которые будете использовать на практике. Если вы хотите добавить в рабочий план счет, который не предусмотрен приказом Минфина, его нужно предварительно согласовать с Министерством. Выбрать виды субсчетов и глубину аналитики можно самостоятельно.

Небольшим компаниям советуем воспользоваться планом счетов в сервисе Контур.Бухгалтерия.

| № счета | Наименование счета | Субсчета | ||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 01 | Основные средства | По видам основных средств | ||||||||||||||||||||||||||||

| 02 | Амортизация основных средств | |||||||||||||||||||||||||||||

| 03 | Доходные вложения в материальные ценности | По видам материальных ценностей | ||||||||||||||||||||||||||||

| 04 | Нематериальные активы | По видам НМА и по расходам на научно-исследовательские и опытно-конструкторские работы и технологические работы | ||||||||||||||||||||||||||||

| 05 | Амортизация нематериальных активов | |||||||||||||||||||||||||||||

| 07 | Оборудование к установке | |||||||||||||||||||||||||||||

| 08 | Вложения во внеоборотные активы | |||||||||||||||||||||||||||||

| 11 | Животные на выращивании и откорме | |||||||||||||||||||||||||||||

| 14 | Резервы под снижение стоимости ТМЦ | |||||||||||||||||||||||||||||

| 15 | Заготовление и приобретение материальных ценностей | |||||||||||||||||||||||||||||

| 16 | Отклонение в стоимости материальных ценностей | |||||||||||||||||||||||||||||

| 19 | НДС по приобретенным ценностям | |||||||||||||||||||||||||||||

| 20 | Основное производство | |||||||||||||||||||||||||||||

| 21 | Полуфабрикаты собственного производства | |||||||||||||||||||||||||||||

| 23 | Вспомогательные производства | |||||||||||||||||||||||||||||

| 25 | Общепроизводственные расходы | |||||||||||||||||||||||||||||

| 26 | Общехозяйственные (управленческие) расходы | |||||||||||||||||||||||||||||

| 28 | Брак в производстве | |||||||||||||||||||||||||||||

| 29 | Обслуживающие производства и хозяйства | |||||||||||||||||||||||||||||

| 40 | Выпуск продукции (работ, услуг) | |||||||||||||||||||||||||||||

| 41 | Товары | |||||||||||||||||||||||||||||

| 42 | Торговая наценка | |||||||||||||||||||||||||||||

| 43 | Готовая продукция | |||||||||||||||||||||||||||||

| 44 | Расходы на продажу (коммерческие расходы) | |||||||||||||||||||||||||||||

| 45 | Товары отгруженные | |||||||||||||||||||||||||||||

| 46 | Выполненные этапы по незавершенным работам | |||||||||||||||||||||||||||||

| 50 | Касса | |||||||||||||||||||||||||||||

| 51 | Расчетные счета | |||||||||||||||||||||||||||||

| 52 | Валютные счета | |||||||||||||||||||||||||||||

| 55 | Специальные счета в банках | |||||||||||||||||||||||||||||

| 59 | Резервы под обесценение финансовых вложений | |||||||||||||||||||||||||||||

| 60 | Расчеты с поставщиками и подрядчиками | |||||||||||||||||||||||||||||

| 62 | Расчеты с покупателями и заказчиками | |||||||||||||||||||||||||||||

| 63 | Резервы по сомнительным долгам | |||||||||||||||||||||||||||||

| 66 | Расчеты по краткосрочным кредитам и займам | По видам кредитов и займов | ||||||||||||||||||||||||||||

| 67 | Расчеты по долгосрочным кредитам и займам | По видам кредитов и займов | ||||||||||||||||||||||||||||

| 68 | Расчеты по налогам и сборам | По видам налогов и сборов | ||||||||||||||||||||||||||||

| 68.аг | НДС при исполнении обязанностей налогового агента |

| ||||||||||||||||||||||||||||

| 69 | Расчеты по социальному страхованию и обеспечению |

| ||||||||||||||||||||||||||||

| 70 | Расчеты с персоналом по оплате труда | |||||||||||||||||||||||||||||

| 71 | Расчеты с подотчетными лицами | |||||||||||||||||||||||||||||

| 73 | Расчеты с персоналом по прочим операциям |

| ||||||||||||||||||||||||||||

| 75 | Расчеты с учредителями |

| ||||||||||||||||||||||||||||

| 76 | Расчеты с разными дебиторами и кредиторами |

| ||||||||||||||||||||||||||||

| 77 | Отложенные налоговые обязательства | |||||||||||||||||||||||||||||

| 79 | Внутрихозяйственные расчеты | |||||||||||||||||||||||||||||

| 80 | Уставный капитал | |||||||||||||||||||||||||||||

| 81 | Собственные акции (доли) | |||||||||||||||||||||||||||||

| 82 | Резервный капитал | |||||||||||||||||||||||||||||

| 83 | Добавочный капитал | |||||||||||||||||||||||||||||

| 84 | Нераспределенная прибыль (непокрытый убыток) | |||||||||||||||||||||||||||||

| 86 | Целевое финансирование | По видам финансирования | ||||||||||||||||||||||||||||

| 90 | Продажи |

| ||||||||||||||||||||||||||||

| 91 | Прочие доходы и расходы |

| ||||||||||||||||||||||||||||

| 94 | Недостачи и потери от порчи ценностей | |||||||||||||||||||||||||||||

| 96 | Резервы предстоящих расходов | По видам резервов | ||||||||||||||||||||||||||||

| 97 | Расходы будущих периодов | По видам расходов | ||||||||||||||||||||||||||||

| 98 | Доходы будущих периодов |

| ||||||||||||||||||||||||||||

| 99 | Прибыли и убытки | |||||||||||||||||||||||||||||

| ЗАБАЛАНСОВЫЕ СЧЕТА | ||||||||||||||||||||||||||||||

| 001 | Арендованные основные средства | |||||||||||||||||||||||||||||

| 002 | Товарно-материальные ценности, принятые на ответственное хранение | |||||||||||||||||||||||||||||

| 003 | Материалы, принятые в переработку | |||||||||||||||||||||||||||||

| 004 | Товары, принятые на комиссию | |||||||||||||||||||||||||||||

| 005 | Оборудование, принятое для монтажа | |||||||||||||||||||||||||||||

| 006 | Бланки строгой отчетности | |||||||||||||||||||||||||||||

| 007 | Списанная в убыток задолженность неплатежеспособных дебиторов | |||||||||||||||||||||||||||||

| 008 | Обеспечения обязательств и платежей полученные | |||||||||||||||||||||||||||||

| 009 | Обеспечения обязательств и платежей выданные | |||||||||||||||||||||||||||||

| 010 | Износ основных средств | |||||||||||||||||||||||||||||

| 011 | Основные средства, сданные в аренду | |||||||||||||||||||||||||||||

| 012 | Малоценные основные средства | |||||||||||||||||||||||||||||

В Инструкции по применению плана счетов есть характеристики каждого счета, а также корреспонденции счетов между собой.

Рабочий план счетов на 2021 год для малого бизнеса

Субъекты малого бизнеса, которые ведут упрощенный учет, могут сократить количество счетов в рабочем плане. Рекомендации по разработке рабочего плана счетов для СМП, утверждены Приказом Минфина РФ от 21.12.1998 № 64н. Они не обязательны к применению, но подсказывают, как можно обобщать информацию и несколько упрощать учет. Малому бизнесу предлагают:

Если вы уменьшаете количество счетов, к ним желательно открыть субсчета, чтобы упростить аналитику. Например, если вы ведете учет финансовых результатов только на счете 99, то чтобы определить остаток по нему, который и будет финансовым результатом периода, надо открыть хотя бы три субсчета для заменяемых счетов. А к заменяемым счетам надо дополнительно открыть субсчета второго порядка.

На сайте Контур.Бухгалтерии вы можете бесплатно скачать рабочий план счетов бухгалтерского баланса на 2021 год.

Бухгалтерский учет налога на прибыль в «1С:Бухгалтерии 8»

Расчеты с бюджетом по налогу на прибыль

Для обобщения информации о расчетах с бюджетом по налогу на прибыль организаций в «1С:Бухгалтерии 8» предназначен счет 68.04.1 «Расчеты с бюджетом», подчиненный счету 68.04 «Налог на прибыль».

По кредиту счета 68.04.1 отражается начисление налога на прибыль. По дебету счета 68.04.1 отражаются суммы, фактически перечисленные в бюджет (включая авансовые платежи по налогу).

Аналитический учет на счете 68.04.1 ведется:

Проводки по начислению налога на прибыль в программе формируются автоматически при выполнении ежемесячной регламентной операции Расчет налога на прибыль, входящей в обработку Закрытие месяца.

Суммы проводок по начислению налога на прибыль рассчитываются следующим образом:

Таким образом, сумма исчисленного налога, указанная в строке 180 листа 02 декларации по налогу на прибыль (утв. приказом ФНС России от 19.10.2016 № ММВ-7-3/572@) за отчетный (налоговый) период, должна совпадать с кредитовым оборотом счета 68.04.1 по виду платежа Налог (взносы): начислено / уплачено за соответствующий период.

Порядок отражения операций по начислению налога на прибыль организаций в «1С:Бухгалтерии 8» зависит от того, применяет ли организация Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02 (утв. приказом Минфина России от 19.11.2002 № 114н).

Примечание

Минфин России приказом от 20.11.2018 № 236н утвердил новую редакцию ПБУ 18/02. Применять утвержденные Приказом № 236н изменения следует с отчетности за 2020 год. Организации могут вести учет по новым правилам и ранее, например с 2019 или с 2018 года. Подробнее о ПБУ 18/02 в ред. Приказа № 236н и о поддержке в «1С:Бухгалтерии 8» (ред. 3.0) см. в статье «Применение ПБУ 18/02 в «1С:Бухгалтерии 8″».

Бухгалтерские проводки при начислении налога на прибыль

Если организация применяет ПБУ 18/02

Порядок применения ПБУ 18/02 настраивается в регистре сведений Учетная политика (раздел Главное). Если организация применяет положения ПБУ 18/02, то переключатель Учет отложенных налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организаций») следует установить в одно из положений:

Если в программе установлен затратный метод, то регламентная операция Расчет налога на прибыль выполняет сразу две функции: и начисление налога для уплаты в бюджет (по данным налогового учета), и расчеты по ПБУ 18/02 (по данным бухгалтерского учета).

Если же организация применяет балансовый метод, то в состав обработки Закрытие месяца включаются две отдельные регламентные операции:

В любом случае рассчитанные суммы налога на прибыль начисляются проводкой:

Дебет 68.04.2 Кредит 68.04.1.

Одновременно суммы налога распределяются по бюджетам различных уровней.

Уменьшение сумм, причитающихся к уплате в бюджет, отражается сторнировочной записью с одновременным распределением по бюджетам:

СТОРНО Дебет 68.04.2 Кредит 68.04.1.

Счет 68.04.2 «Расчет налога на прибыль» специально используется в программе для обобщения информации о порядке расчета налога на прибыль организаций в соответствии с положениями ПБУ 18/02. Аналитический учет по счету 68.04.2 не предусмотрен.

Расчеты по ПБУ 18/02 включают в себя следующие операции:

Примечание

О преимуществах балансового метода и о том, как в «1С:Бухгалтерии 8» редакции 3.0 применяется этот метод при определении временных разниц, см. статьи «ПБУ 18/02: как применяется балансовый метод в «1С:Бухгалтерии 8″» и «Применение ПБУ 18/02 и балансового метода в «1С:Бухгалтерии 8″».

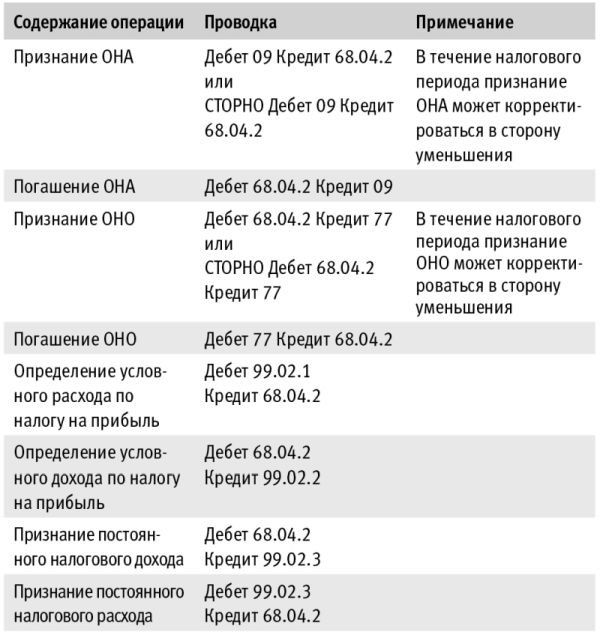

Проводки, относящиеся к расчетам по ПБУ 18/02 балансовым методом, представлены в таблице.

Проводки, формируемые в программе при выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02»

Дебет 99.09 Кредит 68.04.2 или

Дебет 68.04.2 Кредит 99.09.

Таким образом, после выполнения регламентных операций Расчет налога на прибыль и Расчет отложенного налога по ПБУ 18/02 счет 68.04.2 всегда закрывается.

Рассмотрим на конкретном примере, как выполняются расчеты по налогу на прибыль при применении ПБУ 18/02 в «1С:Бухгалтерии 8» редакции 3.0 и какие при этом формируются проводки.

Пример 1

В январе 2019 года в бухгалтерском учете организации отражены следующие финансовые показатели:

В регистрах налогового учета отражены следующие показатели:

Вычитаемая временная разница по виду актива «Доходы будущих периодов» составляет:

Налогооблагаемая временная разница по виду актива «Основные средства» составляет:

Рассчитаем налог на прибыль за январь 2019 года по данным налогового учета:

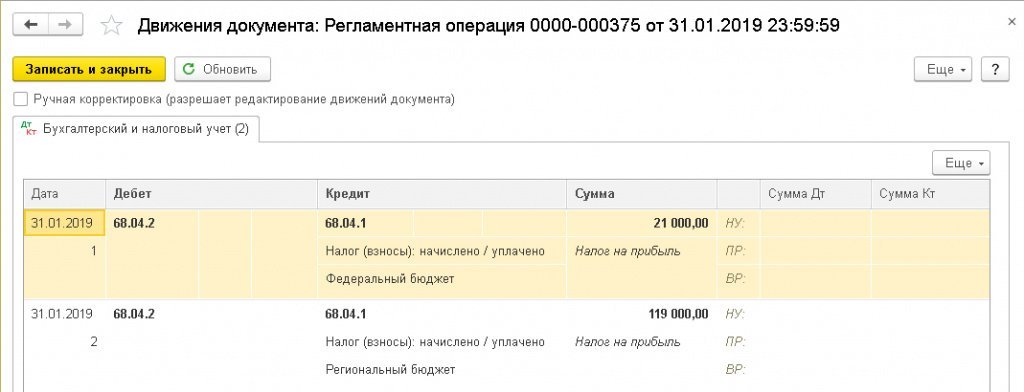

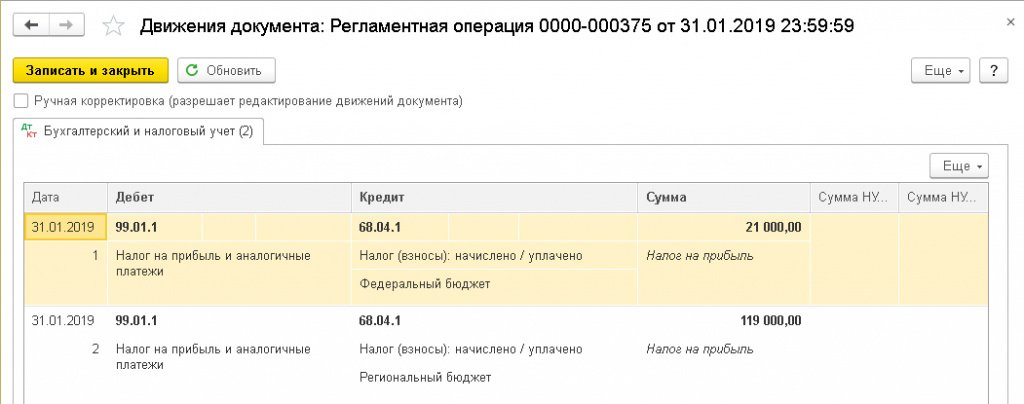

При выполнении регламентной операции Расчет налога на прибыль автоматически сформируются проводки (см. рис. 1).

Рис. 1. Начисление налога на прибыль в корреспонденции со счетом 68.04.2

Выполним расчеты по ПБУ 18/02 за январь 2019 года по данным бухгалтерского учета:

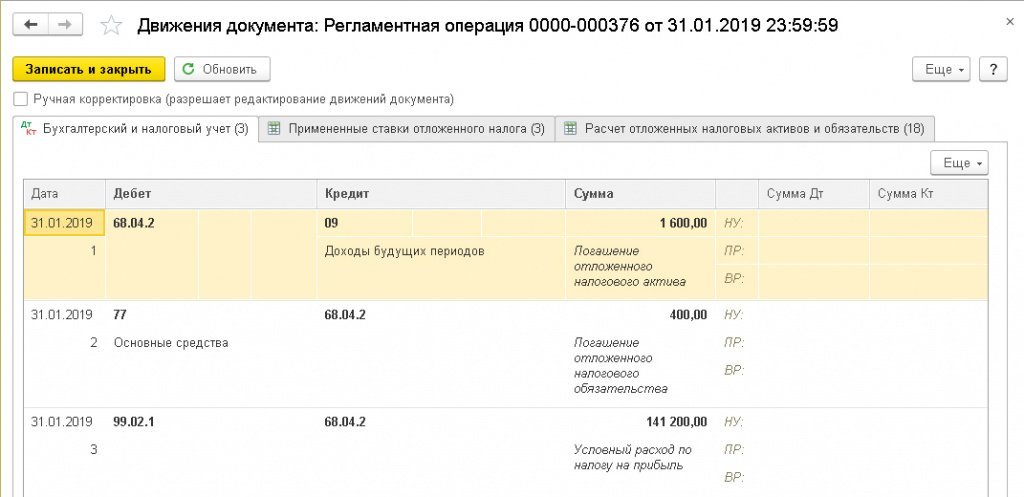

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18/02 автоматически сформируются следующие проводки (см. рис. 2).

Рис. 2. Расчеты с применением ПБУ 18/02

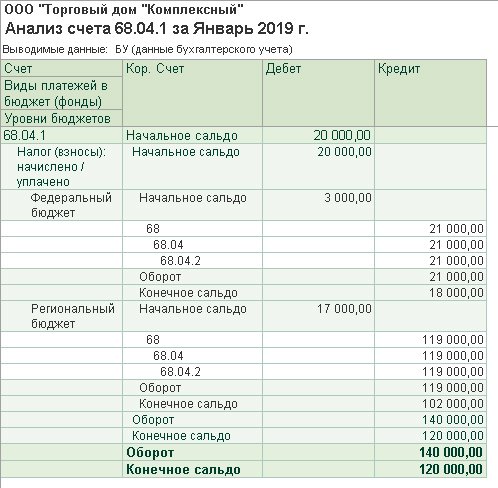

На рисунках 3 и 4 представлены Анализы счетов 68.04.1 и 68.04.2.

Рис. 3. Анализ счета 68.04.1

Рис. 4. Анализ счета 68.04.2

Представленные проводки и стандартные отчеты по счетам расчетов по налогу на прибыль демонстрируют, что счет 68.04.2 в программе играет сугубо техническую (вспомогательную) роль. Например, в рекомендации Р-102/2019-КпР «Порядок учета налога на прибыль», принятой Комитетом по рекомендациям 26.04.2019 фонда «НРБУ «БМЦ»», счет 68.04.2 вообще не используется.

Если организация не применяет ПБУ 18/02

Если организация не применяет положения ПБУ 18/02, то переключатель Учет отложенных налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организаций») следует установить в положение Не ведется.

В этом случае при выполнении регламентной операции Расчет налога на прибыль счет 68.04.1 корреспондирует со счетом 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения» (со значением вида субконто Налог на прибыль и аналогичные платежи). Начисление сумм текущего налога на прибыль к уплате отражается проводкой с одновременным распределением по бюджетам:

Дебет 99.01.1 Кредит 68.04.1.

Соответственно, уменьшение сумм, причитающихся к уплате, отражается записью с распределением по бюджетам:

СТОРНО Дебет 99.01.1 Кредит 68.04.1.

Изменим условия Примера 1 и рассмотрим, как в «1С:Бухгалтерии 8» редакции 3.0 отражаются расчеты по налогу на прибыль, если положения ПБУ 18/02 не применяются.

Пример 2

ООО «Торговый дом «Комплексный»» применяет ОСНО, положения ПБУ 18/02 не применяет. Числовые показатели соответствуют условиям Примера 1.

В данной ситуации при выполнении регламентной операции Расчет налога на прибыль автоматически сформируются проводки (см. рис. 5).

Рис. 5. Начисление налога на прибыль в корреспонденции со счетом 99.01.1

Независимо от порядка применения положений ПБУ 18/02 кредитовый оборот счета 68.04.1 по виду платежа Налог (взносы): начислено / уплачено за отчетный (налоговый) период совпадает:

О начислении налога на прибыль в «1С:Бухгалтерии 8» (ред. 3.0) см. также ответ экспертов 1С (+ видео).

Если организация исполняет обязанности налогового агента

Для обобщения информации о расчетах с бюджетом по налогу на прибыль при выплате дивидендов предназначен отдельный счет 68.34 «Налог на прибыль при исполнении обязанностей налогового агента». Налог с дивидендов уплачивается всегда в Федеральный бюджет, поэтому аналитический учет на счете 68.34 ведется только по видам платежей в бюджет.

Для обществ с ограниченной ответственностью начисление дивидендов и удержание налога при выплате доходов от участия можно зарегистрировать в программе автоматически с помощью документа Начисление дивидендов (раздел Операции).

В любом случае удержание налога на прибыль при исполнении обязанностей налогового агента при выплате дивидендов должно отражаться проводкой:

Дебет 75.02 Кредит 68.34.

Счет 75.02 «Расчеты по выплате доходов» предназначен для обобщения информации по выплате доходов учредителям (участникам) организации (акционерам акционерного общества, участникам полного товарищества, членам кооператива и т. п.).

Таким образом, «агентский» налог учитывается обособленно и не влияет на обороты счета 68.04.1.

1С:ИТС

Подробнее о порядке налогового и бухгалтерского учета налога на прибыль организаций см. в практическом пособии «Практический годовой отчет 2018» под редакцией д. э. н., проф. С.А. Харитонова в разделе «Инструкции по учету в программах 1С».

Аналитический учет расчетов с бюджетом по налогу на прибыль

Теперь рассмотрим подробнее виды платежей, которые могут использоваться для аналитического учета расчетов с бюджетом. Вид платежа выбирается из предопределенного программой списка и для налога на прибыль может принимать значение:

Для сопоставления данных по налогам (пеням, штрафам), которыми располагает налоговая инспекция, с данными налогоплательщика, предназначена сверка расчетов с ФНС. Сервис 1С-Отчетность позволяет получить акт сверки расчетов с налоговой инспекцией в электронном виде в наглядной и компактной форме. Подробнее об автоматизации сверки с ФНС в программе «1С:Бухгалтерия 8» см. статью «Сверка с ФНС: автоматизация в «1С:Бухгалтерии 8″».

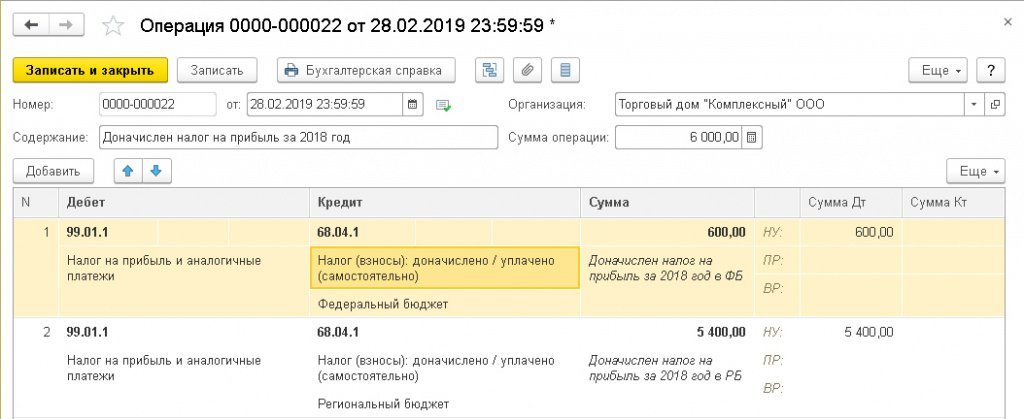

В периоде обнаружения ошибки нужно ввести бухгалтерские записи, распределив налог к уплате по уровням бюджета:

Дебет 99.01.1 Кредит 68.04.1

— с видом платежа Налог (взносы): доначислено / уплачено (самостоятельно), рис. 6.

Рис. 6. Доначисление налога на прибыль из-за ошибки прошлых лет

Независимо от того, применяет организация положения ПБУ 18/02 или нет, при самостоятельном доначислении налога на прибыль счет 68.04.1 должен корреспондировать со счетом 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения» со значением вида субконто Налог на прибыль и аналогичные платежи. В этом случае расчеты по налогу на прибыль текущего года не будут затронуты.

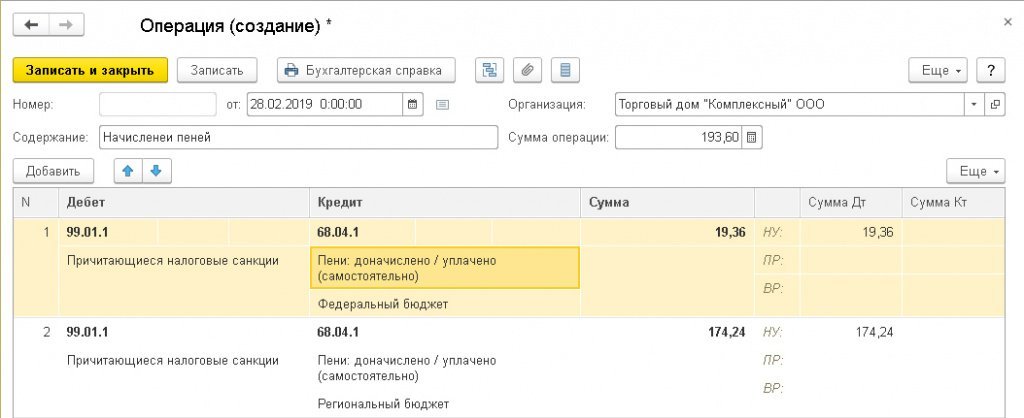

Если причитающиеся суммы налогов уплачиваются в сроки, более поздние по сравнению с установленными законодательством о налогах и сборах, то организация должна самостоятельно исчислить и уплатить пени (п. 1 ст. 75 НК РФ). Для целей налогообложения прибыли расходы в виде пеней за просрочку уплаты налогов не учитываются (п. 2 ст. 270 НК РФ).

По поводу начисления пеней в бухгалтерском учете существует две точки зрения:

Руководствуясь профессиональным суждением, организация самостоятельно определяет порядок начисления пеней и утверждает его в своей учетной политике.

Для самостоятельного начисления и уплаты пеней в программе также следует использовать документ Операция и самостоятельный вид платежа Пени: доначислено / уплачено (самостоятельно).

Если организация начисляет в программе пени по дебету счета 99.01.1, то в качестве аналитики необходимо выбрать значение Причитающиеся налоговые санкции (рис. 7).

Рис. 7. Начисление пеней

В этом случае пени не занизят налогооблагаемую базу, и программа рассчитает налог в соответствии с правилами главы 258 НК РФ. Отражать постоянную разницу в ресурсе Сумма Дт ПР: 99.01.1 не требуется.

1С:ИТС

Для расчета денежной суммы, которую налогоплательщик должен выплатить в качестве пени, можно воспользоваться помощником расчета пени из раздела «Справочная информация».

Начислять налог на прибыль, а также штрафные санкции и пени по акту выездной или камеральной проверки следует вручную, используя соответствующие виды платежа:

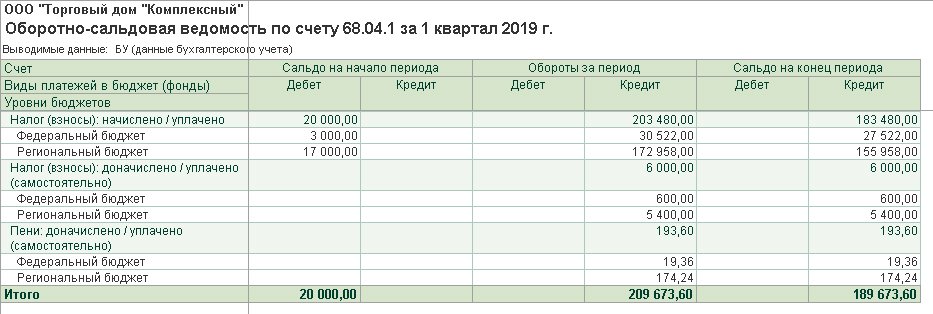

Таким образом, в оборотах счета 68.04.1 может отражаться не только начисление и уплата налога на прибыль текущего налогового периода, но и сумма налогов, относящихся к прошлым годам, а также штрафные санкции и пени по налогу. Однако благодаря аналитическому учету, который поддерживается в программе, указанные виды платежей учитываются обособленно (рис. 8).

Рис. 8. Аналитический учет расчетов с бюджетом по налогу на прибыль

.png)