на какой счет отнести электронный журнал главбух проводки

На какой счет отнести электронный журнал главбух проводки

Организация оплатила годовую подписку на электронную версию журнала. Как учесть расходы на подписку в бухгалтерском и налоговом учете и принять к вычету НДС?

Подписка на периодические издания может быть оформлена путем заключения договора возмездного оказания информационных услуг (п. 2 ст. 779 ГК РФ). Чаще договор в письменном виде не оформляется, издательство выставляет счет на оплату подписки (оферта), а организация оплачивает этот счет (акцепт) (ст. 434, ст. 435, ст. 438 ГК РФ).

Учитывая, что услуга будет оказываться путем предоставления подписчику доступа к очередному номеру электронной версии издания в течение нескольких месяцев (полугодия, года), единовременную оплату за подписку следует квалифицировать как аванс.

Если издательство ежемесячно предоставляет закрывающие документы, то учет электронной подписки аналогичен подписке на печатные издания. Затраты на подписку по мере получения акта об оказании информационных услуг и доступа к очередному номеру издания учитываются в сумме, приходящейся на текущий номер:

НДС к вычету принимается по мере получения счетов-фактур на очередной номер издания (пп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ). Издатель обязан выставить счет-фактуру не позднее пяти дней с передачи очередного номера подписчику (п. 3 ст. 168 НК РФ, письмо Минфина РФ от 06.04.2011 № 03-07-09/07). Если авансовый НДС ранее был принят к вычету (договор с издательством содержит условие о предоплате и издатель выставил счет-фактуру на аванс), то его необходимо восстановить в сумме, относящейся к очередному номеру издания (пп. 3 п. 3 ст. 170 НК РФ).

Если издательство после получения оплаты предоставило подписчику закрывающие документы (товарную накладную, акт, счет-фактуру, УПД) единовременно на общую сумму за весь период подписки, то в этом случае следует руководствоваться принципом равномерного учета расходов, относящихся к нескольким отчетным (налоговым периодам):

НДС в данном случае принимается к вычету единовременно на основании счета-фактуры, выданного издательством (пп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ, письмо Минфина РФ от 05.10.2011 № 03-07-11/261).

Довольно редко бывает ситуация, когда редакция заключает с подписчиком лицензионный договор на право доступа к электронному ресурсу (ст. 1286 ГК РФ). На основании такого договора подписчик на определенный срок получает право доступа к базе данных, т.е. представленной в объективной форме совокупности самостоятельных материалов (статей, расчетов, нормативных актов, судебных решений и иных подобных материалов), систематизированных таким образом, чтобы эти материалы могли быть найдены и обработаны с помощью электронной вычислительной машины (ЭВМ) (абз. 2 п. 2 ст. 1260 ГК РФ). В этом случае расходы следует отражать:

Операции по предоставлению прав на использование баз данных на основании лицензионного договора не подлежат обложению НДС (пп. 26 п. 2 ст. 149 НК РФ).

При применении УСН подписку на любые периодические издания учесть в расходах для целей исчисления единого налога нельзя (письмо Минфина РФ от 07.05.2015 № 03-11-03/2/26501).

Как учитывать книги и журналы: последние разъяснения Минфина

Многие фирмы выписывают различные газеты и журналы, покупают книги и бераторы. Их учет вызывает немало вопросов у бухгалтеров. На некоторые из них недавно ответил Минфин.

Как отразить оплату изданий

Заплатить за печатные издания можно двумя способами:

— авансом. В этом случае фирма сначала перечисляет деньги, а потом в течение определенного времени получает журналы или газеты. Как правило, подписка оформляется на три или шесть месяцев;

— непосредственно в издательстве или в магазине. При этом вы платите деньги и сразу получаете печатную продукцию.

Большинство фирм использует первый вариант. Перечисленные за журналы деньги учтите как выданные авансы:

Дебет 60 субсчет «Авансы выданные» Кредит 51

— перечислены деньги за подписку.

Обратите внимание: налоговый инспектор может посчитать, что предоплату за издания надо учитывать как расходы будущих периодов. В этом случае у вас образуется долг по налогу на имущество. Дело в том, что расходы будущих периодов увеличивают этот налог.

В этом случае не соглашайтесь с инспектором. Свою позицию обоснуйте так.

| ПБУ 10/99 есть в приказе Минфина от 6 мая 1999 г. № 33н |

Расходы возникают в том случае, если у фирмы уменьшаются экономические выгоды (например, вы заплатили поставщику материалов). Так написано в пункте 16 ПБУ 10/99.

Но при оплате подписки этого не происходит. Ведь вы еще не получили никакой продукции. Фирма просто произвела предоплату. Поэтому перечисленные деньги надо учитывать как выданные авансы.

Если вы не хотите спорить с налоговым инспектором, то отразите затраты на подписку как расходы будущих периодов. Как это сделать, вы можете прочитать в бераторе «Корреспонденция счетов» на странице VIII/97/03.

Пример 1. ЗАО «Актив» подписалось на первые шесть месяцев 2003 года на журнал «Практическая бухгалтерия». За это фирма заплатила 1200 руб. (в том числе 10% НДС — 109 руб.).

Бухгалтер «Актива» отразил подписку так:

Дебет 60 субсчет «Авансы выданные» Кредит 51

— 1200 руб. — перечислены деньги за подписку.

По мере того как будут приходить очередные номера журналов или газет, списывайте их стоимость на затраты. Как это сделать, рассказал Минфин в недавно опубликованном письме от 26 августа 2002 г. № 16-00-12/19.

Как отразить поступление изданий

Печатные издания учитывайте как основные средства. Каждый полученный журнал, бератор или книгу отражайте отдельно.

Поступление литературы отразите так:

Дебет 08 Кредит 60

— получено издание;

Дебет 19 Кредит 60

— отражен НДС;

Дебет 60 Кредит 60 субсчет «Авансы выданные»

— зачтена предоплата;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

— предъявлен к вычету НДС.

Обратите внимание: чтобы поставить НДС к вычету, у вас должен быть счет-фактура. Если у вас нет этого документа, то позвоните в издательство и попросите его выслать.

Полученные издания отразите в специальной книге по учету литературы. Специальной формы для нее не предусмотрено. Поэтому ведите ее в произвольном порядке. Например, эта книга может выглядеть так:

ООО «Актив»

Книга учета изданий, поступивших в октябре 2002 года

| № п/п | Дата поступления | Наименование издания | Стоимость (без НДС), руб. | Дата выбытия | Причина выбытия |

| 1 | 5 октября 2002 года | Журнал «Практическая бухгалтерия» | 200 | ||

| 2 | 10 октября 2002 года | Журнал «Расчет» | 245 | ||

| 3 | 15 октября 2002 года | Бератор «Корреспонденция счетов» | 2790 | ||

| … | … | … | … | … | … |

Амортизацию по полученным изданиям не начисляйте. После того как начнете использовать книги или журналы, спишите их стоимость на затраты:

Дебет 01 Кредит 08

— фирма начала использовать издание (например, передала журнал в бухгалтерию);

Дебет 26, 44 Кредит 01

— списана стоимость издания.

| Стоимость изданий уменьшает налог на прибыль в момент их приобретения (подп. 6 п. 2 ст. 256 Налогового кодекса) |

В книге учета изданий выбытие журналов, бераторов и другой литературы отразите после того, как вы их перестанете использовать. Например, уничтожите или продадите.

Обратите внимание: стоимость издания уменьшает налог на прибыль в момент их поступления на склад. Чтобы не вести отдельные налоговые регистры, начинайте использовать книги и журналы сразу после того, как их получите.

Пример 2. Воспользуемся данными примера 1. В январе 2003 года ЗАО «Актив» приобрело бератор «НДС от А до Я» за 4400 руб. (в том числе 10% НДС — 400 руб.). Это издание фирма покупала за наличный расчет в издательстве.

Кроме того, в январе фирма получила первый номер журнала «Практическая бухгалтерия». Его стоимость равна:

1200 руб. : 6 мес. = 200 руб.

В том числе НДС:

109 руб. : 6 мес. = 18 руб.

Поступление литературы бухгалтер «Актива» отразил так:

приобретение бератора

Дебет 71 Кредит 50

— 4400 руб. — выданы под отчет деньги на покупку бератора;

Дебет 08 Кредит 71

— 4000 руб. (4400 — 400) — оприходован бератор;

Дебет 19 Кредит 71

— 400 руб. — отражен НДС;

Дебет 01 Кредит 08

— 4000 руб. — бератор передан в бухгалтерию;

Дебет 26 Кредит 01

— 4000 руб. — списана стоимость бератора;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

— 400 руб. — НДС принят к вычету;

поступление журнала «Практическая бухгалтерия»

Дебет 08 Кредит 60

— 182 руб. (200 — 18) — поступил журнал;

Дебет 19 Кредит 71

— 18 руб. — отражен НДС;

Дебет 01 Кредит 08

— 182 руб. — журнал передан в бухгалтерию;

Дебет 26 Кредит 01

— 182 руб. — списана стоимость журнала;

Дебет 60 Кредит 60 субсчет «Авансы выданные»

— 200 руб. — зачтен аванс;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

— 400 руб. — НДС принят к вычету.

Н. ЖУРАВЛЕВА, эксперт журнала «Практическая бухгалтерия»

Материал опубликован в 11-м номере журнала

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Как правильно отразить в бухгалтерском и налоговом учете (налог на прибыль) подписку на электронную версию журнала?

После оплаты подписки на электронную версию бухгалтерского журнала организация получит доступ к текущим номерам журнала и к архиву номеров, подписка сроком на 1 год оплачивается единовременно.

Как правильно отразить в бухгалтерском и налоговом учете (налог на прибыль) подписку на электронную версию бухгалтерского журнала?

1. Бухгалтерский учет

1.1. Договор возмездного оказания услуг

Обеспечение доступа к электронной версии подписки журнала возможно на основании договора возмездного оказания информационных услуг, заключенного между фирмой-подписчиком и издателем журнала (ст. 779 ГК РФ).

В то же время в случае, когда расходы обуславливают получение доходов в течение нескольких отчетных периодов и когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы признаются путем их обоснованного распределения между отчетными периодами (п. 19 ПБУ 10/99).

В данном случае в результате оформления подписки сотрудники бухгалтерии Вашей организации будут иметь возможность в течение года использовать в своей работе материалы, публикуемые в электронной версии профессионального издания.

С учетом указанного обстоятельства полагаем, что в течение срока действия подписки средства перечисленного аванса (предоплаты) следует ежемесячно равными долями включать в состав общехозяйственных расходов (расходов на продажу).

Таким образом, для отражения в учете рассматриваемых операций нужно сделать следующие проводки (бухгалтерские записи приведены без учета операций, связанных с учетом «входного» НДС).

На дату оплаты за подписку:

Дебет 60, субсчет «Авансы выданные» Кредит 51

— оплачена подписка на электронный журнал на 1 год;

Ежемесячно в течение срока действия договора:

Дебет 26 (44) Кредит 60

— соответствующая часть (1/12) стоимости подписки учтена в составе расходов;

Дебет 60 Кредит 60, субсчет «Авансы выданные»

— ежемесячный зачет аванса после списания расходов на подписку.

1.2. Лицензионный договор

Напомним, что согласно п. 39 ПБУ 14/2007 «Учет нематериальных активов» платежи за предоставленное право использования результатов интеллектуальной деятельности, производимые в виде фиксированного разового платежа, отражаются в бухгалтерском учете пользователя (лицензиата) как расходы будущих периодов и подлежат списанию в течение срока действия договора.

Соответственно, если непосредственно на дату оплаты Вам предоставляется право доступа к базе данных, то на эту дату стоимость подписки следует отразить по дебету счета 97 «Расходы будущих периодов». Если право доступа к электронной версии журнала будет предоставлено Вашей организации через какое-то время после оплаты, то в момент перечисления предоплаты нет оснований считать эту сумму разовым платежом за предоставленное право использования результатов интеллектуальной деятельности. В таком случае перечисленные денежные средства являются авансом (предоплатой) и подлежат отражению по дебету счета 60 (смотрите Инструкцию). А в момент получения права доступа к электронной версии журнала указанную сумму следует отразить по дебету счета 97.

В течение срока подписки рассматриваемые затраты будут списываться в дебет счетов учета общехозяйственных расходов (расходов на продажу) в порядке, установленном учетной политикой.

Таким образом, при заключении лицензионного договора в учете следует сделать следующие записи (бухгалтерские записи приведены без учета операций, связанных с учетом «входного» НДС).

На дату оплаты за подписку:

Дебет 60, субсчет «Авансы выданные» Кредит 51

— оплачена подписка на электронный журнал на 1 год.

На дату получения права доступа к электронной версии журнала:

Дебет 97 Кредит 60

— получено право доступа к электронной версии журнала;

Дебет 60 Кредит 60, субсчет «Авансы выданные»

— произведен зачет аванса.

Если право доступа к электронной версии журнала предоставляется непосредственно на дату оплаты, то на дату перечисления денежных средств издателю журнала в учете делается запись:

Дебет 97 Кредит 51

— получено право доступа к электронной версии журнала.

В дальнейшем в течение срока действия подписки:

Дебет 26 (44) Кредит 97

— списана соответствующая часть стоимости электронной версии журнала (определяется в соответствии с порядком, установленным учетной политикой для целей бухгалтерского учета).

2. Налог на прибыль

Расходами в целях налогообложения прибыли признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода. При этом понесенные организацией расходы должны быть обоснованы и документально подтверждены (п. 1 ст. 252 НК РФ).

Отметим, что понятие «экономически оправданные расходы» является оценочным понятием. По мнению судей, критерием оценки в этом случае является связь тех или иных расходов с намерением получить доход независимо от того, будет ли получен доход в действительности. Организация самостоятельно определяет, являются ли для него определенные расходы экономически оправданными. Обязанность доказать отсутствие связи между расходами и намерением получить доход лежит на налоговом органе (определения КС РФ от 04.06.2007 N 366-О-П, от 04.06.2007 N 320-О-П).

Отметим, что затраты на подписку на электронную версию журнала прямо не поименованы в составе расходов, учитываемых в целях главы 25 НК РФ.

В то же время, если подписка будет оформлена путем заключения договора на оказание информационных услуг, то рассматриваемые затраты могут быть включены в состав прочих расходов, связанных с производством и (или) реализацией на основании пп. 14 п. 1 ст. 264 НК РФ. В случае заключения лицензионного договора анализируемые затраты могут быть учтены при определении налоговой базы по налогу на прибыль на основании пп. 26 п. 1 ст. 264 НК РФ.

Судебными органами высказывается мнение о правомерности учета в целях главы 25 НК РФ расходов организации на подписку на специализированные газеты и журналы в том случае, если они не носят общеинформационный характер, а непосредственно связаны с производственной деятельностью организации. То есть затраты на подписку могут быть учтены в составе расходов в целях главы 25 НК РФ, если получаемая информация, содержащаяся в изданиях, обусловлена целями получения дохода (смотрите, например, постановления ФАС Поволжского округа от 30.10.2008 N А65-1419/2008, от 08.09.2006 N А55-28161/05, ФАС Западно-Сибирского округа от 22.01.2007 N Ф04-8976/2006(29957-А67-40)).

Отметим, что приведенная арбитражная практика посвящена учету затрат на периодические печатные издания. Однако, по нашему мнению, аналогичный подход применим и в отношении затрат на электронные версии журналов.

Вами сообщено, что подписка на электронную версию журнала оформляется для использования в работе сотрудниками бухгалтерии организации.

Учитывая приведенную судебную практику, полагаем, что затраты на подписку на электронную версию журнала при условии их документальной подтвержденности могут быть учтены в составе:

В отношении порядка учета рассматриваемых затрат отметим следующее.

Согласно п. 14 ст. 270 НК РФ при методе начисления предварительная оплата (аванс) не признаётся расходом по налогу на прибыль.

В соответствии с п. 1 ст. 272 НК РФ расходы признаются в том отчетном (налоговом) периоде, в котором эти расходы возникают исходя из условий сделок. В случае, если сделка не содержит таких условий и связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы распределяются организацией самостоятельно.

В данном случае срок подписки составляет 1 год. Следовательно, учитывая приведенные нормы п. 1 ст. 272 НК РФ, понесенные затраты следует в течение срока подписки включать в состав соответствующей статьи расходов по налогу на прибыль (пп. 14 или пп. 26 п. 1 ст. 264 НК РФ) ежемесячно равными долями по мере открытия доступа к очередному номеру журнала.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Самойлюк Ольга

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Родюшкин Сергей

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Как в программе 1С учесть длящиеся услуги по подписке?

Оформили подписку на электронное издание на 6 месяцев и получили акт и счет-фактуру на всю сумму подписки. Как отразить расходы и НДС по подписке в программе?

Нормативное регулирование

Расходы по подписке на электронные издания учитываются в составе расходов по обычным видам деятельности (п. 5, п. 7 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99). До момента оказания услуги оплата должна отражаться в составе дебиторской задолженности.

Затраты по подписке учитываются в составе прочих расходов как информационно-консультационные услуги (пп. 15 п. 1 ст. 264 НК РФ).

Расходы распределяются равномерно на весь период получения услуг, если они оказываются в течение более чем одного отчетного периода (п. 1 ст. 272 НК РФ).

Организации на УСН не могут учесть в расходах информационно-консультационные услуги, т.к. они отсутствуют в закрытом перечне расходов (п. 1 ст. 346.16 НК РФ). Если информационные услуги оформлены как лицензионное соглашение на использование базы данных, то такие расходы можно принять на основании пп. 19 п. 1 ст. 346.16 НК РФ.

Получите понятные самоучители 2021 по 1С бесплатно:

Организация вправе принять сумму НДС по подписке к вычету в случае выполнения требований (ст. 171 НК РФ, ст. 172 НК РФ и ст. 169 НК РФ):

Учет в 1С

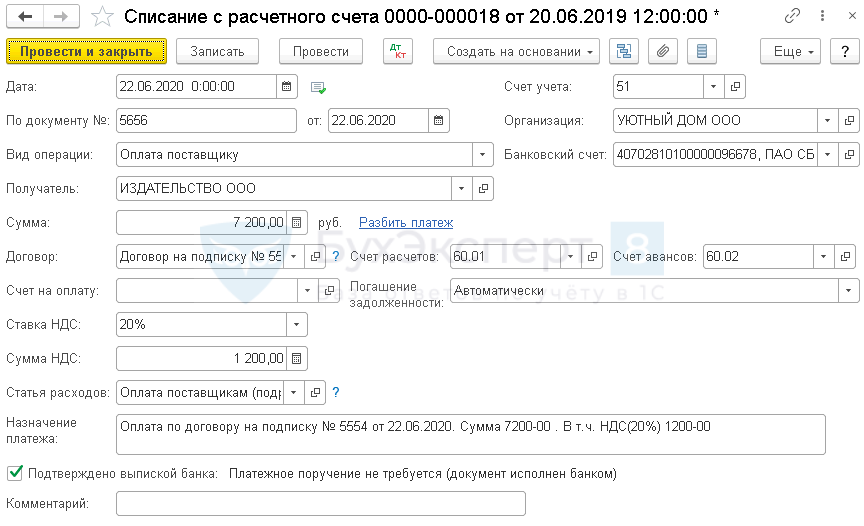

22 июня Организация оплатила подписку на электронный журнал на 6 месяцев (с июля по декабрь) в сумме 7 200 руб. (в т. ч. НДС 20%).

01 июля контрагент предоставил акт и счет-фактуру на всю сумму подписки.

Перечисление предоплаты поставщику

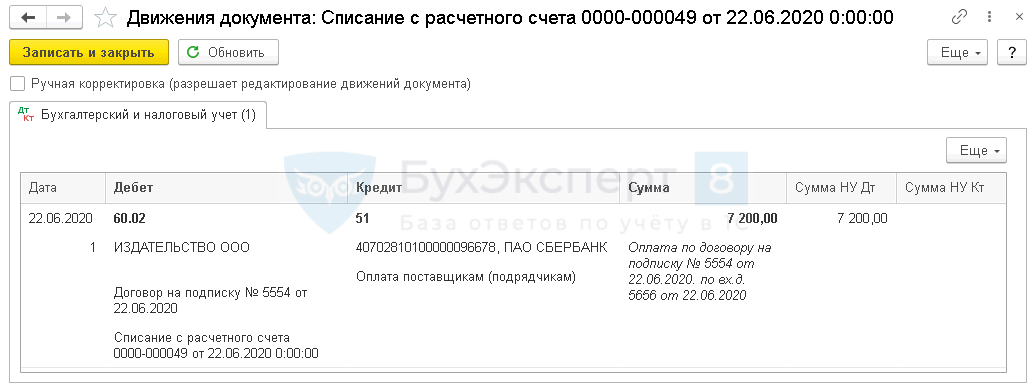

Проводки по документу

Документ формирует проводку:

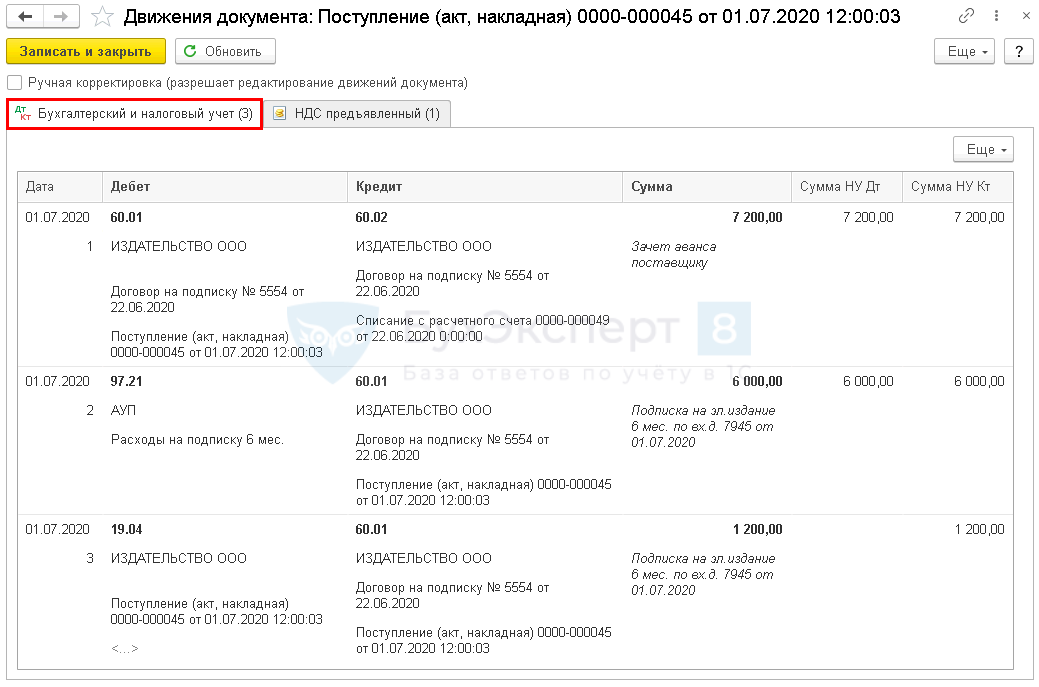

Поступление документов об оказании услуг

Оплата подписки на электронные сервисы должна учитываться как авансы выданные по Дт 60.02 «Расчеты по авансам выданным». Такие услуги по подписке являются длящимися и должны в БУ и НУ учитываться в расходах равномерно (ежемесячно) в течение периода подписки (абз. 3 п. 1 ст. 272 НК РФ, Письмо Минфина от 31.08.2012 N 03-03-06/2/95).

Как правило, поставщик выдает один комплект документов на весь срок подписки. Тогда в целях автоматического ежемесячного списания затрат на расходы в 1С подписку проще учитывать не на счете 60.02, а на счете 97.21 «Прочие расходы будущих периодов».

Обратите внимание на Вид актива в балансе, указываемый в справочнике Расходы будущих периодах : он должен иметь значение Дебиторская задолженность. Тогда в балансе он будет отражен правильно в Разделе II «Оборотные активы» по стр.1230 «Дебиторская задолженность».

Проводки по документу

Документ формирует проводки:

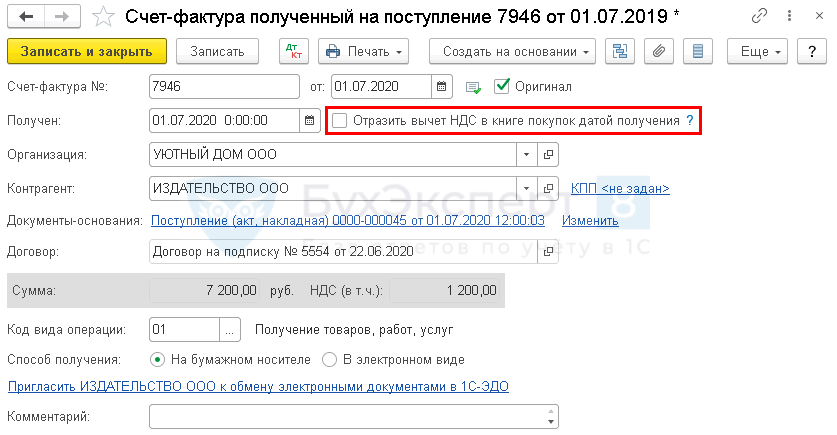

Регистрация СФ поставщика

Налоговый кодекс не содержит прямого запрета на единовременное принятие к вычету НДС по расходам будущих периодов и длящимся расходам (Письмо Минфина РФ от 12.10.2010 N 03-07-11/402, Письмо Минфина РФ от 05.10.2011 N 03-07-11/261, Письмо Минфина РФ от 11.11.2009 N 03-07-11/295). Для принятия к вычету достаточно соблюдения условий:

Однако, принимать к вычету НДС единовременно рискованно. Налоговый орган может попытаться снять вычет, ссылаясь на неправомерность принятия на учет не оказанных еще услуг, т. к. первичный документ должен быть составлен в момент совершения хозяйственной операции или сразу после ее окончания (п. 3 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ).

Таким образом, у организации есть два варианта:

Если вы решите поступить осторожно, можно воспользоваться правом переноса вычета (пп. 1.1 ст. 172 НК РФ).

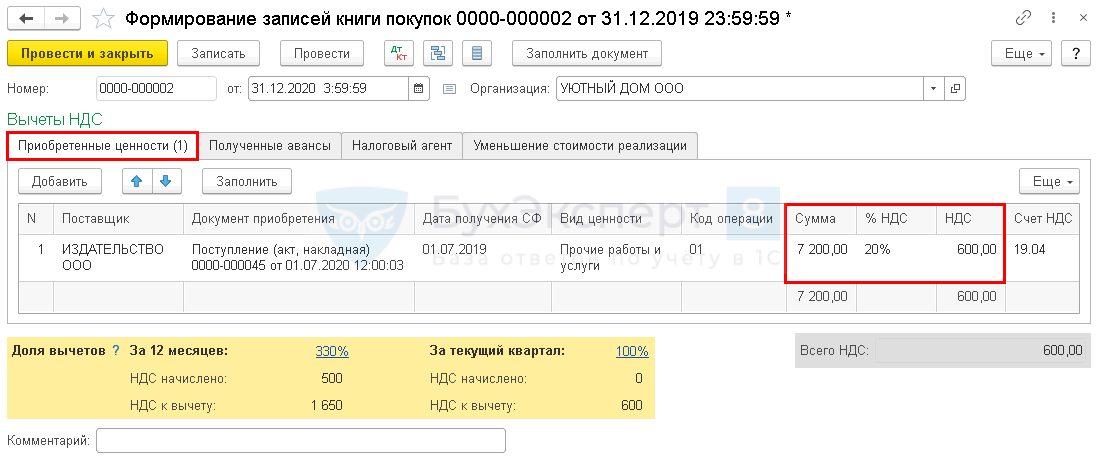

Принятие НДС к вычету

По кнопке Заполнить на вкладке Приобретенные ценности будет отражен вычет по подписке.

Проводки по документу

Документ формирует проводку

Таким же образом заполните документ для принятия к вычету оставшейся суммы НДС в следующем квартале.

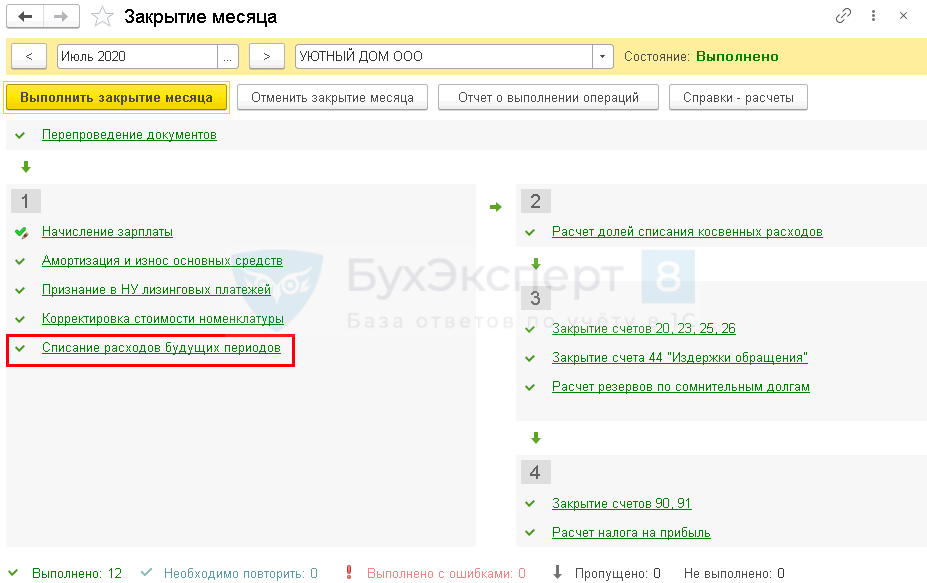

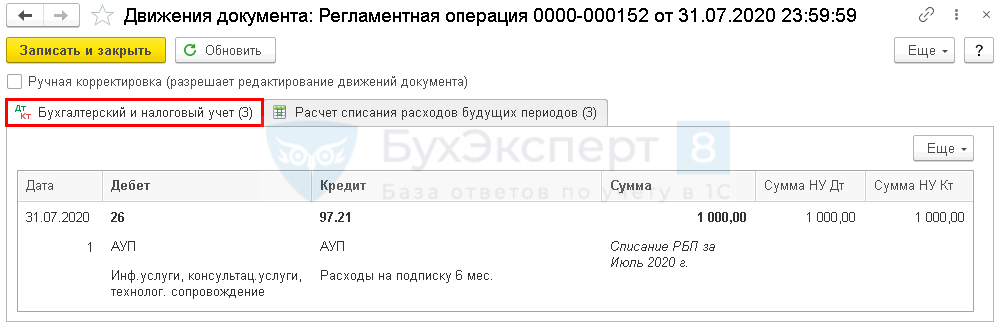

Признание услуг по подписке в расходах

Проводки по документу

Документ формирует проводку

Аналогично принимаются в расходы услуги по подписке каждый месяц до окончания года.

См. также:

Если Вы еще не подписаны:

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(6 оценок, среднее: 5,00 из 5)

На какой счет отнести электронный журнал главбух проводки

Дата публикации 07.10.2020

Какими проводками отразить оплату периодического издания в сентябре 2020 года на 2021 год в учете бюджетного учреждения? Издание не предназначено для библиотечного фонда. Это газета на 2021 год, периодичность 4 раза в месяц. Счет-фактура будет в январе, феврале и т.д. 2021 г. Как отразить дебиторскую задолженность на конец 2020 г.?

Расходы по подписке на периодические и справочные издания отражаются по подстатье 226 «Прочие работы, услуги» КОСГУ в увязке с видом расходов 244 «Прочая закупка товаров, работ и услуг для обеспечения государственных (муниципальных) нужд». Это установлено п. 10.2.6 порядка, утв. приказом Минфина России от 29.11.2017 № 209н, п. 48.2.4.4 порядка, утв. приказом Минфина России от 06.06.2019 № 85н.

Размеры авансовых платежей могут быть ограничены нормативным правовым актом публично-правового образования.

Правила распространения периодических печатных изданий по подписке утверждены постановлением Правительства РФ от 01.11.2001 № 759. Согласно п. 12 Правил № 759 подписчик может отказаться от исполнения договора подписки до передачи очередного экземпляра (экземпляров) периодического печатного издания. При этом подписчику выплачивается цена подписки недополученных экземпляров.

По мере поступления экземпляров издания учреждению представляются документы, подтверждающие их отгрузку (накладные, счета-фактуры). На ежедневные газеты, как правило, оформляется один счет-фактура за месяц или квартал. Расходы также ежемесячно в течение периода подписки списываются на себестоимость готовой продукции, работ, услуг (финансовый результат текущего периода).

Если никаких документов при поступлении экземпляра газеты учреждению не представляется, для подтверждения факта получения издания целесообразно составлять акт в произвольной форме, который содержит обязательные реквизиты согласно п. 25 СГС «Концептуальные основы», утв. приказом Минфина России от 31.12.2016 № 256н. Можно также регистрировать получение изданий в журнале, книге или другом специальном регистре, самостоятельно разработанном учреждением.

Таким образом, расходы по подписке отражаются в учете записями:

Дебиторская задолженность на конец 2020 года отразится на счете 206 26. Наличие остатка на счете 206 26 допустимо и означает, что в учреждении ожидается оказание услуг в счет перечисленного ранее аванса.

Для учета периодических изданий, которые не включаются в состав библиотечного фонда, забалансового счета не предусмотрено. С целью контроля за сохранностью полученных по подписке журналов и газет учреждение вправе ввести дополнительный забалансовый счет (п. 332 Инструкции № 157н) либо разработать систему внеучетного контроля (без применения забалансовых счетов), например, вести журнал учета периодических изданий.