на какой счет отнести штраф пфр за несвоевременную сдачу отчетности

Бухгалтерские проводки по штрафам и пеням

Виды существующих штрафных санкций

Прежде чем рассматривать вопрос о том, как проводками отразить штраф или пени в бухгалтерском учете, разберемся, какими могут быть санкции такого рода. Делятся они на две группы:

Санкции первой группы предусматриваются в текстах заключаемых между контрагентами договоров как взаимные и могут в равной степени возникать у каждой из сторон. Например, для покупателя обычно устанавливают пени за задержку платежа, а для поставщика — за нарушение срока поставки. Более серьезные санкции (в виде штрафа) призваны обеспечить выполнение обязательств, серьезно влияющих на сам факт функционирования контрагента либо приводящих к существенным для него потерям (в т. ч. из-за невыполнения обязательств перед третьим лицом). Размер санкций, возникающих между контрагентами, указывается в договоре либо прямо (как, например, величина процентов за каждый день просрочки оплаты или поставки), либо путем описания алгоритма расчета.

Ситуации, в которых начисляются пени и штрафы за нарушения налогового законодательства, приведены в НК РФ, там же есть указания на их конкретные размеры, а в необходимых случаях — на алгоритмы расчета. Здесь плательщиками санкций обычно становятся налогоплательщики, хотя в ряде случаев (например, задержка возврата излишне уплаченного в бюджет налога или суммы подлежащего возмещению НДС) ответственность такого же рода установлена и для налоговых органов.

Таким образом, конкретное юрлицо может оказаться как плательщиком, так и получателем платежей обоих групп, и бухгалтерские проводки по штрафам и пеням будут возникать у его не только при учете расходов по ним, но и при отражении доходов.

Отражение в бухгалтерском учете санкций по договорам с контрагентами

Как в бухучете проводками отразить штрафы или пени, возникающие в отношениях с контрагентами? Расходы или доходы, образующиеся у юрлица в этом случае, относятся к числу прочих (п. 7 ПБУ 9/99 и п. 11 ПБУ 10/99, утвержденные приказами Минфина России от 06.05.1999 № 32н и № 33н). План счетов бухучета (утвержден приказом Минфина РФ от 31.10.2000 № 94н) рекомендует для их отражения использовать счет 91, по кредиту которого будут показываться доходы, а по дебету — расходы.

Корреспондирующим счетом для счета 91 в проводке по отражению штрафа или пени в бухгалтерском учете станет счет учета расчетов 76, к которому Планом счетов бухучета предусмотрено открытие субсчета, именующегося «Расчеты по претензиям». Аналитика на этом субсчете организуется по контрагентам и каждой возникающей претензии.

То есть записи проводок по начислению штрафных санкций будут иметь следующий вид:

Сумма, сопровождающая эти проводки, для обеих записей будет определяться одинаково: как соответствующая объему начислений, либо признанных должником, либо установленных судом (п. 10.2 ПБУ 9/99, п. 14.2 ПБУ 10/99). Соответственно, и момент отражения в учете совпадет с моментом либо признания, либо принятия судебного решения.

Оплата санкций выразится проводкой Дт 76 Кт 51 (перечисление контрагенту) или Дт 51 76 (поступление от контрагента).

Важно! КонсультантПлюс предупреждает

Минфин России выделяет случаи, в которых штрафные санкции облагаются НДС. Это ситуации, когда.

Подробнее смотрите в К+. Пробный доступ можно получить бесплатно.

Как отразить в бухучете начисление и уплату налоговых пеней и штрафов

Основанием для выполнения проводок по пеням или штрафам, начисляемым к уплате в бюджет, служат документы с суммами этих платежей, выставляемые налоговым органом:

Для налогоплательщика они представляют собой расход, отражать который нужно на счете 99 или на счете 91 — в зависимости от вида налога.

По каким налогам пени и штрафы Минфин требует отражать на счете 99, а по каким на счете 91, узнайте из Типовой ситуации от КонсультантПлюс, получив бесплатный пробный доступ.

Корреспондирующим счетом для налоговых санкций станет счет 68, на котором для каждого из налогов (взносов) в аналитике следует выделить и пени, и штрафы.

Начисление санкций в пользу налоговых органов, таким образом, отобразится записью Дт 99 (91) Кт 68, а проводка по уплате штрафа или пеней будет выглядеть так: Дт 68 Кт 51.

Если же плательщиком санкций в адрес юрлица оказывается налоговый орган, то бухгалтерские записи в этом случае окажутся аналогичными применяемым при расчетах по подобным платежам, возникающим по договорным взаимоотношениям с иными контрагентами:

Отнесение на счет 99 такого дохода Планом счетов бухучета не предусмотрено. Использование же в этой проводке счета 91 свидетельствует о предпочтительности отражения через счет 91 и налоговых санкций, уплачиваемых налогоплательщиком, поскольку это обеспечивает более удобное сопоставление доходов и расходов.

Итоги

Отражаемые в учете санкции в виде пеней и штрафов возникают:

И в том, и в другом случае конкретное юрлицо может оказаться как плательщиком, так и получателем платежей по санкциям. То есть проводки по штрафам и пеням отразят у него в учете либо расход, либо доход:

Аналитику учета следует организовать по контрагентам и претензиям (для счета 76), видам налогов и санкций (на счете 68), назначению санкций (на счете 91).

На какой счет отнести штраф пфр за несвоевременную сдачу отчетности

Дата публикации 24.09.2020

Какими проводками начислить штрафы и пени по решению налогового органа и ПФР:

В соответствии с п. 48.8.5.3 порядка, утв. приказом Минфина России от 06.06.2019 № 85н, расходы на уплату штрафов, пеней (в т.ч. за несвоевременную уплату налогов и сборов) отражаются по элементу вида расходов 853 «Уплата иных платежей».

В то же время штрафы за несвоевременное предоставление формы СЗВ-М (СЗВ-СТАЖ) и несвоевременное сообщение сведений в налоговый орган оплатить по подстатье 292 КОСГУ нельзя, поскольку описание этого кода КОСГУ содержит закрытый перечень расходов.

В инструкциях по бухгалтерскому (бюджетному) учету не предусмотрено специального счета для учета пеней и штрафов. Любые пени, штрафы и иные санкции, перечисляемые в бюджеты (внебюджетные фонды), могут учитываться на счете 303 05 «Расчеты по прочим платежам в бюджет».

Штрафы за несвоевременное предоставление формы СЗВ-М (СЗВ-СТАЖ) и несвоевременное сообщение сведений в налоговый орган также можно учесть на счете 303 05.

Поскольку на счете 303 05 учитывается множество различных платежей в бюджеты, расчеты по уплате пеней по страховым взносам на ОСС могут вестись на счетах учета расчетов по соответствующим взносам (303 02, 303 06).

Применение того или иного счета следует закрепить в учетной политике в порядке, предусмотренном п. 4 Инструкции № 174н.

Таким образом, начисление и уплата штрафа и пени в учете бюджетного учреждения отражаются записями:

Смотрите также

Правила бухучета штрафов по налогам и договорам

Неустойка по договору поставки

Штраф можно предъявить как покупателю, так и поставщику товара в таких ситуациях:

1. Поставщик нарушил сроки поставки товара, указанные в договоре.

2. Покупатель не оплатил товар в сроки, прописанные в договоре поставки.

Чаще всего нарушитель платит пени, рассчитанные за каждый день просрочки платежа. При нарушении условий договора виновная сторона должна заплатить неустойку согласно договору. Компания, права которой нарушены, выставляет в адрес виновной организации письменное требование (претензию) об уплате неустойки (ст. 331 ГК РФ). Стороны могут договориться о переносе сроков выплаты штрафа, подписав дополнительное соглашение.

Нередко нарушитель договора отказывается платить штраф. В таком случае можно подать иск в суд. Если суд вынесет положительное решение, контрагент будет обязан выплатить штраф. Скорее всего, нарушителя обяжут возместить судебные издержки и государственную пошлину, уплаченную истцом за рассмотрение дела в суде.

Учет у пострадавшей стороны

В налоговом учете полученная пострадавшей стороной неустойка отражается в составе внереализационных доходов (п. 3 ст. 250 НК РФ). В бухгалтерском учете сумма неустойки признается прочими доходами (п. 8 ПБУ 9/99 «Доходы организации»).

Проводки будут такими:

Дебет 76 Кредит 91.01 — отражена сумма неустойки в учете

Дебет 91.02 Кредит 68 — отражена госпошлина за рассмотрение иска в суде

Дебет 76 Кредит 91.01 — сумма госпошлины по решению суда предъявлена к возмещению нарушителем

Дебет 51 Кредит 76 — сумма неустойки поступила на расчетный счет

Учет у нарушителя

В налоговом учете сторона договора, допустившая нарушение, включает неустойку в состав внереализационных расходов (подп. 13 п. 1 ст. 265 НК РФ).

В бухгалтерском учете сумма неустойки признается прочими расходами (п. 12 ПБУ 10/99).

Проводки будут такими:

Дебет 91.02 Кредит 76 — начислена неустойка

Дебет 76 Кредит 51 — сумма неустойки перечислена пострадавшей стороне.

Штрафы и пени по налогам

Проводки будут такими:

Дебет 99 Кредит 68 (69) — начислен штраф по налогу (страховым взносам).

Дебет 68 (69) Кредит 51 — перечислен штраф по налогу (страховым взносам).

Важно! Налоговые штрафы не учитываются при определении налоговой базы по налогу на прибыль (п. 2 ст. 270 НК РФ).

Кроме штрафных санкций, за просрочку платежа контролирующие органы могут начислить пени исходя из 1/300 ставки рефинансирования ЦБ РФ (ст. 75 НК РФ). Пени = Недоимка по налогу x Количество календарных дней просрочки x 1/300 ставки рефинансирования. Пени начинают начисляться со следующего дня после наступления срока уплаты налога.

По мнению ФНС, пени нужно начислять вплоть до дня погашения недоимки по налогам, включая и сам этот день (Разъяснения ФНС России от 28.12.2009). Суды и Минфин не согласны с таким подходом (письмо Минфина России от 05.07.2016 № 03-02-07/2/39318). Арбитры и финансисты считают, что за день погашения задолженности пени начислять неправомерно.

Важно! С 01.10.2017 при просрочке более 30 дней пени начисляются исходя из 1/150 ставки рефинансирования (Федеральный закон от 30.11.2016 № 401-ФЗ).

Чаще всего бухгалтеры списывают пени на счет 99:

Дебет 99 Кредит 68 — начислены пени.

Некоторые специалисты считают, что пени нужно относить на счет 91.

Организации предстоит самостоятельно выбрать вариант учета и закрепить соответствующие правила в учетной политике. Обратите внимание, что пени по своей экономической сути схожи со штрафами. А для учета штрафов предназначен счет 99. Но если компания учитывает пени на счете 91, то нужно отражать постоянное налоговое обязательство (по требованиям ПБУ 18/02).

ИФНС выставила в адрес ООО «Меч» требование об уплате пеней в размере 620 рублей. В учетной политике ООО «Меч» закреплено, что пени отражаются на счете 91. Компания отразит операцию такими проводками: Дебет 91-2 Кредит 68 620 — начислены и отражены в учете пени; Дебет 99 Кредит 68 124 — рассчитано постоянное налоговое обязательство (620 x 20 %).

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Как отразить в учете пени и штрафы за несвоевременную уплату страховых взносов?

Как учитывать пени и штрафы, начисленные за неуплату, несвоевременную уплату страховых взносов, как в течение отчетного года, так и после утверждения годового отчета?

Рассмотрев вопрос, мы пришли к следующему выводу:

Пени и штрафы, начисленные за неуплату, несвоевременную уплату страховых взносов, учитываются в бухгалтерском учете в порядке, определенном учетной политикой организации.

Варианты учета приведены ниже.

Обоснование вывода:

Страховые взносы и штрафные санкции, связанные с исчислением страховых взносов, подлежат зачислению в бюджеты государственных внебюджетных фондов РФ (ст. 146 БК РФ).

В соответствии с п. 12 ПБУ 10/99 к прочим расходам относятся в том числе штрафы, пени, неустойки за нарушение условий договоров; убытки прошлых лет, признанные в отчетном году; прочие расходы.

То есть п. 12 ПБУ 10/99 есть лишь указание на штрафы, пени, неустойки за нарушение условий договоров.

При этом если суммы доначисленных налогов (взносов) могут относиться к прошлым периодам, то суммы штрафов и пеней к ним не относятся.

Начисление штрафов и пеней отражается в том периоде, в котором было вынесено решение по акту проверки (или судебное решение). Соответственно, пени и санкции также не могут быть учтены в качестве убытков прошлых лет.

При этом перечень расходов, относимых к прочим расходам организации, является открытым (п. 12 ПБУ 10/99).

То есть теоретически организация может использовать для учета штрафных санкций, связанных с исчислением страховых взносов, счет 91 «Прочие доходы и расходы».

Причем согласно п. 15 ПБУ 10/99 прочие расходы подлежат зачислению на счет прибылей и убытков организации, кроме случаев, когда законодательством или правилами бухгалтерского учета установлен иной порядок.

Кроме того в Инструкции также указано, что по кредиту счета 69 «Расчеты по социальному страхованию и обеспечению» в корреспонденции со счетом прибылей или убытков отражается начисленная сумма пеней за несвоевременный взнос платежей.

Следовательно, исходя из положений Инструкции в совокупности с нормами Положения N 34н, полагаем, что пени и штрафы, начисленные (признанные) за неуплату, несвоевременную уплату страховых взносов, как в течение отчетного года, так и после утверждения годового отчета отражаются на счете 99 «Прибыли и убытки» в корреспонденции со счетом 69.

Согласно п. 7.1 ПБУ 1/2008 в случае если по конкретному вопросу ведения бухгалтерского учета в федеральных стандартах бухгалтерского учета не установлены способы ведения бухгалтерского учета, то организация разрабатывает соответствующий способ исходя из требований, установленных законодательством РФ о бухгалтерском учете, федеральными и (или) отраслевыми стандартами. При этом организация, основываясь на допущениях и требованиях, приведенных в п.п. 5 и 6 ПБУ 1/2008, использует последовательно следующие документы:

а) международные стандарты финансовой отчетности (МСФО);

б) положения федеральных и (или) отраслевых стандартов бухгалтерского учета по аналогичным и (или) связанным вопросам;

в) рекомендации в области бухгалтерского учета.

Отметим, что ПБУ 10/99 с 19.07.2017 признано федеральным стандартом (часть 1.1 ст. 30 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете»).

Однако, как было указано выше, в ПБУ 10/99 конкретный порядок учета штрафных санкций, связанных с исчислением налогов (сборов), взносов, не установлен.

Следовательно, в этом случае организация разрабатывает соответствующий способ учета, исходя в первую очередь из МСФО. Перечень МСФО и разъяснений, признанных на территории РФ, приведен в приказе Минфина России от 28.12.2015 N 217н.

Заметим, что МСФО, регулирующий учет налоговых и внебюджетных санкций, признанный на территории РФ, обнаружить не удалось.

Следовательно, при разработке учета налоговых и внебюджетных санкций организация последовательно может использовать Положение N 34н и Инструкцию, то есть выбрать способ учета, рекомендованный выше.

В целях применения Рекомендации под фискальными санкциями понимаются штрафы, пени и другие аналогичные обременения, налагаемые государством на организацию в связи с несвоевременной или неполной уплатой ею налогов, сборов и иных обязательных платежей в бюджет, а также другими нарушениями законодательства, регулирующего уплату таких платежей (п. 1 Рекомендации).

Согласно Рекомендации фискальные санкции, признанные до окончания отчетного года или после окончания этого года, но до истечения периода событий после отчётной даты, относятся на ту же статью отчёта о финансовых результатах за отчётный период, на которую относится соответствующий налог, сбор или иной аналогичный платёж в бюджет (п. 3 Рекомендации).

В случае если фискальная санкция признана после указанного времени, она признаётся в составе прочих расходов (п. 4 Рекомендации).

При этом напомним, что в соответствии с п. 7.1 ПБУ 1/2008 Положение N 34н является приоритетным по сравнению с Рекомендацией. А как было уже отмечено, согласно п. 83 Положения N 34н конечный финансовый результат отражается за минусом причитающихся за счет прибыли установленных в соответствии с законодательством РФ налогов и иных аналогичных обязательных платежей, включая санкции за несоблюдение правил налогообложения.

Кроме того, в соответствии с п. 5 ПБУ 10/99 расходами по обычным видам деятельности являются расходы, связанные с изготовлением продукции и продажей продукции, приобретением и продажей товаров. Такими расходами также считаются расходы, осуществление которых связано с выполнением работ, оказанием услуг.

На наш взгляд, штрафные санкции, связанные с несвоевременной уплатой, либо неверным исчислением налогов, взносов, учитываемых в составе расходов по обычным видам деятельности, не отвечают понятию расходов от обычных видов деятельности, приведенному в ПБУ 10/99. Учет штрафных санкций в составе расходов по обычным видам деятельности, по нашему мнению, может привести к необоснованному завышению себестоимости продукции (работ, услуг). Особенно это актуально в отношении товаров (работ, услуг), цены на которые регулируются государством.

Также необходимо отметить, что согласно п. 7.3 ПБУ 1/2008 в исключительных случаях, когда формирование учетной политики в соответствии с п.п. 7 и 7.1 ПБУ 1/2008 приводит к недостоверному представлению финансового положения организации, финансовых результатов ее деятельности и движения ее денежных средств в бухгалтерской (финансовой) отчетности, организация вправе отступить от правил, установленных данными пунктами, при соблюдении всех условий, указанных в п. 7.3 ПБУ 1/2008.

Таким образом, в данном случае возможны несколько вариантов учета указанных в вопросе санкций.

Соответственно, организация должна самостоятельно определить порядок учета таких санкций с учетом предоставленных разъяснений и закрепить порядок в учетной политике в целях бухгалтерского учета.

На наш взгляд, в случае, если организация будет учитывать рассматриваемые санкции в соответствии с Рекомендацией, то в этом случае в бухгалтерском учете возникнет постоянное налоговое обязательство (п. 7 ПБУ 18/02), так как в налоговом учете такие расходы не признаются (п. 2 ст. 250 НК РФ).

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Учет пеней, штрафов и иных санкций, перечисляемых в бюджет;

— Энциклопедия решений. Пени, штрафы и иные санкции, перечисляемые в бюджет и т.п. (в целях налогообложения прибыли).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Башкирова Ираида

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Родюшкин Сергей

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

На какой счет отнести пени и штрафы по налогам в 1С 8.3

Нарушение налогового законодательства приводит к начислению штрафов и пений. Получить санкцию можно за занижение облагаемой базы или несвоевременную сдачу деклараций. В случае отсутствия оплаты пени начисляются автоматически. Штрафы и пени по 1С 8.3 начисляются вручную. Для них не созданы отдельные шаблоны. Их можно сделать самостоятельно. Важно правильно выбрать счёт, на который будут перенесены штрафы и пени и выполнить проводки в процессе их начисления. Так, штраф за нарушение положений налогового законодательства можно отнести к налоговым санкциям. Они не уменьшают размер облагаемой прибыли.

Подводка ДЕБЕТ 99-КРЕДИТ 68 (69) для начисления санкций по налогам и сборам

Пени по имеющимся налогам отображены по дебету как счета под номером 99 (Прибыль и убытки), счета 91 (Прочие доходы и расходы). Порядок начисления прописан в действующей учётной политике. Счёт 99 удобен благодаря тому, что пользователю не придётся считать разницу между бухгалтерским и налоговым учетом.

Расчет проводок при начислении штрафов/пений

Как сформировать проводку вручную?

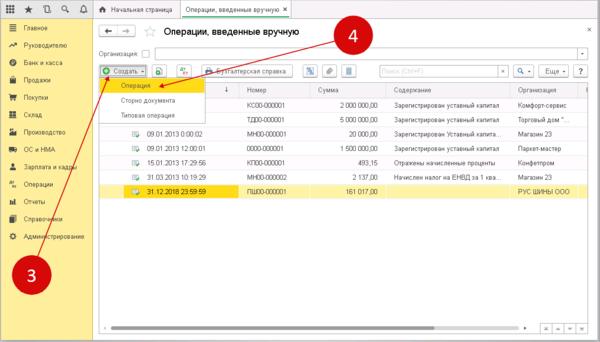

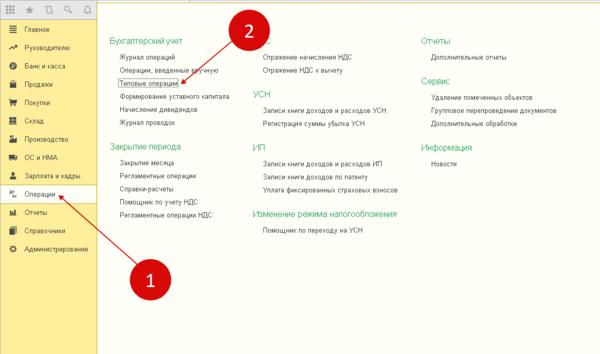

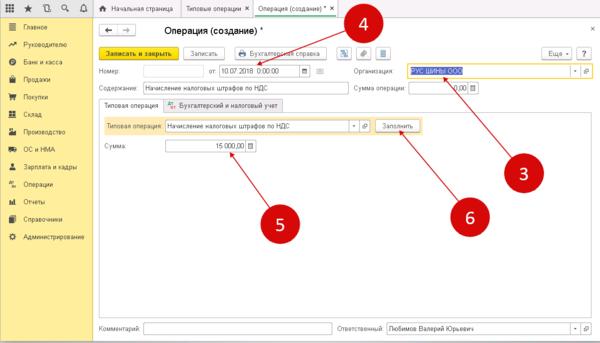

Шаг 1. Необходимо создать новую ручную операцию в версии программы 1С 8.3. Пользователь переходит. В раздел «Операции» и кликает на надпись «Операции, введенные вручную». Через несколько секунд пользователю откроется окно для ручных операций.

В открывшейся форме необходимо выбрать пункт «Создать» и выбрать ссылку «Операция». В программе запустится окно для создания нужных проводок по начислению штрафов и пени.

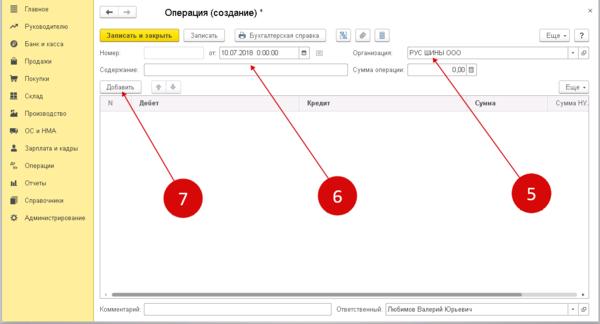

Шаг 2. Важно сделать проводку по начислению штрафа в ручном режиме в окне «Операция (Создание)». На этом этапе клиент заполняет несколько полей с указанием персональных данных. Подтвердить процедуру, нажав на кнопку «Добавить». Следом откроется форма для создания бухгалтерских подводок.

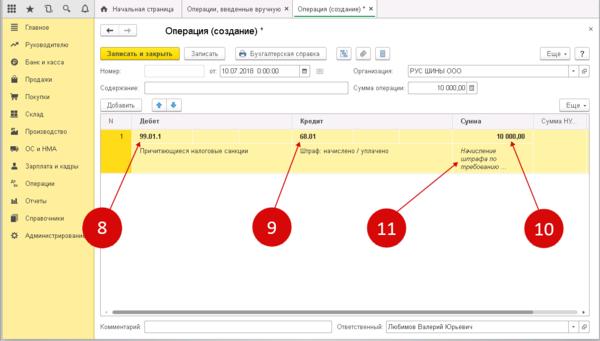

Для 68.01 «НДФЛ» нужно выбрать из справочника пункт «Штраф: начислено / уплачено». В открывшемся поле с суммой отмечается размер штрафа или пени в рублях. Ниже необходимо написать содержание проводки, например, «Начисление штрафа по требованию №256».

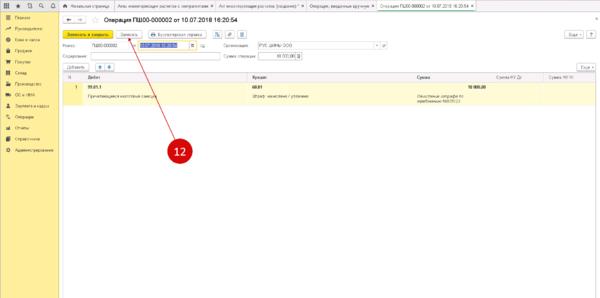

Последним шагом становится подтверждение процедуры. Пользователь кликает на надпись «Записать». В 1С 8.3 можно создать неограниченное количество проводов по пеням и штрафам.

Типовая операция в программе 1С 8.3

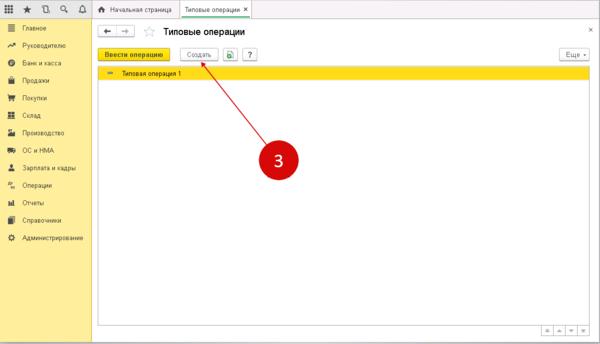

Шаг 1. Нужно создать новую типовую операцию по опции «Начисление штрафа в 1с 8.3 проводки» и «Начисление пени по налогам проводки в 1с 8.3». Для упрощения процедуры дальнейшего использования программы можно создать шаблоны. Они позволят не вводить данные и реквизиты компании каждый раз в ручном формате. Все последующие платежи смогут создаваться на основе данных, сохранённых в хранилище. Для создания актуального шаблона необходимо перейти в раздел «Операции» и кликнуть по ссылке «Типовые операции». Через несколько секунд откроется окно для создания типовых операций.

В окне «Типовые операции» стоит выбрать функцию «Создать». В новой вкладке станет доступна форма для открытия операции.

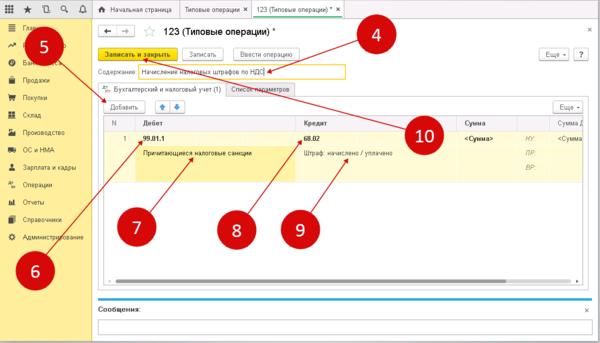

Для реализации задачи пользователю предстоит совершить перечень действий в новой вкладке:

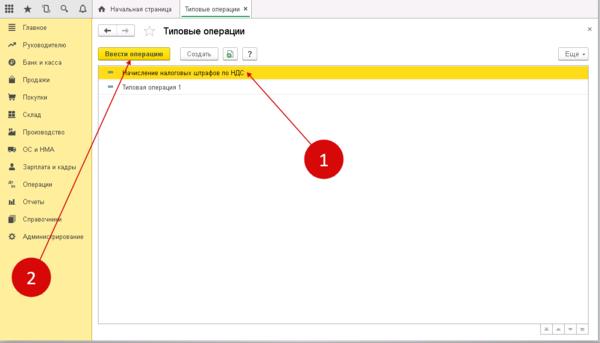

Для подтверждения всех применённых данных стоит кликнуть по надписи «Записать и закрыть». После подтверждения шаблон будет сохранен автоматически. Найти его возможно при следующем запуске программы в списке типовых операций.

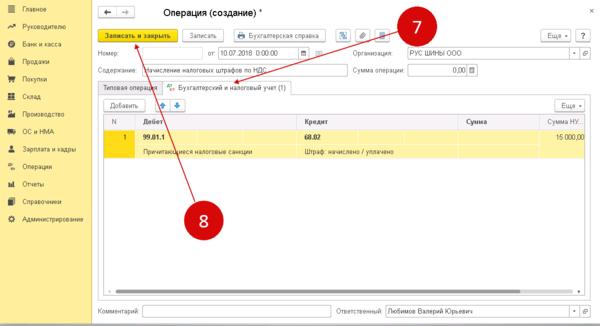

Шаг 2. Владельцу необходимо создать проводку по начислению штрафа в программе 1С 8.3 при помощи типовой операции. Для успешного начисления штрафа при помощи функционала можно зайти в общий список операций (выполняется по шагу 1), а затем кликнуть на нужную и нажать на клавишу «Ввести операцию»

Переход «Бухгалтерский и налоговый учет» позволит увидеть недавно созданный проводки. Важно проверить их на ошибки и опечатки. Если таковых нет, то предприниматель жмёт на пункт «Записать и закрыть» для сохранения бухгалтерской записи в программе 1С 8.3.

Аналогичным методом возможно создать стандартные проводки при начислении государственной пошлины с целью экономии своего личного времени на работе в программе 1С 8.3.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.