на какой счет отнести страховые взносы ип за себя

Начисление и уплата фиксированных страховых взносов ИП в 1С: Бухгалтерии предприятия 8

В этой статье я расскажу Вам о том, как осуществляется начисление и уплата фиксированных страховых взносов ИП в ПФР и ФФОМС в программе 1С: Бухгалтерия предприятия 8. Также мы рассмотрим, каким образом данные суммы учитываются при расчете налога при применении УСН с объектом обложения «Доходы», и какие изменения произошли в последних релизах программы.

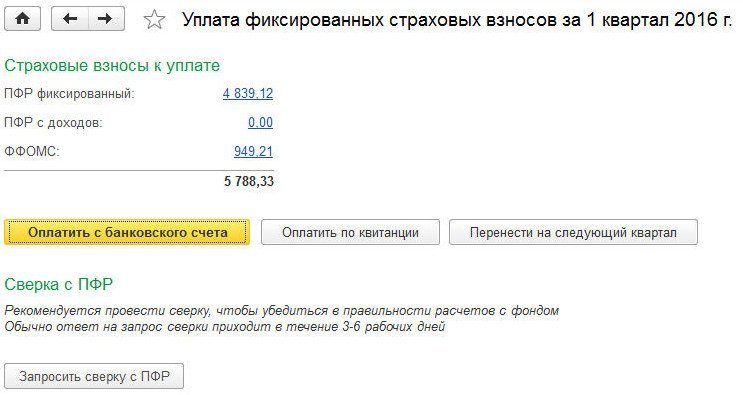

Итак, уплатить страховые взносы в фиксированном размере индивидуальный предприниматель должен до 31 декабря текущего года. Делать это можно с различной периодичностью: поквартально, по полугодиям, одной суммой в конце года и т.д. В 1С: Бухгалтерии 8 реализован помощник уплаты страховых взносов, который подскажет необходимые суммы платежей для заданного периода. Расположен данный помощник на вкладке «Операции».

В открывшейся форме выбираем период, за который хотим увидеть рассчитанные суммы взносов.

При нажатии на любую из сумм есть возможность увидеть её расчет (если какая-то часть страховых взносов уже была уплачена в текущем периоде, то программа сообщит эту информацию).

Также в данной форме выводится и сумма страховых взносов, которую нужно заплатить с превышения суммы доходов в 300 тыс. руб. (не позднее 1 апреля следующего года). Данную сумму тоже можно расшифровать.

Документ формирует проводку Дт 69.06.5 Кт 51

В случае уплаты фиксированных взносов в ФФОМС документ «Списание с расчетного счета» будет выглядеть немного по-другому.

Документ формирует проводку Дт 69.06.3 Кт 51.

При уплате страховых взносов с суммы превышения доходов выбираем в списании с расчетного счета вид обязательства «Взносы с доходов свыше предела», счет учета остается 69.06.5, изменяется только субконто.

Начисление фиксированных страховых взносов выполняется программой автоматически в ходе процедуры закрытия месяца. Раньше данная операция выполнялась ежеквартально, а, начиная с релиза конфигурации 3.0.43.235, проводки формируются только при закрытии декабря. Причем интересный нюанс заключается в том, что суммы уплаченных в течение года страховых взносов ежеквартально учитываются при расчете авансовых платежей при УСН с объектом «Доходы» (уменьшают налог УСН).

А вот сами проводки по бухгалтерским счетам формируются только в конце года.

В проводках участвуют полные суммы фиксированных платежей за год, причитающиеся к уплате.

Понравилась статья? Подпишитесь на рассылку новых материалов

Бухгалтерский и налоговый учет страховых взносов в 2021 году

Контур.Бухгалтерия — облачная бухгалтерия для бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Все работодатели платят страховые взносы на пенсионное, медицинское и социальное страхование. Часть взносов (пенсионные, медицинские и на случай болезни и материнства) платится разными платежками в налоговую. И только социальные взносы в соцстрах от несчастных случаев и профзаболеваний по-прежнему перечисляются в ФСС. В статье расскажем, как начислять взносы, какие формировать проводки и как учитывать их в налоговом учете.

Начисление страховых взносов: проводки, особенности

Страховые взносы в бухгалтерском учете начисляют работодатели в том месяце, к которому относятся взносы. Страховые взносы с отпускных начисляются вместе с ними. Согласно ТК РФ, отпускные должны быть выданы работнику не позднее трех дней до начала отдыха. Значит, страховые взносы на всю сумму отпускных должны быть начислены одновременно с отпускными, даже если отпуск начался в одном отчетном периоде (расчетном периоде), а закончился в другом.

Принцип расчета взносов одинаков для всех видов страхования. Страхователь ежемесячно определяет базу для расчета взносов по каждому работнику. Базой является общая сумма выплат работнику, с которых начисляются взносы. Она определяется нарастающим итогом с начала года. Далее исчисленную базу нужно умножить на тариф и вычесть из полученной суммы взносы, начисленные ранее за этот год.

Для учета страховых взносов в плане счетов есть 69 счет и субсчета к нему. К субсчетам первого порядка открывают субсчета второго порядка, чтобы отдельно выделить взносы на пенсионное и медицинское страхование, а также взносы на случай болезни и материнства и взносы от несчастных случаев на производстве. Начисленные взносы отражают по кредиту этих субсчетов в корреспонденции с дебетом счетов учета затрат:

Эти проводки сделайте в последний день месяца на все выплаты, начисленные в периоде. Если в компании были расходы на выплату больничных, оплату декретных отпусков и пр., уменьшите на них сумму страховых взносов на ВНиМ. Эту операцию отразите проводкой:

Отражение уплаты страховых взносов

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Уплаченные взносы отражаются по дебету субсчетов счета 69 «Расчеты по социальному страхованию и обеспечению» и кредиту счета 51 «Расчетный счет»:

Налоговый учет страховых взносов

Если вы работаете на ОСНО, то расходы в виде страховых взносов на обязательное пенсионное, социальное и медицинское страхование учитываются в составе прочих расходов. То же касается взносов, начисленных на выплаты, не принимаемые в состав расходов по налогу на прибыль организаций на ОСНО. Аналогично действуют организации и предприниматели на УСН «Доходы минус расходы» и ЕСХН.

От 50 % до 100 % страховых взносов принимаются к уменьшению суммы налога, уплачиваемого в связи с применением спецрежима в следующих случаях:

Если вы ИП без сотрудников, то уменьшить налог можете на всю сумму страховых взносов за себя. Организации и предприниматели с сотрудниками уменьшают налог только на половину. Стоимость патента страховые взносы с 2021 года тоже уменьшают, для этого в налоговую надо подать специальное уведомление.

Платежные поручения на перечисление страховых взносов

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

В поле 101 платежек по взносам в ПФР, ФСС и ФОМС проставляется код статуса плательщика. «01» — стандартный статус для юрлиц, которые уплачивают страховые взносы. ИП, нотариусы, адвокаты и фермеры должны указывать статусы «09», «10», «11», «12» соответственно. Однако с октября 2021 года они все будут указывать один код — «13». Для взносов на травматизм установлен код «08», его применяют все плательщики.

В поле 106 до 1 октября 2021 года указывается значение основания платежа — текущие платежи (ТП). Если доплачиваете взносы по уточненным расчетам, укажите основание «ЗД». Для платежа по акту налоговой проверки — «АП». Для уплаты по требованию ФНС — «ТР». Если вы перечисляете взносы на травматизм, в поле 106 проставьте «0».

Обратите внимание! С 1 октября вместо кодов «ТП», «АП», ПР», «АР» надо указывать код «ЗД». Теперь он будет применяться для погашения задолженности по истекшим периодам, в том числе добровольного.

В 107 поле указывается налоговый период, за который перечислены взносы. Для текущих платежей или добровольного погашения задолженности используйте формат XX.NN.ГГГГ, где:

Чтобы перечислить взносы за апрель 2021, укажите код МС.04.2021.

Во всех остальных случаях указывайте в поле 107 дату уплаты согласно документу-основанию платежа. Например, по требованию налоговой укажите 25.04.2021. Для взносов на травматизм в поле снова укажите «0».

Особое внимание нужно обратить на заполнение поля «КБК». Из-за ошибки в этом реквизите платеж может вернуться обратно на расчетный счет отправителя, либо страховые взносы могут быть зачислены неправильно или оказаться на невыясненных платежах. В этих случаях сроки уплаты взносов, скорее всего, могут быть нарушены. Проверьте, верно ли вы выбрали актуальный КБК по страховым взносам в 2020 и 2021 году.

Штрафы и пени по страховым взносам

Согласно ст. 122 НК РФ, если ежемесячные платежи по страховым взносам были перечислены позже установленных сроков, частично или полностью не уплачены, контролирующие ведомства могут начислить организации штраф в размере 20% от неуплаченной суммы страховых взносов, а при умышленном уклонении от уплаты — в размере 40% от суммы. Штраф за неуплату взносов на «травматизм» в ФСС аналогичный.

В случае, когда страхователь верно отразил суммы в РСВ и вовремя его сдал, но опоздал с уплатой взносов, с него будут взысканы только пени за просрочку. Пени для организаций начисляются из расчета 1/300 ставки рефинансирования ЦБ за каждый день просрочки в пределах 30 дней и в размере 1/150 ставки с 31 дня. Пени для ИП — из расчета 1/300 ставки за весь период.

Неустойка по страховым взносам законодательно не предусмотрена, а вот штрафы весьма значительны. Вашу компанию могут оштрафовать за то, что вы не успели в срок зарегистрироваться во внебюджетных фондах или предоставили отчетность по страховым взносам с опозданием, или не по установленной форме. Это не исчерпывающий перечень для штрафа компании, который может выписать внебюджетный фонд.

Для начисления пеней используется счет 99 «Прибыли и убытки» в корреспонденции со счетом соответствующего вида взносов:

Уплаченные взносы отражаются по дебету субсчетов счета 69 «Расчеты по социальному страхованию и обеспечению» и кредиту счета 51 «Расчетный счет». Для уплаты пеней и штрафов используйте те же проводки, что и для перечисления взносов.

Уплата страховых взносов в 2021 году

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Страховые взносы в налоговую и ФСС по-прежнему уплачиваются не позднее 15-го числа месяца, следующего за месяцем начисления. Если день уплаты приходится на выходной или праздничный день, то срок переносится на ближайший следующий за ним рабочий день.

При начислении страховых взносов учитывайте ряд изменений:

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Уплата страховых взносов ИП за себя

Теперь в сервисе можно начислять и уплачивать страховые взносы ИП на пенсионное и медицинское страхование. Фиксированные взносы оформляются автоматически, а переменную часть взносов пока придется рассчитать через бухсправку.

Что появилось в сервисе для работы со страховыми взносами ИП

Для учета страховых взносов ИП за себя в сервисе есть счета:

Также на вкладке «Главная» появились задачи по уплате фиксированной части взносов ИП поквартально.

А еще мы наладили импорт из 1С и банковской выписки так, что суммы взносов ИП за себя относятся на соответствующие счета 69.пфип и 69.омсип.

Как начислить и уплатить фиксированную часть взносов ИП

1. На вкладке «Главная» откройте задачу «Уплатить страховые взносы ИП за … квартал»:

2. Нажмите на ссылку «Создать начисление налога».

3. В открывшейся бухгалтерской справке проверьте данные, заполненные сервисом. При необходимости отредактируйте.

4. Нажмите «Сохранить».

5. Вернитесь к задаче «Уплатить страховые взносы ИП за. квартал» на вкладке «Главная».

6. Нажмите на ссылку «Создать платежное поручение».

7. В открывшемся платежном поручении заполните данные.

Как начислить и уплатить переменную часть взносов ИП за себя

Переменная часть взносов — это взносы в размере 1% свыше дохода 300 000 рублей. В январе мы автоматизируем работу с ними, а пока переменную часть придется оформить вручную через бухгалтерскую справку.

Создайте бухсправку (вкладка «Документы» → «Бух. справка» → кнопка «Бухгалтерская справка») и платежное поручение (вкладка «Документы» → «Банк» → кнопка «Налоговое п/п» → «Уплата налогов и взносов») по аналогии с фиксированными взносами в нашей инструкции выше. Реквизиты для уплаты и способ начисления совпадают.

Какие суммы взносов нужно уплатить в 2019 и 2020 годах

Напоминаем, в 2019 году фиксированная часть взносов ИП за себя составляет 36 238 рублей, из них:

В 2020 году фиксированная часть составляет 40 874 рублей, из них:

Помимо фиксированной суммы ИП должны перечислить в бюджет 1% со своих доходов, свыше 300 000 рублей. Рассчитайте сумму с помощью нашего бесплатного калькулятора взносов.

Когда платим взносы

Контур.Бухгалтерия в течение года подскажет, какую сумму фиксированных страховых взносов необходимо уплатить.

Как уменьшить налог на сумму взносов

Сумму уплаченных страховых взносов можно учитывать при расчете налога.

При УСН «Доходы» и ЕНВД можно уменьшить налог на уплаченные взносы. ИП без сотрудников могут уменьшить налог на всю сумму страховых взносов за себя. А ИП с сотрудниками могут уменьшить налог на взносы за себя и за сотрудников, но не более чем на 50%.

При УСН «Доходы минус расходы» сумма уплаченных страховых взносов включается в состав расходов.

Выгодно уплачивать взносы ежеквартально, чтобы распределить нагрузку по обязательным платежам в течение года и ежеквартально снижать налог.

Начисление и уплата фиксированных страховых взносов ИП в 1С: Бухгалтерии предприятия 8

В этой статье я расскажу Вам о том, как осуществляется начисление и уплата фиксированных страховых взносов ИП в ПФР и ФФОМС в программе 1С: Бухгалтерия предприятия 8. Также мы рассмотрим, каким образом данные суммы учитываются при расчете налога при применении УСН с объектом обложения «Доходы», и какие изменения произошли в последних релизах программы.

Итак, уплатить страховые взносы в фиксированном размере индивидуальный предприниматель должен до 31 декабря текущего года. Делать это можно с различной периодичностью: поквартально, по полугодиям, одной суммой в конце года и т.д. В 1С: Бухгалтерии 8 реализован помощник уплаты страховых взносов, который подскажет необходимые суммы платежей для заданного периода. Расположен данный помощник на вкладке «Операции».

В открывшейся форме выбираем период, за который хотим увидеть рассчитанные суммы взносов.

При нажатии на любую из сумм есть возможность увидеть её расчет (если какая-то часть страховых взносов уже была уплачена в текущем периоде, то программа сообщит эту информацию).

Также в данной форме выводится и сумма страховых взносов, которую нужно заплатить с превышения суммы доходов в 300 тыс. руб. (не позднее 1 апреля следующего года). Данную сумму тоже можно расшифровать.

Документ формирует проводку Дт 69.06.5 Кт 51

В случае уплаты фиксированных взносов в ФФОМС документ «Списание с расчетного счета» будет выглядеть немного по-другому.

Документ формирует проводку Дт 69.06.3 Кт 51.

При уплате страховых взносов с суммы превышения доходов выбираем в списании с расчетного счета вид обязательства «Взносы с доходов свыше предела», счет учета остается 69.06.5, изменяется только субконто.

Начисление фиксированных страховых взносов выполняется программой автоматически в ходе процедуры закрытия месяца. Раньше данная операция выполнялась ежеквартально, а, начиная с релиза конфигурации 3.0.43.235, проводки формируются только при закрытии декабря. Причем интересный нюанс заключается в том, что суммы уплаченных в течение года страховых взносов ежеквартально учитываются при расчете авансовых платежей при УСН с объектом «Доходы» (уменьшают налог УСН).

А вот сами проводки по бухгалтерским счетам формируются только в конце года.

В проводках участвуют полные суммы фиксированных платежей за год, причитающиеся к уплате.

Понравилась статья? Подпишитесь на рассылку новых материалов

Как ИП учитывать страховые взносы при совмещении налоговых режимов в «1С:Бухгалтерии 8»

О том, как в «1С:Бухгалтерии 8» редакции 3.0 учитываются расходы, уменьшающие налоги при применении УСН с объектом «Доходы» и ЕНВД, а также о специальных обработках, которые помогают предпринимателям рассчитать страховые взносы «за себя» и налоги при УСН и ЕНВД, читайте в этой статье экспертов 1С.

При применении упрощенной системы налогообложения с объектом «Доходы» («УСН доходы») исчисленную сумму налога (авансового платежа) можно уменьшить на сумму расходов, предусмотренных пунктом 3.1 статьи 346.21 НК РФ. К этим расходам относятся выплаченные в текущем налоговом (отчетном) периоде страховые взносы, пособия по временной нетрудоспособности за счет средств работодателя, платежи (взносы) по договорам добровольного личного страхования.

Плательщики ЕНВД также могут уменьшать сумму единого налога на указанные расходы в соответствии с пунктом 2 статьи 346.32 НК РФ.

При этом сумма налога (как УСН, так и ЕНВД) не может быть уменьшена на сумму этих расходов более чем на 50 процентов.

Для фиксированных страховых взносов, уплачиваемых индивидуальными предпринимателями (ИП), которые не используют труд наемных работников, ограничения в 50 процентов нет. Таким образом, для ИП порядок учета страховых взносов и пособий зависит не только от применяемых режимов налогообложения, но и от наличия фактических выплат и вознаграждений в пользу физических лиц.

Страховые взносы у индивидуальных предпринимателей

Фиксированный размер взносов в ФФОМС рассчитывается по формуле:

МРОТ x 5,1 % x 12.

Примечание:

* Напоминаем, что с 1 июля 2016 года МРОТ составляет 7 500 руб. (Федеральный закон от 02.06.2016 № 164-ФЗ). В решениях «1С:Предприятие 8» новое значение МРОТ поддерживается с выходом очередных обновлений.

Фиксированный размер взносов в ПФР зависит от величины дохода, полученного предпринимателем за год, и определяется следующим образом:

Помощник уплаты фиксированных страховых взносов

Доступ к Помощнику осуществляется любым из следующих способов:

При уплате страховых взносов в течение года их расчет в программе выполняется нарастающим итогом с учетом ранее уплаченных сумм. Для взноса в ПФР фиксированного и для взноса в ПФР с доходов расчет выполняется отдельно, поэтому взнос в ПФР с доходов можно уплачивать в течение текущего года с момента, когда сумма дохода превысит 300 000 руб.

Индивидуальные предприниматели могут уплачивать налоги и взносы, в том числе и фиксированные страховые взносы, как с расчетного счета, так и наличными денежными средствами через кассу банка. Способ оплаты выбирается в форме Помощника (рис. 1).

Рис. 1. Помощник «Уплата фиксированных страховых взносов»

Для расчета взносов в ПФР доход определяется следующим образом. Как сумма:

Обратите внимание, для повышения удобства работы налогоплательщиков, применяющих УСН, ЕНВД или совмещающих указанные режимы, начиная с версии 3.0.43 в «1С:Бухгалтерии 8» предназначены специализированные обработки: помощник Отчетность по УСН и помощник Отчетность по ЕНВД.

Учет страховых взносов у ИП без наемных работников

Расходы, уменьшающие ЕНВД

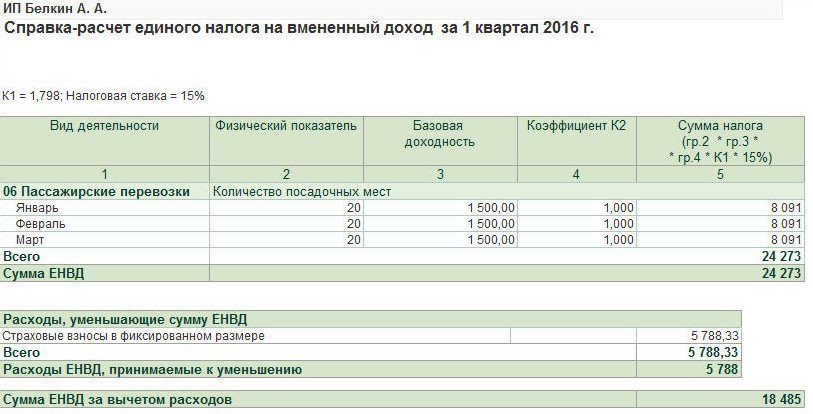

Пример 1

| ИП Белкин А.А. оказывает автотранспортные услуги по перевозке пассажиров и является плательщиком ЕНВД по данному виду деятельности. ИП Белкин А.А. не использует труд наемных работников. |

В форме элемента справочника Виды деятельности указывается следующая информация (рис. 2):

Рис. 2. Вид деятельности ИП

Из справочника можно сформировать заявление о постановке или снятии с учета организации в качестве налогоплательщика ЕНВД.

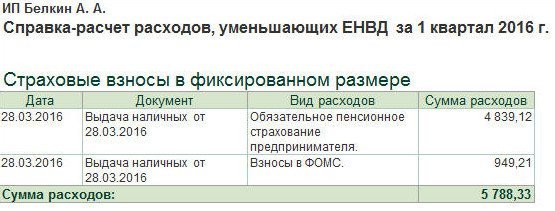

Для расчета фиксированных страховых взносов за I квартал 2016 года воспользуемся Помощником: рассчитаем сумму взноса в ПФР (он будет состоять только из взноса в ПФР фиксированного, так как доход пока не превышает 300 000 руб.), сумму взноса в ФФОМС и сформируем в марте 2016 года документы Выдача наличных (РКО). После проведения документов сформируются бухгалтерские проводки:

При применении ЕНВД отражение фиксированных страховых взносов в бухгалтерском учете выполняется только в конце года регламентной операцией Начисление страховых взносов ИП.

После проведения документа сформируются бухгалтерские проводки:

В Примере 1 наемные работники отсутствуют, поэтому уплаченные фиксированные страховые взносы уменьшают налог без ограничения в 50 процентов. На рисунке 3 представлена Cправка-расчет расходов, уменьшающих ЕНВД за I квартал для ИП Белкина А.А.

Рис. 3. Справка-расчет расходов, уменьшающих ЕНВД

Ежеквартально в последнем месяце налогового периода при выполнении регламентной операции Расчет ЕНВД выполняется расчет и начисление единого налога на вмененный доход на основании данных, указанных в справочнике Виды деятельности. После проведения документа формируется бухгалтерская проводка:

Рис. 4. Справка-расчет ЕНВД

Расходы, уменьшающие налоги при совмещении режимов

Пример 2

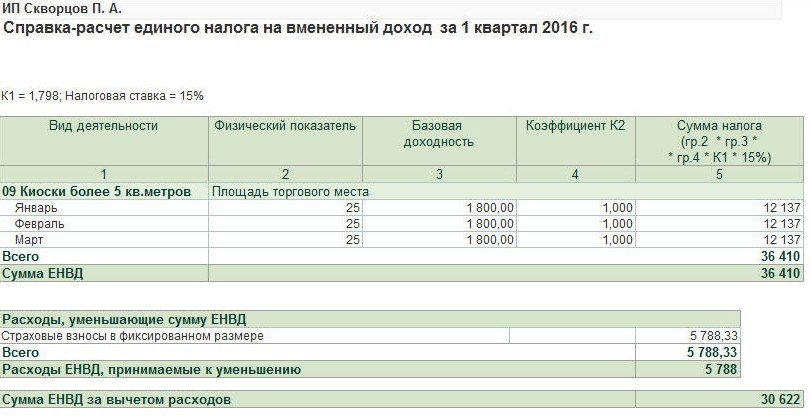

| ИП Скворцов П.А. оказывает услуги по ремонту компьютерной техники, применяет УСН с объектом налогообложения «доходы». Кроме этого, ИП Скворцов П.А. реализует физическим лицам комплектующие для компьютеров через розничный магазин и является плательщиком ЕНВД. Вмененный доход за квартал составляет 242 730,00 руб. ИП Скворцов П.А. не использует труд наемных работников. |

После проведения документов, регистрирующих поступление денежных средств, автоматически вводятся записи в регистр накопления Книга учета доходов и расходов (раздел I), который учитывает доходы для целей налога, уплачиваемого в связи с применением УСН.

По данным налогового учета выручка ИП Скворцова П. А. от реализации услуг за I квартал составила 30 000 руб.

Для расчета фиксированных страховых взносов также используется Помощник.

Расчет расходов, уменьшающих налоги при совмещении режимов, выполняется ежеквартально регламентной операцией Расчет расходов, уменьшающих налог УСН и ЕНВД.

При проведении документа вводятся записи в регистры накопления:

Индивидуальный предприниматель, совмещающий УСН и ЕНВД и не производящий выплат и вознаграждений физическим лицам, может выбрать, по какому из этих спецрежимов он уменьшит налог (авансовый платеж) на всю сумму фиксированных страховых взносов без ограничения (см. письмо Минфина России от 17.11.2014 № 03-11-09/57912).

Если налогоплательщик, совмещая режимы УСН и ЕНВД, принял решение уменьшить ЕНВД, он должен вручную скорректировать движения регламентной операции Расчет расходов, уменьшающих налог УСН и ЕНВД.

Посмотрим, насколько экономически оправданно уменьшать УСН по условиям Примера 2.

Выполним ежеквартальные регламентные операции Расчет налога УСН и Расчет ЕНВД и сформируем соответствующие справки-расчеты. Справка-расчет авансового платежа по налогу, уплачиваемому в связи с применением УСН за I квартал (рис. 5) показывает, что сумма уплаченных страховых взносов превышает исчисленный налог, соответственно не все расходы могут быть приняты к уменьшению. Поскольку налоговым периодом по УСН является год, то существует вероятность, что в дальнейшем все уплаченные страховые взносы смогут «поучаствовать» в уменьшении налога. В то же время, если выручка от деятельности на УСН невелика, то расходы учтены не будут.

Рис. 5. Справка-расчет налога УСН

Для указанного в Примере 2 вмененного дохода сумма исчисленного ЕНВД составляет 36 410 руб., поэтому имеет смысл именно этот налог уменьшать на уплаченные страховые взносы. Для этого следует открыть регламентную операцию Расчет расходов, уменьшающих налог УСН и ЕНВД (команда Показать проводки) и установить флаг Ручная корректировка (разрешает редактирование движений документа).

В записях регистра Книга учета доходов и расходов (раздел IV) нужно удалить автоматически сформированные программой строки, а в записях регистра Расходы, уменьшающие налог по отдельным режимам налогообложения нужно внести следующие изменения (рис. 6):

Рис. 6. Ручная корректировка регистра для уменьшения ЕНВД

Теперь заново выполним регламентные операции Расчет налога УСН и Расчет ЕНВД.

После проведения документа Расчет налога УСН в информационной базе программы формируется бухгалтерская проводка:

Рис. 7. Справка-расчет ЕНВД

Если же сумма уплаченных страховых взносов превышает исчисленный единый налог на вмененный доход, то перенести неучтенные расходы на следующий квартал уже нельзя, так как со следующего квартала начинается новый налоговый период для ЕНВД.

В том числе и по указанной причине было выбрано решение уменьшать на сумму фиксированных взносов именно УСН, потому что для большинства налогоплательщиков это выгоднее в силу «нарастающего итога» при упрощенке.

Учет расходов у ИП с наемными работниками при совмещении режимов

Пример

| ИП Иванов И.И. оказывает услуги по ремонту компьютерной техники, применяет УСН с объектом налогообложения «доходы». Кроме этого, ИП Иванов И.И. реализует физическим лицам комплектующие для компьютеров через розничный магазин и является плательщиком ЕНВД. |

Вмененный доход за квартал составляет 242 730,00 руб. В штате у Иванова И.И. есть сотрудники, которые заняты в деятельности по обоим спецрежимам. В марте 2016 года сотруднику, занятому в основном виде деятельности (УСН), было оплачено пособие по временной нетрудоспособности, в том числе за счет средств работодателя.

Начисление зарплаты, больничных и отпусков в программе выполняется одноименными документами, доступными по гиперссылке Все начисления из раздела Зарплата и кадры. Этими же документами рассчитываются и страховые взносы, начисленные по вознаграждениям и выплатам работникам. После проведения документа формируются проводки в бухгалтерском учете, а также вводятся записи в регистрах накопления подсистемы учета зарплаты и подсистемы УСН. И в бухгалтерских проводках и в регистрах накопления расходы на оплату труда и страховые взносы распределяются по видам деятельности («УСН доходы» и ЕНВД) согласно предварительно выполненным настройкам.

Напоминаем, что уменьшают налоги только оплаченные взносы и больничные. Для расчета и уплаты фиксированных страховых взносов предпринимателя по-прежнему используется Помощник.

По данным налогового учета выручка ИП Иванова И.И. от реализации услуг за I квартал составила 200 000 руб.

Помимо этого, налог УСН уменьшает выплаченное за счет работодателя пособие по временной нетрудоспособности сотруднику, занятому в деятельности, относящейся к УСН.

Что касается фиксированных страховых взносов, то они уменьшают только налог УСН. Буквальное прочтение формулировки подпункта 1 пункта 2 статьи 346.32 НК РФ указывает на то, что уменьшают ЕНВД только выплаты с вознаграждений работникам. И только в этом заключается вся разница с аналогичной статьей 346.21 для «УСН-доходы».

В письме от 20.05.2015 № 03-11-11/28956 Минфин России дополнительно разъясняет эту позицию, согласно которой индивидуальный предприниматель, имеющий наемных работников:

Указанные изменения будут поддержаны в «1С:Бухгалтерии 8» редакции 3.0 к началу 2017 года. О сроках см. в «Мониторинге изменений законодательства» по ссылке http://v8.1c.ru/lawmonitor/lawchanges.jsp.

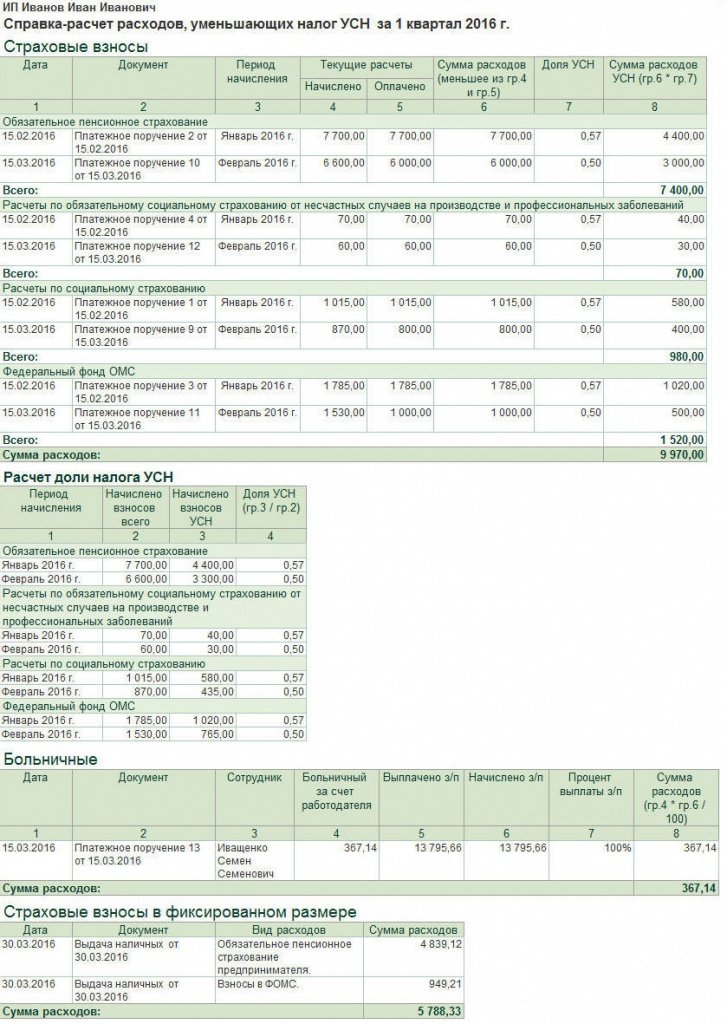

На рисунке 8 представлена Справка-расчет расходов, уменьшающих налог УСН за I квартал.

Рис. 8. Справка-расчет расходов, уменьшающих УСН.

Справка-расчет отражает расчет доли УСН для распределения уменьшающих налог сумм как отношение начисленных взносов по работникам, занятым в деятельности на УСН, к общей сумме начисленных взносов за работников. Далее рассчитывается сумма взносов, уменьшающих налог, как фактически оплаченные взносы в соответствующей доле.

Также в справку попадает выплаченное пособие по больничному листу и оплаченные фиксированные страховые взносы в полной сумме. Все указанные в справке расходы уменьшают налог УСН с учетом ограничения в 50 процентов (рис. 9).

Рис. 9. Справка-расчет налога УСН

Аналогичным образом формируется Справка-расчет расходов, уменьшающих ЕНВД (только без фиксированных страховых взносов). Указанные расходы уменьшают налог ЕНВД с учетом ограничения в 50 процентов.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь