на какой счет отнести суточные 700 рублей

Какие бывают проводки для учета командировочных расходов?

Учет командировок: основные процедуры

Участие сотрудника в командировке — процесс, который состоит из следующих основных процедур:

1. Выдача сотруднику авансов и суточных.

Точный срок выдачи авансовых средств, как и порядок их расчета, законодательно не установлен. Но они в любом случае выдаются перед командировкой. Если аванс не выдан, сотрудник вправе отказаться от поездки, и это не будет нарушением трудовых обязанностей.

2. Проверка авансового отчета и установление конкретных статей командировочных расходов.

Данная процедура осуществляется после командировки по факту представления авансового отчета работником. В зависимости от результатов проверки осуществляется классификация денежных сумм по тем или иным категориям (далее мы изучим, как именно).

3. Возмещение перерасхода, осуществленного за счет личных средств сотрудника, или, наоборот, удержание с него недостачи (при наличии перерасхода либо недостачи).

Неподтвержденные расходы, а также расходы, превышающие лимит суточных, подлежат возврату предприятию. В свою очередь, если работник совершает какие-либо траты в командировке за свой счет, фирма должна возместить их.

Как оформить и представить авансовый отчет по командировке, подробно рассказывают эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

4. Выплата зарплаты сотруднику, находящемуся в командировке.

Во время командировки сотрудник продолжает числиться в штате фирмы и получает зарплату. Но начисляется она по особой схеме (ее особенности рассмотрим далее).

Теперь изучим подробнее специфику указанных учетных операций, а также то, какие бухгалтерские проводки применяются в целях отражения данных операций в регистрах учета.

Бухгалтерский учет при командировках: выдача авансов и суточных

Сотрудник перед выездом в командировку получает:

Данную сумму командируемый использует для покрытия плановых, наиболее вероятных (и чаще всего хорошо просчитываемых) расходов, например: на проезд, проживание. Расчет авансовых сумм к выдаче осуществляется на основании приказа руководителя о направлении в командировку.

Сотрудник получает суточные в целях покрытия повседневных, не всегда плановых и рассчитываемых расходов. Так или иначе, суточные работник в любом случае тратит по своему усмотрению, и отчитываться по ним он не обязан.

Минимальный и максимальный размеры суточных (лимит расходов, которые командируемый совершает за счет предприятия) устанавливаются работодателем в локальных нормативах. Суточные в размере 700 рублей в день при командировках по России и 2500 рублей в день при поездках за рубеж не облагаются НДФЛ и соцвзносами.

Несмотря на то что аванс и суточные — разные по существу выплаты с точки зрения налогового учета, в бухгалтерских регистрах их выдача прописывается с применением одной и той же проводки:

Сотрудник, таким образом, получает на руки или на свой банковский счет сумму, по которой он обязан отчитаться с приложением документов. Бухгалтерия, изучив отчет и документы, примет решение по возмещению работнику тех или иных сумм или, наоборот, истребованию недостачи с него.

Проводки по командировочным расходам: возврат неизрасходованных сумм и возмещение перерасхода

В течение 3 рабочих дней после завершения командировки работник направляет работодателю авансовый отчет и дополняющие его документы, по которым будут сверяться расходы, выданные сотруднику в рамках аванса (п. 26 Положения о командировках, утвержденного постановлением Правительства России от 13.10.2008 № 749).

По итогам изучения отчета и документов, которые сданы с ним, бухгалтерия определит 3 типа денежных сумм:

1. Израсходованные работником и подтвержденные авансовым отчетом и дополняющими его документами.

2. Суммы, соответствующие лимитам по суточным.

3. Сумма, изначально выданная работнику перед командировкой.

Далее из показателя по пункту 3 вычитается сумма показателей по пунктам 1 и 2.

Если результат будет положительным, то соответствующую ему сумму работник должен будет вернуть в кассу предприятия.

В бухгалтерских регистрах фиксируется следующая проводка:

Если результат отрицательный, предприятие должно возместить эту сумму, поскольку будет считаться, что работник потратил свои денежные средства.

Проверка авансового отчета: проводки по расходам

Процедура, рассмотренная выше (когда бухгалтер определяет, должен ли сотрудник что-то вернуть предприятию или, наоборот, обязана ли фирма ему выплатить компенсацию), тесно связана с определением сумм, соответствующих конкретным разновидностям расходов командированного. В этих целях используются тот же авансовый отчет и дополняющие его документы.

Основные виды командировочных расходов:

Для их списания в командировочные расходы применяется следующая проводка:

При этом в зависимости от целей поездки операция может проводиться по дебету таких счетов, как:

При этом если лимит суточных, утвержденный работодателем, превышает нормы, установленные в Налоговом кодексе, то сверхлимитные суммы облагаются НДФЛ и взносами. Факт их начисления отражается проводками:

2. Проезд, проживание и т. д.

По соответствующим командировочным расходам проводки применяются по тому же принципу, что и в случае с затратами на оплату суточных:

Если расходы подтверждены первичными документами и счетом-фактурой, то входящий НДС принимается к вычету, что фиксируется проводками:

Узнайте, что входит в состав командировочных расходов, с помощью разъяснений от экспертов КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Изучим порядок бухучета зарплаты командированного сотрудника.

Зарплата в командировке: проводки

Находясь в командировке, работник получает и заработную плату. Правда, рассчитывается она не как обычно, а по среднему заработку (п. 9 Положения). Кроме того, выходные дни в период нахождения человека в командировке оплачиваются в двойном размере либо в одинарном при последующем предоставлении отгула, при условии корректно заполненных учетных документов (п. 5 Положения, ст. 153 ТК РФ).

О нюансах оплаты командировки в выходные дни узнайте здесь.

Начисление зарплаты командированному сотруднику осуществляется с применением проводок:

Перечисление зарплаты работнику производится с применением корреспонденции счетов:

Подробнее о нюансах учета командировочных читайте в статье «Порядок учета командировочных расходов».

Итоги

Бухгалтерский учет операций, характеризующих отправку работника в командировку, осуществляется в несколько этапов. Сначала работнику выдается сумма аванса и суточных, а после его возвращения из командировки определяются — на основании отчета и дополняющих его документов — взаимные финансовые обязательства сотрудника и работодателя. Любые движения денежных средств между кассой (расчетным счетом) предприятия и работником (его банковским аккаунтом) фиксируются в проводках, содержание которых определяется целью командировки.

Узнать больше о порядке ведения бухгалтерского и налогового учета при командировках вы можете в статьях:

Бухгалтерские проводки по учету суточных при командировке

Составление бухгалтерских проводок по суточным выплатам сотрудникам для командировок осуществляется в следующей последовательности:

— расчет суточных на основании установленных на предприятии размеров выплат в рублях и иностранной валюте (основание – приказ руководства на отправку работника в командировку, который может быть составлен на основании унифицированной формы Т-9);

— выплата денежных средств сотруднику наличными или безналичным перечислением;

— расчет НДФЛ и начисление страховых взносов с сумм, превышающих установленный законодательством лимит (независимо от установленного лимита на предприятии);

— перечисление налогов и взносов в контролирующие органы (ИФНС России).

Часто бывают ситуации, когда по распоряжению руководства сотрудника отправляют в рабочие поездки по вопросам фирмы – командировки. Действующим законодательством РФ предусмотрена обязанность организаций погашать расходы сотрудника на:

Примечание от автора! Выплата суточных осуществляется авансовым платежом за день до командировки на основании приказа руководителя.

На каком счете отображаются суточные при командировках?

Размер суточных определяется организацией самостоятельно и отображается в коллективном трудовом договоре или закрепляется локальными нормативными актами.

Бухгалтерский учет расчетов с сотрудниками в части выплаты им денежных средств на возмещение затрат по командировкам осуществляется на 71 счете:

К счету предусмотрено открытие отдельного субсчета для фиксирования выплат в российских рублях, а также для учета платежей в иностранной валюте. Аналитический мониторинг счета осуществляется обособленно по каждому сотруднику.

Суточные выплаты рассчитываются за каждый день рабочей поездки, включая праздничные и выходные дни, а также дни временной нетрудоспособности сотрудника во время командировки.

Следует иметь в виду! Компанией должен быть утвержден фиксированный размер суточных. Работнику не требуется подтверждение направлений расходования данных средств от поставщиков, в отличие от иных сумм, выданных на командировку, т.е. сотрудник может тратить суточные выплаты по собственному усмотрению без согласования.

Законодательно установленные лимиты суточных выплат

Законодательством установлены фиксированные суммы суточных, не подлежащих налогообложению:

Суммы сверх установленных государством лимитов облагаются НДФЛ и страховыми взносами (за исключением взносов на травматизм), так как признаются доходом сотрудника. Начисление налогов и взносов осуществляется после предъявления авансового отчета.

Дополнение! При осуществлении рабочей поездки за территорию РФ: пересечение российской границы с иностранным государством оплачивается в иностранной валюте, а при поездке по России – в рублях. Даты прохождения границ определяются на основании штампов в заграничном паспорте сотрудника.

Признание суточных при налогообложении и их учет

Для принятия выплат к уменьшению налогооблагаемой базы по налогу на прибыль необходимо выполнение следующих условий:

Документы-основания для подтверждения выполнения условий:

Практический пример составления бухгалтерских проводок

Иванов Петр Андреевич был отправлен в служебную командировку в г. Краснодар с 01.06.2018 по 14.06.2018. Локальным актом общества с ограниченной ответственностью «Азимут» предусмотрен размер суточных выплат – 2 000 рублей. Сумма начисленных выплат сотруднику по суточным составила 28 тыс. рублей.

Налогообложению не подлежит сумма в размере 9 800 рублей (700 руб. * 14 дней).

Бухгалтерские проводки по хозяйственным операциям по расчету с Ивановым Петром Андреевичем:

Авторское дополнение! Суточные сверх лимитов включаются в базу по начислению страховых взносов в том месяце, в котором предъявлен авансовый отчет контрагента – сотрудника предприятия, и перечисляются в ИФНС России до 15 числа следующего месяца.

Подробнее о правилах составления авансового отчета

Учет командировочных расходов: расчет и оформление

Многие компании и ИП в процессе своей деятельности сталкиваются с необходимостью отправить сотрудников в поездку вне места постоянной работы с целью выполнения определенных поручений. Такая поездка называется командировкой (ст. 161 ТК РФ). При этом работодатель обязан сохранить за командированным работником его рабочее место, средний заработок, а также возместить понесенные им издержки, перечень которых установлен законодательством.

Чтобы правильно и обоснованно учитывать командировочные расходы, бухгалтер должен иметь надлежащим образом оформленные документы, подтверждающие факт хозяйственной операции.

Учет командировочных расходов можно разделить на 2 основных этапа:

Для того чтобы выплатить аванс работнику на расходы для командировки, бухгалтеру нужно рассчитать его на основании внутренних документов:

Исходя из того, что написано в этих двух локальных документах, а также положения о командировках, разработанного и принятого в компании, бухгалтер рассчитывает денежный аванс, в который входят:

Можно ли учесть при налогообложении расходы командированного лица на такси читайте в статье «Отражаем расходы на такси в налоговом учете (нюансы)».

Размер суточных не зависит от затрат на проезд и жилье. Эта отдельная статья расходов определяется как денежные средства, необходимые для выполнения работы и проживания во время командировки (на питание).

Суточные не ограничены законодательством, и каждая коммерческая организация вправе установить их размер внутренним актом. При этом нужно помнить, что существует лимит, свыше которого необходимо рассчитывать НДФЛ и удерживать его с работника, а также начислять страховые взносы. В 2020-2021 годах этот лимит равен 700 руб. в сутки для командировок по России и 2 500 руб. — для загранкомандировок.

Выплачиваются суточные за все дни в командировке, в том числе за выходные и нерабочие праздничные, а также дни в пути и вынужденные остановки (п. 11 положения об особенностях направления работников в служебные командировки, утвержденного постановлением Правительства РФ от 13.10.2008 № 749). Отчитываться за использование суточных работнику не нужно.

Другими расходами могут быть траты на мобильную связь, интернет, оплата товаров и услуг, необходимых для работы.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы учли командировочные расходы при подсчете налога на прибыль. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Работник получает аванс в кассе организации или безналичным перечислением на карту и до окончания 3 дней после возвращения на постоянное место работы отчитывается в бухгалтерии за полученные деньги.

Учет расходов по загранкомандировкам

Командировка за границу оформляется так же, как и по России, только имеет некоторые особенности:

Если работник самостоятельно покупал валюту, то при составлении отчета ему необходимо приложить справки о ее покупке. Если такой справки не будет, то расходы будут пересчитаны по курсу Центробанка на момент получения подотчетных денег (пп. 5, 6, 7 ПБУ 3/2006).

После утверждения отчета:

По суточным в валюте та их часть, которая облагается НДФЛ, должна быть пересчитана в рубли по курсу на последний день месяца, в котором был утвержден авансовый отчет (письмо Минфина от 01.11.2016 № 03-04-06/64006).

Как учитывать расходы в иностранной валюте по загранкомандировке, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите в Готовое решение.

ВАЖНО! Если в локальном нормативном акте компании указать размер суточных в иностранной валюте, а выплатить сотруднику в рублях, то перерасчет делать не нужно (письмо Минфина от 22.04.2016 № 03-04-06/23252).

Командировочные расходы при УСН «доходы минус расходы»

При направлении работника в служебную командировку организация на УСН рассчитывает командировочные расходы так же, как при ОСНО. Возместив сотруднику все предусмотренные законом командировочные расходы, предприятие вправе уменьшить на них свои доходы в целях налогообложения при условии документального подтверждения и экономического обоснования произведенных затрат (подп. 13 п. 1 ст. 346.16 НК РФ).

Отличительной особенностью является дата включения командировочных издержек в расходы. Поскольку учет расходов на УСН ведется кассовым методом, датой признания расходов считается дата утверждения авансового отчета. Однако в случае если работник израсходовал собственные средства и компания их ему возмещает, включить возмещаемые выплаты в книгу учета доходов и расходов следует в момент выдачи денег из кассы (п. 2 ст. 346.17 НК РФ).

Еще один нюанс. По мнению Минфина, ИП без работников на упрощенке не может учитывать расходы на собственные поездки. Аргументирует такую позицию ведомство следующим образом: командировка — это поездка сотрудника по распоряжению работодателя. А у ИП работодатель отсутствует, равно как и он сам не может являться своим сотрудником (письма Минфина от 26.02.2018 № 03-11-11/11722, от 05.07.2013 № 03-11-11/166). Суды же с такими выводами, как правило, не согласны (постановление ФАС ДВО от 22.08.2011 по делу № А73-9729/2010).

Подробнее о признании расходов при УСН читайте в материале «Перечень расходов при УСН «доходы минус расходы»».

Отражение командировочных расходов в бухгалтерском учете

Утвержденный авансовый отчет — по форме АО-1 или самостоятельно разработанной форме — с приложенными к нему документами, подтверждающими произведенные в интересах фирмы расходы, будут служить основанием для отражения этих трат в бухгалтерском учете.

Что должен пересчитать и проверить бухгалтер?

Корректировочный расчет суточных (в случае, если командировка была короче или продолжительнее, чем было запланировано) бухгалтер при проверке авансового отчета проводит на основании билетов на проезд, из которых он берет дату отъезда и дату возвращения. Днем выезда считается текущий день, если время отправления в билетах — до 24:00 включительно, и следующий — с 00:00.

НАПОМИНАЕМ! Если поездка была совершена на личном транспорте, то суточные считаются по путевому листу и счетам за проживание, по которым бухгалтер может отследить дату приезда и выезда для расчета суток в командировке.

Если нет никаких проездных документов, а также бумаг, подтверждающих факт проживания в месте командировки, работником предоставляется служебная записка о фактическом сроке пребывания в командировке, подтвержденная записью принимающей стороны. Ответственное лицо организации, в которую был командирован сотрудник, должно поставить отметку о дате прибытия и выбытия (п. 7 Положения о служебных командировках от 13.10.2008 № 749).

Если работник воспользовался служебным или личным транспортом, и ему необходима компенсация за его использование и бензин, то он должен представить служебную записку, путевой лист, по которому рассчитывается пройденный километраж, приложить счета и чеки за покупку топлива. Возможность возмещения таких трат должна быть предусмотрена в учетной политике.

Также должны быть проверены документы по найму жилья, подтверждающие оплату: чеки, квитанции, договор найма, расписка хозяина дома или квартиры. При проверке учитывается и утверждается фактически оплаченная и подтвержденная сумма.

Бухгалтерские проводки по командировочным расходам

Рассмотрим, какие проводки в 2020-2021 годах по учету командировочных расходов предусматривает План счетов.

В день выдачи работнику аванса на командировку делается проводка:

Дт 71 Кт 50, 51 — выплачены деньги на командировочные расходы.

После утверждения авансового отчета будут сделаны проводки в соответствии с распределением потраченных сумм по их назначению:

Дт 20, 23…44 Кт 71 — суточные, билеты на проезд (без НДС), счет гостиницы (без НДС);

Дт 19 Кт 71 — отражен НДС за проезд и жилье;

Дт 68 Кт 19 — принят к вычету НДС за транспорт и проживание;

Дт 20, 44, 91-2, 08, 10. Кт 71 — учтены другие расходы;

Дт 50 Кт 71 — возврат в кассу организации остатка аванса;

В конце месяца возможна следующая проводка:

Дт 70 Кт 68 — удержан НДФЛ с превышающих лимит суточных.

Итоги

Траты организации — на проезд, жилье, суточные и другие, утвержденные руководством, — компания имеет право отнести на расходы и уменьшить налогооблагаемую базу. Бухгалтеру следует ответственно отнестись к проверке отчета, чтобы у проверяющих органов не возникло никаких сомнений и вопросов.

Какие делать проводки с суточными при командировках

Суточные при российской командировке

Рассмотрим, как отразить начисление и выплату суточных при направлении сотрудника в командировку по территории РФ, а также проводки при суточных сверх нормы.

Например, согласно Положению о командировках, утвержденному в компании, суточные при российской командировке ограничены 1000,00 руб. за каждый день служебной поездки.

Работника направляют в командировку в Саратов на 3 дня. По окончании поездки он должен представить в бухгалтерию авансовый отчет и подтверждающие документы. Железнодорожные билеты для всех сотрудников компания приобретает по договору с АО «РЖД».

Проводки с суточными будут такие:

Дт 71 Кт 51 – 3000,00 руб. – выплачены суточные до начала командировки (на банковскую карту сотрудника) (1000,00 руб. × 3 дня).

Дт 60 Кт 51 – 12 000,00 руб. – в АО «РЖД» перечислены денежные средства на приобретение ж/д билетов.

Дт 50.03 Кт 60 – 12 000,00 руб. – оприходованы ж/д билеты (для упрощения примера допустим, что билеты приобретены без НДС).

Дт 26 Кт 71 – 3000,00 руб. – суточные отнесены на расходы на основании авансового отчета.

Дт 26 Кт 50.03 – 12 000,00 руб. – стоимость ж/д билетов отнесена на расходы.

Дт 70 Кт 68 – 117,00 руб. – удержан НДФЛ со сверхнормативных суточных ( (1000,00 руб. – 700,00 руб.) × 3 дня × 13%).

Дт 26 Кт 69 – так должны быть отражены начисления по страховым взносам на ОПС, ОМС и ВНиМ с суммы превышения в 900,00 руб.

Суточные при загранкомандировке

Для примера условимся, что в компании установлен размер суточных для заграничной командировки – 50 евро в день.

Работника направили в командировку в Германию сроком на 4 дня. Авиабилет он приобретал сам. Курс евро на дату выплаты суточных составлял 70,00 руб. Рассмотрим проводки по суточным.

Дт 71 Кт 50.01.02 – 2000,00 евро или 14 000,00 руб. – выплачены суточные до начала командировки из валютной кассы (50,00 евро × 4 дня или по курсу ЦБ на дату выплаты 2000,00 евро × 70,00 руб.).

Дт 50.03 Кт 71 – 40 000,00 руб. – оприходованы авиабилеты (для упрощения примера допустим, что билеты приобретены без НДС).

Дт 26 Кт 71 – 14 000,00 руб. – суточные отнесены на расходы на основании авансового отчета.

Дт 70 Кт 68 – 520,00 руб. – удержан НДФЛ со сверхнормативных суточных ( (50 евро × 70 руб – 2500,00 руб.) × 4 дня × 13%).

Дт 26 Кт 69 – так должны быть отражены начисления по страховым взносам на ОПС, ОМС и ВНиМ с суммы превышения в 4000,00 руб.

Итоги

Проводки по выплате суточных при направлении сотрудника в российскую командировку и за рубеж различаются только пересчетом суточных по загранкомандировке в валюту РФ.

Остальные принципы расчетов и их отражения в учете неизменны: в расходы относят всю принятую в компании сумму выплаченных суточных, а превышение лимита, установленного НК РФ для освобождения суточных от НДФЛ и страховых взносов, проводят с начислением налога и взносов.

Как учесть сверхнормативные суточные в программе 1С:Бухгалтерия 8 (Ред. 3.0)?

Отвечает преподаватель учебного центра компании «Первый Бит».

Суточные, выплачиваемые в соответствии с законодательством РФ, не подлежат налогообложению НДФЛ и страховыми взносами, если их размер не превышает:

Сверхнормативными суточными будут считаться суммы, которые превышают установленный лимит. Они подлежат обложению НДФЛ и взносами на:

При этом взносами на страхование от несчастных случаев на производстве и профессиональных заболеваний сверхнормативные суточные не облагаются (п. 2 ст. 20.2 Закона от 24.07.1998 № 125-ФЗ).

Учет сверхнормативных суточных в системе «1С:Бухгалтерия 8»

В программе «1С:Бухгалтерия 8» редакции 3.0 не автоматизирован учет сверхнормативных суточных. Для расчета НДФЛ и страховых взносов в «1С» со сверхнормативных суточных необходимо будет создать новый вид начисления. Как это сделать?

| Изучите функционал расчета зарплаты и другие возможности системы «1С:Бухгалтерия» на очных практических курсах по этой программе в учебном центре Первого Бита. |

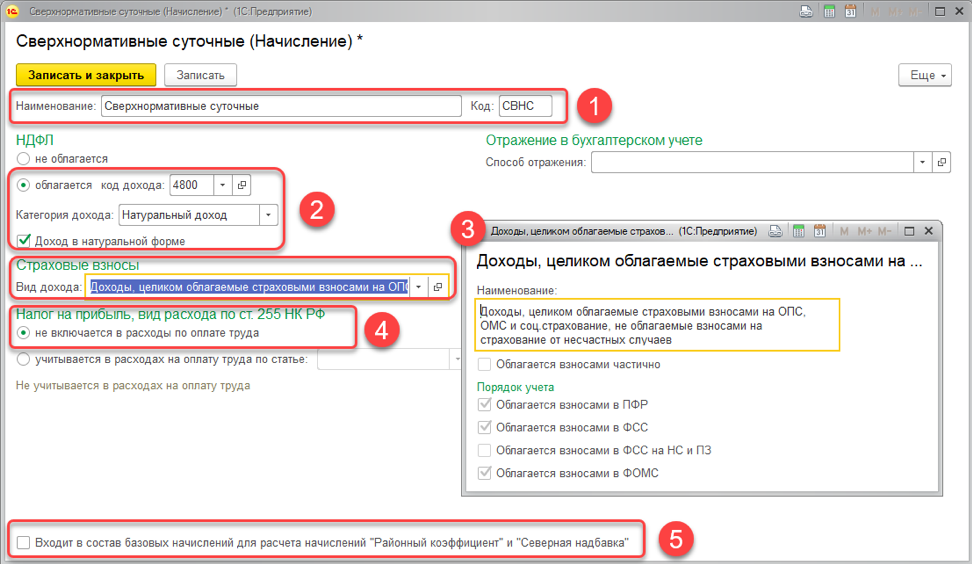

Вам следует перейти в раздел «Зарплата и кадры», выбрать: «Справочники и настройки» → «Настройки зарплаты» → «Расчет зарплаты» → «Начисления» → «Создать».

Заполняете новый элемент (1):

В разделе «Страховые взносы» (3):

В разделе «Налог на прибыль, вид расхода по ст. 255 НК РФ» (4):

Снимаете флажок, который рядом с «Входит в состав базовых начислений» для расчета начислений «Районный коэффициент» и «Северная надбавка» (5).

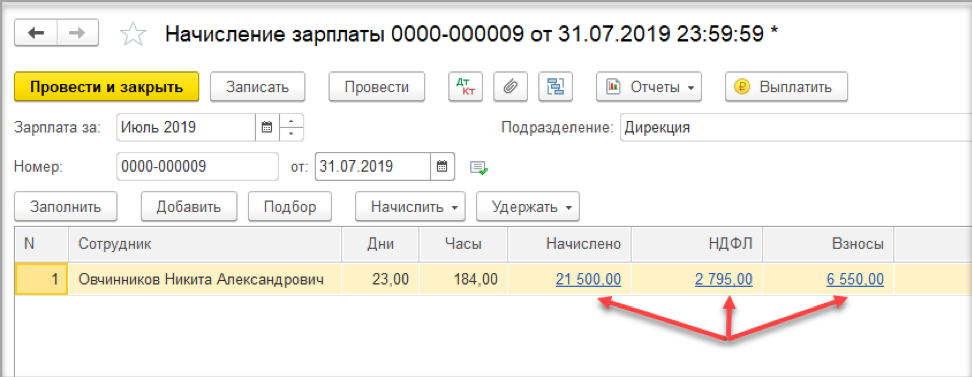

Начисляете доход, НДФЛ и страховые взносы в систему «1С» со сверхнормативных суточных с помощью документа «Начисление зарплаты».

Пример начисления сверхнормативных суточных в программе «1С:Бухгалтерия 8»

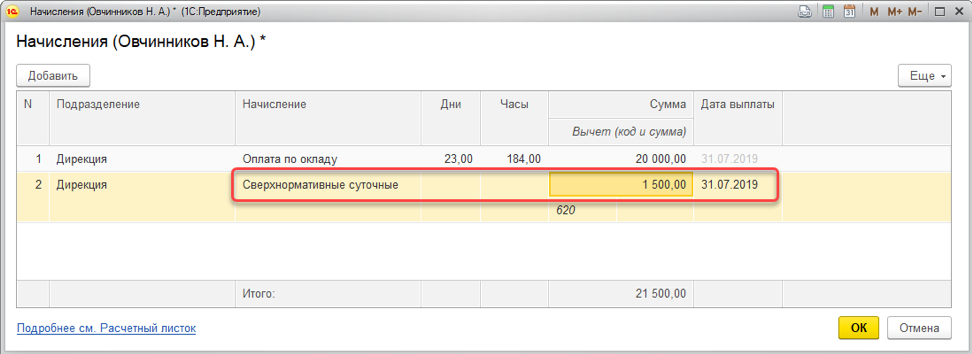

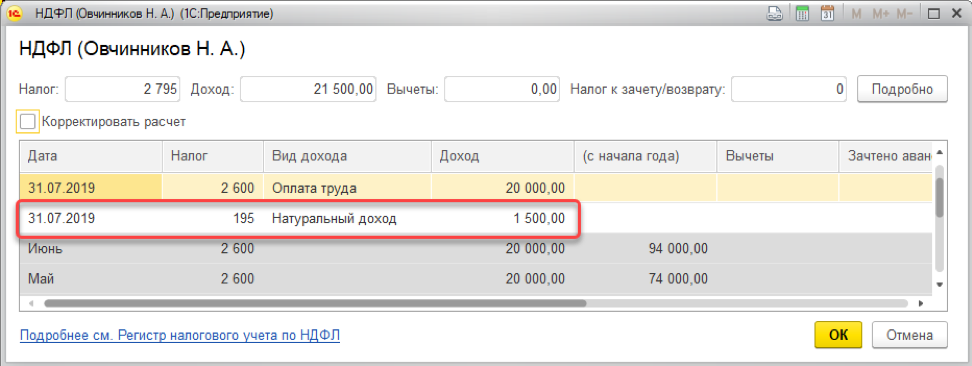

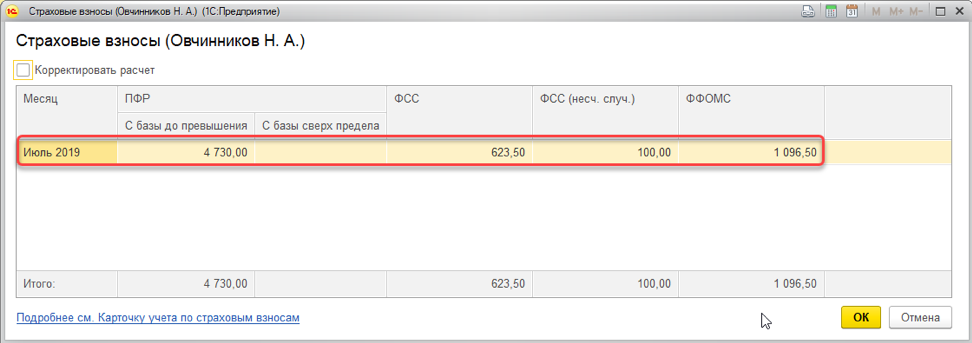

Сотрудник Овчинников Н.А. был в командировке в Санкт-Петербурге с 24 по 28 июня 2019 г. Ему были выданы суточные в размере 5 000 руб. из расчета 1 000 руб./день. Таким образом, сверхнормативные суточные составили 1 500 руб. ((1 000-700) * 5=1 500).

1 июля 2019 г. сотрудник составил авансовый отчет, который в этот же день был утвержден.

Датой фактического получения дохода в виде сверхнормативных суточных считается последний день месяца, в котором утвержден авансовый отчет после возвращения сотрудника из командировки (пп. 6 п. 1 ст. 223 НК РФ). Поэтому начислять доход будем 31 июля 2019 г. одновременно с заработной платой за июль 2019 г. (оклад сотрудника – 20 000 руб.)

В таком случае создаете новый документ «Начисление зарплаты». Для этого переходите в: «Зарплата и кадры» → «Все начисления». Нажимаете: «Создать» → «Начисление зарплаты».

Табличную часть документа заполняете с помощью кнопки «Заполнить». В начислениях появится только зарплата сотрудника. Чтобы сделать начисление дохода в виде сверхнормативных суточных, вам надо кликнуть мышью по сумме начисленной зарплаты и в открывшемся окне добавить еще одно начисление. НДФЛ и страховые взносы рассчитаются автоматически.

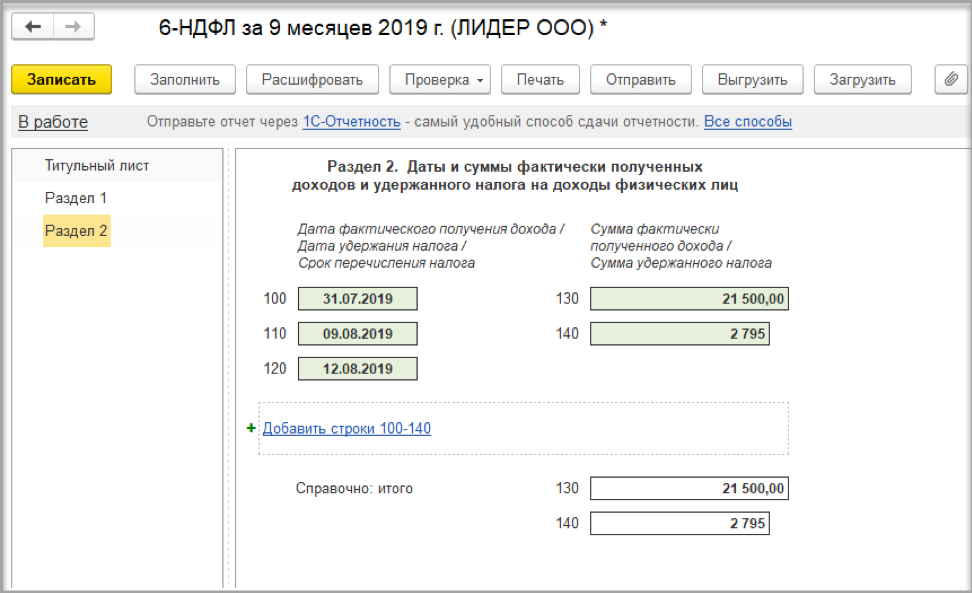

Пример заполнения сверхнормативных суточных в 6-НДФЛ

Датой удержания НДФЛ по сверхнормативным суточным будет день фактической выплаты ближайшего дохода, с которого можно удержать налог. Срок перечисления налога для такого вида доходов – не позднее даты, которая следует за днем выплаты дохода.

В нашем примере зарплата была выплачена 9 августа 2019 г. Следовательно, срок перечисления НДФЛ – 12 августа 2019 г.

Поскольку даты в строках 100-120 Раздела 2 по зарплате и сверхнормативным суточным совпадают, суммы полученного дохода и удержанного налога будут показаны свернуто.

Для изучения специфического функционала программы «1С:Бухгалтерия 8» воспользуйтесь услугами индивидуального и корпоративного обучения в Первом Бите.