на какой счет списать просроченную дебиторскую задолженность проводки

Списание дебиторской задолженности

Автор: Надежда Игнатьева, старший бухгалтер отдела бухгалтерского учета компании «ГЭНДАЛЬФ»

Списание дебиторской задолженности может быть двух видов: учитываемая в целях налогообложения и неучитываемая. Так как для расчета налога при применении УСН задолженность не признается расходом (п. 1 ст. 346.16 НК РФ, Письмо Минфина РФ от 13.11.2007 № 03-11-04/2/274), данная статья будет интересна в первую очередь для организаций на ОСНО. Рассмотрим, какие требования нужно соблюсти для списания и как оформить эту процедуру в «1С:Бухгалтерии 8», ред. 3.0.

Требования к списанию дебиторской задолженности

Чтобы учесть дебиторскую задолженность при расчете налога нужно соблюсти ряд требований:

долг должен иметь истекший срок исковой давности (организация не ликвидирована, но добиться от нее возврата долга не получается);

фирма должна быть исключена из ЕГРЮЛ, или должна быть получена справка из МВД о невозможности разыскать учредителей;

фирма исключена из реестра ЕГРЮЛ после 1 сентября 2014 г. (п. 2 ст. 64.2 ГК РФ).

Если задолженность числится за ИП, то выписки из ЕГРИП о его исключении из реестра недостаточно, чтобы признать задолженность безнадежной, так как ИП отвечает по долгам всем своим имуществом (Письмо Минфина РФ от 16.09.2015 № 03-03-06/53157). Задолженность может быть списана только в случае смерти индивидуального предпринимателя, но с учетом попытки взыскания долга с его наследников, так как наследники отвечают по его долгам в пределах наследованного имущества, или если есть решение суда о невозможности взыскания, так как невозможно установить местонахождение ИП.

Согласно п. 1 ст. 252 НК РФ для исчисления налога на прибыль плательщик уменьшает доходы на сумму расходов; расходами признаются обоснованные и документально подтвержденные затраты, также в пп. 2 п. 2 ст. 256 НК РФ указано, что к внереализационным расходам приравниваются убытки от списания безнадежной дебиторской задолженности. Подобные списания ИФНС проверяет особенно тщательно. Реальность долга должна быть подтверждена документально – это первичные документы, договоры.

Если вы обращались в суд за взысканием задолженности с контрагента и у вас на руках есть решение о невозможности ее взыскания в следствии каких-либо обстоятельств, то это будет очень веским доводом при подтверждении права на списание.

Процедура списания

Процедура списания начинается с инвентаризации расчетов. Для ее проведения выбираются председатель инвентаризационной комиссии и ее члены. Членами комиссии могут выступать как сотрудники организации, так и сторонние физлица, но в таком случае им нужно оформить доверенность на проведение мероприятий по инвентаризации дебиторской задолженности. Проверяется наличие долгов, их размер и документальное подтверждение или его отсутствие.

При рассмотрении задолженности членам комиссии следует обратить внимание на следующие пункты, которые не позволяют признать долг безнадежным:

дебитор подтвердил свои обязательства, подписав акт сверки;

заключена письменная договоренность о признании наличия задолженности;

получена оплата в счет погашения долга, процентов или неустойки;

получено письмо, в котором указано, что организация/ИП признает свой долг;

получено письмо с просьбой об отсрочке платежа;

подан иск в суд о взыскании задолженности.

Если долг подошел под пункты 1-5, то срок давности (три года) следует отсчитывать заново, но не превышать 10 лет со дня образования долга согласно п. 1 ст. 181 ГК РФ.

Оформление списания в «1С:Бухгалтерии 8», ред. 3.0

Далее оформляется «Приказ о проведении инвентаризации» и «Акт инвентаризации расчетов». В «1С:Бухгалтерии 8», ред. 3.0, это отражается так. В левом верхнем углу нужно нажать желтую иконку со стрелкой и открыть основное меню, в выпадающем списке выбрать «Все функции». В открывшемся окне выбрать раздел «Документы» и выбрать требуемую форму («Акт инвентаризации расчетов»).

В акте в поле «Дебиторская задолженность» выбирается контрагент и сумма долга, в поле «Счета расчетов» отмечаем нужные, в графу «Проведение инвентаризации» заносятся данные о приказе: номер и дата документа базы и причина (например, ликвидация контрагента), во вкладке «Инвентаризационная комиссия» указываются выбранные председатель и члены комиссии.

Далее распечатываются приказ (форма ИНВ-22) и акт (форма ИНВ-17).

На основании акта заполняется «Справка инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами». В справке указываются документы, подтверждающие задолженность (товарные накладные, акты выполненных работ, оказанных услуг).

После проведения этих мероприятий выпускается приказ о списании дебиторской задолженности (в связи с невозможностью взыскания). Приказ оформляется в свободной форме. В нем указываются данные об организации/предпринимателе-должнике, документы, подтверждающие наличие задолженности, ее размер и период образования (договор, первичная документация, платежное поручение и выписка банка, заверенные банком), сумма списания. Обратите внимание, что платежное поручение и выписку банка, заверенные электронно, для суда следует заверить живой печатью и подписью в банке.

Далее в программе оформляется корректировка долга. Она находится во вкладке «Продажи» в колонке «Расчеты с контрагентами».

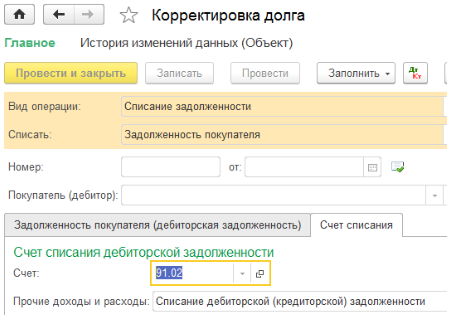

В корректировке выбираем вид операции «Списание задолженности» и в поле «Списать» выбираем подходящий пункт. Во вкладке «Задолженность покупателя…» выбираем контрагента и сумму задолженности, а во вкладке «Счет списания» – счет 91.02 и в расходах – «Списание дебиторской (кредиторской) задолженности».

Если имеется резерв по сомнительным долгам, то сумма списывается за его счет. При превышении суммы долга над суммой резерва остаток идет на расходы по счету 91.02.

Если есть возможность взыскать долг в будущем, то он учитывается 5 лет на забалансовом счете 007 в разрезе контрагентов.

При невозможности взыскать долг – умер ИП, организация ликвидирована и прочие варианты, в приказе о списании нужно указать, что задолженность не будет учитываться на счете 007 и по какой причине.

В итоге, после проведения всех мероприятий у вас на руках будет пакет документов:

приказ о проведении инвентаризации;

доверенности на сторонних физлиц – членов комиссии (если они есть);

акт инвентаризации расчетов;

справка инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами;

приказ о списании задолженности;

выписка из ЕГРЮЛ или ЕГРИП о ликвидации организации, исключении ИП из реестра (если есть);

Все эти документы, а также подтверждающие списанную задолженность, нужно хранить 5 лет.

При оформлении корректировки долга нужно учитывать, что при авансе поставщику в поле «Списать» нужно указать «Авансы поставщикам».

Неподтвержденная дебиторская задолженность

Если числящаяся на счетах дебиторская задолженность не подкреплена первичными документами или подтверждается только актом сверки, то доказать ее реальность в суде вы не сможете. Акт сверки не входит в перечень первичной учетной документации, которая подтверждает совершение хозяйственных операций – это подтверждают постановления ФАС Московского округа от 14.08.2009 № КА-А40/4665-09-2, ФАС Восточно-Сибирского округа от 14.04.2010 по делу № А10-38883/2009 и письмо ФНС «О подтверждении расходов в виде сумм дебиторской задолженности с истекшим сроком исковой давности» от 16.12.2010 № ШС-37-3/16955.

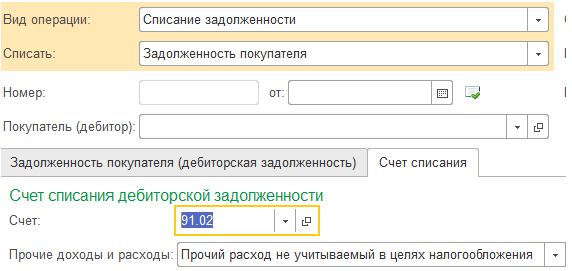

Подобную задолженность все равно требуется списать, но списывать ее нужно за счет прибыли, не учитывая в расходах для целей налогообложения. В редакции 3.0 «1С:Бухгалтерии 8» это отражается так: в документе «Корректировка долга» в поле «Прочие доходы и расходы выбираем» статью затрат «Прочий расход, не учитываемый в целях налогообложения».

Этим же способом можно воспользоваться, если размер задолженности небольшой, и издержки на суд будут больше, чем взысканная с должника сумма.

Безнадежная дебиторская задолженность: списание, проводки, бухгалтерский и налоговый учет

Списать безнадежную задолженность не так просто, как кажется. Сначала нужно провести инвентаризацию и понять, какие долги безнадежны, а какие нет. Потом разобраться, что можно включить в резерв, а что нельзя. Для этого придется посчитать выручку и разбить долги на три группы. Что делать дальше, читайте в нашей статье.

Что такое безнадежная дебиторская задолженность

Это сумма, которую покупатели (клиенты или иные контрагенты) не вернули, и которую невозможно взыскать.

Безнадежный долг не нужно путать с сомнительным. Под определение «сомнительной» попадает задолженность, не погашенная в закрепленные договором сроки и не обеспеченная гарантиями (п. 70 Положения по ведению бухучета, утв. приказом Минфина от 29.07.98 № 34н). Похожая формулировка приведена и в Налоговом кодексе.

Получается, сомнительный долг хоть и просрочен, но шансы на взыскание еще остались. А вот безнадежный взыскать, скорее всего, никогда не удастся.

Какие долги считаются безнадежными

Согласно пункту 2 статьи 266 НК РФ, к безнадежной задолженности относятся суммы, по которым:

Как списать дебиторскую задолженность

В налоговом учете (НУ) есть два способа: списать безнадежную «дебиторку» сразу на убытки, либо создать резерв и за счет него погашать долги.

В бухгалтерском учете (БУ) выбора нет: организация обязательно должна сформировать резерв сомнительных долгов. И далее использовать его для погашения задолженности, нереальной ко взысканию.

ВАЖНО

Бывают ситуации, когда на первый взгляд долг кажется безнадежным, но списать его в НУ нельзя. Например, когда компания-должник исключена из ЕГРЮЛ по инициативе налоговиков из-за несданной отчетности и отсутствия операций по банковским счетам. В Минфине полагают, что при подобных обстоятельствах оснований для списания дебиторской задолженности нет. Нужно ждать, пока истекут три года исковой давности. И только после этого списывать долг (подробнее об этой и других ситуациях см. «Семь случаев, когда дебиторскую задолженность нельзя признать безнадежной»).

Документы для списания дебиторской задолженности

Чтобы погасить в учете безнадежную «дебиторку», надо сначала провести ее инвентаризацию. Чаще всего это делают в конце года, перед составлением баланса. Но можно и в любое другое время (п. 2.1 Методических рекомендаций, утв. приказом Минфина от 13.06.95 № 49). Например, по итогам квартала, полугодия или 9 месяцев.

Необходимо оформить документы:

Указанные формы утверждены приказом Минфина № 49 и постановлением Госкомстата от 18.08.98 № 88.

СПРАВКА

Использовать унифицированные формы не обязательно. Организация вправе разработать собственные бланки и отражать в них результаты инвентаризации.

По итогам инвентаризации бухгалтер спишет нужную сумму. Для этого потребуется оформить приказ директора и бухгалтерскую справку, где подробно отражены все вычисления. Также понадобятся бумаги по сделке с должником: договоры, накладные, платежки и проч. Если срок исковой давности прерывался, нужны подтверждающие бумаги, в частности, акты сверки и письма.

Списание безнадежной дебиторской задолженности в налоговом учете

Если ООО создает резерв по сомнительным долгам

Сразу оговоримся: речь идет о тех, кто платит налог на прибыль и применяет метод начисления. При кассовом методе создание резерва не предусмотрено (подп. 7 п. 1 ст. 265 НК РФ).

Следует совершить ряд действий.

Во-первых, определить, какая выявленная при инвентаризации задолженность является сомнительной. Это суммы, которые возникли в связи с реализацией товаров (работ, услуг), если они не погашены в установленные договором сроки и не обеспечены залогом, поручительством, банковской гарантией (п. 1 ст. 266 НК РФ). Под данное определение не подходит аванс, перечисленный продавцу, даже если поставка так и не состоялась. Не подходят и штрафы за несоблюдение сроков оплаты. Предоплата и санкции в резерв не включаются.

Во-вторых, сомнительные долги следует разделить на три группы (п. 4 ст. 266 НК РФ; см. табл.).

Деление просроченных долгов на группы в зависимости от срока их появления

Группа

Срок возникновения задолженности

Какую часть долга можно включить в резерв

свыше 90 календарных дней

от 45 до 90 календарных дней включительно

до 45 календарных дней

В-четвертых, проверить, чтобы величина резерва не превышала 10% доходов от реализации. Для расчета следует брать выручку за налоговый период, по итогам которого создается резерв. Если бухгалтер формирует его по итогам отчетного периода, действует следующее правило. Резерв должен укладываться в лимит, равный большей из величин: 10% выручки за предыдущий налоговый период или 10% выручки за текущий отчетный период.

В-пятых, отнести величину резерва на внереализационные расходы.

ООО «Лучик» создает в налоговом учете резерв по сомнительным долгам. По состоянию на 30 июня 2021 года проведена инвентаризация, которая выявила просроченную «дебиторку» на сумму 600 тыс. руб.

Срок ее возникновения лежит в промежутке от 45 до 90 календарных дней. Значит, она относится ко второй группе, и 50% можно включить в резерв. Бухгалтер посчитал, что к резерву допустимо отнести 300 тыс. руб.(600 000 руб. × 50%).

Выручка от реализации по данным НУ за полугодие 2021 год составила 2 млн 800 тыс. руб. Поэтому резерв не может превышать 280 тыс. руб.(2 800 000 руб. × 10%).

По итогам полугодия 2021 года бухгалтер списал 280 000 руб. на внереализационные расходы.

Далее необходимо поступать следующим образом. Как только задолженность из сомнительной превратится в безнадежную, ее нужно погасить за счет резерва. При этом величина резерва уменьшится, а новые расходы не появятся.

По состоянию на 30 июня 2021 года резерв по сомнительным долгам ООО «Лучик» составил 280 тыс. руб.

В июле 2021 года часть задолженности в размере 50 тыс. руб. перешла в разряд безнадежной, поскольку организация-дебитор была ликвидирована. В результате величина резерва составила 230 тыс. руб.(280 000 — 50 000). Никаких расходов в связи с этим в налоговом учете не возникло.

На последнее число каждого отчетного (налогового) периода следует проводить корректировку. Нужно сравнивать две величины. Первая — вновь созданный резерв. Вторая — неиспользованная часть резерва, сформированного по итогам предыдущего периода. Если первая величина меньше второй, разница включается во внереализационные доходы текущего периода. Если первая величина больше второй, разница включается в расходы (п. 5 ст. 266 НК РФ). При этом лимит отчислений, равный 10%, по-прежнему должен соблюдаться.

По состоянию на 30 сентября 2021 года «дебиторка» ООО «Лучик» составила 550 тыс. руб. (600 тыс. руб. выявлено на 30 июня, из них 50 тыс. руб. списано в июле).

К концу III квартала данная задолженность перешла в первую группу со сроком возникновения более 90 календарных дней. Значит, «Лучик» может включить ее в резерв в объеме 100%.

Выручка от реализации по данным НУ за 9 месяцев 2021 год составила 5 млн руб. Поэтому резерв не может превышать 500 тыс. руб.(5 000 000 руб. × 10%).

Бухгалтер сравнил 500 тыс. руб. с неиспользованным резервом, созданным по итогам предшествующего периода (230 тыс. руб.). Первая цифра больше второй. Значит, в НУ «Лучика» необходимо показать расходы 270 тыс. руб.(500 000 — 230 000).

Если ООО не создает резерв по сомнительным долгам

Этот вариант учета очень простой. Если в ходе инвентаризации выявлено, что та или иная сумма «дебиторки» перешла в разряд безнадежной ко взысканию, организация списывает ее на внереализационные расходы.

Добавим, что указанное правило не применяется при УСН. «Упрощенщики» не вправе включать сомнительную дебиторскую задолженность в расходы (см. «« Упрощенщики» не могут учесть в составе расходов суммы сомнительной дебиторской задолженности »).

Бухгалтерский учет дебиторской задолженности

Согласно пункту 70 Положения по ведению бухучета, в БУ обойтись без резерва по сомнительным долгам нельзя. При этом порядок его создания не установлен. Поэтому каждая компания должна самостоятельно разработать этот порядок и утвердить в учетной политике (см. «Учетная политика организации: образцы на 2021 год, как составить, примеры» ). На практике чаще всего выбирают такой же способ, как и в налоговом учете.

ВНИМАНИЕ

Существует отличие норм бухгалтерского и налогового учета. В БУ в резерв по сомнительным долгам необходимо относить любую просроченную «дебиторку». А в НУ — только связанную с реализацией товаров, работ, услуг.

Проводки по списанию дебиторской задолженности

Создание резерва отражается по кредиту счета 63 «Резервы по сомнительным долгам» и дебету счета 91 «Прочие доходы и расходы».

Списание долга за счет резерва — это проводка по дебету счета 63 и кредиту счета 62 «Расчеты с покупателями и заказчиками» (либо кредиту счета 76 или 60).

По состоянию на 30 июня 2021 года на балансе ООО «Лучик» числилась сомнительная задолженность по расчетам с покупателями в сумме 280 тыс. руб. Бухгалтер создал резерв и сделал проводку:

ДЕБЕТ 91 КРЕДИТ 63

— 280 000 руб. — просроченная задолженность включена в резерв;

В июле 2021 года часть долга в размере 50 тыс. руб. стала безнадежной. Появилась проводка:

ДЕБЕТ 63 КРЕДИТ 62

— 50 000 руб. — безнадежный долг списан за счет резерва.

ВАЖНО

Погашение «дебиторки» не означает ее ликвидацию. Ведь остается шанс, что по истечении срока исковой давности контрагент все же вернет деньги. По этой причине долги следует учитывать на забалансовом счете в течение пяти лет с момента списания. И только если организация-дебитор ликвидирована, учет безнадежной задолженности можно приостановить.

Списание дебиторской и кредиторской задолженности. Особенности бухгалтерского и налогового учета

В настоящее время все более жесткие требования предъявляются к точности и достоверности бухгалтерской отчетности. Изменились требования к отражению расходов будущих периодов, создаются резервы и оценочные обязательства, пристальному вниманию подвергаются все существенные показатели отчетности. К таким показателям относятся и суммы дебиторской и кредиторской задолженности.

Предприятия должны контролировать дебиторскую и кредиторскую задолженность, следить за сроками погашения, вести активную работу с дебиторкой, своевременно списывать безнадежную задолженность в бухгалтерском учете и признавать ее в составе доходов или расходов в налоговом.

При ведении учета и осуществлении контроля возникает множество вопросов, связанных с нюансами учета расчетов на предприятии, следует учесть требования гражданского и налогового законодательства, не забыть положения по ведению бухгалтерского учета, уделить внимание арбитражной практике, учесть пожелания Минфина и налоговых органов.

В нашей статье мы постараемся осветить механизм контроля и списания безнадежной задолженности, придерживаясь которого, бухгалтер сможет избежать существенных искажений показателей отчетности в части дебиторской и кредиторской задолженности.

1. Задолженность, подлежащая списанию

Для того чтобы списать задолженность, вне зависимости от ее вида, нужны основания. Рассмотрим основания, по которым списывается задолженность.

В соответствии с Налоговым кодексом:

Обратите внимание: Списание долга в убыток вследствие неплатежеспособности должника не является аннулированием задолженности. Эта задолженность должна отражаться за балансом в течение пяти лет с момента списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника.

В соответствии со ст. 196 Гражданского кодекса, общий срок исковой давности устанавливается в три года. Течь он начинает с момента, когда организация узнала о нарушении своего права (например, со дня, когда должна была поступить и не поступила оплата от покупателя согласно условиям договора).

При этом, согласно ст. 203 ГК РФ, течение срока исковой давности прерывается предъявлением судебного иска, а также совершением должником действий, свидетельствующих о признании долга (например, подписание акта сверки).

После перерыва течение срока исковой давности начинается заново. Время, истекшее до перерыва, не засчитывается в новый срок.

Обратите внимание:С истечением срока исковой давности по главному обязательству истекает срок и по дополнительным обязательствам (поручительство, залог и прочее). Перемена лиц в обязательстве не влечет за собой изменение срока исковой давности.

Второй критерий – невозможность исполнения обязательств.

Невозможность исполнения обязательств признается:

Однако не стоит бояться сложностей. Минфин и ВАС поддерживают позицию налогоплательщиков.

Так, согласно письма Минфина от 22.10.2010г. №03-03-05/230, до внесения изменений в статью 266 НК РФ, вопрос о признании невозможной к взысканию задолженности по акту (постановлению) судебного пристава-исполнителя об окончании исполнительного производства, должен решаться с учетом сложившейся судебной практики.

При этом в своем письме Минфин ссылается на Определение Вас от 07.02.2008г. №2727/08 по делу №А60-3260/2007-С6. В нем суд указал, что дебиторская задолженность, в отношении которой судебным приставом-исполнителем вынесено постановление об окончании исполнительного производства на основании нормы закона №229-ФЗ «Об исполнительном производстве», признается безнадежной для целей налогообложения прибыли на основании п.2 ст.266 НК РФ.

Третий критерий – нереальность взыскания задолженности по оценке самой организации.

Пользоваться им можно лишь для целей бухгалтерского учета, не забыв оформить письменное обоснование и получить распоряжение руководителя на списание таких долгов.

На первый взгляд, нет смысла использовать данный критерий. Однако, в организациях с наличием большого количества не крупных долгов, взыскание которых в досудебном порядке не привело к положительному результату, а затраты на суды могут превысить саму задолженность, имеет смысл для оптимизации учета списывать такие долги по результатам проведения инвентаризации за счет чистой прибыли предприятия.

2. Списание дебиторской задолженности в бухгалтерском и налоговом учете

Итак, проведя очередную инвентаризацию дебиторской задолженности, мы выявили долги, по которым в соответствии с договором (или по иным основаниям) истек срок исковой давности (получен акт государственного органа или произошла ликвидация юридического лица).

Документы, подтверждающие наличие дебиторской задолженности и истечение исковой давности по ней:

Рекомендуем вести учет задолженности и хранить документы по просроченной задолженности отдельно от остальных первичных документов.

Документы собраны, инвентаризация проведена, «Акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами» ИНВ-17 оформлен, приказ о списании дебиторской задолженности подписан руководителем. Составляем бухгалтерскую справку-расчет.

В бухгалтерском учете делаем следующие проводки:

Обратите внимание: Сам факт списания долга вследствие неплатежеспособности должника не является аннулированием задолженности. Списанная дебиторская задолженность подлежит учету на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов». Аналитический учет по счету 007 ведется по каждому должнику, чья задолженность списана в убыток, и каждому списанному в убыток долгу.

Обратите внимание:при наличии дебиторской и кредиторской задолженности по одному и тому же контрагенту, во избежание налоговых рисков следует сначала провести односторонний взаимозачет и лишь потом списывать в расходы дебиторскую задолженность (в случае, если она не перекрылась кредиторской).

В налоговом учете:

3. Списание кредиторской задолженности в бухгалтерском и налоговом учете

Для своевременного и полного списания кредиторской задолженности с истекшим сроком исковой давности необходимо регулярно проводить инвентаризацию такой задолженности.

Напоминаем, что в соответствии с п.12 закона «О бухгалтерском учете» №129-ФЗ, организация обязана проводить инвентаризацию перед составлением годовой бухгалтерской отчетности.

При обнаружении кредиторской задолженности, по которой истек срок исковой давности, она списывается в состав доходов организации для целей бухгалтерского и налогового учета.

При этом, признание доходов для целей налогового учета происходит в том налоговом периоде, в котором истек срок исковой давности и не привязывается к датам проведения инвентаризации и приказа руководителя о ее списании.

Обратите внимание:нарушение закона 129-ФЗ в части обязательности проведения инвентаризации и отсутствие приказа руководителя о списании кредиторской задолженности не является основанием для не включения кредиторской задолженности с истекшим сроком исковой давности в состав внереализационных расходов того налогового периода, в котором истек срок исковой давности. Именно такая позиция изложена ВАС РФ (Постановление от 08.06.2010г. №7462/09).

Документы, подтверждающие кредиторскую задолженность и истечение исковой давности по ней:

В бухгалтерском учете делаем следующие проводки:

Дебет счета учета расчетов (60, 62, 70, 71, 73, 76) Кредит счета 91.1 «Прочие доходы» – списана в состав прочих доходов кредиторская задолженность с истекшим сроком исковой давности.

В налоговом учете:

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь