на какую сумму формировать чек самозанятому

Работа бухгалтерии с чеками самозанятых

Еще на этапе подписания договора согласуйте с плательщиком налога на профессиональный доход три момента, которые описаны в таблице ниже.

Просите у самозанятого только обязательные документы.

Документы, которые должен оформить и подписать самозанятый:

Договор. Его можно не заключать, если сумма расчетов составляет 10 тыс. руб. и меньше. В остальных случаях заключите договор в письменной форме или в виде оферты. Можно также обменяться электронными документами (п. 1 ст. 158, п. 1 ст. 161 ГК, п. 1 письма ФНС от 20.02.2019 № СД-4-3/2899). Сделки с самозанятыми оформляйте с учетом общих требований ГК РФ.

Чек из приложения. Если подотчетник приобрел товар для компании у самозанятого, кассовый чек требовать не нужно. Самозанятые не обязаны применять ККТ (п. 2.2 ст. 2 Федерального закона от 22.05.2003 № 54-ФЗ). Поэтому достаточно чека из приложения «Мой налог». Самозанятый может выдать его на бумаге, направить в электронной форме на телефон, электронную почту или показать клиенту экран приложения с QR-кодом (ч. 4 и 5 ст. 14 Федерального закона от 27.11.2018 № 422-ФЗ).

Для компании удобнее получить электронный чек. Его сложнее потерять, и он не выцветает, как бумажный. Электронный чек можно распечатать в любой момент. Если заключаете письменный договор с самозанятым, укажите в договоре, что чек направляется в электронном виде, перечислите реквизиты электронной почты или мобильного телефона.

Даже если платите самозанятому через банк и самозанятый составляет акт на услуги, надо требовать с него чек. Учитывать расходы только на основании акта, который составили по итогам месяца, нельзя. Чек самозанятого — обязательный документ для учета расходов (п. 8—10 ст. 15 Закона № 422-ФЗ, п. 4 письма ФНС № СД-4-3/2899).

Акты выполненных работ или оказанных услуг. Их требовать с самозанятых не обязательно. Затраты подтвердит чек из приложения «Мой налог» (ч. 1 ст. 14 Закона № 422-ФЗ, п. 2 письма ФНС № СД-4-3/2899). Но если Вам удобнее, чтобы был акт, то укажите это в договоре. Приходуйте работы или услуги датой чека или акта, если он есть.

Если фактически работы оказаны позже выдачи чека и это указано в акте, то приходуйте по дате акта. В этом случае акт служит дополнительным документом для налогового учета, который отражает дату или период предоставления услуги.

Если акт самозанятый предоставил на всю сумму, а Вы оплачиваете ее позже и частями, то самозанятый в этом случае оформляет отдельный чек на каждую оплату. И тут возникает проблема. Из разъяснений Минфина следует, что можно списать расходы только после оплаты, то есть частями по чекам. Но тогда нарушается общий принцип признания расходов методом начисления. По нему расходы признаются в том периоде, к которому они относятся (ст. 272 НК РФ). Может получиться, что услуги оказаны в одном налоговом периоде, а платите за них в следующем. Чтобы не было проблем с налоговиками, не задерживайте оплату самозанятым (письмо Минфина от 31.03.2021 № 03-11-11).

Товарная накладная или товарный чек — документы не обязательные. Если хотите получать их, то укажите это в договоре. Оформить товарную накладную удобно, если товар самозанятый передает партиями, а предоплату сделали общей суммой. Но оптимальным решением все же будет оплачивать частями и на каждую сумму получать чек.

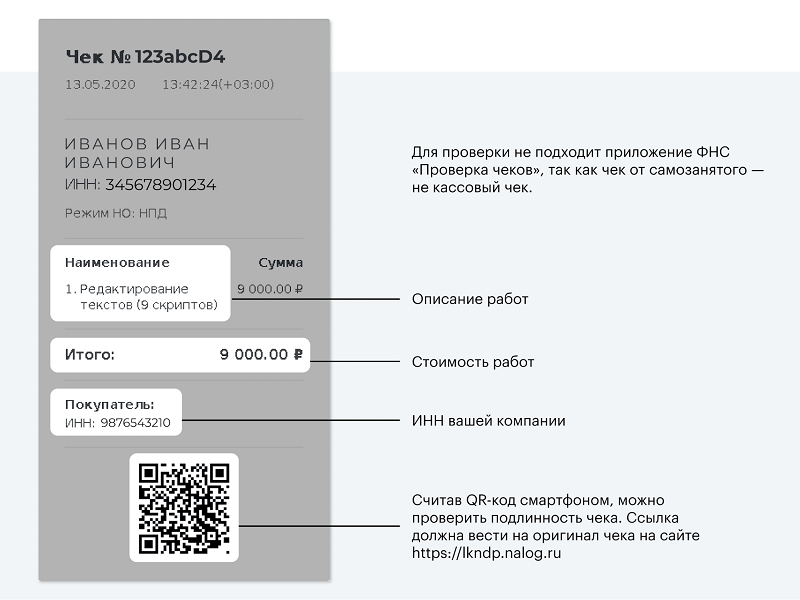

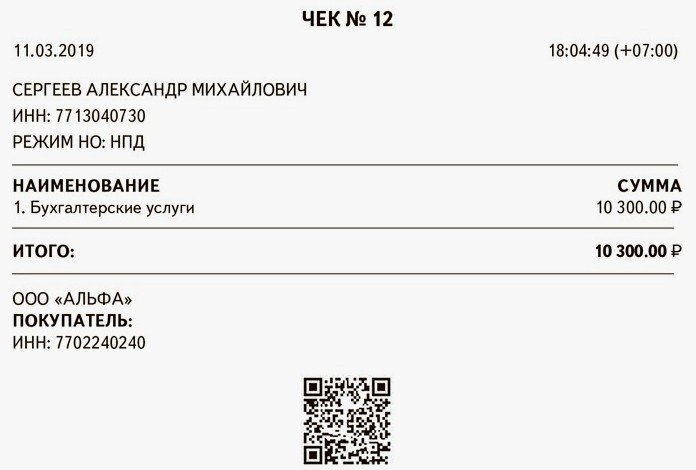

Какие реквизиты должны быть в чеке самозанятого.

Обязательные реквизиты в чеке от самозанятого:

наименование документа: чек;

фамилия, имя, отчество (если оно есть) продавца;

Можно ли самозанятому учесть прошлые доходы по ставке НПД?

С 2018 года работаю в России по договору с литовской компанией, ежемесячно получаю плату на счет. Так как я внештатный работник, то сам плачу налоги и заполняю декларации о доходах. В 2020 году я уплатил 13% с дохода, который получил в 2019 году.

Недавно увидел вашу статью о том, что можно зарегистрироваться самозанятым и так снизить налог до 6%.

Я разобрался, как работать с приложением «Мой налог», но не понял, как вводить доходы, которые я получал каждый месяц с января по декабрь 2020 года. Вижу, что могу просто указать дату задним числом — например, создать чек от 10 января и ввести сумму, которая мне поступила, — но переживаю, вдруг так нельзя. Помогите разобраться.

Вы правильно сомневаетесь. Указывать дату задним числом и платить налоги за 2020 год как самозанятому не стоит. Если налоговики это выявят, они могут привлечь вас к ответственности.

Формировать чеки и платить налог на профессиональный доход можно только после регистрации в качестве самозанятого и только с тех доходов, которые вы получили как самозанятый. По доходам, которые вы получали ранее, нужно подать декларацию и заплатить НДФЛ.

Как победить выгорание

Почему нельзя формировать чеки задним числом

Самозанятые должны формировать чеки в приложении «Мой налог» в установленные законом сроки. Они зависят от формы расчетов.

Если клиент заплатил самозанятому наличными или при помощи электронного средства платежа, например банковской картой, через онлайн-банк или систему дистанционного банковского обслуживания, то сформировать и отправить заказчику чек нужно сразу, в день расчета.

Если клиент платит безналично, но без электронного средства платежа, например привозит в банк наличные, чтобы операционист перевел по безналу, то самозанятый должен сформировать чек до девятого числа следующего месяца.

Человеку, который только что стал самозанятым, первые чеки нужно сформировать до девятого числа месяца после первого налогового периода. Первый налоговый период длится со дня регистрации и до конца следующего месяца. То есть если самозанятый регистрируется в апреле, чеки за апрель и май ему нужно сформировать до 9 июня. А дальше так: за июнь — до 9 июля, за июль — до 9 августа и т. д.

Если самозанятый не сформирует чеки в указанные сроки, то нарушит налоговое законодательство. За это его могут оштрафовать на 20% от суммы расчета. Если после первого штрафа не пройдет шесть месяцев и самозанятый снова опоздает с чеками, новый штраф наложат уже на всю сумму расчета.

Вы получаете плату на свой личный счет в банке. Скорее всего, компания использует электронные средства платежа. Если бы вы были самозанятым, вам нужно было бы формировать чек в день оплаты, а не через месяц и тем более не через год.

Нельзя просто сделать вид, что вы забыли про полученный несколько месяцев назад доход, а после регистрации в «Моем налоге» вдруг вспомнили и сформировали чек задним числом. Это нарушение. Формировать чек можно только на доходы, которые человек получил в статусе самозанятого. В 2020 году вы еще не были самозанятым, а значит, платить НПД с полученного в 2020 году дохода не можете.

Чтобы убедиться, что самозанятый уплатил налоги правильно, налоговая может запросить выписку из банка и проверить, когда и сколько ему перечислял заказчик. Если налоговая выяснит, что чеки человек сформировал без статуса самозанятого, то начислит недоимку, пени по НДФЛ и оштрафует:

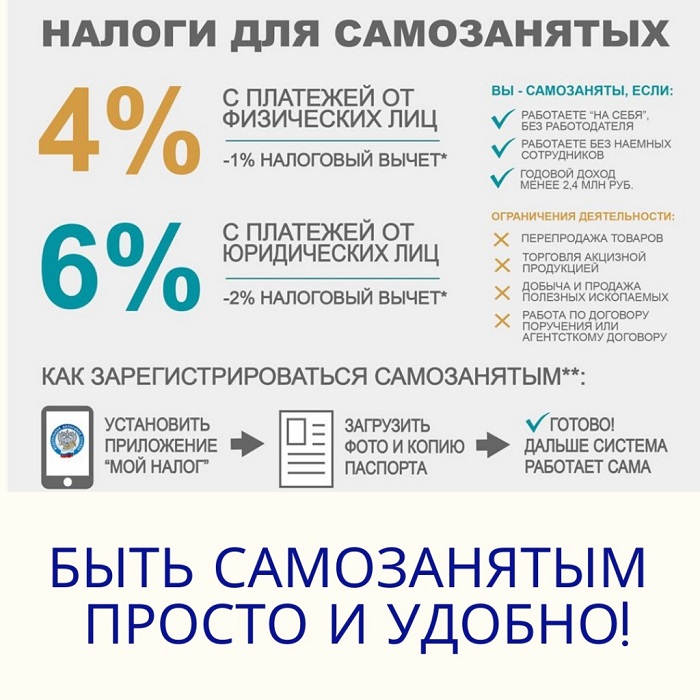

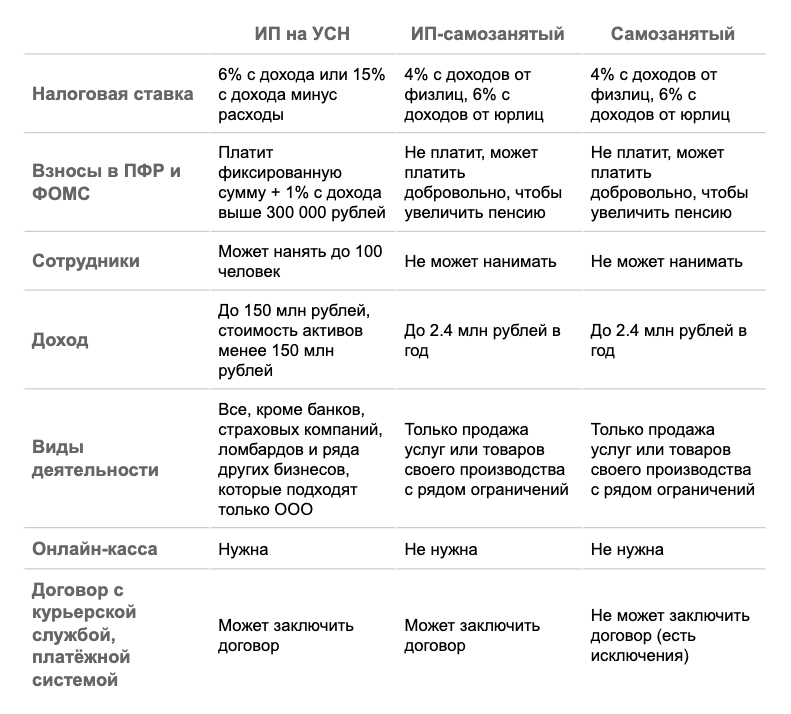

У режима самозанятых есть ограничения

Налог на профессиональный доход — новый и во многом привлекательный по условиям режим налогообложения. Но подходит он не всем. Напомню о рисках для самозанятых, на которые нужно обратить внимание.

Нельзя сотрудничать с бывшим работодателем. По закону самозанятые не могут получать доход от заказчиков — действующих работодателей и тех, на кого работали по трудовым договорам менее двух лет назад.

Доход должен быть менее 2,4 млн рублей в год. Если сумма дохода превысит указанный лимит, с излишков нужно будет заплатить 13%. Это правило должны соблюдать все самозанятые.

Как нужно платить налог на самозанятость

Сумму налога на профессиональный доход подсчитает ИФНС по данным из чеков, которые формируются, когда самозанятый заносит доход в приложение «Мой налог».

Еще раз подчеркну, что соблюдать сроки формирования чеков очень важно, ведь на эти чеки ориентируется налоговая инспекция. Никакую другую отчетность самозанятые не сдают, чеки — главный источник информации о доходах.

Не позднее 12-го числа месяца, следующего за месяцем, в котором вы получили доход, в приложении «Мой налог» вам будут приходить уведомления с суммами налога. Их нужно уплатить до 25-го числа текущего месяца.

Заплатить налог можно через приложение — ввести реквизиты карты и подтвердить кодом, который придет по смс. Можно также настроить автоплатеж: банк будет получать информацию о сумме налога, автоматически списывать со счета и перечислять деньги в бюджет.

Если просрочить платеж, то на сумму долга начислят пени — 1/300 ключевой ставки ЦБ РФ за каждый день просрочки.

Что делать? Читатели спрашивают — эксперты Т—Ж отвечают

Как самозанятому выдать чек

Как правильно выдать чек

Обе суммы Александр получил 20 января. Он создает один чек 20 января сразу при получении денег от заказчика дизайна кухни, второй чек за проект офиса Александр должен сформировать и отправить клиенту не позднее 9 февраля.

Реквизиты чека

В первом чеке Александр указывает наименование услуги: «Дизайн кухни» и сумму по договору.

Во втором чеке Александр указывает два пункта:

а также сумму по договору, ИНН и название организации-заказчика.

Остальные обязательные реквизиты документа формируются автоматически из приложения.

Какую сумму указать в чеке

Александр создает чеки на полученные от клиентов суммы 15 тысяч и 30 тысяч рублей без учета собственных расходов.

Как выдать чек клиенту

Александр получил вознаграждение вне офиса, и у него нет возможности распечатать чек. После передачи денег и создания чека, он направляет документ клиенту на почту, которой они пользовались при обсуждении проекта.

Как исправить ошибку в чеке

Наказание за отсутствие чека

Что делать с кассой, если ИП стал самозанятым

Оставить кассу

Продать кассу

Самые последние новости об онлайн-кассах, изменения законодательства, актуальная информация об акциях и скидках в нашей группе ВК. Присоединяйтесь к нам!

Как пользоваться приложением «Мой налог». Инструкция для самозанятых

Чтобы стать самозанятым, достаточно иметь смартфон. Не придется идти в налоговую инспекцию, писать заявление и что-то платить. Для самозанятых работает мобильное приложение «Мой налог». Оно нужно тем, кто хочет и может использовать новый спецрежим «Налог на профессиональный доход».

Если вы еще не знаете, что это такое, почитайте наши статьи:

Закон о налоге на профессиональный доход вступил в силу 1 января 2019 года. Чтобы платить налог по льготным ставкам и работать без кассы, положено зарегистрироваться — для этого и нужны приложение «Мой налог» и личный кабинет самозанятого. Вот самая подробная инструкция, как всем этим пользоваться.

Регистрация через приложение «Мой налог»

Применять новый спецрежим «Налог на профессиональный доход» смогут только те, кто подаст заявление через приложение или веб-кабинет и получит подтверждение от налоговой. Никаких бумаг заполнять и относить в налоговую не нужно, все только через интернет.

Вот как зарегистрироваться через приложение «Мой налог».

Скачайте мобильное приложение. Оно доступно в Эпсторе и Гугл-плее. Не попадитесь мошенникам: в интернете уже есть приложения-подделки. Вот правильные ссылки от ФНС:

Выберите способ регистрации. Их два — по паспорту и через личный кабинет налогоплательщика. Для регистрации по паспорту нужен разворот вашего паспорта с фотографией и работающая камера на телефоне. Для регистрации через личный кабинет — ИНН и пароль, который дают в налоговой и который вы вводите для проверки имущественных налогов.

Укажите номер телефона. В ответ придет код подтверждения. То есть телефон должен быть реальный и к нему нужен доступ. Без кода номер не подтвердят и регистрации не будет.

Выберите регион. Налог на профессиональный доход действует только в четырех регионах: Москве, Московской и Калужской областях, Татарстане. Здесь учитывается не место жительства, а место ведения деятельности. Можно жить в Орле, а работать в Москве. Вы сами решаете, какой регион выбрать, но он должен быть только один.

Если пароля от личного кабинета у вас нет, а в налоговую за ним идти не хочется, можно зарегистрироваться по паспорту. Понадобится разворот с фотографией.

Вводить данные не придется, приложение будет само сканировать документы и заполнять заявление

Подтвердите регистрацию. Если вы согласны, то сейчас станете самозанятым. По крайней мере, получите доступ к функциям приложения: сможете отправлять чеки и следить за начислениями налога.

Еще нужно ввести пин для доступа. Дальше настраивайте вход по отпечатку пальца или фейс-айди — в зависимости от телефона. Но на работу приложения это уже не влияет.

Еще в приложении можно зарегистрироваться по учетной записи на госуслугах.

Иногда после регистрации появляется сообщение, что у вас тестовый доступ. Это значит, что налоговая проверяет данные. У нее на это есть шесть дней. Но чеки можно формировать и отправлять покупателям уже сейчас. Следите за статусом: если что-то пойдет не так, в регистрации могут и отказать.

Регистрация через веб-кабинет для самозанятых

На сайте nalog.ru есть личный кабинет налогоплательщика, о котором все и так знают. Но — внимание! — это не тот личный кабинет, через который регистрируются самозанятые. У них свой сервис и отдельный личный кабинет.

Вот правильная ссылка для доступа и регистрации: https://lknpd.nalog.ru/

Через веб-кабинет можно зарегистрироваться только по ИНН и паролю. По паспорту нельзя. Зато этот вариант подходит тем, у кого нет смартфона или кто не хочет скачивать приложение. Личный кабинет для спецрежима «Налог на профессиональный доход» доступен со стационарного компьютера, даже если у вас кнопочный телефон. Приложение «Мой налог» тут не пригодится.

При регистрации через сайт тоже нужно подтвердить номер телефона и выбрать регион.

Можно зарегистрироваться через приложение, а чеки отправлять через сайт — и наоборот. Когда вы стали самозанятым, то можно пользоваться любым сервисом. Информация о доходах тоже доступна везде.

В веб-кабинете доступна и регистрация по паролю от госуслуг. Если есть подтвержденная учетная запись, можно использовать ее для входа в личный кабинет. Но здесь нужно быть очень внимательным: при первой же авторизации таким способом произойдет автоматическая постановка на учет в качестве самозанятого.

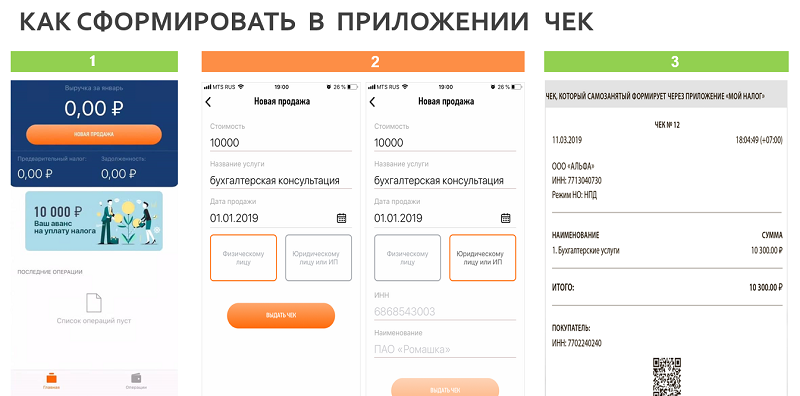

Как сформировать и отправить чек

На каждое поступление от клиентов нужно сформировать чек. Как вы получили деньги, не имеет значения. На счет в банке, наличными или на карту — это ваше дело. Чек вы формируете сами.

Делать это нужно через приложение или на сайте.

Надо ли самозанятым выдавать чеки и как их отправлять клиентам

Пилотный проект по самозанятости запустили в 2019 году, а в 2020 расширили действие на всю территорию Российской Федерации. Преподавателям, кузнецам, водителям и другим самозанятым гражданам новый налоговый режим очень понравился и его решили оставить на постоянной основе.

В новой статье поговорим о том, надо ли самозанятым гражданам выдавать клиентам чеки и как это делать. Разберём важные нюансы и поделимся советами, которые помогут сэкономить время и деньги.

Зачем выдавать чеки

До появления самозанятости в России многие жители работали нелегально. К примеру, репетиторы предоставляли услуги обучения и не платили налоги. Открывать ИП было выгодно только при больших объемах заказов. А если самозанятый параллельно работал в школе, то времени на подработку оставалось мало.

Правительство решило не устраивать налоговые проверки, а помочь людям максимально безболезненно выйти из тени и легально работать без проблем с отчётами, оплатой налогов, штрафами. Эксперимент завершился удачно и чиновники решили сделать его частью налогового законодательства.

В августе 2020 года Федеральная налоговая служба отчиталась о том, что благодаря самозанятости удалось вывести из тени 130 мрлд рублей. За всё время действия налогового эксперимента граждане заплатили более 3,5 млрд рублей налогов. В масштабах страны это не огромная цифра, но раньше деньги не доходили до бюджета.

Самозанятость создавалась с фокусом на максимальную простоту. Зарегистрироваться в качестве плательщика налога на профессиональный доход может любой гражданин с ИНН и паспортом. Не понадобится даже авторизация на портале госуслуг, можно скачать приложение «Мой налог» и заполнить анкету в нём.

У самозанятых нет налоговой отчётности как у ИП или ООО. Они создают чеки по операциям в приложении и данные автоматически уходят в Федеральную налоговую службу после завершения отчётного периода. При желании можно даже настроить автоматическое списание налогов, если привязать к приложению банковскую карту.

В 2020 году новым самозанятым давали 10 000 рублей налогового вычета, которые можно было использовать для оплаты налога на профессиональный доход. В этом году таких привилегий не было, а неиспользованные бонусы за прошлый год аннулировали в январе 2021.

Принцип работы самозанятых с клиентами максимально простой. Предположим, что есть кузнец Иван, который изготавливает металлические изделия на заказ. К нему обращается крупная компания с большим заказом. Иван заключает договор с юридическим лицом и выписывает чек на каждый платёж.

Юридические лица рассчитываются с физическими с помощью перевода на расчётный счёт. Они могут платить только по безналу, поэтому в этом случае не обойтись без помощи банка. С физическими лицами можно сотрудничать и с помощью электронных платёжных систем.

Компания подготавливает договор, Иван подписывает и ожидает предоплату. Необходимость отчитываться перед налоговой возникает у Ивана, когда средства поступают на его счёт и он выполняет обязательства перед клиентам. Согласно действующему законодательству, самозанятый обязан сформировать чек после того, как получит деньги от клиента.

При безналичных расчётах чек надо сформировать и передать не позднее 9 числа месяца, следующего за налоговым периодом, в котором была проведена сделка. Если нарушить сроки, контрагент может пожаловаться в ФНС и последуют санкции.

Чек — подтверждение дохода плательщика налога на профессиональный доход. Некоторые самозанятые вносят платежи за несколько дней перед окончанием отчётного периода, но лучше делать это в день поступления средств или на следующий.

Во-первых, не придётся тратить много времени на финансовый учёт сразу. Создать чек по платежу можно за 2-3 минуты, а вот если их накопится 200-300 за месяц, на работу с приложением уйдет минимум полдня. Во-вторых, в законодательных актах чётко прописан механизм работы.

У многих самозанятых возникает много вопросов по поводу онлайн-кассы. В случае с безналичным расчётом с физическими и юридическими лицами она не нужна. Достаточно сформировать чек в приложении, отправить его контрагенту и проследить, чтобы в конце месяца в интерфейсе «Моего налога» были правильные цифры по доходу.

Одна из главных ошибок самозанятых заключается в том, что они не ведут учёт финансов в сторонних приложениях и сервисах. Надо обязательно использовать Excel, CRM или приложения для учёта финансов. На рынке очень много инструментов для решения этой задачи.

Если вести учёт ещё где-то, в конце отчётного периода можно будет сверить цифры и устранить ошибки. К примеру, если несколько клиентов отказались от услуги и им пришлось вернуть деньги, самозанятый может забыть о том, что нужно аннулировать чеки.

А если он ведёт учёт в Excel или CRM и сразу после возврата средств удалил сделку, цифры будут отличаться от данных в приложении «Мой налог». Поэтому, лишний источник информации точно не помешает и поможет защититься от проблем. Если самозанятый забудет аннулировать чек и отчётность уйдёт в налоговую, устранить ошибку будет сложнее.

Расчёт за товары и услуги самозанятые граждане должны обязательно отражать в приложении «Мой налог» потому что это единственный способ сообщить налоговой о том, сколько денег проходит через счёта.

Потенциальные самозанятые жители РФ часто спрашивают о том, надо ли создавать чеки, когда они находятся на больничном или уезжают в длительный отпуск. В этом случае работать с приложением «Мой налог» нет необходимости. Если дохода временно нет, то и чеки не нужны.

Возможно, в скором времени будут внесены изменения в законодательную базу, и самозанятых обяжут закрывать каждый месяц вручную и подтверждать, что у них не было дохода, но пока такого нет. Можно сказать, что налоговая доверяет плательщикам НПД и предоставляет им свободу действий.

Хотя системы мониторинга пристально следят за всеми самозанятыми. Поэтому не рекомендуем занижать цифры в чеках или вносить только половину поступлений в приложения. Нет сомнений, что банковские счёта всех самозанятых стоят на особом контроле.

К примеру, если самозанятый проводит через «Мой налог» 100 000 рублей в месяц, а оборот превышает 500 000 рублей, у Федеральной налоговой службы рано или поздно возникнут вопросы. Плательщиков НПД редко приглашают на сверку, но при таком развитии событий инспектор может назначить личную встречу.

Если у физического лица есть документы, чтобы подтвердить происхождение средств, проблем не будет. Например, если человек параллельно работает на компанию и получает белую зарплату, он сможет предоставить документы от работодателя.

Штрафные санкции за нарушение правил ведения отчётности

Со злостными нарушителями, которые не проводят деньги от своей профессиональной деятельности через «Мой налог», разговор короткий. Согласно действующему законодательству, если не выдать вовремя чек клиенту, последует штраф в районе 20% от суммы расчёта.

Допустим, контрагент перевёл на счёт 100 000 рублей за месяц услуг репетитора. А самозанятый не выдал ему чек и забыл в конце отчётного периода провести платёж через приложение «Мой налог». Злой умысел доказать сложно, но есть прописанная законодательная база, которая определяет порядок наказания.

С самозанятого спишут 20% от стоимости заказа. Очевидно, что никому не хочется терять пятую часть суммы. Особенно, если речь идёт о крупных платежах в рамках постоянного сотрудничества, а не разовых операциях.

За повторное нарушение налоговая служба наложит штраф в размере полной суммы расчёта. На сайте ФНС есть специальная форма для жалоб на самозанятых. Если клиент оставит обращение, вероятность получения штрафа увеличится до 100%. Поэтому лучше не затягивать с формированием чека и убедиться, что контрагент его получит.

Если на момент формирования чека в приложении «Мой налог» наблюдается технический сбой, создать его можно после завершения ремонтных работ. Обычно нормальная работа базы данных восстанавливается на следующий рабочий день. В этом случае санкций не будет.

Как правильно создавать и отправлять чеки

У самозанятых часто возникают проблемы с чеками, хотя процесс их создания максимально простой. Понадобится информация от контрагента и несколько минут на заполнение формы. Технические неполадки возникают редко, поэтому в большинстве случаев проблем не будет.

Процесс формирования чека:

Если самозанятый получает деньги от иностранных заказчиков на валютный счёт, надо переводить сумму в долларах, евро или другой валюте в рубли по курсу ЦБ РФ на день поступления. К примеру, если заказчик перевёл 100 долларов 22 апреля, а самозанятый выписал чек только 30 апреля, сумму надо пересчитать по курсу недельной давности.

Самозанятые, которые выполняют услуги на дому или посещают клиентов, могут печатать бумажные чеки самостоятельно. Для этого подойдет любой Bluetooth-принтер. Если печатающего устройства с собой нет, покажите клиенту QR-код из чека и он сможет получить электронную версию документа.

Передать чек контрагенту можно несколькими способами:

В законодательных актах указано, что плательщик НПД должен передать чек клиенту, но проверить факт доставки не получится. Например, если отправить файл в мессенджере, собеседник может не заходить в диалог месяцами. Тогда получается, что документ он не видел.

Представители налоговой давали разъяснения по этому поводу и объяснили, что плательщикам НПД не о чем переживать. Им надо отправить чек клиенту любым доступным способом и на этом обязанности перед контрагентом считаются выполненными.

Сформировать чек можно в приложении «Мой налог» или партнёрских сервисах от Сбербанка и других крупных IT-компаний. Например, самозанятые клиенты банка Тинькофф могут использовать личный кабинет для формирования чеков. Они автоматически передаются в налоговую.

Что касается вычета расходов, то у самозанятых в этом плане нет преимуществ. Платить 4% или 6% надо с оборота, который и считается доходом. Например, если на закупку материалов для создания украшений тратите 20 тысяч рублей, а зарабатываете 60 тысяч в месяц, вычесть расходы не получится.

Чек создаётся на всю сумму, которую клиент перевёл на счёт в банке или кошелёк электронной платёжной системы. Расходы самозанятого могут составлять хоть 50% от дохода, но это не повлияет на расчёт налогов.

Процесс создания чека в приложении «Мой налог»:

Если предоставляете услуги или продаёте товары физическому лицу, количество заполненных полей будет минимальным. В случае с юрлицами понадобятся дополнительные данные: ИНН и наименование компании.

Обязательные реквизиты в чеке:

Если самозанятый совмещает ИП и самозанятость, ему не надо использовать онлайн-кассу для операций, которые он проводит в статусе плательщика НПД. При предоставлении услуги для клиентов как ИП обязанность использовать контрольно-кассовую технику остаётся.

При совмещении ИП с самозанятостью можно оставить кассу или продать, но перед этим снять с учёта в налоговой. При выборе второго варианта убедитесь, что данные с онлайн-кассы были переданы налоговой службе и будут храниться минимум 5 лет с момента снятия оборудования с регистрации.

В работе с чеками нет ничего сложного. У новых самозанятых могут возникать технические заминки, но с опытом процесс формирования платёжных документов будет происходит практически в автоматическом режиме.

При необходимости можно настроить интеграцию с приложением «Мой налог» через сторонние сервисы и сделать так, чтобы данные передавались в базу без ручного вмешательства. На рынке есть решения, которые частично закрывают задачу, но никто не мешает создать свои инструменты с помощью программистов.

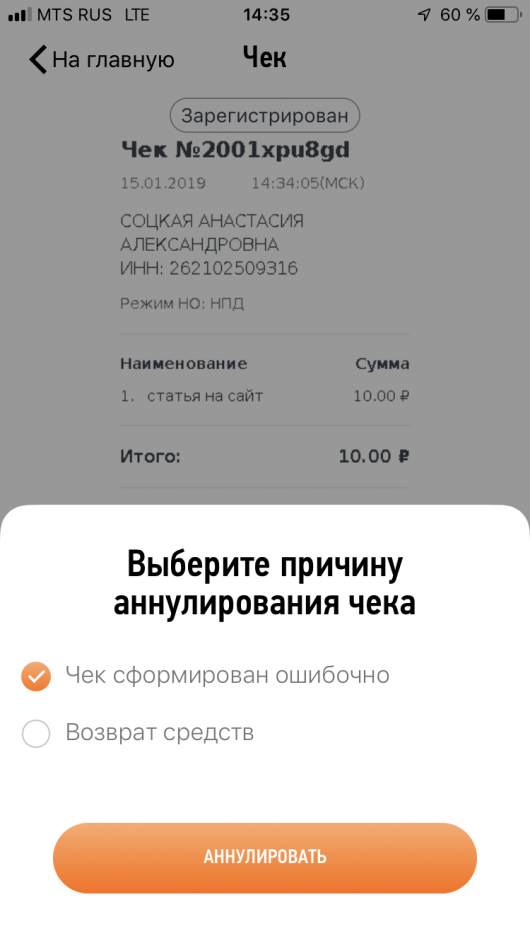

Как аннулировать чек

Иногда возникает необходимость отозвать чек, если клиент отказывается от товара или услуги. В этом нет ничего сложного, но важно не забыть сделать операцию вовремя, чтобы не пришлось платить лишние налоги.

Чек можно отозвать, если при формировании чека была допущена ошибка или клиент через несколько дней сообщил, что хочет вернуть товар. В интересах самозанятого аннулировать платёжный документ как можно скорее.

Налоги для плательщиков НПД начисляются в 10-12 числах месяца, поэтому надо решить проблему заранее. Если уже получили уведомление о сумме начисленных налогов, придётся потратить лишнее время на передачу информации в Федеральную налоговую службу.

Инструкция по аннуляции чека:

Если передаёте чеки в ФНС через сторонние сервисы, процесс аннуляции чека будет осуществляться иначе. Например, в сервисе Тинькофф надо нажать кнопку «Отозвать доход» и указать причину.

Самозанятые не подают отчёты в налоговую, но это не значит, что им не нужно хранить документацию. Если плательщик НПД сотрудничает с юридическими лицами, договоры, платежи и другие документы надо хранить минимум 5 лет. Налоговая служба может запросить документацию по юрлицам в любой момент.

Самозанятость — максимально простой путь к «белому» доходу и вытекающим отсюда привилегиям. Зарегистрироваться в качестве плательщика НПД можно за пару минут, а формирование чека выполняется в несколько нажатий.

- на какую сумму уменьшается налог при усн доходы

- на какую сумму я могу рассчитывать по военной ипотеке