На ваших счетах финансовый инструмент недоступен для торговли что это значит

ЦБ может ввести запрет на сложные финансовые продукты для новичков

Банк России хочет ввести прямые ограничения на продажу неквалифицированным инвесторам сложных финансовых продуктов. Об этом заявила глава Банка России Эльвира Набиуллина на заседании совета по развитию финансового рынка при Совете Федерации.

«Мы просто обязаны защитить новых, неопытных инвесторов от предложения инструментов, риски которых они не могут оценить и которые они часто приобретают у самих банков, думая, что это разновидность банковского вклада, — цитирует ТАСС Набиуллину. — Мы предлагаем как минимум на полтора-два года, пока не заработает инструмент тестирования, получения квалификации инвесторов, ввести прямые ограничения на продажу неквалифицированным инвесторам сложных финансовых продуктов, структурных продуктов, с плечом, с иностранной составляющей в базовом активе».

Речь идет о законе о категоризации инвесторов, который вступит в силу в апреле 2022 года. Документ включает обязательное тестирование, которое клиенты будут проходить у своих брокеров. По его результатам инвестор получит статус квалифицированного или неквалифицированного.

Неквалифицированным будет недоступен ряд инструментов. Например, они не смогут купить акции иностранных компаний, если те не входят в расчет хотя бы одного иностранного фондового индекса из списка ЦБ. Также им будет ограничен доступ к кредитному плечу и коротким позициям. Чтобы получить доступ к сложным продуктам, инвестору придется повысить свой уровень и пройти специальный тест.

«Сейчас мы видим, как финансовые организации стараются использовать тот срок, который был дан на адаптацию, чтобы, извините за выражение, «впарить» людям продукты, которые не подходят для неквалифицированных инвесторов» — отметила глава ЦБ.

Когда у людей, например, заканчивается срок депозита, им предлагают в том же банке не продлить депозит, а купить альтернативу, забрасывая неподготовленного человека пустыми словами вроде «защиты капитала», «гарантированной доходности», сказала Набиуллина.

Открытие Брокер честный отзыв: комиссии, тарифы, обзор приложения, ИИС

В данной статье мы рассмотрим брокера Открытие: стоит ли открывать брокерский счет, ИИС для долгосрочного инвестирования? Остановимся на тарифах и комиссиях Открытие Брокере, мобильном приложении и личном кабинете, возможности по индивидуальному инвестиционному счету. Какого брокера выбрать для торговли акциями, облигациями, ETF на Московской бирже? Остановимся на преимуществах, недостатках брокера Открытие.

Открытие счета

Компания предлагает два способа:

Относительно процесса, проходит все быстро и без задержек, независимо от выбранного варианта. У брокера нет минимального порога для открытия счета, но есть рекомендованная сумма в 50 тыс. рублей. Если на конец отчетного месяца меньше 50 тыс. рублей, то возникает абонентская плата в 295 рублей ежемесячно для брокерского счета 200 рублей ежемесячно для ИИС. 295 рублей уменьшается на сумму выплаченных комиссий, тем не менее чувствительный момент.

Относительно личного кабинета брокера Открытие, он современный, доступны разные опции. Единственный минус − не сохраняется история сделок не в личном кабинете и в приложении. Есть налоговый калькулятор − это фишка компании.

Пополнение и вывод денежных средств

Пополнение бесплатное в определенных ситуациях. Можно использовать:

Вывод средств независимо от суммы 10 рублей. Если выводить в иностранной валюте 0,15% от суммы вывода. При таком переводе на другой банк при выводе евро/долларов 25 денежных единиц.

Тариф «Универсальный»

Тарифы у брокера Открытие разнообразные, рассмотрим тариф, выбранный нами для тестирования компании. Условия «Универсального»:

В личном кабинете можно скачать отчет по брокерским операциям. Тариф является дорогим, особенно если у вас меньше 50 тыс. рублей. Тинькофф будет выгодным, но все нужно рассчитывать.

Валюта и иностранные акции

У брокера Открытия есть доступ на СПб биржу, тариф 0,009% за сделку. Важный момент − чтобы купить валюту, а после иностранные акции, денежные средства должны находиться на валютном рынке Мосбиржи. Про покупку можно покупать доллары, евро через Открытие, не очень удобно, что нет возможности покупать не полным лотом через приложение. Делать это можно через КВИК или подавать голосовое поручение.

Относительно нюансов, формула W-8 BEN есть, но она заполняется исключительно в офисе. Счет брокерский и ИИС закрывается только в офисе.

Особенности ИИС

Покупать можно валюту и иностранные акции на СПБ бирже, негативный момент − нет возможности вывода дивидендов и купонов на банковский счет с ИИС. Это не считается новым пополнением ИИС.

Доступен вывод дивидендов и купонов с брокерского на банковский, если это удобно. Потребуется написать заявление и сделать это можно в ближайшем офисе. Перевод с ИИС на брокерский счет возможен, но по иностранным бумагам 5 тыс. рублей комиссионная издержка за 1 эмитента. И перевести ИИС от другого брокера в Открытие нельзя.

Заключение относительно условий торговли с брокером Открытие. Перед тем как у компании была повышена депозитарная комиссия с 10 рублей до 170 рублей, фирму можно было отнести к адекватным брокерам по тарифам. На данный момент организация предлагает чрезмерно высокие комиссии.

Приложение Открытие брокер

Итак, на главной вкладке можно переключиться на валюту и финансовые результаты. Можно при желании посмотреть доходность. Если нажать на счет, можно увидеть детальную информацию по раскладке, если листнуть ниже, присутствует структура портфеля. Имеются кнопки для пополнения счета, можно перевести средства между разными портфелями, на банк.

Присутствует раздел истории сделок. Есть открыть вкладку «Торговля», здесь есть нюансы относительно функционала. Здесь нельзя отслеживать котировки, это своего рода витрина, с готовыми продуктами для покупки − структурные активы, есть акции, российские, иностранные, облигации, фьючерсы и т.д. Отфильтровать по динамике нельзя активы, что не очень удобно. Отсутствие общего списка усложняет работу.

Далее, если открыть вкладку «Аналитика» можно заметить большую подборку информации. Пульс рынка − это свежие обзоры, топовые материалы, стратегии и т.д. Можно перейти в раздел уведомления, внести изменения в настройки.

Карта эмитента представлена в виде графика, аналитических инструментов нет. Можно посмотреть историю с 2015 года, есть информация об инструменте, данные о дивидендах. Полного дивидендного календаря нет.

Относительно брокера Открытия, можно сказать, что здесь за высокая абонентская плата, для стратегии «купи=держи», чрезмерно большие суммы. Тарифная сетка не самая оптимальная, выгодная для клиента. Если говорить о конкурентоспособности, компании нужно поработать над условиями и приложением. Возможно при внесении изменений и работе над ошибками, фирма сможет достичь лучшего результата.

Ловушка для новичка. Почему не стоит торговать с кредитным плечом

Многие начинающие трейдеры пытаются использовать заемные средства для торговли криптовалютой, поскольку они позволяют существенно увеличить потенциальную прибыль. Однако использование кредитного плеча сопряжено с высоким риском потери депозита. Чтобы понять, как использовать этот инструмент, нужно разобраться в том, как он работает.

Что такое кредитное плечо

В чем сложность

Кредитное плечо — это сложный финансовый инструмент, который может использовать каждый трейдер, однако для этого ему необходимо иметь большой опыт торговли цифровыми активами, пояснил финансовый аналитик криптобиржи Currency.com Михаил Кархалев. По его словам, основная ошибка новичков при работе с кредитным плечом — это азарт и желание заработать много и сразу.

«Большое кредитное плечо действительно может принести невероятную прибыль, однако, если вы попробуете поработать с плечом на демо-счете ради интереса, вы увидите, что с плечом 100х депозит может уйти, в прямом смысле слова, за считанные секунды», — отметил аналитик.

Слишком импульсивным и азартным трейдерам Кархалев не рекомендовал использовать кредитное плечо больше x5.

Ловушка для новичков

Часто начинающие трейдеры используют заемный капитал для совершения сделок, поскольку имеют малый депозит, а зарабатывать хочется много и уже сейчас, отметил CEO Cryptorg Андрей Подолян.

«Это большая ошибка. Для начала нужно научиться не терять», — добавил эксперт.

По мнению Подоляна, начинать торговать с небольшими кредитным плечом можно после полугода торговли без убытков. Одним из преимуществ торговли с кредитным плечом эксперт назвал возможность зарабатывать на падающих рынках. Также заемные средства можно использовать для хеджирования позиций на спотовом рынке, добавил Подолян.

Больше новостей о криптовалютах вы найдете в нашем телеграм-канале РБК-Крипто.

Словарь

При маржинальной торговле инвестор фактически берет на осуществление сделки кредит под залог. В качестве залога выступает небольшая часть собственных средств инвестора — так называемая маржа. Маржинальная торговля изначально предполагает двойную сделку. Если инвестор пользуется кредитом под покупку актива, то для исполнения кредита необходимо будет осуществить продажу этого актива. Таким образом маржинальная торговля используется преимущественно в рамках спекулятивной стратегии на рынке. Инвестор берет деньги на то, чтобы купить актив, а потом продать его и получить прибыль.

Чем отличается маржинальный кредит от обычного

Логичный вопрос, в чем отличие маржинального кредита от обычного. Ответ — в цели кредита и величине залога. Маржинальный кредит предполагает однозначное использование заемных средств — совершение биржевых сделок по покупке и продаже биржевого актива. Из такого назначения кредита происходит и величина залога.

Любой банк, выдавая кредит, берет в виде обеспечения актив, способный покрыть возможные убытки банка. Например, при ипотечном кредите залогом является объект недвижимости, который зачастую стоит даже больше, чем вся сумма кредита. Под кредиты для предпринимателей можно предоставить в залог часть бизнеса. Автокредиты предполагают залог в виде автомобиля. При маржинальном кредитовании брокер рискует только частью стоимости актива, на которую может измениться его стоимость. Поэтому в качестве залога инвестору требуется внести не всю стоимость актива, а только его часть — маржу.

За пользование маржинальным кредитом, как и в случае с классическим займом, нужно платить. Даже при меньшем залоге в виде собственных средств инвестор все же должен будет внести проценты.

Что такое кредитное плечо

Из-за того, что залог значительно меньше суммы кредита, возникает эффект финансового рычага или кредитного плеча. Кредитным плечом называют разницу между своими средствами, предоставленными в качестве маржи, и заемными средствами. Чем больше эта разница — тем больше плечо. Размер плеча выражается пропорцией. К примеру, инвестор хочет купить ценных бумаг на ₽500 тыс., но при этом собственных средств у него всего ₽100 тыс. Он может обратиться к брокеру за плечом 1:5.

Для чего используют кредитное плечо

Есть два основных метода применения маржинальной торговли:

Справка. В операциях для ликвидации кассового разрыва нередко используется отложенный ордер с кредитным плечом. Это значит, что трейдер заранее предполагает, что готов купить ценную бумагу по определенной цене. Он устанавливает на эту бумагу отложенный ордер, и в момент, когда цена бумаги доходит до нужной отметки, происходит сделка с использованием заемных средств. Тогда же трейдер продает имеющиеся у него в наличии бумаги, чтобы погасить займ.

Как получить маржинальный кредит

Как и с обычным кредитом, маржинальный кредитор оценивает своего заемщика и принимает решение, какой размер займа ему выдать. Для этого используются два показателя:

Клиент с повышенным уровнем риска — инвестор, который открыл брокерский счет не менее полугода назад, торговал как минимум 5 дней и имеет на счете не менее ₽600 тыс. Таким опытным игрокам будет доступно намного большее плечо. Высокий уровень риска можно получить и сразу, но если вы готовы сразу инвестировать много. В этом случае на счетах должно быть суммарно не менее ₽3 млн.

Таким образом сумма, на которую вы можете купить ценные бумаги, рассчитывается по формуле:

Ваши средства / Ставка риска бумаги

Например, у вас есть ₽100 тыс. рублей и вы хотите купить акции какой-то компании. Ставка риска у этой бумаги — 20%. ₽100 тыс. / 0,20 = ₽500 тыс. рублей. Это сумма, на которую вы сможете купить акции компании, включая ваш залог в размере ₽100 тыс. В этом случае ваше кредитное плечо составит 1:5.

Что такое маржин-колл

Всегда есть риск, что инвестор не захочет продавать активы (даже если их стоимость упала критически), в расчете на то, что в перспективе цена вырастет. Брокеры для таких случаев придумали защиту. Маржин-колл (Margin call) позволяет уведомить инвестора о том, что активы достигли определенной отметки. Каждый брокер может установить собственную отметку, чаще всего это процент от маржи.

Предупредительный звонок (а исторически маржин-колл и был звонком по телефону, от чего и получил свое название) не обязывает инвестора продавать активы. Это всего лишь способ обратить внимание на то, что ситуация принимает неприятный оборот. Инвестор может добавить денег на счет, чтобы довести сумму маржи к первоначальной, ждать роста активов или ждать, пока брокер объявит стоп-аут. Stop out дает возможность брокеру самостоятельно продать все или часть убыточных активов.

Как происходит расчет

Самый выгодный вариант маржинальной торговли — это однодневный. Именно его используют, чтобы прикрыть кассовый разрыв. Если инвестор пользуется заемными средствами всего один день и при первой возможности их возвращает — он не платит проценты. В остальных же случаях брокер устанавливает процент за пользование кредитными деньгами. Прежде чем применять плечо, лучше убедиться во сколько обойдется его использование.

При успешном развитии событий инвестор запрашивает кредитное плечо, покупает необходимое количество ценных бумаг, ждет, когда они вырастут в цене. Пока он ждет, на заемные средства начисляется процент. Как только инвестор видит, что актив вырос до нужной отметки, он его продает, возвращает плечо брокеру, ему остается его маржа и прибыль.

Что же происходит, когда ситуация оказалась неблагоприятной для инвестора и ценная бумага не оправдала ожиданий? Предположим, инвестор, имея свои ₽100 тыс., взял еще займ у брокера в ₽300 тыс. и купил акции в расчете продать по более высокой цене. Расчет не оправдал себя, акции упали. Инвестор продает бумаги, возвращает займ и проценты по нему. Но при этом инвестор теряет часть собственных средств из маржи, поскольку разница между покупкой и продажей, а также проценты, компенсируются именно из них.

Маржинальная торговля в short

Кредитоваться у брокера можно не только непосредственно деньгами, но и активами. Чаще всего кредит активами используется, когда инвестор хочет сыграть на понижение или открыть короткую позицию. В таком случае инвестор предполагает, что некий актив вскоре упадет в цене. Он занимает у брокера пакет этих ценных бумаг и продает их по текущей высокой цене. Когда актив действительно упадет в цене, как и предполагал инвестор, он покупает те же самые акции и возвращает их брокеру, оставив себе спекулятивную разницу.

Например, акции стоят ₽50 за штуку, но инвестор ожидает их падения. Он берет взаймы у брокера 100 акций компании и продает их за ₽5000. Дождавшись когда стоимость акций упала до ₽40 за штуку, он покупает те же 100 акций и возвращает их брокеру. Себе инвестор оставляет ₽1000 прибыли.

Плюсы и минусы, риски

Преимуществ у маржинальной торговли немало. Основное заключается в том, что инвестор может проводить операции на большие суммы, чем есть у него в наличии. Соответственно, и рассчитывает он на прибыль большую, чем мог бы, используя только свои средства.

Кроме того, маржинальная торговля позволяет использовать такие схемы для спекуляций как игра на понижение, что невозможно реализовать без кредитного плеча.

Наравне с плюсами, увеличение размеров позиций несет и соответствующие риски. Например, инвестор вложил ₽10 тыс., а благодаря плечу купил активов на ₽100 тыс. Тогда сумма прибыли и убытков будет исчисляться от ₽100 тыс. Из-за этого нет полного контроля над активами. Брокер может принудительно закрыть позиции, если они рискуют вывести его в убыток. Чем больше кредитное плечо, тем меньше гибкости предоставит брокер.

Не стоит забывать и про комиссии за использование заемных средств. Беспроцентное кредитное плечо предоставляется только в рамках одного торгового дня, в остальных случаях брокеру необходимо платить комиссию, которая будет уменьшать прибыль от сделок.

Кто такой брокер и как его выбрать. Инструкция-сравнение для новичков

Наверняка в последнее время вы читали, изучали и впитывали различную информацию об инвестициях и фондовом рынке. И наконец решились открыть счет, чтобы попробовать свои силы на практике. А это значит, что настало время выбрать брокера.

В этом тексте вы узнаете:

Кто такой брокер простыми словами

По закону в России юридические и физические лица не могут торговать на бирже напрямую, если они не профессиональные участники рынка. Для этого им нужен посредник — брокер.

Брокер — профессиональный участник рынка ценных бумаг, посредник между инвесторами и биржей.

Чтобы получить этот статус, нужно соответствовать определенным законодательным требованиям. Брокерами могут быть банки, инвестиционные и брокерские компании.

Некоторые ценные бумаги не торгуются на фондовом рынке. Их можно купить только через регистратора — профессионального участника рынка, который ведет реестр владельцев ценных бумаг. Он собирает, хранит и передает информацию о владельцах именных ценных бумаг на основании договора с эмитентом.

По словам финансового консультанта Игоря Файнмана, в основном бумаги, которые не торгуются на бирже, принадлежат небольшим региональным компаниям. Он отметил, что не видит смысла обычному розничному инвестору покупать бумаги через регистратора. «У меня всегда возникает вопрос — а зачем? Зачем себе усложнять жизнь, искать регистратора, морочиться, платить регистратору большую комиссию. Регистратор — это дорогая услуга», — сказал консультант.

Чем занимается биржевой брокер

После того, как вы заключили договор, брокер открывает вам брокерский и депозитарный счета. На первом будут лежать деньги, а на втором — ценные бумаги.

С помощью брокера вы можете покупать и продавать ценные бумаги, торговать валютой и другими финансовыми инструментами. Он выполняет поручения клиентов — передает их на биржу, отдает деньги за бумаги. Поэтому брокер лишь посредник, и в этом его отличие от трейдера — игрока на бирже.

Кроме того, брокер составляет отчеты о движении средств и операциях, выводит средства на банковский счет. Он может предлагать услуги финансового консультанта, разрабатывать торговые и инвестиционные стратегии.

Брокер выступает налоговым агентом — рассчитывает и удерживает за вас подоходный налог с вашей прибыли от сделок и дивидендов и перечисляет средства в бюджет. Если у вас несколько счетов у одного брокера, то налоги будут считать по всем вместе, а не по каждому счету отдельно.

Если в январе года, который следует за отчетным, у вас на счете не оказалось достаточно средств, чтобы заплатить налоги, то нужно будет платить их самому. Брокер передаст сведения в Федеральную налоговую службу, так что заполнять декларацию не нужно. Кроме того, если вы получили дивиденды или купоны от иностранной компании, а также доход от разницы курсов валют, то налоги тоже придется платить самостоятельно.

Как выбрать брокера

Как не ошибиться с выбором вашего посредника? Вот основные моменты, которые нужно учесть инвестору, прежде чем заключать договор с брокером.

Лицензия

Самое главное, что должно быть у любого брокера, — лицензия Центробанка. Это обязательное условие, без которого брокер не имеет права проводить операции на бирже. Проверить, есть ли у брокера лицензия, можно на сайте ЦБ России[1].

Обычно вместе с лицензией на брокерскую деятельность брокер также получает депозитарную, дилерскую и на управление активами. ЦБ регулярно проверяет брокеров. И если найдет нарушения, может отозвать лицензию. Регулятор обязан лишить брокера лицензии, если [2]:

Банк, который предоставляет брокерские услуги, лишился банковской лицензии;

Если брокер не работает на рынке ценных бумаг более 18 месяцев.

Банк России также может на время приостановить действие лицензии. Если брокер исправит все нарушения, то ее возобновят.

Репутация и надежность

Брокер, как и любая финансовая организация, может обанкротиться. Либо лишиться лицензии ЦБ. Чтобы избежать проблем, обращайтесь к проверенным брокерам. Насколько надежен брокер, кроме наличия всех лицензий, можно определить с помощью рейтинга. Рейтинги присваиваются специальными организациями — рейтинговыми агентствами. Самое главное — чем больше в рейтинге букв А, тем рейтинг выше и брокер надежнее.

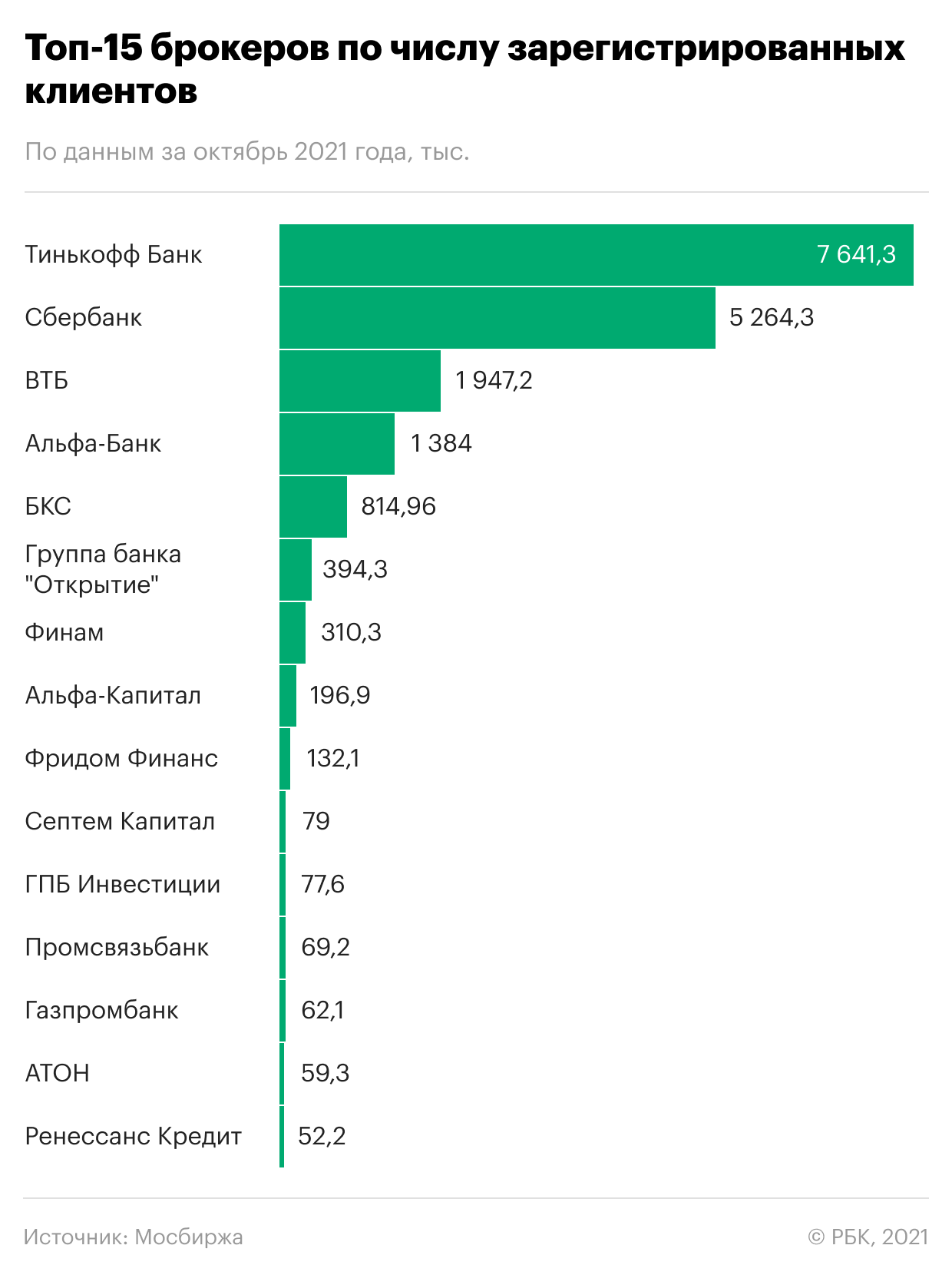

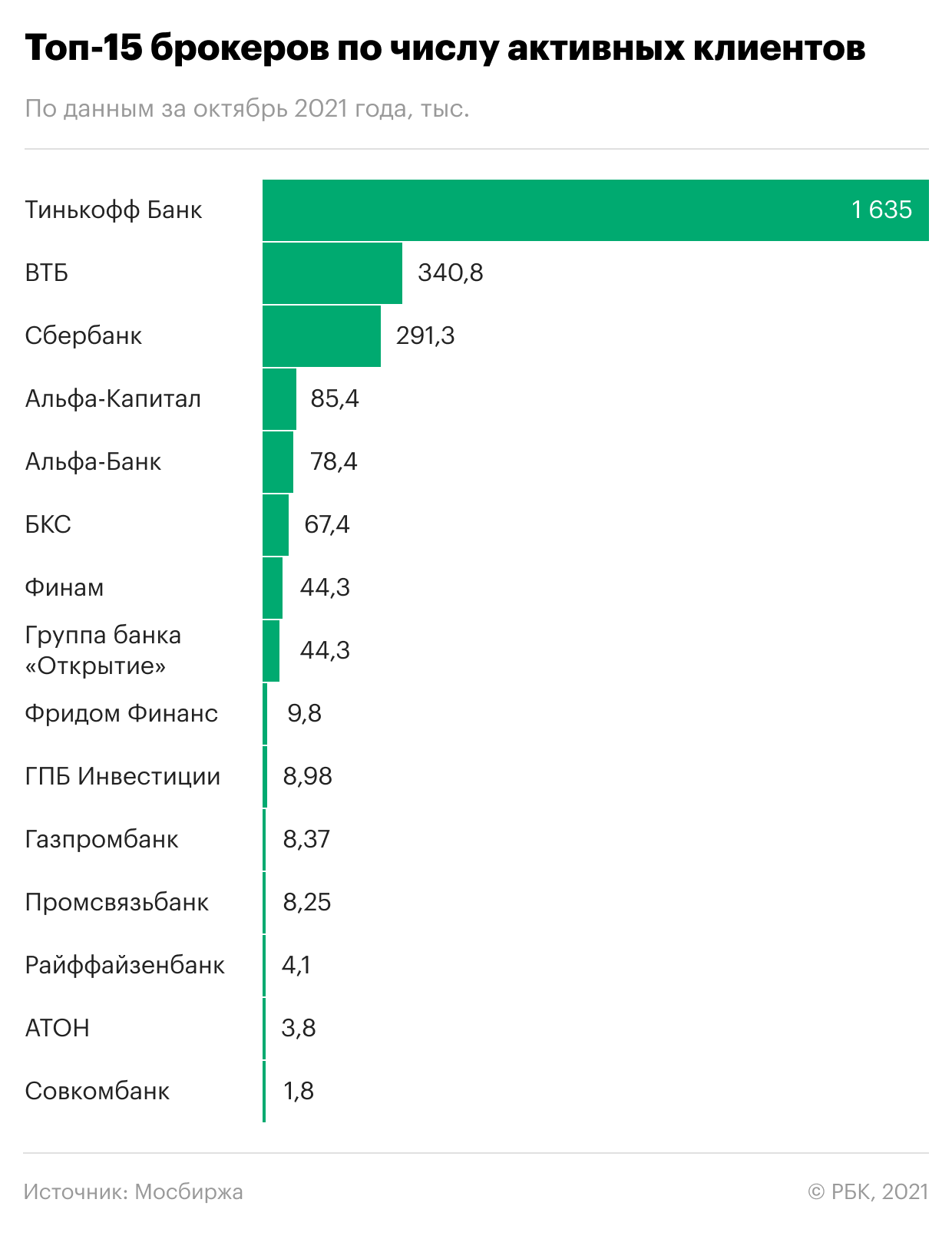

Также можно обратить внимание на позицию брокера на бирже. Она покажет, насколько брокер крупный. Список ведущих операторов рынка опубликован на сайте Московской биржи [3]. Обратите внимание на документы, которые раскрывают данные по объему клиентских операций, числу зарегистрированных и активных клиентов.

Кроме сухих цифр, можно почитать отзывы. Поищите каналы и блоги, где реальные частные инвесторы обсуждают брокеров. Посмотрите в интернете, не было ли у брокера накануне финансовых трудностей или крупных скандалов.

Стоимость обслуживания

Тарифы

Каждый брокер предлагает разные тарифы. Перед открытием счета определитесь, какой лучше всего подойдет именно вам. Для этого решите для себя, на каких рынках вы планируете торговать: фондовом, срочном, внебиржевом или всех сразу. Как часто вы хотите совершать сделки.

Тарифы чаще всего условно делятся на те, которые больше подойдут новичкам, те, которые будут удобны для более опытных и активных инвесторов, и те, которые предназначены для совсем профессионалов или трейдеров. В разных тарифах отличается размер комиссий.

Комиссии

Бывают обязательные платежи, которые брокер взимает с инвестора вне зависимости от объема и количества сделок, бывают те, которые напрямую зависят от того, как вы ведете себя на рынке. А бывает, что какая-то комиссия и вовсе отсутствует. Но в этом случае следует обратить внимание на остальные условия такого тарифа, возможно, комиссия на другую услугу повышена.

Например, «Тинькофф Инвестиции» предлагает новичкам тариф «инвестор», в котором не нужно платить за обслуживание счета каждый месяц. При этом комиссия за сделки — 0,3%. В тарифе «трейдер» есть ежемесячный платеж, но и комиссия меньше — 0,04%. В «Сбербанке» есть тариф «инвестиционный», в котором нет ежемесячных платежей, но за сделки возьмут 0,3%.

Вот основные комиссии

Плата за обслуживание брокерского счета;

Плата за услуги депозитария;

Комиссия за сделки;

Комиссия за ввод и вывод денег;

Плата за подачу заявок по телефону;

Комиссия за предоставление кредитного плеча, то есть когда вы берете в долг у брокера деньги или ценные бумаги.

Учитывайте, что биржа тоже берет комиссии. Хранение ценных бумаг и другие услуги депозитария также могут стоить денег.

Доступность рынков

Изучите, какие финансовые инструменты и рынки доступны у брокера. Определитесь, чем вы в основном собираетесь торговать. Например, у некоторых брокеров есть доступ только к Московской бирже, а к Санкт-Петербургской — нет. Это значит, что у вас будет ограничен выбор иностранных бумаг, которые можно покупать и продавать. Для примера, по данным на начало декабря, на Мосбирже [4] торгуется более 560 иностранных ценных бумаг, включая ETF, а на СПб — более 1,6 тыс [5].

Уточните, на каких условиях у брокера можно открыть индивидуальный инвестиционный счет (ИИС). Даже если вы сразу не собираетесь его открывать, это удобный инструмент, чтобы немного сократить свои налоги. И в будущем вы можете им заинтересоваться. Узнайте, дает ли брокер право покупать акции иностранных компаний на счет ИИС. Такую возможность предоставляют не все посредники. Подробнее о том, что такое ИИС и зачем он нужен, мы писали в другой статье.

Удобные приложение и сервис

Для того чтобы торговать на фондовом рынке, вам понадобится торговый терминал. Сейчас почти все крупные брокеры предлагают использовать мобильные приложения для торговли. В приложениях часто бывает демодоступ. Скачайте и посмотрите, насколько вас устраивает интерфейс и удобно ли пользоваться сервисом.

Узнайте у брокера, можно ли пополнять счет с разных банковских карт и выводить на любые карты. Если брокерские услуги предоставляет банк, он может ограничить эту функцию или добавить комиссию.

Если вы собираетесь открыть ИИС, уточните, можно ли получать выплаты по купонам и дивиденды на банковскую карту, а не на ИИС. Это важно при расчете налогового вычета.

Проверьте на сайте брокера или в приложении, можно ли потренироваться в инвестициях на демопортфеле. С его помощью можно положить виртуальные деньги на виртуальный счет, торговать бумагами, привыкнуть к функционалу и подготовиться к фондовому рынку психологически.

Пообщайтесь с персоналом. Позвоните в техподдержку, напишите письмо или спросите что-нибудь в чате приложения. Если вы только начинаете инвестировать, у вас могут возникать вопросы. А так вы заранее поймете, как у брокера построен процесс общения с клиентами и насколько оперативно и квалифицированно персонал сможет решить ваши проблемы.

Обучение

Последний пункт, на который дополнительно можно обратить внимание, — это обучающие материалы. Зайдите на сайт или посмотрите, ведет ли брокер курсы или блог. Материалы в блоге обычно бесплатные. Они помогут начинающим инвесторам лучше разобраться в фондовом рынке. Курсы могут быть платными.

Крупнейшие российские брокеры

По данным ЦБ на конец ноября, брокерская лицензия есть у 252 банков и компаний. Лидеров среди них можно выделить по объему торгов, числу зарегистрированных и активных клиентов, открытых ИИС. Все эти данные можно посмотреть на сайте Мосбиржи.

Мы рассмотрим основные тарифы крупнейших брокеров по объему торгов за октябрь 2021 года.

Торговый оборот: ₽1,49 трлн

Тариф «инвестор»: для клиентов, которые совершают небольшое количество сделок. Оборот за месяц до ₽500 тыс.

Обслуживание в месяц: ₽0

Комиссия за сделку: 0,1%.На фондовом рынке Мосбиржи и СПБ Бирже комиссия рассчитывается от оборота по площадке за день, а на валютном рынке Мосбиржи и международных площадках — от объема каждой сделки

До 31 декабря 2021 года комиссия за покупку ценных бумаг и валюты 0%

Тариф «трейдер»: для активных клиентов и тех, у кого большой капитал

Обслуживание в месяц: ₽299, если за месяц были сделки. Если не было, то плата не взимается

Комиссия за сделку: от 0,01% до 0,03%, зависит от объема сделок и стоимости всех активов на счете

Сбербанк

Торговый оборот: ₽608,2 млрд

Тариф «самостоятельный»

Обслуживание в месяц: ₽0

Комиссия за сделку на фондовом рынке Мосбиржи: от 0,018 до 0,3%, зависит от объема сделок и того, каким способом подавалась заявка — по телефону комиссия будет выше

Комиссии за сделки с некоторыми облигациями федерального займа для населения (ОФЗ-н) может достигать 1,5%

Тариф «инвестиционный»

Обслуживание в месяц: ₽0

Комиссия за сделку на фондовом рынке Мосбиржи: 0,3%

Комиссия на внебиржевом рынке может достигать 1,5%

Торговый оборот: ₽590,3 млрд

Тариф «мой онлайн»

Обслуживание в месяц: ₽0

Комиссия за сделки с ценными бумагами и валютой: 0,05%

Комиссия за сделки на внебиржевом рынке: от 0,15% от суммы сделки

Тариф «профессиональный стандарт»

Обслуживание в месяц: ₽150 в месяце, когда вы совершали хотя бы одну сделку с ценными бумагами. Если сделок не было, то бесплатно

Комиссия за сделки с ценными бумагами и валютой: от 0,015% до 0,0472%, зависит от объема сделки

Комиссия за сделки на внебиржевом рынке: от 0,15% от суммы сделки

«Тинькофф»

Торговый оборот: ₽420,4 млрд

Тариф «инвестор»

Обслуживание счета в месяц: ₽0

Комиссия за сделки: 0,3%

Тариф «трейдер»

Обслуживание счета в месяц: ₽290 в месяц. Бесплатно, если вы не торговали в этот период, у вас есть премиальная карта «Тинькофф», если оборот прошлого периода больше ₽5 млн или портфель больше ₽2 млн

Комиссия за сделки: 0,04%

Как перевести акции от одного брокера к другому

Если вы решили, что ваш брокер вам больше не подходит, то его можно сменить. И для этого не нужно продавать ценные бумаги и выводить средства. По словам Игоря Файнмана, чтобы перевести деньги и бумаги другому брокеру, нужно написать два заявления — вашему брокеру и тому, кого вы выбрали в качестве нового посредника на бирже.

Кроме этого, нужно будет заплатить за депозитарий, так как за перевод активов берется определенная сумма, отметил финансовый консультант.

Что делать, если брокер обанкротится или у него отзовут лицензию

Согласно федеральному закону «О рынке ценных бумаг» [6], брокер должен держать средства клиентов на специальных счетах, и их нельзя использовать чтобы погасить долги брокера.

Тем не менее, у любого брокера есть право использовать средства клиента в своих интересах, если оно прописано в договоре. «Предоставление брокеру такого права — стандартная практика для розничных инвесторов. Это означает, что брокер не отделяет ваши средства от своих собственных, и в случае банкротства брокера ваши деньги попадут в общую конкурсную массу», — отметили в ЦБ [7].

Однако брокеры — банки и так по закону могут использовать средства клиентов. Вы можете запретить брокеру, который не представляет собой кредитную организацию, пользоваться вашими деньгами, однако из-за этого вам могут повысить комиссии.

Ценные бумаги инвестора хранятся на счетах депо в депозитарии. Финансовый консультант Владимир Верещак рассказал, как это устроено: «Все ценные бумаги, допущенные к торгам на организованном рынке, хранятся в центральном расчетном депозитарии соответствующей страны. Там же у брокеров открыты счета депонентов».

Что будет с ценными бумагами и как действовать

По словам Файнмана, у депозитария есть данные по владельцу и по количеству ценных бумаг. Информация хранится централизованно, и все можно восстановить, так что за активы бояться не стоит, сказал он.

Верещак полагает, что нужно регулярно сохранять отчеты брокера, желательно с печатью и подписью ответственного лица, чтобы доказать, что вы владеете определенными ценными бумагами. Файнман же отметил, что делать это не обязательно. В случае банкротства брокера нужно сразу обращаться с заявлением в Банк России. «Банк России в течение месяца восстановит все активы инвестора на счету у другого брокера, которого выберет сам инвестор», — сказал он. Заявление в ЦБ нужно подавать и при отзыве у брокера лицензии.

Верещак отметил, что также стоит быть внимательным при открытии брокерского счета. Обычно, среди прочего, вам предлагают подписать документ, дающий брокеру право выдавать ваши ценные бумаги взаймы другим клиентам. Либо по умолчанию отмечена соответствующая галочка в анкете на сайте.

«Это предполагает их отчуждение со всеми вытекающими отсюда последствиями», — рассказал консультант. Как правило, это право у брокера вы можете отозвать, подписав так называемый «отказ от массового займа». По мнению эксперта, лучше также не использовать маржинальную торговлю.

Что будет с деньгами и можно ли их вернуть

«Если у инвестора на брокерском счете были не активы, а деньги, то деньги будут утрачены безвозвратно», — сказал он. По словам Файнмана, вероятность вернуть средства через процедуру банкротства крайне низка, так что не стоит на это рассчитывать.