наличие в портфеле какой позиции может привести к риску неограниченных потерь

Опционы и фьючерсы: как пройти тестирование инвесторов на эти темы

Что такое опцион?

Опцион — это договор между покупателем и продавцом на покупку или продажу актива (например, акций) в определенное время по заранее оговоренной цене.

Однако право покупки не означает, что Иннокентий обязан выкупить актив. Он может и отказаться, если цена акций изменилась не так, как он рассчитывал. Продавец, наоборот, обязан продать актив по первому запросу покупателя.

«Принципиальная разница между покупателями и продавцами опционов состоит в том, что продавцы опционов (те, кто выписывают опционы) обязаны делать то, что приказывают им покупатели опционов, в то время как покупатели вольны выбирать, исполнять опцион или нет», — отметил Саймон Вайн в книге «Опционы. Полный курс для профессионалов».

При этом размер прибыли покупателя не ограничен. Однако у продавца тоже есть своя выгода. За опцион он получает премию — стоимость опциона, которая не возвращается. Если цена акций в конце срока обращения опциона оказалась равной или ниже прописанной в договоре и покупатель не стал исполнять договор, то премия все равно останется у продавца. Ее размер и будет убытком покупателя.

Существуют пут-опционы и колл-опционы. Первые дают право продать бумаги в будущем на оговоренных условиях, вторые — наоборот, купить. Таким образом, колл-опцион — это контракт на покупку акций. Обычно его заключают в расчете на рост актива. Пут-опционы покупают, чтобы застраховаться от падения цен акций или фьючерсов.

Если я продал опцион на покупку акций, какими могут быть убытки?

Однако можно не только покупать опционы, но и продавать их на фондовом рынке, если они у вас уже есть. Если вы продаете опцион, то риски, а соответственно, и убытки, не ограничены. А вот возможный заработок, наоборот, будет состоять только из премии, полученной за продажу инструмента.

При этом убытки от инвестиций вам никто не возместит.

Фьючерсные контракты на акции: отличие от опционов

Бывают поставочные и расчетные фьючерсы. Поставочные подразумевают, что к дате экспирации — истечения контракта — продавец продаст базовый актив, а покупатель его выкупит. Расчетные заключаются на любые активы, которые нельзя зачислить на счет или неудобно поставить. Например, сырьевые товары или индексы. В таком случае на счет зачисляется или списывается разница между покупкой и продажей контракта.

Стоит учитывать, что цена фьючерсов обычно отличается от стоимости базового актива. В нашем случае — акций. Она может быть либо меньше, либо больше. В стоимость этого инструмента входят прогнозы и риски. Цена фьючерса — это прогнозная цена на базовый актив к дате экспирации. К этому времени стоимость фьючерса постепенно сравнивается со стоимостью базового актива.

Что произойдет, если цена акций резко упала?

При этом за фьючерсы не нужно платить заранее — расчет пройдет после истечения срока контракта. Когда вы заключаете сделку, то брокер блокирует на вашем счете залог — гарантийное обеспечение (ГО). Им могут быть как деньги, так и ценные бумаги. ГО может составлять 10–40% от стоимости контракта. Размер обеспечения можно посмотреть в карточке инструмента на сайте Мосбиржи. ГО меняется каждый день и зависит от цены базового актива, его волатильности, а также от уровня риска контракта. Кроме того, с вас спишут комиссию за сделку.

Посмотрим, что может произойти, если цена акций — базового актива фьючерса — резко упала.

Утром Иннокентий купил один фьючерс на акции, который стоил ₽20 тыс. Допустим, что его гарантийное обеспечение составило ₽2 тыс. К обеду на плохих новостях цена базового актива снизилась, а вместе с ним и стоимость фьючерса — до ₽19 тыс. В итоге с трейдера списали вариационную маржу — ₽1 тыс.

Однако если цена базового актива резко упала и величина убытка сравнялась с гарантийным обеспечением, то брокер потребует пополнить счет — такое уведомление называется маржин-колл. Если вы это сделаете, то позиция останется открытой. Но если вы не исполните требование, то можете сами закрыть позицию и зафиксировать убыток. В ином случае брокер объявит стоп-аут — принудительно закроет позицию.

Пройди тесты от брокера для.

получения разрешения «сверху» на продажу опционов.

Тест-заявка на получение доступа к продаже опционов

Уважаемый клиент! Пройдите тест на знание основ опционного рынка.

При успешном прохождении теста ваша заявка на получение доступа к продаже опционов будет рассмотрена брокерским отделом.

Пожалуйста, при заполнении контактных данных убедитесь в правильности номера вашего договора на брокерское обслуживание (ДБО)

и адреса электронной почты. Перед прохождением теста обратите внимание на следующие моменты:

1. Наличие в портфеле какой позиции может привести к риску неограниченных потерь:

длинная позиция по опциону (Call или Put)

короткая позиция по опциону, покрытому базовым активом

покупка «Call спреда»

2. Каким образом текущий рост волатильности повлияет на текущую стоимость опциона «около денег»:

никак не повлияет

увеличит стоимость

уменьшит стоимость

3. Что происходит с временной стоимостью опциона с приближением даты экспирации (без учета возможного влияния волатильности):

стоимость не меняется

стоимость увеличивается

стоимость уменьшается

4. Как называется ситуация, когда цена базового актива находится ниже цены исполнения опциона Call:

опцион «в деньгах»

опцион «вне денег»

опцион «около денег»

5. Как называется ситуация, когда цена базового актива находится ниже цены исполнения опциона Put:

опцион «в деньгах»

опцион «вне денег»

опцион «около денег»

6. Какой риск имеет стратегия «короткая позиция по фьючерсу — длинная позиция по опциону Сall» (с центральным страйком):

ограниченный

неограниченный

7. Какой риск имеет стратегия «короткая позиция по опциону Call с более высоким страйком и короткая позиция по опциону Put с более низким страйком»:

ограниченный

неограниченный

8. Короткая позиция по опциону Call это:

право купить базовый актив

обязанность продать базовый актив

ни то, ни другое

9. Длинная позиция по опциону Put это:

обязанность купить базовый актив

право продать базовый актив

ни то, ни другое

10. Досрочная экспирация не принесет убытки держателю опциона, если (рассматривается только момент экспирации):

временная стоимость опциона больше нуля

временная стоимость опциона равна нулю

ни то, ни другое

Наличие в портфеле какой позиции может привести к риску неограниченных потерь

Вопрос отнюдь не философский — именно с ответа на него начинается разработка стратегии личного инвестирования. Нужно четко и честно для себя сформулировать, что вы хотите получить в результате капиталовложения. Например, купить квартиру или машину. Обеспечить детям хорошее образование. Или же после выхода на пенсию располагать доходом не меньше определенной суммы, скажем, 50 тысяч рублей ежемесячно.

Следующий вопрос — когда завершится ваш инвестиционный проект? Через пять лет, к 18-летию детей или к наступлению пенсионного возраста, который вы себе установите самостоятельно?

Когда ответы на эти вопросы есть, начинает работать простая математика. Нужно выбирать между риском и доходностью: чем больше доходность бумаги, тем выше по ней риск. Распределение между более доходными и более надежными инструментами и составляет инвестиционную стратегию. Главное правило — не жадничать.

«Повышение доходности портфеля приводит к росту рисков. Риски имеют свойство рано или поздно реализовываться, и это может похоронить все ваши начинания. Не надо пытаться заработать больше. Надо зарабатывать именно столько, сколько необходимо для реализации ваших целей»

На рынке ценных бумаг есть две большие группы активов: долевые и долговые. По сути, это акции компаний и облигации. В долгосрочной перспективе акции показывают более высокую доходность, но в моменте весьма волатильны: могут как прибавить четверть стоимости, так и потерять в течение нескольких часов.

На рынке ценных бумаг есть две большие группы активов: долевые и долговые. По сути, это акции компаний и облигации. В долгосрочной перспективе акции показывают более высокую доходность, но в моменте весьма волатильны: могут как прибавить четверть стоимости, так и потерять в течение нескольких часов.

Аллокация — это и есть распределение активов в портфеле, выбор между облигациями и акциями.

« Толерантность к риску — это то при какой просадке вашего капитала вы перестанете спать по ночам.

Способность нести риск, определяется вашей жизненной ситуацией. Если вы отец четверых детей с небольшим доходом, который получил наследство, то ваша способность рисковать очень невысока — вам нужно консервативно относиться к инвестициям. С другой стороны, если у вас хороший стабильный доход, а на рынок вы относите 10% своих сбережений, то вы можете потерять даже их все — и это не отразится на вашем качестве жизни»

Когда выбор между долевыми и долговыми инструментами сделан, стоит грамотно подобрать акции и облигации в каждый класс активов. И здесь на помощь инвестору приходит диверсификация портфеля: покупка разных акций из разных секторов экономики, а желательно из разных стран. Тогда, если какая-то компания из вашего портфеля, или даже целая отрасль, испытает проблемы, остальные бумаги ее «вытянут».

Оптимальным количеством акций в портфеле эксперты считают не менее 40. Держать их в голове, следить и вовремя обновлять портфель довольно сложно: этим нужно заниматься почти полный рабочий день. На этом этапе нужна помощь профессионалов.

Главный враг начинающего инвестора — эмоции. Иногда кажется, что все акции стремительно падают, инвестор в панике начинает их распродавать, а бумаги вдруг разворачиваются и стремительно дорожают.

Финансовый консультант должен обладать большим опытом, умением действовать в кризисных ситуациях, точно знающий, что можно делать, а что — нельзя. Консультант по управлению капиталом поможет не только определить начальную структуру портфеля, но и будет работать над его балансировкой в течение всего срока инвестиций. По поручению клиента брокер может использовать тактические ходы в управлении классами активов: покупать чуть больше акций, если есть перспектива роста, или наоборот, защищать капитал в облигациях, когда рынки падают.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

Что такое современная теория портфеля

Поиск оптимального способа распределения активов

Хоть теория и современная, первому ее упоминанию уже 70 лет.

В основе MPT лежит тезис о том, что риск и доходность взаимосвязаны. Это означает, что желание инвестора получить более высокую доходность непременно повышает уровень риска, а между двумя портфелями с одинаковой ожидаемой доходностью рационально выбирать менее рискованный вариант.

Под риском в теории понимается волатильность портфеля — то есть то, насколько изменчива его цена. Математически волатильность выражается через статистический показатель, который называется стандартным отклонением. Пример его расчета я приводил в статье про всепогодную стратегию.

MPT утверждает, что для каждого уровня риска есть соответствующая комбинация активов, которая максимизирует доход, — такой портфель называется оптимальным. Другая идея MPT заключается в том, что за счет диверсификации по различным классам активов можно сгладить волатильность портфеля. Таким образом, мы либо максимизируем доход при заданном уровне риска, либо минимизируем риск при целевой доходности.

Рассмотрим, как это работает.

Что такое эффективная граница

На диаграмме ниже представлена так называемая эффективная граница для портфелей, составленных из акций и среднесрочных казначейских облигаций в разных пропорциях.

Оптимальные портфели расположены на фиолетовой линии. Варианты выше нее недостижимы: не существует портфелей с таким отношением доходности к риску. А портфели ниже линии неэффективны: они либо дают доходность ниже ожидаемой, либо подразумевают больший риск.

Оптимизация портфеля означает поиск компромисса между риском и прибылью. Поэтому инвестору важно заранее определиться с желаемой доходностью и комфортным для себя уровнем риска. Повторюсь, что речь здесь идет про волатильность, с которой готов мириться инвестор. Этот риск не означает полной потери актива, но может включать ее, например если компания обанкротится. Но диверсификация портфеля обычно снимает этот вопрос.

Блог компании Тинькофф Инвестиции | Инвестор и риск: 3 фактора, которые надо учесть, создавая портфель

Высокая доходность обычно связана с более высоким риском. Например, рынок акций в среднем выгоднее облигаций, но рискованнее, а облигации выгоднее и рискованнее вкладов. Если вы видите большую доходность без риска, то, вероятно, что-то не учитываете.

Важно, чтобы уровень риска портфеля был приемлемым. Колебания цен и просадки стоимости портфеля не должны беспокоить инвестора и не должны помешать ему достичь цели в нужное время.

Какой риск приемлем, зависит от риск-профиля инвестора. Он складывается из способности и желания рисковать в надежде на повышенную доходность, а еще надо учесть потребность в риске.

Рассказываем, в чем разница между этими понятиями и как они влияют на формирование портфеля.

Способность рисковать

Может ли инвестор рисковать, зависит от четырех факторов. Это горизонт инвестирования, стабильность доходов, потребность в деньгах и наличие запасного плана.

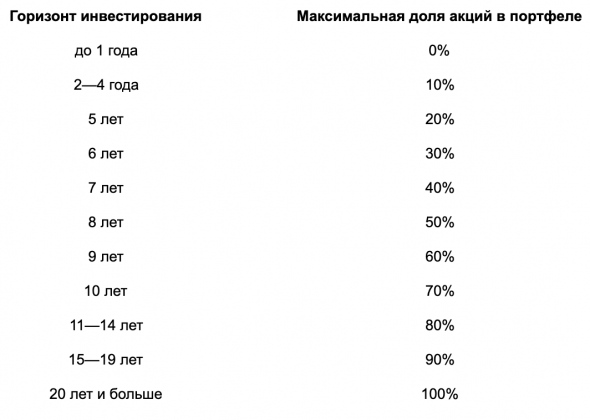

Горизонт инвестирования показывает, как долго инвестор планирует держать портфель. Чем больше времени в запасе, тем больше возможностей переждать падение рынка акций и тем больше вероятность, что рынок акций в итоге даст большую доходность, чем облигации или вклады.

Чем больше горизонт инвестирования, тем больше может быть доля акций в портфеле. Обычным частным инвесторам, использующим пассивный (индексный) подход и не готовым постоянно следить за портфелем или использовать сложные стратегии, может пригодиться такой усредненный ориентир:

По мере сокращения горизонта (приближения к цели) стоит постепенно снижать долю акций в портфеле в пользу более предсказуемых активов: облигаций, вкладов и т. д.

Стабильность доходов. Человеческий капитал, или способность зарабатывать деньги своим трудом и знаниями, тоже влияет на портфель. Чем стабильнее доход и чем больше его источников, тем больший риск приемлем.

Например, университетский профессор получает фиксированную «белую» зарплату, не зависящую от ситуации в экономике. Его человеческий капитал похож на облигации.

При прочих равных профессор может рисковать больше, чем предприниматель, чей человеческий капитал напоминает акции. Доход бизнесмена может снизиться или полностью исчезнуть в кризис — одновременно с падением рынка акций.

Потребность в деньгах связана с суммой, которая может потребоваться в ближайшее время или неожиданно для инвестора. Например, это могут быть траты на лечение или деньги для повседневных расходов на время поиска новой работы.

Чтобы подобные расходы не повредили портфелю и не влияли на инвестиционные решения, еще до начала инвестиций стоит создать финансовую подушку. Это запас денег на крайний случай, которого должно хватать хотя бы на три, а лучше на шесть месяцев обычных расходов.

Если из портфеля в ближайшее время планируется забрать какие-то средства, нужная сумма должна быть в облигациях, вкладах и т. д., а не в акциях.

Запасной план позволяет меньше беспокоиться о том, что портфель не приведет к цели вовремя. Гибкость дает возможность сильнее рискнуть ради более высокой доходности.

Примеры плана Б: отложить достижение цели, продать дорогостоящее имущество, найти дополнительный источник дохода. Это может быть даже переезд в другой регион или страну, где меньше траты на жизнь.

Например, инвестор хочет создать капитал, который позволит через десять лет получать пассивный доход и не работать. Если не получится, инвестор готов поработать дополнительные два—три года или снизить траты, чтобы на жизнь хватило меньшего капитала. Этот инвестор может рисковать больше, чем тот, кто не может ждать или уменьшать расходы.

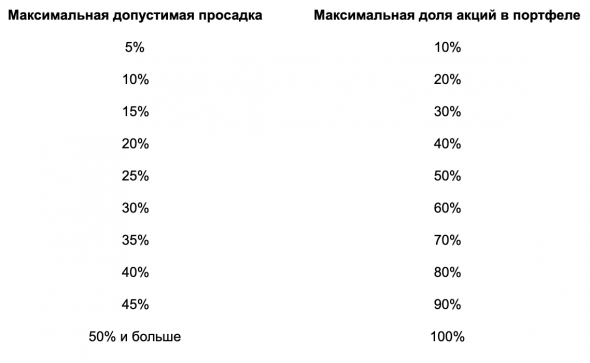

Желание рисковать

Этот фактор связан с психологическими особенностями инвестора — отношением к колебаниям цен активов и просадкам стоимости портфеля. Чем терпимее инвестор относится к риску, тем больше может быть доля акций в портфеле.

Оценить свое желание рисковать сложно, особенно если нет опыта инвестиций. Реальное падение стоимости портфеля выглядит страшнее, чем обсуждение такого риска.

Многие начинающие инвесторы не знают, как ощущается падение стоимости портфеля на десятки процентов. Когда это случится, они могут в панике распродать портфель в самый неподходящий момент.

Чтобы лучше понять, какой риск приемлем, полезно изучить историю рынков. Особое внимание стоит уделить пузырю доткомов, мировому кризису 2008—2009 годов, коронавирусному кризису 2020-го.

Можно исходить из того, что в кризис рынок акций способен упасть на 50%, а цена надежных облигаций и инструментов денежного рынка почти не изменится. Тогда ориентир по распределению активов такой:

Полезно обдумать максимально допустимые просадки портфеля не только в процентах, но и в абсолютных величинах. Минус, выраженный в деньгах, выглядит более значимым, чем абстрактная просадка на Х%. Чем больше капитал в абсолютных величинах и относительно доходов инвестора, тем сильнее ощущается просадка.

Например, если размер портфеля 100 тысяч рублей, падение его стоимости на 30% выглядит не очень страшно: это минус 30 тысяч. Если портфель 10 млн, падение на те же 30% — это минус 3 млн. Для многих людей это весь доход за несколько лет.

Наконец, в кризис надо не просто переждать падение рынка — стоит ребалансировать портфель, докупая дешевеющие акции за счет пополнений портфеля или продажи облигаций, золота и т. д. Это шанс выгодно приобрести качественные активы, но не факт, что у инвестора хватит смелости сделать это, когда все рушится.

Потребность в риске

Чем большая доходность нужна инвестору для достижения цели в заданный срок, тем больше риск, на который инвестору надо идти в надежде на доходность.

Предположим, инвестору через десять лет понадобятся 500 тысяч долларов. Сейчас у него есть 100 тысяч, плюс раз в год он может вкладывать еще 30 тысяч.

Это значит, что ему нужна номинальная доходность почти 5% годовых. Лучше 5,5% годовых или чуть больше: комиссии и налоги уменьшат полученный результат, и их стоит учесть.

Нельзя точно предсказать доходность инвестиций. Как пишет Vanguard, даже P / E и CAPE плохо помогают, особенно на коротких интервалах вроде одного года.

Однако можно найти примерные ориентиры на средний и долгий срок, исходя из фундаментальных показателей и исторических данных. Ожидаемая доходность разных активов есть на сайтах Star Capital и Research Affiliates.

Допустим, инвестор считает, что среднегодовая номинальная доходность мирового рынка акций в ближайшие десять лет будет около 7% годовых в долларах. Надежные облигации, по его мнению, принесут 1% годовых.

В таком случае инвестору нужен портфель, хотя бы на 75% состоящий из акций и не более чем на 25% из облигаций. (75% х 7%) + (25% х 1%) = 5,5% годовых.

Если по мере приближения к цели инвестор будет снижать долю акций в портфеле, будут снижаться и риск, и ожидаемая доходность. Тогда придется начать с более агрессивного и потенциально более доходного портфеля.

Если бы инвестору было достаточно 2% годовых, можно было бы вложить большую часть денег в облигации. Тогда не пришлось бы излишне рисковать и беспокоиться.

Как это совместить

Хорошо, если каждый из параметров выдал одинаковую долю акций в портфеле или их результаты хотя бы близки. Но так бывает не всегда. Параметры могут противоречить друг другу, и это усложняет задачу.

Например, инвестор вкладывает деньги на десять лет, что в среднем предполагает долю акций не более 70%. При этом инвестор хочет доходность, на которую можно надеяться только при 90—100% акций в портфеле. Одновременно с этим он готов к просадкам в размере до 20% стоимости портфеля, то есть нежелательно делать долю акций выше 40%.

Если возможность рисковать, желание рисковать и потребность в риске предписывают иметь разную долю акций в портфеле, стоит выбрать минимальное значение из трех. Лучше недозаработать, чем потерять деньги. Или можно рискнуть и ориентироваться на усредненное значение.

В любом случае придется выбирать между спокойным сном и потенциально более высокой доходностью. Это личный выбор каждого инвестора.

Еще можно пересмотреть условия задачи. Например, если дать себе больше времени на достижение цели, можно увеличить долю акций в портфеле, что позволит рассчитывать на более высокую доходность. Если снизить размер цели и/или увеличить размер пополнений, то снизится потребность в доходности и можно будет меньше рисковать.

Ну и что?

Прежде чем составлять портфель, инвестор должен определить, на какой риск он может идти и на какой хочет. Также важно знать, какая доходность нужна: чем более высокая доходность требуется, тем больший риск придется принять.

От этих параметров зависит, как распределить портфель между разными активами. Постарайтесь хорошо обдумать свое отношение к риску, чтобы собрать разумный портфель и повысить шансы достичь цели без лишних переживаний.

Автор: Евгений Шепелев, частный инвестор, автор канала PRO инвестиции

Мы решили разнообразить блог Тинькофф Инвестиций и дать слово инвесторам, которые являются нашими клиентами. Теперь мы регулярно будем публиковать тексты внешних авторов. Если у вас есть текст, вы хотите им поделиться и получить вознаграждение, пишите на editors_wealth@tinkoff.ru.

Мнение автора может не совпадать с мнением редакции Тинькофф Инвестиций. Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением купить или продать ценные бумаги и другие финансовые инструменты.