налоговые льготы по усн в каких регионах

Региональные льготы и особенности применения УСН

Условия и требования для применения УСН закреплены в главе 26.2 Налогового кодекса РФ. Но власти субъектов Федерации могут вводить льготы для упрощенцев. Рассказываем, что это за льготы, для кого действуют и как о них узнать. Внутри подробнейший гайд по региональному законодательству.

Общие правила

В ст. 346.20 НК РФ определена ставка по налогу УСН, которая зависит от объекта налогообложения:

С 2021 года в Кодекс внесены изменения, которые предусматривают переходный период для тех упрощенцев, годовой доход которых превысил 150 млн. руб., но не стал больше 200 млн. руб. и / или средняя численность работников стала больше 100 человек, но не превысила 130 человек.

Теперь такие налогоплательщики могут остаться на УСН, но ставка налога для них вырастет:

Обратите внимание! Новые ставки применяются не с начала года, а только начиная с того квартала, в котором были превышены ограничения в 150 млн. руб. и / или 100 человек. Т.е. пересчитывать налог с начала года не нужно.

По результатам полугодия доход ООО «Здорово живешь» зафиксирован в размере 145 млн. руб., а по результатам 3-го квартала эта сумма достигла 160 млн. руб.

Авансовый платеж по налогу УСН за полугодие Общество определило в размере:

145 000 000 * 6 % = 8 700 000 руб.

Авансовый платеж за 9 месяцев будет равен:

145 000 000 * 6% + (160 000 000 – 145 000 000) * 8 % = 9 900 000 руб.

Что могут изменять в регионах

Чтобы сгладить различия между условиями проживания и ведения бизнеса в разных областях России, региональным законодателям дано право вводить льготы.

Обратите внимание! В тех регионах, где применяют налоговые каникулы, могут устанавливать дополнительные ограничения для тех, кто вправе их применить — по уровню дохода и / или по средней численности работников, т.е. сделать лимит меньше, чем 200 млн. рублей и 130 человек в год соответственно. Но установить ограничение по доходу меньше, чем в 10 раз нельзя, т.е. нижняя граница в регионе не может быть менее 20 млн. руб.

Как разобраться, какие льготы по УСН есть в вашем регионе

Для этого научимся находить нужную информацию на бесплатных государственных и муниципальных ресурсах, например, на официальном сайте Федеральной налоговой службы России.

Наша цель — найти закон по УСН, принятый властями конкретного региона, и узнать:

Предположим, организация зарегистрирована на территории города Усть-Кута Иркутской области. Сфера деятельности — стирка и химчистка (код ОКВЭД 96.01). Система налогообложения — УСН «Доходы минус расходы». На какие условия можно рассчитывать при применения УСН в этом регионе?

Шаг 1. Найдём местный закон.

На сайте ФНС в разделе, посвященном УСН, устанавливаем свой регион.

Затем прокручиваем страницу вниз до заголовка «Информация ниже зависит от вашего региона», в этом разделе находим закон и открываем его текст.

Шаг 2. Уточним, установлены ли пониженные ставки налога и условия их применения.

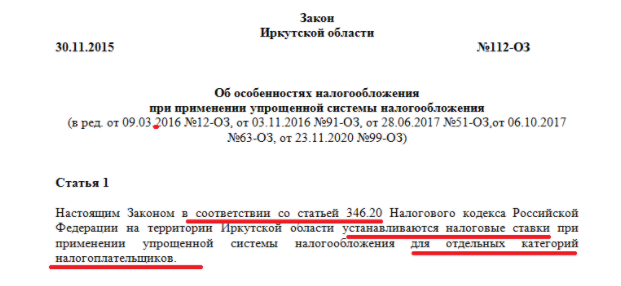

Из текста закона узнаём, что законодатели Иркутской области применили пониженную ставку и определили тех, кто вправе ею воспользоваться:

В частности, в статье 2 Закона сказано:

«Установить дифференцированную налоговую ставку в размере 5 процентов для налогоплательщиков, применяющих упрощенную систему налогообложения, в случае, если объектом налогообложения являются доходы, уменьшенные на величину расходов, у которых за отчетный (налоговый) период не менее 70 процентов дохода составит доход от осуществления одного или нескольких видов деятельности на территории Иркутской области, включенных в: … 3) раздел Q «Деятельность в области здравоохранения и социальных услуг» ОКВЭД 2;…»

Шаг 3. Проверим, подходим ли мы под условия применения пониженной ставки.

Да, подходим: раздел Q Общероссийского классификатора кодов экономической деятельности (ОКВЭД) включает в себя коды с 86 по 96. Наш код — 96.01.

Поскольку ничем, кроме стирки и химчистки, организация не занимается, весь доход у неё относится к этой деятельности. Значит, условие 70 % соблюдено.

Наша организация, которая:

вправе рассчитывать налог УСН по ставке 5 % вместо общей ставки 15 %.

Действуя по аналогии, вы сможете узнать, какие условия УСН применяются в вашем регионе. На основе полученной информации некоторые налогоплательщик решают перерегистрировать организацию, например, в соседней области, где ставки ниже.

Для ИП это сложнее, поскольку они должны состоять на учёте в ИФНС по месту регистрации (проще говоря, им нужно прописаться в другом регионе).

Перечень регионов, в которых применяется пониженная ставка налога УСН

Ниже приведён список территорий, в которых применяются пониженные ставки УСН. Если вашего региона среди них нет, вы сможете проверить информацию самостоятельно. В случае сомнений можно обратиться непосредственно в свою ИФНС или воспользоваться помощью специалистов компании «Моё дело».

Перечень регионов, где предусмотрены пониженные ставки налога УСН:

Налоговые каникулы ИП в 2021 году

Вновь зарегистрированные ИП смогут воспользоваться нулевыми налоговыми ставками до 2024 года. Принят Федеральный закон от 31.07.2020 № 266-ФЗ, который на три года продлил эту преференцию.

Налоговые каникулы существуют с 2015 года. Сначала предполагалось, что они будут действовать всего три года — до 2017-го. Но затем их периодически продлевали по экономическим причинам.

На этот раз снова появились причины — затянувшаяся пандемия и связанный с нею кризис. По словам вице-президента Российского союза промышленников и предпринимателей (РСПП) Давида Якобашвили, российский бизнес перестал смотреть в будущее с оптимизмом, среди участников рынка появились «панические настроения».

Периодически чиновники говорят о необходимости сокращения налоговой нагрузки и мерах поддержки небольшого бизнеса. Одной из таких мер стали налоговые каникулы.

Кто и при каких условиях может «уйти» на налоговые каникулы

Налоговые каникулы — установленный законодательно срок, в течение которого впервые зарегистрированные ИП на УСН или ПСН могут применять нулевые налоговые ставки, установленные в связи с принятием Федерального закона от 29.12.2014 № 477-ФЗ о внесении изменений в ч. 2 НК РФ.

Налоговыми каникулами в 2021 году смогут воспользоваться ИП, соблюдающие ряд требований:

В 2021 году на налоговые каникулы могут уйти предприниматели, предоставляющие помещения во временное пользование, то есть отели и гостиницы (п. 4 ст. 346.20 НК РФ). Известно, что воспользоваться этой возможностью с 1 января 2020 года могут малые отели и гостевые дома Крыма.

Налоговые каникулы действуют не более двух налоговых периодов с момента регистрации ИП.

Онлайн-бухгалтерия для нового бизнеса

Регионы наделены правом самостоятельно определять конкретные виды деятельности, которые подпадают под налоговые льготы, и устанавливать ограничения на их применение в зависимости от двух факторов:

Важно помнить, что налоговые каникулы распространяются исключительно на налог, уплачиваемый при УСН и ПСН, при этом они не освобождают предпринимателей от других налогов (акцизы, земельный, транспортный налоги и др.). Также ИП, несмотря на налоговые каникулы, должны уплачивать страховые взносы на обязательное пенсионное страхование за себя и наемных работников.

Следует обратить внимание на то, что по итогам года нужно сдать отчет по УСН с указанием ставки 0 %.

Налоговые каникулы перестанут действовать 1 января 2024 года. Так что у предпринимателей-новичков есть три года на то, чтобы успеть воспользоваться ими и сэкономить деньги.

ИП зарегистрировался повторно. Может ли он воспользоваться налоговыми каникулами в 2021 году?

Бывает так, что предприниматель прекратил деятельность и снялся с учета, а затем снова зарегистрировался в качестве ИП, уже после вступления в силу регионального закона о введении нулевой ставки налога. Может ли он воспользоваться льготой?

До недавнего времени этот вопрос был спорным. В частности, Минфин в Письме от 12.07.2016 № 03-11-11/40882 четко обозначил свою позицию: «Налоговая ставка в размере 0 процентов может устанавливаться законами субъектов Российской Федерации только для налогоплательщиков — индивидуальных предпринимателей, впервые зарегистрированных после вступления в силу соответствующих законов субъектов Российской Федерации, и не может применяться индивидуальными предпринимателями, снявшимися с учета в связи с прекращением деятельности и вновь зарегистрированными (повторно или в очередной раз) после вступления в силу указанных законов субъектов Российской Федерации».

Судебная практика показывает отсутствие единообразного подхода к разрешению споров, которые связаны с использованием пониженных налоговых ставок вновь зарегистрированными субъектами предпринимательства, применяющих УСН или ПСН. Но точку в этом споре поставил Верховный суд.

В п. 14 «Обзора практики рассмотрения судами дел, связанных с применением глав 26.2 и 26.5 Налогового кодекса Российской Федерации в отношении субъектов малого и среднего предпринимательства» отмечается, что нулевая налоговая ставка по УСН и ПСН, предусмотренная для впервые зарегистрированных ИП, распространяется в том числе на тех, кто ранее прекратил статус ИП и завершил ведение предпринимательской деятельности, но решил ее возобновить.

Условия налоговых каникул установлены в целях поддержки субъектов малого предпринимательства, решивших возобновить свою деятельность. Верховный суд обращает внимание на то, что из буквального содержания п. 4 ст. 346.20 и п. 3 ст. 346.50 НК РФ вытекает, что условием применения налоговой ставки 0 % является начало осуществления (возобновления) официальной предпринимательской деятельности гражданином впервые после начала действия соответствующего закона субъекта РФ, а не за весь период деятельности гражданина.

На основании этого Верховный суд приходит к выводу, что физические лица, ранее обладавшие статусом ИП и прекратившие свою деятельность, но решившие возобновить ее впервые после начала действия закона субъекта РФ, устанавливающего налоговые каникулы, не исключаются из сферы применения положений п. 4 ст. 346.20 и п. 3 ст. 346.50 НК. «Иной подход не отвечал бы принципу равенства налогоплательщиков, приводя к не основанной на объективных критериях дифференциации их прав (п. 2 ст. 3 НК РФ)».

Как воспользоваться налоговыми каникулами

Новые ИП на УСН на этапе регистрации или в течение 30 дней с момента постановки на учет подают в налоговую заявление о применении УСН по форме 26.2-1.

Налоговую ставку 0 % нужно будет указать при сдаче годовой декларации.

Если вы проработали до конца первого календарного года и сдали отчетность с обычной налоговой ставкой, не воспользовавшись налоговыми каникулами, то вернуть налоги за этот год вы уже не сможете.

Новые ИП на ПСН на этапе регистрации подают заявление по форме 26.5-1, указывают в нем налоговую ставку 0 % и региональный закон о налоговых каникулах.

Налоговые каникулы: список субъектов РФ

Решение о предоставлении налоговых каникул, в том числе о сроках их действия, принимают региональные власти. В каких-то регионах ИП получают три полных льготных года, в других — только один год. Также могут устанавливаться дополнительные ограничения на применение налоговой ставки в размере 0 %, в частности, в виде ограничения средней численности работников или предельного размера доходов от реализации, получаемых предпринимателем при осуществлении льготного вида деятельности.

Ниже в таблице представлены субъекты, в которых налоговые каникулы действуют в 2020 году (в том числе в ней указаны субъекты, в которых каникулы были годами ранее, но закончились).

Пока только несколько регионов официально продлили действие налоговых каникул до 2024 года. Некоторые еще только обсуждают этот вопрос. Поэтому таблица будет обновляться по мере поступления официальной информации.

| Субъект РФ и срок действия нулевой ставки | Режим | Виды деятельности и условия |

|---|---|---|

(действовали до 31.12.2017, нет информации о продлении) (продлены до 31 декабря 2023 года) | УСН | Виды деятельности приведены в приложении № 1 Закона Республики Алтай от 23 ноября 2015 г. № 71-РЗ |

| ПСН | Виды деятельности приведены в приложении № 2 Закона Республики Алтай от 23 ноября 2015 г. № 71-РЗ | |

| УСН | Средняя численность сотрудников — не более 15 чел. Виды деятельности установлены в статье 1 Закона Амурской области от 05.05.15 № 528-ОЗ. | |

| ПСН | Виды деятельности установлены в статье 2.1 Закона Амурской области от 09.10.12 № 93-ОЗ. | |

| УСН | Виды деятельности установлены в приложении к Закону Архангельской области от 03.04.15 № 262-15-ОЗ. | |

| ПСН | Виды деятельности установлены в пункте 2 статьи 2 Закона Архангельской области от 03.04.15 № 262-15-ОЗ. | |

| УСН | Средняя численность сотрудников — не более 5 чел.; доходы от льготных видов деятельности — не более 10 млн руб. Виды деятельности установлены в части 3 статьи 2 Закона Астраханской области от 10.11.09 № 73/2009-ОЗ. | |

| ПСН | Средняя численность сотрудников — не более 5 чел. Виды деятельности установлены в части 1 статьи 2.1 Закона Астраханской области от 08.11.12 № 76/ 2012-ОЗ. | |

| УСН | Виды деятельности установлены в приложении № 2 к Закону Республики Башкортостан от 28.04.15 № 221–3. | |

| ПСН | Виды деятельности установлены в приложении № 1 к Закону Республики Башкортостан от 28.04.15 № 221–3. | |

| УСН | Средняя численность сотрудников — не более 5 чел.; доходы от льготных видов деятельности — не более 1/10 предельного дохода, установленного п. 4 ст. 346.13 НК РФ; имущество предпринимателя не получено в результате сделки с взаимозависимым лицом или в процессе реорганизации (ликвидации) юрлица. Виды деятельности установлены в приложении к Закону Белгородской области от 14.07.2010 № 367. | |

| ПСН | Средняя численность сотрудников — не более 5 чел.; доходы от льготных видов деятельности — не более 1/10 от предельного дохода, установленного пп. 1 п. 6 ст. 346.45 НК РФ; имущество предпринимателя не получено в результате сделки с взаимозависимым лицом или в процессе реорганизации (ликвидации) организации. Виды деятельности установлены в приложении № 5 к Закону Белгородской области от 6.11.2012 № 145. | |

| УСН | Виды деятельности указаны в Законе Брянской области от 03.10.2016 № 75-З | |

| ПСН | Средняя численность сотрудников — не более 10 чел.; доходы от льготных видов деятельности — не более 10 млн руб.; предприниматель не должен быть взаимозависим с другим ИП, который ведет аналогичную или сопряженную деятельность; среднемесячная заработная плата в расчете на одного наемного работника за первый налоговый период должна быть не ниже одного МРОТ, за второй налоговый период — не ниже двух МРОТ. Виды деятельности установлены в приложении № 4 к Закону Брянской области от 06.10.2015 № 84-З. | |

| УСН | Средняя численность сотрудников — не более 15 чел.; доходы от льготных видов деятельности — не более 6 млн руб. Виды деятельности, в отношении которых применяется нулевая ставка, установлены в приложении № 36 закону Республики Бурятия от 07.07.2015 № 1248-V. | |

| ПСН | Условия применения нулевой ставки аналогичны условиям, установленным для УСН. Льготные виды деятельности приведены в приложении № 37 закону Республики Бурятия от 07.07.2015 № 1248-V. | |

| УСН | Средняя численность сотрудников — не более 5 чел.; доходы от льготных видов деятельности не более 6 млн руб. Виды деятельности установлены в приложении № 1 к Закону Владимирской области от 05.03.15 № 12-ОЗ. | |

| ПСН | Условия применения нулевой ставки аналогичны условиям, установленным для УСН. Виды деятельности установлены в приложении № 2 к Закону Владимирской области от 05.03.15 № 12-ОЗ. | |

| УСН | Виды деятельности установлены в приложении к Закону Волгоградской области от 14.07.15 № 130-ОД. | |

| ПСН | Виды деятельности установлены в приложении к Закону Волгоградской области от 17.09.15 № 157-ОД. | |

| УСН | Средняя численность сотрудников — не более 15 чел. Виды деятельности установлены в статье 1 Закона Воронежской области от 05.05.2015 № 55-ОЗ. | |

| ПСН | Виды деятельности установлены в статье 1 закона Воронежской области от 05.05.2015 № 56-ОЗ. | |

| УСН | Виды деятельности установлены в приложении к Закону Республики Дагестан от 01.12.2015 № 108 | |

| ПСН | Виды деятельности установлены в ст. 2 Закона Республики Дагестан от 01.12.2015 № 108 | |

| УСН | Виды деятельности установлены в приложении № 1 к Закону Еврейской автономной области от 2.11.2015 № 795-ОЗ. | |

| ПСН | Виды деятельности установлены в приложении № 2 к Закону Еврейской автономной области от 2.11.2015 № 795-ОЗ. | |

| УСН | Виды деятельности установлены в приложении № 1 к закону Забайкальского края от 24.06.2015 № 1178-ЗЗК. | |

| ПСН | Виды деятельности установлены в приложении № 2 к закону Забайкальского края от 24.06.2015 № 1178-ЗЗК. | |

| УСН | Виды деятельности установлены в пп «г» статьи 1 закона Ивановской области от 10.11.2015 № 117-ОЗ. | |

| ПСН | Виды деятельности установлены в пункте 2 статьи 1 закона Ивановской области от 10.11.2015 № 118-ОЗ. | |

| УСН | Виды деятельности установлены в статье 5 закона Иркутской области от 30.11.2015 № 112-ОЗ. | |

| ПСН | Виды деятельности установлены в статье 2 закона Иркутской области от 15.12.2015 № 117-ОЗ. | |

| УСН | Виды деятельности установлены в статье 1 Закона Калининградской области от 25.11.2015 № 469. | |

| ПСН | Виды деятельности установлены в статье 2 закона Калининградской области от 25.11.2015 № 469. | |

| УСН | Виды деятельности установлены в приложении № 1 к Закону Республики Калмыкия от 14.05.15 № 116-V-3. | |

| ПСН | Виды деятельности установлены в приложении № 2 к Закону Республики Калмыкия от 14.05.15 № 116-V-3. | |

| УСН | Виды деятельности установлены в статье 1 закона Калужской области от 27.11.2015 № 22-ОЗ. | |

| ПСН | Виды деятельности установлены в статье 2 закона Калужской области от 27.11.2015 № 22-ОЗ. | |

| УСН | Доход не превышает 30 млн руб.; средняя численность сотрудников — не более 15 чел. Виды деятельности установлены в Законе Карачаево-Черкесской Республики от 30.11.2015 № 85-РЗ. | |

| ПСН | Виды деятельности установлены в Законе Карачаево-Черкесской Республики от 30.11.2015 № 85-РЗ. | |

| УСН | Виды деятельности приведены в приложении № 4 Закона Республики Карелия от 28.07.2017 № 2148-ЗРК | |

| ПСН | Виды деятельности приведены в приложении № 5 Закона Республики Карелия от 28.07.2017 № 2148-ЗРК | |

| УСН | Средняя численность сотрудников — не более 10 чел.; доходы от льготных видов деятельности не превышают предельный размер, предусмотренный пунктом 4 статьи 346.13 НК РФ, уменьшенный в 10 раз. Виды деятельности установлены в приложении № 1 к Закону Кемеровской области от 06.05.15 № 32-ОЗ. | |

| ПСН | Средняя численность сотрудников — не более 10 чел.; доходы от льготных видов деятельности — не более 6 млн руб. Виды деятельности установлены в приложении № 2 к Закону Кемеровской области от 06.05.15 № 32-ОЗ. | |

| УСН | Виды деятельности установлены в приложении № 1 к Закону Республики Коми от 20.04.15 № 9-РЗ. | |

| ПСН | Виды деятельности установлены в приложении № 2 к Закону Республики Коми от 20.04.15 № 9-РЗ. | |

| УСН | Средняя численность сотрудников — не более 15 чел.; доход от льготных видов деятельности не превышает 1/10 от предельного дохода, предусмотренного п. 4 статьи 346.13 НК РФ. Виды деятельности установлены в приложении № 1 к закону Кировской области от 05.11.2015 № 582-ЗО. | |

| ПСН | Средняя численность сотрудников — не более 15 чел.; доход от льготных видов деятельности — не превышает 1/10 от предельного дохода, предусмотренного пп. 1 п. 6 статьи 346.45 НК РФ. Виды деятельности установлены в приложении № 2 к закону Кировской области от 05.11.2015 № 582-ЗО. | |

| УСН | Виды деятельности установлены в приложении № 1 к Закону Костромской области от 18.05.15 № 676-5-ЗКО. | |

| ПСН | Виды деятельности установлены в приложении № 2 к Закону Костромской области от 18.05.15 № 676-5-ЗКО. | |

| УСН | Виды деятельности установлены в статье 1 закона Красноярского края от 29.06.2015 № 8-3530. | |

| ПСН | Виды деятельности установлены в статье 2 закона Красноярского края от 29.06.2015 № 8-3530. | |

| УСН | Средняя численность сотрудников — не более 15 чел. Виды деятельности установлены в приложении № 1 к закону Курганской области от 26.05.2015 года № 41. | |

| ПСН | Средняя численность сотрудников — не более 15 чел. Виды деятельности установлены в приложении № 2 к закону Курганской области от 26.05.2015 года № 41. | |

| УСН | Размер доходов от льготных видов деятельности — не более 15 млн руб. Виды деятельности установлены в приложении № 1 к Закону Курской области от 10.09.15 № 85-ЗКО. | |

| ПСН | Виды деятельности установлены в приложении № 2 к Закону Курской области от 10.09.15 № 85-ЗКО. | |

| УСН | Виды деятельности установлены в приложении к закону Ленинградской области от 20.07.2015 № 73-оз. | |

| ПСН | Виды деятельности установлены в приложении к закону Ленинградской области от 20.07.2015 № 73-оз, кроме видов деятельности, перечисленных в статье 2. | |

| УСН | Средняя численность сотрудников — не более 15 чел. Виды деятельности установлены в статье 2 закона Липецкой области от 15.06.2015 № 413-ОЗ. | |

| ПСН | Виды деятельности установлены в статье 1 закона Липецкой области от 15.06.2015 № 413-ОЗ. | |

| УСН | Средняя численность сотрудников — не более 15 чел.; доход от льготной деятельности — не более 15 млн руб. в первый год и 30 млн руб. во второй. Виды деятельности установлены в статье 1 закона Магаданской области от 27.11.2015 № 1950-ОЗ. | |

| ПСН | Средняя численность сотрудников — не более 5 чел. Виды деятельности установлены в приложении № 2 к закону Магаданской области от 16.06.2015 № 1908-ОЗ. | |

| УСН | Средняя численность сотрудников — не более 15 чел.; доход от льготной деятельности — не более четверти от предельного дохода, установленного п. 4 ст. 346.13 НК РФ. Виды деятельности установлены в пункте 1 статьи 1 закона Республики Марий Эл от 17.06.2015 № 23-З. | |

| ПСН | Средняя численность сотрудников — не более 15 чел.; доход от льготной деятельности — не более четверти от предельного дохода, установленного п. 6 ст. 346.45 НК РФ. Виды деятельности установлены в пункте 2 статьи 1 закона Республики Марий Эл от 17.06.2015 № 23-З. | |

| УСН | Средняя численность сотрудников — не более 15 чел.; доход от льготной деятельности — не более 6 млн руб. Виды деятельности установлены в приложении № 1 к закону Республики Мордовия от 22.12.2015 № 97-З. | |

| ПСН | Доход от льготной деятельности не превышает 1/10 от предельного дохода, установленного п. 6 ст. 346.45 НК РФ. Виды деятельности установлены в приложении № 2 к закону Республики Мордовия от 22.12.2015 № 97-З. | |

| УСН | Средняя численность сотрудников — не более 15 чел. Виды деятельности установлены в пункте 1 статьи 1 Закона г. Москвы от 18.03.15 № 10. | |

| ПСН | Средняя численность сотрудников — не более 15 чел. Виды деятельности установлены в пункте 2 статьи 1 Закона г. Москвы от 18.03.15 № 10. | |

| УСН | Виды деятельности установлены в приложении № 1 к Закону Мурманской области от 08.10.15 № 1901-01-ЗМО. | |

| ПСН | Виды деятельности установлены в приложении № 2 к Закону Мурманской области от 08.10.15 № 1901-01-ЗМО. | |

| УСН | Виды деятельности установлены в статье 1 закона Ненецкого автономного округа от 13.03.2015 № 55-оз. | |

| ПСН | Виды деятельности установлены в статье 2 закона Ненецкого автономного округа от 13.03.2015 № 55-оз. | |

| УСН | Средняя численность сотрудников — не более 15 чел.; доход от льготных видов деятельности — не более 8 млн руб. Виды деятельности установлены в приложении к закону Нижегородской области от 5.08.2015 № 106-З. | |

| УСН | Средняя численность сотрудников — не более 15 чел. Виды деятельности утверждены в статье 2 закона Новгородской области от 27.04.2015 № 757-ОЗ. | |

| ПСН | Средняя численность сотрудников — не более 15 чел. Виды деятельности утверждены в статье 2 закона Новгородской области от 27.04.2015 № 757-ОЗ. | |

| УСН | Виды деятельности утверждены в пункте 3 статьи 1 закона Новосибирской области от 30.06.2015 № 572-ОЗ. | |

| ПСН | Виды деятельности утверждены в пункте 2 статьи 1 закона Новосибирской области от 30.06.2015 № 572-ОЗ, кроме видов деятельности, перечисленных в статье 2. | |

| УСН | Виды деятельности утверждены в пункте 1 статьи 3 закона Омской области от 16.07.2015 № 1768-ОЗ. Продление каникул: Закон Омской области от 02.05.2017 № 1972-ОЗ. | |

| ПСН | Виды деятельности утверждены в пункте 2 статьи 3 закона Омской области от 16.07.2015 № 1768-ОЗ. | |

| УСН | Виды деятельности утверждены в приложении 1 к закону Оренбургской области от 28.04.2015 № 3105/843-V-О. | |

| ПСН | Виды деятельности утверждены в приложении 2 к закону Оренбургской области от 28.04.2015 № 3105/843-V-ОЗ. | |

| УСН | Доходы от льготной деятельности — не более 12 млн руб. в первый год применения ставки и не более 24 млн руб. во второй год. Виды деятельности утверждены в статье 1 закона Орловской области от 27.02.2015 № 1750-ОЗ. | |

| ПСН | Доходы от льготной деятельности — не более 12 млн руб. в первый год применения ставки и не более 24 млн руб. во второй год. Виды деятельности утверждены в статье 1 закона Орловской области от 10.03.2015 № 1749-ОЗ. | |

| УСН | Виды деятельности установлены в статье 1 закона Пензенской области от 04.03.2015 № 2684-ЗПО. | |

| ПСН | Виды деятельности установлены в статье 2 закона Пензенской области от 04.03.2015 № 2684-ЗПО. | |

| УСН | Среднесписочная численность сотрудников — не более 15 чел. Виды деятельности установлены в пункте 3 статьи 1 закона Пермского края от 01.04.2015 № 466-ПК. | |

| ПСН | Виды деятельности установлен в статье 2 закона Пермского края от 01.04.2015 № 465-ПК. | |

| УСН | Виды деятельности установлены в приложениях № 1, № 2 к Закону Приморского края от 23.06.15 № 645-КЗ. | |

| УСН | Виды деятельности установлены в статье 1 закона Псковской области от 12.05.2015 № 1521-ОЗ. | |

| ПСН | Виды деятельности установлены в статье 2 закона Псковской области от 12.05.2015 № 1521-ОЗ. | |

| УСН | Виды деятельности установлены в приложении 1 к закону Ростовской области от 23.06.2015 № 374-ЗС. | |

| ПСН | Виды деятельности установлены в статье 9 закона Ростовской области от 10.05.2012 № 843-ЗС в строках 15, 16, 20, 28. | |

| УСН | Средняя численность сотрудников — не более 15 чел. Виды деятельности установлены в приложении 1 к закону Рязанской области от 05.08.2015 № 52-ОЗ. | |

| ПСН | Виды деятельности установлены в приложении 3 к закону Рязанской области от 05.08.2015 № 52-ОЗ. | |

| УСН | Средняя численность работников — не более 5 чел.; доходы от льготной деятельности — не более 8 млн руб. Виды деятельности установлены в статье 2 закона Самарской области от 30.12.2015 № 140-ГД. | |

| ПСН | Средняя численность работников — не более 5 чел.; доходы от льготной деятельности — не более 8 млн руб. Виды деятельности установлены в статье 3 закона Самарской области от 30.12.2015 № 140-ГД. | |

| УСН | Средняя численность сотрудников — не более 15 чел. Виды деятельности установлены в статье 1 закона Санкт-Петербурга от 10.06.2015 № 329-62. | |

| ПСН | Виды деятельности установлены в пункте 2 статьи 1 закона Санкт-Петербурга от 26.11.2015 №764-137. | |

| УСН | Доход от льготной деятельности — не более 18 млн руб. Виды деятельности установлены в приложении № 1 к закону Саратовской области от 28.04.2015 № 57-ЗСО. | |

| ПСН | Доход от льготной деятельности — не более 1 млн руб. Виды деятельности установлены в приложении № 2 к закону Саратовской области от 28.04.2015 № 57-ЗСО. | |

| УСН | Виды деятельности установлены в пункте 3 статьи 1 закона Республики Саха от 15.06.2015 № 533. | |

| ПСН | Виды деятельности установлены в пункте 4 статьи 1 закона Республики Саха от 15.06.2015 № 533. | |

| УСН | Виды деятельности установлены в статье 1 закона Сахалинской области от 10.07.2015 № 67-ЗО. | |

| ПСН | Виды деятельности установлены в статье 2 закона Сахалинской области от 10.07.2015 № 67-ЗО. | |

| УСН | Виды деятельности установлены в пункте 3 статьи 1 закона Свердловской области от 20.03.2015 № 21-ОЗ. | |

| ПСН | Виды деятельности установлены статье 2-1 к закона Свердловской области от 20.03.2015 № 21-ОЗ. | |

| УСН | Виды деятельности установлены в статье 1 закона Ставропольского края от 06.06.2015 № 56-кз. | |

| ПСН | Виды деятельности установлены в статье 2 к закону Ставропольского края от 06.06.2015 № 56-кз. | |

| УСН | Средняя численность сотрудников — не более 15 чел.; доход от льготной деятельности — не более 30 млн руб. Виды деятельности установлены в статье 1 Закона Тамбовской области от 5.112015 № 577-З. | |

| ПСН | Доход от льготной деятельности — не более 30 млн руб. Виды деятельности установлены в статье 2.1 Закона Тамбовской области от 30.10.2012 204-З. | |

| Виды деятельности установлены в статье 1 закона Тверской области от 07.12.2015 № 111-ЗО. | ||

| Виды деятельности установлены в статье 2 закона Тверской области от 07.12.2015 № 111-ЗО. | ||

| УСН | Средняя численность сотрудников — не более 15 чел.; доход от льготной деятельности — не более 1/10 от предельного дохода, установленного п. 4 ст. 346.13 НК РФ; среднемесячная зарплата в расчете на одного сотрудника составляет не менее трех МРОТ. Виды деятельности установлены в статье 1 закона Томской области от 15.05.2015 № 48-ОЗ. | |

| ПСН | Среднемесячная зарплата в расчете на одного сотрудника составляет не менее двух МРОТ. Виды деятельности установлены в статье 1 закона Томской области от 15.05.2015 № 49-ОЗ. | |

| УСН | Среднесписочная численность сотрудников — не более 15 чел. Виды деятельности установлены в приложении № 1 к Закону Тульской области от 23.04.15 № 2293-ЗТО. | |

| ПСН | Среднесписочная численность сотрудников — не более 15 чел. Виды деятельности установлены в приложении № 2 к Закону Тульской области от 23.04.15 № 2293-ЗТО. | |

| УСН | Виды деятельности установлены в пункте 2 статьи 1 закона Республики Тыва Закон от 24.06.2015 № 86-ЗРТ. | |

| ПСН | Виды деятельности установлены в пункте 4 статьи 2 закона Республики Тыва Закон от 24.06.2015 № 86-ЗРТ. | |

| УСН | Средняя численность сотрудников — не более 15 чел.; доход от льготных видов деятельности — не должен превышать предельный размер, предусмотренный пунктом 4 статьи 346.13 НК РФ, уменьшенный в 10 раз. Виды деятельности установлены в приложении № 1 к Закону Тюменской области от 31.03.15 № 20. | |

| ПСН | Средняя численность сотрудников — не более 15 чел.; доход от льготных видов деятельности — не должен превышать предельный размер, предусмотренный пунктом 6 статьи 346.45 НК РФ, уменьшенный в 10 раз. Виды деятельности установлены в приложении № 2 к Закону Тюменской области от 31.03.15 № 20. | |

| УСН | Виды деятельности установлены в статье 2 закона Удмуртской Республики от 14.05.2015 № 32-РЗ. | |

| ПСН | Виды деятельности установлены в статье 3 закона Удмуртской Республики от 14.05.2015 № 32-РЗ. | |

| УСН | Виды деятельности установлены в статье 1 закона Ульяновской области от 01.04.2015 №30-ЗО. | |

| ПСН | Виды деятельности установлены в статье 2 закона Ульяновской области от 01.04.2015 №30-ЗО. | |

| УСН | Виды деятельности установлены в пункте 4 статьи 1 закона Хабаровского края от 11.03.2015 № 79-р. | |

| ПСН | Виды деятельности установлены в пункте 2 статьи 1 закона Хабаровского края от 11.03.2015 № 79-р. | |

| УСН | Средняя численность сотрудников — не более 15 чел.; доход от льготных видов деятельности не превышает 1/10 от предельного дохода, установленного п. 4 ст. 346.13 НК РФ. Виды деятельности установлены в пункте 3 статьи 1 закона Республики Хакасия от 14.07.2015 № 66-ЗРХ. | |

| ПСН | Доход от льготных видов деятельности не превышает 1/10 от предельного дохода, предусмотренного п. 6 ст. 346.45 НК РФ. Виды деятельности установлены в статье 2 закона Республики Хакасия от 14.07.2015 № 66-ЗРХ. | |

| УСН | Средняя численность сотрудников — не более 50 чел. Виды деятельности установлены в статье 2 Закона Ханты-Мансийского автономного округа — Югры от 20.02.15 № 14-оз. | |

| ПСН | Виды деятельности установлены в статье 3 Закона Ханты-Мансийского автономного округа — Югры от 20.02.2015 №14-оз. | |

| Челябинская область (до 31.12.2020, но планируют продлить) | УСН | Виды деятельности установлены в приложении 1 к закону Челябинской области от 28.01.2015 № 101-ЗО. |

| ПСН | Виды деятельности установлены в приложении 2 к закону Челябинской области от 28.01.2015 № 101-ЗО. | |

| УСН | Виды деятельности установлены в приложении 1 к закону Чеченской Республики от 13.11.2015 № 46-РЗ. | |

| ПСН | Виды деятельности установлены в приложении 2 к закону Чеченской Республики от 13.11.2015 № 46-РЗ. | |

| УСН | Нет задолженности перед бюджетом по налогам, сборам и иным платежам; среднемесячная зарплата в расчете на одного сотрудника составляет не менее двух МРОТ; доход от льготных видов деятельности — не более 12 млн руб.; в инспекцию представлены: книга учета доходов и документ о среднемесячной зарплате. Виды деятельности установлены в пункте 6 статьи 1 закона Чувашской Республики от 22.06.2015 № 27. | |

| ПСН | Виды деятельности установлены в пункте 4 статьи 1 закона Чувашской Республики от 22.06.2015 № 27. | |

| УСН | Виды деятельности установлены в приложении к закону Ямало-Ненецкого автономного округа от 20.04.2015 № 30-ЗАО. | |

| ПСН | Виды деятельности установлены в приложении к закону Ямало-Ненецкого автономного округа от 20.04.2015 № 29-ЗАО. | |

| УСН | Доход от льготных видов деятельности — не более 1/10 от предельного дохода, предусмотренного п. 4 статьи 346.13 НК РФ. Виды деятельности установлены в статье 1 к закону Ярославской области от 01.06.2015 № 43-з. | |

| ПСН | Виды деятельности установлены в статье 2 к закону Ярославской области от 01.06.2015 № 43-з. |

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.