Не вовремя оплатили ндс чем грозит

Чем грозит неуплата авансового платежа по налогу

Нарушение порядка уплаты авансовых платежей по налогу не является основанием, чтобы оштрафовать организацию на основании статьи 122 Налогового кодекса. Тем не менее, неуплата авансового платежа по итогам отчетного периода чревата последствиями.

Могут ли оштрафовать за неуплату авансового платежа по налогу

В ряде случаев установлена обязанность в течение налогового периода уплачивать предварительные платежи по налогу – авансовых платежей. Обязанность по уплате авансовых платежей признается исполненной в порядке, аналогичном для уплаты налога.

Неуплата или неполная уплата налога организацией или предпринимателем может привести к штрафу в размере:

Но нарушение порядка исчисления и уплаты авансовых платежей не может рассматриваться в качестве основания для привлечения лица к ответственности за нарушение законодательства о налогах и сборах.

В случае невнесения или неполного внесения авансового платежа по какому-либо налогу штраф, предусмотренный статьей 122 Налогового кодекса, с организации взыскать нельзя. (п. 16 Информационного письма ВАС РФ от 17.03.2003 № 71).

Следовательно, штраф, предусмотренный статьей 122 Налогового кодекса, может быть применен только за неуплату налога по итогам года.

Чем грозит неуплата авансового платежа по налогу

Нарушение порядка исчисления и уплаты авансовых платежей не может рассматриваться в качестве основания для привлечения лица к ответственности за нарушение законодательства о налогах и сборах.

Тем не менее, просрочка по авансовым платежам обеспечивается пенями (абз. 2 п. 3 ст. 58 Налогового кодекса).

Пени начислят за каждый календарный день просрочки исполнения обязанности по уплате авансового платежа. Ее размер определяется на основе неуплаченной суммы исходя из дифференцированной процентной ставки (п. 4 ст. 75 Налогового кодекса).

Для организаций размер пени за неуплату авансового платежа по налогу составит:

Период просрочки, за который начисляется пеня, исчисляется со дня, следующего за установленным днем уплаты авансового платежа по день исполнения обязанности по его уплате включительно.

Кроме того, при неуплате авансовых платежей на имущество организации могут наложить арест. Арест имущества организации может быть применен в качестве способа обеспечения исполнения решения ИФНС о взыскании авансовых платежей (письмо Минфина от 14.03.2019 № 03-02-08/16736, п. 12 Информационного письма Президиума ВАС РФ от 22.12.2005 № 98).

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

Полная информация о правилах учета и налогах для бухгалтера.

Только конкретный алгоритм действий, примеры из практики и советы экспертов.

Ничего лишнего. Всегда актуальная информация.

Выбор читателей

Увольнение в новый год: как быть с 2-х недельной отработкой и уволить в праздники

Новые правила оформления больничных листов с 1 января 2022 года. Что изменилось?

Какие сведения подавать в ФСС на выплату пособий с 2022 года

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Штраф за несвоевременную сдачу отчетности по НДС

Сдать декларацию по НДС нужно до 25 числа месяца, который следует за прошедшим кварталом (п. 5 ст. 174, ст. 163 НК РФ). Если компания (ИП) опоздала со сдачей декларации, то она может быть привлечена к ответственности.

Компании и ИП — плательщики НДС или налоговые агенты — должны представлять в налоговые органы декларацию по НДС (п. 5 ст. 174, подп. 1 п. 5 ст. 173 НК РФ, п. 2 приказа ФНС России от 29.10.2014 №ММВ-7-3/558).

Декларацию по НДС нужно сдать в налоговую инспекцию по месту учета головной организации (п. 5 ст. 174 НК РФ). В налоговые инспекции по месту нахождения обособленных подразделений компании декларации подавать не следует. Объясняется это тем, что НДС полностью относится к доходам федерального бюджета (п. 5 ст. 174 НК РФ, ст. 50 Бюджетного кодекса РФ).

Сдать декларацию по НДС нужно до 25 числа месяца, который следует за прошедшим кварталом (п. 5 ст. 174, ст. 163 НК РФ). Если компания (ИП) опоздала со сдачей декларации, то она может быть привлечена к ответственности.

Во-первых, организацию могут оштрафовать. Сумма штрафа составит 5% от налога, который не уплачен в срок. Штраф возьмут за каждый месяц просрочки, вне зависимости от того полный он или нет. При этом штраф не должен быть больше 30% от суммы неуплаченного в срок налога и меньше 1000 рублей (ст. 119 НК РФ). За поданную в неверном формате декларацию грозит тот же штраф. Так, если вы вовремя сдали декларацию на бумаге, хотя должны были отчитаться электронно, налоговая посчитает, что вы не отчитались и назначит штраф по ст. 119 НК РФ.

Если у налогоплательщика есть смягчающие обстоятельства, то штраф может быть уменьшен (п. 1 ст. 112, п. 3 ст. 114 НК РФ).

Во-вторых, к ответственности может быть привлечено должностное лицо компании. Ему могут вынести предупреждение или наложить штраф. Размер штрафа составит от 300 до 500 рублей (ст. 15.5, ч. 3 ст. 23.1 КоАП РФ).

Наконец, если компания не представила декларацию по НДС через 10 рабочих дней по истечении крайнего срока, ИФНС может принять решение о блокировке ее расчетного счета (п. 2 ст. 76 НК РФ).

Отчитывайтесь вовремя через Контур.Экстерн.

Не вовремя оплатили ндс чем грозит

НК РФ Статья 122. Неуплата или неполная уплата сумм налога (сбора, страховых взносов)

(в ред. Федеральных законов от 27.07.2006 N 137-ФЗ, от 03.07.2016 N 243-ФЗ)

(см. текст в предыдущей редакции)

1. Неуплата или неполная уплата сумм налога (сбора, страховых взносов) в результате занижения налоговой базы (базы для исчисления страховых взносов), иного неправильного исчисления налога (сбора, страховых взносов) или других неправомерных действий (бездействия), если такое деяние не содержит признаков налоговых правонарушений, предусмотренных статьями 129.3 и 129.5 настоящего Кодекса,

(в ред. Федерального закона от 03.07.2016 N 243-ФЗ)

(см. текст в предыдущей редакции)

влечет взыскание штрафа в размере 20 процентов от неуплаченной суммы налога (сбора, страховых взносов).

(в ред. Федеральных законов от 27.07.2006 N 137-ФЗ, от 03.07.2016 N 243-ФЗ)

(см. текст в предыдущей редакции)

(см. текст в предыдущей редакции)

3. Деяния, предусмотренные пунктом 1 настоящей статьи, совершенные умышленно,

(в ред. Таможенного кодекса РФ от 28.05.2003 N 61-ФЗ)

(см. текст в предыдущей редакции)

влекут взыскание штрафа в размере 40 процентов от неуплаченной суммы налога (сбора, страховых взносов).

(в ред. Федеральных законов от 09.07.1999 N 154-ФЗ, от 27.07.2006 N 137-ФЗ, от 03.07.2016 N 243-ФЗ)

(см. текст в предыдущей редакции)

4. Не признается правонарушением неуплата или неполная уплата ответственным участником консолидированной группы налогоплательщиков сумм налога на прибыль организаций по консолидированной группе налогоплательщиков в результате занижения налоговой базы, иного неправильного исчисления налога на прибыль организаций по консолидированной группе налогоплательщиков или других неправомерных действий (бездействия), если они вызваны сообщением недостоверных данных (несообщением данных), повлиявших на полноту уплаты налога, иным участником консолидированной группы налогоплательщиков, привлеченным к ответственности в соответствии со статьей 122.1 настоящего Кодекса.

(п. 4 введен Федеральным законом от 16.11.2011 N 321-ФЗ)

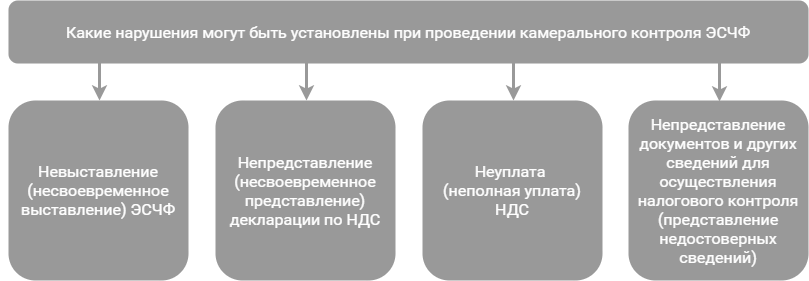

Камеральный контроль НДС: за что могут оштрафовать

Какие нарушения может установить налоговая инспекция по результатам камерального контроля НДС, рассмотрим на схеме:

Невыполнение обязанности по выставлению (направлению) ЭСЧФ в законодательно установленные сроки может повлечь за собой привлечение виновных лиц к административной ответственности. Такая ответственность установлена ч. 1 ст. 13.8 КоАП. За это нарушение предусмотрено предупреждение или наложение штрафа в размере от 2 до 20 базовых величин (БВ).

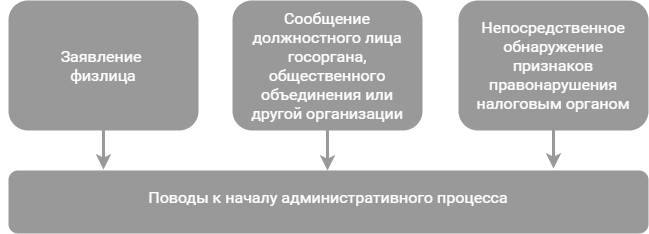

Поводы для начала административного процесса могут быть следующими :

Если же налоговый орган установит непредставление (несвоевременное представление) юрлицом налоговой декларации, это повлечет административную ответственность должностного лица, совершившего нарушение :

| Нарушение срока представления налоговой декларации | Ответственность |

| При просрочке не более трех рабочих дней | Предупреждение или штраф до 1 БВ |

| При просрочке более трех рабочих дней | Штраф 2 БВ с увеличением на 0,5 БВ за каждый полный месяц просрочки, но не более 10 БВ |

| При просрочке, совершенной повторно в течение года | Штраф 3 БВ за каждый полный или неполный месяц просрочки, но не более 20 БВ |

Примечание. За уклонение от уплаты налогов, совершенное умышленно и повлекшее причинение ущерба в крупном либо особо крупном размере, предусмотрена уголовная ответственность.

Если в течение 10 дней с даты направления уведомления плательщик не подаст уточненную декларацию по НДС или не представит пояснения (или по результатам рассмотрения пояснений налоговый орган установит неуплату или неполную уплату НДС), то в зависимости от характера выявленных нарушений может быть составлен акт камеральной проверки либо составлен протокол об административном правонарушении по основаниям, предусмотренным статьями 13.4, 13.6, 13.8 КоАП.

Риски плательщика

МНС разработаны критерии отбора субъектов хозяйствования для проведения выборочных проверок. Кроме вышеперечисленных последствий нарушения, обнаруженные при камеральном контроле НДС, повышают вероятность отбора плательщика для проведения выборочной налоговой проверки. Так, например, к «рейтингу» плательщика, применяющего ОСН или УСН, добавятся:

— за непредставление, несвоевременное представление декларации по НДС (два и более раза в календарном году за разные отчетные периоды) — 5 баллов ;

— за неуплату, несвоевременную и (или) неполную уплату НДС (два и более раза в календарном году). Критерий оценивается за 2 календарных года. За наличие данных фактов в первом календарном году — 5 баллов, за наличие во втором календарном году — еще 5 баллов ;

— за непредставление пояснений на уведомление налогового органа (в течение календарного года) — 5 баллов ;

Судебный вердикт: неуплата контрагентами НДС не является причиной для отказа в вычете

Предмет спора : организации отказали в вычете по НДС по причине неуплаты ее контрагентом НДС и непроявления должной осмотрительности при заключении договора поставки. Суды нижестоящих инстанций признали отказ в вычете законным. При этом суды исходили из того, что контрагент организации не мог исполнить заключенный договор, имел признаки однодневки и не заплатил в бюджет НДС. Организация оспорила данные судебные решения в Верховном Суде РФ.

За что спорили : 14 423 367 рублей.

Кто выиграл : организация.

Верховный Суд РФ установил, что основной причиной отказа в вычете НДС послужило то, что поставщик организации не уплатил в бюджет НДС. Тем самым в бюджете не был сформирован источник для возмещения налога. Вместе с тем данный факт сам по себе не является достаточным основанием для отказа в вычете.

Исполнение обязанности по уплате налогов не предполагает возложения на налогоплательщика ответственности за действия всех его контрагентов по совершаемым сделкам. Право на вычет не может быть обусловлено исполнением непосредственными контрагентами (продавцами, поставщиками) и предшествующими им лицами своей обязанности по уплате НДС, а также финансово-экономическим положением и поведением третьих лиц.

Отказ в праве на вычет «входящего» НДС при неуплате налога контрагентами возможен только в тех случаях, когда ИФНС докажет, что организация-покупатель имела умысел на уклонение от налогообложения и незаконное возмещение налога.

Один лишь факт отсутствия экономического источника вычета налога не может быть достаточным, чтобы считать применение вычетов покупателем неправомерным.

Лишение права на вычет НДС налогоплательщика-покупателя, который не преследовал цель уклонения от налогообложения, означало бы применение мер ответственности за неуплату налогов, допущенную иными лицами.

Также претензии налоговиков и нижестоящих судов вызвало и то, что контрагент организации имел признаки фирмы-однодневки и не мог исполнить заключенную сделку по поставке продукции. Так, у контрагента не было работников и транспортных средств.

Однако организация доказала, что при выборе контрагента она проявила осмотрительность. Ее контрагент выступал в качестве реального субъекта экономической деятельности. У него имелся склад, а также он нес издержки по оплате транспортных услуг различных экспедиторских организаций и затраты на аренду помещения.

Генеральный директор контрагента при допросе в качестве свидетеля также подтвердил осуществление деятельности возглавляемой им организацией. Сделка была исполнена с привлечением третьих лиц (экспедиторов).

Организация доказала факт реального приобретения продукции. Приобретенный у контрагента товар был полностью оплачен, оприходован и использован при осуществлении производственной деятельности.

В связи с этим ВС РФ признал отказ в вычете НДС необоснованным, отменил ранее принятые решения судов и направил дело на новое рассмотрение.