если я работаю официально могу ли я открыть ип и какие налоги платить

Работодатель запрещает мне открывать ИП

«В период действия настоящего трудового договора работник не имеет права без письменного согласования с работодателем выполнять какую-либо работу в иных юридических лицах, у индивидуальных предпринимателей или являться их учредителем (участником), а также заниматься предпринимательской деятельностью».

Все зависит от того, кем работает ваша знакомая. Закон ограничивает право работников некоторых профессий на предпринимательскую деятельность.

Можно ли открыть ИП, если уже работаешь по трудовому договору?

Единственное требование: заниматься делами своего бизнеса можно только в свободное от работы время, то есть во время официального отдыха.

Время отдыха работник может использовать по своему усмотрению. Соответственно, никакие указания работодателя на это время распространяться не могут. Исключение — некоторые специальности, например профессиональные спортсмены. Они обязаны соблюдать режим питания и сна и вне тренировок и соревнований.

Если во время рабочего дня вы будете постоянно отвлекаться на дела своего бизнеса, работодатель может обвинить вас в том, что вы не исполняете трудовые обязанности.

В правилах внутреннего трудового распорядка многих компаний даже специально указано, что работник не может в рабочее время заниматься делами, не связанными с его должностными обязанностями. Это нормально и законно.

Иногда ИП вообще открывать нельзя — госслужащим и банкротам

Некоторым людям в принципе запрещено заниматься предпринимательской деятельностью из-за особенностей профессии или в качестве наказания за правонарушение.

В первую очередь это госслужащие — федеральные и муниципальные. Если вы работаете в государственном бюджетном учреждении, например, учителем или врачом, это не означает автоматически, что вы госслужащий.

Реестр должностей государственной службы установлен указом президента от 31.12.2005 № 1574.

Реестры должностей муниципальной службы утверждаются нормативными актами субъекта федерации. Например, в Москве принят закон от 22.10.2008 № 50 «О муниципальной службе в Москве». Список должностей смотрите в приложении № 5.

Ну и, конечно, если суд прямо запретил вам заниматься предпринимательской деятельностью на определенный срок, ИП регистрировать вы не можете.

Что делать вашей знакомой

Дополнительным соглашением, которое подписала ваша знакомая, работодатель запретил ей:

Право на свободный труд гарантировано гражданам России Конституцией и может быть ограничено только федеральными законами. Например, закон запрещает работать по совместительству сотрудникам органов внутренних дел, главным бухгалтерам кредитных организаций в других кредитных организациях, руководителям организаций без разрешения собственника имущества или уполномоченного органа и работникам некоторых других профессий.

Если ваша знакомая не подходит под такие ограничения, то совместительство разрешено, если это не мешает выполнению трудовых обязанностей на основном месте работы. Суды обычно встают на сторону работников, когда работодатель навязывает им такие запреты.

Так, Комсомольский районный суд Тольятти в 2016 году рассмотрел аналогичный спор: работодатель включил в трудовой договор условие о том, что работнику запрещено заниматься какими-либо другими видами деятельности, трудиться в других компаниях, если это может нанести ущерб работодателю. Суд не согласился и решил вот что:

Соответственно, работодатель в вашем случае тоже нарушает закон.

Что делать вам

Если ваша знакомая не относится к категории лиц, которых мы перечислили во второй части ответа, работодатель дважды грубо нарушил ее конституционные права. Об этом ему и надо сообщить. По традиции рекомендуем делать это в письменном виде. В письме пусть ваша знакомая требует прекращения действия незаконного дополнительного соглашения.

Если работодатель не захочет выполнять предъявленные требования, можно пожаловаться в инспекцию труда, обратиться в суд — или продолжить работать, если эта ситуация устроит вашу знакомую.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Вправе ли работодатель запретить сотруднику быть ИП?

Насколько я знаю, можно одновременно быть наемным работником и ИП — уведомлять работодателя об этом необязательно.

Я работаю по трудовому договору, но думаю зарегистрировать ИП. Однако в моем допсоглашении к трудовому сказано, что я не могу без письменного согласования с работодателем работать в других компаниях или у ИП, быть их учредителем или участником, а также заниматься предпринимательской деятельностью.

Это вообще законно? Что может грозить, если, например, работодатель не одобрит идею о регистрации ИП, а я все равно стану предпринимателем?

Я буду исходить из того, что вы работаете в обычной коммерческой фирме. Тогда условие допсоглашения к трудовому договору однозначно незаконно. Давайте обо всем по порядку.

Кто не может трудиться по найму и одновременно быть ИП

Те, кто так или иначе работает на государство, вести свой бизнес не могут. Это, в частности, военнослужащие, сотрудники полиции и прокуратуры, госслужащие, например налоговики, и муниципальные служащие. Для них запрет на предпринимательскую деятельность закреплен законодательно, и его нарушение — прямой путь к увольнению из-за утраты доверия.

Кроме того, ТК РФ запрещает параллельно вести собственный бизнес сотрудникам:

При этом закон запрещает заниматься предпринимательством не всем работникам, а только тем, чьи должности есть в перечне, который утвердила госкорпорация или госкомпания.

Как победить выгорание

Могут ли остальные работники открывать ИП

Законодательство не запрещает работать по трудовому договору и одновременно быть предпринимателем. Ограничивать это право через условия трудового договора нельзя. А если такое условие все же есть, оно не применяется.

Также организациям не запрещено брать на работу тех, кто зарегистрирован как ИП. Но есть важное уточнение: в ходе ИП-бизнеса нельзя допускать утечки данных, которые в компании-работодателе считаются коммерческой тайной.

Если сотрудник откроет бизнес, где будет использовать эти разработки, то разглашение коммерческой тайны налицо. И за это работодатель вправе уволить его по статье. Если, конечно, узнает о происходящем.

А если человек как ИП после работы печет торты на продажу, то ничего криминального в этом нет. Также работодатель ничего не сможет поделать с ИП, который использует в работе закрытую служебную информацию, если нет локального акта с перечнем тайных сведений. Другое дело, что это просто непорядочно по отношению к работодателю.

Как работодатель может узнать о статусе ИП у сотрудника и что за это грозит

Если вы не будете афишировать на основном месте работы свой статус ИП, узнать о нем работодатель может только случайно. К примеру, кто-нибудь из руководства компании наткнется в соцсетях на вашу рекламу. Тогда с помощью сервиса на сайте ФНС по ИНН и ФИО работодатель сможет легко проверить, есть у вас статус ИП или нет.

Но так как запрет на регистрацию ИП в трудовом договоре или допсоглашении к нему незаконен, у работодателя нет права уволить вас или объявить выговор, если тайное станет явным.

Более того, если вы пожалуетесь в трудинспекцию, то фирме-работодателю может грозить штраф 50 000—100 000 Р за то, что в трудовом договоре есть такой запрет.

Что делать? Читатели спрашивают — эксперты Т—Ж отвечают

Можно ли официально работать и открыть ИП

Для формирования документов на регистрацию ИП вы можете воспользоваться бесплатным онлайн-сервисом непосредственно на нашем сайте. С его помощью вы сможете оформить пакет документов, соответствующий всем требованиям по заполнению и законодательству РФ.

Что выбрать — карьерный рост или собственное дело? Работа по найму — более надежный вариант, однако многим хочется попробовать свои силы в бизнесе. На первых порах было бы здорово совместить предпринимательскую деятельность и работу. Правомерно ли это? Другими словами, можно ли открыть ИП, если официально трудоустроен? Рассмотрим, что сказано об этом в законодательстве.

Что такое ИП

Индивидуальный предприниматель (ИП) — это не форма компании, не должность, а особый статус гражданина. Получив его, можно легально заниматься бизнесом. Так что быть предпринимателем и одновременно работать по трудовому договору — это абсолютно законно для большинства граждан.

Почему для большинства, а не для всех? Дело в том, что ограничение, связанное с профессиональной деятельностью, все же есть. Оно установлено для тех, чья работа связана со службой государству. В первую очередь это военнослужащие, но не только они. Можно ли, например, госслужащему открыть ИП? Нет, это запрещено законом о государственной гражданской службе. Госслужащий не может заниматься предпринимательской деятельностью ни лично, ни через доверенных лиц. Также он не вправе участвовать в управлении коммерческой организацией.

Аналогичный запрет на ведение бизнеса установлен для военнослужащих любых должностей и званий — он установлен соответствующим законом об их статусе. Есть законодательные ограничения для депутатов, а также руководителей муниципальных образований.

Часто возникает сомнение, можно ли открыть ИП и вести бизнес гражданину, если он официально трудоустроен в бюджетной организации. Это зависит от того, является ли он госслужащим. Если нет, то может. Сам по себе факт работы в бюджетной сфере ограничений не накладывает.

Уведомлять ли работодателя

Закон не обязывает предпринимателя сообщать нанимателю о своем новом статусе, и никакой необходимости в этом нет. Работа по найму и в рамках своего ИП документально никак не пересекается. Иначе говоря, предпринимателю не нужно делать запись в собственной трудовой книжке, поскольку он не может работать в «своем» ИП. Ведь по закону гражданин не может заключить договор сам с собой.

Но узнав о том, что работник стал предпринимателем, работодатель может предложить ему переоформить отношения, то есть вместо трудового договора заключить гражданско-правовой. Нанимателю это гораздо выгоднее — меньше обязательных платежей.

Выгода будет и для самого ИП — он сможет немного сэкономить на налоге. Ведь с заработной платы, которую начисляет ему работодатель, удерживается НДФЛ по ставке 13%. Если же ИП перейдет на льготный режим налогообложения, например, на УСН с объектом «Доходы», то с той же суммы он будет платить 6% налога.

Приведем пример. Работник Иванов И.И. получал заработную плату в размере 56 500 рублей, в том числе НДФЛ 13%. То есть на руки ему выдавали 50 000 рублей. Если он станет ИП на УСН 6% и вместо трудового договора заключит со своей компанией гражданско-правовой, то при той же стоимости услуг его доход после налогообложения составит 53 110 рублей (56 500 — 56 500 * 6 / 100).

Риски для предпринимателя

Но рассчитанная выше выгода очевидна лишь на первый взгляд. Дело в том, что при сотрудничестве с предпринимателем его бывший работодатель перестанет перечислять за него страховые взносы. ИП будет платить их сам, но в гораздо меньшем размере. Это приведет к тому, что его страховой стаж и пенсионный коэффициент будет накапливаться медленнее, и пенсия будет небольшой.

Есть еще и другие гарантии, которые обеспечивает работа по трудовому договору. Например, ежегодный оплачиваемый отпуск, пособие по временной нетрудоспособности (больничный), декретные и другие выплаты. Некоторые работодатели компенсируют использование личного автомобиля, транспортные расходы, затраты на мобильную связь, на занятия спортом. Но все это закончится с прекращением трудовых отношений.

Кроме того, проверяющие органы могут заподозрить подмену типа договора. Это может быть расценено, как желание работодателя сэкономить на обязательных платежах. Если отношения между фирмой и ИП имеют признаки работы по найму, договор могут переквалифицировать в трудовой, доначислив все налоги и взносы.

Например, если в договоре с ИП работодатель пропишет, что тот должен исполнять правила внутреннего распорядка, которые приняты в компании, то это будет явным признаком трудовых отношений. То же самое касается установления в договоре с предпринимателем выплат, которые относятся к трудовым, — компенсаций, премий, расчета заработной платы на основе оклада и так далее.

Отличие работы по найму и сотрудничества с компанией в статусе ИП заключается еще и в том, кто должен обеспечить условия труда. Если человек работает по найму, то это обязанность работодателя. Если же он нанят на выполнение определенной работы как предприниматель, то обеспечить условия труда он должен сам. Это значит, например, что он должен использовать собственный инструмент, технику и прочее. Вместе с тем он вправе не соблюдать установленный в компании распорядок дня, равно как и не подчиняться каким-то иным внутренним документам.

Можно ли наняться в компанию, будучи ИП

Бывает, что гражданин открыл свой бизнес, но пока не получил желаемого результата либо ему поступило выгодное предложение о работе. Может ли он снова устроиться в компанию со статусом ИП? Конечно, никаких препятствий для этого нет. Важно лишь помнить о том, что индивидуальный предприниматель все время, пока он зарегистрирован в этом статусе, платит за себя взносы на пенсионное и медицинское страхование. Это не зависит от того, ведет он деятельность или нет. Если предприниматель решил полностью покончить с бизнесом и работать по найму, ему нужно сняться с регистрации.

Может ли руководство узнать об ИП

Многие работники опасаются того, что руководство их компании узнает про их предпринимательскую деятельность. Может ли такое произойти? Да, узнать о том, что человек зарегистрирован предпринимателем, очень просто. Ведь эта информация не является конфиденциальной. Наоборот, данные о каждом ИП открыто содержатся в Едином государственном реестре индивидуальных предпринимателей (ЕГРИП). Получить информацию из него может любое заинтересованное лицо прямо на сайте налоговой службы.

Так что узнать о бизнесе работодатель может. Будет ли это иметь негативные последствия? Скажем так — закон позволяет быть ИП и работать по трудовому договору, поэтому претензии работодателя будут необоснованными. Основанием для увольнения факт ведения бизнеса также быть не может. Если такое происходит, есть повод обратиться в Трудовую инспекцию.

Как открыть ИП работающему человеку

Теперь рассмотрим, как открыть ИП, если работаешь по найму официально. Процедура регистрации для тех, кто работает, не отличается от стандартной. Вот что нужно сделать:

Налоги и взносы ИП, работающего по найму

Итак, мы ответили на вопрос, можно ли работать официально по найму и открыть ИП одновременно с этим. Теперь разберемся, что в такой ситуации будет с налогами.

По отношению к работнику компания является налоговым агентом и страхователем. Это значит, что она удерживает из полагающихся ему сумм НДФЛ по ставке 13%. Помимо этого, работодатель платит в бюджет взносы на пенсионное, медицинское и социальное страхование работника, причем из собственных средств. Как быть со всеми этими платежами, если гражданин получил статус ИП?

Ответ простой — все эти выплаты сохранятся. То есть в части сумм, которые гражданин зарабатывает по найму, ничего не поменяется. А вот с доходов от бизнеса все перечисления ИП делает сам в соответствии с той системы налогообложения, которую выбрал.

И еще один популярный вопрос: можно ли, открыв ИП, не платить страховые взносы, если официально трудоустроен? Ведь работодатель продолжает это делать. Нет, сэкономить не получится. С тех сумм, которые ИП получает от своего бизнеса, он обязан уплатить взносы на пенсионное и медицинское страхование сам.

Подведем итоги

Мы выяснили, что человек, трудящийся по найму, может одновременно заниматься бизнесом. Стоит ли ему увольняться, покажет время. Практика показывает, что индивидуальная предпринимательская деятельность редко оказывается прибыльной на старте.

Официально работающий человек, открыв ИП, сохраняет право на все гарантии, которые должен обеспечить ему работодатель. Налоги и взносы они платят вместе: наниматель — с заработной платы, предприниматель — с доходов от бизнеса.

Процесс постановки на учет для работника по найму никаких особенностей не имеет. Уведомлять работодателя о том, что сотрудник стал предпринимателем, необходимости нет. При желании гражданин может уволиться, а после наняться на другую работу — статус ИП этому не помеха. Важно лишь помнить, что, если деятельность не ведется, обязанность платить взносы не приостанавливается.

Работаю в найме и как ИП, как платить взносы?

С уважением,

Дмитрий Ш.

Логика ФНС: взносы за ИП и за физлицо не дублирующие

По закону страховой стаж при одновременном выполнении двух видов деятельности для определения права на трудовую пенсию считается как один.

В вашем случае вы работаете по найму и на себя. В первом случае вы договорились ходить в офис и выполнять определенную работу. Ваш налоговый агент — работодатель, он не может не платить налоги и взносы за сотрудника.

Но если мысль о двойных взносах не дает вам покоя, подумайте о полном переходе в работу не по найму. Если все правильно рассчитаете, то сэкономите деньги работодателю и заработаете больше. Вот, например, история фитнес-тренера, которую в Тинькофф-бизнесе сняли для рассылки про то, как зарабатывать больше:

Работайте как ИП — не платите взносы как физлицо

Возможно, даже со своим работодателем вы сотрудничаете не как работник, которому платят за выполнение обязанностей, а как исполнитель. То есть оказываете ему какие-то услуги и фактически получаете деньги за результат, а не за процесс.

Обосновать ваше предложение можно тем, что работодатель сможет сэкономить. Он платит сверх вашей зарплаты почти 50% налогов и взносов. Формально, конечно, НДФЛ 13% платите вы, а работодатель лишь выступает налоговым агентом: удерживает и перечисляет в бюджет. Но оставшуюся сумму он платит сам — в пределах этой суммы и договаривайтесь.

Но это будет законно только при соблюдении таких условий:

Прежде чем уйти полностью в собственный бизнес, просчитайте риски. Первое, что приходит в голову: у ИП нет отпусков и есть фиксированные взносы, которые не зависят от наличия дохода. На этот счет тоже есть судебная практика. Когда идет речь об экономии и повышении зарплаты, сотрудники соглашаются на договоры подряда. Но если требуется больничный или случается травма, становится понятно, что работник не защищен, он не может получить выплаты и компенсации. Приходится ходить по судам. Словом, думайте.

Пенсия у ИП есть

Индивидуальный предприниматель имеет право на получение пенсии. Одно из условий для этого — отсутствие долгов по страховым взносам за себя.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Как открыть ИП в 2021 году — пошаговая инструкция регистрации

В 2021 году число ИП в России впервые превысило количество компаний. Всего же в стране зарегистрировано больше 4 миллион предпринимателей. Это говорит о том, что условия для малого бизнеса становятся благоприятнее, а процедура регистрации — проще. Однако у будущих предпринимателей все равно возникает много вопросов. В статье мы попытались разобраться, как открыть ИП и ответить на популярные вопросы.

Как зарегистрировать ИП — пошаговая инструкция

Оформить предпринимательство несложно. Всего нужно выполнить четыре шага:

Чтобы не запутаться с бумагами и инстанциями, каждый шаг разберем детально, в отдельном пункте со своей инструкцией, примерами и значимыми нюансами.

Что нужно для открытия ИП?

Подготовка перед регистрацией минимальна: основные документы для открытии ИП у будущих предпринимателей есть под рукой, а недостающие можно найти онлайн. То же касается оплаты и подачи заявления.

Перечень документов может варьироваться. Например, если предприниматель регистрируется через посредника, нужна доверенность. Также дополнительные документы понадобятся лицам, оформляющим ИП в возрасте от 14 до 18 лет (до наступления совершеннолетия).

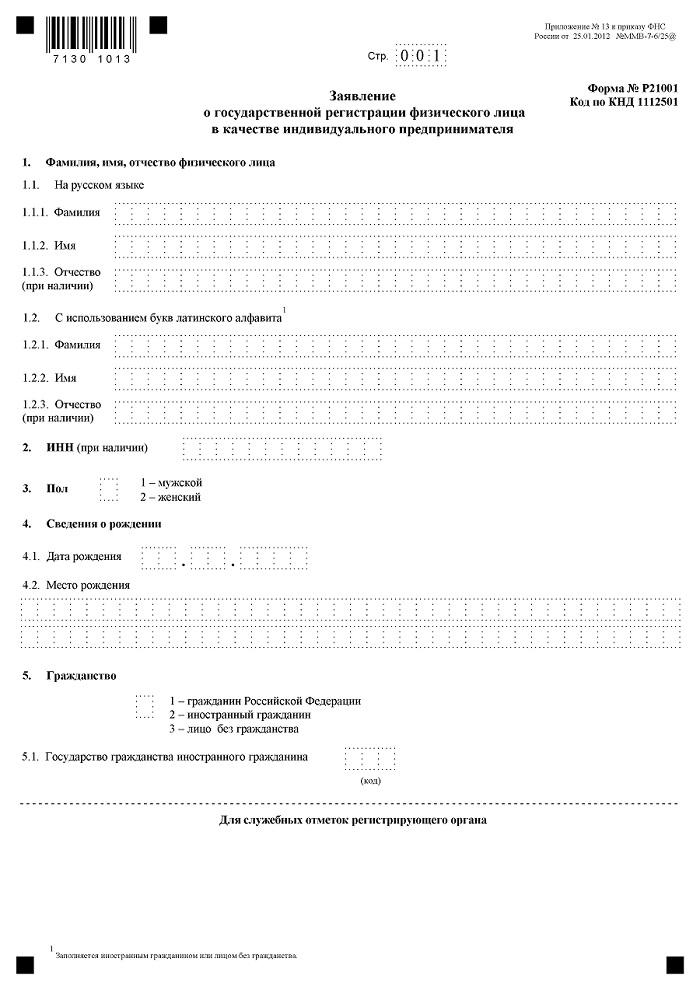

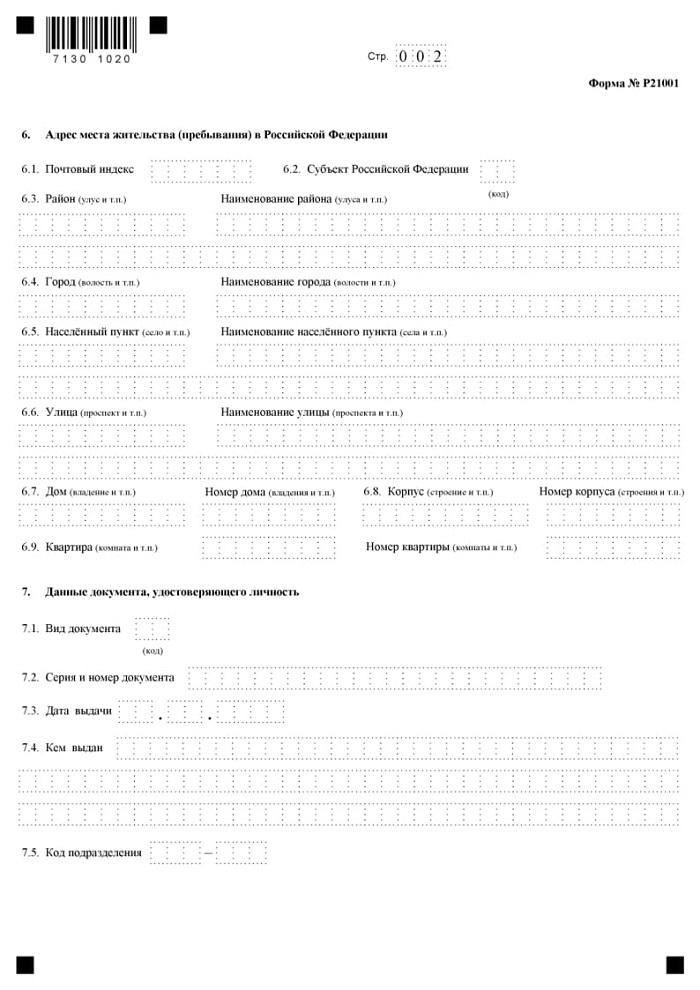

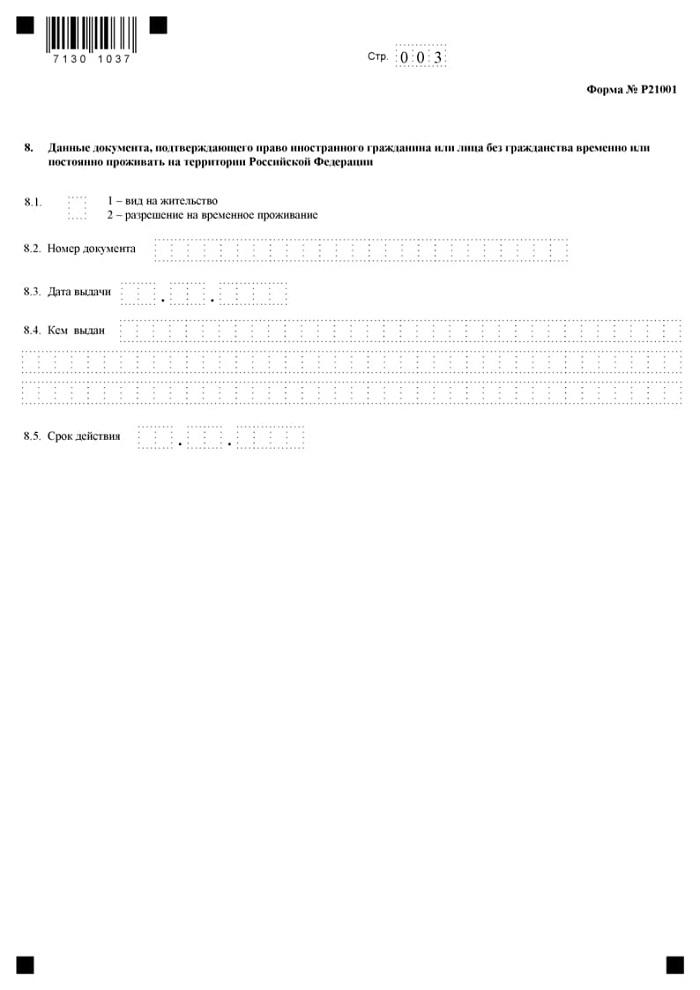

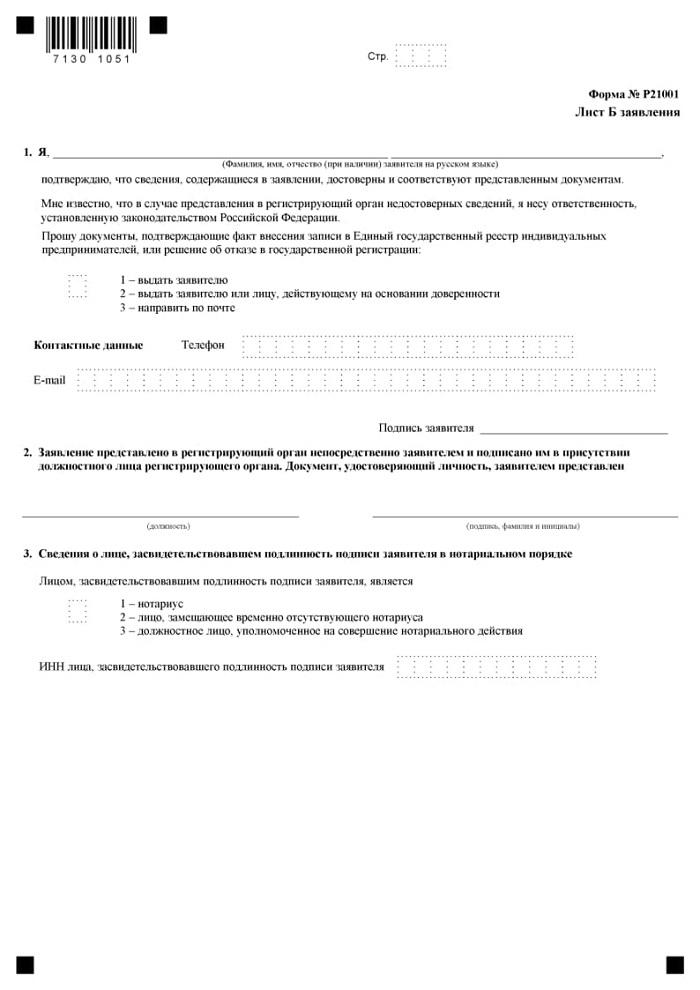

Заявление на открытие ИП

Заявление подается по форме Р21001. Для резидентов РФ заявление состоит из четырех страниц, для нерезидентов — из пяти. Заполнять форму нужно внимательно, поскольку неточности, помарки и ошибки — повод для налоговиков отказать в регистрации. В заявление предприниматели вносят такие сведения:

Ознакомиться с образцом заявления на открытие ИП в 2021 году и скачать его можно ниже:

Способ регистрации

Открыть ИП можно самостоятельно, и так поступает большинство начинающих предпринимателей. Но есть и другие варианты регистрационных действий. Например, если документы в налоговую отправлять по почте или через посредника, необходима доверенность. Она оформляется у нотариуса.

Открыть ИП «под ключ» предлагают и профессиональные посредники — компании либо индивидуально практикующие юристы. Кроме подготовки заявления такие посредники проконсультирую насчет системы налогообложения, сопроводят в налоговую и к нотариусу, оформят эл. подпись и возьмут на себя прочие хлопоты.

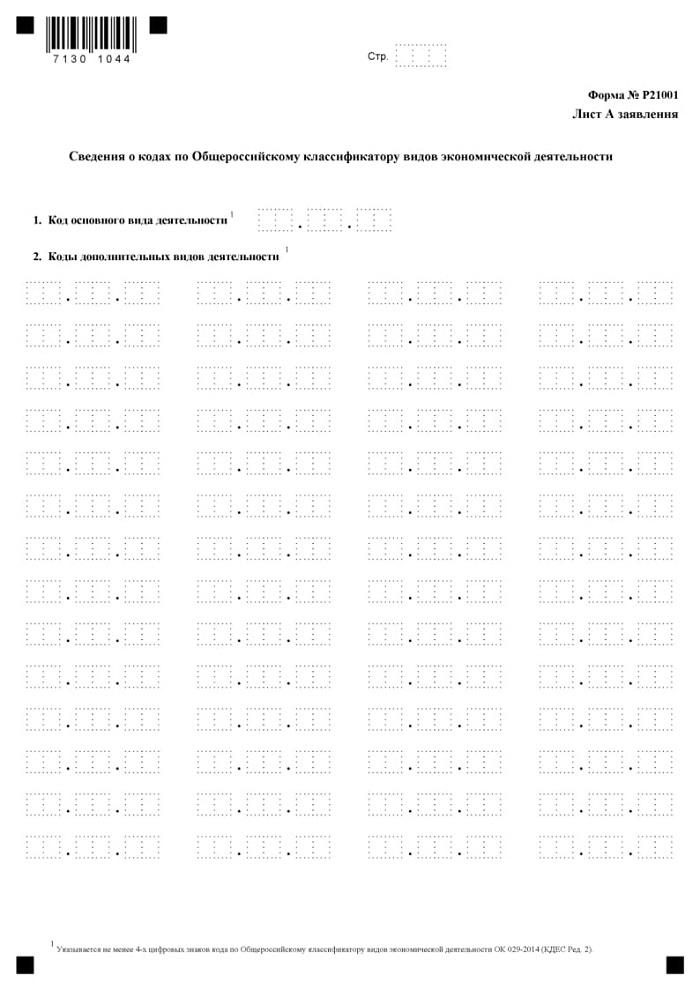

Выбор кодов ОКВЭД

Важный этап в подготовке заявления — кодировка ОКВЭД. Она нужна, чтобы госорганы знали, чем собирается заниматься новый субъект предпринимательства. В заявлении на регистрацию ИП коды указываются согласно специальному документу — Общероссийскому классификатору видов экономической деятельности, из-за чего и появилось обозначение «ОКВЭД». В 2019 году начала действовать новая редакция справочника — ОКВЭД-2, поэтому при оформлении документов опираться нужно именно на нее.

Итак, в заявлении нужно указать основной и дополнительные коды деятельности. Основной — тот, по которому предприниматель планирует получать наибольший доход. Число дополнительных кодов не ограничено. Несколько примеров:

Если в дальнейшем ИП будет вести деятельность, не соответствующую ОКВЭД, его могут привлечь к административной ответственности (штрафу до 5 000 рублей).

Режим налогообложения

По умолчанию предприниматель работает на общей системе налогообложения — ОСНО. Но для старта бизнеса такой вариант уплаты налогов — не самый выгодный. Поэтому многие ИП переходят на спецрежимы:

Выбор между тем или иным режимом может быть не очевиден. Например, налог по патенту рассчитывается не из реальных, а потенциально возможных доходов. ЕНВД разрешено совмещать с другими режимами, а УСН предполагает самый простой документооборот. Как соотнести все плюсы и минусы систем — сложный вопрос. Потому начинающие предприниматели часто обращаются к консультантам, чтобы просчитать возможные выгоды и убытки от каждого из спецрежимов применительно к своему бизнесу.

Оплата госпошлины

Квитанцию об оплате государственной пошлины можно сформировать через портал налоговой службы, чтобы потом оплатить онлайн или в любом банке. Квитанцию будущий предприниматель приносит в налоговую инспекцию и предъявляет вместе с остальными бумагами.

Начиная с 2019 года госпошлина не уплачивается, если регистрировать индивидуальное предпринимательство онлайн — через госуслуги, сайт ФНС и нотариуса.

Способы подачи заявления

По умолчанию ИП открывают по месту регистрации лица. Но если прописки нет, можно подать заявления по месту пребывания. Всего же есть четыре варианта подать документы на оформление предпринимательства:

Указанные способы отличаются сроками. Например, документы, отправленные по почте, могут задержаться. А быстрее всего подача заявления происходит онлайн — за считанные минуты.

Сколько стоит открыть ИП?

Стоимость зависит от регистрационной процедуры. Если предприниматель оформляется сам, то оплатить он должен пошлину. В 2021 году госпошлина за открытие ИП составляет 800 рублей. Если документы направлялись почтой или через доверенное лицо, то не обошлось без нотариальных услуг, а это минимум 1300 рублей.

Наконец, самый дорогостоящий вариант — открыть ИП «под ключ», когда регистрацией занимается посредник. Цена в этом случае будет завить от региона и объема оказываемых услуг (например, можно ограничиться консультациями либо же полностью переложить хлопоты на юриста).

Для наглядности представим возможные расходы в виде таблицы:

1 300 рублей и выше

Работа профессиональных регистраторов

2 000 рублей и выше

Почтовые и/или курьерские расходы

Из всего списка обязательна только госпошлина. Но даже ее можно не уплачивать, если регистрироваться онлайн (об этом см. пункты выше).

Что делать после открытия ИП?

То, какие шаги предпринять после оформления ИП зависят от специфик бизнеса и того, как предприниматель планирует развивать свое дело. В числе возможных мер:

Не все действия нужно совершать сразу после регистрации. Например, к найму работников многие предприниматели если и приходят, то через несколько лет. А вот лицензию нужно получать сразу, если того требует характер продаваемых товаров или оказываемых услуг.

Причины отказа в регистрации ИП

Прежде всего, в оформлении ИП откажут нескольким категориям заявителей:

Но основную массу заявлений отклоняют по двум другим причинам — неправильно оформлены бумаги или поданы не в ту инспекцию. Например, часто будущие предприниматели допускают ошибки в своем имени, ИНН, номере и серии паспорта, неверно сокращают слова. Если так произошло, регистрацию придется начинать заново.

Популярные вопросы

Осталось неясным, как зарегистрировать ИП? Ниже в одном-двух попробуем разъяснить моменты, которые чаще других вызывают затруднения у будущих предпринимателей.

Со скольки лет можно открыть ИП?

Общее правило гласит: открыть ИП может полностью дееспособный гражданин, достигший 18 лет. Но для ведения бизнеса в законе предусмотрены исключения. В частности, с 16 лет у россиян есть право на эмансипацию — признание несовершеннолетнего дееспособным. В каких случаях это право начинает действовать:

Получается, что зарегистрировать ИП вполне реально с 16 лет. При этом в отдельных регионах вступать в брак и оформлять эмансипацию разрешают уже в 14 лет. Речь, например, о Татарстане, Тюменской, Челябинской, Московской и др. областях. Но на практике госинстанции почти наверняка откажут 14-летним: их право на ведение бизнеса пока является спорным.

Можно ли открыть ИП, если официально трудоустроен?

Да, частные лица имеют право зарегистрировать ИП и начать собственное дело, не уходя с основного места работы. При этом с работодателем они могут сотрудничать на условиях трудового контракта или договора подряда — это не имеет значения.

Исключение составляют госслужащие — чиновники, военные, сотрудники прокуратуры и органов безопасности. Они не могут одновременно служить государству и вести бизнес, поэтому в регистрации ИП получат однозначный отказ.

Сколько времени занимает открыть ИП?

Со стороны налоговой максимальный срок рассмотрения документов — до трех рабочих дней. Об этом сообщает официальный сайт ФНС с пометкой, что речь идет о предпринимателях, которые корректно подали все сведения и бумаги. К рассмотрению заявки стоит прибавить время на сбор документов и визит в налоговую. Итого открыть ИП занимает от пяти дней.

Кстати, свидетельство по итогам регистрации не выдадут. С 2017 года его заменили электронной копией, которую высылают на почту, указанную в заявлении. А вот бумажное свидетельство запрашивается отдельно. Для этого предпринимателю нужно сделать запрос в налоговую в свободной форме.

Обязан ли ИП открывать расчетный счет?

По закону свой расчетный счет — обязательное условие только для юридических лиц. Для ИП правила мягче: они могут не заводить счет, но, как показывает практика, предпочитают открыть его из-за массы удобств. Например, только расчетный счет позволяет проводить платежи через терминалы и /или онлайн. Обычный текущий счет для этого не годится: к нему нельзя подключить устройство оплаты.

Кроме того, банки не приветствуют ведение бизнеса посредством личных счетов. Отсутствие р/с наносит ущерб имиджу ИП: партнеры и клиенты с неохотой переводят деньги на счет частного лица. Гораздо лучше иметь полноценные реквизиты, которые говорят о регистрации бизнеса, его надежности.

Как узнать, зарегистрирован ли ИП?

Самый простой способ — проверить регистрацию ИП онлайн на сайте налоговой. Для этого:

Такая проверка бывает нужна самому предпринимателю, чтобы узнать, прошел ли он регистрацию (например, через несколько дней после подачи документов). Но чаще друг друга проверяют контрагенты, чтобы не втянуть себя в отношения с мошенниками.