кредит это что такое кратко

Какой вид кредита выбрать

Банковский кредит — это деньги, которые банк выдает на определенный срок по заранее согласованным условиям. В зависимости от условий и целей кредиты бывают нескольких видов.

По целям кредитования

Целевой кредит. Банк выдает деньги на реализацию цели, предусмотренной в кредитном договоре, например на покупку жилья, автомобиля, на образование, лечение, отдых. Часто банк не выдает этот кредит наличными, а сразу перечисляет стороне, выступающей продавцом, чтобы гарантировать целевое использование средств. Обычно такой кредит можно взять под невысокую процентную ставку и на длительный срок.

Нецелевой кредит. Полученные деньги заемщик вправе тратить по своему усмотрению. Отчитываться перед банком ему не придется, а банк не проверяет цель использования таких кредитов. Ставка по таким кредитам обычно выше, а максимальный срок меньше.

По виду обеспечения

Обеспеченный залогом. Банк выдает кредит под залог имущества (автомобиля, недвижимости), ценных бумаг или драгоценных металлов, чтобы гарантировать возврат кредита. Если заемщик перестает платить, банк продает залоговый объект и погашает таким образом задолженность по кредиту. В зависимости от условий договора залоговое имущество находится в пользовании заемщика либо им распоряжается банк до исполнения всех обязательств по кредиту.

Обеспеченный поручительством. Возврат кредита гарантирует не только заемщик, но и его поручитель. Для банка это дополнительная гарантия, что кредит будет возвращен, поскольку если заемщик перестает выплачивать кредит, обязательства по его погашению переходят к поручителю.

Без обеспечения. Банк выдает кредит и не требует каких-либо гарантий в виде залога или поручительства со стороны заемщика. Поскольку банк рискует, выдавая необеспеченные кредиты, сумма и срок таких кредитов меньше, чем у обеспеченных, а ставка выше.

По способу погашения

Единовременный. В таких кредитах заемщик закрывает кредит единым платежом в конце срока действия договора. Если заемщик закрывает кредит досрочно, то он выплачивает банку комиссию или все проценты в зависимости от условий договора.

С дифференцированными платежами. Заемщик ежемесячно выплачивает банку часть основного долга и проценты, но неравномерными платежами. Это связано с тем, что сумма основного долга распределяется равномерно на весь срок выплат, а проценты начисляются на убывающий с каждым платежом остаток. Дифференцированные платежи постепенно уменьшаются к окончанию срока кредита.

С аннуитетными платежами. Заемщик погашает кредит ежемесячно равными платежами, сумма платежа всегда фиксирована. Платеж складывается из выплат основного долга и процентов за пользование кредитом. В начале срока проценты составляют большую часть такого платежа, поэтому основной долг сокращается медленно. В конце наоборот: проценты составляют небольшую часть платежа, а основной долг — значительную.

По способу начисления процентов

С фиксированной процентной ставкой. Банк устанавливает ставку при подписании договора и не меняет ее в течение всего срока действия договора. Такая ставка удобна при долгосрочных кредитах и позволяет точно рассчитать кредитную нагрузку.

С плавающей процентной ставкой. Процентная ставка зависит от определенных условий, установленных в договоре, и может меняться как в большую, так и в меньшую сторону. Часто ставка привязана к экономической ситуации или ключевой ставке Центрального банка. Подходит для кредитов на небольшой срок.

По срокам

Краткосрочные. Кредиты на срок до 1 года. Например, потребительские.

Среднесрочные. Кредиты на срок от 1 до 3 лет. Например, на покупку автомобиля или отдых.

Долгосрочные. Кредиты на срок свыше 3 лет. Например, ипотечные.

Что такое кредит? Виды кредитов

Что такое кредит?

Кредит – это ссуда, предоставленная кредитором (в данном случае банком) заемщику под определенные проценты за пользование деньгами. Кредиты выдаются физическим и юридическим лицам.

Кредиты гражданам делятся на нецелевые, когда банк выдает определенную сумму на нужды заемщика, и на целевые – на покупку жилья, автомобиля, на ремонт.

Условно ссуды можно разделить на залоговые и беззалоговые. Например, достаточно распространена схема выделения кредита под залог квартиры и любой другой недвижимости, который принято называть ипотекой.

Как правило, ставки по необеспеченным кредитам выше, чем по залоговым. В среднем ставки по таким займам составляют 11-20%, в то время как по кредитам, залогом по которым является автомобиль или недвижимость, они ниже.

Существуют льготные предложения по кредитованию; например, у ряда банков есть специальные программы приобретения жилья, которыми может воспользоваться молодая семья.

Что нужно чтобы получить кредит?

Чтобы получить кредит, необходимо предоставить банку соответствующие документы, подтверждающие платежеспособность заемщика. Для частных лиц таким документом выступает форма 2-НДФЛ. Особый комплект требуется при получении кредита для ИП (индивидуального предпринимателя).

Условия предоставления кредита банк устанавливает в кредитном договоре. Как правило, в нем оговариваются сроки, все платежи по кредиту, меры ответственности за нарушение договора, штрафы за допущенную просроченную задолженность со стороны заемщика. Согласно вступившему в 2008 году в силу закону, банк в обязательном порядке должен информировать заемщика о полной стоимости кредита, рассчитываемой по специальной формуле Центробанка.

Какие варианты кредита есть?

На рынке существуют программы перекредитования займов. Перекредитование – это получение нового кредита в банке на более выгодных условиях для полного или частичного погашения предыдущего. Например, Сбербанк предлагает программу перекредитования по ипотеке.

На портале Банки.ру размещены системы поиска по потребительским, ипотечным и автокредитам. Система поиска поможет выбрать из всех предложений банков только те, которые будут соответствовать заданным пользователем параметрам и условиям.

Кредит – что это, функции, сущность, классификация

Что такое кредит в банке? Это передача денежных средств кредитором клиенту с установленным вознаграждением за использование активов. Получить кредит могут как физические, так и юридические лица.

Сущность кредита

Экономическая суть кредита заключается в отношениях, которые формируются между двумя субъектами – кредитором и кредитополучателем (заемщиком).

Кредитные отношения, то есть передача денежных активов, строятся на «трех китах»:

Функции кредита

Сущность кредита проявляется в его функциях:

Распределительная функция отвечает за перераспределение денежных ресурсов. То есть кредитные отношения помогают направлять свободные денежные активы тем, кто в них в настоящее время больше нуждается.

Эмиссионная функция заключается в увеличении денежных средств, находящихся в обороте, а также в замещении наличных денег.

Контрольная функция говорит о контроле за деятельностью физических и юридических лиц. Суть этой функции состоит в координировании финансовой системы, чтобы экономические субъекты могли работать эффективно.

Классификация кредитов

Есть много признаков и принципов, с помощью которых можно классифицировать кредиты. В таблице выделены основные способы классификации.

Способы выдачи денежных средств

Виды кредитования в банках

В банках можно взять кредиты:

В линейке банков кредиты, перечисленные в списке, встречаются не полностью. Часто кредитные организации специализируются только на одном или нескольких видов кредитов.

Чаще всего банки России предлагают потребительские кредиты – нецелевые ссуды, которые выдаются для оплаты небольших бытовых расходов. Могут быть выданы наличными или на карту. Потребительские кредиты можно получить очень быстро за счет небольшого пакета документов. К потребительским нецелевым ссудам можно отнести и кредитные карты.

Ипотека – это кредит на недвижимость, обязательным условием которого является обременение покупаемого жилья.

То есть объект сделки становится залогом. Залог до полного расчета с долгом нельзя ни продавать, ни дарить. Самые распространенные объекты ипотеки – квартиры, жилые дома, дачные постройки, земельные участки. Менее популярные предложения – ипотека для покупки гаража, комнаты в квартире.

Автокредиты также являются ссудами с обязательным залогом покупаемого транспорта. Обязательным условием покупки машины становится страхование авто.

К другим целевым кредитам можно отнести банковские предложения для оплаты образования или медицинских услуг.

Отдельным видом банковского кредитования является рефинансирования кредитов. Это кредит с выгодными условиями, который выдается для погашения старого долга. Перекредитование может помочь:

Кредиты для бизнеса предназначены для индивидуальных предпринимателей и физических лиц. Они могут быть оформлены на:

Условия кредитов – требования к клиентам, процентные ставки, сроки

Оформить кредит можно при соблюдении всех требований банка. Количество пунктов в списке требований зависит от кредитно-финансовой организации, но в целом условия повторяются во всех банках:

Один из важнейших параметров кредита – процентная ставка. Ставка во многом зависит от того, насколько кредит обеспечен.

Что такое кредит простыми словами

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru. Кредитование – это явление, прочно вошедшее в жизнь практически каждого современного человека.

Если и остались те, кто ни разу не брал в жизни кредит, то они, наверняка о такой возможности слушали по ТВ, из СМИ и по телефону, когда им настойчиво в СМС и звонках предлагали воспользоваться выгодным предложением.

Сегодня мы рассмотрим немного подробней алгоритм кредитования, виды кредитов, а также в чем плюсы и минусы кредитных отношений с банком.

Определение — что такое кредит

В переводе с латинского «кредит» (creditum) обозначает «заем». Это слово отражает суть процесса кредитования. Одна сторона (кредитор) предоставляет другой стороне (заемщику) денежную ссуду на определенный период времени. Заемщик обязуется выплатить кредитору взятую сумму и оговоренную комиссию (проценты) в срок, установленный кредитором.

Кредитные отношения зародились задолго до того, как появились деньги, еще во времена натурального обмена. Простой пример: один охотник добыл 10 зайцев. Другой не добыл ничего, поэтому попросил у первого отдать ему 2 штуки.

Тот соглашается на условии, что через несколько дней неудачливый сегодня охотник вернет ему 3 зайцев. Налицо простейшая схема кредитования, т.е. экономических отношений, основанных на платности и доверии.

Кредит – это экономические отношения, связанные с передачей одной стороной другой каких-либо материальных ценностей (денег, товара) при выполнении следующих условий: возвратности заемных средств в установленный срок за определенную плату.

В настоящее время под кредитованием чаще всего подразумевают отношения, связанные с выдачей займа в денежной форме (наличной или безналичной). И это логично, потому что деньги являются стоимостным эквивалентом товаров и услуг.

Важно: не стоит путать понятия «заем» и «кредит». Кредитованием могут заниматься только юридические лица, а выдавать займы правомочны как организации, так и физ. лица (кто это?).

Кредит – это предоставление денежных средств, а заем подразумевает как деньги, так и имущественные объекты. Кредит выплачивается регулярными взносами в течение определенного срока, а заем с начисленными процентами гасится единовременно.

Основные понятия кредитования

Чтобы ориентироваться в мире кредитов, нужно знать, что означают некоторые банковские термины:

Формы кредитования

Кредитование – это один из важнейших инструментов экономики любой страны мира. Кредиты могут быть нескольких форм, рассмотрим их далее.

Наглядный пример, когда государство (что это такое?) выступает в роли заемщика: выпуск облигаций государственных займов для покрытия дефицита бюджета. В этой схеме государство является заемщиком, а кредиторы – это физические или юридические лица, приобретшие облигации.

Суть данной схемы такова: государство выпускает на рынок ценных бумаг облигации на определенную сумму, их покупают физические и юридические лица.

Облигации имеют конкретный номинал и установленную процентную ставку. Спустя определенное время (утвержденное при выпуске облигаций) государство выплачивает владельцу облигаций ранее полученные от него деньги плюс проценты.

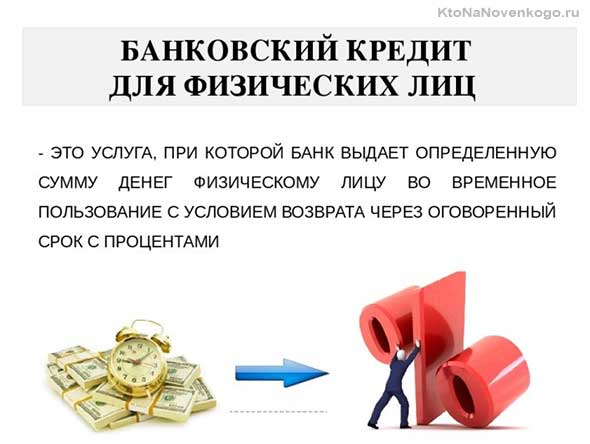

Банковский кредит

Проанализируем механизм кредитования физического лица в банковской организации:

Виды банковских кредитов

С каждым годом на кредитном рынке появляется все больше новых банковских продуктов. Это увеличивает приток новых клиентов и, следовательно, повышает доходы банков. Рассмотрим наиболее популярные в нашей стране банковские кредитные продукты.

Потребительский кредит

Потребительский – это денежный кредит для физических лиц на покупку предметов (услуг) для личного использования.

Как правило, взятые в банке потребительские кредиты расходуются на приобретение дорогостоящей бытовой техники, компьютеров, мебели, на лечение, путешествия, образование.

Возраст заемщика – от 18 лет. Максимальный срок кредитования – 7 лет. Кредиты выдаются в двух вариантах: с обеспечением и без него. В качестве обеспечения может выступать залог (ипотека) недвижимости или поручительство.

Процентные ставки различаются в зависимости от условий кредитования. Давайте посмотрим, какие условия потребительского нецелевого кредита без залога и поручительства выставляют три популярных банка РФ:

| Наименование банка | Процентная ставка (%) | Максимальный срок (лет) | Максимальная сумма (руб.) |

|---|---|---|---|

| Сбербанк | 12,9 – 19,9 | 5 | 5 000 000 |

| Совкомбанк | 8,9 – 17,4 (для держателей зарплатных и пенсионных карт – от 6,9 %) | 3 | 1 000 000 |

| Почта Банк | от 10,9 | 5 | 1 500 000 |

Ипотечный кредит

Ипотечный – это кредитование на покупку жилья под залог приобретаемой недвижимости.

Более подробно узнать об ипотеке можно из другой статьи нашего блога. Краткие сведения: ипотека – это залог, поэтому ипотечное кредитование осуществляется не только с целью покупки жилья, но и на иные цели.

Сейчас мы рассмотрим вариант ипотечного кредитования на приобретение жилой недвижимости. Схема механизма кредитования с ипотекой:

Какие условия по ипотечному кредитованию при покупке жилья предлагают банки, ранее взятые нами для примера:

| Наименование банка | Процентная ставка (%) | Максимальный срок (лет) | Максимальная сумма (руб.) |

|---|---|---|---|

| Сбербанк | от 6 | 30 | 8 000 000 |

| Совкомбанк | от 6 | 30 | 30 000 000 |

| Почта Банк | — | — | — |

Автокредит

Суть автокредита аналогична ипотечному. Отличие – в залоге. Вместо недвижимости залогом является приобретенный заемщиком автомобиль. Как уже говорилось ранее, объект, находящийся в залоге, нельзя продать, подарить, обменять.

Автокредит является целевым банковским продуктом, т.е. купить вместо авто что-то другое невозможно. Кроме того, банки выдвигают обязательное условие: купленный автомобиль должен быть застрахован по ОСАГО (обязательное страхование автогражданской ответственности) и по КАСКО (добровольное страхование от всевозможных рисков).

Кредит под залог ПТС автомобиля

Кредит под ПТС (паспорт транспортного средства) – один из самых удобных вариантов займа. В качестве залогового объекта выступает не сам автомобиль, а документ, подтверждающий право на владение им. При этом во время срока пользование кредитом владелец может пользоваться своим транспортным средством. Но не продавать и не сдавать в аренду.

Другие преимущества данного типа займа:

Но перечисленные выше достоинства обеспечивают не все финансовые организации. При оформлении займа под ПТС в банке кредитор потребует документы, подтверждающие платежеспособность получателя ссуды. А также проведения им официальной оценки стоимости автомобиля, под залог которого будут выданы финансовые средства. Поэтому кредитование под залог ПТС авто в автоломбардах является более комфортным способом получения займа. Так как его оформление занимает меньше времени. Что может быть критично в различных жизненных ситуациях, когда деньги нужны срочно, а официального заработка нет или кредитная история изрядно подпорчена.

Существенный минус кредитного займа под ПТС – это меньшая сумма ссуды (которую предоставит финансовая организация) по сравнению с кредитом под залог авто. Большинство кредитных учреждений выдают физлицам суммы от 100 тыс. до 1 млн. рублей. При этом итоговое значение зависит от рыночной стоимости залогового автомобиля.

Кредитные карты

Кредитные карты – это тоже вид банковского кредитования. Суть продукта:

В качестве примера можно привести кредитные карты от Сбербанка «Золотая» и «Классическая»:

| Процентная ставка за пользование кредитом (%) | Льготный период (дней) | Максимальная сумма (руб.) | Годовое обслуживание (руб.) |

|---|---|---|---|

| 23,9 | 50 | 600 000 | 0 |

Что такое рефинансирование кредита

Процедуру рефинансирования объясним на примере, а само определение термина приведено ниже:

Допустим, у физического лица есть кредит. Он не справляется с финансовой нагрузкой ежемесячных платежей и хочет уменьшить их размеры. Для этого заемщик обращается в банк, в перечне услуг которого есть рефинансирование кредитов.

*при клике по картинке она откроется в полный размер в новом окне

Банк одобряет заявку клиента, заключает с ним договор на кредитование под меньший процент, выплачивает долг клиента банку, где изначально был взят кредит. Все счастливы: клиент платит меньше, старый банк получил свои деньги, новый банк получил еще одного заемщика.

Плюсы и минусы кредитования для физических лиц

Преимущества банковских кредитов трудно переоценить:

Бесплатного сыра не бывает, поэтому нужно отдавать себе отчет и о наличии минусов банковского кредитования:

И все же решать вечные вопросы: «Быть или не быть», «Брать или не брать», каждому человеку приходится самостоятельно. Для этого нужно объективно оценить свои силы и тщательно взвесить все плюсы и минусы кредитования.

Как взять кредит в банке

Рассмотрим краткий алгоритм получения кредита:

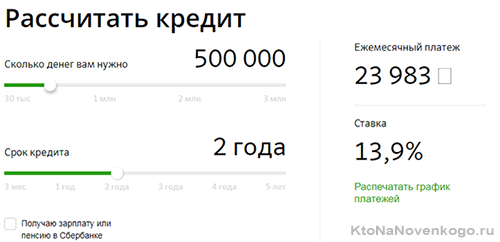

Вот как выглядит такой калькулятор для потребительского кредита в Сбербанке:

*при клике по картинке она откроется в полный размер в новом окне

Можно воспользоваться поиском лучших кредитных предложений на сайте Банки.ру (достойный ресурс).

Приведем общий список документов, которые могут потребоваться:

Некоторые банки, особенно новые, минимизируют количество документов для кредита, но это значительно увеличивает их риски. Именно поэтому кредитный процент в таких банках выше.

Краткое резюме

Кредит – это банковский продукт, предназначенный для физических и юридических лиц.

Он незаменим для развития бизнеса, лечения, образования и совершения крупных покупок. Принятие решения о кредитовании должно быть взвешенным и обдуманным. Перед тем как обращаться в банк, нужно объективно проанализировать свои возможности в плане погашения будущих долговых обязательств.

Удачи вам! До скорых встреч на страницах блога KtoNaNovenkogo.ru

Эта статья относится к рубрикам:

Комментарии и отзывы (8)

Мне не понятна ваш принцип составление дифференцированной схемы почему вы в остатке задолженности убавляете 500 000.04. И почему в ежемесячном платеже делите на 120 в первый год всё понятно но остальные годы.

Самому подсчитать кредит дело нереальное, столько подводных камней, что ни один калькулятор на справится.

Кредитование, как таковое появилось еще в Древнем Риме, только проценты там были действительно жёсткие. А вообще, кредит стараюсь никогда не брать, не люблю быть должным. И честно, не понимаю тех, кто их берет чуть ли не каждый месяц.

А меня уже задолбали эти СМС с рекламой кредитов, ещё и по имени отчеству обращаются, а я с этими банками никогда дел не имел.

Кредиты — это один из драйверов экономики, ведь производители товаров заинтересованы в быстром сбыте своей продукции, но потребитель не всегда имеет возможность приобрести нужный ему товар из-за недостатка финансов, вот тут на помощь продавцу и покупателю приходит кредит.

Сейчас до того дело дошло, что уже чуть ли не носки в кредит купить предлагают, называя это рассрочкой, но как я понимаю, это тот же кредит, только название другое.

Мне в голову пришла интересная мысль, депозит — это тоже кредит, но только наоборот, мы даём деньги банку взаймы, а он нам возвращает наши деньги с процентами.

Надо жить по средствам, тогда и кредит не понадобится, а так, считай, люди сами себя грабят, ведь возвращать приходится куда больше, чем взял.

Что такое кредит?

Взять кредит

Не спешите ставить подпись на кредитном договоре понравившегося банка. Прежде чем взять кредит, постарайтесь внимательно, без давления со стороны клерков, изучить все особенности выбранной программы. Стандартный кредит состоит всего из двух частей: основная (тело кредита) и процентная часть. Как правило, современные банки любят добавлять в договор всевозможные дополнительные комиссии и сборы, о которых «забывают» указать в рекламных проспектах. Так появляется третья, скрытая часть кредита, которую заемщику также предстоит погасить. Отдельные банки рекламируют низкую ставку по кредиту, но чтобы покрыть дополнительные расходы устанавливают повышенный процент за первый или последний месяц.

Заявка на кредит

Современные заемщики подают заявку на кредит не только в отделении банка, но и на сайте понравившегося учреждения в режиме онлайн. В последнее время популярность интернет-займов стремительно возросла. В качестве подтверждения запроса потенциальному клиенту приходит смс или перезванивает менеджер кредитной организации. После этого деньги перечисляются сразу на кредитную карту или выдаются в отделении по указанному адресу. На сегодняшний день в России есть один банк, который считается «чемпионом» по выдаче онлайн кредитов. Это банк Тинькофф Кредитные системы. Ставки несколько выше, чем по аналогичным продуктам других учреждений, но зато получить кредит можно действительно не выходя из дома.

Калькулятор кредита

Калькулятор кредита – удобный инструмент для планирования финансовых возможностей и расчета суммы ежемесячного платежа с учетом всех дополнительных комиссий. Отдельные калькуляторы даже предлагают услугу расчета эффективной ставки по кредиту (реальный процент, который заемщик платит за пользование деньгами).

Кредитный калькулятор дает приблизительную, но вместе с этим достаточно наглядную оценку предстоящего уровня расходов. Благодаря инструменту вы быстрее поймете, как влияют на итоговую сумму к уплате отдельные методики расчета, процентные ставки, а также сроки кредитования.

Кредит в банке

Чтобы подать заявку достаточно обратиться к сотруднику банка за бесплатной консультацией. Решение принимают от нескольких часов до нескольких дней. Небольшие суммы выдаются без подтверждения дохода, залога и поручителя. Чтобы оформить займ на серьезную сумму, нужно убедить банк в собственной платежеспособности или предоставить в залог ценное имущество.

Кредит без справок

Кредит без справок о доходах – это одна из разновидностей экспресс-кредита, для которого не требуется привлекать поручителя и подтверждать доход с помощью дополнительных документов. Процедура оформления занимает не более пары часов. Пакет документов состоит из паспорта и любого другого документа (клиент выбирает удобный вариант из представленного перечня). На первый взгляд все выглядит очень привлекательно. Цена за удобство – повышенная процентная ставка. Менее значительные недостатки – короткий срок погашения и ограниченный суммовой лимит.

Кредит наличными

Кредит наличными, пожалуй, один из самых популярных банковских продуктов. Целевое назначение у таких займов отсутствует, поэтому с их помощью можно сделать ремонт, отправиться в путешествие или совершить, наконец, долгожданную покупку.

Кредит наличными обладает конкретными преимуществами:

Кредит онлайн

Кредиты онлайн становятся более популярными в нашей стране благодаря простоте процедуры оформления и доступности. Даже главный банк РФ Сбербанк активно практикует выдачу кредитов в интернете. Прежде чем подать заявку, потребуется зарегистрироваться на официальном сайте учреждения и авторизоваться в системе Сбербанк Онлайн.

Если регистрация прошла успешно, достаточно кликнуть на пункте «Онлайн-заявка на кредит» и заполнить простую анкету. После выбора типа кредита и ответов на несложные вопросы ваша заявка направляется на рассмотрение.

Потребительский кредит

Потребительский кредит чаще всего выдают покупателям популярных товаров. У этого вида займа также есть свои очевидные плюсы:

Что такое ипотечный кредит?

Ипотечный кредит – это займ на крупную сумму для покупки жилья с длительным сроком погашения. В качестве залогового имущества используется дом или квартира, оформленные в ипотеку. Иногда в качестве залога оформляют недвижимость, которая находится в собственности у заемщика.

Ипотечные кредиты отличаются более низкими процентными ставками. Но требования к потенциальным заемщикам предъявляются очень высокие. Подтверждение солидного дохода и внушительный стаж работы требуются в обязательном порядке.

В последние годы практически все банки требуют в качестве дополнительного условия застраховать жизнь заемщика, имущество, находящееся в ипотеке или оба объекта сразу.

Что такое ставка по кредиту?

Ставка по кредиту, которая также известна как процентная ставка или проценты за пользование кредитом – это стоимость заемных денег, которую клиент банка платит финансовому учреждению за предоставленную сумму. Показатель рассчитывается как определенный процент от суммы кредита за период 12 месяцев (к примеру 15% годовых). Выплата процентов происходит в той валюте выдачи кредита. На размер процентной ставки влияет срок кредитования и уровень риска, который допускает банковская структура. Самые низкие процентные ставки удается получить по займам с залоговым обеспечением.

Что такое рефинансирование кредита?

Рефинансирование кредита – это новый кредит на более выгодных условиях, который берут для погашения старого займа. Рефинансирование часто называют перекредитованием или кредитом на кредит. В силу юридической специфики рефинансирование относят к займам с целевым назначением. В подписанном договоре обязательно присутствует формулировка о необходимости направить полученные деньги на погашение задолженности в коммерческом банке или другом кредитном учреждении.

Целевая направленность кредита

Целевая направленность кредита как характеристика займа дает клиенту банка определенные преимущества. К примеру, оформить целевой кредит значительно легче. Требования к заемщикам по кредитам наличными, которые разрешается тратить на любые нужды, ощутимо жестче. Проценты по целевому кредиту всегда на порядок ниже. В случае покупки недвижимости или транспортного средства приобретенное имущество используется в качестве залога. По этой причине риски банка значительно снижаются, и он охотно идет на смягчение требований.

Дифференцированность кредита

Дифференцированность кредита – одна из особенностей современной работы с распределением заемных средств. Понятие означает разделение заемщиков на определенные категории в зависимости от их уровня платежеспособности, который подтверждается тем или иным способом.

Существуют группы заемщиков, платежеспособность которых кредиторы ставят под сомнение. Другие категории наоборот – имеют безупречную репутацию и неоднократно подтверждали свою надежность. Для дифференциации займов используется проработанная схема кредитных рейтингов с критериями платежеспособности и другими требованиями к потенциальным заемщикам.