На чем зарабатывают платежные системы

Как инвестор может заработать на банковских транзакциях

Это первая часть цикла статей для инвесторов об индустрии платежных сервисов. Начну с общего: размера и потенциального роста рынка безналичных платежей, а также разберу каждый сегмент. В следующих статьях я рассмотрю бизнес конкретных компаний, чтобы понять, насколько их акции интересны для покупки.

Потенциал рынка безналичных платежей

Хотя в мире совершаются миллиарды платежных транзакций, только четверть платежей осуществляется безналичными способами, с помощью карт или приложений. Но, по прогнозам аналитиков McKinsey, глобальная индустрия безналичных платежей вырастет с 1,9 до 3 трлн долларов к 2022 году.

На рынке платежных сервисов работают тысячи компаний по всему миру. Многие из этих компаний публичные, а значит, их акции могут быть интересны в качестве объекта инвестиций, так как они работают на огромном, быстрорастущем рынке.

В этом обзоре мы разберем основные сегменты индустрии платежей и некоторые компании, которые в ней представлены. А в следующих статьях подробно проанализируем наиболее интересных эмитентов из этой сферы.

Кредитные и дебетовые карты

Основные игроки на рынке. Наиболее распространенный способ безналичных платежей в большинстве стран — кредитные и дебетовые карты. Большинство выпущенных в мире карт работает с помощью инфраструктуры всего двух компаний: Mastercard и Visa. Обе компании публичные и торгуются на американском рынке.

Большую часть комиссии забирают посредники: 20—25% получают компании, принимающие и обрабатывающие платежи, а 60—70% — банк, выпустивший карту покупателя. Конечно, указанные доли будут сильно отличаться в зависимости от страны, типа карты и категории товара.

Как росли акции. Акции Mastercard начали торговаться на бирже в 2006 году, и на сегодня цена акций компании выросла в 70 раз. Visa разместила акции на фондовом рынке в 2008 году — цена акций выросла в 16 раз. Обе компании входят в 15 самых дорогих бизнесов США: все акции Mastercard на бирже стоят 275 млрд долларов, а Visa — 390 млрд долларов. Я сделаю отдельный обзор бизнеса обеих компаний, чтобы понять, насколько привлекательны их акции после такого сильного роста.

Нишевые игроки. Кроме Mastercard и Visa есть еще две публичные компании, которые предоставляют инфраструктуру для кредитных и дебетовых карт: American Express и Discover Financial Services.

American Express получает основной доход от комиссий за транзакции через свою систему, но при этом оказывает большое количество дополнительных услуг.

Discover получает основной доход за счет различных продуктов, связанных с кредитованием, хотя комиссии за транзакции — это также значимая часть бизнеса.

Карты American Express и Discover популярны в основном в США и, как правило, нацелены на обеспеченную аудиторию, которую привлекают различными бонусными программами и привилегиями.

Национальные системы. В некоторых странах также есть национальные платежные системы, которые конкурируют с Mastercard и Visa. Самая крупная — China UnionPay, у которой почти монополия в Китае. В некоторых странах существуют локальные системы, которые принадлежат государству или нескольким банкам: Elo в Бразилии, UPI в Индии, «Мир» в России и JCB в Японии. Но акции этих компаний не торгуются на бирже.

Банки

Банки забирают большую часть комиссии за транзакции с картами. Но по отдельности банки зарабатывают меньше, чем Mastercard и Visa. Основной доход банков — кредитование, страхование и помощь в выпуске ценных бумаг. Например, крупнейший американский банк J. P. Morgan получает всего 4% выручки за счет комиссий с кредитных и дебетовых карт. Поэтому подробно разбирать сегмент не буду.

Прием и обработка платежей

Обработка платежа, или процессинг, — это услуга, позволяющая продавцу принимать платежи различными способами: банковской картой, наличными или через электронный кошелек. Здесь много компаний: российский Qiwi, американские PayPal, Fiserv, FIS и Square, европейские Adyen и Wirecard.

Электронные платежные системы и мобильные кошельки

Оборот транзакций PayPal составил 578 млрд долларов за 2018 год. Оборот Mastercard — 5,9 трлн долларов, а Visa — 8,2 трлн. Но PayPal забирает всю комиссию себе, а Mastercard и Visa делятся с посредниками. Средний доход PayPal с транзакции и выручка сопоставимы с Mastercard и Visa. В России есть аналоги: « Яндекс-деньги » и кошелек «Киви».

В последние годы также стали популярны мобильные кошельки, которые позволяют удобно совершать платежи и переводы с помощью смартфона. В США наибольшей популярностью пользуются приложения Venmo от PayPal и Cash App от Square.

Наибольшее распространение мобильные кошельки получили в Китае, где Alipay и WeChat Pay всего за несколько лет произвели революцию и фактически вытеснили наличные из обращения. Объем мобильных платежей в Китае составил 41,5 трлн долларов — в три раза больше, чем оборот Visa и Mastercard, вместе взятых, по всему миру.

Часть акций Alipay принадлежит Alibaba, WeChat Pay принадлежит Tencent

Мобильные кошельки — один из самых интересных сегментов рынка платежей, так как у них огромный потенциал роста. С каждым годом они получают все больше функций и постепенно перетягивают к себе пользователей у банков, которые в большинстве стран печально известны плохим сервисом и высокими комиссиями. Планирую сделать обзоры на PayPal и Square, а также писал про Alipay в обзоре Alibaba.

Возможно, следующим этапом развития электронных платежей станут системы, работающие по тому же принципу, что и криптовалюты. Американский банк J. P. Morgan уже запустил JPM Coin, а Facebook планирует запустить Libra. Такие же планы есть у Goldman Sachs, крупнейшего в мире ретейлера Walmart и даже у китайского центрального банка. Но пока все подобные проекты находятся на этапе разработки или тестирования, поэтому до их массового внедрения пройдет еще значительное время.

Другие сегменты рынка

Есть также большое количество других сегментов рынка платежей.

Операторы денежных переводов. Среди публичных компаний можно выделить американские Western Union и MoneyGram International. Я считаю этот сектор неинтересным для инвестиций: объем рынка падает последние несколько лет и, вероятно, продолжит показывать негативную динамику.

Производители и операторы оборудования для приема платежей. Из публичных компаний можно выделить французскую Ingenico — производителя платежных терминалов, которые часто можно встретить в магазинах и ресторанах. Еще интересна американская компания Cardtronics — это крупнейший независимый оператор банкоматов. Но чтобы купить акции этих компаний, нужен статус квалифицированного инвестора у российского брокера или счет у иностранного.

Разработчики программного обеспечения для платежей. Есть нишевые компании, которые разрабатывают программные решения для осуществления платежей. Например, Intelligent Systems разрабатывает софт для карты, которую в августе планируют запустить Apple и Goldman Sachs. К сожалению, я только недавно обратил внимание на компанию, когда ее цена выросла в 10 раз за два года.

Стоит ли инвестировать в акции Visa после кратного роста

История компании

В 1958 году Bank of America выпустил кредитную карту BankAmericard. Некоторые небольшие банки пытались выпустить кредитные карты, но им не хватало масштаба и ресурсов, чтобы внедрить новый продукт массово.

Раньше Bank of America работал только в Калифорнии: там у него была большая доля рынка, и его карты достаточно быстро приобрели популярность среди местных жителей. За пределами Калифорнии, а затем и за пределами США, Bank of America начал выдавать лицензии другим банкам на использование технологии по выпуску аналогичных карт.

К 1970 году подобные карты стали популярны по всей стране. Bank of America выделил платежную систему в отдельную компанию — National BankAmericard, которую в 1976 году переименовали в Visa USA. Ее акционерами стала группа американских банков. Также создали отдельные компании Visa Canada, Visa Europe и Visa International, которыми тоже управляли группы местных банков.

История Visa важна, чтобы понять уникальность ее бизнеса. Финансовый сектор — одна из самых консервативных и зарегулированных индустрий. Создать платежную сеть, которая объединяет практически все банки в мире, — сложная задача.

Visa образовали сами банки, и ее бизнес развивается уже более 60 лет. В этом ее принципиальное отличие от технологических компаний, которые пытаются кардинально изменить привычки потребителей в области платежей за считаные годы, не имея при этом тесных отношений с участниками финансового сектора и регуляторами.

В 2007 году Visa USA присоединила Visa Canada и Visa International и в 2008 году провела IPO — разместила свои акции на фондовом рынке. Это было одно из крупнейших IPO в истории, объем размещения составил 19,7 млрд долларов. В 2016 году Visa приобрела Visa Europe за 23,4 млрд долларов, завершив присоединение дочерних компаний во всех регионах.

С момента выхода на биржу акции Visa показали взрывной рост: за 11 лет их стоимость выросла в 16 раз. Сегодня капитализация компании составляет около 400 миллиардов долларов. Visa — самая дорогая компания в финансовом секторе, она опередила крупнейшие мировые банки.

На чем зарабатывает Visa

Visa предоставляет инфраструктуру для транзакций с помощью кредитных и дебетовых карт. Потребители покупают товары, продавцы отдают часть полученных денег банку, а банк оплачивает услуги Visa. Подробнее о том, кто и сколько зарабатывает на комиссиях при оплате товаров и услуг картами, читайте в первой статье цикла про платежные сервисы.

Выручка Visa состоит из четырех типов услуг:

В сумме эти доходы формируют валовую выручку, но Visa возвращает часть полученных платежей своим клиентам в качестве бонусов за достижение определенного объема транзакций и других метрик — client incentives. Эти бонусы составляют около 20% от валовой выручки. Выручка Visa в отчетности отражается как валовая выручка за вычетом бонусов клиентам.

С 2008 года, когда акции Visa разместили на фондовом рынке, выручка компании росла на 10—11% ежегодно. Visa выручила за последний квартал 5,84 млрд долларов при объеме транзакций в 2,23 трлн долларов. Получается, что средняя комиссия Visa — 0,26%. Американский рынок генерирует 44% всех доходов компании.

Финансовые показатели

У Visa прибыльный бизнес. Историческая маржа компании — около 43%. Это значит, что с одного заработанного доллара у компании остается 43 цента прибыли. Средняя историческая маржа американских компаний, входящих в американский индекс акций S&P 500, — около 7%.

Бизнес Visa не требует больших инвестиций. Вся прибыль конвертируется в чистый денежный поток — деньги, оставшиеся после инвестиций, расширения бизнеса, погашения долгов и выплаты дивидендов. Доходы Visa почти не зависят от экономических циклов и стабильно растут из года в год.

У Visa небольшой долг, который компания может погасить за счет собственных денег. Он образовался после приобретения Visa Europe в 2016 году. Visa покупает другие компании достаточно редко и обычно на небольшие суммы. Вероятно, менеджмент устраивает органический рост бизнеса. В результате Visa возвращает акционерам почти все заработанные деньги через дивиденды и выкуп акций с рынка.

Дивидендная доходность акций Visa небольшая — менее 1%. В то же время из-за регулярного выкупа акций прибыль Visa на одну акцию растет быстрее, чем абсолютные финансовые показатели.

Рост показателей Visa за 10 лет

| Показатель | Рост за 10 лет | Ежегодный прирост |

|---|---|---|

| Выручка | 223% | 12,5% |

| Чистая прибыль | 396% | 17,4% |

Структура капитала

У Visa нестандартная структура капитала. Есть три типа обыкновенных акций: А, В, С — и два типа привилегированных: В и С. На бирже торгуются обыкновенные акции типа А. Остальные типы акций не торгуются — ими владеют финансовые организации, работающие с Visa. Дополнительные типы акций компания создала как страховку на случай исков от продавцов товаров и услуг, которые принимают оплату картами Visa.

Например, в 2018 году Visa сделала резерв под возможные выплаты по искам в размере 600 миллионов долларов. Обычно такие резервы негативно влияют на прибыль компании. Но в случае с Visa произошло наоборот: так как убытки от подобных исков влияют только на непубличные классы акций, ее финансовые показатели не пострадали.

Все типы акций со временем сконвертируются в обыкновенные акции класса А. Согласно отчетности компании, это должно произойти до 2028 года. Подобная конвертация приведет к размытию долей действующих акционеров публично торгующихся акций, но оно будет не очень большим и вряд ли сильно повлияет на стоимость акций. После конвертации акций класса B и C в публичный класс А все судебные издержки будут отражаться в отчетности компании, что сделает ее финансовые результаты более волатильными.

Годовой отчет Visa за 2018 год, стр. 28 — когда непубличные акции конвертируются в акции Visa класса A

Конкуренция

Платежная система — прибыльный бизнес, поэтому у Visa есть конкуренты — как глобальные, так и национальные.

Mastercard. Это основной конкурент: в большинстве стран мира эти две платежные системы делят между собой большую часть рынка безналичных платежей.

В США и Канаде у Visa явное преимущество: объем транзакций через ее систему в два раза больше, чем у Mastercard. В Европе, Азии и других регионах позиции компаний примерно равны.

Национальные системы. В Китае картами Visa и Mastercard пользуются только туристы, а монопольное положение занимает национальная платежная система China UnionPay. Еще в Китае популярны мобильные платежные системы Alipay и WeChat Pay, которые буквально за несколько лет захватили большую часть местного рынка. Также они активно захватывают рынок за рубежом, особенно в Юго-Восточной Азии.

В Японии значительную долю рынка занимает местная платежная система JCB, через которую в 2018 году совершили транзакций на 294 млрд долларов. Долю рынка JCB и ее динамику сложно оценить, так как Visa и Mastercard не раскрывают свои показатели в Японии.

В России платежная система «Мир» увеличивает свою долю за счет того, что переводит на нее выплаты бюджетникам. С 2015 по 2018 год доля безналичных платежей через карты «Мир» выросла до 12% рынка.

Бразильская система Elo, которую развивают крупнейшие локальные банки, заявляет о том, что занимает около 20% рынка.

Наличные деньги. Несмотря на большое количество конкурентов, Visa есть куда расти, если вытеснить наличные. Хотя доля наличных постоянно падает, платежи с ними все еще составляют 77% от всех транзакций. Поэтому основные усилия Visa направлены на популяризацию безналичных платежей, а не на прямую конкуренцию с Mastercard и другими компаниями.

Не конкуренты, а партнеры

Apple Pay, Google Pay, Samsung Pay и прочие. Чтобы совершать платежи через эти системы, нужно привязать банковскую карту. Если к приложению привязана карта Visa, то компания будет зарабатывать на каждой транзакции. Банк, выпустивший карту, делится комиссией с Apple или Google, а Visa получает свой доход в полном объеме. Поэтому, когда Apple Pay только появился, Visa активно помогала внедрять систему.

PayPal. Хотя компания позволяет совершать платежи напрямую с банковского счета, большая доля пользователей предпочитает привязывать к аккаунту PayPal банковскую карту. Если это карта Visa, компания получает комиссию — поэтому Visa и PayPal тесно сотрудничают и реализуют совместные проекты.

Таким образом, технологические компании и другие платежные сервисы в большинстве случаев не конкурируют с Visa, а выступают ее точками роста. Чем больше безналичных платежей, тем выше комиссионные доходы Visa.

Риски

Контроль отрасли государством. Финансовые транзакции очень жестко регулируются. Для реализации платежной системы нужно не только огромное количество ресурсов, но и согласие регулирующих органов по всему миру.

Это защищает Visa от конкурентов, но при этом создает значительные риски. Сейчас Visa и Mastercard занимают монопольное положение на многих финансовых рынках. Власти стран могут ужесточить контроль над отраслью — это скажется на доходах компаний.

Например, европейские власти заставили Visa снизить комиссии за международные транзакции на 40%. Иначе пришлось бы платить крупный штраф. Другой пример: регуляторы жестко раскритиковали альтернативную платежную систему Libra, которую разрабатывает Facebook. При этом Visa — один из партнеров консорциума Libra. В случае запуска проекта Visa получит свою долю доходов от него.

Судебные иски. Регуляторы и потребители обвиняют Visa в том, что она завышает комиссии. Компания даже получает иски от продавцов товаров и услуг. В США многолетние судебные споры закончились для Visa штрафом в размере 4,1 млрд долларов — это чуть больше квартальной прибыли компании.

Что дальше

Visa — прибыльная компания, у которой остается много денег после оплаты всех расходов. Через инфраструктуру компании проходит большая часть безналичных платежей в США. Чтобы создать конкурента, потребуются десятки миллиардов долларов.

С момента размещения акций Visa на фондовом рынке их цена выросла в 16 раз. Сейчас Visa стоит примерно 34 годовые прибыли. Это намного выше среднего текущего значения для американского рынка — 21,7. Чтобы понять, насколько акции Visa привлекательны для покупки, нужно также разобрать бизнес ее основного конкурента — Mastercard.

В следующей статье цикла я покажу сходства и отличия двух компаний и сделаю вывод, стоит ли покупать акции этих платежных систем.

VISA, MasterCard, МИР: кому и зачем нужны разные платежные системы

Если посветить на карту МИР ультрафиолетом, вы увидите символ российского рубля — ₽. Карта Visa покажет вам букву V, MasterCard — буквы M и С, а American Express — орла. Но нужны эти карты не для красоты, и основные их отличия кроются совсем не в этом. Разбираемся, что к чему.

Платежная система — это не просто какой-то там логотип на карточке. Хотя, если вы живете и работаете в России и картами расплачивались только в пределах страны, вряд ли вы замечали разницу. Что Visa, что MasterCard, что МИР у нас принимаются во всех банкоматах, а платить ими с рублевых счетов можно без комиссий и переплат.

Что такое платежная система?

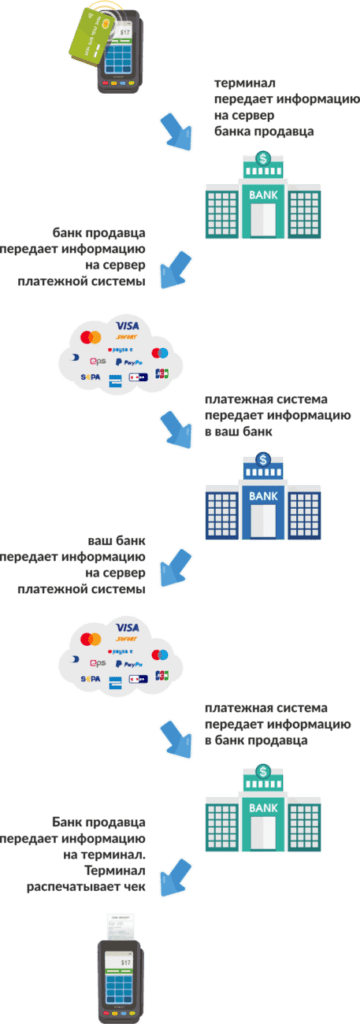

Это, в первую очередь, инфраструктура, которая обрабатывает ваши операции по карте. Вы прикладываете карту к терминалу, терминал через высокоскоростной интернет передает информацию на сервер своего банка (банка продавца), банк продавца передает информацию на сервер платежной системы, а платежная система передает информацию в ваш банк (банк, выпустивший карту). После этого информация о платеже обрабатывается вашим банком и передается обратно: в платежную систему, в банк продавца и в терминал. Терминал распечатывает чек. И все это за доли секунды.

То есть платежная система — это посредник между двумя банками. Она обеспечивает легкое взаимодействие участникам рынка, даже если они находятся на разных континентах, говорят на разных языках и работают с 12-часовой разницей во времени. Такой универсальный международный переводчик, который еще и следит за порядком: допускает к операциям только тех, кто соблюдает определенные протоколы безопасности и имеет соответствующие лицензии, не дает участникам мухлевать и обеспечивает единые правила работы для каждого.

Теперь не нужно копить на то, что хочется. Покупайте сегодня с кредитной картой “100 дней без %” от Альфа-Банка, а платите в любой момент до окончания 100-дневного грейс-периода. Оформите карту по ссылке.

Как платежные системы работают?

У всех платежных систем есть своя валюта расчетов. Ее еще называют валютой биллинга. Например, Visa (родом из Америки) проводит все расчеты в долларах, а MasterCard (родом из Европы) — в евро. Однако за пределами еврозоны биллинговой валютой для MasterCard также является доллар. Китайская система China UnionPay работает в юанях, и так далее.

Международные платежные системы позволяют проводить множество платежей в разных странах с разными валютами: платить с рублевого счета шекелями в Израиле, платить с евросчета долларами в Америке, расплачиваться аргентинскими песо со счета в йенах. Почти во всех странах есть инфраструктура (терминалы, банкоматы, отделения), которая позволяет воспользоваться картой этих гигантов банковского рынка (в том числе снять наличные или пополнить счет).

Национальные платежные системы делают все то же самое, но, как правило, ограничены пределами своей страны. В России это платежная система МИР. Воспользоваться картой этой системы в большинстве других стран вы уже не сможете — банкоматы и терминалы просто не смогут ее «прочитать». Зато Visa и MasterCard на территории России принимаются везде, ведь до 2014 года в нашей стране вовсе не было своей национальной платежной системы и вся инфраструктура создавалась под международные стандарты.

Кстати, не во всех странах ситуация обстоит таким же образом. Например, на территории Китая карты Visa и MasterCard принимают далеко не везде. А вот национальную China UnionPay — везде. Так что перед поездкой в эту страну туристам советуют обзавестись картой платежной системы CUP. Есть страны, в которых вовсе нет своей национальной платежной системы, и они пользуются международными.

Как мы зависим от международных платежных систем?

Такие гиганты, как MasterCard, Visa, Diners Club, American Express и JCB, устанавливают правила игры на международном рынке. Они задают международные стандарты работы и безопасности, первыми внедряют новейшие технологии. Они же выдают лицензии на изготовление пластиковых карт с логотипом ассоциации. Они же обеспечивают стабильность всей системы переводов, поддерживая работу серверов, отвечающих за обработку данных.

Например, известная нам карта Tinkoff Black принадлежит к платежной системе Master Card. А дебетовая карта УБРИР банка – к системе Visa.

И они же, в случае чего, могут приостановить все операции по вашим банковским картам. В марте 2014 года, после того как США ввели санкции из-за ситуации в Крыму, Visa и MasterCard остановили обслуживание карт нескольких российских банков.

Тогда правительством России было принято решение создать свою национальную платежную систему, которая дублировала бы функции международной на случай непредвиденных конфликтов. Так появилась платежная система МИР. Теперь все платежи внутри страны обрабатываются именно этой системой. При этом у вас есть возможность как выпустить себе только внутреннюю карту МИР, так и обзавестись одной из коллабораций «МИР + MasterCard», «МИР + JCB» или «МИР + American Express». На территории страны такая карта будет считываться как национальная, но ей же вы сможете воспользоваться и за рубежом.

Сколько мы тратим на обслуживание международными корпорациями?

Если вы находитесь в России, у вас счет в российском банке в рублях и вы покупаете что-то в магазине за рубли — вы не замечаете комиссию. На ценнике товара написано 999 рублей 99 копеек? С вашей карты спишется ровно эта сумма. Но платежная система на вашей покупке все равно заработает около 1 %. Только заплатит за вас продавец. Ему от вашего платежа достанется не 999 рублей 99 копеек, а примерно 989 рублей. Разумеется, эти издержки он уже вложил в стоимость товара.

Гораздо сложнее дела обстоят с покупками за рубежом. Помимо комиссии за пользование платежной системой, которую за вас заплатит продавец, вы еще потеряете деньги на переводе валюты.

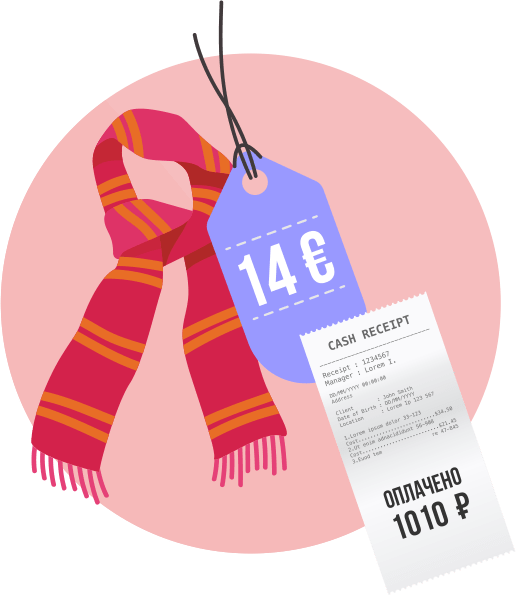

Например, вы со своей рублевой картой MasterCard поехали во Францию и покупаете там шарфик за 14 евро (≈1000 рублей). Терминал отправляет в платежную систему запрос на списание 14 евро. Евро — это родная валюта для системы MasterCard, так что она переводит 14 евро в рубли по своему внутреннему курсу напрямую и отправляет в ваш банк запрос на списание 1010 рублей, например. Конечно, вы заметите разницу с курсом Центробанка, но она будет не так велика.

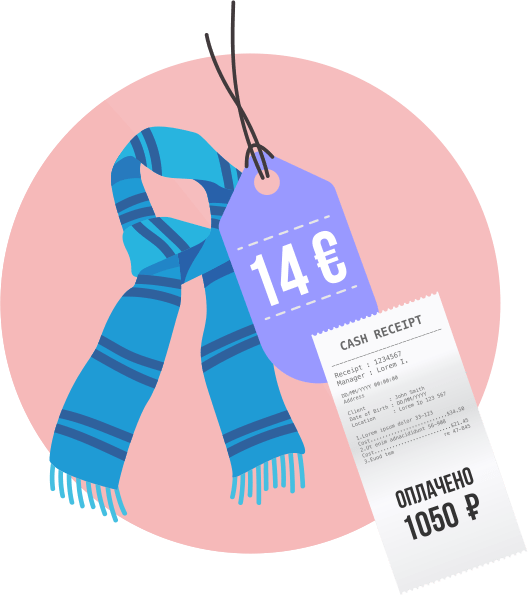

А теперь представьте, что вы приехали во Францию с рублевым счетом на карте Visa. Вы покупаете тот же самый шарфик за те же самые 14 евро (≈1000 рублей). Но евро — не родная система для Visa, Visa не умеет переводить евро в рубли напрямую. Сначала она переведет евро в доллары по своему курсу. Предположим, вместо 16 евро по курсу Центробанка у нее получится 16,5 долларов. А потом 16,5 долларов она переведет в рубли тоже по внутреннему курсу. И спишет у вас уже 1 050 рублей.

Так что бывает очень полезно знать валюту, в которой ведется расчет по вашей карте. При этом, если на карте Visa вы держите счет в евро, в Европе не будете платить за лишние конверсии. То же касается и долларовых счетов на MasterCard при поездке в США. Стоит понимать, что вы можете хранить деньги любой валюты на карте любой международной платежной системы. Если вы перед поездкой в другую страну сомневаетесь, по какому курсу и через какую валюту с вашего счета будут уходить деньги, — просто спросите об этом в своем банке. Банк обязан дать вам полную информацию о том, в какой валюте он ведет операции на территории той или иной страны и какие комиссии по какому курсу за это берет.

Еще одна черта платежей в валюте другой страны — то, что они могут проходить с задержкой. Из-за особенностей международных операций деньги с вашего счета спишутся не сразу. Да, терминал продавца одобрит операцию и выдаст вам чек, но деньги на вашем счету будут как бы «забронированы» до тех пор, пока ваш банк не получит подтверждение, что сделка прошла успешно. А на это может уйти дня три. И вот тогда деньги спишутся уже окончательно, но по актуальному курсу. То есть если за эти три дня евро по отношению к рублю подрос — с вас спишут больше. А если упал, то меньше.

Электронные системы платежей

Отдельную обособленную группу составляют электронные системы платежей. Они позволяют оплачивать покупки в интернете и хранить деньги на личном счете. Самые популярные из них — WebMoney, Яндекс. Деньги, PayPal, QIWI, но есть и множество других.

Хотя пока безопасность электронных платежных систем все еще сильно отстает от классических, каждый год разрыв между ними сокращается. Сейчас для регистрации web-кошелька в самых надежных системах необходимо не только ввести свои паспортные данные, но и отправить модераторам на утверждение сканы документов, подтверждающих вашу личность. А в личном кабинете сохраняются все истории ваших операций. Так что для большинства повседневных трат использовать эти системы вполне безопасно.

Алексей Коренев, аналитик группы компаний «ФИНАМ»:

Платежные системы VISA и Mastercard по большинству параметров в целом похожи и ориентированы на примерно одинаковый круг потребителей. Каждая из систем имеет достаточно широкую линейку продуктов, чтобы удовлетворить потребности подавляющего большинства клиентов. Но есть и нюансы. Так, Mastercard гораздо более распространена в Европе. А в США в основном пользуются картами VISA. Что касается, например, American Express, то подобные карты ориентированы на достаточно богатых клиентов или клиентов с высоким доходом. Да, данные карты предполагают целый ряд преференций для держателей, но и требования к клиенту, как правило, достаточно жесткие. Что касается «массового» пользователя платежными банковскими картами, то особой разницы, какую именно использовать, нет. Набор услуг у VISA и Mastercard настолько близок, что для рядового потребителя совершенно неважно, чьей именно картой он пользуется.

Георгий Михайлец, аналитик:

Принципиальное отличие российской системы МИР на сегодня одно: это национальная система, действующая только на территории России. Остальное — детали. Системы AmEx и DC, JCB и CUP вышли на уже поделенный рынок, они не стали всерьез вкладываться в свое развитие, договариваться с банками, инвестировать в маркетинг. У них есть свои приоритетные регионы: первые две системы — Америка, третья и четвертая — Азия. А в мировом масштабе им трудно конкурировать с Visa и MC.

Вывод

Внутри страны вам не о чем беспокоиться. Работа международных платежных систем и внутренней национальной платежной системы отлажена, а комиссии одинаковы для всех и заложены в стоимость товаров в магазинах. Скорее всего, продавец не станет делать вам скидку за то, что вы расплачиваетесь за его товар наличными, так что переживать за «переплату» при оплате картой не стоит. А вот готовиться к покупкам за рубежом стоит заранее.