На чем заработать на бирже

Как торговать на бирже

Дать денег Минфину и заработать

Я частный инвестор. Последние три года я инвестирую собственные деньги на Московской бирже.

В цикле статей я расскажу, какие возможности дает российский рынок ценных бумаг частному инвестору.

Для начала убедитесь, что у вас уже есть минимальные сбережения и инвестировать вы планируете не последние деньги. Читайте об этом в статье «Куда вложить 100 000 рублей».

Многие боятся, что биржа — это казино со случайными выигрышами и гарантированным проигрышем. На самом деле биржа — это кропотливая работа с финансовыми инструментами. Если работать осознанно, то будет хороший результат. Если покупать что попало в случайном порядке, тогда результата действительно не будет.

Биржа для частного инвестора — это не картины из фильма «Волк с Уолл-стрит». Это спокойная вдумчивая работа.

Что такое биржа

По способу работы биржу можно было бы сравнить с продуктовым рынком. Разница в том, что вместо овощей здесь продают ценные бумаги, валюту и заключают контракты. Но это было бы очень условное сравнение, потому что торги на современных биржах проходят в электронном виде. А вместо обычных покупателей на бирже работают профессиональные участники рынка ценных бумаг: банки и брокеры. В остальном всё то же: одни продают, другие покупают, биржа за всеми присматривает.

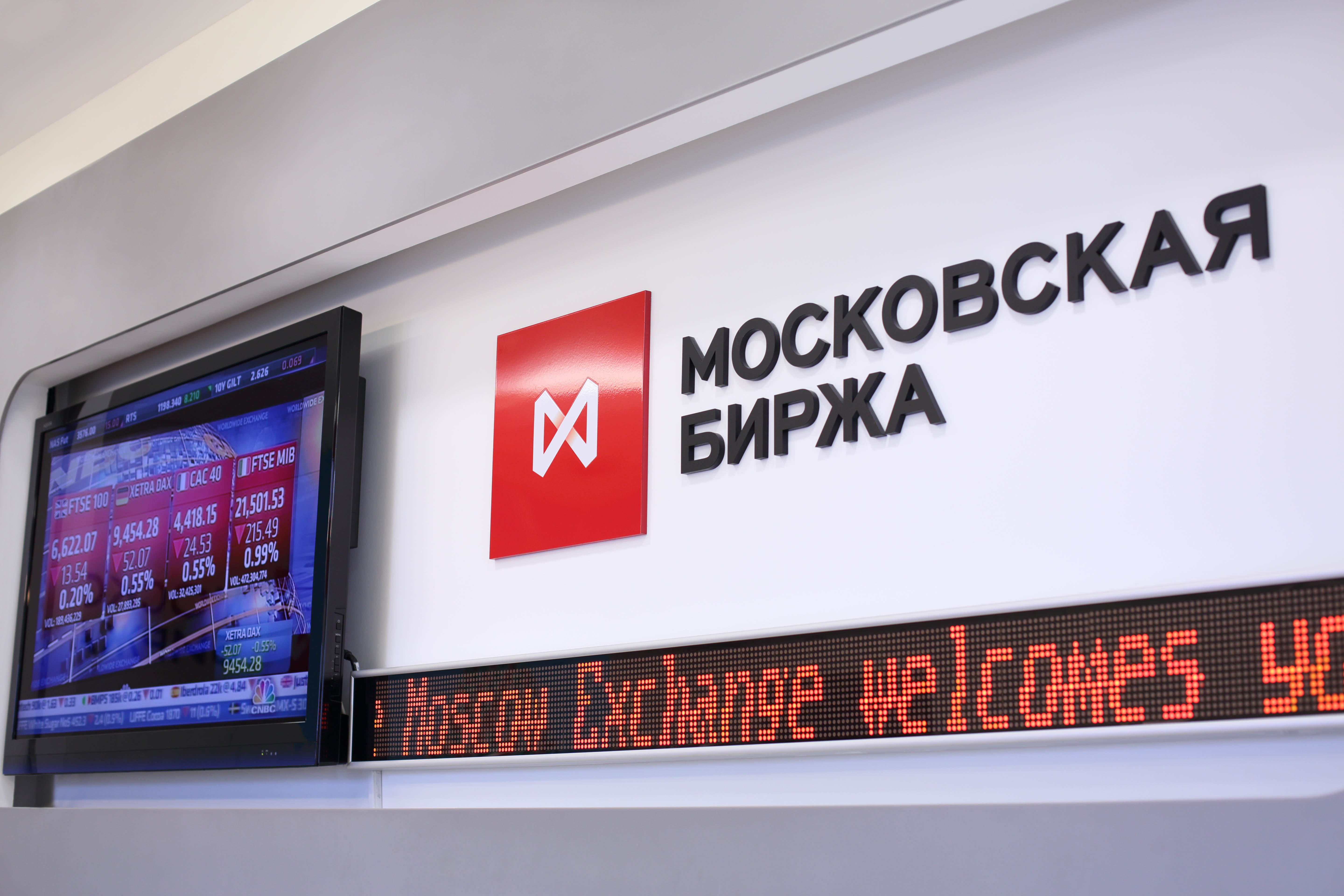

Инвесторам биржа нужна, чтобы вкладывать и приумножать деньги. Компании могут прийти на биржу, чтобы получить деньги на развитие. Банки выступают посредниками для тех и других. Основной российской площадкой является Московская биржа.

Биржа — это место, где покупают и продают ценные бумаги

Каждый может стать биржевым инвестором: вложить и заработать на своих вложениях. Однако на биржу нельзя просто зайти, размахивая деньгами, и начать торговать. Биржа работает только с профессиональными участниками. Для доступа к торгам вам нужен посредник: биржевой брокер или банк. Вы им говорите, что делать с вашими деньгами и бумагами, а они исполняют ваши поручения за процент. Здесь всё как раз как в фильме «Волк с Уолл-стрит».

Для торговли на Московской бирже

На Московской бирже много разных рынков (читай: отделов): валютный, денежный, срочный, товарный и другие. Для среднесрочных и долгосрочных инвестиций предназначен фондовый рынок, на котором торгуют облигациями, акциями и другими ценными бумагами. Начнем с них.

Облигации

Облигации — это долговой инструмент с фиксированной доходностью. Выпуская облигации, компания берет деньги в долг и затем возвращает их с процентами. Сколько и когда она будет возвращать — известно заранее.

Когда вы покупаете облигацию, вы как бы перекупаете чье-то право получить деньги от должника. Грубо говоря, я купил облигацию Минфина за 1000 рублей, как бы дал ему денег в долг. Минфин должен мне эту тысячу. Вы покупаете у меня облигацию Минфина за 1000 рублей — теперь Минфин должен не мне, а вам. Когда придет время, Минфин будет платить вам. Или тому, кому вы перепродадите облигацию в процессе.

У облигации есть эмитент, номинал, срок погашения, купоны.

Эмитент — это тот, кто выпустил облигацию: корпорация или правительство. Эмитенту вы как бы даете деньги.

Номинал — сумма, которую компания выплатит вам в дату погашения облигации. У российских облигаций номинал обычно составляет 1000 рублей — это такой стандарт для простоты расчетов.

Срок погашения — это то время, которое компания или государство обещает пользоваться вашими деньгами и когда, соответственно, оно вам их вернет. Срок един для всех, кто решит купить определенную облигацию конкретного выпуска.

Грубо говоря, я сегодня говорю: «Ребята, нужен миллион на пять лет». 1000 человек дают мне по 1000 рублей. Я каждому выдаю по облигации — всего 1000 облигаций. Пять лет я пользуюсь миллионом, а параллельно держатели моих облигаций могут ими между собой торговать. Каждые полгода я плачу текущим держателям облигаций какой-то процент, на который мы договорились. Проходит пять лет, я говорю: «Так, у кого есть облигации, идите сюда, буду возвращать деньги». И те, у кого на тот момент будут эти облигации, получат назад свою тысячу.

Купоны — это периодические процентные платежи, как выплата процентов по вкладу. График выплаты купонов известен заранее, еще при выпуске облигаций на бирже. Если на момент, когда условный Минфин должен выплатить купоны, вы владеете его облигацией, то вы получите сумму этого купона. Это как бы плата за пользование вашими деньгами.

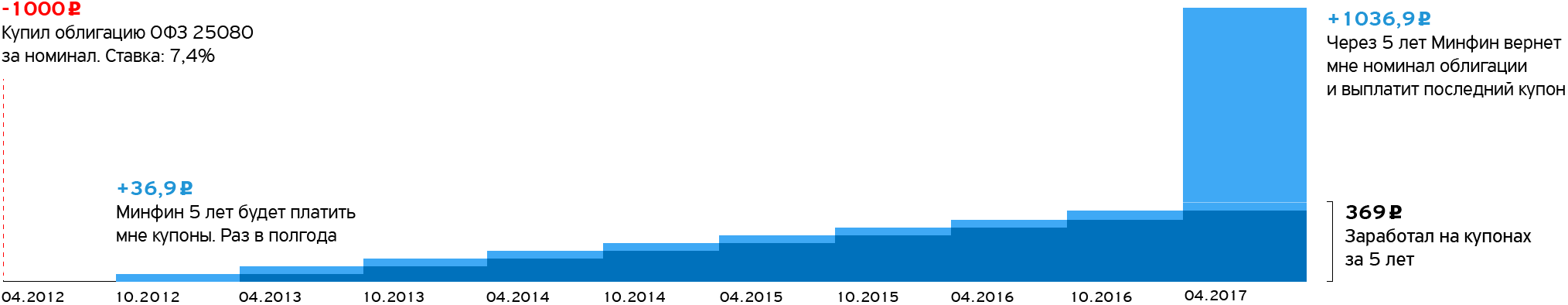

Возьмем для примера выпуск облигаций федерального займа, размещение которого состоялось 25 апреля 2012 года, а погашение состоится 19 апреля 2017 года. Параметры облигаций выпуска ОФЗ № 25080 RМFS опубликованы на сайте Минфина:

В итоге ОФЗ № 25080 RMFS будет приносить купонный доход в 36,90 рубля каждые полгода:

Облигации можно купить в момент их размещения или через биржевые торги у тех, кто уже купил облигацию и теперь перепродает. Частному инвестору с небольшим капиталом стоит рассчитывать на второе.

16 августа 2016 вы могли купить ОФЗ 25080 по цене 98,84%. Дело в том, что цены на облигации задаются в процентах от номинала. Почему за 98,84%, а не за 100%? Потому что рыночные ставки сейчас выше, чем были в момент размещения, и, чтобы заинтересовать покупателя, продавец вынужден компенсировать эту разницу скидкой.

Облигации — это когда вы кредитуете крупную компанию или правительство

19 октября на каждую купленную облигацию вы получите девятый купон размером 36,90 рубля — это написано в расписании Минфина. Восемь предыдущих купонов вы пропустили — по ним Минфин уже рассчитался, и вы это знали, когда покупали облигацию.

19 апреля 2017 года вам будет выплачен десятый купон размером 36,90 рубля. И так как десятый купон последний, вместе с ним вам вернут весь номинал облигации размером 1000 рублей.

Итого: вы потратили 1012,73 рубля, а спустя восемь месяцев получили 1073,8 рубля — на 61,07 рубля больше. За восемь месяцев вы заработали 6,03%. Это 8,95% годовых.

ОФЗ 25080 — облигация с постоянным размером купона. Существуют также облигации с привязкой купона к межбанковским ставкам или инфляции — такие облигации дают покупателю защиту от изменения процентных ставок в экономике. Бывают амортизируемые облигации, у которых сумма основного долга выплачивается не в конце срока, а постепенно, вместе с купонами.

В сравнении с депозитами облигации — более гибкий, хотя и более сложный инструмент. Частному инвестору облигации позволяют зафиксировать ставку на длительный срок, более гибко вносить и забирать деньги, получить доходность выше депозита в госбанках.

Доходность облигаций немного выше депозита

Для примера сравним доходность ОФЗ 25080 с вкладами в госбанках, не реинвестируя купоны и не капитализируя проценты по вкладам. Сумму вклада возьмем равной цене 600 облигаций по состоянию на 16 августа 2016 — 607 638 рублей. Срок вклада возьмем равным количеству дней до погашения облигаций — 246 дней.

Как начать зарабатывать на инвестициях

Вы накопили 100 000 ₽, хотите их сохранить, и по возможности приумножить. У вас много вариантов, например, вы можете положить деньги на депозит и получать 4% годовых, или купить акции, и получать 30% годовых.

Некоторым новичкам кажется, что покупка ценных бумаг — это сложные и рискованные операции, с которыми справится только специалист. Но на самом деле это не так. Расскажем, как стать инвестором и зарабатывать на ценных бумагах.

В реестре брокеров сейчас больше 260 компаний. Чтобы выбрать организацию, которой доверите свои деньги, следует оценить брокеров по разным критериям: выход на биржи, тарифы, виды оказываемых услуг, удобство совершения сделок — через мобильное приложение и Личный кабинет или только по телефону и электронной почте.

Выход на биржи. В середине ноября 2020 года на территории России действует 6 бирж, но большая часть сделок приходится на Московскую и Санкт-Петербургскую биржу. Если вы планируете покупать акции иностранных компаний, например, Alibaba, McDonald’s, BMW — вам нужна Санкт-Петербургская биржа. А если вы планируете вкладывать деньги в российские и американские компании, например, «Сбербанк», «Газпром», «Лукойл», Tesla — достаточно доступа на Московскую биржу.

Тарифы. За свои услуги брокеры взимают комиссию. Это может быть фиксированная сумма за депозитарное обслуживание — от 35 до 200 ₽. Или определенный процент от суммы сделки — от 0,05 до 0,1%. Например, «Ак Барс Финанс» взимает от 0,001 до 0,07%, БКС — 177 ₽ в месяц плюс 0,0531% со сделки, «Финам трейд» — 177 ₽ в месяц. Начинающему инвестору с небольшими суммами сделок выгоднее платить процент от сделки.

Кроме брокера, комиссию взимает биржа, на которой инвестор продает или покупает ценные бумаги, и депозитарий — хранилище для ценных бумаг инвестора. Это отдельная организация, которая также получает лицензию от Центрального банка.

Оказываемые услуги. Новичку пригодятся советы и рекомендации опытного участника фондового рынка, поэтому узнайте, не консультирует ли брокер по вопросам инвестирования, не предлагает ли инвест-идеи. Может быть, брокер проводит собственную аналитику и делает прогнозы, какая ценная бумага подорожает, а какая подешевеет. Если брокер консультирует бесплатно, это дополнительный плюс, чтобы выбрать его.

Как заработать на бирже: примеры

Недавно я начал покупать и продавать акции на бирже (БКС через банк). Можно ли заработать на этом хорошие деньги (500 000 рублей), начиная с небольших денег (5000 рублей), и за какой период? Приведите примеры из жизни.

Да, можно. Вот примеры из жизни. Обратите внимание, что это доходность в ретроспективе, то есть в прошлом. Как сложится в будущем — никто никогда не знает.

50 лет и S&P 500

Пятьдесят лет потребуется для стократного увеличения капитала при среднегодовом росте на уровне 9,7% с учетом сложных процентов. Именно такую доходность показал индекс акций пятисот крупнейших американских компаний S&P 500 за период с 1965 по 2016 год.

Инвестировать в индексы акций очень просто через акции ETF-фондов или паи ПИФ. Специальных знаний и опыта почти не требуется.

25 лет и Баффет

Я не знаю, как стать Уорреном Баффетом, будет ли холдинговая компания Баффета Berkshire Hathaway показывать хорошие результаты в будущем и стоит ли покупать ее акции.

3 года и конкурс Московской биржи

За период с 15 сентября по 15 декабря 2016 года абсолютная доходность победителя конкурса «Лучший частный инвестор 2016» на Московской бирже составила 1132,59%. За три месяца победитель конкурса под ником pavel превратил пятьдесят тысяч рублей в шестьсот. В один из дней конкурса pavel совершил 1103 сделки. Такими темпами для превращения пяти тысяч в пятьсот потребовалось бы менее 3 лет. Но не стоит воспринимать результаты ЛЧИ буквально.

Во-первых, результаты за три месяца не гарантируют повторения успеха на более длинном промежутке времени. Во-вторых, существует мнение — и я его разделяю — что «Лучший частный инвестор» — это соревнование брокерских компаний и работающих с ними профессиональных команд, занимающихся автоматизацией торговых стратегий. Проще говоря, битва роботов, инфраструктурных возможностей и инсайда, с долей случая. К инвестициям и пяти тысячам рублей результаты конкурса имеют такое же отношение, как гонки «Формулы-1» к поездке на тележке по супермаркету.

Что же делать?

Я думаю, на первом этапе стоит использовать проценты по банковским вкладам как ориентир при работе с финансовыми инструментами. Это даст базу для принятия решений и убережет от иллюзий.

Если я куплю вот эти облигации, то в течение двух лет буду получать 8% годовых вместо 6,5% по вкладу. Если деньги мне понадобятся раньше срока погашения, то есть шанс, что продать облигации можно будет только с потерями. Я понимаю риск и готов купить облигаций на такую-то сумму.

Если я куплю вот эти акции, то, может быть, получу дивидендную доходность на уровне 8% вместо 6,5% по вкладу. А вырастут акции в цене или упадут — это бабушка надвое сказала. Поэтому акции куплю на меньшую часть сбережений.

Иногда еще торговля с кредитным плечом кажется способом быстро заработать. Это долгий разговор, и я подготовлю об этом отдельную статью. Спасибо за вопрос!

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Дорогая лотерея для избранных: разбираем 7 мифов о торговле на бирже

1. Для начала нужно много денег

Для того чтобы начать торговать на бирже, много денег не требуется. Напротив: для новичков большие суммы на первых этапах противопоказаны. Если сразу начать торговать в больших объемах, велик риск потерять слишком много. Поэтому многие брокеры открывают счета для торгов от нескольких тысяч рублей.

Профессионалы рекомендуют торговать на суммы от 30 тыс. или 35 тыс. руб. С подобным капиталом можно начинать торги. С ним можно вложить деньги в разные активы, а не в один, и сформировать полноценный портфель. А это первый шаг к портфельным инвестициям.

Вердикт: неправда. Достаточно ₽30 тыс.

2. Торговать на бирже — все равно что играть в казино

Другими словами, динамику акций компании на рынке во многих случаях можно предсказывать. Правда, для этого придется внимательно изучать деятельность компании и всю ее бизнес-модель. С миром азартных игр, где все решает только случай, это имеет мало общего.

Вот что бывает, если чересчур увлечься игрой на бирже:

Определенный элемент схожести в том, что итог вложений заранее не известен. Плюс более рискованные вложения могут обернуться как большим доходом, так и большим убытком. Но покупка ценных бумаг — операция с ненулевым результатом. Вы покупаете ценные бумаги работающих компаний — компания получает прибыль, а значит, рано или поздно на прибыль сможет рассчитывать и инвестор. Как минимум в виде дивидендов.

Вердикт: неправда. У фондового рынка есть свои закономерности

3. В торговле нет ничего сложного

Существует мнение, что для торговли на бирже достаточно заключить договор с брокерской компанией — и вперед, можно торговать. Технически это так, но на практике такое отношение может быть опасным.

Обычный договор с брокерской компанией подразумевает, что все решения об операциях на бирже вы принимаете сами. Излишняя самоуверенность или нехватка базовых знаний приведет к неверным решениям и потере денег.

Поэтому на первых этапах вам может понадобиться консультант, которого могут предоставить брокерские компании. На это уйдут дополнительные средства, но убытки от неграмотно принятых решений могут ударить по вашему капиталу намного ощутимее.

Вердикт: 50/50. Сложности есть, но они преодолимы

4. Торгуют только профессионалы

Из предыдущего мифа возникает другой: если ты не эксперт, то лучше вообще не соваться на биржу. Для торгов на бирже действительно требуются знания — но все эти знания доступны.

Вам не потребуется получать экономическое или математическое образование. Инвесторами становятся все: студенты, домохозяйки, инженеры, врачи — кто угодно. Для погружения в тему стоит почитать тематические блоги, сайты, посвященные инвестициям и биржам, а также книги для тех, кто только собирается торговать на бирже — все это есть в интернете в достаточном количестве, чтобы получить базовые знания.

Мы нашли книгу, с которой можно начать освоение темы:

Особенно усидчивые могут записаться на онлайн-курсы. Все это в комплексе поможет разобраться, как вычленять главное из финансовых отчетностей.

Вердикт: 50/50. Непрофессионалы способны заработать на бирже

5. Лучшего всего покупать упавшие в цене акции

Миф о том, что дешевеющие акции можно считать хорошей инвестицией, широко распространен. С одной стороны это действительно так, но есть свои тонкости.

Для того чтобы заработать на снижении акций, у инвестора должна быть обоснованная уверенность в том, что цена со временем вырастет. И понимание, почему она падает в настоящий момент. Хороший пример — компания Kraft Heinz.

Вердикт: 50/50. Многое зависит от специфики бизнеса

6. Заработать можно только на росте акций

Привычная в глазах новичков система заработка на бирже: купить акции, пока они стоят дешево, а потом продать, когда цены вырастут. На деле это только один из способов.

Тем, кто хочет найти самые дивидендные акции на рынке, рекомендуем эту статью:

Брокер позволяет вам продать акции на определенную сумму. В момент продажи деньги на вашем счете уменьшаются на сумму проданных акций. То есть брокер как бы кредитует вас бумагами, продавая их за вас под залог ваших денег.

Через какое-то время вы должны вернуть брокеру эти бумаги, купив их на рынке. Если ваш прогноз сбылся, то акции вы купите дешевле, чем продали их ранее. Брокер получит назад свои бумаги, а на вашем счете окажутся деньги. Если план на понижение стоимости сработал, деньги на счет вернутся с прибылью.

Вердикт: неправда. На снижении акций тоже можно заработать

7. Брокеры меня обманут

Надзор со стороны специальных органов (в России это Центральный банк) и достаточно прозрачная система отчетности брокера перед клиентом практически не оставляют возможности для обмана. Конечно, за вывеской брокерской компании могут скрываться мошенники, но вы сможете их узнать по набору простых примет.

У брокера должна быть лицензия, выданная Центробанком или Федеральной службой по финансовым рынкам, а компания, на которую работает брокер, должна быть зарегистрирована в России. А еще брокер не имеет права обещать точный процент прибыли — если он это делает, значит что-то тут не так.

Проверить брокера можно в специальных реестрах на сайте Центробанка и МосБиржи. Если брокер в списке есть, значит ему можно доверять с большой долей уверенности. По крайней мере этому брокеру доверяет главный финансовый институт в стране и самая крупная в России торговая площадка.

И еще одно уточнение: квалифицированный брокер заинтересован в прибыли своих клиентов. Ведь чем больше вы заработаете на акциях, тем на большую комиссию сможет претендовать брокер.

Вердикт: смотря какой брокер. Надо проверить репутацию компании до начала торгов

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Словарь

Юридически биржа — коммерческая организация, извлекающая прибыль из сделок продавцов и покупателей. Для этого она берет комиссию — главный источник ее доходов. Также торговая площадка может зарабатывать на продаже биржевой информации.

Кто является участниками торгов на бирже?

Главные участники торгов:

В биржевых торгах также участвуют доверительные управляющие — они выступают в интересах инвесторов, передавших им свои средства, и стараются приумножить их с помощью инвестиций. К доверительным управляющим обращаются те, у кого недостаточно времени или опыта для самостоятельной торговли.

Также на бирже работают регистраторы — лицензированные компании, ведущие реестры с полным учетом всех владельцев ценных бумаг. А еще существуют депозитарии — компании, хранящие и учитывающие ценные бумаги. Они выступают гарантом прав инвесторов.

Какие бывают биржи?

По типу предлагаемых товаров их можно условно разделить на фондовые, товарные и валютные.

Существуют и специальные фьючерсные площадки, а с появлением первых криптовалют получили распространение криптовалютные биржи.

При этом разделение нельзя считать строгим: многие площадки являются универсальными и предоставляют доступ к торговле разными типами финансовых инструментов. Например, на Чикагской товарной бирже (CME) можно купить не только товары и фондовые индексы, но и валютные и криптовалютные фьючерсы.

Сколько всего в мире бирж? Какие из них самые важные?

Второе место по этому показателю занимала NASDAQ — биржа, специализирующаяся на акциях высокотехнологичных компаний ($11,23 трлн). А третьей стала Japan Exchange Group — компания-оператор нескольких японских бирж, крупнейшей из которых является Токийская.

Кроме них, важнейшими фондовыми биржами являются площадки в Лондоне, Гонконге, Шанхае, Франкфурте и Торонто.

Крупнейшими товарными биржами, ценообразование которых влияет на торговлю по всему миру, являются биржи CME Group в Чикаго и Нью-Йорке (CME, NYMEX, COMEX). На них ведется торговля энергоносителями, сельскохозяйственной продукцией и другими товарами.

Крупнейшим в мире оператором рынка фьючерсных контрактов является Межконтинентальная биржа (ICE) — по сути, это сеть площадок, на которых сосредоточено около 50% срочного рынка нефти и нефтепродуктов. Отдельно стоит выделить Лондонскую биржу металлов (LME), где торгуются цветные и драгоценные металлы.

Старейшая в мире биржа была основана в Амстердаме в 1602 году. Она существует и сегодня — в 2000 году слилась с Брюссельской и Парижской биржами и получила название Euronext Amsterdam. А первую биржу в России создал Петр I — она появилась в 1703 году в только основанном Санкт-Петербурге и по количеству ценных бумаг была на пятом месте в мире. Но после Октябрьской революции ее закрыли вместе со всеми остальными российскими биржами.

Какие биржи существуют в России сейчас?

В России есть две основные фондовые биржи — Московская (MOEX) и Санкт-Петербургская (SPBEX). Главной торговой площадкой России является Московская биржа — мощная структура, куда помимо торговых площадок входят клиринговый центр и центральный депозитарий. В современном виде она образовалась в 2011 году после слияния Московской межбанковской валютной биржи (ММВБ) и Российской торговой системы (РТС).

Это универсальная биржа: на MOEX обращаются акции российских и с недавних пор некоторых иностранных компаний, есть возможность торговли валютой, драгметаллами и иными биржевыми товарами, а также деривативами — фьючерсами и опционами на активы.

Санкт-Петербургская биржа не столь масштабна, но у нее есть своя специализация — возможность торговли иностранными ценными бумагами. На СПБ бирже их уже более 1400. Для рядового инвестора в России это самый доступный способ вложиться в зарубежный бизнес.

А крупнейшей товарной биржей России является Санкт-Петербургская Международная Товарно-сырьевая Биржа (SPIMEX). На ней торгуют нефтью и нефтепродуктами, газом, лесом, минеральными удобрениями, углем, сельскохозяйственной продукцией, а также фьючерсами на эти товары.

Кто контролирует биржу?

Над биржами всех стран есть свои регуляторы, которые контролируют процесс торговли: выдают лицензии всем профессиональным участникам рынка, выявляют нарушения и публикуют официальную информацию. На российском рынке функции регулятора выполняет Банк России, на американском — Комиссия по ценным бумагам и биржам (SEC).

Кроме того, отношения между участниками торгов и механизмы работы бирж регулируются законодательно — в России главным актом в этом плане является Федеральный закон «О рынке ценных бумаг».

Как заработать на бирже?

Инвесторы вкладывают собственные средства в расчете извлечь прибыль от роста стоимости активов, а компании хотят привлечь финансирование для собственного развития.

На первый взгляд кажется, что биржевые котировки колеблются вверх-вниз, и потому акции не могут считаться надежным источником доходов. Но в долгосрочной перспективе рынок ценных бумаг постоянно растет. К примеру, S&P 500 (индекс, в корзину которого входят акции крупнейших компаний США) за последние десять лет вырос более чем в два раза.

Способы заработка можно условно поделить на два направления:

Как устроена торговля на бирже? Там реально все кричат?

Когда-то единственным способом «оставить заявку» на покупку или продажу бумаг был крик, из-за чего трейдерам приходилось срывать голос. Это называлось «системой выкриков». Вопли мешались с постоянными телефонными звонками, по которым брокеры получали указания по сделкам от инвесторов.

Но теперь все это ушло в прошлое: еще в 1980-х биржи начали переходить на электронные торги. С распространением интернета торговля полностью ушла в онлайн, и шум на бирже можно услышать разве что в художественных фильмах.

Теперь брокеры просто выставляют в компьютерных системах заявки на куплю-продажу активов, которые удовлетворяются встречными заявками других игроков. Но сами биржи физически еще не исчезли: в них остались торговые залы с электронными табло и местами для трейдеров.

У каждой биржи есть свой график работы: например, Московская биржа работает каждый будний день с 10:00 по 18:50, Санкт-Петербургская — с 10:00 до 01:45, а Нью-Йоркская биржа и NASDAQ — с 16:30 до 23:00 по московскому времени в период летнего времени и с 17:30 до 00:00, когда в Америке переходят на зимнее время. Выходные дни тоже у всех бирж свои: если Мосбиржа не работает во время российских государственных праздников, то выходные на СПб бирже следуют за Нью-Йоркской биржей и соответствуют нерабочим дням в США.

Как стать участником торгов на фондовой бирже?

Частным лицам напрямую торговать на бирже нельзя — доступ может предоставить только посредник. Поэтому потенциальному инвестору нужно открыть счет у одного из лицензированных брокеров.

Все решения по сделкам вы принимаете самостоятельно, а брокер лишь исполняет их и берет небольшую комиссию за каждую. Деятельность российских брокеров контролирует Центробанк.

При этом брокеры отличаются друг от друга не только комиссиями, но и инструментами, к которым предоставляют доступ: например, не все дают возможность торговать бумагами иностранных компаний на Санкт-Петербургской бирже.

Крупнейшие российские брокеры — ВТБ, Сбербанк, «Тинькофф Инвестиции», «БКС Брокер», «Финам», «Открытие Брокер», «Альфа-Директ», АТОН, «Фридом Финанс», «Церих», ITI Capital, «КИТ Финанс», «АЛОР Брокер».

Также можно открыть счет у одного из зарубежных брокеров. В этом есть смысл, поскольку выбор инструментов на зарубежных биржах шире, чем на российских.

Однако в случае открытия счета у зарубежного брокера инвестору придется самостоятельно платить налоги, а также мириться с высоким порогом входа и большими издержками на комиссии и валютные переводы.

После открытия брокерского счета нужно установить торговый терминал или специальное приложение для смартфона — у каждого брокера свои инструменты для торговли. Останется лишь внести средства на совершение операций — и можно начинать торговать на бирже.