на каком счете отражаются договора гпх

Отражение начислений по договорам ГПХ в регламентированных отчётах

Многие организации сталкиваются с необходимостью найма физических лиц на короткий срок с целью выполнения определённой функции. Оформление подобных услуг, чаще всего, происходит с использованием договора гражданско-правового характера или, как его иначе называют, договора подряда. В этой статье рассмотрим некоторые правовые аспекты данного вопроса, а также порядок отражения начислений по договорам ГПХ в 1С: Бухгалтерии и регламентированных отчетах.

Обратимся к правовому регулированию данного вопроса. Основы, регламентирующие в данной ситуации отношения организации и физического лица, изложены в главах 37 и 39 ГК РФ. Главным отличием договора подряда от трудового является то, что работодатель выступает заказчиком, а работник – исполнителем. В таком случае нормы трудового законодательства не оказывают влияния на права и обязанности сторон.

Исполнитель по договору ГПХ не имеет права на отпуск и больничный, а также с сумм его вознаграждения компания не уплачивает взносы в ФСС. Остальные взносы, базой для которых является заработная плата, уплачиваются в стандартном порядке.

НДФЛ удерживается по ставке 13%, физическое лицо вправе воспользоваться стандартными налоговыми вычетами.

Это была краткая характеристика теоретических основ оформления подрядных услуг. Теперь рассмотрим, как это отразить в программном продукте 1С: Бухгалтерия предприятия 8 редакции 3. К сожалению, в данной программе отсутствует автоматизированный учёт подрядных договоров, поэтому ввод таких начислений не очень удобен. Для начала, нужно выбрать на панели разделов «Зарплата и кадры» справочник «Физические лица»:

Заполнить поля данными, как это показано на рисунке ниже:

Результат работы с подрядчиком оформляется Актом выполненных работ / оказанных услуг. После его получения и подписания сторонами переходим к формированию проводок по начислению вознаграждения. Для этого кликаем на раздел «Операции», выбираем «Операции, введённую вручную». Нажимаем на кнопку «Создать» и из выпадающего меню выбираем пункт «Операция»:

Далее необходимо создать бухгалтерские проводки по начислению вознаграждения и страховых взносов, а также по удержанию подоходного налога. Заполнение операции, введённой вручную, представлено на рисунке ниже:

Необходимо заполнить вкладки данного документа, указав информацию о размере дохода, налоговых вычетах и дате удержания налога. Код дохода обычно выбирается 2010 – «Выплаты по договорам ГПХ». Датой удержания НДФЛ признаётся день выплаты вознаграждения. Крайний срок перечисления налога – день, следующий за днём получения дохода физическим лицом.

Выплаты вознаграждения, подоходного налога и страховых взносов оформляются стандартными платёжными документами, которые формируют проводки:

Дт 76.10 Кт 51 на сумму вознаграждения, за вычетом НДФЛ

Дт 68.01 Кт 51 на сумму налога на доходы физических лиц

Дт 69.02.7 Кт 51 на сумму страховых взносов по пенсионному страхованию

Дт 69.03.1 Кт 51 на сумму страховых взносов по медицинскому страхованию

На рисунке ниже представлена форма отчёта СЗВ-М. Сложностей эта форма, обычно, не вызывает. Достаточно указать застрахованное лицо в тех месяцах, в которых он выполнял работы. При отправке отчёта, в случае если наёмник не является сотрудником организации, может появиться предупреждающее сообщение о том, что в отчёте есть не принятый на работу человек. Данное предупреждение не должно вас смущать, подрядчиков, работающих по договорам ГПХ, необходимо указывать в отчёте СЗВ-М для отражения стажа.

Перейдём к отчёту СЗВ-СТАЖ: помимо заполнения стандартных данных физического лица, ещё необходимо заполнить графу 11 «Дополнительные сведения». В ней указывается код: «ДОГОВОР». Раздел 3 данного отчёта представлен на рисунке:

Далее проверим заполнение Расчёта по страховым взносам. Начнём с третьего раздела – персонифицированный учёт: в строках 160 и 170 должны стоять «1», а в 180 – «2». В подразделе 3.2.1 сумма вознаграждения должна быть указана в столбцах 210, 220 и 230.

В разделе 1 отчёта должны быть заполнены суммы к уплате по страховым взносам на обязательное пенсионное страхование и обязательное медицинское страхование. Страховые взносы ФСС не заполняются, так как не начислялись.

Подразделы 1.1 и 1.2 представлены на рисунке:

Остаётся рассмотреть отчётность по НДФЛ. Сформируем 2-НДФЛ для передачи в ИФНС за 2019 год. Проверим заполнение по рисунку:

Перейдём к ежеквартальной отчётности по подоходному налогу – форма 6-НДФЛ. В 1 разделе указываются суммы начисленного дохода и суммы исчисленного и удержанного НДФЛ.

В разделе 2 отражается срок перечисления налога, исходя из даты фактического получения дохода и удержания НДФЛ.

Надеюсь, данная статья поможет вам верно отразить в учёте и регламентированной отчётности взаиморасчёты с исполнителем по договору подряда.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Взаиморасчеты с физлицами

Автор: Инна Хлевняк, бухгалтер-консультант Линии консультаций компании «ГЭНДАЛЬФ»

Материалы газеты «Прогрессивный бухгалтер», бюджетный выпуск, июль 2018

Рассмотрим, как происходит отражение расчетов по договорам гражданско-правового характера с физлицами в «1С:Бухгалтерия государственного учреждения 8», ред. 1.0.

Проводки и особенности оформления в программе «1С»

Обычно все расчеты по договору гражданско-правового характера происходят в программе по расчету заработной платы.

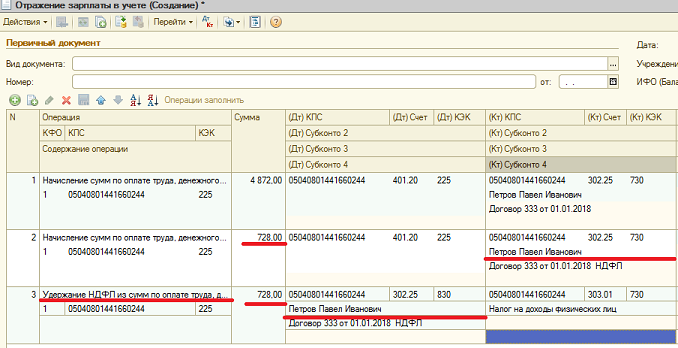

Начисление сумм по оплате труда отражается проводкой Дт 401.20 Кт 302.25, субконто «Исполнитель» и «Договор ГПХ».

Удержание НДФЛ отражается проводкой Дт 302.25, субконто «Исполнитель» и «Договор ГПХ» Кт 303.01, субконто «Налог на доходы физлиц».

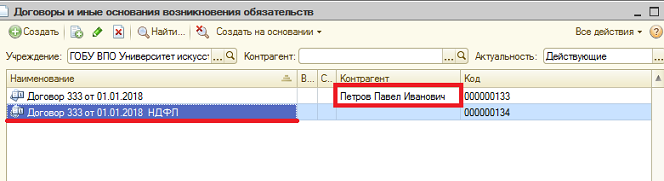

Для ведения аналитического учета принятых и денежных обязательств в программе предусмотрен справочник «Договоры и иные основания принятия обязательств». Исполнение принятых обязательств регистрируется документами «Заявка на кассовый расход» («Заявка на кассовый расход (сокращенная)», «Платежное поручение» и пр.). При проведении документа указанный в документе элемент справочника «Договоры и иные основания отражения обязательств» отражается в записи регистра бухгалтерии счетов 304.05 и 18 в реквизите «Характеристика движения по кредиту».

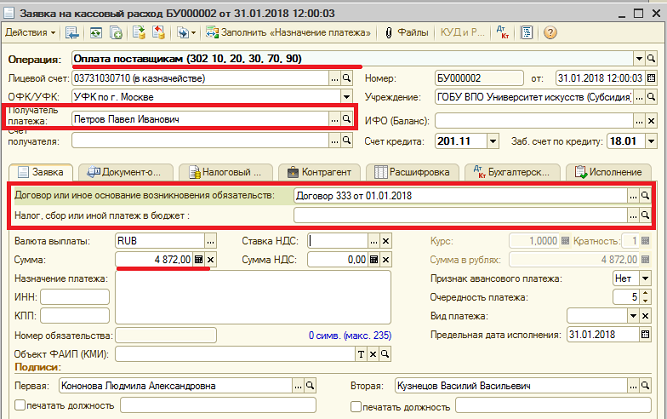

В «Заявке на кассовый расход» следует указать получателя платежа из справочника «Контрагенты». Как правило, договор связан с конкретным контрагентом.

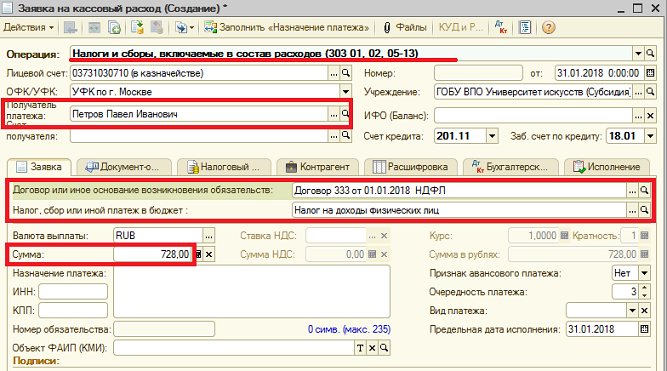

В рассматриваемой ситуации договор (ГПХ) заключен с работником организации, однако при уплате НДФЛ и страховых взносов получателем платежа будет выступать бюджет (внебюджетный фонд).

С целью учета принятых обязательств по заработной плате, НДФЛ, страховых взносов и т.п. в справочник «Договоры и иные основания возникновения обязательств» допустим ввод элементов без указания контрагента, однако при этом теряется связь с исполнителем по договору ГПХ.

При расчетах по договорам гражданско-правового характера следует внести в справочник «Договоры и иные основания возникновения обязательств» соответствующий элемент, зарегистрировать план-график финансирования договора и зарегистрировать обязательство на сумму договора гражданско-правового характера. Но при оформлении «Заявок на кассовый расход на уплату налогов и взносов в бюджет (внебюджетный фонд)» невозможно выбрать договор другого контрагента – работника.

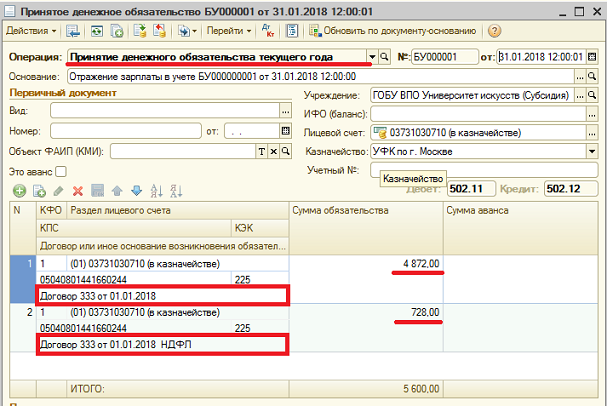

В данном случае рекомендуется разбить обязательство по договору ГПХ на два, а именно: на выплату по договору ГПХ физлицу и уплату НДФЛ и страховых взносов по договору.

Пример отражения расчетов

Рассмотрим отражение расчетов по договору ГПХ с физлицами в программе «1С:Бухгалтерия государственного учреждения 8», ред. 1.0 на практическом примере.

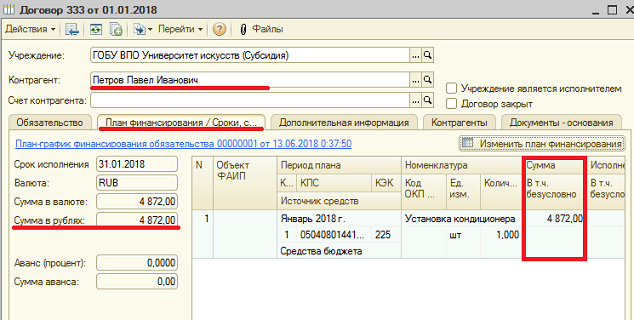

Физлицу за установку кондиционера необходимо заплатить 5600 руб.

На руки работнику необходимо выдать 4872 руб.

Следует в справочник «Договоры и иные основания возникновения обязательств» внести 2 элемента: 1 – на сумму, которая должна быть уплачена работнику; 2 – на сумму НДФЛ (сумма должна включать сумму страховых взносов!)

В карточке договора на сумму, которую должен получить работник «на руки» указывается контрагент – работник, выполняющий работу по договору ГПХ.

Далее вносим план финансирования на сумму, которую работник должен получить.

В карточке договора на сумму НДФЛ элемент справочника «Контрагент» не указывается. С целью идентификации договора можно указать ФИО исполнителя в кратком содержании или наименовании договора.

План финансирования в договоре на уплату НДФЛ заполняется аналогичным способом, но сумма указывается в размере исчисленного НДФЛ.

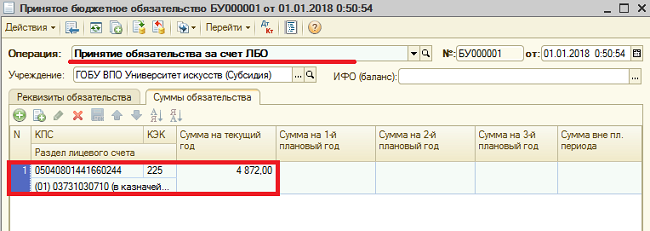

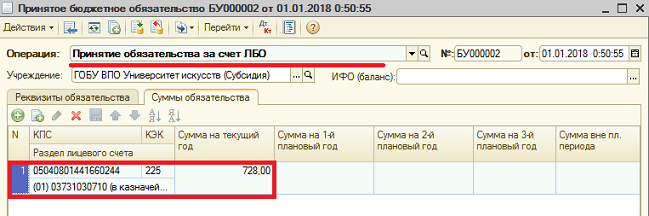

Следующим шагом будет принятие обязательств по каждому договору.

После выполнения работ с исполнителем производятся взаиморасчеты.

В программе «1С: Бухгалтерия государственного учреждения 8», ред. 1.0 заполняется документ отражения зарплаты в учете (вкладка «Расчеты» – «Отражение зарплаты в учете») с целью отражения начисления расходов и задолженности по НДФЛ и страховым взносам.

Удержание НДФЛ отражается по счету 302.25 по договору на сумму НДФЛ.

Далее следует принять соответствующие денежные обязательства по каждому договору путем внесения документов «Принятое денежное обязательство» на сумму, которую работник должен получить «на руки» и на сумму НДФЛ.

Перечисление в бюджет удержанного НДФЛ оформляется и отражается документом «Заявка на кассовый расход» с выбором операции «Налоги и сборы, включаемые в состав расходов» (303.01, 02, 05-13). Помимо указания вида налога – НДФЛ, необходимо указать договор на сумму НДФЛ. Данное действие необходимо для того, чтобы при проведении документа по этому договору было отражено соответствующее движение, которое отразит выполнение соответствующего обязательства.

С целью упрощения отражения выплаты физическому лицу приведем пример оформления документа «Заявка на кассовый расход для перечисления в безналичном порядке».

После проведения документов по отражению кассовых выплат можно сформировать отчет «Сводные данные об исполнении бюджета ПБС». Если в программе документы, которыми зарегистрированы расчеты по ГПХ, оформлены верно, сформированный отчет покажет, что все обязательства исполнены.

Отчет Оборотно-сальдовая ведомость по счету 302 также показывает, что расчеты по обязательствам перед контрагентом и бюджетом выполнены по каждому договору.

Отчет Журнал регистрации обязательств (ф. 0504064) («Бухгалтерский учет» – «Регламентированные регистры бухгалтерского учета») покажет, что обязательства (в том числе и денежные обязательства) полностью исполнены, остатков по неисполненным обязательствам нет.

Особенности учета операций по договорам ГПХ в программах 1С

Очень часто организации и индивидуальные предприниматели прибегают к заключению с физическими лицами договоров ГПХ. Во многих ситуациях именно такая форма сотрудничества оказывается самой удобной и выгодной. В этой статье мы расскажем о том, что такое договор ГПХ, и как отражать связанные с ним операции в программах 1С: Бухгалтерия и 1С: Зарплата и управление персоналом.

Принципиальное различие также есть в выплатах. Согласно трудовому законодательству, работодатель обязан производить выплаты сотрудникам организации два раза в месяц.А вот оплату работы физического лица, с которым заключен договор гражданско-правового характера, заказчик осуществляет только по факту выполнения всего объема работ, если условиями договора ГПХ не были ранее оговорены авансовые платежи или поэтапная сдача работ.

Самое главное при заключении договоров гражданско-правового характера – четко сформулировать предмет и условия, чтобы разграничить их с трудовыми договорами. В ином случае ФСС или ИФНС при проверке соблюдения законодательства в части начисления и перечисления страховых взносов вправе в судебном порядке переквалифицировать договор гражданско-правового характера в трудовой с последующим доначислением соответствующих страховых взносов, пеней и штрафов.

Начисление вознаграждений по договорам ГПХ

в программе 1С: Бухгалтерия 8 редакция 3.0

Начисление вознаграждений по договорам ГПХ

в программе 1С: Зарплата и управление персоналом, редакция 3.1

1) при выборе значения “расчеты с контрагентами” все начисления вознаграждений по договорам ГПХ будут отражаться на счете 76.10 “Прочие расчеты с физическими лицами” при синхронизации с конфигурацией 1С: Бухгалтерия предприятия;

2) если вы поставите “расчеты по оплате труда”, то такие операции отражаются по кредиту счета 70 “Расчеты с персоналом по оплате труда”;

3) при выборе последнего варианта способ отражения в бухгалтерском учете задается непосредственно в самом документе.

После того, как поставили галочку “Регистрируются выплаты по договорам гражданско-правового характера” в разделе «Зарплата» появляется пункт «Договоры (в т.ч. авторские)».

Документ будет отражен в бухгалтерском учете и сформирует проводки после того, как вы проверите правильность сумм и поставите галочку “Отражено в учете”, а потом проведете документ.

Автор статьи: Наталья Кутыгина

Понравилась статья? Подпишитесь на рассылку новых материалов

Бюджетный учет расходов в рамках гражданско-правового договора

Автор: Алексеева М., эксперт информационно-справочной системы «Аюдар Инфо»

Зачастую казенным учреждениям приходится заключать с физическими лицами гражданско-правовые договоры (ГПД) на выполнение определенных работ (оказание услуг) разового или периодического характера. В чем отличие таких договоров от трудовых? Можно ли заключить ГПД со штатным работником? Являются ли выплаты, осуществленные в рамках такого договора, объектами обложения НДФЛ и страховыми взносами? Как отразить в бюджетном учете начисления и выплаты по ГПД? На какие КВР и коды КОСГУ отнести соответствующие расходы? Ответы на эти вопросы – в материале.

В чем разница между ГПД и трудовым договором?

Вопросы заключения и соблюдения условий ГПД регулируются гражданским законодательством, а трудового договора – ТК РФ.

В соответствии с ч. 2 ст. 15 ТК РФ не допускается заключение ГПД, фактически регулирующего трудовые отношения между работником и работодателем. Поэтому учреждениям следует четко различать основные признаки гражданско-правовых и трудовых отношений.

ГПД представляет собой соглашение об установлении, изменении или прекращении гражданских прав и обязанностей (п. 1 ст. 420 ГК РФ). По такому договору казенное учреждение выступает в роли заказчика определенной работы (услуги), по факту выполнения (оказания) которой физическое лицо (исполнитель) получает вознаграждение.

К ГПД можно отнести договоры подряда, возмездного оказания услуг, авторского заказа и другие договоры, при заключении которых стороны согласуют следующие обязательные условия:

1) сроки выполнения работ (оказания услуг);

2) перечень работ (услуг) и требования к их качеству;

3) порядок сдачи-приемки работ (услуг) и оплаты их результатов;

4) ответственность сторон за нарушение условий договора.

По ГПД исполнитель организует свою работу самостоятельно, выполняет ее на свой страх и риск, не подчиняется правилам внутреннего трудового распорядка учреждения и сам обеспечивает охрану своего труда. Также исполнитель вправе (если иное не предусмотрено договором) передавать исполнение своих обязательств (их части) третьим лицам.

Работа (услуга) по ГПД оплачивается учреждением по конечному результату на основании акта выполненных работ (оказанных услуг).

Сторонами трудового договора являются работодатель (учреждение) и работник (физлицо). С учетом содержания ст. 56 ТК РФ такой договор имеет следующие признаки, не характерные для ГПД (см. Письмо Минтруда РФ от 05.12.2014 № 17-3/ООГ-990):

предметом договора является сам процесс труда, а не его результат;

заработная плата выплачивается за сам процесс труда, а не за выполненную работу (оказанную услугу);

работодатель обеспечивает условия труда (рабочее место, оборудование, инструмент и т. д.);

работник обязуется выполнять данную работу лично (то есть нет возможности субподряда, который допустим в ГПД);

работник обязан соблюдать режим рабочего времени и времени отдыха, действующий у работодателя, а работодатель имеет право контролировать процесс труда.

Также отметим, что работники, с которыми заключены трудовые договоры, вправе претендовать на гарантии и компенсации, предусмотренные ТК РФ (предоставление и оплата отпусков, выплата пособий по временной нетрудоспособности, беременности и родам, по уходу за ребенком и т. п., доплата за работу в выходной или праздничный день, за сверхурочную работу, компенсация при увольнении и др.). Что касается исполнителей по ГПД, то они лишены этого права.

Таким образом, трудовой договор отличается от ГПД предметом договора, в соответствии с которым физическим лицом выполняется не какая-то конкретная разовая работа, а определенные трудовые функции, входящие в его обязанности. При этом важен сам процесс исполнения им этой трудовой функции, а не оказанная услуга. Кроме того, по ГПД исполнитель сохраняет положение самостоятельного хозяйствующего субъекта, в то время как по трудовому договору работник принимает на себя обязанность выполнять работу по определенной трудовой функции (специальности, квалификации, должности), входит в состав персонала работодателя, подчиняется установленному режиму труда и трудится под контролем и руководством работодателя. Исполнитель по ГПД работает на свой риск, а лицо, работающее по трудовому договору, не несет риска, связанного с осуществлением своего труда (см. п. 24 Постановления Пленума ВС РФ от 29.05.2018 № 15).

Можно ли заключить ГПД со штатным работником?

Действующим законодательством не установлен запрет на заключение ГПД со штатным работником учреждения. Однако привлечение физического лица к работе по такому договору возможно только в случае, если она будет:

осуществляться в свободное от выполнения должностных обязанностей по трудовому договору время;

отличаться от работы, осуществляемой в рамках трудовых отношений (см. Письмо Минтруда РФ от 13.08.2014 № 17-3/В-383).

При несоблюдении указанных условий отношения сторон могут быть признаны трудовыми.

Обратите внимание: в тех случаях, когда судами установлено, что ГПД фактически регулируются трудовые отношения между работником и работодателем, к таким отношениям применяются положения трудового законодательства и иных актов, содержащих нормы трудового права (ч. 4 ст. 11 ТК РФ).При этом неустранимые сомнения при рассмотрении споров о признании возникших на основании ГПД отношений трудовыми толкуются в пользу наличия трудовых отношений (ч. 3 ст. 19.1 ТК РФ).

Что с НДФЛ и страховыми взносами?

Вознаграждения в пользу физического лица, полученные им по ГПД (в том числе в виде предоплаты), предметом которого является выполнение работ (оказание услуг), включаются в доход налогоплательщика, подлежащий обложению НДФЛ (п. 1, 2, 4 ст. 226 НК РФ, письма Минфина РФ от 23.06.2020 № 03-04-05/54027, от 21.07.2017 № 03-04-06/46733).

Ставка по НДФЛ зависит от размера дохода (налоговой базы) (п. 1 ст. 224 НК РФ):

с дохода в части, не превышающей 5 млн руб., налог рассчитывается по ставке 13 %;

с дохода в части, превышающей 5 млн руб., – по ставке 15 %.

Налоговую базу по НДФЛ можно уменьшить на стандартные и профессиональные вычеты, если они полагаются физическому лицу (п. 3 ст. 210, ст. 218, п. 2 ст. 221 НК РФ).

Вычеты предоставляются на основании заявления физлица с приложением:

документов, подтверждающих право на стандартный налоговый вычет (копия свидетельства о рождении ребенка, копия паспорта, документ об усыновлении (удочерении) ребенка, справка об инвалидности ребенка, акт о назначении опекуна или попечителя, справка жилищно-коммунальной службы о совместном проживании ребенка с родителем и др.) (п. 3 ст. 218 НК РФ);

документов, подтверждающих произведенные налогоплательщиком расходы, – если профессиональный вычет заявлен в сумме фактически произведенных и документально подтвержденных расходов (п. 2, 3 ст. 221 НК РФ).

НДФЛ, который исчислен и удержан с выплаты по ГПД, необходимо перечислить в бюджет не позднее рабочего дня, следующего за днем такой выплаты (п. 6 ст. 226 НК РФ).

Страховые взносы

Выплаты по ГПД на выполнение работ (оказание услуг) облагаются страховыми взносами на обязательное пенсионное (ОПС) и медицинское страхование (ОМС) (п. 1 ст. 420 НК РФ) по общим тарифам:

на ОПС – в пределах установленной предельной величины базы для исчисления страховых взносов по данному виду страхования – 22 %, свыше ее – 10 % (пп. 1 п. 2 ст. 425 НК РФ);

Взносы уплачиваются после окончательной сдачи результатов работы (оказания услуги) или ее отдельных этапов на основании соответствующих актов выполненных работ (оказанных услуг).

К сведению: авансовые платежи по ГПД в базу для начисления страховых взносов не включаются (Письмо Минфина РФ от 21.07.2017 № 03-04-06/46733).

Страховые взносы по травматизму начисляются при условии, что обязанность их уплаты предусмотрена ГПД (п. 1 ст. 5, п. 1 ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ). Размер таких взносов варьируется от 0,2 до 8,5 % в зависимости от класса профессионального риска, присвоенного учреждению.

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством с выплат по ГПД не удерживаются (пп. 2 п. 3 ст. 422 НК РФ).

Кроме того, не подлежат обложению страховыми взносами суммы, выплачиваемые учреждением на возмещение фактически произведенных и документально подтвержденных расходов физического лица, связанных с выполнением работ, оказанием услуг по ГПД, а также оплата учреждением таких расходов (пп. 16 п. 1 ст. 422 НК РФ, пп. 2 п. 1 ст. 20.2 Федерального закона № 125-ФЗ).

Обратите внимание: если ГПД заключен с самозанятым – плательщиком НПД, ИП или физлицом, который занимается частной практикой (нотариусы, адвокаты и др.), то удерживать НДФЛ и платить страховые взносы не нужно (ч. 8 ст. 2, п. 8 ч. 2 ст. 6, ч. 1 ст. 15 Федерального закона от 27.11.2018 № 422-ФЗ, п. 2 ст. 226, пп. 1, 2 п. 1, п. 2 ст. 227, пп. 2 п. 1 ст. 419 НК РФ).

Бюджетный учет расходов по ГПД

В зависимости от предмета заключенного ГПД выплаты (вознаграждения) физическим лицам за выполненные работы (оказанные услуги) будут отражаться по соответствующим подстатьям статьи 220 «Оплата работ, услуг» КОСГУ. Например, согласно Порядку № 209н при оплате договоров:

на оказание транспортных услуг применяется подстатья 222 «Транспортные услуги» (п. 10.2.2);

на оказание коммунальных услуг, заключенных с кочегарами или сезонными истопниками, – подстатья 223 «Коммунальные услуги» (п. 10.2.3);

на оказание услуг по содержанию, обслуживанию или ремонту нефинансовых активов (например, по уборке территорий, помещений, облицовке фасада здания) – подстатья 225 «Работы, услуги по содержанию имущества» (п. 10.2.5);

на оказание услуг, выполнение работ, не связанных с содержанием, обслуживанием или ремонтом и не формирующих капвложения в нефинансовые активы (например, типографские работы, услуги курьера, грузчика, переводчика, услуги в области информационных технологий) – подстатья 226 «Прочие работы, услуги» (п. 10.2.6);

на выполнение работ, оказание услуг для целей капвложений в нефинансовые активы (например, по установке (монтажу) оборудования, высадке саженцев многолетних насаждений) – подстатья 228 «Услуги, работы для целей капитальных вложений» (п. 10.2.8).

Расходы на уплату страховых взносов следует относить на те же подстатьи, на которых будут учтены расходы на выплату вознаграждения.

В большинстве случаев все вышеперечисленные расходы следует отражать в увязке с КВР 244 «Прочая закупка товаров, работ и услуг» (п. 48.2.4.4 Порядка № 85н).

Учет расчетов с физлицом по ГПД необходимо вести с применением соответствующих счетов счета 0 302 20 000 «Расчеты по работам, услугам» в зависимости от предмета заключенного договора (п. 254, 256 Инструкции № 157н, п. 101 Инструкции № 162н).

Операции в рамках заключенного ГПД по выплате вознаграждения физлицу, удержанию с него НДФЛ, уплате страховых взносов отразятся в бюджетном учете следующими корреспонденциями счетов (п. 49, 111, 102, 104 Инструкции № 162н):

Содержание операции

Дебет

Кредит

Начислено вознаграждение физическому лицу по ГПД

1 401 20 ххх

1 109 х0 ххх

1 106 хх ххх

Удержан НДФЛ с суммы вознаграждения

Выплачено (перечислено) вознаграждение физическому лицу:

– из кассы учреждения

1 201 34 610

Забалансовый счет 18

– с лицевого счета учреждения

Начислены страховые взносы:

1 401 20 ххх

1 109 х0 ххх

1 106 хх ххх

Казенное учреждение заключило с физическим лицом договор ГПД на уборку его территории от грязи и мусора. Вознаграждение по договору в размере 15 000 руб. было перечислено на банковскую карту физлица. Вычеты по НДФЛ ему не предоставляются.

В бюджетном учете учреждения указанные операции отразятся с применением следующих корреспонденций счетов:

Содержание операции

Дебет

Кредит

Сумма, руб.

Начислено вознаграждение физическому лицу по договору ГПХ

Удержан НДФЛ с суммы вознаграждения физическому лицу

(15 000 руб. x 13 %)

Начислены страховые взносы:

– на ОПС

(15 000 руб. x 22 %)

– на ОМС

(15 000 руб. x 5,1 %)

Перечислено вознаграждение на банковскую карту физического лица

(15 000 – 1 950) руб.

Пример 2.

Казенное учреждение заключило с физическим лицом ГПД на монтаж кондиционера стоимостью 25 000 руб., приобретенного ранее у поставщика (коммерческой организации). Стоимость соответствующих работ составила 5 000 руб. Задолженность перед поставщиком погашена. Вознаграждение по ГПД выдано физлицу из кассы учреждения. Вычеты по НДФЛ ему не предоставляются.

После установки кондиционер по сформированной стоимости был принят на баланс в составе основных средств.

В бюджетном учете учреждения будут сделаны следующие записи:

Содержание операции

Дебет

Кредит

Сумма, руб.

Поступил кондиционер от поставщика

Отражены капвложения в объект основных средств – кондиционер в части:

– его покупной стоимости

– стоимости работ по его монтажу

Принят к учету кондиционер в составе основных средств по сформированной стоимости

(25 000 + 5 000) руб.

Удержан НДФЛ с суммы вознаграждения физическому лицу

(5 000 руб. x 13 %)

Выдано из кассы учреждения вознаграждение физическому лицу

(5 000 – 650) руб.

1 201 34 610

Забалансовый счет 18

Начислены страховые взносы:

– на ОПС

(5 000 руб. x 22 %)

– на ОМС

(5 000 руб. x 5,1 %)

Пример 3.

Казенное учреждение заключило ГПД с физическим лицом – ИП на сумму 10 000 руб. Предметом договора является выполнение погрузочно-разгрузочных работ. Работы были выполнены в полном объеме, вознаграждение перечислено на расчетный счет ИП.

В бюджетном учете учреждения указанные операции отразятся следующим образом:

Содержание операции

Дебет

Кредит

Сумма, руб.

Начислено вознаграждение ИП по договору ГПХ

Перечислено вознаграждение на расчетный счет ИП