на каком счете отразить доставку материалов

Приобретение материалов c дополнительными расходами на доставку

Транспортно-заготовительные расходы (ТЗР) связаны с заготовкой и доставкой материальных ценностей: сырья, товаров, сырья, материалов, инструментов. В данной статье мы рассмотрим особенности учета ТЗР в стоимости материалов.

Пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

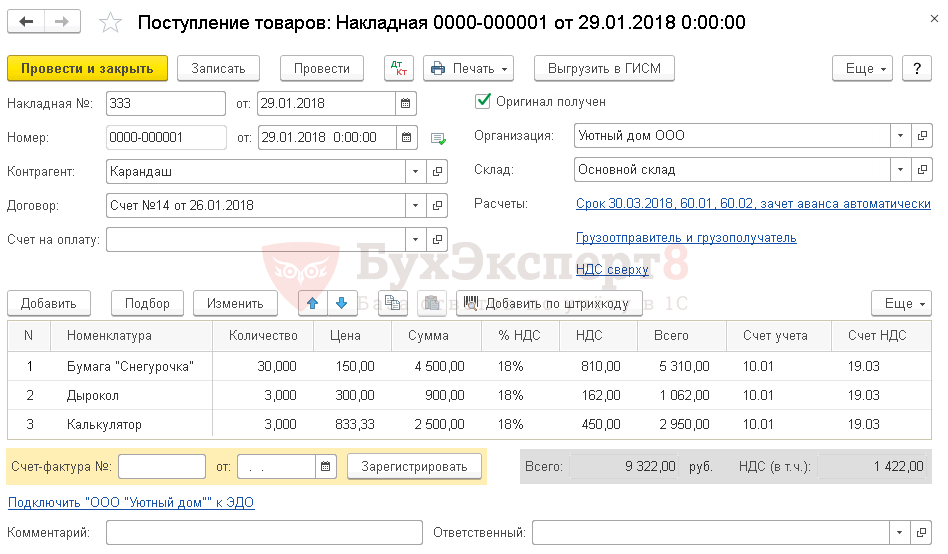

29 января Организация приобрела канцтовары у ООО «Карандаш». Материалы на сумму 9 322 руб. (в т. ч. НДС 18%) приняты к учету.

Доставка материалов осуществлялась поставщиком за дополнительную оплату. Стоимость услуг составила 1 416 руб. (в т. ч. НДС 18%). Учетной политикой Организации предусмотрено, что ТЗР распределяются между купленными материалами пропорционально стоимости их приобретения.

29 января Организация оплатила стоимость материалов и их доставку.

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Приобретение материалов | |||||||

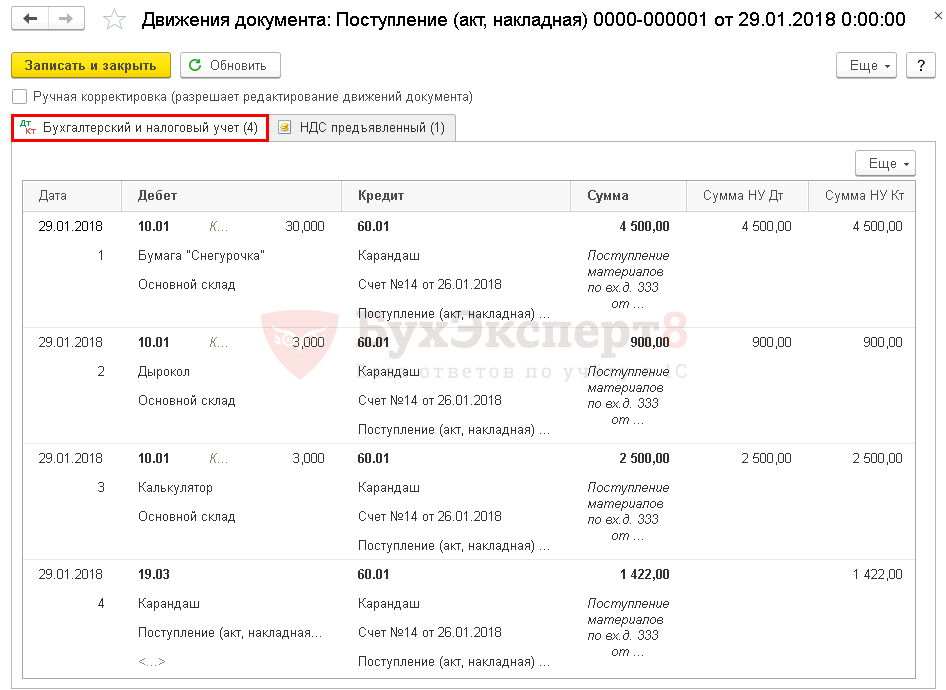

| 29 января | 10.01 | 60.01 | 7 900 | 7 900 | 7 900 | Принятие к учету материалов | Поступление (акт, накладная) — Товары (накладная) |

| 19.03 | 60.02 | 1 422 | 1 422 | Принятие к учету НДС | |||

| Регистрация СФ поставщика | |||||||

| 29 января | — | — | 9 322 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

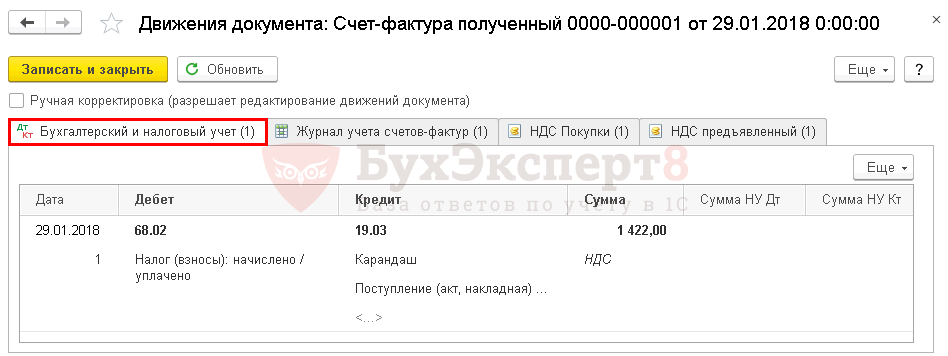

| 68.02 | 19.03 | 1 422 | Принятие НДС к вычету | ||||

| — | — | 1 422 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

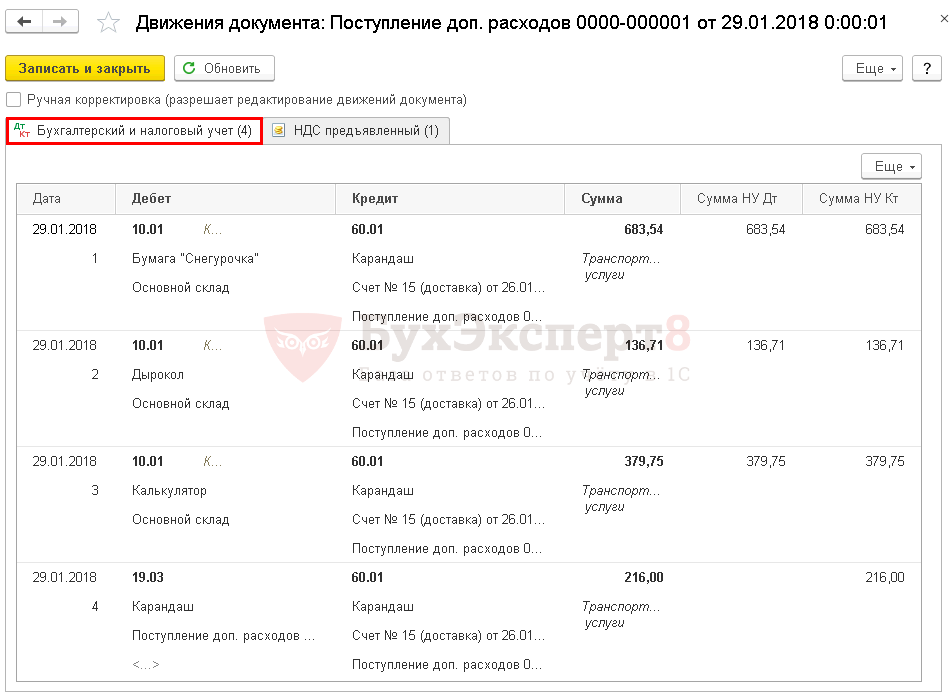

| Отражение в учете услуг по доставке материалов | |||||||

| 29 января | 10.01 | 60.01 | 1 200 | 1 200 | 1 200 | Учет затрат на услуги по доставке | Поступление доп. расходов |

| 19.03 | 60.01 | 216 | 216 | Принятие к учету НДС | |||

| Регистрация СФ поставщика | |||||||

| 29 января | — | — | 1 416 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.03 | 216 | Принятие НДС к вычету | ||||

| — | — | 216 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

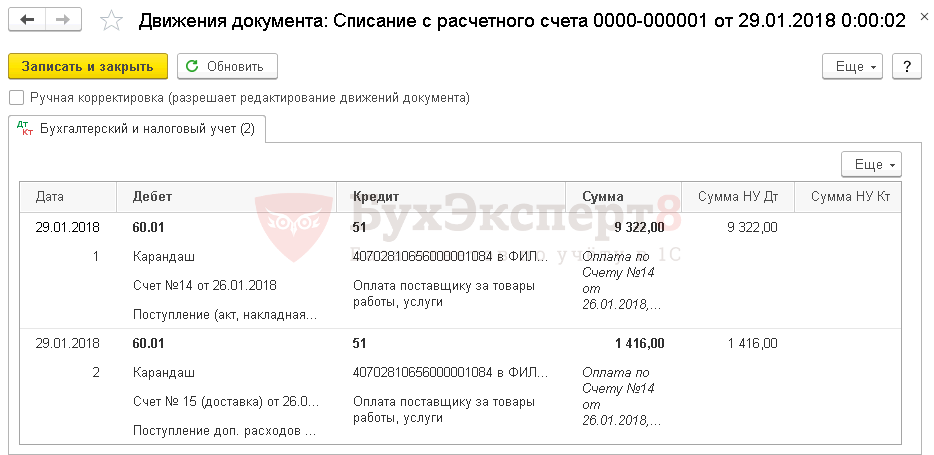

| Перечисление оплаты поставщику | |||||||

| 29 января | 60.01 | 51 | 10 738 | 10 738 | Перечисление оплаты поставщику | Списание с расчетного счета — Оплата поставщику | |

Приобретение материалов

Нормативное регулирование

Материалы производственного назначения учитываются на счете 10.01 «Сырье и материалы» по фактической себестоимости или учетным ценам (п. 5 ПБУ 5/01, план счетов 1С).

Фактическая себестоимость — это фактические затраты, непосредственно связанные с приобретением материально-производственных запасов (МПЗ), в том числе затраты по заготовке и доставке до места использования МПЗ, включая расходы по страхованию. НДС в стоимость МПЗ не включается (п. 6 ПБУ 5/01).

В налоговом учете (НУ) фактическая стоимость МПЗ определяется так же, исходя из цен их приобретения и иных затрат на приобретение, без учета входящего НДС и акцизов (п. 2 ст. 254 НК РФ).

Получите понятные самоучители 2021 по 1С бесплатно:

Если МПЗ используются для деятельности, необлагаемой НДС, то входящий НДС включается в фактическую стоимость (пп. 1 п. 2. ст. 170 НК РФ).

Учет в 1С

Данный документ можно не только ввести вручную по бумажной накладной поставщика, но и загрузить из накладной в формате Exсel.

А если у организации и ее поставщика подключен ЭДО, то они могут обмениваться электронными документами.

В табличной части указываются приобретаемые производственные материалы.

Проводки по документу

Документ формирует проводки:

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по оприходованию материалов. В 1С используется Приходный ордер по форме М-4.

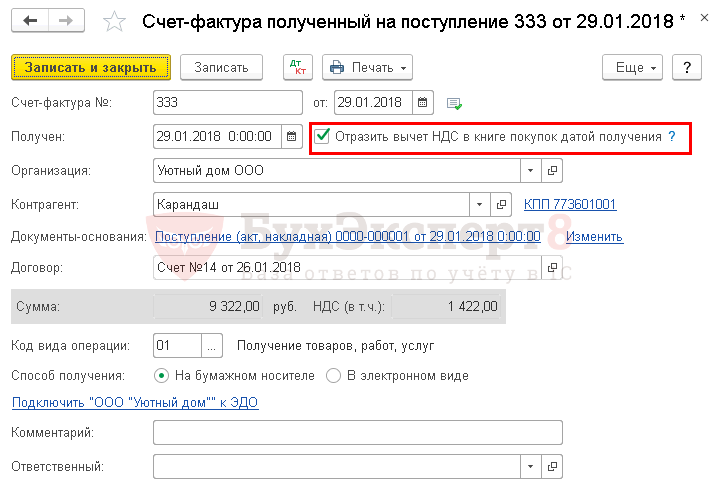

Регистрация СФ поставщика

НДС принимается к вычету при выполнении условий (п. 2 ст. 171 НК РФ):

Код вида операции — 01 «Получение товаров, работ, услуг».

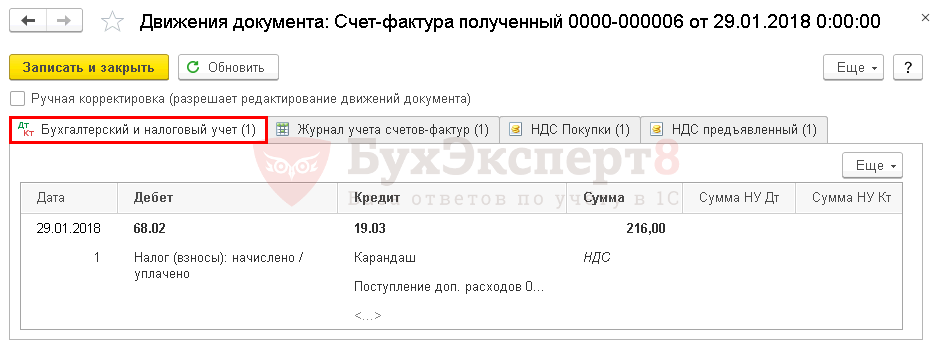

Проводки по документу

Документ формирует проводку:

Отчетность

В декларации по НДС сумма вычета НДС отражается:

В Разделе 8 «Сведения из книги покупок»:

Отражение в учете услуг по доставке материалов

Способ отражения в БУ дополнительных расходов устанавливается организацией самостоятельно в учетной политике.

Варианты учета могут быть следующими:

В НУ дополнительные расходы при приобретении материалов включаются в стоимость МПЗ (п. 2 ст. 254 НК РФ).

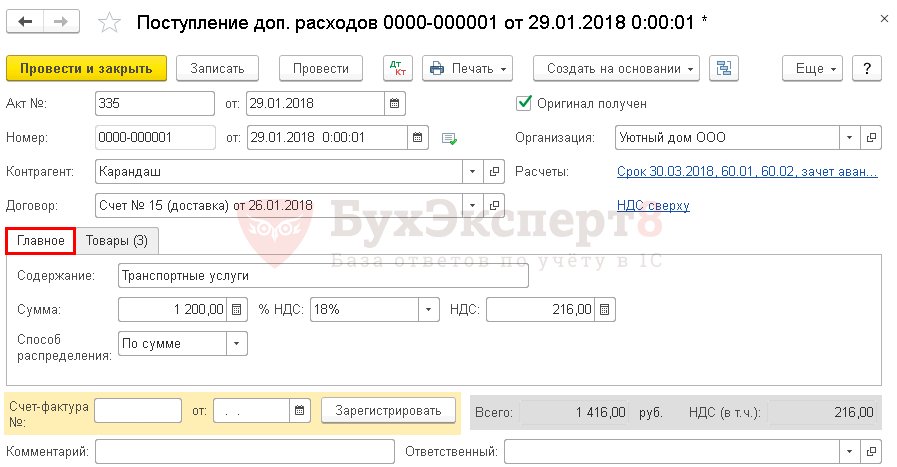

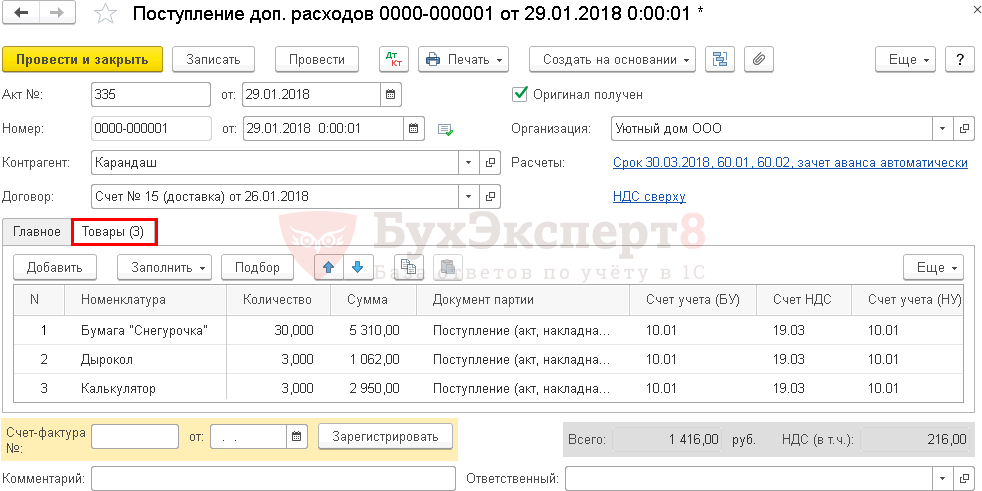

На вкладке Главное указывается:

Проводки по документу

Документ формирует проводки:

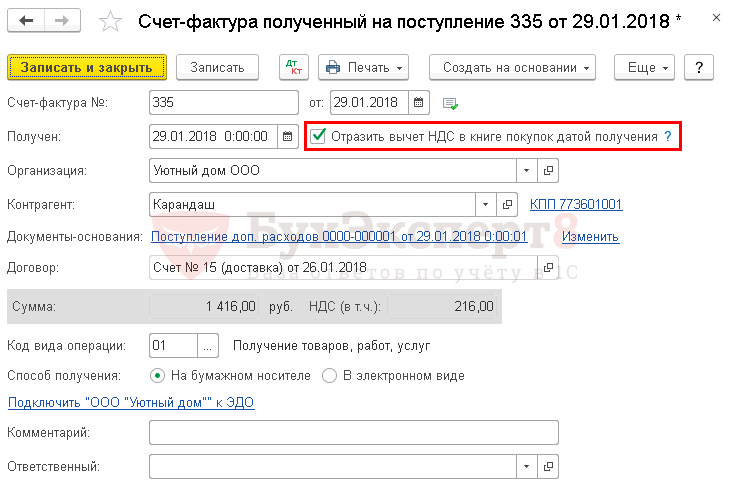

Регистрация СФ поставщика

Код вида операции — 01 «Получение товаров, работ, услуг».

Проводки по документу

Документ формирует проводку:

Отчетность

В декларации по НДС сумма вычета НДС отражается:

В Разделе 8 «Сведения из книги покупок»:

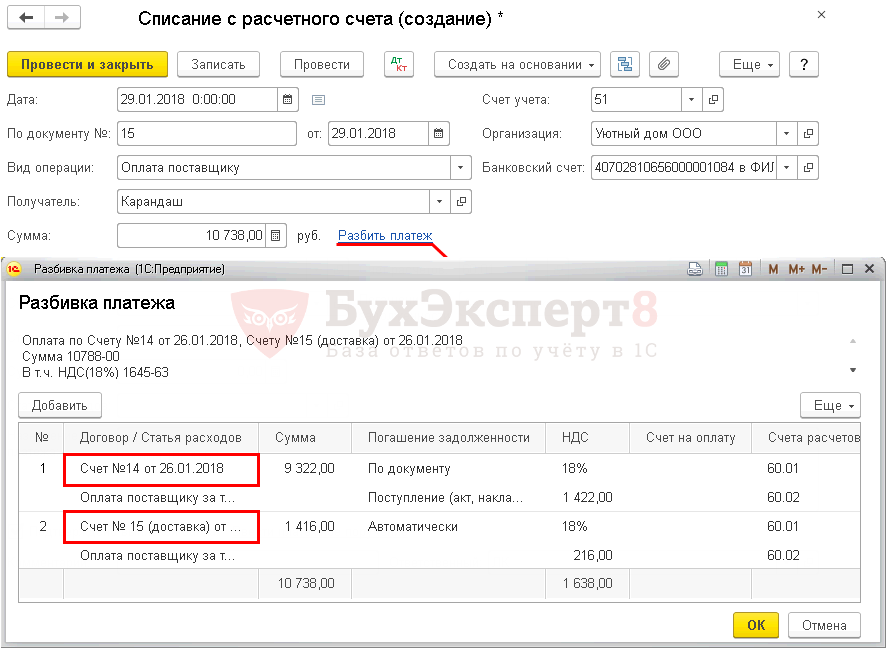

Перечисление оплаты поставщику

Для оплаты по нескольким документам расчетов или по нескольким договорам необходимо разбить платеж.

Проводки по документу

Документ формирует проводку:

Проверьте себя! Пройдите тест на эту тему по ссылке >>

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(4 оценок, среднее: 5,00 из 5)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Очень доступное изложение сложных вопросов учета НДС! Каждый раз нахожу ответы на возникающие вопросы. Спасибо!

Учет транспортных расходов в торговых организациях

Что такое транспортные расходы

Транспортные расходы представляют собой совокупность издержек предприятия, связанных с организацией перевозки товара. При этом в них могут быть включены любые виды услуг, которые обеспечили прибытие товара в пункт назначения в целостности и сохранности, в частности услуги:

С транспортными расходами торговые компании сталкиваются повсеместно.

Следует выделить два вида рассматриваемых издержек:

Исходя из каждого типа услуг, компании прибегают к различным вариантам организации учета. Основные правила отражения подобных операций с 2021 года регламентированы ФСБУ 5/2019 «Запасы» (до 2021 года ПБУ 5/01 «Учет МПЗ»).

Подробно о нововведениях в порядке учета МПЗ, внесенных новым ФСБУ 5/2019, рассказали эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно и переходите в материал.

На каком счете учитывать транспортные расходы приобретенных товаров

Учет транспортных расходов по купленным товарам может быть осуществлен одним из вариантов:

При этом выбранный вариант необходимо прописать в учетной политике.

Важно! Разъяснения от КонсультантПлюс

Не включайте в фактическую себестоимость товаров затраты на их хранение после поступления на склад организации, а также иные затраты, которые не являются необходимыми для приобретения товаров (пп. «в», «г» п. 18 ФСБУ 5/2019).

Подробнее читайте в К+. Пробный доступ к системе можно получить бесплатно.

О специфике ведения учета торговыми организациями см. в публикации «Торговля товарами с и без НДС (нюансы)».

Пример 1 (доставка учтена в стоимости)

Основной деятельностью ООО «Овал» является оптовая продажа мебели. В марте ООО закупило мебель на сумму 660 800 руб. (в т. ч. НДС 110 133,33 руб.). Доставка — 53 100 руб. (в т. ч. НДС 8 850 руб.) — учет по фактической стоимости на счете 41 «Товары».

Пример 2 (доставка — расходы на продажу)

Операции из примера 1, однако учет транспортных издержек производится обособленно с использованием счета 44 «Расходы на продажу».

При самовывозе товаров в рассматриваемые расходы могут быть включены издержки:

Следует отметить, что издержки по транспортировке товаров, собираемые на отдельном счете, подлежат ежемесячному распределению, исходя из показателей реализации и остатка товаров. Способ распределения указанных расходов отражен в ст. 320 НК РФ. Исходя из положений данной нормы сумма транспортных расходов, которые можно списать по окончанию отчетного периода, определяется по формуле:

ТРоп = ТРнм + ТРм – Трот,

ТРоп — транспортные расходы, подлежащие списанию за текущий месяц;

ТРм — расходы на доставку за текущий месяц;

ТРнм — остаток транспортных расходов на начало месяца (дебетовое сальдо счета 44);

Трот — транспортные расходы, приходящиеся на остаток товара на конец отчетного месяца.

Трот рассчитывается по формуле:

СТот — стоимость остатка товара на конец отчетного периода (дебетовое сальдо сч. 41);

Ср% — средний процент для определения суммы расходов, относящихся к остатку товаров.

Средний процент можно рассчитать по формуле:

Ср% = (ТРнм + ТРм) / (СТм + СТот) × 100%,

ТРнм — остаток транспортных расходов на начало месяца (дебетовое сальдо счета 44);

ТРм — транспортные расходы за текущий месяц;

СТм — стоимость товаров, реализованных за месяц;

СТот — стоимость нереализованного товара.

ВНИМАНИЕ! Порядок распределения транспортных расходов регламентирован п. 7.1 ПБУ 1/2008.

О том как, отразить порядок распределения транспортных расходов в учетной политике, узнайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный демо-доступ. Это бесплатно.

Как отразить в бухгалтерском учете транспортные расходы реализованных товаров

Транспортировка реализованных товаров также имеет различные варианты отражения в учете.

Некоторые покупатели могут сами осуществлять доставку, тогда поставщику не нужно учитывать транспортные расходы по причине того, что их в такой ситуации не возникает.

Большое число контрактов предусматривает транспортировку товара поставщиком или посредником. Особенности учета таких операций зависят от условий доставки, которые были предусмотрены контрактом между контрагентами:

Пример 3 (доставка в цене)

ООО «Овал» реализовало в апреле мебель, выручка составила с учетом доставки 885 000 руб. (в т. ч. НДС 147 500 руб.). Расходы ООО по доставке — 59 000 руб. Покупная стоимость реализованного товара — 560 000 руб. В том же месяце ООО приобрело мебель на сумму 236 000 руб. (в т. ч. НДС 39 333,33 руб.). Сумма транспортных расходов по закупке товаров составила 35 400 руб. (в т. ч. НДС 5 900 руб.), остаток по счету 44.1 на 01.04.2019 — 160 000 руб., остаток по счету 41 на 30.04 — 260 000 руб. Отметим, что транспортные расходы покупного товара отражаются по счету 44.1, реализованного — по счету 44.2.

Проводки в учете продавца:

Определим сумму транспортных расходов по покупным товарам к списанию в апреле с учетом приведенной выше формулы:

Средний процент расходов на остаток товара = 23,11% ((160 000 + 29 500) / (560 000 + 260 000) × 100).

Сумма транспортных расходов на остаток товара = 60 086 руб. (260 000 × 23,11%).

Дт 90.2 Кт 44. 1 — списаны расходы по транспортировке покупного товара 129 414 руб. Данная сумма будет учтена в расходах при исчислении налога на прибыль.

Пример 4 (доставка учитывается как услуга)

ООО «Овал» реализовало в апреле мебель, выручка составила 826 000 руб. (в т. ч. НДС 137 666,67 руб.). Доставку ООО осуществило собственными силами, расходы по ней составили 59 000 руб., из них зарплата водителя — 40 000, страховые взносы — 12 000, топливо — 7 000. Доставка по договору оплачивается покупателем отдельно. Для отражения выручки от реализации транспортных услуг ООО использует счет 90.04.

Итоги

Издержки, представленные транспортными расходами, встречаются у любого хозсубъекта, в особенности большая их доля приходится на организации, осуществляющие торговую деятельность. Для учета таких расходов очень важно корректно составить учетную политику, из которой следуют основные моменты отражения данного вида издержек.

Транспортные расходы в «1С:Бухгалтерия 8» редакции 3.0

Итак, продукция выпущена, определены прямые и косвенные расходы производства. Но предприятие продолжает нести расходы, теперь уже связанные с продажей произведенной продукции. Такие расходы называются коммерческими расходами или расходами на продажу. Для обобщения информации о расходах, связанных с продажей продукции (товаров, работ, услуг) предназначен счет 44 «Расходы на продажу» (План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утв. приказом Минфина России от 31.10.2000 № 94н).

Организации, осуществляющие промышленную и иную производственную деятельность, в составе коммерческих расходов учитывают, в частности, расходы:

В организациях, осуществляющих торговую деятельность, в составе расходов, связанных приобретением и продажей товаров, могут быть отражены, в частности, следующие расходы (издержки обращения):

Если организация занимается исключительно торговыми операциями, то все управленческие расходы можно считать связанными с куплей-продажей товаров, и поэтому учитывать такие расходы в бухгалтерском учете также следует на счете 44. Счет 26 «Общехозяйственные расходы» организация будет задействовать только в том случае, если начнет осуществлять другие виды деятельности, связанные с производственным процессом.

Накопленные на счете 44 суммы могут списываться полностью или частично в дебет счета 90 «Продажи». При частичном списании производственные предприятия распределяют расходы на упаковку и транспортировку между видами отгруженной продукции, а торговые организации распределяют расходы на транспортировку между проданным товаром и остатком товара на конец каждого месяца.

Все остальные расходы на продажу ежемесячно относятся на себестоимость проданной продукции (товаров, работ, услуг).

Что касается налогового учета, то как правило, все коммерческие расходы (за исключением транспортных) признаются косвенными и уменьшают налогооблагаемую прибыль в момент признания расходов. В то же время, согласно требованиям главы 25 НК РФ для некоторых коммерческих расходов, принимаемых для целей налогообложения, предусмотрены ограничения их предельной величины (представительские расходы, расходы на рекламу, расходы при реализации продукции СМИ и книжной продукции и т. д.).

Учет транспортно-заготовительных расходов

К ТЗР, например, могут относиться:

В фактическую себестоимость включаются также фактически произведенные затраты организации на доставку МПЗ и приведение их в состояние, пригодное для использования (п. 11 ПБУ 5/01).

Согласно пункту 83 Методических указаний по МПЗ организация самостоятельно выбирает и закрепляет в учетной политике следующие способы распределения ТЗР:

Организация, которая ведет торговую деятельность, может затраты по заготовке и доставке товаров до центральных складов (баз), производимые до момента их передачи в продажу, полностью включать в состав расходов на продажу (п. 13 ПБУ 5/01).

В налоговом учете по общему правилу стоимость ТЗР включается в стоимость МПЗ (п. 2 ст. 254 НК РФ). Для торговых организаций издержки обращения, в том числе и ТЗР, формируются с учетом особенностей, изложенных в статье 320 НК РФ.

Согласно абзацу 3 статьи 320 НК РФ расходы текущего месяца разделяются на прямые и косвенные. К прямым расходам относятся стоимость приобретения товаров, реализованных в данном отчетном (налоговом) периоде, и суммы расходов на доставку (транспортные расходы) покупных товаров до склада налогоплательщика-покупателя товаров в случае, если эти расходы не включены в цену приобретения указанных товаров. Все остальные расходы, кроме внереализационных расходов (ст. 265 НК РФ), осуществленные в текущем месяце, признаются косвенными расходами и уменьшают доходы от реализации текущего месяца.

Для того чтобы определить сумму транспортных расходов, относящихся к остаткам нереализованных товаров, рассчитываются следующие показатели:

1. Сумма прямых расходов, приходящихся на остаток нереализованных товаров на начало месяца и осуществленных в текущем месяце.

2. Стоимость приобретения товаров, реализованных в текущем месяце, и стоимость приобретения остатка нереализованных товаров на конец месяца.

3. Средний процент как отношение суммы прямых расходов (п. 1 ст. 320 НК РФ) к стоимости товаров (п. 2 ст. 320 НК РФ).

4. Сумма прямых расходов, относящаяся к остатку нереализованных товаров, как произведение среднего процента и стоимости остатка товаров на конец месяца.

При расчете суммы прямых расходов, относящейся к остаткам товаров на складе, в соответствии с требованиями статьи 320 НК РФ в показатель «товары на складе» должны включаться все товары, право собственности на которые находится у налогоплательщика, в том числе товары, находящиеся в пути, право собственности на которые перешло к налогоплательщику, а также отгруженные налогоплательщиком товары до перехода права собственности к покупателям (письмо Минфина России от 03.06.2008 № 03-03-09/70).

При этом если организация реализует несколько видов товаров, то сумма транспортных расходов, которая относится к нереализованным товарам, определяется по общему остатку товаров. Распределения транспортных расходов по видам товаров статья 320 НК РФ не предусматривает (письмо Минфина России от 12.11.2009 № 03-03-06/4/98).

Таким образом, налогоплательщик вправе выбрать один из двух вариантов учета транспортных расходов и закрепить его в учетной политике для целей налогообложения прибыли:

Согласно статье 320 НК РФ порядок формирования стоимости приобретения товаров применяется в течение не менее двух налоговых периодов.

Транспортные расходы в «1С:Бухгалтерия 8» (ред. 3.0)

В программе «1С:Бухгалтерия 8» редакции 3.0 сумму транспортных расходов по приобретенным товарам можно учесть двумя способами:

Для учета транспортных расходов никаких специальных настроек регистра сведений Учетная политика выполнять не требуется.

Рассмотрим пример, в котором организация учитывает транспортные расходы в составе издержек обращения. Для упрощения восприятия все суммы в примере указаны без учета НДС.

Пример 1

Организация ООО «Новый интерьер» (применяет ОСНО, метод начисления, положения ПБУ 18/02). Одним из видов деятельности ООО «Новый интерьер» является оптовая торговля. Начиная с 2016 года, согласно учетной политике организации, стоимость транспортных расходов не включается в фактическую стоимость товаров, а относится на издержки обращения. На начало 2016 года остатка транспортных расходов нет, а на складе имеется остаток товаров на сумму 80 000,00 руб.

В январе 2016 года ООО «Новый интерьер» были осуществлены следующие хозяйственные операции:

В феврале 2016 года ООО «Новый интерьер» осуществило следующие хозяйственные операции:

Операции по поступлению товаров регистрируются в учетной системе документом Поступление (акт, накладная) с видом операции Товары (раздел Покупки). В результате проведения документов вида Поступление товаров формируются проводки:

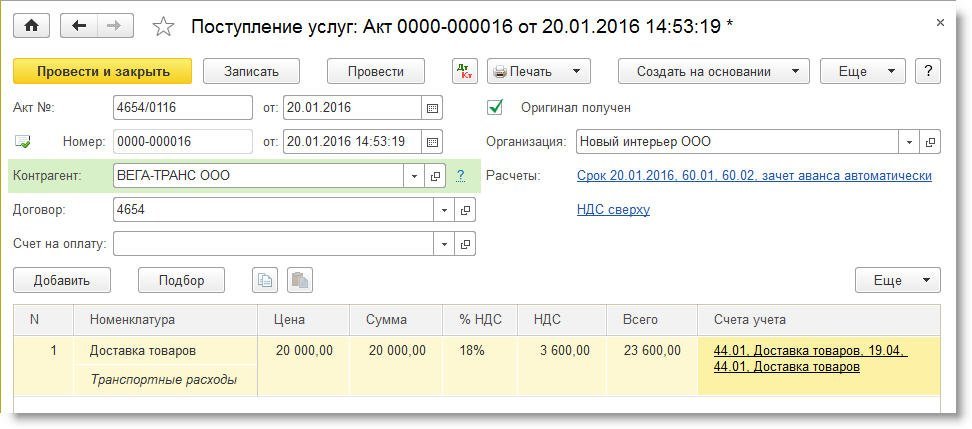

Операции по поступлению услуг по доставке приобретенных товаров регистрируются в учетной системе документом Поступление (акт, накладная) с видом операции Услуги (рис. 1).

Рис. 1. Поступление услуг по доставке товаров

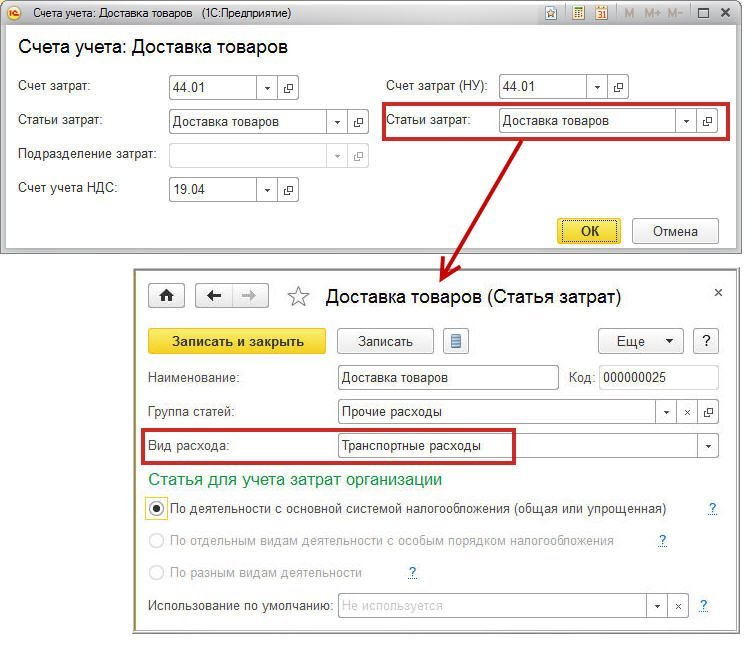

При заполнении табличной части документа особое внимание следует обратить на заполнение поля Счета учета. Для автоматического расчета суммы списания транспортные расходы необходимо учитывать по статье затрат с видом расхода Транспортные расходы (рис. 2). Значение вида расхода выбирается из предопределенного списка Виды расходов (НУ).

Рис. 2. Выбор статьи затрат для учета транспортных расходов

В результате проведения документа Поступление услуг будут сформированы проводки:

Если доставка осуществляется силами поставщика товаров, то операции по поступлению товаров и транспортных услуг можно регистрировать в одном документе Поступление (акт, накладная) с видом операции Товары, услуги, комиссия.

Напоминаем, что в учетной системе реализация товаров в оптовой торговле регистрируется документом Реализация (акт, накладная) с видом операции Товары (раздел Продажи). Документ можно создать на основании документа Поступление (акт, накладная). В результате проведения документа Реализация (акт, накладная) будут сформированы проводки:

Чтобы операции по отгрузке товаров без перехода права собственности были доступны пользователю, необходимо включить соответствующую функциональность программы (раздел Главное). На закладке Торговля должен быть установлен флаг Отгрузка без перехода права собственности. Чтобы у пользователя была возможность начислять НДС по отгрузке без перехода права собственности, нужно установить одноименный флаг в регистре сведений Учетная политика на закладке НДС.

Для отражения операций по отгрузке товара без перехода права собственности нужно использовать документ Реализация (акт, накладная) с видом операции Отгрузка без перехода права собственности. В результате проведения документа будут сформированы проводки:

Субсчет 76.ОТ «НДС, начисленный по отгрузке» предназначен для обобщения информации о расчетах по суммам налога на добавленную стоимость, начисленных по факту отгрузки без перехода права собственности.

После того как все хозяйственные операции в январе 2016 года отражены в учетной системе, сформируем оборотно-сальдовые ведомости по счетам 41.01 «Товары на складах» и 45.01 «Товары отгруженные» и посмотрим остатки товаров на конец января. Конечное сальдо по счету 41.01 составляет 96 000, 00 руб., а конечное сальдо по счету 45.01 составляет 12 000,00 руб.

Теперь можно рассчитать сумму транспортных расходов, которая спишется на издержки обращения. Для автоматического списания прямых расходов по товарам, проданным в течение месяца, предназначена регламентная операция с видом Закрытие счета 44 «Издержки обращения». Эта регламентная операция включена в обработку Закрытие месяца (раздел Операции).

В результате проведения операции Закрытие счета 44 «Издержки обращения» часть транспортных расходов, учтенных на счете 44.01, списывается на счет 90.07.1 «Расходы на продажу по деятельности с основной системой налогообложения».

Рассмотрим подробно, каким образом в программе «1С:Бухгалтерия 8» редакции 3.0 выполняется расчет в соответствии со статьей 320 НК РФ:

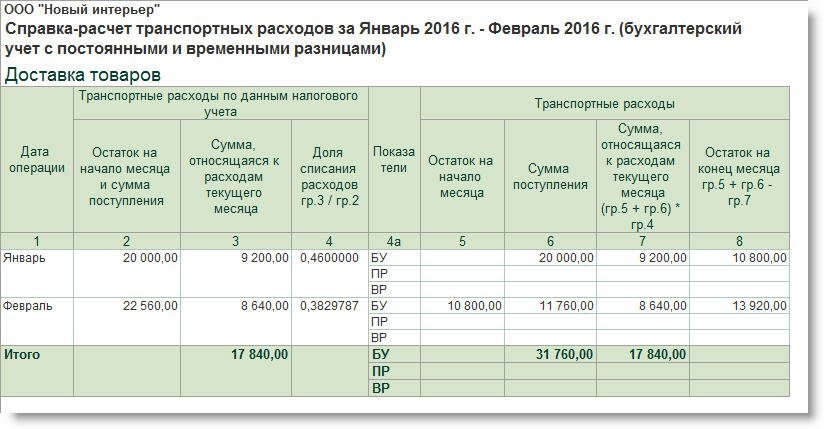

Расшифровку расчета транспортных расходов за январь можно посмотреть в отчете Справка-расчет транспортных расходов (рис. 3).

Сальдо на конец января по счету 44.01 соответствует остатку ТЗР, указанному в справке-расчете (10 800,00 руб.). Транспортные расходы списываются одинаково и в бухгалтерском, и в налоговом учете, поэтому разниц не возникает.

В феврале ООО «Новый интерьер» продолжает осуществлять покупку и продажу товаров. Реализован и товар, отгруженный без перехода права собственности. Эта операция выполняется документом Реализация отгруженных товаров (раздел Продажи). В результате проведения документа сформируются бухгалтерские проводки:

Сальдо на конец февраля по счету 41.01 составляет 116 000, 00 руб., а счет 45.01 остатка на конец февраля не имеет.

Рассмотрим теперь, каким образом выполняется расчет списания ТЗР в феврале при выполнении регламентной операции Закрытие счета 44 «Издержки обращения»:

Расшифровку расчета транспортных расходов за февраль можно посмотреть в отчете Справка-расчет транспортных расходов (см. рис. 3).

Рис. 3. Справка-расчет транспортных расходов за январь-февраль

При этом не образуется разниц между данными бухгалтерского и налогового учета.

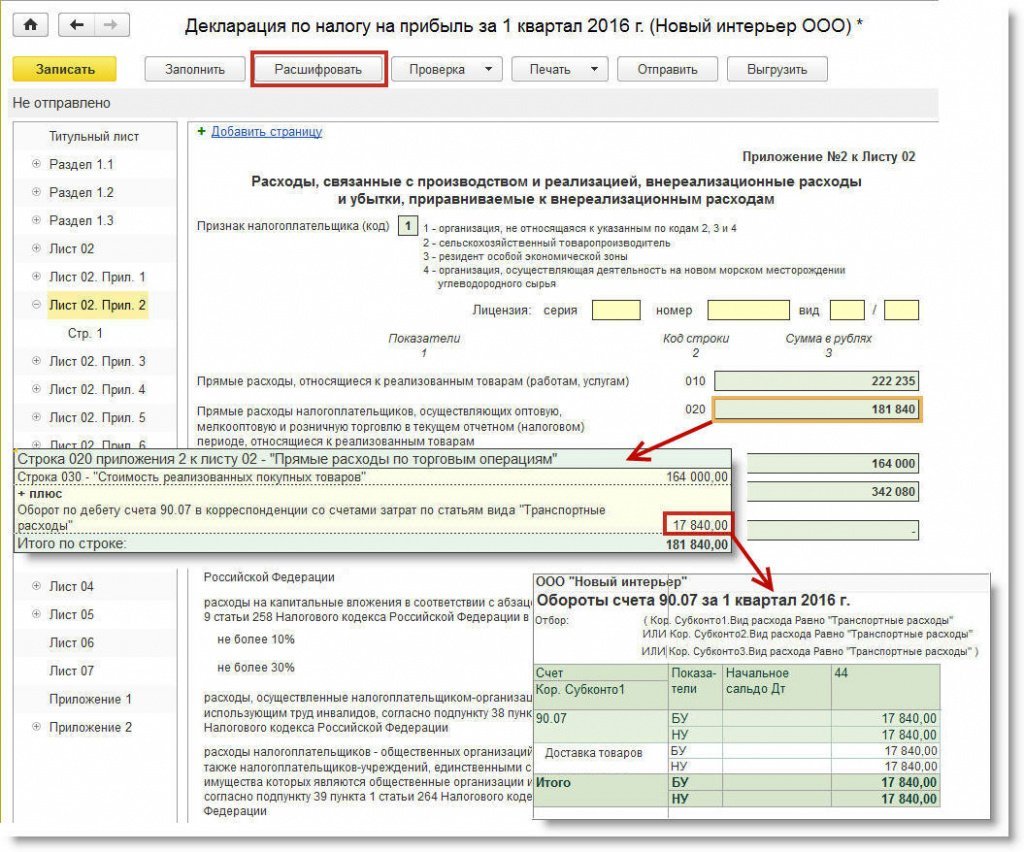

Сформируем и автоматически заполним налоговую декларацию по налогу на прибыль организаций за I квартал 2016 года (условно считаем, что оборотов в марте нет). На рисунке 4 представлены строки 010-040 Приложения № 2 к Листу 02 декларации по налогу на прибыль (утв. приказом ФНС России от 26.11.2014 № ММВ-7-3/600@). Отраженная по строке 020 сумма прямых расходов налогоплательщика, осуществляющего оптовую торговлю, составляет 181 840 руб.

Рис. 4. Фрагмент Приложения № 2 к Листу 02 декларации по налогу на прибыль

Кнопка Расшифровать позволяет получить расшифровку значения, указанного в выделенной строке. В строку 020 попадает:

Двойным кликом мыши по строкам, указанным в расшифровке, можно получить детализированный отчет (обороты счета) данных налогового учета по объектам аналитики.

Используя настройки отчета для сравнения можно подключить и данные бухгалтерского учета, а также сведения о постоянных и временных разницах.

ИС 1С:ИТС

Подробнее см. в «Справочнике хозяйственных операций. 1С:Бухгалтерия 8» в разделе «Бухгалтерский и налоговый учет»: