на каком счете учитывать фискальный накопитель

На каком счете учитывать фискальный накопитель

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Организация, находящаяся на основной системе налогообложения, приобрела кассовый аппарат по цене 9900 руб., фискальный накопитель к нему на 15 месяцев по цене 7700 руб. и лицензию на право использования программного продукта «1С-ОФД» сроком на 15 месяцев по цене 3500 руб. Учетной политикой организации для целей бухгалтерского учета установлен лимит стоимости основных средств более 40 тыс. руб. Как учесть все эти затраты в бухгалтерском и налоговом учете?

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Как отразить в учете покупку онлайн‑кассы и продажи через кассу: читайте шпаргалку для ИП и организаций

К 1 июля 2021 года завершится последняя волна перехода бизнеса на онлайн-кассы — многие ИП, которые ранее имели право не пробивать кассовые чеки, должны приобрести ККТ (см. «Для ИП заканчивается последняя отсрочка по кассам: узнайте, кто обязан применять онлайн‑кассу с 1 июля»). Покупку новой кассы необходимо отразить в учете. Способ зависит от ее стоимости. Эксперты компании Контур рассказали, как учесть покупку кассы и зафиксированные кассой операции.

Как отразить покупку кассы в налоговом учете

Для налогового учета важны стоимость кассы и режим налогообложения, который применяет компания или предприниматель. Если это ОСНО (общая система налогообложения), то нужно руководствоваться положениями статей 254 и 256 НК РФ.

Если касса стоит дороже 100 000 руб. и используется дольше 12 месяцев, оборудование списывают равномерно в течение срока эксплуатации (п. 1 ст. 256 НК РФ). Подробнее см. « Налоговый учет основных средств (ОС) ».

Если касса стоит дешевле 100 000 руб., она не признается амортизируемым имуществом и ее стоимость можно учесть в составе материальных затрат. У организации есть право самостоятельно определить, как отнести стоимость инвентаря к расходам (письма Минфина от 26.05.16 № 03-03-06/1/30414 и от 20.05.16 № 03-03-06/1/29124).

«Упрощенщик» с объектом налогообложения « доходы минус расходы » может признать расходы на покупку кассы одним из следующих способов:

Как отразить покупку кассы в бухгалтерском учете

В бухучете в расходах учитывается стоимость контрольно-кассовой техники, стоимость фискального накопителя и цена за услуги по доставке и настройке оборудования.

ВАЖНО

Напомним, что бухгалтерский учет должны вести все юрлица. Для ИП бухучет не обязателен, но предприниматели вправе «вести бухгалтерию» в целях управленческого учета.

Для учета затрат важно знать, к какому типу имущества относится касса. Если ККТ применяется дольше 12 месяцев и стоит более 40 000 руб., в бухучете такой объект является основным средством. Расходы на его покупку признаются через механизм амортизации.

Если касса стоит не более 40 000 руб. (и эта величина находится в пределах лимита, установленного в учетной политике), в бухучете ее включают в состав материально-производственных запасов. Критерии перечислены в пункте 4 ФСБУ 6/01.

ККТ отражают на счете 10-9 «Инвентарь и хозяйственные принадлежности». Признание в бухучете расходов на покупку кассы происходит в момент передачи ее в эксплуатацию. При этом нужно сделать записи по дебету счетов учета затрат: 20 «Основное производство», 26 «Общехозяйственные расходы», 29 «Вспомогательное производство» (при реализации в данном подразделении или секторе), 44 «Расходы на продажу».

Если компания ведет упрощенный бухучет, в первоначальной стоимости учитывается только цена кассы (п. 8.1 ФСБУ 6/01).

Бухгалтерские проводки при покупке онлайн-кассы

Действия

Проводки

Приобретение кассы стоимость менее 40 000 руб.

Получили кассу и оформили как МПЗ

Дебет 10 / Кредит 60

Списали расходы на настройку кассы

Дебет 26 (44) / Кредит 60 (76)

Передали кассу в эксплуатацию

Дебет 26 (44) / Кредит 10

Приобретение кассы стоимостью более 40 000 руб.

Получили кассу и оформили как ОС

Дебет 08 / Кредит 60

Отнесли расходы на настройку в стоимость ОС

Дебет 08 / Кредит 60 (76)

Передали кассу в эксплуатацию

Дебет 01 / Кредит 08

ВНИМАНИЕ

Как отразить операции через онлайн-кассу

Порядок ведения кассовых операций определен указанием Центробанка от 11.03.14 № 3210-У.

Бухгалтеру организации нужно учитывать наличную и безналичную выручку, которая поступила через онлайн-кассу. Если покупатели вернули товар, эта операция тоже отражается в учете.

Кассовые операции оформляются приходным кассовым ордером 0310001 и расходным кассовым ордером 0310002. Это делается после закрытия смены на кассе на основе фискальных документов, предусмотренных в статье 1.1 Федерального закона от 22.05.03 № 54-ФЗ о применении ККТ.

Приведем пример отражений в учете операций по кассе. В конце рабочего дня продавец закрыл смену на кассе и снял Z-отчет. Бухгалтер по отчету увидел, что наличными в кассу получено 13 000 руб., а безналичными — 25 000 руб. Бухгалтер оформил ПКО на сумму наличных денег и сделал проводки.

Операции на кассе

Проводки

Сумма, руб.

Оформлен ПКО

Розничная торговля (если не ведется отдельная аналитика по покупателям)

Дебет 50 / Кредит 90.1

Наличные расчеты с юрлицами или ИП (если имеет значение аналитика по покупателям)

Дебет 50 / Кредит 62

Дебет 62 / Кредит 90.1

ПКО оформлять не нужно

Оплата пластиковой картой, когда физически деньги в кассу не поступают. Это безналичная выручка от розничных покупателей, ее оформляют счетом 57

Дебет 57 / Кредит 90.1

или

Дебет 57 / Кредит 62

Чтобы бухгалтеру было проще получать данные о кассовых продажах, можно настроить интеграцию бухгалтерского сервиса с кассовой программой. Например, магазин может вести учет товаров в сервисе Контур.Маркет и проводить расчеты через кассовую программу Маркета.

Как вести бухгалтерский и налоговый учет фискального накопителя

Повсеместное внедрение онлайн-касс привело к значительному росту расходной статьи по содержанию и обслуживанию ККТ. Какая бы техника ни применялась в компании: автономные устройства или фискальные регистраторы, требующие подключения к компьютерной системе, в ее составе находится фискальный накопитель, сохраняющий данные о транзакциях. Его необходимо отразить в учете.

Фискальные накопители в соответствии с законодательством требуют периодической замены. Эти операции бухгалтер также обязан отразить в учетных данных.

Какие бывают ФН

Срок действия ФН может составлять 13, 15 и 36 месяцев. Однако эти цифры вовсе не означают, что накопитель прослужит в течение указанного времени. На устройстве прописываются максимальные сроки. В действительности период будет зависеть от особенностей работы компании.

Для многих видов деятельности и систем налогообложения законодательством допускается применение накопителей периодом действия от 13 месяцев. Как правило, бизнесмены в попытке сэкономить приобретают ФН с максимальной продолжительностью работы. Однако в большинстве случаев забыть о накопителе в онлайн-кассе на 36 месяцев не получается. Почему?

Таким образом, приобретение ФН на три года не всегда целесообразно. Тем не менее, выбор есть не у всех предпринимателей.

Материальные запасы или основное средство

Фискальный накопитель (ФН), как часть ККТ, при приобретении учитывается в ее составе. Техника, в свою очередь, может быть учтена как ОС и как МПЗ стандартными проводками по приобретению имущества. Фискальный накопитель в проводках не выделяется, он входит в стоимость приобретаемой ККТ.

Как в бухгалтерском учете отражаются расходы на замену фискального накопителя?

В 2021 году лимит отнесения к ОС в бухгалтерском учете — 40 тыс. руб., а в налоговом – 100 тыс. руб. Бухгалтерский лимит может быть и ниже, если принято такое решение и отражено в учетной политике. Лимит НУ неизменен.

ККТ ниже лимита БУ и выше 100 тыс. руб. учитывается в налоговом и бухгалтерском учете одинаково: как МПЗ в первом случае и как ОС – во втором. ККТ стоимостью 40-100 тыс. руб. НУ к основным средствам не относят, а в бухгалтерском учете они являются ОС.

При работе на ОСНО образуется отложенное налоговое обязательство (ОНО). К примеру, если стоимость ККТ с фискальным накопителем — 46000 руб. (без НДС), то ОНО составит 46000*20%= 9200 руб. Дт 68/расчеты по налогу на прибыль Кт 77 и Дт 77 Кт 68/РНП – начисление ОНО и списание при погашении ОНО, исчисленного в отчетном периоде.

Как в налоговом учете отражаются расходы на приобретение и замену фискального накопителя?

При замене ФН пользуются такими корреспонденциями счетов:

Среди специалистов нет единого мнения, можно ли применять для учета фискального накопителя (в том числе и при его замене) субсчета 10-5 (в плане счетов для сельхозпредприятий это 10-6) «Запасные части».

Одни считают, фискальный накопитель можно отнести к запчастям, предназначенным для замены изношенных частей машин и оборудования. Другие полагают, к запчастям относить эту часть ККТ некорректно, поскольку согласно плану счетов на с/счете 5 учитываются запчасти в запасе и обороте для основных производственных, хозяйственных нужд, ремонтов. Очевидно, использование указанного субсчета зависит от характера ее деятельности и сформированной учетной политики.

Важно! При замене фискального накопителя требуется перерегистрация техники в ФНС.

Когда замена фискального накопителя необходима

Если какое-то одно или несколько из перечисленных условий Вам знакомы, но Вы не знаете, как заменить фискальный накопитель, непременно обращайтесь к специалистам.Правильная замена без опозданий поможет избежать штрафов и нежелательных форс-мажоров в деятельности предприятия.

В составе основных средств

Фирма решила учитывать в БУ контрольно-кассовую технику как основное средство. Стоимость ККТ как основного средства в учете может быть сформирована:

Учет кассового оборудования в составе основных средств

Для отнесения контрольно-кассовой техники к основным средствам необходимо выполнение следующих условий:

Если основные требования к технике удовлетворены, то по решению юридического лица в бухгалтерском учете в составе основных средств могут быть учтены активы стоимостью менее 100 тыс. рублей.

Читайте также: Как написать объяснительную о невозможности удержать ндфл

Если учетной политикой компании принято решение учитывать ККМ в составе основных средств, то первоначальная стоимость будет собираться из основных понесенных затрат:

В бухгалтерском учете формирование первоначальной стоимости основных средств отображается на активном 08 счете: дебет – формирование цены, кредит – перевод актива в состав ОС и начало использования:

Как заменить фискальный накопитель

Предприниматель имеет право работать автономно в течение 30 дней для замены фискального накопителя. Но если за 30 дней ФН не будет установлен, то фирма будет оштрафована. Закон не запрещает предпринимателю менять фискальный накопитель самостоятельно. Именно про физическую процедуру замены мы и поговорим ниже.

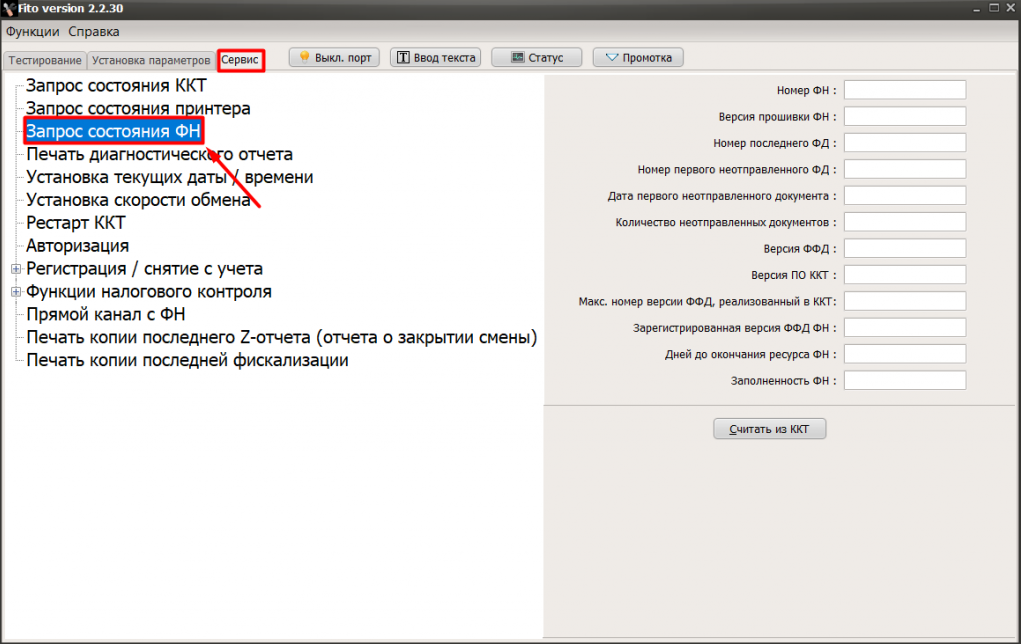

Прежде, чем начать процесс, все чеки должны быть сформированы и отправлены в ОФД. Счётчик неотправленных данных должен показывать 0.

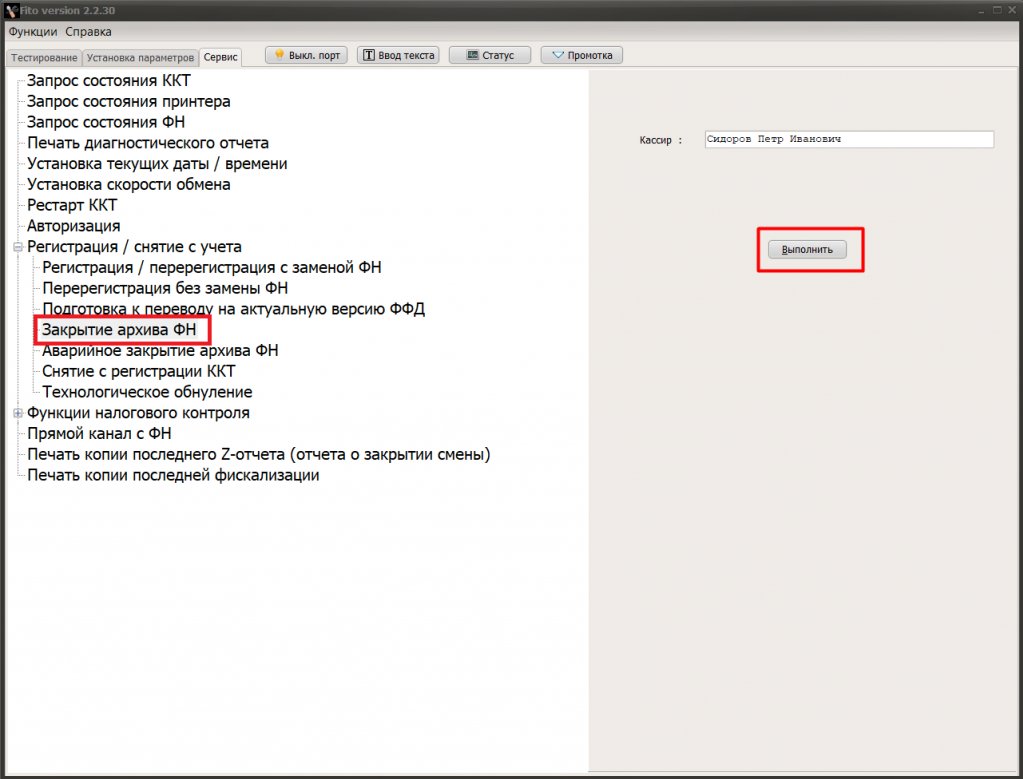

Только после этого можно выбрать в меню «Закрыть архив фискального накпоителя». Кассовая машина сформирует отчёт о закрытии и распечатает его на чеке, а электронную версию направит в ОФД.

Раньше, чем это действие будет завершено, вынимать фискальный накопитель нельзя.

Поставить или снять фискальный накопитель не сложнее, чем вставить флэшку в компьютер. Тут, вообщем-то, и рассказывать нечего. Кроме того, что если касса опломбирована, то нужно соблюдать условия её вскрытия. Но далеко не все кассы имеют встроенный в корпус накопитель. Чаще всего он расположен так, что достать его можно и без вскрытия корпуса.

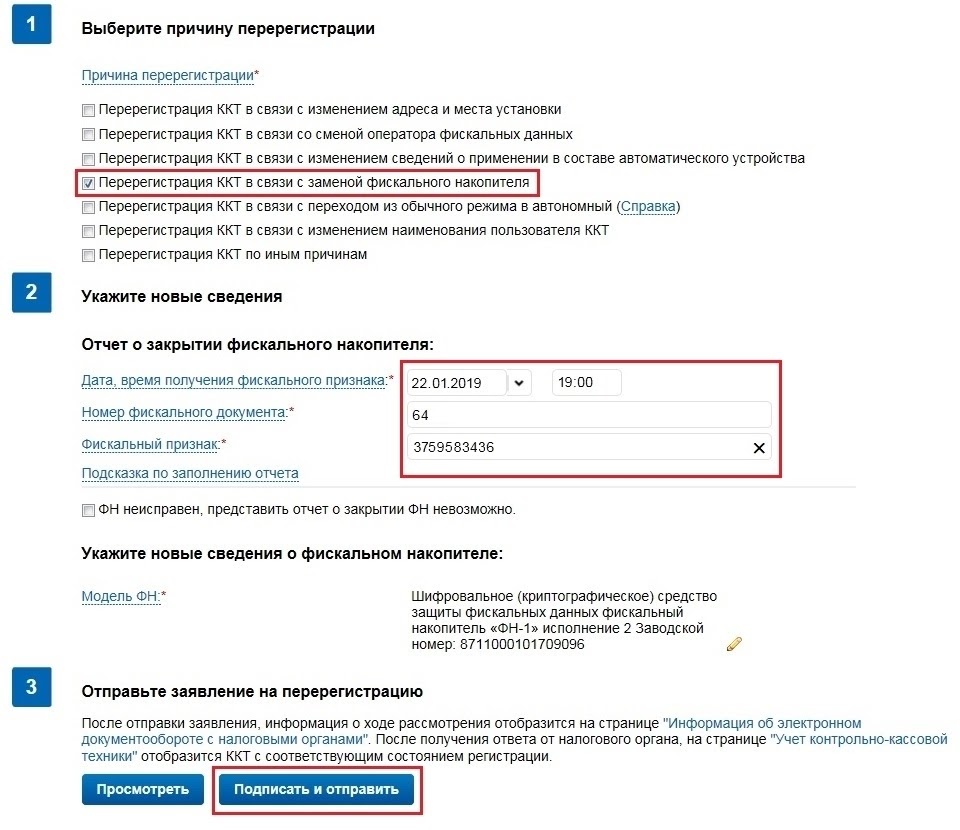

С помощью тест-драйвера или на самом кассовом аппарате в меню нужно найти пункт «Перерегистрация» и синхронизировать время начала эксплуатации нового ФН с компьютером. Кроме того, проверьте, чтобы и отклонений с точным временем не было. Имейте в виду, что у разных кассовых машин это разные меню. Но логика везде одинаковая. Выберите причину перерегистрации «Замена ФН» и проверьте все данные. Не забудьте распечатать отчёт.

Перерегистрация кассы в ФНС также необходима. Найдите ваш ККТ в списке, выберите пункт «Перерегистрировать». Заполните нужные данные и отправьте заявление на рассмотрение. Понадобится электронная подпись.

После этого дождитесь появления карточки регистрации в личном кабинете на сайте налоговой.

Учёт фискального накопителя

Изначальная стоимость ОС должна включать сразу все затраты, связанные с приобретением и доведением кассы до пригодного к эксплуатации состояния. То есть отдельно приобретённый фискальный накопитель входит в это сумму.

Разновидности техники

Автономные устройства работают самостоятельно, но могут подключаться к ПК или принтеру. В составе устройства: фискальный накопитель, принтер чеков и специализированное программное обеспечение.

Если говорить о фискальном регистраторе, то он представляет собой отдельный электронный блок, требующий подключения к планшету или стационарному компьютеру с предустановленной кассовой программой. Как в автономном устройстве, так и отдельном регистраторе находится фискальный накопитель, сохраняющий данные о транзакциях. Он может поставляться как сразу в составе кассы, так и отдельно (его оприходовать нужно будет с учётом затраченной суммы). Такой накопитель по закону работает 15 или 36 месяцев. В случае большой интенсивности работы кассы его память может закончиться и ранее, что потребует заменить такой накопитель на новый (с повторной регистрацией в ФНС).

Бухгалтерский учёт фискального накопителя

Причём чтобы оприходовать аппарат, нужно погасить его стоимость амортизационными отчислениями. В цифрах картина выглядит следующим образом: изначальная стоимость — свыше 100 тысяч руб., срок применения — год и более.

Выбрать онлайн кассу

Как получить первоначальную стоимость ККТ

С 2017 года в РФ внедряются онлайн-кассы — аппараты весьма сложные, требующие наличия специального ПО для работы. Кроме того, ПО само по себе нуждается в постоянной технической поддержке и отладке. Расходы по этой статье выросли значительно, сейчас они составляют почти половину общей стоимости кассы (плюс периодически требует замены накопитель фискальных данных).

Как в бухгалтерском учёте провести фискальный аппарат

Следует помнить, что оприходовать можно только новое оборудование (не бывшее в эксплуатации и не приобретённое с рук).

Амортизация кассовой техники

Кассе, которую нужно учитывать в списках ОС, необходимо отыскать код и амортизационную группу. Код ищут в Общероссийском классификаторе ОК 013-2014 (утверждённый Постановлением Правительства № 1 от 01.01.2002). Классификатор устанавливает, что к кассовым аппаратам следует применять код 330.28.23.13 (звучит как «Машины счётные, аппараты контрольно-кассовые…») или же код 330.28.23.13.120 («Аппараты контрольно-кассовые»). Классификатор предполагает, что ККТ должен соответствовать амортизационной группе № 4 (эксплуатация не более 7 лет). Важно помнить, что с 2017 года этот бухгалтерский классификатор разрешается применять только для того, чтобы списать суммы затрат в налоговом учёте. Если же необходимо определить эксплуатационный срок ККТ для проводок в бухгалтерском учёте, использовать нужно положение ПБУ 6/01.

Примеры того, как следует вести учёт

Например, если касса стоит 29 тыс. рублей, можно ли оприходовать такой ККТ, признавая основным средством? В ФНС предлагают перечитать пункт 5 ПБУ 6/01 «Учёт основных средств», который предлагает лимит в 40 тыс. руб. на признание кассовой техники ОС. Однако касса и с меньшей суммарной стоимостью может быть признана ОС, если соблюдены другие критерии (в соответствии с ПБУ 6/01).

Часто бухгалтеров волнует вопрос, что можно отнести к ОС, проводя комплектацию (закупая) кассовую технику? Обычно для учётных проводок налоговиками рекомендуется в перечень основных средств включать аппараты, без которых нормальная работа кассы невозможна. Если же техника может взаимно использоваться несколькими кассами, то его нужно указать в составе МПЗ, отдельно. При учёте пункта изначальной стоимости ОС лучше сразу списать услуги по подготовке ККТ к рабочему состоянию. Прочие же работы, их стоимость списываются в обычном, установленном нормативными документами порядке.

Получить разъяснения можно или на сайте ФНС, или посетив специалистов лично. Однако правовые несостыковки описываются в литературе или на популярных порталах для бухгалтеров довольно редко. Поэтому личная консультация в отделе ФНС по месту регистрации бывает более действенной и полезной.

Учёт расходов на аренду и покупку ККТ

Если предприятию нужна онлайн-касса, её можно купить или взять в аренду. Покупка и аренда онлайн-кассы имеют свои особенности, преимущества и недостатки, а ещё по-разному отражаются в учёте, бухгалтерской и налоговой отчётности. Расскажем, как учитывать их в расходах компании.

Покупка кассы и её признание в бухгалтерском учёте

При покупке ККТ в расходах учитывается стоимость самой кассы, фискального накопителя, а также стоимость услуг по доставке и настройке. Бухгалтерский учёт затрат зависит от того, к какому типу имущества относится касса. Если касса используется более года, а её стоимость превышает 40 тыс. рублей, то ККТ в бухучёте должна квалифицироваться как основные средства. Дальнейшее признание расходов на покупку ККТ будет идти в обычном порядке через амортизацию.

Активы стоимостью в пределах лимита, установленного в учётной политике организации, но не более 40 тыс. рублей, в отношении которых выполняются критерии признания, установленные в п. 4 ФСБУ 6/01, могут отражаться в бухучёте и бухгалтерской отчётности в составе материально-производственных запасов. После признания касс в качестве материально-производственных запасов на счёте 10-9 «Инвентарь и хозяйственные принадлежности», предполагается признание в бухучёте расходов на их покупку в момент передачи в эксплуатацию. При этом будут сделаны записи по дебету счетов учёта затрат: 20 «Основное производство», 26 «Общехозяйственные расходы», 29 «Вспомогательное производство» (если имеет место реализация в данном подразделении или секторе), 44 «Расходы на продажу».

Компании, которые применяют упрощённые способы бухучёта, в первоначальной стоимости могут учитывать только цену кассы. Дополнительные расходы можно не включать (п. 8.1 ПБУ 6/01).

Покупка кассы и её признание в налоговом учёте

В налоговом учёте также имеет значение стоимость оборудования, но действует иной порядок, и действия бухгалтера зависят от системы налогообложения его компании.

Если компания на ОСНО, то она руководствуется положениями ст. 254 и 256 НК РФ. К материальным расходам относятся затраты на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и другого имущества, которое не является амортизируемым (пп. 3 п. 1 ст. 254 НК РФ). В свою очередь, амортизируемым имуществом признаётся имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые принадлежат налогоплательщику и используются для извлечения дохода. При этом стоимость амортизируемого имущества погашается путём начисления амортизации (п. 1 ст. 256 НК РФ). Также амортизируемым признается имущество со сроком полезного использования более года и первоначальной стоимостью более 100 тыс. рублей. Таким образом, если компания применяет ОСНО, ККТ дороже 100 тыс. рублей и срок её использования более года, то такое оборудование списывается равномерно в течение срока эксплуатации (п. 1 ст. 256 НК РФ).

Если компания применяет УСН («доходы минус расходы»), то возможны два пути признания расходов на покупку кассы:

Кроме того, ИП на ЕНВД и ПСН, которые приобретут ККТ и зарегистрируют её в ФНС до 01.07.2019, смогут оформить налоговый вычет на сумму до 18 тыс. рублей (п. 2.2 ст. 346.32 НК РФ).

На практике возникает противоречие: кассы покупаются более чем на год, но их стоимость редко превышает 100 тыс. рублей. Разъяснение по этому поводу дал Минфин в письмах от 26.05.2016 № 03-03-06/1/30414 и от 20.05.2016 № 03-03-06/1/29124: расходы на инвентарь, который не признается амортизируемым имуществом, можно учесть в составе материальных затрат. При этом организация вправе самостоятельно определить порядок отнесения стоимости инвентаря на расходы с учётом срока его использования и других экономических показателей.

Всё включено по цене кассы. Закажите онлайн-кассу — получите программы для соблюдения закона 54-ФЗ и услуги по регистрации кассы в налоговой.

Аренда кассы в бухгалтерском учёте

При аренде ККТ в расходы входит стоимость оборудования и услуг, предусмотренных договором с арендодателем. В этом случае ККТ нужно учитывать на забалансовом счёте 001 «Арендованные основные средства», указав стоимость расходов из договора аренды. В бухучёте затраты необходимо отражать в расходах по обычным видам деятельности (п. 5 ПБУ 10/99).

Важно учесть, что фискальный накопитель, который необходимо установить в кассу, арендовать нельзя, поскольку он принадлежит не арендатору, а владельцу кассы. Услуги ОФД тоже оплачиваются отдельно, а дополнительное оборудование (к примеру, модуль ЕГАИС или сканер штрихкодов) нужно докупать.

В связи с поправками в ст. 21 и 30 Закона № 402-ФЗ, а также с учётом п. 7.1 ФСБУ 1/2008 на 01.01.2018 отсутствует российский стандарт по аренде. Поэтому должны применяться положения МСФО, в частности IFRS 16, который вступил в силу с 01.01.2019, либо ФСБУ 25/2018 «Бухгалтерский учёт аренды», который содержит норму о досрочном его применении как с 2018, так и с 2019 года. Почему это нужно знать? В данной ситуации предлагаются дополнительные основания для упрощённого учёта аренды в 2019 году. Так, международный стандарт и ФСБУ 25/2018 позволяют не признавать право пользования активом или актив в аренде, а также продисконтированные арендные обязательства, если речь идёт об аренде малоценных активов стоимостью не более 300 тыс. рублей. При аренде кассы арендатор должен оценивать её стоимость вне зависимости от возраста актива на момент предоставления его в аренду.

В данном случае, если у арендуемой кассы низкая стоимость, в учёте у арендатора формируются обычные записи по признанию в расходах платы за услугу по аренде.

В налоговом учёте расходы на аренду ККТ признаются как обычно.

Покупка и аренда онлайн-кассы в бухгалтерском учёте

| Действия | Проводка |

|---|---|

| При покупке онлайн-кассы до 40 тыс. рублей | |

| Получили ККТ, оформили как МПЗ | Дебет 10 / Кредит 60 |

| Списали расходы на настройку | Дебет 26 (44) / Кредит 60 (76) |

| Передали ККТ в эксплуатацию | Дебет 26 (44) / Кредит 10 |

| При покупке онлайн-кассы от 40 тыс. до 100 тыс. рублей | |

| Получили ККТ, оформили как ОС | Дебет 08 / Кредит 60 |

| Отнесли расходы на настройку в стоимость ОС | Дебет 08 / Кредит 60 (76) |

| Передали ККТ в эксплуатацию | Дебет 01 / Кредит 08 |

| При аренде онлайн-кассы | |

| Учли ККТ по цене из арендного договора. Отразили за балансом на счёте 001 «Арендованные основные средства» | Дебет 001 |

| Включили ежемесячную плату за аренду ККТ в расходы по акту от арендодателя | Дебет 26 (44) / Кредит 60 |

| Выделили НДС по арендной плате согласно счёту-фактуре (только при ОСНО) | Дебет 19 / Кредит 60 |

| Выделили налог к вычету (только при ОСНО) | Дебет 68 Субсчёт «Расчёты по НДС» / Кредит 19 |

| Перечислили арендную плату | Дебет 60 / Кредит 51 |

| Закрыли забалансовый счёт после возврата кассы арендодателю | Кредит 001 |

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

(1).jpg)