на какой счет отнести спецодежду в бухгалтерском учете

Учет расходов на спецодежду: справочник бухгалтера

Трудовой кодекс РФ (ст.209 и 212) обязывает работодателя выдавать определенным категориям работником специальную или форменную одежду. Как учитываются расходы на спецодежду в бухгалтерском и налоговом учете предприятия?

Спецодежда выдается тем работникам, деятельность которого сопровождается повышенной опасностью и вредностью, а также при работе в условиях с повышенными или пониженными температурами, или в особо загрязненных местах. В данном случае специальная одежда защитит работника от вредных воздействий, предотвратит возможные травмы и повреждения. Именно поэтому ношение спецодежды закреплено на законодательным уровне и является обязательным для определенных категорий персонала.

Форменная одежда не защищает от холода, мороза, грязи, опасности или вредности, ее предназначение не в этом. Форменная одежда необходима для того, чтобы указать принадлежность работника к определенной организации и определенной должности. Для ряда должностей и работников ношение форменной одежды также законодательно закреплено.

Помимо того, что выдача специальной и форменной одежды работникам может быть выполнена на основании законодательных документов, она может также выдавать на основании решения руководства компании, которое закрепляется в распорядительных документах, внутренних локальных актах или коллективном договоре.

Бухгалтерский учет

Проводки по учету спецодежды от поставщиков

При получении спецодежды от поставщиков она приходуется на склад, при этом в бухгалтерском учете выполняется проводка Д10.10 К60.

Если стоимость спецодежды включает НДС, то сумма налога выделяется на отдельный счет 19 – проводка Д19 К60, после чего направляется к вычету проводкой Д 68. НДС К19.

Проводки по учеты спецодежды, изготовленной собственными силами

Если организация самостоятельно изготавливает специальную или форменную одежду, то расходы на ее изготовление списываются в дебет счета учета затрат вспомогательного производства (сч.23), после чего спецодежда приходуется на склад с помощью проводки Д10.10 К23.

Со склада одежда выдается работникам при необходимости, при этом в бухгалтерском учете отражается запись Д10.11 К10.10.

Списание спецодежды

Если срок службы одежды менее 1 года, то при выдаче она сразу подлежит списанию в дебет счетов учета затрат основного или вспомогательного производства: проводки Д20 (23) К10.11.

Если же срок службы превышает 1 год, то списание стоимости выданной спецодежды происходит постепенно с помощью амортизационных отчислений. Амортизация считается линейным способом.

Налоговый учет

Если же руководство компании проявляет инициативу и решает для своих работников ввести специальную или форменную одежду, которая, например, будет подчеркивать принадлежность работника к данной компании, то учесть эти расходы при налогообложении нельзя, так как они не являются экономически обоснованными. А экономическая обоснованность – это одно из трех обязательных требований, которое должно выполняться для того, чтобы расходы могли быть учтены при налогообложении.

Расходы на спецодежду, сроком службы менее 12 месяцев, включаются в состав материальных расходов в размере ее полной стоимости (согласно документам).

Расходы на специальную одежду, сроком службы более 12 месяцев, списываются посредством ежемесячных амортизационных отчислений.

Все сопутствующие затраты, связанные с обслуживанием, хранением этой одежды (глажка, стирка, обработка и пр.) включаются в состав прочих расходов.

Если же одежда передается в личное пользование работнику навсегда, то расходы на ее приобретение или изготовление включаются в состав расходов на оплату труда.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Учет спецодежды с 2021 года

Учет спецодежды с этого года изменился. Посмотрим, насколько серьезны эти изменения, как бухгалтеру следует вести учет спецодежды с 2021 года.

Содержание статьи:

1. Учет спецодежды в 2021 году изменения

2. ФСБУ 5/2019 спецодежда

3. Спецодежда в 2021 году бухгалтерский учет

4. Как учитывать спецодежду в 2021 году

5. Как учитывать спецодежду в 2021 году в налоговом учете

1. Учет спецодежды в 2021 году изменения

Спецодежда – это одежда и обувь, которую используют для снижения воздействия вредных условий труда и защиты от загрязнений. Обязанность приобретения спецодежды установлена Трудовым кодексом РФ (статья 212 ТК РФ).

Основной нормативный документ, который регламентировал особенности учета спецодежды (Методические указания, утв. Приказом Минфина № 135н), с января 2021 года не действует.

Ранее спецодежда учитывалась либо в составе запасов, либо в составе основных средств (ОС) в зависимости от ее стоимости.

Если спецодежда учитывалась в составе запасов, в учетной политике по бухгалтерскому учету (БУ) устанавливался способ списания ее стоимости в расходы: либо единовременно, либо равномерно в течение срока использования.

Учет спецодежды в 2021 году изменения.

Спецодежду тоже можно учитывать как в составе запасов, так и в составе ОС. Вот только определять, в составе каких актив учитывать спецодежду, нужно по новым правилам.

При этом важно определиться, применяет ли организация досрочно новый стандарт по учету основных средств ФСБУ 06/2020. Напомним, что его обязательное применение — с 01.01.2022.

2. ФСБУ 5/2019 спецодежда

Новое ФСБУ 5/2019 «Запасы», утвержденное Приказом Минфина России от 15.11.2019 № 180н, вступило в силу с 01.01.2021.

Согласно п. 3 ФСБУ 5/2019 запасами теперь признаются активы, срок службы которых составляет менее 12 месяцев (или не более одного операционного цикла).

По ФСБУ 5 спецодежда со сроком использования менее 12 месяцев отражается по новым правилам, например:

при формировании первоначальной стоимости не учитываются скидки и премии, но учитываются грядущие затраты на ликвидацию запасов и восстановление окружающей среды (если такие затраты будут необходимы),

если при оплате запасов есть рассрочка платежа со сроком более 12 месяцев, запасы приходуются по стоимости, которую заплатили бы сразу (без рассрочки), начисленные проценты в стоимость запасов не включаются,

требуется проводить регулярную оценку запасов на конец каждого отчетного периода. Для оценки нужно выбрать наименьшую величину из фактической себестоимостью или чистой стоимостью продажи запасов. При необходимости после проверки на обесценение формируется резерв (проводки — по новым правилам).

по ФСБУ 5 спецодежда в организациях, имеющих право на упрощенный учет, учитывается по более простым правилам. Например, первые два правила из вышеперечисленных можно не применять. А оценку проводить, исходя только из фактической себестоимости.

Тем, кто еще не изучил новый стандарт по запасам, рекомендуем ознакомиться Информационным сообщением Минфина России от 10 апреля 2020 г. № ИС-учет-27.

3. Спецодежда в 2021 году бухгалтерский учет

Бухгалтеру нужно сформировать подход к учету спецодежды (запасов в целом), внести изменения в учетную политику.

Спецодежда в 2021 году бухгалтерский учет:

Определяем срок полезного использования спецодежды, решая, применяем ФСБУ 5/2019 (учитываем спецодежду в запасах) или нет.

Устанавливаем, как будем вести учет спецодежды при сроке ее службы более года:

Будем досрочно применять ФСБУ 6/2020 с 2021 года или нет.

Будем ли менять стоимостной критерий признания ОС.

При досрочном применении ФСБУ 6/2020 решаем:

существенна стоимость спецодежды для наших пользователей отчетности или нет. Если существенна, то спецодежду будем учитывать в составе ОС. Если нет, сразу отнесем к расходам периода, в котором были понесены затраты на приобретение спецодежды,

исходя из принципа рациональности, определяем, будем ли учитывать каждый комплект спецодежды отдельно, либо как совокупность всех средств индивидуальной защиты (например, все 20 комплектов будут представлять собой одну единицу учета — «спецодежда»).

К «несущественным» можно относить активы, информация о которых не влияет на принятие экономических решений пользователями бухгалтерской отчетности.

Более подробно об этом говорится в Рекомендации центра «БМЦ» — Рекомендации Р-122/2020-КпР «Специальные средства производства».

Определяем, как будем отражать последствия изменений учетной политики. Перспективно, либо ретроспективно (п.47 ФСБУ 5/2019). Эту информацию нужно будет раскрыть позже в отчетности за 2021 год.

4. Как учитывать спецодежду в 2021 году

Как учитывать спецодежду в 2021 году? На каких счетах? Что делать с остатками на 1 января? Это основные вопросы бухгалтеров. Однозначных ответов на них не содержит ни один нормативный документ.

Текст стандарта ФСБУ 5/2019, на взгляд большинства бухгалтеров, «сырой» и малоинформативный. Рекомендации по новым стандартам бухгалтерского счета пока дает только центр БМЦ. Они, как и тексты новых стандартов, иногда требует дополнительных уточнений.

Проанализировав ФСБУ 5, разъяснения центра БМЦ, информационно-правовых систем «Консультант Плюс» и «Гарант», мы пришли к определенным выводам. Возможно, в течение 2021 года появятся новые разъяснения и уточнения, тогда нужно будет скорректировать подход.

Итак, как учитывать спецодежду в 2021 году:

Если спецодежда — это запасы, порядок учета следующий:

Дебет 10.10 Кредит 60 — поступление спецодежды.

Дебет 20, 25, 44… Кредит 10.10 – передача спецодежды в эксплуатацию. Ранее использовался промежуточный субсчет 10.11 «Спецодежда в эксплуатации», сейчас необходимости отражать спецодежду на таком субсчете нет.

Дебет МЦ.02 — стоимость переданной в эксплуатацию спецодежды учтена за балансом. Учет за балансом позволяет контролировать сохранность запасов (спецодежды).

По окончанию срока использования (когда одежда пришла в негодность, когда уволен сотрудник, которому выдавалась спецодежда):

Кредит МЦ.02 — списана с забалансового счета стоимость ранее переданной в эксплуатацию спецодежды.

При сроке использования более 12 месяцев, возможны 2 варианта:

Вариант 1 — учет спецодежды в составе ОС и начисление амортизации в течение срока использования. Применяется, когда соблюдены все условия признания активов в составе ОС.

Бухгалтерские проводки при этом ничем не отличаются от проводок по учету других основных средств, поэтому не будем их рассматривать.

Вариант 2 — если затраты на спецодежду несущественны для пользователей отчетности.

Организация может предусмотреть группы ОС, информация о которых несущественна. Формирование (выделение) таких групп можно провести вне зависимости от стоимости ОС, а руководствуясь лишь требованием рациональности. Тогда затраты на спецодежду списываются на расходы по обычным видам деятельности сразу, в момент их осуществления. Такой порядок предусмотрен в п.7.4. ПБУ 1/2008 «Учетная политика».

В этом случае не отражается поступление спецодежды, в лишь дебетуются соответствующие счета учета расходов.

Дебет 20, 25, 44… Кредит 60, 76… — учтены расходы по приобретению спецодежды (приобретение «несущественных ОС»).

Более подробно об этом говорится в рекомендации центра БМЦ Р-100/2019-КпР «Реализация требования рациональности» (пример 1).

К этому варианту можно отнести и случай, когда спецодежда сроком использования более года не классифицируется как ОС по стоимостному критерию.

Например, организация, применяет ФСБУ 6/2020 досрочно с 2021 года, установила лимит по ОС в БУ, аналогичный лимиту в налоговом учете, — 100 тысяч рублей. Группы «ОС с несущественной стоимостью» не выделяются.

Тогда при приобретении спецодежды, например, по цене 50 тыс. рублей за единицу без НДС, по правилам учета следует затраты признать расходами периода, в котором они понесены. При составлении отчетности за 2021 год нужно будет раскрыть такое решение и указать лимит стоимости ОС, применяемый с 2021 года.

Дебет 20, 25, 44… Кредит 60, 76… — признаны расходы на приобретение спецодежды.

Помним, что по варианту 2, как и при признании спецодежды в качестве запасов, нужно вести забалансовый учет таких затрат (контролируя сохранность спецодежды).

В отношении остатков на счетах учетов спецодежды на 01.01.2021, на наш взгляд, можно поступать следующим образом:

При ретроспективном методе проанализировать остатки и:

остатки по спецодежде со сроком использования более года, стоимость которой не полностью отнесена на затраты, списать в расходы:

Дебет 84 Кредит 10.11 «Специальная оснастка и специальная одежда в эксплуатации».

Те остатки, которые числятся на счете 10.10 «Специальная оснастка и специальная одежда на складе» оставить без изменений, если в отношении ОС применяем ПБУ 6/01.

Если перешли на ФСБУ 6/2020, и стоимость спецодежды либо несущественна, либо ниже установленного лимита — списать в аналогичном порядке.

При существенной стоимости активов — скорректировать стоимость запасов путем переквалификации их в ОС.

В этом случае балансовая стоимость активов (бывших запасов) увеличивается на погашенную ранее стоимость (т.е. «восстанавливается» первоначальная стоимость ОС) и одновременно признается амортизация, которая рассчитывается по правилам ФСБУ 6/2020. Разница между ранее погашенной стоимостью и исчисленной по новым правилам амортизацией относится на счет 84 (п. 5-7, примером 1 Рекомендации Р-122/2020- КпР).

При перспективном способе — учитывать остатки по старым правилам. Например, если спецодежда до 01.01.2021 была уже выдана сотрудникам и числится на субсчете 10.11, продолжать ее равномерное списание до окончания срока эксплуатации.

Новые правила ФСБУ 5/2019 применять только к активам, которые либо приобретаются после 01.01.2021, либо 1 января 2021 года числились на складе (на субсчете 10.10), но будут выдаваться работникам уже в 2021 году.

Еще раз уточним, что вы можете выбрать и другой подход, прописав его в учетной политике по БУ.

5. Как учитывать спецодежду в 2021 году в налоговом учете

В налоговом учете ничего не изменилось. Мы можем спецодежду учитывать в составе амортизируемого имущества (при стоимости более 100 тыс. рублей за единицу), либо в составе материальных расходов, если спецодежда имеет более низкую стоимость.

В последнем случае действуем по правилам, установленным уже в учетной политике по налоговому учету (НУ). Либо при вводе в эксплуатации стоимость спецодежды единовременно относим к материальным расходам (п.п. 3 п. 1 ст. 254 НК РФ), либо списываем в течении более чем одного отчетного периода исходя из установленных в учетной политике и обоснованных критериев. Например, срока полезного использования.

Мы с вами рассмотрели учет спецодежды с 2021 года. По тем же правилам следует учитывать и спецоснастку и специальный инструмент. Если у Вас остались вопросы, пишите их в комментариях ниже.

Подписывайтесь на наш инстаграм и телеграм

Учет спецодежды и другой малоценки в «1С:Бухгалтерия 8»

Автор: Анастасия Миненко, бухгалтер-консультант Линии Консультаций «ГЭНДАЛЬФ»

Материалы газеты «Прогрессивный бухгалтер», октябрь 2021 г.

С 2021 г. спецодежду и другую малоценку отражаем в учете по-другому. Рассмотрим что изменилось в программе «1С:Бухгалтерия предприятия 3.0».

Новое в законодательстве

С 2021 г. вступил в силу новый ФСБУ 5/2019 «Запасы». Запасами теперь признают активы, которые потребляются, продаются либо используются в рамках операционного цикла организации или в течение периода не более 12 месяцев. То есть руководствуемся не стоимостью объекта, как раньше, а сроком его полезного использования.

По остальным активам, срок службы которых превышает 12 месяцев, организации могут выбрать по какому НПА им будет удобнее вести учет в 2021 г.: последний год применять ПБУ 6/01 или перейти на новый ФСБУ 6/2020.

ПБУ 6/01 предполагает, что активы, соответствующие всем признакам основных средств (ОС), но стоимостью до 40 000 руб., в бухгалтерском учете можно отражать в составе материально-производственных запасов (МПЗ).

По новому ФСБУ компании самостоятельно определяют в отношении каких активов будет применяться стандарт, исходя из лимита, установленного в учетной политике. По этой причине используем новое понятие – «Малоценное оборудование и запасы». Это те объекты, которые признаны несущественными в бухгалтерском учете. К ним относится большинство из того, что ранее было спецодеждой и спецоснасткой, а также мебель, оргтехника, компьютеры, электроинструмент, огнетушители и прочее.

Расходы на приобретение или создание таких объектов относятся к затратам периода, в котором они осуществлены. Суммы списываются в бухгалтерском учете сразу при приобретении ценностей, в налоговом учете – в момент ввода в эксплуатацию.

Как определить лимит стоимости ОС в учетной политике

Как и раньше, организация самостоятельно определяет стоимостной лимит для основных средств, но в отличие от ПБУ, в стандарте максимальная величина лимита не указана. Помимо этого, отсутствуют указания, что лимит необходимо устанавливать за единицу актива и что он должен измеряться в денежных единицах.

При установке лимита по новому ФСБУ 6/2020 учитывайте существенность информации о малоценных ОС. Чтобы отнести актив к малоценке, информация о нем должна быть несущественна для организации. Это та информация, наличие или отсутствие которой не влияет на экономические решения пользователей бухгалтерской отчетности.

Стоимостной лимит предпочтительнее определять сразу для всей совокупности несущественных основных средств. Например, организация может решить, что затраты на объекты группы «Офисная техника» или «Офисная мебель» – несущественны и могут списываться сразу в расходы, даже если один актив стоит 150 тыс. руб.

Настраиваем учет малоценки в программе

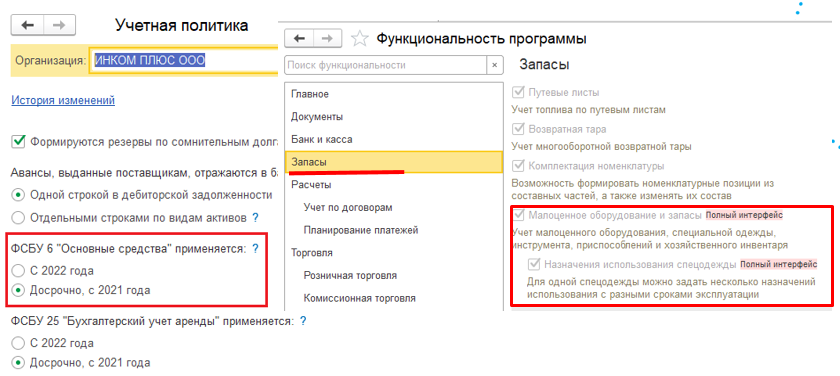

Первым делом укажите в учетной политике, как учитываете малоценку: по новому стандарту либо еще по ПБУ 6/01 (раздел «Главное» — «Учетная политика» — «ФСБУ 6 Основные средства»).

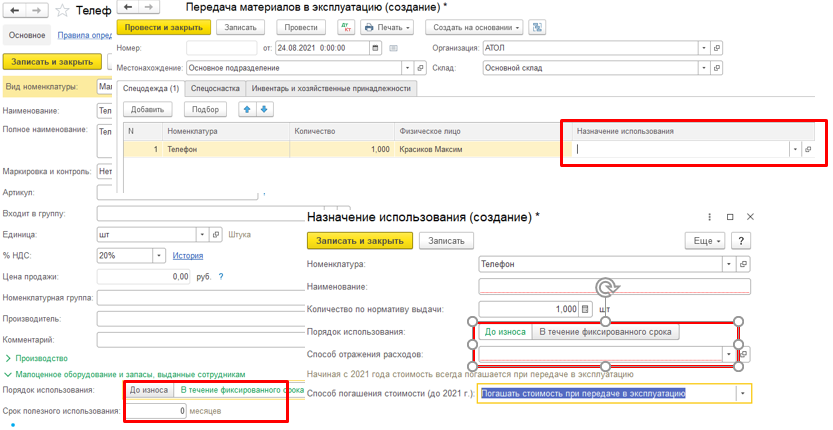

Спецодежду, оборудование можно учитывать в программе более детально, используя функциональность установки срока полезного использования объекта (раздел «Главное» — «Функциональность» — «Запасы» – флажок «Назначение использования спецодежды»).

Поступление малоценных объектов

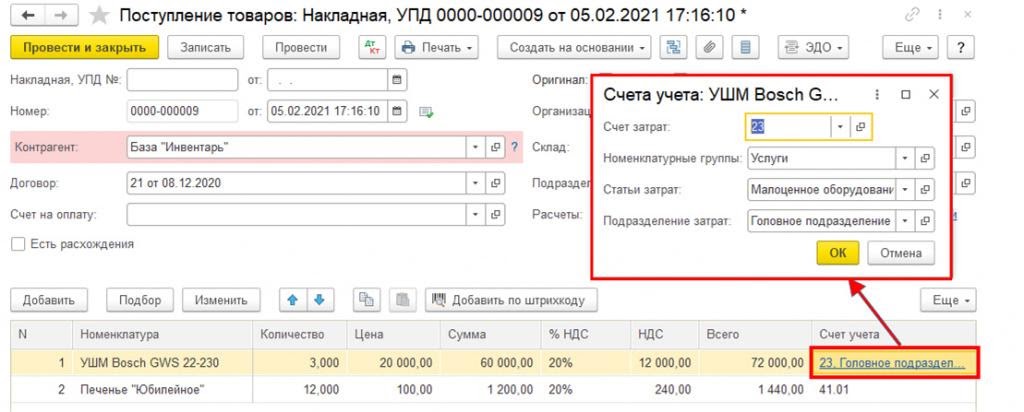

Для учета малоценного оборудования и запасов, признаваемых несущественными, в бухучете в План счетов программы добавили отдельный счет 10.21 «Малоценное оборудование и запасы» с двумя субсчетами и новый вид номенклатуры «Малоценное оборудование и запасы».

Чтобы оприходовать на склад нужные объекты, воспользуйтесь документом «Поступление товаров» или «Авансовый отчет». При их заполнении можно выбрать номенклатурную позицию с нужным видом. Тогда программа предложит сразу выбрать счет и аналитику затрат для отражения этих затрат в бухучете.

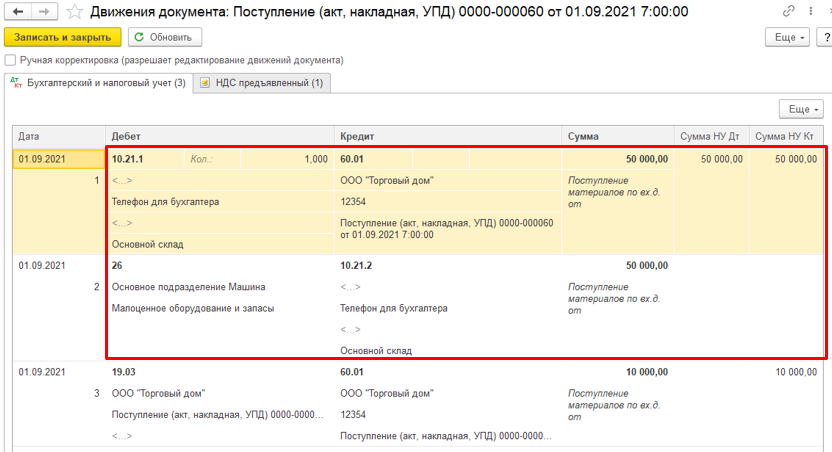

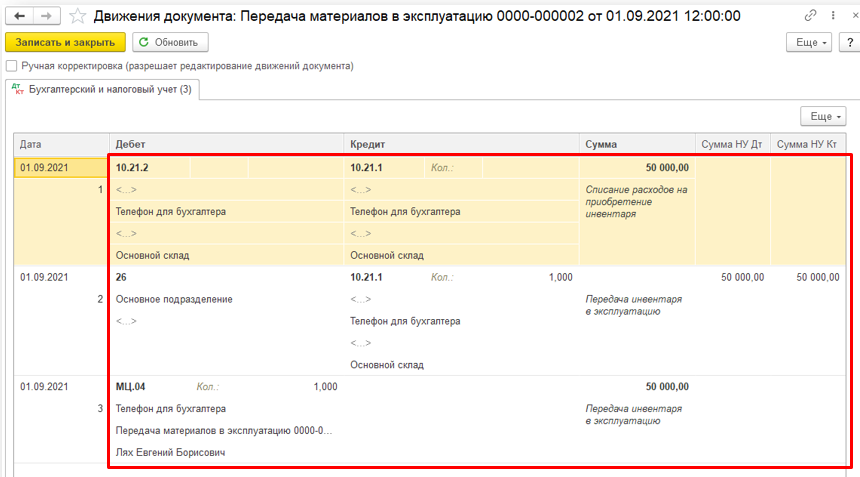

Проведенный документ сформирует проводки по оприходованию объектов на склад на счет 10.21.1 и по списанию стоимости активов в бухучете в расходы со счета 10.21.2 в счет затрат.

После того как отразили поступление объектов, с ними работают обычным образом — проводят перемещение, комплектацию, передачу в производство.

Передача объекта сотруднику в пользование

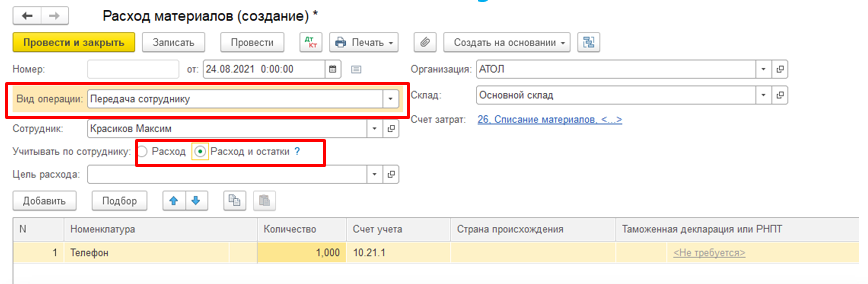

Передачу малоценного оборудования в эксплуатацию проводят одним из двух документов: «Расход материалов» или «Передача материалов в эксплуатацию».

Чтобы заполнить документ «Расход материалов», сначала укажите вид операции «Передача сотруднику». Затем выберите сотрудника, обязательно указав, как будет вестись учет по сотруднику. Вариант «Расход» предполагает оприходование и списание с забалансового счета данного актива. Вариант «Расход и остаток»: объект будет отражен на забалансовом счете и списан с него только после того, как проведем документ списания.

Указав все необходимые настройки в документе, подтягиваем в него нужный малоценный объект. Счет учета 10.21.1 подставляется автоматически. Не забываем проставить счет затрат, на который программа спишет стоимость актива в налоговом учете.

Итог: программа сформирует проводки по списанию, закроет счет 10.21. а также учтет объект на забалансовом счете МЦ.

Выбытие материалов из эксплуатации

Чтобы отследить и проанализировать кому, сколько и чего выдали, изучаем отчет «Материалы, выданные сотрудникам». В нем также можно увидеть срок полезного использования объекта, сколько ему еще осталось служить и предполагаемую дату списания, если эти сведения отражали в программе. Указать эксплуатационный срок актива можно в карточке номенклатуры или в документе «Передача материалов в эксплуатацию» в поле «Назначение использования», если включили этот функционал.

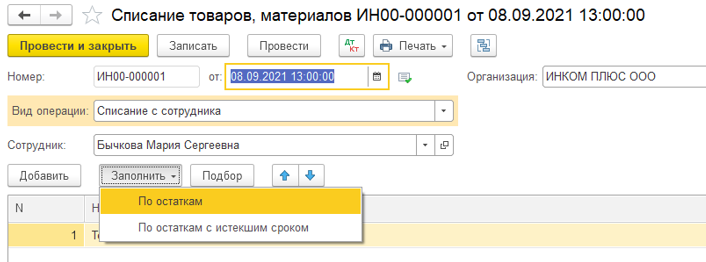

Списание материалов в программе можно отразить двумя документами: «Списание материалов из эксплуатации» и «Списание товаров, материалов». Оба документа – в разделе «Склад».

Рассмотрим списание материалов документом «Списание товаров».

Чтобы документ заполнился автоматически по кнопке «Заполнить», сперва укажите вид операции «списание с сотрудника», далее – сотрудника. По кнопке «Заполнить», выбрав нужный способ заполнения – «по остаткам» или «по остаткам с истекшим сроком годности», программа подтянет все необходимые данные в документ. После проведения программа сформирует проводку по списанию объекта с забалансового счета МЦ.

Восстановить списанные активы в программе можно только ручными операциями.

Особенности учета некоторых объектов

НПА по бухучету не требуют обязательно применять критерий существенности в отношении спецодежды и других специальных средств производства, срок службы которых менее 12 месяцев. Их можно учитывать на счете 10 до передачи сотруднику в пользование.

Также не обязательно применять критерий существенности к малоценным ОС до перехода на новый стандарт ФСБУ 6/2020.

Отмена Методических указаний по учету спецсредств и внедрение в бухучет понятия существенности позволяют бухгалтеру выстроить учет и классификацию объектов так, как это действительно удобно и экономически целесообразно.

Условия, учитываемые при списании спецодежды

С 01.01.2021 в бухгалтерском учете спецодежды нужно следовать правилам нового ФСБУ 5/2019 «Запасы». Методические указания по бухучету спецодежды (утв. приказом Минфина от 26.12.2002 № 135н) с этой даты утрачивают силу.

Согласно п. 3 ФСБУ 5/2019 спецодежда относится к запасам, если срок ее службы не превышает 12 месяцев.

За полученную спецодежду работник должен расписаться. Для этого нужно оформить карточку выдачи средств индивидуальной защиты на каждого сотрудника и ведомость на выдачу спецодежды. Образцы заполнения этих документов можно найти в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

При списании спецодежды учитываются определенные условия. Изучим их на простом примере.

ООО «Дизайн Ремонт», предоставляющее услуги по ремонту квартир, в мае закупило для работника, проводящего малярные работы, одежду:

Стоимость без НДС, руб. / шт. (пару)

Относится к спецодежде?

П. 3 ФСБУ 5/2019, ст. 209, 212, 221 ТК РФ, п. 40 приказа Минфина РФ «О типовых нормах выдачи спецодежды во всех видах деятельности» от 09.12.2014 № 997н (далее — типовые нормы № 997н)

Срок эксплуатации спецодежды, мес.

П. 3 ФСБУ 5/2019, п. 40 типовых норм № 997н

+ п. 9 приказа «О типовых нормах выдачи спецодежды на ремонтно-строительные работы» от 16.07.2007 № 477 — уточнение по защитным очкам

Специфика списания спецодежды в бухгалтерском учете

При вводе в эксплуатацию, в разовом порядке или в течение срока эксплуатации

Подп. «д» п. 23, п. 43 ФСБУ 5/2019

Специфика списания спецодежды в налоговом учете

При вводе в эксплуатацию, в разовом порядке или в течение срока эксплуатации

При вводе в эксплуатацию, в разовом порядке (т. к. срок эксплуатации перчаток менее 1 отчетного периода)

При вводе в эксплуатацию, в разовом порядке или в течение срока эксплуатации

Подп. 3 п. 1 ст. 254 НК РФ

На какие расходы относится спецодежда в бухгалтерском учете

На производственные (или прочие — при досрочном прекращении производственных работ)

Подп. «д» п. 23 ФСБУ 5/2019

На какие расходы относится спецодежда в налоговом учете

На материальные — на основании документального подтверждения наличия условий труда, требующих применения спецодежды и определяемых при их специальной оценке

Подп. 3 п. 1 ст. 254 НК РФ

Спецодежда со сроком службы более 12 месяцев должна быть зафиксирована в бухучете как основное средство (ПБУ 6/01) и списываться в ежемесячном порядке в виде амортизации. Указанный метод целесообразен в отношении дорогостоящей спецодежды — стоимостью > 100 000 руб. При зачислении в основные средства спецодежды стоимостью меньше указанного предела придется отражать временные разницы между налоговым и бухгалтерским учетом спецодежды.

Как после вступления в силу ФСБУ 5/2019 учитывать ОС стоимостью до 100 000 руб., смотрите в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Порядок списания спецодежды, пришедшей в негодность раньше срока

В мае ООО «Дизайн Ремонт» передало в эксплуатацию 1 защитный костюм, 1 головной убор, 12 пар перчаток и 1 защитные очки.

Метод списания спецодежды определен в виде ежемесячного линейного списания, за исключением перчаток — по ним списание производится за 1 раз в полной сумме.

После начала эксплуатации спецодежды произошли события:

Сумма износа, списанная до порчи спецодежды

Сумма к списанию после порчи спецодежды

Списание оставшейся стоимости спецодежды в бухгалтерском учете

Испорчен костюм без возможности восстановления не по вине работника

430 руб. = 1 290 / 12 мес.× 4 мес. (июнь — сентябрь)

860 руб. = 1 290 – 430

Утерян головной убор по вине работника

133 руб. = 320 / 12 мес.× 5 мес. (июль — октябрь)

На расчеты с работником по возмещению ущерба

Безвозвратно испорчены 12 пар перчаток не по вине работника

1 560 руб.= 130 × 12 пар

Не осуществляется, т. к. стоимость перчаток списана в полной сумме в мае в составе производственных затрат

Продан костюм, введенный в эксплуатацию в сентябре, в связи с окончанием деятельности по ремонту квартир

322,50 руб. = 1 290 / 12 мес. × 3 мес. (октябрь — декабрь)

967,50 руб. = 1 290 – 322,50

Подробно порядок списания запасов в соответствии с требованиями нового ФСБУ 5/2019 описан в Готовом решении от КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный доступ можно получить бесплатно.

Нормы списания спецодежды в бухгалтерском и налоговом учете

По п. 14 приказа Минздравсоцразвития России «Межотраслевые правила обеспечения работников средствами индивидуальной защиты» от 01.06.2009 № 290н (далее — межотраслевые правила) лимит списания спецодежды основывается на нормах, утвержденных либо отраслевыми актами, либо типовыми нормами № 997н.

Работодатель вправе утвердить собственные нормы, повышающие обеспеченность работников спецодеждой. Самостоятельно определяемые нормы должны соответствовать итогам проведенной специальной оценки условий труда (п. 6 межотраслевых правил).

Списание спецодежды в бухгалтерском учете производится на основании фактически произведенных затрат на ее покупку (производство).

Порядок отнесения спецодежды на материальные расходы в налоговом учете утверждается работодателем самостоятельно — в полном объеме на дату начала ее эксплуатации либо в течение нескольких отчетных периодов после начала применения (подп. 3 п. 1 ст. 254 НК РФ).

Нормы расходования спецодежды в НК РФ, как и в правилах бухгалтерского учета, не зафиксированы. Но позиция Минфина РФ (письма от 08.04.2016 № 03-03-06/1/20165, от 25.11.2014 № 03-03-06/1/59763) указывает на то, что предельная величина отнесения эксплуатируемой спецодежды на расходы в налоговом учете должна определяться организациями на основании норм, зафиксированных законодательством, либо внутренними актами работодателя.

При необоснованном превышении норм списания спецодежды возникают постоянные разницы между налоговым и бухгалтерским учетами спецодежды.

Формируемые при списании спецодежды проводки в бухгалтерском учете

По плану счетов, утвержденному приказом Минфина РФ от 31.10.2000 № 94н, движения по спецодежде фиксируются на счете 10, субсчетах «Спецодежда на складе» и «Спецодежда в эксплуатации».

Для контролируемого учета эксплуатируемой спецодежды, списываемой в разовом порядке при вводе в эксплуатацию, можно ввести забалансовый счет «Спецодежда в эксплуатации» (п. 8 ФСБУ 5/2019).

ООО «Дизайн Ремонт» отразило проводки по списанию спецодежды: