налоги и инвестиции относятся к какому виду средств

Какие основные виды инвестиций существуют

Цель деятельности любой коммерческой компании – получение прибыли. Одним из инструментов для извлечения средств являются инвестиции. Они подразделяются на множество разновидностей.

Вопрос: Как отразить в учете АО получение бюджетных инвестиций на реконструкцию объекта недвижимости, учитываемого в составе основных средств (ОС) (сумма инвестиций признается взносом государства в уставный капитал АО)? Реконструкция ведется подрядным способом.

Общая сумма бюджетных инвестиций составляет 90 000 000 руб. На эту сумму АО передает в собственность РФ акции дополнительного выпуска по рыночной стоимости. С уполномоченным федеральным органом исполнительной власти заключен договор об участии РФ в собственности субъекта инвестиций. Общая номинальная стоимость переданных акций — 50 000 000 руб. В текущем месяце часть полученных средств направлена на оплату выполненных в этом месяце подрядчиком работ по реконструкции стоимостью 1 200 000 руб., в том числе НДС 200 000 руб. В результате реконструкции увеличивается первоначальная стоимость объекта ОС. Увеличение первоначальной стоимости реконструированного объекта ОС и начисление по нему амортизации в данной консультации не рассматриваются.

Посмотреть ответ

Что такое инвестиции?

Инвестиции – это вложение денег (ценные бумаги, предприятия и прочее) с целью получения средств. Это могут быть:

Компания может вкладывать деньги в такие отрасли, как промышленность, транспортная сфера, сельское хозяйство.

Разновидности инвестиций

Инвестиции подразделяются на разновидности на основании разных своих характеристик.

Реальные инвестиции

Реальные инвестиции (РИ) предполагают вложение денег в материальные и нематериальные объекты. Это могут быть как физические (техника, транспорт и прочее), так и нефизические (патенты) объекты. РИ подразделяются на эти виды:

Как правило, РИ являются долгосрочными. То есть прибыль от вклада можно получить только спустя год или спустя более длительное время.

Финансовые инвестиции

Финансовые инвестиции – это вклад денег в финансовые инструменты: ценные бумаги, драгоценные металлы, валюта. ФИ подразделяются на эти разновидности:

Финансовые и реальные вклады – это основные типы инвестиций. Некоторые инвесторы предпочитают оперировать финансовыми инструментами, другие – вкладывать средства в реальные объекты. Первый вариант является более распространенным.

В зависимости от степени участия

Инвестиции классифицируются в зависимости от характера участия:

Доля прямых инвестиций в мировом масштабе составляет 25%.

В зависимости от срока получения прибыли

Инвестиции классифицируются в зависимости от срока вкладов:

Как правило, краткосрочные инвестиции обладают большим риском. Долгосрочные инвестиции предполагают получение большего объема прибыли.

В зависимости от их доходности

В большинстве случаев доходность вклада можно просчитать. Выделяют следующие типы инвестиций:

Чем выше доходность инвестиций, тем они более рискованные. Наиболее надежные вклады отличаются низкой доходностью.

В зависимости от степени риска

Риск – это одна из основных характеристик инвестиций. Рассмотрим виды вкладов с этой точки зрения:

К безрисковым и низкорисковым инвестициям можно отнести банковские вклады, покупку акций крупных предприятий. К высокорисковому виду относятся спекулятивные инвестиции.

В зависимости от показателей ликвидности

Ликвидность – это возможность продать активы по рыночной цене или по стоимости, приближенной к рыночной. Инвестиции классифицируются в зависимости от степени их ликвидности:

Компаниям рекомендуется запастись высоколиквидными инвестициями. Они позволят быстро пополнить баланс организации в случае необходимости. Один из показателей ликвидности – востребованность объекта инвестиции на рынке.

В зависимости от направления применения капитала

Вклады подразделяются на виды в зависимости от того, какие именно средства вкладываются. Рассмотрим разновидности инвестиций:

Вид вклада позволяет определить характер инвестирования.

В зависимости от совместимости

Как правило, у компаний есть множество инвестиций. Они могут быть связаны между собой. Рассмотрим эти разновидности вкладов:

В последнем случае инвестору на выбор предоставляется несколько вариантов. Из представленного перечня нужно выбрать один вариант. Взаимоисключающие вклады отличаются такими характеристиками, как низкая ликвидность, продолжительность владения. Перед приобретением взаимоисключающих вкладов нужно провести инвестиционный анализ.

В зависимости от предмета вклада

Выделяют следующие виды инвестиций в зависимости от предмета вклада:

Тип инвестиций определяется в зависимости от их предположительных характеристик. Большинство свойств вкладов можно предугадать. Это сроки получение прибыли, риски, ликвидность и прочее.

Какие налоги платит инвестор

Делиться прибылью с государством — удовольствие сомнительное, но неизбежное. Какие налоги и когда платит инвестор, кто выступает налоговым агентом, разбираемся в этой статье.

Что влияет на налоговые ставки и облагаемые доходы?

В большинстве стран (кроме США) налоговые последствия инвестиций определяются резидентством, например, как в России.

Кто считается налоговым резидентом РФ? Физическое лицо признается налоговым резидентом Российской Федерации, если оно находится на территории РФ не менее 183 дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в РФ не прерывается на периоды его выезда за пределы РФ для краткосрочного (менее шести месяцев) лечения или обучения. В 2020 году, правда, правительство РФ согласовало, что вы можете себя признать налоговым резидентом РФ, даже если пробыли тут всего 90 дней, для этого вам потребуется подать уведомление в налоговую.

Резидентством определяются следующие два момента:

С 2021 года с доходов, превышающих 5 млн рублей за год, будет взиматься налог по ставке 15%, кроме:

В отношении этих групп будет применяться привычная ставка 13%, сколько бы они ни составили.

В части зарубежных доходов есть тонкость: если с них за рубежом взимались налоги, то вам, если вы резидент, нужно проверить, заключила ли Россия с этой страной соглашение об избежании налогообложения. Если заключила (а у России такие соглашения есть с большинством стран), вы можете зачесть уплаченный за рубежом налог в счет уплаты НДФЛ в России.

Например, если в США с вас сняли налог 10%, то в РФ вам нужно будет заплатить лишь 3% (до ставки 13%; либо до ставки 15%, если ваш доход превышает 5 млн рублей за год). Если с вас за рубежом сняли больше, чем вы должны заплатить в РФ, то в России ничего доплачивать не нужно, останется только подать декларацию.

И еще одна тонкость. Если вы инвестируете в инструменты не в рублях, а в валюте, то налог с финансового результата будет считаться в пересчете на рубли.

Скажем, если вы купили акцию за 100 долларов и в день покупки 1 доллар стоил 30 рублей, а потом вы продали ее за те же 100 долларов, а доллар в день продажи стоил 70 рублей, то вы столкнетесь с налогом: 13% с разницы 70*100 — 30*100.

Налогообложение любых инструментов в иностранной валюте в части разницы между ценой покупки и продажи будет происходить через пересчет в рубли. Исключение: вклады в валюте и суверенные еврооблигации РФ, то есть государственные облигации РФ в иностранной валюте.

А теперь — к налогам для разных вариантов капиталовложений.

Вклады

Налогообложение доходов в виде процентов по банковским картам, накопительным счетам и по вкладам до 1 января 2021 года привязано к ключевой ставке ЦБ РФ (для рублей) и к ставке 9% (для валюты), а налоговым агентом, который считал и платил налог в бюджет, был банк.

С 2021 года все меняется. Вот как будет облагаться налогом процентный доход по банковским вкладам, накопительным счетам, картам и проч. Сперва надо посчитать неналогооблагаемый лимит процентов по всем банковским вкладам, картам, счетам на год: умножаем 1 млн рублей на ключевую ставку ЦБ РФ на 1 января года, по которому мы хотим посчитать лимит. Если на 2021 год, то умножаем ключевую ставку по состоянию на на 1 января 2021 года на 1 млн рублей. Допустим, ключевая ставка будет 4%. Значит, необлагаемый налогом лимит процентного дохода по всем вашим вкладам, счетам, картам на 2021 год — 40 тыс. рублей. Все, что вы получите в качестве процентов по всем вкладам, счетам, картам в 2021-м свыше этой суммы, будет облагаться по ставке 13%. Эскроу-счета и рублевые вклады со ставкой не выше 1% годовых (весь год) в расчете не участвуют.

Считать налог по процентному доходу будет уже не банк, как это было до 2021 года, а налоговая: начиная с 2022-го она будет в начале года получать от банков данные о том, кто кому какой процентный доход выплатил, и в конце 2022 года все физлица, у кого получилось превышение неналогооблагаемого лимита, получат от налоговой уведомление об уплате налога по ставке 13% с превышения. Заплатить его нужно будет самостоятельно, но сумму за вас посчитает налоговая.

Слитки, монеты, ОМС

Налогообложение по слиткам, монетам и обезличенным металлическим счетам.

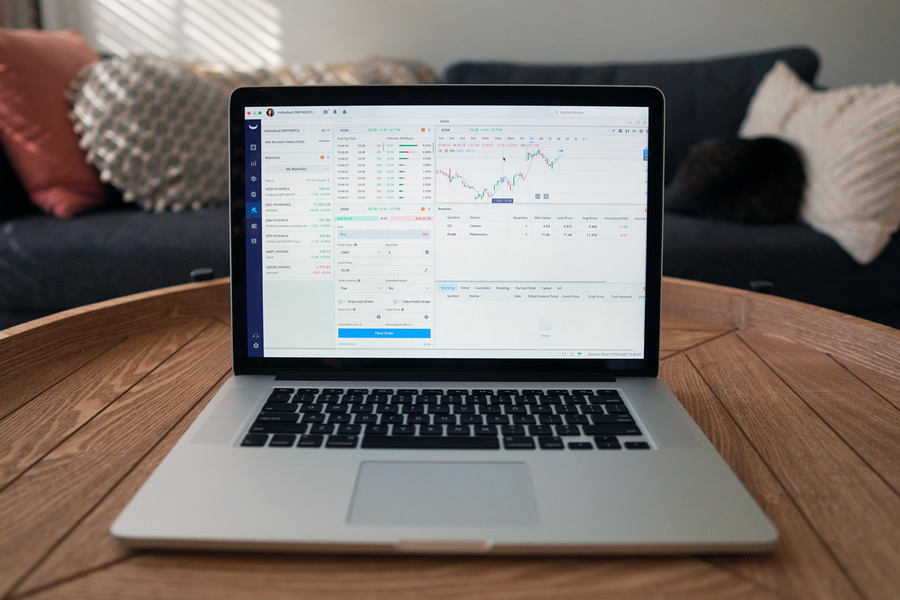

Финансовые рынки

Напомним, разница между ценой покупки и продажи для инструментов в валюте считается в пересчете на курс рубля на день продажи и день покупки (кроме суверенных еврооблигаций РФ).

Если вы инвестируете через иностранную финансовую организацию, то она не является налоговым агентом в РФ, так что расчет налогов и уплата их, как и подача декларации, ляжет на вас.

Теперь подробнее о том, какие налоги нужно платить с доходов от инвестиционных инструментов.

Инвестиционные фонды (ПИФы и ETF)

Налог уплачивается при продаже паев фонда с полученной прибыли (разницы между ценой продажи и ценой покупки пая), взимается налог по ставке 13%, налоговый агент — управляющая компания (если это не биржевой фонд) или брокер/банк/УК, если это биржевой фонд, который вы купили на брокерский счет. Если фонд распределяет прибыль между пайщиками (это характерно для ЗПИФов недвижимости, так как на российском рынке фонды акций и облигаций не делают выплат), то с выплачиваемой пайщикам суммы управляющая компания взимает 13%.

Облигации

С положительной разницы между ценой продажи и покупки брокер/банк/УК взимает налог 13%.

Купонный доход облагается налогом по следующей схеме:

— до 1 января 2021 года:

— с 1 января 2021 года: купонный доход по всем облигациям будет облагаться по ставке 13%. От суммы, вложенной в облигации, ставка не зависит.

Акции

Налог 13% с положительной разницы между ценой продажи и покупки взимает брокер/банк/УК. Дивиденды облагаются налогом следующим образом.

Структурные продукты

Взимается налог 13% с выплат (если это продукт с регулярными выплатами) и 13% с прибыли как разница между суммой вложений и финальной полученной суммой.

Фьючерсы, опционы

Брокер удержит с нас 13% от прибыли.

Льготы по инвестиционным инструментам

Если вы приобретаете инвестиционные инструменты на ИИС с вычетом типа Б, то вы избегаете НДФЛ по ставке 13% со всех доходов, кроме дивидендов.

Если вы приобретаете паи открытых ПИФов под управлением российских УК либо покупаете ценные бумаги, допущенные к торгам на российском организованном рынке ценных бумаг, и держите их три года и более (можно отдавать в заем и РЕПО), то вы имеете право на льготу долгосрочного владения: вы сможете уменьшить прибыль на сумму инвестиционного вычета (3 млн за каждый год владения). Неважно, покупали вы бумаги на российском рынке или нет. Главное, чтобы вы купили бумаги, которые были допущены к торгам на российском рынке. Например, если вы купите акции AT&T на NYSE и продержите три года, то льгота будет действовать, так как эти акции допущены к торгам на российском рынке.

Есть еще специфические льготы.

Страховые и пенсионные программы

Налогообложение по страхованию жизни и программам НПФ схожи.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Налоги для инвестора и спекулянта

Мы приходим на финансовые рынки с целью получения прибыли. С полученной прибыли необходимо платить налоги. А существуют ли налоги для частного инвестора? Насколько сложно их платить? Давайте разберемся вместе.

Обычно, открывая счет в банке, мы не задумываемся насчет налогов. Вкладчик банка обычно не думает о налогах, и отчасти он прав. Налог будет возникать для вкладчика при повышенной процентной ставке. Как правило, вкладчик этого и не замечает. Как видите, здесь всё просто.

Другое дело — финансовые инструменты. Многих пугает перспектива «делиться» доходом с государством. Тем более, что наши граждане не сильно искушены в вопросах налогов. Они вспоминают про них в момент получения заработной платы, или когда приходит налоговое требование.

Итак, что ждет клиента брокерской компании? Сразу скажем, что клиент не должен думать о том, как он будет исчислять и платить налоги. За него всё должен сделать сам брокер, выступающий в качестве налогового агента, — то есть лицо, которое обязано рассчитать и заплатить налоги за инвестора, то есть за вас. Но есть определенные нюансы исчисления и уплаты налога, о которых необходимо знать.

Налоги с дохода на финансовых рынках физическое лицо уплачивает в соответствии с налогом на доходы физических лиц (НДФЛ). Важно понимать, что это именно налог с дохода, то есть с любого дохода надо заплатить налог. Юридические лица платят налог с прибыли, то есть с разницы между доходом и расходами (забегая вперед, скажем, что это позволяет им выстраивать более интересные инвестиционные конструкции, чем «физикам»).

Но законодатель понимает, что получение дохода у физического лица может быть связано с расходами, понесенными при получении такого дохода. Поэтому в Налоговый кодекс введено понятие «имущественный вычет». То есть из дохода, полученного от реализации тех или иных финансовых инструментов (грубо говоря, имущества), налогоплательщик может учесть затраты по его приобретению — как саму стоимость имущества, так и расходы, которые были связаны с его приобретением, хранением и дальнейшей продажей. В каждом конкретном случае Налоговый кодекс определяет состав и порядок учета таких расходов при определении налоговой базы. Такой порядок для ценных бумаг и финансовых инструментов срочных сделок (ФИСС) определяется ст. 214.1 НК РФ.

Итак, какие налоги платит инвестор и в чем особенности налогообложения в России?

В одной статье сложно перечислить все нюансы налогообложения на финансовых рынках. Поэтому для более подробной информации обращайтесь к своему финансовому советнику.

Хотите ещё больше статей о налогах? Обязательно подпишитесь на наши обновления — все самые актуальные материалы на эту и другие темы будут приходить сразу на вашу почту! И напоминаем, что клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам совершенно бесплатно — просто свяжитесь с нами любым удобным способом.

Словарь

Большой энциклопедический словарь в редакции 2002 года определяет слово «инвестиции» как долгосрочные вложения капитала в отрасли экономики внутри страны и за границей.

Людей, которые занимаются инвестированием, называют инвесторами. Частным инвестором может стать кто угодно — менеджер среднего звена, финансист, врач, преподаватель, студент или пенсионер, для этого не требуется специальное образование. Для них это способ получить дополнительный доход. Трейдеры — противоположность инвесторов; они постоянно проводят краткосрочные сделки, этот вид деятельности является для них основным источником дохода.

При том, что инвестиции направлены на получение инвестором прибыли, они не являются гарантированным способом ее получить. Разные способы инвестирования обеспечивают разные гарантии получения дохода, но во всех случаях существует риск того, что вместо прибыли инвестор получит убыток.

Способы частных инвестиций

На бирже существует множество способов вложить деньги. Одни не требуют глубоких познаний работы финансовых рынков, другими занимаются только профессионалы.

К самым распространенным предметам для инвестиций на бирже можно отнести:

Сроки инвестирования

Для удобства частные инвестиции разделяют на группы в зависимости от сроков. Всего их три:

Стиль инвестирования

В наше время сформировалось два основных стиля инвестирования. Первый — пассивное инвестирование. Для него характерны вложения на долгий срок. Такой стиль предполагает, что человек вложил деньги, например, в акции компании, и несколько лет держит их, не продавая. Как правило пассивные инвестиции производятся в крупные сырьевые, технологические, финансовые компании — у них ниже риск резкого падения котировок, часто такие компании платят дивиденды.

Второй стиль — агрессивное инвестирование. Здесь подразумевается, что инвестор вкладывает деньги в более рискованные инструменты. Например, в акции не локомотивов индустрии, а в акции компаний поменьше — при колебаниях рынках такие бумаги сильнее растут или падают (то есть, обладают высокой волатильностью), но за счет этого же качества можно больше заработать. Такой вид инвестиций требует глубокого понимания рынка и готовности потерять вложенные средства.

Как инвестировать частному лицу

Также брокеры предоставляют услуги профессионального управляющего. Вместе со специалистами вы выбираете стратегию инвестирования, договариваетесь, при каких условиях какие акции покупать/продавать, а дальше ситуативные решения по вашему портфелю принимает управляющий.

Нужно ли платить налоги с инвестиций

Законодательством учитываются ситуации, когда инвестор с одной сделки получил прибыль, а с другой — убыток. Например, если вы купили ценные бумаги на сумму ₽100 тыс., а продали за ₽140 тыс., ваша прибыль составит ₽40 тыс. Затем вы купили также на ₽100 тыс., но продали за ₽90 тыс., то тут ваш убыток составит ₽10 тыс. В итоге вам нужно будет заплатить налог с суммы ₽30 тыс.

Если вы налоговый резидент России, то вам придется заплатить 13% со своей прибыли; если вы иностранец — 30%. Брокер удержит за вас налог и перечислит его в государственный бюджет по итогам года. Если вы покупаете иностранные акции, то доходом считается разница между суммой покупки и продажи в рублях.

С 1 января 2021 года налог нужно будет платить со всех облигаций, как государственных, так и корпоративных. Исключений нет. Ставка — 13% для резидентов и 30% для нерезидентов.

Если вы обычный российский частный инвестор, то брокер сначала заплатит государству с ваших дивидендов налог в 13% и потом переведет вам уже чистые деньги. Когда вы получаете дивиденды, например, по американским акциям, то 10% пойдут в американский бюджет, а 3% — в российский.

Кроме обычного брокерского счета инвестор может открыть индивидуальный инвестиционный счет (ИИС). Он представляет собой тот же брокерский счет, но с возможностью получить налоговый вычет. Возможность его открыть есть только у граждан РФ.

ИИС появился в России 1 января 2015 года. Он бывает двух типов — А и Б. В случае со счетом А вы можете вернуть 13% от суммы, которую внесли на ИИС в течение года. Сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. Поэтому максимально вы можете получить от государства по этой льготе ₽52 тыс. в год. Счет типа Б освободит вас от налога на прибыль. То есть весь доход, который вы смогли заработать, торгуя ценными бумагами на ИИС, не будет облагаться подоходным налогом в 13%.

Доходность и риски

Инвестиции обладают двумя ключевыми качествами, которые имеет прямую взаимосвязь. Это доходность и риск. Чем выше риск, с которым связана инвестиция, тем выше может быть потенциальная доходность. И наоборот — относительно надежные инвестиции никогда не позволяют рассчитывать на высокий заработок.

Например, банковский вклад, который тоже вполне можно считать инвестицией, или покупка государственных облигаций — это вложения с низким риском. Банковские вклады страхуются, а в случае с гособлигациями гарантом возврата денег выступает государство. Но и доходность таких инвестиций ниже, чем потенциальная доходность акций, на которые могут повлиять самые разные причины от рыночных до корпоративных.

Для иллюстрации связи рисков с доходностью можно привести другой пример. Облигации с 10-летним сроком погашения приносят покупателю больший доход, чем, например, трехлетние облигации. Здесь действует следующий принцип: чем выше срок погашения облигации, тем больший риск берет на себя инвестор (все-таки за 10 лет даже с гособлигациями многое может произойти) и соответственно тем больше его нужно за этот риск вознаграждать.

Портфель инвестиций и его диверсификация

Помимо диверсификации по активам, портфель также важно распределить по секторам или отраслям экономики. Важность такого принципа хорошо прослеживается при внимательном изучении любого экономического кризиса. В такие периоды когда одни акции падают, другие растут. Это создает баланс и позволяет свести потери к минимуму.

Какие бывают инвестиции

Понятие инвестиций не ограничивается частными инвестициями в ценные бумаги или производные финансовые инструменты. В широком смысле термин «инвестиции» можно распространить на любые вложения частным лицом или компанией будь то деньги, материальные средства или нематериальные активы.

Основные классы инвестиций:

Противоположностью инвестиции является дивестиция. Так в экономике называют сокращение актива. Дивестицией можно назвать продажу части существующего бизнеса — компании так поступают в случае, если хотят сосредоточиться на основном направлении своей деятельности.

Дивестиции могут совершаться, в том числе, по морально-этическим причинам. В последние годы к дивестициям связанных с нефтяной промышленностью активов призывают экологические активисты.

Иногда дивестиция становится результатом антимонопольной политики. Один из таких случаев произошел в 1984 году, когда власти США обязали телекоммуникационную корпорацию AT&T разделить и продать одно из подразделений.

Известные инвесторы

Питер Тиль — американский инвестор немецкого происхождения. Сооснователь платежной системы PayPal, первый внешний инвестор Facebook, сооснователь и управляющий фондом Founders Fund.

Джордж Сорос — американский трейдер и инвестор. За Соросом закрепилась репутация дерзкого финансового спекулянта. Он приобрел известность после 1992 года, когда принял активное участие в обвале британского фунта.

Братья Уинклвоссы — близнецы Кэмерон и Тайлер Уинкловоссы, американские инвесторы, известные в первую очередь судебной тяжбой с Марком Цукербергом (Уинклвоссы утверждали, что Цукерберг использовал их идею при создании Facebook) и как одни из первых инвесторов в биткоин. Уинкловоссы стали первыми криптовалютными миллиардерами.

Масаёси Сон — японский бизнесмен, основатель компании SoftBank. Созданный SoftBank фонд Vision Fund Investments, вкладывающий деньги в новые технологии, искусственный интеллект и робототехнику, стал одним из крупнейших инвестфондов Кремниевой долины последних лет.

Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности. Подробнее