на каком музыкальном инструменте играет мировой инвестор уоррен баффет

Уоррен Баффет. История успеха

Многие инвесторы, начинающие и опытные, пристально следят за тем, какие действия предпринимает Уоррен Баффет. Более внимательней, чем за действиями любого другого, занимающегося инвестициями на фондовом рынке.

Не верите? Достаточно было Уоррену Баффету вложиться в канадскую горнодобывающую компанию Barrick Gold Corp, лидера по добыче золота, как фондовый рынок охватила настоящая паника. Его даже обвинили в том, что он сделал ставку на Золотой рынок, то есть, начал играть против доллара, да и всей экономики США.

Авторитет главы Berkshire Hathaway, владеющего более чем 60 компаниями, постоянно жертвующего огромные суммы на благотворительные цели, непререкаем. Всем стало понятно, что его инвестиции в Barrick Gold — это покупка акций компании, которая еще долго будет нести «золотые яйца» в виде дивидендов .

Кто такой Уоррен Баффет?

Ровно 90 лет назад, 30.08.1930, на свет появился человек, который сегодня считается одним из самых богатых в мире. Родился Уоррен Баффет в Омахе (штат Небраска), городке, который и сейчас является небольшим, с населением не более полумиллиона. Его отец достаточно долго работал брокером по ценным бумагам, занимался инвестированием. Но все время мечтал стать политиком.

Ему это удалось, он стал конгрессменом США. Не подозревая о том, что фамилию прославит его сын Уоррен Баффет – инвестирование для которого стало не столько способом наращивания капитала, а образом жизни. Инструментом, позволяющим заниматься благотворительностью в невиданных масштабах.

Гений инвестирования на фондовом рынке:

Возможно, что не только «хорошая наследственность» оказала решающее влияние на формирование дисциплинированного и осторожного инвестора. Судьба свела Уоррена Баффета с Бенджамином Грэмом, называемого еще «отцом фундаментального анализа ценных бумаг».

Грэм написал такие великие книги, как «Анализ ценных бумаг» (Security Analysis) и «Разумный инвестор» (The Intelligent Investor). Список лучших книг по инвестированию .

По словам студентов, после его лекций можно было идти на биржу и смело покупать те ценные бумаги, инвестиции в которые он рекомендовал.

Становление как инвестора

Во многих своих выступлениях Уоррен Баффетт ссылается на идеи своего учителя. Неоднократно указывая, что именно благодаря ему, он добился таких успехов .

Суть инвестиционной философии Грэма заключается в том, чтобы найти для покупки явно недооцененные активы, приобрести их дешевле реальной стоимости. То есть, определить те ценные бумаги, которые по определенным причинам рынок оценил неправильно. Затем:

Все просто и понятно. Это и вводит многих в заблуждение. Ведь, в реальности все гораздо сложнее. Потенциальному инвестору необходимо тщательно изучить возможности компании. Учитель Уоррена Баффета после анализа баланса рассчитывал стоимость актива на одну акцию.

Если он видел, что полученная в ходе аудита величина значительно отличается от котировки ценных бумаг эмитента, он принимал решение об инвестировании в них. Именно по такому основополагающему принципу формируется портфель Уоррена Баффета.

Ведь каждая ценная бумага, облигация или акция, опцион или варрант, могут быть недооценены из-за того, что на рынок воздействуют необъективные факторы. Слухи о проблемах у компании, реальные или вымышленные. Даже специально распространяемые конкурентами. Все это влияет, пусть и косвенно, на инвестирование.

Рынок может ошибочно оценить перспективные активы, «ожидая» скорой рецессии и не желая рисковать. Многим может показаться, что это направление деятельности совершенно бесперспективно, а инвестор не получит доходов.

Благодаря обучению в Колумбийском университете, Уоррену Баффетту удалось напроситься на работу в компанию Грэма. Его взяли на работу инвестиционным аналитиком. Под руководством Грэма Уоррен проработал до 1956 года, одновременно освоив основы инвестиционной деятельности хедж-фондов .

К тому моменту у него было уже достаточно денег. Столько, что молодой человек «решил выйти на пенсию». Он мечтал проводить время в окружении книг, жить в свое удовольствие. Благодаря накопленным знаниям, Уоррен Баффет обоснованно предполагал, что инвестирование обеспечит ему доход, достаточный для такого образа жизни.

Но, к нему все шли и шли за советами в сфере инвестирования. «Пришлось» создавать хэдж-фонд , подобный тому, что в середине 1950-х создал Бенджамин Грэм.

Фонд Уоррена Баффета

Уоррен Баффетт получил в свое распоряжение контрольный пакет акций Berkshire Hathaway в середине 1960-х годов. Практически сразу он стал активно продвигать свою стратегию, инвестируя средства в направления, достаточно далекие от основного бизнеса.

Благодаря эффективной операционной деятельности и успешным инвестициям, Berkshire Hathaway стала одной из крупнейших публичных компаний с точки зрения рыночной капитализации.

Страховые дочерние компании на сегодняшний день составляют наиболее крупную часть Berkshire Hathaway. Компания управляет сотнями разнообразных предприятий по всему миру, в том числе Dairy Queen, Burlington Northern Santa Fe, Pampered Chef, Fruit of the Loom, NetJets и GEICO.

Состав компании Berkshire Hathaway, а многие еще называют ее фондом Уоррена Баффета, периодически пересматривается.

Правила инвестирования Уоррена Баффета

Существует ряд основополагающих принципов, которые и вознесли его на вершину успеха. Я сразу же перехожу к некоторым основным правилам, которые призывает соблюдать Уоррен Баффет — лучший инвестор мира.

Уоррен Баффет признан авторитетным экспертом в сфере хранения сбережений и планировании расходов. Прежде, чем начать тратить деньги, следует научиться откладывать финансы. Необходимо помнить, что покупка вещей, которые не нужны, в конце концов, приведет к тому, что нужно будет продавать те, которые нужны.

Фактически, правила инвестирования Уоррена Баффета заключаются в осторожном и продуманном управлении финансами:

♦ Необходимо соблюдать принцип стоимостного инвестирования. Следует покупать акций компаний « голубых фишек ». Это компании, чей бизнес-потенциал очень сильный и постоянно растет.

♦ Гораздо лучше купить замечательную компанию по справедливой цене, чем честную компанию по замечательной цене. Необходимо учитывать не только те цифры, которые демонстрирует отчетность, но и проверить фундаментальные основы бизнеса (изучить баланс компании), прежде, чем принять решение об инвестировании.

♦ Инвестиции — не хуже, чем наличные! В мире финансовых инструментов деньги — это то, из чего практически состоят срочные депозиты, государственные облигации и другие инструменты денежного рынка. Если желаете быстро разбогатеть, то не храните наличные деньги — капитал не сможет вырасти, если ничего с ним не делать, не инвестировать его в перспективные проекты.

♦ Понимание бизнес-процессов, факторов, влияющих на потребительский спрос и качество продукции, позволяют получить объективное представление о компании.

♦ Избегайте легких кредитов, особенно предлагаемых в форме кредитных карт, потому что придется выплачивать проценты за пользование ею. Человеческий мозг не воспринимает расходы с кредитной карты так же, как и иные денежные расходы. Невольно возникает желание потратить больше.

♦ Инвестиции, которые могут сделать инвестора миллионером, требуют терпения. «Покупайте акции, которые вам будет комфортно хранить на протяжении 10 лет».

Выводы о Баффете

Уж прости, уважаемый читатель за излишнюю напыщенность этой статьи. Но сам герой сего опуса того заслуживает. Пусть и получилась своеобразная поэзия в прозе, но само инвестирование на фондовом рынке часто напоминает поэзию. Если разбираться в скрытых от непосвященного процессах на бирже.

Примечательно, что Уоррен Баффет никогда не следовал за общей толпой инвесторов. Это помогало ему не поддаваться панике, отстраниться от эмоций, часто вызывающих волнения на биржах.

Фондовый рынок находится в постоянной динамике. Нет смысла ждать, когда он придет в подходящее для инвестиций состояние. Лучше сделать так, чтобы пользоваться возникающими инвестиционными возможностями, не занимаясь постоянным прогнозированием изменений котировки ценных бумаг.

Постоянное самообразование – еще один ключ к успеху на фондовом рынке. Продолжайте читать каждый день, стремясь узнать что-то новое. Это позволит получить нужную информацию, получить представление о глобальном фондовом рынке. Спасибо за внимание, всегда Ваш Максимальный доход!

Все знают, что Баффет — великий, но не все знают почему. Объясняем

Начал работать с 6 лет и заработал 95% состояния после 60 лет

Сделал из убыточной текстильной компании крупнейший финансовый холдинг мира

Сегодня Berkshire Hathaway — мощнейшая структура: шестая в списке Fortune 500, восьмая по капитализации среди публичных компаний планеты и первая в списке финансовых холдингов по выручке. Ей целиком принадлежит уйма бизнесов из самых разных отраслей, а также значительные доли в Kraft Heinz, American Express, Coca-Cola, Wells Fargo, IBM, Apple и Bank of America.

Berkshire Hathaway обыгрывает рынок США в более чем тысячу раз за последние 55 лет

На этом графике — динамика акций A Berkshire Hathaway в сравнении с индексом S&P 500 за последние 20 лет. Если бы он был отрисован за период с 1965 года — то кривая индекса S&P 500 просто потонула бы визуально, почти не поднявшись от исходной отметки. Да, настолько Баффет обыгрывает рынок на длинной дистанции.

Раз за разом находил недооцененные активы

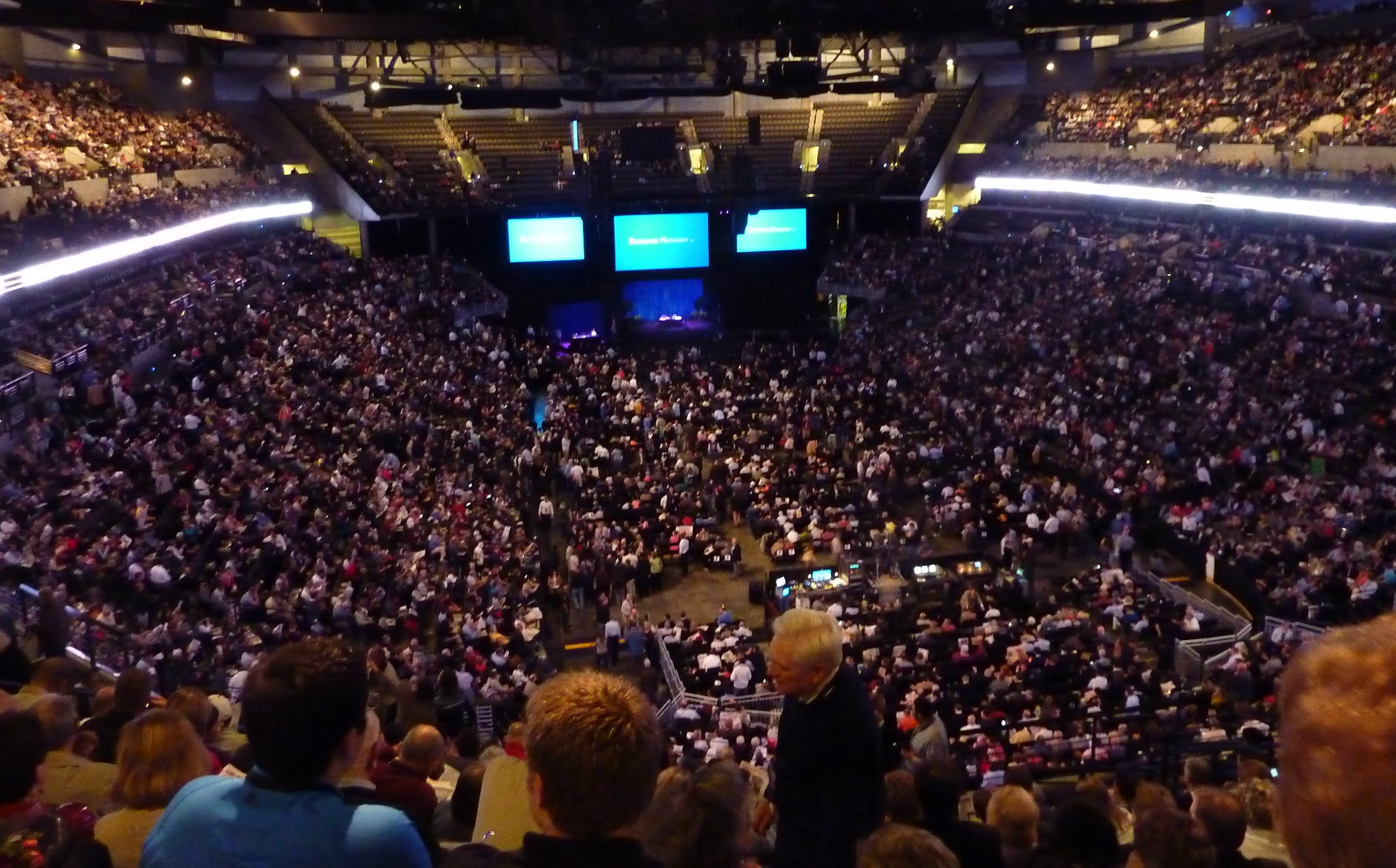

Превратил собрания акционеров своей компании в самое яркое событие в мире инвестиций

Дни инвестора и собрания акционеров даже у крупнейших компаний обычно представляют собой малопримечательные события. Но только не для Berkshire Hathaway: их ежегодные собрания — вероятно, самое зрелищные и массовые события в мире инвестиций.

Баффет собирает огромные залы: послушать его приезжают десятки тысяч человек. В 2019 году — во время последнего офлайн-мероприятия — собралось 40 тыс. человек. Атмосфера на них напоминает, скорее, фестиваль вроде Comic-Con, а не скучное корпоративное мероприятие — из-за этого собрания Berkshire Hathaway называют «Вудстоком для капиталистов».

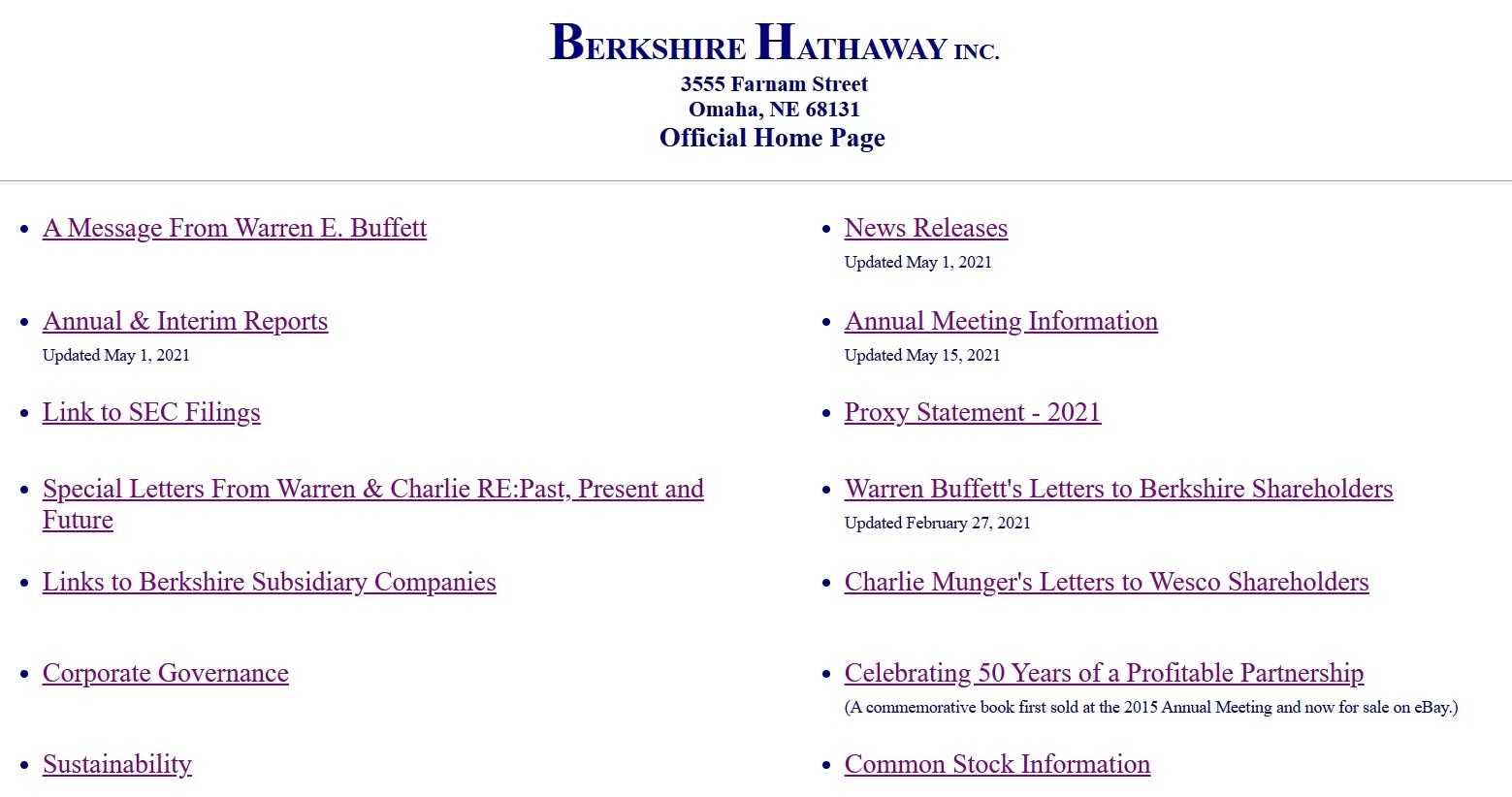

Остается успешным, будучи аналоговым в цифровом мире

В офисе Баффета нет компьютера. Высокие технологии миллиардер не слишком жалует как в плане инвестиций (за исключением вложений в Apple), так и в повседневной жизни: Баффет утверждал, что всего раз в жизни отправил письмо по электронной почте.

В общем-то, об «аналоговости» Баффета ярко говорит даже сайт Berkshire Hathaway: да, вот так выглядит главная страница ведущего финансового холдинга мира в 2021 году.

А смартфоны он называл «слишком умными» для себя. Несмотря на обширные инвестиции в Apple, еще в 2013 году Баффет пользовался старой «раскладушкой» Nokia, потом — 20-долларовым Samsung SCH-U320. В 2018 году Тим Кук заявлял о готовности лично приехать к Баффету и помочь с настройкой телефона — но сдался Баффет лишь в 2020 году, когда перешел на iPhone 11. Правда, использует он его только для звонков.

Уже стал одним из величайших филантропов и собирается отдать на благотворительность почти все

Великим Баффета делает еще и его щедрость. В 2010 году он вместе с Биллом Гейтсом основал проект The Giving Pledge («Клятва дарения»). Его цель — воодушевить миллиардеров всего мира отдать значительную часть состояния на благотворительность. На данный момент в программу входит 221 участник из 25 стран, среди них — основатель Facebook Марк Цукерберг, сооснователь WhatsApp Брайан Эктон, основатель Tesla Илон Маск, российские миллиардеры Владимир Потанин и Юрий Мильнер.

Отказался от роскошной жизни: живет в небольшом доме и питается «как шестилетний ребенок» бургерами и колой

Переезжать Баффет не планирует и, видимо, никогда и не хотел: в фильме BBC The World’s Greatest Moneymaker он заявил: «Я здесь счастлив. Если бы я думал, что могу быть счастливее в другом месте, то переехал бы. В чем моя жизнь стала бы лучше, если бы у меня были десять домов по всему миру? Если бы я хотел стать управляющим жильем, то стал бы им по профессии, но я не хочу этого и не хочу, чтобы кто-то другой делал это за меня».

Скромность присуща Баффету не только дома: например, штаб-квартира, казалось бы, гигантской Berkshire Hathaway занимает всего один этаж офисного здания.

Ну, а совершенно нетипичные для миллиардера пристрастия Баффета в еде уже стали легендой: один из богатейших людей мира регулярно завтракает в «Макдоналдсе», где поглощает бургеры и пирожки, а также часто захаживает за мороженым в дешевую сеть Dairy Queen.

А еще — Баффет пьет уйму колы: в интервью журналу Fortune он заявил, что состоит из нее на четверть. «Если я поглощаю 2700 калорий в день, то четверть из них — Coca Cola». По его словам, он выпивает по пять банок колы каждый день. На вопрос, как ему удается оставаться здоровым при такой диете, Баффет ответил: «Я проверил актуальные данные — самый низкий уровень смертности наблюдается среди шестилетних детей. Так что я решил питаться, как шестилетний ребенок».

Впервые текст опубликован 29 мая 2021 года

Больше интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

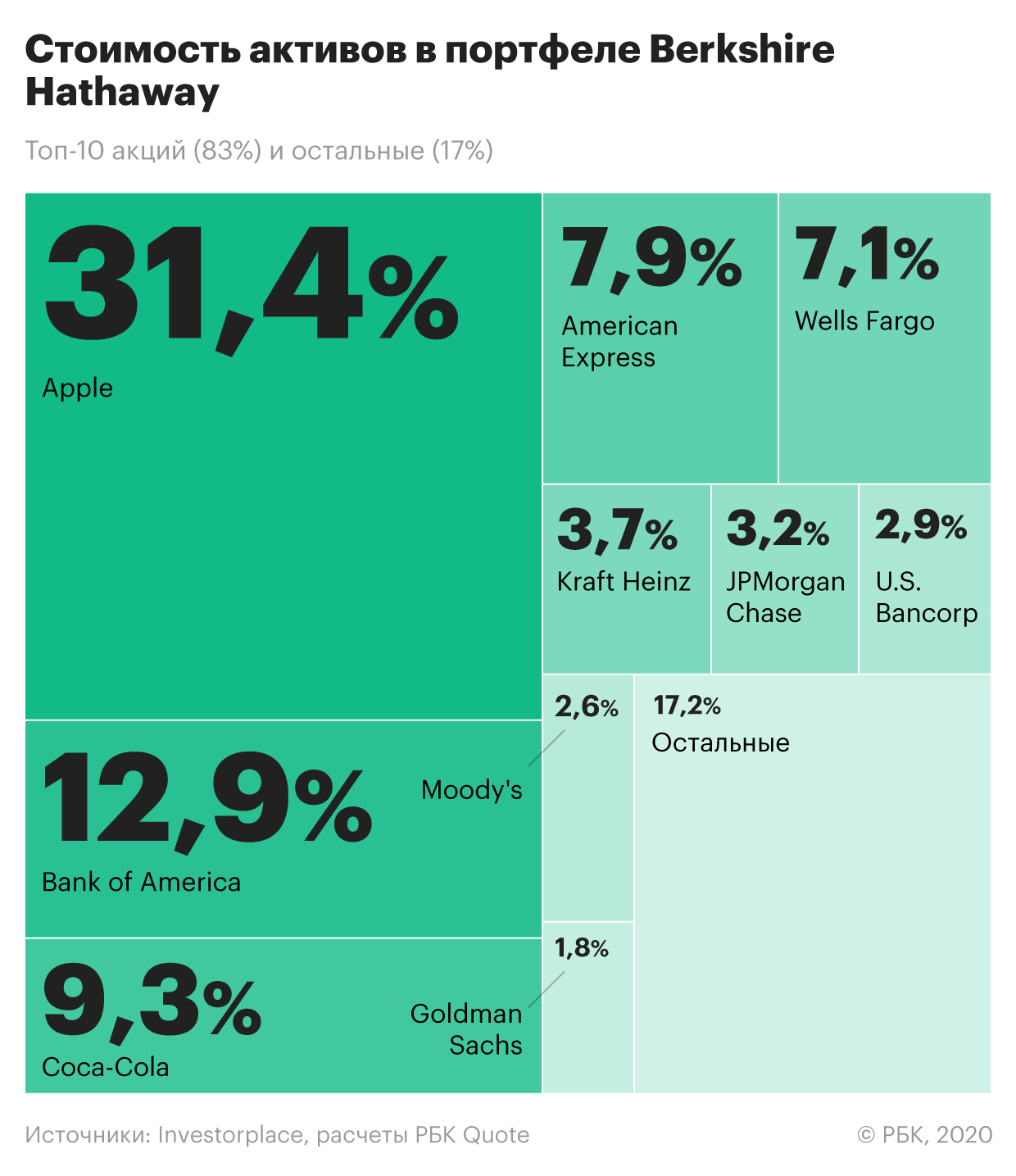

Разбираем портфель гуру: 10 акций от Уоррена Баффета

Может, стоит последовать примеру Уоррена Баффета и купить топ-10 акций его инвестпортфеля? А потом просто наблюдать за активами и снимать прибыль, как это будет делать сам Баффет? Очевидно, не все так просто, и суммы, которыми оперирует его Berkshire Hathaway, простому инвестору недосягаемы. Но, по крайней мере, приглядеться к действиям инвестиционного гуру полезно.

Посмотрим, что стало с этими акциями за последний год и каков прогноз по ним на следующие 12 месяцев.

Топ-10 акций инвестпортфеля Berkshire Hathaway

Компания Баффета владеет акциями Apple давно и уже имеет запас прочности этих вложений. Вопрос — стоит ли вкладываться в Apple сейчас, остался ли потенциал роста у бумаг технологического гиганта? Аналитики с Уолл-стрит считают, что да.

Согласно консенсус-прогнозу сервиса Refinitiv, акции Apple в течение года подорожают на 4,6%. Большинство экспертов рекомендуют покупать бумаги — 27 из 43 опрошенных. И только двое советуют избавиться от них.

По оценкам отраслевых аналитиков, бумаги Bank of America будут расти в цене и дальше. По данным Refinitiv, потенциал их роста от текущего уровня составляет 7,5%. Рекомендации на покупку дают 15 аналитиков, тогда как продавать советуют только двое. Еще 11 экспертов советуют продолжать держать бумаги банка, если вы их купили раньше.

Опросы Refinitiv показали, что на Уолл-стрит позитивно настроены на бумаги производителя прохладительных напитков: 14 аналитиков рекомендуют покупать акции, а восемь — держать их в портфеле. И нет ни одной рекомендации на продажу бумаг. Но средний потенциал роста акций Coca-Cola не слишком высок — 6,6% в течение года.

4. American Express

По мнению аналитиков, опрошенных Refinitiv, акции American Express подорожают на 5,8%. Из 28 опрошенных экспертов 12 рекомендуют бумаги покупать, а 15 — держать, и есть только одна рекомендация на продажу.

По данным опросов Refinitiv, в этом году котировки Wells Fargo могут подняться на 5,7%.17 аналитиков рекомендуют придержать их в инвестпортфелях. Покупать акции Wells Fargo советуют лишь три аналитика, а восемь дают рекомендации на их продажу.

Еще год назад сам Уоррен Баффет признал, что сильно переплатил за Kraft Heinz. И потенциал роста у бумаг, по оценкам аналитиков с Уолл-стрит, не очень высок.

Бумаги превзошли все ожидания Уолл-стрит и сейчас торгуются на 8% выше годовой цели, установленной консенсусом Refinitiv. И тем не менее ни один из опрошенных аналитиков не дает рекомендации «продавать». А рекомендаций «покупать» и «держать» в консенсусе поровну.

Несмотря на удорожание за 13 месяцев на 41,6%, акции Goldman Sachs сохранили потенциал роста. Аналитики оценили его в 13,4%, согласно консенсус-прогнозу Refinitiv. Из 26 опрошенных экспертов 16 рекомендуют бумаги покупать, восемь — держать и только двое — продавать.

Резюме: топ-10 активов инвестиционного портфеля Berkshire Hathaway принесли компании за 13 последних месяцев $59,3 млрд. На 1 января 2019 года их суммарная стоимость составляла $153,2 млрд. Сегодня этот пакет акций оценивается на рынке в $212,5 млрд. Таким образом, доходность пакета составила порядка 38,7%. Из десяти акций потери принесла лишь одна. Мы рассчитали изменение рыночной стоимости топ-10 акций инвестпортфеля, отследив только изменение цены этих активов. Дивиденды в расчетах не учитывались.

Купить акции из портфеля Уоррена Баффета можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

История успеха Уоррена Баффета: первый миллион в 31 год и привязка к родному городу

Сегодня интересно, не только какими акциями и в какой доле владеет Уоррен Баффет, но и какая новая книга с его прямым участием выйдет скоро. Готовя статью, мне особо импонировал положительный настрой финансового гения и его простота во всем, начиная от условий жилья без видеокамер и личной охраны. Что сыграло огромную роль в становлении миллиардера?

Оглавление:

История успеха миллиардера Уоррена Баффета

Кто не мечтал стать Уорреном Баффетом и получить финансовую свободу за счет пассивного дохода? Думаю, что каждый, читая историю его успеха представлял, а как сам бы повел себя в той или другой ситуации и задавался вопросом: «Смог бы построить такую империю?». Интересно, с чего начинал Уоррен Баффет? С развозки газет на велосипеде, продавая жвачки и Кока-колу. Мальчик с детства любил читать, особенно книги про инвестиции, что находил в офисе отца.

Баффет на протяжении долгого времени покупал акции недооцененных компаний и практически всегда получал на этом существенный доход.

Семья

Я уже писала, что на успех Баффета повлияло семейное воспитание. Закончив учебу в колледже, активно работает. Будущий гений инвестиций встречает Сьюзан Томпсон, с которой прожил более 50 лет, и от союза родилось трое детей. Интересно, но последние 20 лет пара жила отдельно, поскольку супруга не хотела воспринимать свою роль исключительно как «жена одного из крупных кошельков планеты». Вторая жена Астрид Менкс, иммигрантка из Латвии, моложе избранника более чем на 20 лет и давно знакома с предпринимателем. Дети Баффета:

Ранние годы и первые шаги в мир инвестиций

Американский мультимиллиардер родился в 1930 году в городе Омаха, штат Небраска, и что интересно, живет там и сейчас. Он был средним из 3-х детей и единственным мальчиком, поэтому не удивительно, что отец, политик Говард Баффет, часто занимался с ребенком, передавая ему любовь к числам. В период «Большой депрессии» отец лишился работы, а затем стал биржевым маклером и сумел построить империю. Когда мальчику было 12, семья переехала в Вашингтон, но будущему магнату там не нравилось, и он даже сбегал из дома.

Образование

Читая биографию финансового гения Уоррена Баффета, можно узнать, что колледж не входил в планы мальчика. В 16 лет, закончив школу, решил торговать акциями, а не получать профессию. На обучении настоял отец и Уоррен все же отправился в колледж.

В Гарвардской школе бизнеса юноше отказали из-за слишком юного возраста. В одном из фильмов о гении, красиво подана история, как молодой человек пишет письмо профессору Дэвиду Додду, преподавателю Колумбийского университета с уточнением, что очень удивился, что тот еще не просто жив, но и активно работает в научной среде экономики. В том же году Баффет становится студентом курса по приглашению профессора. Бэн Грэм стал вторым важным учителем миллиардера после отца.

Личная жизнь

Интересные факты из жизни Уоррена Баффета

Практично изучать правила богатства миллиардер начал в 11 лет, когда купил с сестрой акции одной из компании. Вскоре их цена упала, и мальчик это сильно переживал. Затем стоимость повысилась, и дети Buffett суммарно заработали 5 долларов. На следующий день цены выросли в 100 раз. Это научило инвестора быть терпеливым. Одними из привычек успешных людей, которыми изначально оперировал миллиардер, стали 2 правила:

Бизнесмен ездит на автомобиле «Хонда», купленном подешевке уже более 20 лет назад. Ежегодно на благотворительный аукцион выставляется право поужинать с инвестором. В минувшем году «встречу» купили за 3,3 млн. долларов.

Книги о Уоррене Баффете

Цитаты от самого богатого человека мира

Американский предприниматель даже с возрастом не теряет ощущения легкости и отличного чувства юмора. Часто цитаты с авторством «Warren» публикуют в деловых журналах и газетах. С «перлами издают книги». Самые интересные представляю вашему вниманию.

История успеха Уоррена Баффета

Ему 81 год, он самый известный портфельный менеджер; согласно рейтингу журнала «Форбс», он входит в пятерку самых богатых людей Америки.

Его называют великим инвестором и его слово влияет на поведение Уолл Стрит не меньше, чем слово президента страны. Он любит спросить своих аналитиков: «Если вы все такие умные, то почему я такой богатый?»; по его мнению, инвестиционные банкиры с Wall Street, «специально созданы для того, чтобы лишить инвесторов денег, а не заработать деньги для них».

Уоррен Эдвард Баффет родился в 1930 году в Омахе, самом большом городе штата Небраска. Когда Уоррену было всего 6 лет, он заработал первые 12 центов, купив упаковки из 6 бутылок „Кока-колы“ и продав бутылки по отдельности, но дороже. Капиталистом Уоррен решил стать ещё в школе. В возрасте 11 лет его уже начала привлекать деловая сторона жизни. Его отец — Говард Баффет был биржевым маклером и активным членом республиканской партии. Малыш Уоррен, познакомившись с игрой на бирже, захотел поиграть. Он купил три акции „Cities Service Preffered“ по цене 38 долларов каждая. Дождавшись, когда цена на них выросла почти до 40 долларов, он продал их заработав 5 долларов. И здесь он получил первый урок. Каково же было разочарование мальчика, когда через неделю цена на эти акции подскочила до 200 долларов. Впоследствии, Уоррен инвестирует только в долгосрочные проекты.

В двенадцать лет он уже твёрдо решил стать миллиардером. Надо сказать, что юный предприниматель был не лишён талантов и способностей. Его великолепная память на числа сохранилась и по сей день. Молодое дарование было изобретательно и неутомимо. Он то торгует акциями, то перепродаёт залежалый товар, то организует продажу газет. В 14 лет он покупает в Небраске за 1200 долларов 40 акров земли и тут же сдаёт в аренду фермеру. Он покупает сломанные игровые автоматы, ремонтирует их и запускает в эксплуатацию. Вскоре его доход достигает 150 долларов в неделю.

С 1942 года ситуация резко меняется. Отца Уоррена, активного республиканца, выдвигают в конгрессмены, и он побеждает на выборах. Семья перебирается в Вашингтон, где родители решают дать сыну достойное образование. Он закончил два университета: Небраска Университет и Коламбия Университет. И в 1956 году сформировал свою собственную фирму » Buffett Partnership, Ltd» в родном городе. После двух лет работы в отцовской брокерской конторе, он решается поехать в Нью-Йорк, где и произошла встреча, изменившая его жизнь. В Нью-Йорке молодой Баффет знакомится с 57-летним Бен Грэхамом — одним из самых известных инвесторов того времени. Грэхам приглашает Уоррена поработать у него в инвестиционном фонде «Грэхам – Ньюман» на Уолл Стрит.

Но у Баффета к тому времени имелись уже другие планы — собственный бизнес. Он вернулся в Омаху и открыл свой собственный фонд. «Buffett Partnershop Ltd», пайщиками которого становятся его друзья, родственники и соседи. Зарплата Баффету как директору фонда не гарантировалась. По окончании года прибыль распределялась между пайщиками из расчета 4% годовых. Если прибыли было больше, то прирост делился между партнерами и Баффетом в пропорции 3: 1. Если прибыль была меньше или ее вообще не было, то Баффет оставался без зарплаты.

1970 году фонд «Buffett Partnershop Ltd» был ликвидирован. Всем пайщикам было предложено получить либо акции «The Berkshire Hathaway», либо деньги. Уоррен Баффет, естественно, выбрал первое. Таким образом, он стал владельцем 29% акций «The Berkshire Hathaway». За 30 лет он ни одну акцию не продал, но еще и прикупил. Сейчас он совместно со своей женой Сюзан владеет 42,7% акций этой компании.

Его выдающейся способностью все считают, прежде всего, суперудачные инвестиции. Человек просто владеет искусством в нужный момент купить то, что надо и продать как надо. Он покупает акции, обеспеченные серьезными активами, в расчёте на то, что рано или поздно рынок оценит эти бумаги по достоинству.

Однажды, казалось, что Баффет крупно промахнулся, не оценив перспективность высокотехнологичных компаний. Но время доказало кто был прав. Когда весь Wall Street потешался над Баффетом – старый спекулянт ничего не понимает в «новой экономике», поскольку все инвесторы, вложившие деньги в акции из NASDAQ, заработали 30-40% годовых, то потом ситуация повернулась на 180 градусов.

В марте 2000 года началось огромное падение котировок акций, в результате которого владельцы акций высокотехнологичных компаний потеряли 60% стоимости активов. С этого же момента стоимость акций Berkshire Hathaway начала расти. А Баффет, потирая руки, писал письма своим акционерам письма с вариациями на тему – «Ну я же предупреждал!» У богатых свои причуды. А у сказочно богатых — особенно. Баффет не переехал жить на Калифорнийское побережье, а продолжает жить в Омахе в доме, который они с женой купили еще в 1950-е годы.

Финансовый «гуру» избегает вести дела в областях, где он чего-то не понимает. И вообще, он разыгрывает в жизни роль простецкого провинциала, исповедуя правило: «Будь проще и деньги к тебе потянутся». Он ездит на старой «Хонде» (груде металлолома), купленной на распродаже за 700 долларов, носит старомодные костюмы и любит сыграть на публику в этом амплуа. Но всё это маска. Удачно придуманный имидж, который неоднократно защищал магната от излишне любопытствующих «друзей» и назойливых журналистов. Так, на собрании акционеров, выступая перед 10-тысячной аудиторией, он представил себя и своего друга и заместителя, 77-летнего Чарли Манжера: «Я — Уоррен. А он — Чарли. Он ещё слышит. Я ещё вижу».

Но, рано или поздно, он покинет этот мир. И тогда Уолл Стрит ждут потрясения. Ведь Баффет главное движущее начало своей компании. Он запорука её успеха, гарант стабильности и властный диктатор. С его уходом всё измениться. Кто станет его преемником, он сам ещё не решил. Возможно, это будет его давний партнёр Чарли Манжер. Он твердит: «За четверть века я и Чарли так и не научились разрешать проблемы в бизнесе. Мы только узнали, как их избегать». Но он далеко не так прост, как хотел бы казаться, этот «оракул из Омахи», как называет его пресса. С одной стороны, он охотно делится «секретами» инвестирования. Деньги вкладывать надо:

в простой и понятный бизнес (например, производство продуктов питания или банковское дело); в надёжные компании с благоприятными долгосрочными перспективами (например, «Жилетт», «Кока-кола»); в фирмы с международной франчайзинговой сетью и гарантированной перспективой роста (например, «Кока-кола», «Макдоналдс»); в компании с сильными командами и прочно освоенными нишами (например, «Уолт Дисней»). Он декларирует тезис, что вести дела в большом бизнесе можно и, не прибегая к рискованным трюкам. Но, с другой стороны, трудно поверить, что успех дела только во взвешенном определении шансов на успех. Скорее всего, дело обстоит несколько иначе. Уоррен Баффет, как и другие миллиардеры его уровня (Рокфеллер, Гейтс), обладает гениальной интуицией. Если Рокфеллер гениально предвидел развитие энергетических отраслей на базе нефти, а Гейтс — информационных технологий на базе компьютеризации всего человечества, то Баффет прокладывает свой путь в мире бизнеса, опираясь на своё видение экономических механизмов и денежных рычагов.

Ему, в принципе, всё равно во что инвестировать: в производство продуктов питания, бритв или мультфильмов, в страхование или газеты. Важно получать хорошую отдачу от вложенных средств. Для этого нужно «видеть» весь механизм дела изнутри, чувствовать, как пульсируют денежные потоки, знать — насколько надёжна система. Поэтому, он предпочитает вести свой бизнес в простых и понятных сферах. Поэтому, не любит мир высоких технологий.

Хотя он носит маску наивного простецкого дядюшки, его дела говорят о другом. Кроме гениальной интуиции он обладает железной логикой, весомым багажом знаний и большой силой воли. Его мало занимают социальные проблемы и этические принципы. Он построил для себя свой духовный мир, на своих законах. И вся его жизнь, которая почти уже прожита, яркое подтверждение правильности выбранного пути наверх, на финансовый Олимп.

Согласно его завещанию, после его смерти семья получит лишь небольшую долю его огромного состояния. Большая часть поступит в распоряжение благотворительных трастов. И еще одна странность. Говорят, что Баффет — отъявленный технофоб. Дома у него нет ни только компьютера, но и даже факса. Говорят пользоваться компьютером совсем недавно научил Баффета его друг Билл Гейтс. Последнему стоило огромных усилий убедить в этом Баффета.