на каком счете учитывать договор гпх с физическим лицом

Какие делают проводки по договорам ГПХ

Какие счета применить для расчетов по договору ГПХ

Иногда для компании отдельные виды работ (услуг) выполняют физлица по договорам гражданско-правового характера (ГПХ).

В этом случае бухгалтеру требуется провести в бухучете необходимые операции: по отражению и выплате вознаграждения, начислению страховых взносов, удержанию НДФЛ и т. д. Какие счета для этого применить?

Для отражения расчетов в рамках договора ГПХ применяется счет 76 «Расчеты с разными дебиторами и кредиторами». Этот счет нужно использовать вне зависимости от того, выполняет работу по договору ГПХ сотрудник этой же компании или стороннее лицо, не состоящее в трудовых отношениях с работодателем (заказчиком). В данном случае некорректно использовать для отражения расчетов счет 70 «Расчеты с персоналом по оплате труда», так как он не предназначен для учета подобного рода операций.

Какие использовать проводки в бухучете по договору ГПХ? Корреспондирующие счета определяются в зависимости от того, для каких целей была выполнена работа (оказана услуга): для нужд основного или вспомогательного производства, для решения общехозяйственных задач и т. д.

Проводки по начислению вознаграждения:

С проводками по различным хозяйственным операциям вас познакомят материалы:

Как правильно заключить договор ГПХ с физлицом, тоже рассказывается у нас на сайте. А эксперты КонсультантПлюс подготовили инструкцию, с помощью которой вы можете проверить его на налоговые риски:

Чтобы посмотреть рекомендации, получите бесплатный пробный доступ к К+ и переходите в Готовое решение.

Проводка в бухучете по выплате начисленного вознаграждения

Каждая из указанных в предыдущем разделе проводок формирует в учете обязательство заказчика перед исполнителем по выплате вознаграждения за выполненные по договору ГПХ работы (оказанные услуги). Оно возникает после того, как заказчик примет у исполнителя работы (услуги) и подпишет акт сдачи-приемки. Акт будет служить основанием для проводок в учете. Затем заказчику необходимо расплатиться с исполнителем и также отразить эту операцию в учете.

Для отражения расчетов по договорам ГПХ применяется проводка:

Основанием для такой записи в бухучете (помимо договора и акта) будет служить выписка банка, если деньги перечислены в безналичной форме, или расходный кассовый ордер — при выплате исполнителю денег из кассы.

С проводками по учету кассовых операций вас познакомит этот материал.

Как заказчику рассчитывать налог на прибыль, уплачивать НДФЛ и страховые взносы при оплате услуг физическому лицу, вы можете узнать в КонсультантПлюс, получив пробный доступ к системе бесплатно.

На каком счете отразить НДФЛ с выплат исполнителю

При выплате вознаграждения источник выплат обязан удержать НДФЛ с начисленной физлицу суммы (подп. 6 п. 1 ст. 208 НК РФ). Заказчик не должен исполнять обязанности налогового агента по НДФЛ только в том случае, когда договор ГПХ заключен с ИП, частным нотариусом или адвокатом. Эти категории исполнителей уплачивают налог сами (п. 2 ст. 227 НК РФ).

Операции по начислению налога и перечислению его в бюджет производятся по следующей схеме:

Обязанности налогового агента при выплатах в рамках договора ГПХ не ограничиваются удержанием налога, его перечислением и отражением выплат в форме 6-НДФЛ. По завершении года нужно оформить справку 2-НДФЛ или сообщить налоговикам и получателю дохода о невозможности удержания налога, если вознаграждение выдано в натуральной форме (п. 5 ст. 226 НК РФ).

Как показать в учете страховые взносы по договору с физическим лицом

На суммы вознаграждения по договору ГПХ начисляются страховые взносы: на обязательное пенсионное и медицинское страхование. Взносы в ФСС на обязательное соцстрахование на случай временной нетрудоспособности и в связи с материнством начислять не нужно (подп. 2 п. 3 ст. 422 НК РФ).

Взносы на страхование от несчастных случаев начисляются только в том случае, когда в договоре ГПХ это предусмотрено (абз. 4 п. 1 ст. 5, п. 1 ст. 20.1 закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ).

Начисление и уплата страховых взносов отражаются записями по счетам бухучета в следующем порядке:

На счете 69 нужно организовать аналитический учет по видам уплачиваемых страховых взносов (субсчет «Расчеты с ПФР», субсчет «Расчеты с ФФОМС» и т. д.).

Как отразить в РСВ выплаты по договорам ГПХ, рассказано в этой публикации.

Итоги

Проводки по договору ГПХ с физическим лицом затрагивают разные счета учета. Начисление вознаграждения отражается на счете 76 «Расчеты с разными дебиторами и кредиторами». Выплату его заказчик проводит по дебету счета 76 в корреспонденции со счетами учета денежных средств. На сумму вознаграждения начисляются страховые взносы с отражением их на счете 69 «Расчеты по социальному страхованию и обеспечению». Удержание и перечисление НДФЛ с полученного вознаграждения производится с применением счета 68 «Расчеты по налогам и сборам».

Особенности учета операций по договорам ГПХ в программах 1С

Очень часто организации и индивидуальные предприниматели прибегают к заключению с физическими лицами договоров ГПХ. Во многих ситуациях именно такая форма сотрудничества оказывается самой удобной и выгодной. В этой статье мы расскажем о том, что такое договор ГПХ, и как отражать связанные с ним операции в программах 1С: Бухгалтерия и 1С: Зарплата и управление персоналом.

Принципиальное различие также есть в выплатах. Согласно трудовому законодательству, работодатель обязан производить выплаты сотрудникам организации два раза в месяц.А вот оплату работы физического лица, с которым заключен договор гражданско-правового характера, заказчик осуществляет только по факту выполнения всего объема работ, если условиями договора ГПХ не были ранее оговорены авансовые платежи или поэтапная сдача работ.

Самое главное при заключении договоров гражданско-правового характера – четко сформулировать предмет и условия, чтобы разграничить их с трудовыми договорами. В ином случае ФСС или ИФНС при проверке соблюдения законодательства в части начисления и перечисления страховых взносов вправе в судебном порядке переквалифицировать договор гражданско-правового характера в трудовой с последующим доначислением соответствующих страховых взносов, пеней и штрафов.

Начисление вознаграждений по договорам ГПХ

в программе 1С: Бухгалтерия 8 редакция 3.0

Начисление вознаграждений по договорам ГПХ

в программе 1С: Зарплата и управление персоналом, редакция 3.1

1) при выборе значения “расчеты с контрагентами” все начисления вознаграждений по договорам ГПХ будут отражаться на счете 76.10 “Прочие расчеты с физическими лицами” при синхронизации с конфигурацией 1С: Бухгалтерия предприятия;

2) если вы поставите “расчеты по оплате труда”, то такие операции отражаются по кредиту счета 70 “Расчеты с персоналом по оплате труда”;

3) при выборе последнего варианта способ отражения в бухгалтерском учете задается непосредственно в самом документе.

После того, как поставили галочку “Регистрируются выплаты по договорам гражданско-правового характера” в разделе «Зарплата» появляется пункт «Договоры (в т.ч. авторские)».

Документ будет отражен в бухгалтерском учете и сформирует проводки после того, как вы проверите правильность сумм и поставите галочку “Отражено в учете”, а потом проведете документ.

Автор статьи: Наталья Кутыгина

Понравилась статья? Подпишитесь на рассылку новых материалов

Выплата по договору гражданско-правового характера в программах «1С»

Автор: Ольга Пьянова, и.о. заместителя руководителя Линии консультаций «ГЭНДАЛЬФ»

Наряду с трудовыми договорами компании часто практикуют с физлицами договоры на оказание услуг (выполнение работ). Посмотрим, как отражать выплаты по договорам гражданско-правового характера (далее – ГПХ) в программах «1С:Бухгалтерия предприятия 8», ред. 3.0, и «1С:Зарплата и управление персоналом 8», ред. 3.1.

О каком договоре можно сказать точно – «подряд»

Отличительная черта договора ГПХ: оформленные таким образом взаимоотношения регулирует не Трудовой кодекс РФ, а Гражданский.

Суть ГПД – конкретное задание от заказчика, а не трудовая функция (работа по специальности).

Сотрудник, работающий по договору ГПХ, не обязательно должен быть параллельно еще и штатным сотрудником в организации.

Начало работы с ГПХ в бухгалтерской программе

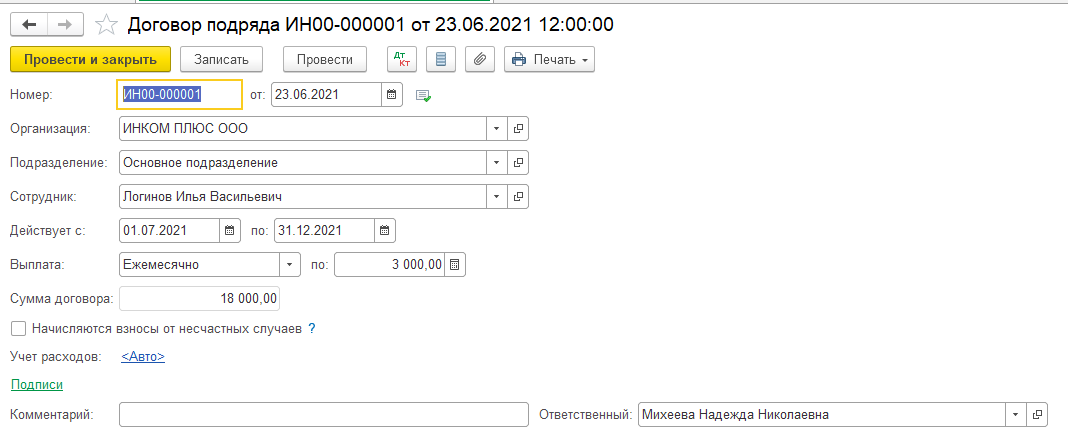

Регистрируем договор ГПХ документом «Договор (подряда)» в разделе «Зарплата и кадры» – «Договоры подряд». Или в карточке сотрудника по ссылке «Договоры подряда».

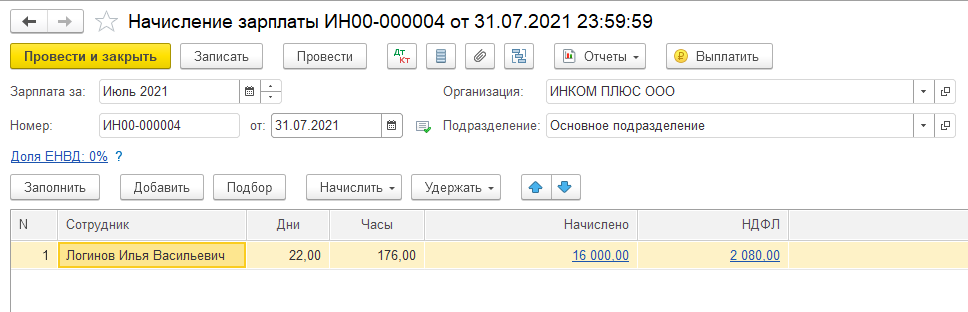

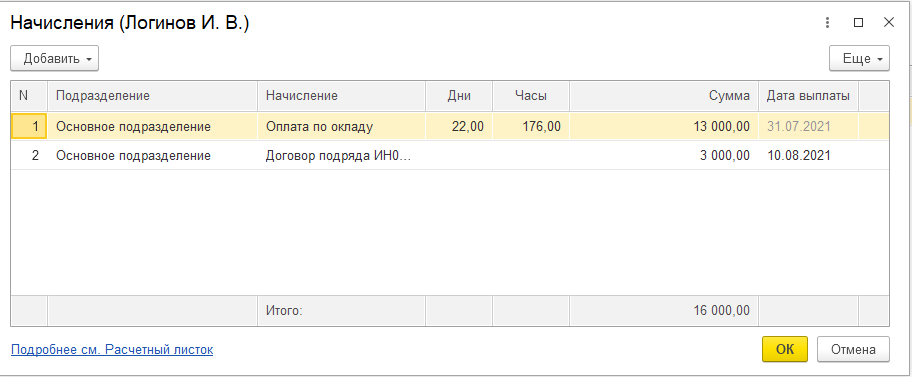

Начисляем вознаграждение по ГПХ документом «Начисление зарплаты» в разделе «Зарплата и кадры» – «Все начисления».

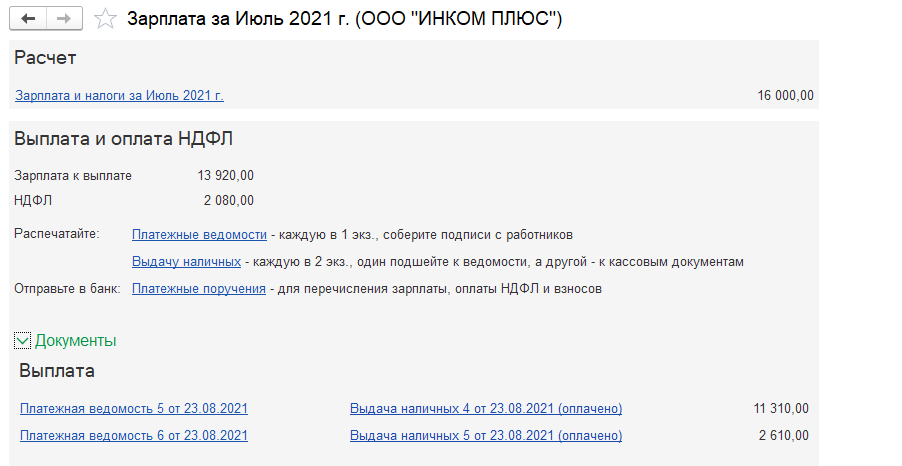

Чтобы ускорить оформление выплаты по договору подряда, в документе «Начисление зарплаты» нажимаем кнопку «Выплатить».

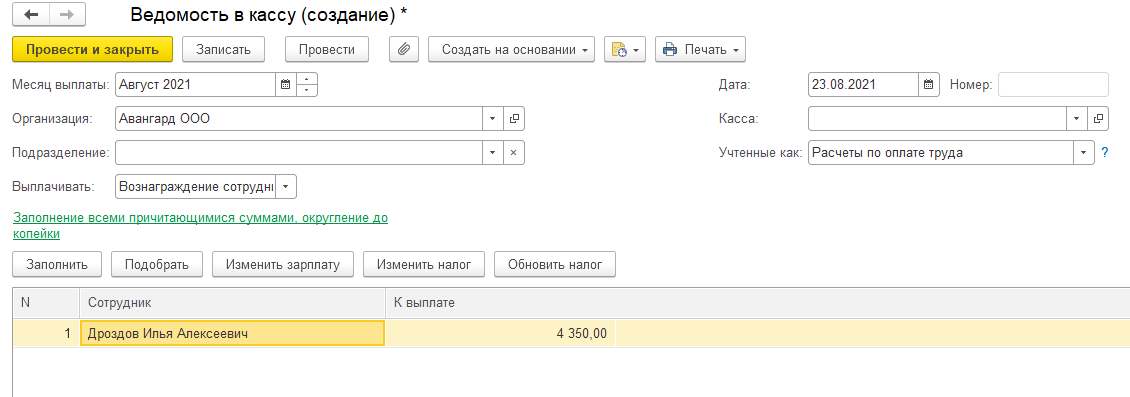

Если платим сотруднику организации, то формируются два документа – ведомость на выплату зарплаты (дебет счета 70) и ведомость на выплату вознаграждения по ГПХ (дебет счета 76.10).

Другой вариант – отдельно сформировать «Ведомость в банк» или «Ведомость в кассу» в разделе «Зарплата и кадры». Должен быть установлен переключатель в положение «Договор подряда» для автоматического заполнения документа.

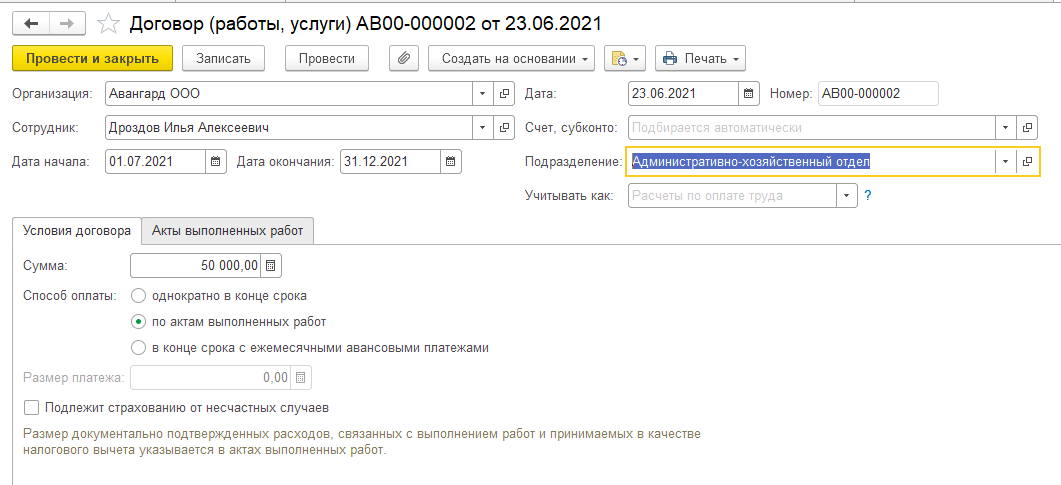

Оформление вознаграждения по ГПХ в зарплатной программе

Регистрируем договор на работы (услуги), после чего уже начисляем вознаграждение. Для этого нужен документ «Договор (работы, услуги)» в разделе «Зарплата» – «Договоры (в т.ч. авторские)» или пройдите из карточки сотрудника по кнопке «Оформить документ» – «Договоры (ГПХ)» – «Договор (работы, услуги)».

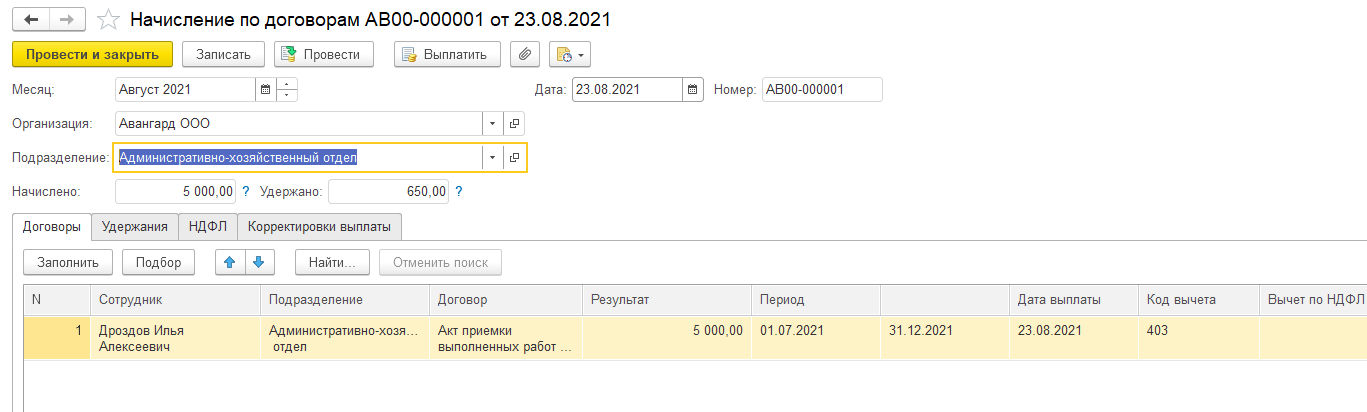

Надо выплатить вознаграждение по ГПХ в межрасчетный период? Воспользуйтесь документом «Начисление по договорам» в разделе «Зарплата» – «Начисления по договорам (в т.ч. авторским)».

В поле «Выплачивать» укажите способ выплаты – «Начисления по договорам». Не переживайте: когда будете окончательно считать зарплату за месяц, в документы по выплатам повторно не попадут начисления по договорам и актам, которые уже выплатили среди месяца.

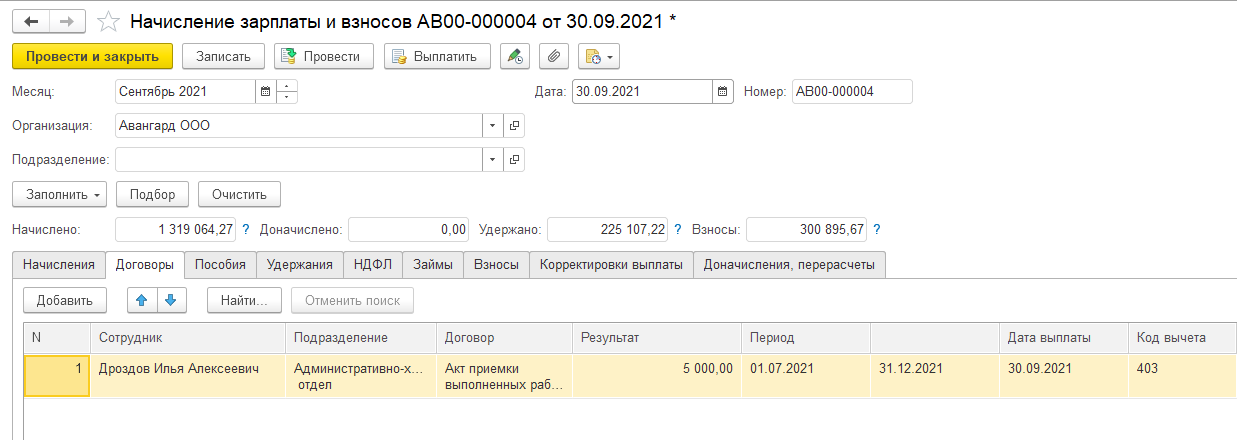

Если по договору подряда платим в конце месяца вместе с заработной платой (не выплачивается в межрасчетный период), то начисляем сумму документом «Начисление зарплаты и взносов».

Когда платим при окончательном расчете за месяц, в ведомости на выплату в основном указывается способ выплаты – «Зарплата за месяц», но также можно выбрать способы выплат – «Вознаграждение сотрудникам по договорам ГПХ» и «Зарплата работников и служащих».

Бухгалтерский учет при расчетах с физическим лицом по договору ГПХ

Автор: Каравайкина Е. Е., эксперт информационно-справочной системы «Аюдар Инфо»

Организация связи с целью покупки земельного участка заключила с физическим лицом договор гражданско-правового характера на оказание этим лицом услуг по тендерному сопровождению покупки. Какие записи необходимо сделать в бухгалтерском учете при расчетах с физическим лицом по договору ГПХ?

Страховые взносы

Сразу же отметим, что помимо самих сумм, причитающихся физическому лицу по договору ГПХ в оплату оказанных услуг, у организации связи также возникают расходы, связанные с начислением с этих сумм страховых взносов.

Выплаты в пользу физических лиц по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг, признаются объектом обложения страховыми взносами на обязательное пенсионное страхование (ОПС) и обязательное медицинское страхование (ОМС). Страховыми взносами на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством эти выплаты не облагаются (пп. 1 п. 1 ст. 420, пп. 2 п. 3 ст. 422 НК РФ).

Страховые взносы исчисляются с применением следующих тарифов (п. 2 ст. 425 НК РФ):

на ОПС – 22 % (в пределах установленной предельной величины базы для исчисления страховых взносов по данному виду страхования);

Если организация является субъектом МСП, то при исчислении страховых взносов применяются пониженные тарифы (пп. 17 п. 1, п. 2.1 ст. 427 НК РФ).

Суммы вознаграждений в пользу физического лица по гражданско-правовому договору, предметом которого является оказание услуг, включаются у плательщика страховых взносов – организации в базу для исчисления страховых взносов на ОПС и ОМС в месяце, в котором данные суммы были начислены в карточке индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов по каждому физическому лицу на основании акта приемки оказанных услуг после окончательной сдачи результатов оказанных услуг или сдачи отдельных этапов, независимо от даты фактической выплаты указанных сумм (Письмо Минфина РФ от 23.06.2020 № 03-04-05/54027).

Страховые взносы от несчастных случаев на производстве и профессиональных заболеваний с вознаграждения по гражданско-правовому договору, предметом которого является выполнение работ, оказание услуг, уплачиваются в том случае, если это предусмотрено указанным договором. Это следует из п. 1 ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

На основании п. 2 ст. 209 НК РФ объектом обложения НДФЛ признается доход, полученный налоговыми резидентами РФ как от источников в Российской Федерации, так и от источников за ее пределами, а для физических лиц, не являющихся налоговыми резидентами, – только от источников в Российской Федерации.

В силу пп. 6 п. 1 ст. 208 НК РФ вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия в Российской Федерации для целей налогообложения относится к доходам, полученным от источников в России.

Таким образом, при оказании физическим лицом организации услуг по гражданско-правовому договору на территории РФ получаемое им вознаграждение за оказание услуг, предусмотренных данным договором, относится к доходам от источников в Российской Федерации, поэтому оно облагается НДФЛ.

Заказчик – российская организация, выплачивающая вознаграждение по договору ГПХ физическому лицу за оказанные им услуги, признается налоговым агентом, поэтому должна исполнить обязанности по исчислению, удержанию из доходов, выплачиваемых физлицу в денежной форме, и уплате в бюджет НДФЛ (ст. 226 НК РФ).

Итак, суммы вознаграждений, полученные физическим лицом по гражданско-правовому договору, предметом которого является оказание услуг (в том числе в виде предоплаты), являются доходом этого лица, облагаемым НДФЛ. В свою очередь, организация – заказчик услуг, выплачивающая доход, выступает в качестве налогового агента по НДФЛ (см. также письма Минфина РФ от 23.06.2020 № 03-04-05/54027, от 24.03.2020 № 03-04-05/22766, от 15.11.2019 № 03-04-05/88414).

К сведению: обязанности по страховым взносам и НДФЛ не возникают, если физическое лицо является плательщиком налога на профессиональный доход (письма ФНС РФ от 12.08.2021 № КВ-4-20/11364@, Минфина РФ от 20.11.2020 № 03-11-11/101180).

Тендер выигран

Если тендер организацией связи выигран, в связи с чем сделка по покупке земельного участка состоится, то бухгалтерский учет таких расходов зависит, в частности, от того, будет ли приобретаемый участок принят к учету в качестве объекта основных средств и какие расходы сформируют его первоначальную стоимость.

Земельные участки в бухгалтерском учете учитываются в составе основных средств, если выполняются условия для признания актива в качестве объекта ОС, перечисленные в п. 4 ПБУ 6/01 «Учет основных средств»:

объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

объект предназначен для использования в течение длительного времени – срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

организация не предполагает последующую перепродажу данного объекта;

объект способен приносить организации экономические выгоды (доход) в будущем.

Таким образом, земельный участок принимается к бухучету в качестве объекта ОС, если, в частности, организация не планирует перепродать его в течение ближайших 12 месяцев.

Согласно п. 7, 8 ПБУ 6/01 основные средства принимаются к бухгалтерскому учету по первоначальной стоимости. Первоначальной стоимостью основных средств, приобретенных за плату, признается сумма фактических затрат организации на их приобретение, сооружение и изготовление, за исключением НДС и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ).

Фактическими затратами на приобретение, сооружение и изготовление ОС являются:

суммы, уплачиваемые в соответствии с договором поставщику (продавцу), а также суммы, уплачиваемые за доставку объекта и приведение его в состояние, пригодное для использования;

суммы, уплачиваемые организациям за осуществление работ по договору строительного подряда и иным договорам;

суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением основных средств;

таможенные пошлины и таможенные сборы;

невозмещаемые налоги, государственная пошлина, уплачиваемые в связи с приобретением объекта ОС;

вознаграждения, уплачиваемые посреднической организации, через которую приобретен объект ОС;

иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта ОС.

Не включаются в фактические затраты на приобретение, сооружение или изготовление основных средств общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением, сооружением или изготовлением ОС.

Вместе с тем в силу п. 8.1 ПБУ 6/01 организация, которая вправе применять упрощенные способы ведения бухгалтерского учета, включая составление упрощенной бухгалтерской (финансовой) отчетности, может определять первоначальную стоимость основных средств:

1) при их приобретении за плату – по цене поставщика (продавца) и затрат на монтаж (при наличии таких затрат и если они не учтены в цене);

2) при их сооружении (изготовлении) – в сумме, уплачиваемой по договорам строительного подряда и иным договорам, заключенным с целью приобретения, сооружения и изготовления основных средств.

В этом случае иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта ОС, включаются в состав расходов по обычным видам деятельности в полной сумме в том периоде, в котором они были понесены.

Считаем, что расходы, связанные с оплатой услуг физического лица по тендерному сопровождению покупки земельного участка, являются расходами, связанными с приобретением земельного участка (при условии, что тендер выигран).

Если земельный участок принимается к бухгалтерскому учету в качестве объекта ОС и организация связи не вправе применять упрощенные способы бухгалтерского учета, такие расходы включаются в первоначальную стоимость земельного участка – объекта ОС. К ним относятся как сумма, причитающаяся физическому лицу за оказанные услуги, так и начисленные с этой суммы страховые взносы.

Стоимость услуг физического лица по тендерному сопровождению покупки земельного участка, оказанных им по договору ГПХ, составляет 20 000 руб. При выплате этого дохода организация связи исчисляет и удерживает НДФЛ в размере 2 600 руб. Также она начисляет с вознаграждения страховые взносы на ОПС в сумме 4 400 руб. и страховые взносы на ОМС в сумме 1 020 руб.

Земельный участок принимается к бухгалтерскому учету в качестве объекта ОС. Организация связи на вправе применять упрощенные способы бухучета. Тендер выигран.

В этом случае в бухгалтерском учете организации связи могут быть сделаны такие записи:

Содержание операции

Дебет

Кредит

Сумма, руб.

Отражена в учете в качестве капитальных вложений стоимость оказанных физическим лицом по договору ГПХ услуг

Отражены в качестве капитальных вложений начисленные страховые взносы на ОПС и ОМС

Удержан исчисленный НДФЛ при выплате дохода физическому лицу в денежной форме

Перечислен в бюджет исчисленный и удержанный НДФЛ

Пример 2.

Изменим условия примера 1 и предположим, что организация связи вправе применять упрощенные способы бухгалтерского учета.

В этом случае в бухгалтерском учете организации связи могут быть сделаны такие записи:

Содержание операции

Дебет

Кредит

Сумма, руб.

Отражена в составе расходов стоимость оказанных физическим лицом по договору ГПХ услуг

20 (25, 26, другой счет)*

Отражены в составе расходов начисленные страховые взносы на ОПС и ОМС

20 (25, 26, другой счет)*

Удержан исчисленный НДФЛ при выплате дохода физическому лицу в денежной форме

Выплачено вознаграждение физическому лицу за оказанные услуги (за минусом удержанного НДФЛ)

Перечислен в бюджет исчисленный и удержанный НДФЛ

* Выбор счета учета затрат зависит от того, для каких целей приобретается земельный участок.

Тендер проигран

Если организация связи проиграла тендер (то есть земельный участок не будет куплен), то расходы на оплату услуг физического лица по договору ГПХ следует отразить в бухгалтерском учете на счете 91 «Прочие доходы и расходы», субсчет «Прочие расходы».

Изменим условия примера 1 и предположим, что организация связи проиграла тендер.

В этом случае в бухгалтерском учете организации связи могут быть сделаны такие записи:

Содержание операции

Дебет

Кредит

Сумма, руб.

Отражена в учете в составе прочих расходов стоимость оказанных физическим лицом по договору ГПХ услуг

Отражены в составе прочих расходов начисленные страховые взносы на ОПС и ОМС

Удержан исчисленный НДФЛ при выплате дохода физическому лицу в денежной форме

Выплачено вознаграждение физическому лицу за оказанные услуги (за минусом удержанного НДФЛ)

Перечислен в бюджет исчисленный и удержанный НДФЛ

Если на момент осуществления расходов по договору ГПХ результат тендера неизвестен, то расходы сначала следует учесть на счете 97 «Расходы будущих периодов» (Дебет 97 Кредит 76, 69), а когда результат тендера станет известен, отразить их на соответствующем счете:

Дебет 08 или 20 (25, 26, др.) Кредит 97 – если тендер выигран и, соответственно, покупка земельного участка состоится;

Дебет 91-2 Кредит 97 – если тендер проигран.

Рекомендуйте статью коллегам:

Комментарии читателей

Добрый день.

Подскажите, пожалуйста, есть ли у юрлица обязанность по исчислению и уплате страховых взносов при заключении лицензионного договора (право на использование фотографий) с физлицом (не ИП)?

Или только НДФЛ? Я совсем запуталась.

Заранее спасибо. 0 0

Бухгалтерский учет при расчетах с физическим лицом по договору ГПХ

Автор: Каравайкина Е. Е., эксперт информационно-справочной системы «Аюдар Инфо»

Организация связи с целью покупки земельного участка заключила с физическим лицом договор гражданско-правового характера на оказание этим лицом услуг по тендерному сопровождению покупки. Какие записи необходимо сделать в бухгалтерском учете при расчетах с физическим лицом по договору ГПХ?

Страховые взносы

Сразу же отметим, что помимо самих сумм, причитающихся физическому лицу по договору ГПХ в оплату оказанных услуг, у организации связи также возникают расходы, связанные с начислением с этих сумм страховых взносов.

Выплаты в пользу физических лиц по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг, признаются объектом обложения страховыми взносами на обязательное пенсионное страхование (ОПС) и обязательное медицинское страхование (ОМС). Страховыми взносами на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством эти выплаты не облагаются (пп. 1 п. 1 ст. 420, пп. 2 п. 3 ст. 422 НК РФ).

Страховые взносы исчисляются с применением следующих тарифов (п. 2 ст. 425 НК РФ):

на ОПС – 22 % (в пределах установленной предельной величины базы для исчисления страховых взносов по данному виду страхования);

Если организация является субъектом МСП, то при исчислении страховых взносов применяются пониженные тарифы (пп. 17 п. 1, п. 2.1 ст. 427 НК РФ).

Суммы вознаграждений в пользу физического лица по гражданско-правовому договору, предметом которого является оказание услуг, включаются у плательщика страховых взносов – организации в базу для исчисления страховых взносов на ОПС и ОМС в месяце, в котором данные суммы были начислены в карточке индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов по каждому физическому лицу на основании акта приемки оказанных услуг после окончательной сдачи результатов оказанных услуг или сдачи отдельных этапов, независимо от даты фактической выплаты указанных сумм (Письмо Минфина РФ от 23.06.2020 № 03-04-05/54027).

Страховые взносы от несчастных случаев на производстве и профессиональных заболеваний с вознаграждения по гражданско-правовому договору, предметом которого является выполнение работ, оказание услуг, уплачиваются в том случае, если это предусмотрено указанным договором. Это следует из п. 1 ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

На основании п. 2 ст. 209 НК РФ объектом обложения НДФЛ признается доход, полученный налоговыми резидентами РФ как от источников в Российской Федерации, так и от источников за ее пределами, а для физических лиц, не являющихся налоговыми резидентами, – только от источников в Российской Федерации.

В силу пп. 6 п. 1 ст. 208 НК РФ вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия в Российской Федерации для целей налогообложения относится к доходам, полученным от источников в России.

Таким образом, при оказании физическим лицом организации услуг по гражданско-правовому договору на территории РФ получаемое им вознаграждение за оказание услуг, предусмотренных данным договором, относится к доходам от источников в Российской Федерации, поэтому оно облагается НДФЛ.

Заказчик – российская организация, выплачивающая вознаграждение по договору ГПХ физическому лицу за оказанные им услуги, признается налоговым агентом, поэтому должна исполнить обязанности по исчислению, удержанию из доходов, выплачиваемых физлицу в денежной форме, и уплате в бюджет НДФЛ (ст. 226 НК РФ).

Итак, суммы вознаграждений, полученные физическим лицом по гражданско-правовому договору, предметом которого является оказание услуг (в том числе в виде предоплаты), являются доходом этого лица, облагаемым НДФЛ. В свою очередь, организация – заказчик услуг, выплачивающая доход, выступает в качестве налогового агента по НДФЛ (см. также письма Минфина РФ от 23.06.2020 № 03-04-05/54027, от 24.03.2020 № 03-04-05/22766, от 15.11.2019 № 03-04-05/88414).

К сведению: обязанности по страховым взносам и НДФЛ не возникают, если физическое лицо является плательщиком налога на профессиональный доход (письма ФНС РФ от 12.08.2021 № КВ-4-20/11364@, Минфина РФ от 20.11.2020 № 03-11-11/101180).

Тендер выигран

Если тендер организацией связи выигран, в связи с чем сделка по покупке земельного участка состоится, то бухгалтерский учет таких расходов зависит, в частности, от того, будет ли приобретаемый участок принят к учету в качестве объекта основных средств и какие расходы сформируют его первоначальную стоимость.

Земельные участки в бухгалтерском учете учитываются в составе основных средств, если выполняются условия для признания актива в качестве объекта ОС, перечисленные в п. 4 ПБУ 6/01 «Учет основных средств»:

объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

объект предназначен для использования в течение длительного времени – срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

организация не предполагает последующую перепродажу данного объекта;

объект способен приносить организации экономические выгоды (доход) в будущем.

Таким образом, земельный участок принимается к бухучету в качестве объекта ОС, если, в частности, организация не планирует перепродать его в течение ближайших 12 месяцев.

Согласно п. 7, 8 ПБУ 6/01 основные средства принимаются к бухгалтерскому учету по первоначальной стоимости. Первоначальной стоимостью основных средств, приобретенных за плату, признается сумма фактических затрат организации на их приобретение, сооружение и изготовление, за исключением НДС и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ).

Фактическими затратами на приобретение, сооружение и изготовление ОС являются:

суммы, уплачиваемые в соответствии с договором поставщику (продавцу), а также суммы, уплачиваемые за доставку объекта и приведение его в состояние, пригодное для использования;

суммы, уплачиваемые организациям за осуществление работ по договору строительного подряда и иным договорам;

суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением основных средств;

таможенные пошлины и таможенные сборы;

невозмещаемые налоги, государственная пошлина, уплачиваемые в связи с приобретением объекта ОС;

вознаграждения, уплачиваемые посреднической организации, через которую приобретен объект ОС;

иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта ОС.

Не включаются в фактические затраты на приобретение, сооружение или изготовление основных средств общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением, сооружением или изготовлением ОС.

Вместе с тем в силу п. 8.1 ПБУ 6/01 организация, которая вправе применять упрощенные способы ведения бухгалтерского учета, включая составление упрощенной бухгалтерской (финансовой) отчетности, может определять первоначальную стоимость основных средств:

1) при их приобретении за плату – по цене поставщика (продавца) и затрат на монтаж (при наличии таких затрат и если они не учтены в цене);

2) при их сооружении (изготовлении) – в сумме, уплачиваемой по договорам строительного подряда и иным договорам, заключенным с целью приобретения, сооружения и изготовления основных средств.

В этом случае иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта ОС, включаются в состав расходов по обычным видам деятельности в полной сумме в том периоде, в котором они были понесены.

Считаем, что расходы, связанные с оплатой услуг физического лица по тендерному сопровождению покупки земельного участка, являются расходами, связанными с приобретением земельного участка (при условии, что тендер выигран).

Если земельный участок принимается к бухгалтерскому учету в качестве объекта ОС и организация связи не вправе применять упрощенные способы бухгалтерского учета, такие расходы включаются в первоначальную стоимость земельного участка – объекта ОС. К ним относятся как сумма, причитающаяся физическому лицу за оказанные услуги, так и начисленные с этой суммы страховые взносы.

Стоимость услуг физического лица по тендерному сопровождению покупки земельного участка, оказанных им по договору ГПХ, составляет 20 000 руб. При выплате этого дохода организация связи исчисляет и удерживает НДФЛ в размере 2 600 руб. Также она начисляет с вознаграждения страховые взносы на ОПС в сумме 4 400 руб. и страховые взносы на ОМС в сумме 1 020 руб.

Земельный участок принимается к бухгалтерскому учету в качестве объекта ОС. Организация связи на вправе применять упрощенные способы бухучета. Тендер выигран.

В этом случае в бухгалтерском учете организации связи могут быть сделаны такие записи:

Содержание операции

Дебет

Кредит

Сумма, руб.

Отражена в учете в качестве капитальных вложений стоимость оказанных физическим лицом по договору ГПХ услуг

Отражены в качестве капитальных вложений начисленные страховые взносы на ОПС и ОМС

Удержан исчисленный НДФЛ при выплате дохода физическому лицу в денежной форме

Перечислен в бюджет исчисленный и удержанный НДФЛ

Пример 2.

Изменим условия примера 1 и предположим, что организация связи вправе применять упрощенные способы бухгалтерского учета.

В этом случае в бухгалтерском учете организации связи могут быть сделаны такие записи:

Содержание операции

Дебет

Кредит

Сумма, руб.

Отражена в составе расходов стоимость оказанных физическим лицом по договору ГПХ услуг

20 (25, 26, другой счет)*

Отражены в составе расходов начисленные страховые взносы на ОПС и ОМС

20 (25, 26, другой счет)*

Удержан исчисленный НДФЛ при выплате дохода физическому лицу в денежной форме

Выплачено вознаграждение физическому лицу за оказанные услуги (за минусом удержанного НДФЛ)

Перечислен в бюджет исчисленный и удержанный НДФЛ

* Выбор счета учета затрат зависит от того, для каких целей приобретается земельный участок.

Тендер проигран

Если организация связи проиграла тендер (то есть земельный участок не будет куплен), то расходы на оплату услуг физического лица по договору ГПХ следует отразить в бухгалтерском учете на счете 91 «Прочие доходы и расходы», субсчет «Прочие расходы».

Изменим условия примера 1 и предположим, что организация связи проиграла тендер.

В этом случае в бухгалтерском учете организации связи могут быть сделаны такие записи:

Содержание операции

Дебет

Кредит

Сумма, руб.

Отражена в учете в составе прочих расходов стоимость оказанных физическим лицом по договору ГПХ услуг

Отражены в составе прочих расходов начисленные страховые взносы на ОПС и ОМС

Удержан исчисленный НДФЛ при выплате дохода физическому лицу в денежной форме

Выплачено вознаграждение физическому лицу за оказанные услуги (за минусом удержанного НДФЛ)

Перечислен в бюджет исчисленный и удержанный НДФЛ

Если на момент осуществления расходов по договору ГПХ результат тендера неизвестен, то расходы сначала следует учесть на счете 97 «Расходы будущих периодов» (Дебет 97 Кредит 76, 69), а когда результат тендера станет известен, отразить их на соответствующем счете:

Дебет 08 или 20 (25, 26, др.) Кредит 97 – если тендер выигран и, соответственно, покупка земельного участка состоится;

Дебет 91-2 Кредит 97 – если тендер проигран.

Рекомендуйте статью коллегам:

Комментарии читателей

Добрый день.

Подскажите, пожалуйста, есть ли у юрлица обязанность по исчислению и уплате страховых взносов при заключении лицензионного договора (право на использование фотографий) с физлицом (не ИП)?

Или только НДФЛ? Я совсем запуталась.

Заранее спасибо. 0 0